作者:WOO Network

背景

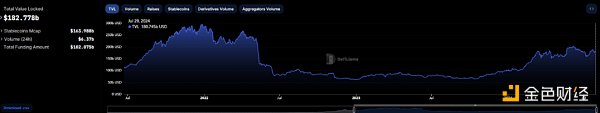

本轮迷因币为市场主旋律,对于 DeFi 以及相关「实用」代币兴趣缺缺。当前市场整体 DeFi 锁仓量约为 1820 亿美元,距离 2021 年底新高 3000 亿美元,仍约有 40% 的距离。这也间接证明了在大盘不断创高的当下,DeFi 领域未能跟上脚步,

但在加密货币市场当中,DeFi 是少数能产生真实收益的赛道,也是整体市场流动性的基石,虽然币价表现不如新兴迷因币暴力飙涨,但 DeFi 老蓝筹们仍在市场占有重要角色,像是 Aave、MakerDAO 以及 Uniswap 这三个协议整体锁仓量为前七大,同时也是该赛道的绝对龙头。

在不断迭代的加密市场当中他们是怎么站稳脚步?当中又有哪些重大更新?未来还有成长潜力吗?WOO X Research 将在本文作出解答。

Aave

当前状况

Aave 始于 2017 年的 ETHLend,2018 年更名为 Aave,2019 年在以太坊上部署了最初版本的智能合约并推出了 Aave V1,2020 年底推出了 Aave V2,2022 年 3 月推出了 Aave V3。

Aave V3 支援跨链借贷,透过高效模式提升资金利用率,并支援隔离资产的借贷。该版本还能设定借款和存款的上限,更新了清算机制,并可提供多种奖励代币。

当前 TVL 为 220 亿,为整体加密市场第二大锁仓量项目,仅次于 Lido,且支援 12 条区块链, 为所有人提供一个无须许可的借贷平台,同时也是巨鲸利用借贷方式循环作多 / 空的首选场所。

除了借贷功能之外,Aave 在 2023 年 7 月也推出自家稳定币 GHO,为超额抵押稳定币。稳定机制为:

-

当 GHO 价格高于挂钩时,使用者可以用 1 美元价值的抵押品铸造 1 个 GHO,然后以高于 1 美元的价格出售,赚取利润,使 GHO 价格回落。

-

当 GHO 价格低于挂钩时,使用者可以在市场上以低于 1 美元的价格购买 1 个 GHO,然后用它偿还 1 美元的债务,这会减少 GHO 的供应并提高价格。

另外 GHO 使用 Aave V3 的资产作为以太坊市场上的抵押品来铸造,此外 Aave 质押者( stkAAVE 持有者)与一般人相比,有以下几个主要福利:

1. 借贷利率折扣:每质押 1 个 stkAAVE:最多对 100 个 GHO 的借贷享有折扣。折扣后的借贷利率会比标准利率低。如标准借贷利率为 7.25%,而质押 AAVE 的使用者以享受的利率为 5.08%。

2. 奖励计划:参与质押的使用者可以通过 Merit 计划获得定期的奖励,目前的奖励利率为 3.58%。

目前 GHO 市值为 1.02 亿美元,与 crvUSD 市值不相上下。

但产品的好表现,并不等于好的币价表现,原因在于 $Aave 币价并与协议本身无太大关连,代币主要赋能为治理,近一年走势落后以太币许多。

近期更新

在 7 月 25 日,Aave 官方团队的治理代表 ACI 发起 Aave 新经济模型的提案,通常提案过关机率高。

主要内容为:

启动 Umbrella Atokens 安全模组:

-

AToken 防御机制:以前 Aave 的安全模组是将质押的资产会被卖掉来偿还债务。现在这种方式变成,新增 Atoken 类别来保护资产。如果发生短缺,这些代币将被扣押以销毁债务质押的资产会被销毁,而不是卖掉。这样可以提高系统的效率。

-

激励用户借款:大约 80% 的 Aave 用户仅在协议中存入资金,而不借款。他们主要是为了获得流动性收益,并且相信 Aave 协议足够安全来长期存放资产。要吸引用户借款,提供更多中期奖励来吸引这些用户参与 Umbrella 安全模组。主要以各自的 aTokens 进行奖励,这些奖励由相关资产的储备因子提供资金。

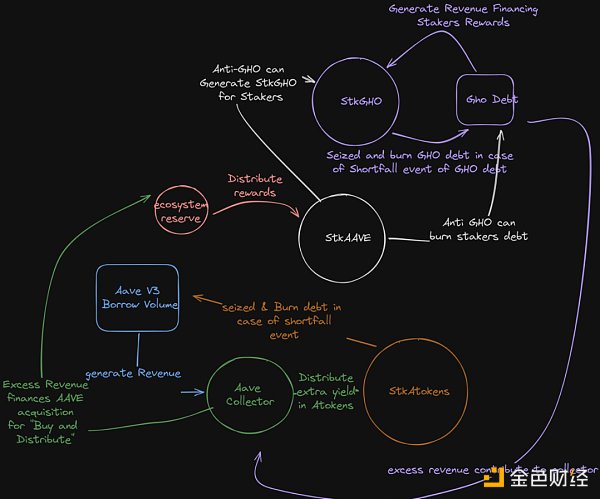

Aave 回购计划,运作机制如下:

-

收入产生:Aave V3 借贷产生收入,这些收入进入 Aave Collector。

-

收入分配:部分收入用于购买 AAVE 代币并分配给生态系统储备。另一部分收入以 Atokens 的形式分配给 StkAtokens 持有者。

-

安全保障:在发生资金短缺事件时,质押的 StkAAVE 和 StkGHO 代币将被扣押并销毁以偿还债务。 Anti-GHO 提供额外的安全保障,生成 StkGHO 给质押者,并在需要时销毁质押者的债务。

-

奖励发放:质押者(如 StkAAVE 和 StkGHO 持有者)会根据他们的贡献获得奖励,这些奖励来自协议产生的收入。

这样的运作方式确保了 Aave 协议的稳定性和安全性,同时为用户提供了持续的奖励。

后续影响

最大影响为协议表现与 Aave 价格正式挂勾,每当产生借贷行为时,协议便会自动在二级市场购买 Aave,无疑为 Aave 币价的长期发展注入一剂强心针。

对于持有者而言, Umbrella Atokens 安全模组的推出,其分润机制也能使质押意愿提高,为协议安全增添保障。

当前提案仍在初期阶段,对于币价实质影响并非立竿见影,仍须许多调整与讨论,但可以预见的是,若提安通过能使协议本身更加安全,将吸引更多资金进入协议,产生的真实收益也将推动 Aave 币价。

MakerDAO

当前状况

2014 年创建,2017 年 12 月,第一份 MakerDAO 正式白皮书发布,介绍了最初的 Dai(当时为 Sai)稳定币系统。鉴于当时 ETH 是系统接受的唯一抵押资产,生成的 Dai 被称为单一抵押 Dai (SCD) 或 Sai。该白皮书还包括一项升级系统的计划,以支援除 ETH 之外的多种抵押资产类型。当时的愿望于 2019 年 11 月实现。

目前 Dai 是最大的去中心化稳定币,上轮熊市也引进美国国债收益率,成为 RWA 代表项目之一。在对内发展方面,也创立 Spark Protocol 以及 Summer.fi ,两者皆为去中心化借贷平台;前者作为 subDAO,用户可以使用 ETH、stETH、sDAI 等资产获得 DAI 贷款。后者作为借贷收益聚合平台,用户可以将既有资产放大收益。

也对外投资 Multis、Opolis,前者为 Web3 企业链上解决方案,后者为 DAO 解决方案。

可以说 MakerDAO 在币圈业务触角多元,对内对外皆积极行动寻求机会。

MKR 做为治理代币,能投票决定的项目包括含调整 DAI 储备率、增加可抵押的加密货币资金池、调整风险参数等等。

除了治理代币外,Maker 还会被用来支付赎回资产的稳定费用。当使用者希望能赎回当初抵押的资产时,必须也只能支付一笔 Maker 作为稳定费。而这笔支付的稳定费将会被用来回购市场上的 Maker,并且销毁以保持稀缺性。

在价格方面,由于享有 RWA 赛道红利等因素,近一年 MKR 价格表现与以太币相比并无太大落差。

近期更新

在 5 月 16 日,MakerDAO 创办人 Rune Christensen 于推特上宣布将进行 DAI 稳定币的重大升级,原因是他认为目前 DAI 在规模化上实现与美元挂钩、保持纯粹的去中心化以及同时扩大规模是不可行的。

但 Rune 仍希望大规模采用以及保持去中心化,他预计推出两种稳定币:

-

NewStable:符合监管要求稳定币

-

PureDai:完全去中心化稳定币

NewStable:符合监管要求稳定币

遵循 Dai 的发展轨迹,并将重点放在实用性和采用上, NewStable 还是一种去中心化的稳定币,透过使其治理使其尽可能具有弹性和透明性,使用去中心化作为实现实际目标的手段。

NewStable 将接管 Dai 的 RWA 和 tradfi 业务,将继续依附于 Maker,并获得 Endgame 的代币经济、成长重点和治理功能。

加入冻结功能,为了确保 NewStable 能够安全地达到全球规模,发布时不会实现冻结功能,但代币将具有可升级性,以便稍后可以透过治理投票来实现,随着 NewStable 大众市场采用,这将导致使用大规模 RWA 抵押品的安全性、稳定性和可靠性更高。

在 NewStable 上线后经过初始过渡期(目前估计至少为 1 年)后,DSR (DAI 存款利率 ) 将开始逐步淘汰,随着时间的推移逐渐降低费率。最终,yield 将仅在 NewStable 上可用。

PureDai:完全去中心化稳定币

PureDai 将仅使用纯粹去中心化的抵押品,如 ETH 和 stETH,不会包含 USDC 等较中心化的资产。

此外 PureDai 拥有自由浮动的对标价格(不一定会对标美元),并搭配最大程度去中心化的预言机系统。这一机制将绝对不会受到任何组织,包括 MakerDAO 的修改。

为了将 PureDai 的法律合规风险降到最低,PureDai 将以最终不可变的合约形式发布。一旦 PureDai 发行后,其合约将无需也无法进一步升级或更改,并且完全独立于 Maker 的控制之外。一旦启动合约,PureDai 将与 Maker 没有任何关系。

因此,PureDai 的合约设计非常重要,Rune 认为至少需要几年的时间才能推出。

*NewStable、PureDai 随时可与 Dai 相互转换

(2) 在 7 月 17 日,MakerDAO 创办人 Rune Christensen 在社群平台上表示,MakerDAO 推出 NewGovToken 启用功能。

当 Spark subDAO 启动时,NewGovToken 持有者将能够启动其 NewGovToken 以获得 SPK 奖励。NewGovToken 启动者将获得所有 SPK 代币奖励的 15%

NewGovToken 可透过将 MKR 以 1:24,000 比例获得,Endgame 启动后即将推出。启动 NewGovToken 没有锁定期或额外风险,可以随时即时取消启动。

(3) 7 月 13 日,MakerDAO 周四表示计划将其储备中的 10 亿美元投资于代币化的美国国债产品。包括贝莱德的 BUIDL、Superstate 和 Ondo Finance 在内的该领域的顶级参与者表态将积极参与该计划。 据报道,MakerDAO 的计画意味着其储备策略将进行重大调整,部分支持其去中心化稳定币,这些稳定币由一系列合作伙伴在链下持有的美国政府债券和票据支撑。

后续影响

从 MakerDAO 近期发展方向可以看出亟欲往 RWA、合规、大规模采用等方向前进。加密市场随着年初的比特币现货 ETF 撬开了传统金融市场的大门,但现在以太币 ETF 通过,也证明加密资产越来越受到关注以及引发传统机构的兴趣。

随着加密监管友好趋势上涨,可以预见 RWA 赛道仍是 2024 重点炒作赛道。 MakerDAO 挟带 RWA 叙事红利以及身为以太坊老牌项目,在币价表现上仍是我们可以期待的。

Leave a Reply