作者:Ben Mezrich,来源:碳链价值

长久以来,在股市这片浩瀚海洋中,散户似乎只能扮演「小虾米」的角色,面对强大的金融机构「大鳄」,他们的存在犹如韭菜,生来就是为了被割。

然而,2021年一场翻天覆地的「游戏驿站事件」改变了这个游戏规则:美国股市中的散户们团结起来,成功逼空了华尔街大空头,让专业的金融机构尝到了失败的苦涩。

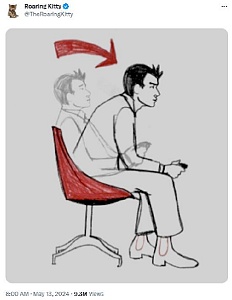

2024年5月,那个曾经掀起「大战华尔街」的男人,「超级散户」基思·基尔沉寂三年后再出江湖,又将带来怎样的风暴呢?

让我们跟随著名叙事类虚构作家本·麦兹里奇,重温“游戏驿站事件”始末,了解散户小虾米逆袭华尔街空头的背后故事。

团结一致,散户要逆袭

故事要从一个名为游戏驿站的实体游戏产品零售商说起。这家有着35年「悠久」历史、旗下曾拥有5500多家门店、曾经家喻户晓的游戏公司在互联网冲击下步入了夕阳,本身的经营问题也使其摇摇欲坠,游戏驿站股票(GME)更是一度跌至每股4美元,人们管它叫做“垃圾股”。但即便这家公司日薄西山,也还有自己的死忠粉支持。

作为从小泡在游戏驿站里长大的美国人,基思·吉尔对它爱得深沉,同时作为一个业余金融爱好者,他也做了大量的调研报告,诚心诚意地认为这家公司被严重低估了。2019年7月,这个所谓的「业余爱好者」凭着一腔热血买入了大量的GME,他不仅自己买,还在WSB(WallStreetBets)论坛上长篇大论,发帖附上上自己的调查报告和账户截图。此外,还以“咆哮猫”为名开通了YouTube账号,每天在夜深人静时,缩在租住的房子地下室里,录制金融科普视频。

基思不是孤军奋战,2020年,曾颠覆宠物零售市场地电子商务天才瑞安·科恩也买入了大量GME,促使其股价上升。这也给了基思极大的信心,他开始使用「YOLO」大法(尽可能多地押注一家公司股票),把自己的毕生积蓄都投入到GME上,发布在YouTube上的视频也从几分钟变成了长达几小时的直播,对GME大谈特谈,向人们安利游戏驿站股票。

很快,集结在WSB论坛上的散户们就闻声而来,看他直播的人越来越多,帖子下的讨论也越来越热闹。对于在生活中苦苦挣扎的普通人来说,通过股票获取大额利润是多少人梦寐以求的事情,基思摆在帖子上的截图显示他仅靠5300美元的本金就收获了超过10万美元的收益。散户们开始蠢蠢欲动。

独自抚养两个孩子的单亲妈妈、即将毕业的懵懂大学生、因疫情而打乱计划的新婚准妈妈……无数这样的普通人开始在基思的号召下买入GME。对他们而言,或许一开始是为了获利以改变自己窘迫的现状,但随着事态逐渐发酵,这已经不是简单的一只股票的事了。2008年金融危机的惨状还历历在目,金融巨头和机构的贪婪让无数美国家庭倾家荡产,而他们却在政府救助下继续过着纸醉金迷的生活。“游戏驿站事件”是散户们为自己而战、为自己的阶级而战、为美好生活而战的一次冒险和宣言。

因为,大空头们在叫嚣。

华尔街:一切尽在掌握中

做空游戏驿站的华尔街大空头以梅尔文资本为首。是的,这家战绩斐然的基金公司早在2014年成立之初就瞄准了游戏驿站,一直以来都致力于将其做空,以获取高额利润。其创始人盖布·普洛特金,是华尔街最有权势的金融行业从业者之一,曾供职于史蒂夫·科恩的赛克资本顾问公司。在他看来,做空一家公司,是非常合情合理且「在金融系统所有规则范围内」的,所以即便他们把游戏驿站股票卖空了140%,还能大言不惭地说自己并未操纵股票。

确实,对于华尔街巨头来说,在金融这个领域,他们就是规则本身。所以他们有恃无恐,姿态高傲。知名的香橼研究甚至发推文声称要开直播,公开将散户称为「傻瓜」,并放话「我们比你们更了解空头,我们会做出解释」。结果遭到了散户的猛烈攻击,不得不取消直播。

华尔街巨头城堡投资也在这场轧空大战中有所亏损,但显然这些华尔街金融巨头会通过裙带关系和徇私舞弊想方设法阻止散户的反抗。比如关闭散户们用来互通有无的WSB论坛,还比如操纵散户用来买卖股票的软件罗宾汉,使其只能卖出无法买入。一场史诗级轧空就这样不得不戛然而止。

正如城堡投资的首席执行官肯·格里芬所说,「规则不是用来保护人民的,而是用来保护体系的。」而一旦你成为这个体系,规则就会保护你。

马斯克义愤填膺

同为资本巨头,特斯拉(TSLA.O)创始人埃隆·马斯克却与华尔街立场不同。原因在于特斯拉早在2012年就曾遭遇过华尔街空头的伏击。当时这些空头通过自己的头寸,以及负面报道和煽动公众的不安情绪来压低特斯拉的股价,意图吞下这块肥肉。但是马斯克和特斯拉挺了过来。所以他和WSB论坛里的网友一样,都曾经亲历做空,对空头深痛恶绝。

前仇旧恨叠加,马斯克愤而和WSB网民同仇敌忾,并故意发推文将游戏驿站GameStop错拼为「Gamestonk!!」(美国股民习惯用Stonk形容错误、夸张或者搞笑的投资决策,如高买低卖了某股票),并将WSB论坛的地址附在推文后,推送给了他的4200万粉丝,引发舆情爆炸。

散户和华尔街之间的博弈就这样升级到了白热化,GME的价格也像过山车一样忽高忽低。大空头们曾一度以为自己胜券在握,毕竟「我们才是专业的」;而散户们也团结一致,势必不再重蹈2008年自己阖家破产而金融机构毫发无损的覆辙。

两相角力的结果就是GME价格犹如过山车,最低8美元/股,最高一度飙升至483美元/股,梅尔文资本吐血退出战场;而后华尔街巨头联合起来,以包括禁止散户购买股票,限制论坛发言等一系列操作使GME股价又回落到325美元/股,2021年2月4日,该股股价甚至跌到54美元/股。

这场举国瞩目的史诗级轧空最终引起了美国国会的关注,诸多涉及此事的人员被要求出席国会听证会自辩。紧张又刺激的一番对弈后,仅留下一地唏嘘。

未完待续

时隔三年,2024年5月13日基思·吉尔再次发推, 5小时内浏览量突破600万次,10小时内评论7000多条!当天游戏驿站股票开盘后大涨,半小时就涨超110%,盘中引发6次熔断。

6月2日,基思·吉尔在WSB论坛发帖,截图显示他已经以每股21.27美元的价格买入了500万股游戏驿站股票,总价值高达1.157亿美元。「超级散户」回归股市,是否会掀起新的风云。

民粹主义席卷华尔街

作者:闫懿 中国人民银行金融研究所博士后科研流动站博士后

「即使是最小的力量,在团结一致的情况下,也能撼动市场的巨轮。」

在2021年初,那个终将被历史铭记的冬季,一场名为「散户大战机构」的金融风暴——游戏驿站(GameStop)事件席卷全球,随后意外地发展成一幕扣人心弦的改编电影故事,然而其背后隐藏的真相与爆发的情感远比表面上的「闹剧」要复杂得多。

事件的主角并非传统意义上的散户,而是一群来自美国各州,拥有不同职业、年龄与背景的投资者。他们之中,有人是初出茅庐的大学生,怀揣对金融世界的好奇与梦想;有人则是久经沙场的投资老将,对市场的起伏波动早已司空见惯。但这次,他们都因为一个共同的信念——挑战那些看似不可一世的金融机构聚集在了一起。

事实上,在这场战役的幕后,不乏机构投资者的身影。他们巧妙地伪装成散户,利用庞大的资金优势和信息不对称,在这场游戏中寻找着自己的最大化利益。然而,当这场风暴被外界以「散户大战机构」的名义广泛传播时,人们更多地被那股不屈不挠、敢于挑战权威的“对抗精神”所吸引。

这股精神如同一股清流,穿透了金融市场的铜墙铁壁,激发了全球看客们的共鸣。在金融这个传统上由大玩家主宰的领域,民众的参与似乎总是显得那么势单力薄。

2008年金融危机以来,随着普通民众对华尔街的操控手段有了更深刻的认识,他们开始愤怒于那些复杂的交易策略和歧视性条款,却往往感到无力改变。但游戏驿站事件的出现,仿佛为他们打开了一扇窗,让他们看到了与机构正面交锋的可能。

在这场战役中,散户们不再是旁观者,他们利用社交媒体的力量,协调行动,共同进退。他们研究市场、分析数据,虽然过程艰难,但每当看到机构因他们的努力而损失惨重时,那份成就感与喜悦便足以抵消所有的疲惫。更重要的是,他们证明了即使是最小的力量,在团结一致的情况下,也能撼动市场的巨轮。

游戏驿站事件不仅是一场关于金钱与权力的较量,更是一曲歌颂信念、勇气与团结的赞歌。它告诉世人,在这个充满不确定性的世界里,只要心中有爱、有梦、有坚持,就没有什么是不可能的。而这份精神,将永远激励着后来者,让他们继续在各自的领域中,追寻属于自己的英雄之旅。

在高度互联的当下,知识的传播不再受地域和时间的限制,专业技能的分享变得前所未有的便捷,这为无数追梦者铺设了通往成功的道路。正是在这样的背景下,互联网券商罗宾汉(Robinhood)应运而生,它如同一颗璀璨的新星,照亮了金融领域的天空,也悄然改写着金融的规则。

罗宾汉的诞生,带着一种近乎革命性的理想——“让金融操作平民化”。它摒弃了传统金融体系中烦琐的中介环节,直接连接散户与市场,誓要打破“中间商赚差价”的旧秩序。从它的名字中,人们就能窥见那份“劫富济贫”的壮志豪情。罗宾汉的创始人曾在推特上掷地有声地宣告:“我们要让每个人都能交易,无论贫富。”这句话,如同一阵清风,吹散了散户心中的阴霾,激发了他们参与金融市场的热情。

随着罗宾汉的崛起,一场金融界的“平民革命”悄然兴起。众多证券交易商感受到了压力,纷纷效仿,推出免手续费的交易平台,降低操作的门槛,使得更多普通人能够踏入股市这个曾经遥不可及的领域。一时间,美国的散户群体迅速壮大,他们带着对财富的渴望和对自由的向往,涌入市场,成为一股不可忽视的力量。

而在这场革命的浪潮中,Wallstreetbets论坛成了散户们的精神家园。尽管这里充斥着各式各样的帖子,从水贴到深度分析应有尽有,但正是这份鱼龙混杂孕育了无限可能。论坛里不乏曾经在华尔街摸爬滚打、经验丰富的金融分析师,他们在这里匿名发表见解、分享策略,用专业知识引领散户们的集体行动。当一群群散户根据这些策略,齐心协力地在股市进行买入或卖出时,他们竟然真的影响甚至决定了市场的行情,这无疑是对传统金融权威的一次有力挑战。

随着信息差的逐渐缩小,散户们不再是被动的接受者,而是开始主动出击,用他们的智慧和团结对抗那些曾经高高在上的金融机构。这些机构,曾经依靠规模和有利条款在市场上呼风唤雨,如今却遭遇了前所未有的挑战。那些曾经对金融市场感到绝望的“金融民工”,如今已蜕变为自由投资者大军的一员,他们不仅拥有专业知识,更懂得如何利用社交网络的力量,以极高的效率进行信息交流和策略协调。

游戏驿站事件,就是这场“散户革命”的高潮。散户们凭借对机构剥削的不满和对自由的渴望,将游戏驿站的股价推向了前所未有的高度。他们知道,这场战斗未必会赢,但他们更清楚的是,能够给那些长期以来以他们为代价牟利的金融机构制造一些混乱,已经是一种胜利。当游戏驿站的股价最终回落,市场规律再次显现其不可抗拒的力量时,许多散户虽然损失惨重,但他们心中却充满了自豪和满足。因为他们已经证明了:“散户可以对抗金融权威”,这一信念如同火种,已经深深植根于他们的心中。

游戏驿站事件虽然落幕,但它留下的影响却远未消散。它不仅是金融市场上两种不对等的力量的一次激烈较量,更是一次关于信念、勇气与团结的胜利。对于参与其中的散户来说,他们不仅初次体验了股市,更实现了对自我价值的验证和对权威的挑战。而对于华尔街来说,这场大战无疑敲响了一次猛烈的警钟,提醒机构必须正视散户的力量,重新审视游戏规则。在未来的日子里,无论市场如何变化,游戏驿站大战所展现出的质变可能性都将激励着更多人勇敢前行,探索金融领域的无限可能。

在金融市场这片波澜壮阔的海域中,每一次重大事件的发生都如同巨浪翻涌,不仅冲击着市场的平静,更深刻地影响着每一个参与者的命运。从一系列金融事件中,我们不难发现,市场所应反思的问题远不止表面那么简单,而应更深入地触及市场公平、规则制定、风险管理等层面。

首先,美国证券交易委员和券商面向散户与机构投资者的歧视性条款问题,就如同一道难以逾越的鸿沟,阻碍了市场的健康发展。这些条款的存在,不仅加剧了市场的不平等现象,更让散户投资者在信息不对称和规则不公的双重压力下举步维艰。因此,如何科学、合理地界定和调整这些条款,确保所有投资者都能在同一规则下公平竞争,成为当前市场亟须解决的重要课题。这需要重新审视现有的监管框架,加强监管力度,同时鼓励市场参与者自觉遵守规则,共同维护市场的公平与正义。

其次,维护市场公平不仅仅是调整规则那么简单,更需要建立一套完善的风险管理机制,以预防类似“券商掀桌子”这样的极端情况再次发生。游戏驿站事件暴露出了市场在某些方面的脆弱性,也让我们深刻认识到,只有通过加强监管、提高市场透明度、完善应急处理机制等多方面的努力,才能有效地降低市场风险,保障市场的稳定运行。

再次,再来看资本市场中的卖空机制问题。允许超过100%股票市值的卖空行为,虽然在一定程度上提高了市场的流动性和效率,但也为恶意做空提供了温床。如何在保持市场活力的同时,有效管理上市公司被恶意做空的风险,将成为市场参与者共同面临的挑战。这需要建立健全的做空监管体系,加强对做空行为的监测和处罚力度,同时引导市场参与者树立正确的投资理念,共同维护市场的健康发展。

此外,随着散户力量的逐渐崛起,如何在散户与机构对峙博弈的市场环境下,防范可能出现混乱状况,也成为我们需要深思的问题。这要求一方面要加强投资者教育,提升散户专业能力;另一方面要引导机构投资者发挥积极作用,通过提供优质的投资服务,加强与散户的沟通与交流等,共同构建一个和谐、稳定的市场环境。

最后,当「民粹主义」的风潮终于刮到金融市场,华尔街的传统游戏规则已经难以适应新的市场形势。金融市场能否承受住这次变革的冲击,关键在于能否及时调整游戏规则、适应市场变化。这需要我们保持开放的心态、勇于创新的精神以及坚定的决心,共同推动金融市场的持续健康发展。

总之,从游戏驿站事件中我们可以看出,金融市场的发展并非一帆风顺的旅程,而是充满了挑战与机遇的复杂过程。只有通过深刻的反思、积极的应对以及不断的创新,我们才能在这片波澜壮阔的海域中稳健前行。

Leave a Reply