作者:0xEdwardyw 来源:tokeninsight

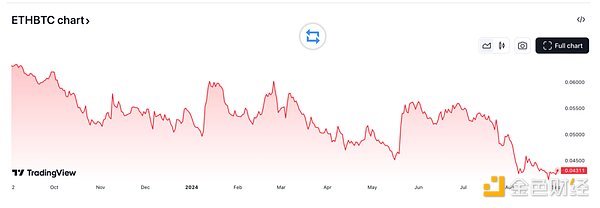

过去一年,以太坊的价格表现令人失望。尽管以太坊生态系统整体上有所发展,但 ETH 在价格升值方面一直难以跟上其竞争对手的步伐。反应 ETH 相对强度的指标,ETH/BTC 比率显著下降,该比率过去一年下降了超过32%。

令人失望的价格表现引起了投资者的担忧,特别是考虑到以太坊在去中心化金融(DeFi)和智能合约领域的核心地位。价格增长放缓引发了关于 ETH 长期价值捕获潜力的争论,尤其是面对其他 Layer 1 区块链日益激烈的竞争和第二层扩展解决方案带来的复杂性。

本文将介绍以太坊面临的几个关键问题,这些问题可能导致了其近期的价格表现不佳。

二层解决方案导致 ETH 需求降低

以太坊二层解决方案,如 rollups,出现作为缓解以太坊主网拥堵的解决方法。通过在链下处理交易,然后批量上传回主链,这些解决方案提供更快速和更便宜的交易,显著提升了用户体验。然而,这种转变对以太坊的价值捕获提出了潜在挑战。

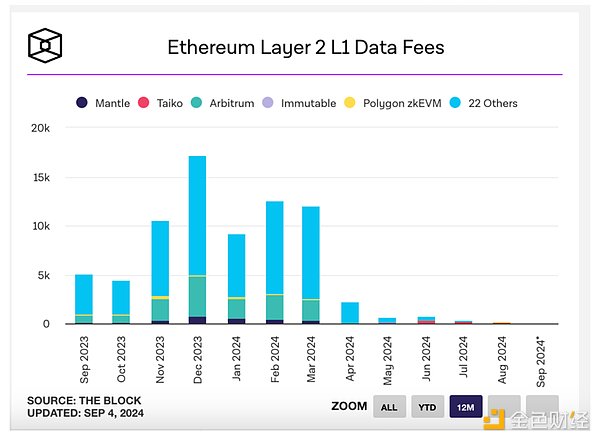

随着越来越多的交易在二层解决方案上处理,原本会使以太坊主网受益的费用和经济活动越来越多地被重新定向。这种转变可能导致 ETH 需求减少,因为用户更多地与 Arbitrum 和 Optimism 等二层网络交互,而不是使用以太坊基础层。推动 ETH 价值的经济激励可能会减弱,潜在影响其价格和作为生态系统内主要资产的效用。

尽管以太坊可以作为这些二层协议的数据可用性(DA)层,但 ETH 捕获的费用和价值仍然显著低于这些交易直接发生在一层的情况。虽然 DA 角色至关重要,但并不能完全补偿以太坊主网上直接交易价值的减少。

Gas 费用显著下降

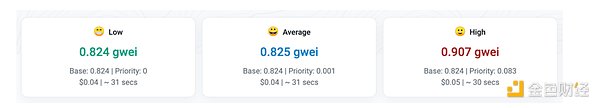

在2024年7月和8月,以太坊经历了显著的 gas 费用下降,达到了五年多以来未见的水平。这一趋势主要归因于 Dencun 升级的持续影响和第二层解决方案上交互活动的增加。

到8月中旬,以太坊的 gas 费用已经跌至低至0.6 gwei,低优先级交易记录仅为1 gwei 或更低。这比2024年3月网络活跃期间观察到的83 gwei的高点下降了超过95%。

2024年3月实施的 Dencun 升级在降低第二层网络的交易成本方面发挥了关键作用。Dencun 升级最显著的方面是引入了 proto-danksharding。该机制允许以太坊利用一种称为”blobs”的新型临时数据来更有效地处理第二层(L2)交易数据。这些 blobs 在设定的时期后从区块链中清除,显著降低了与 L2交易相关的存储成本。

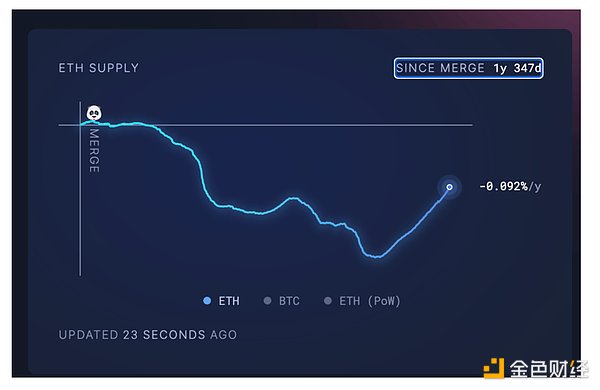

ETH 供应增加

Gas 费用的大幅下降也影响了 ETH 的燃烧数量,这是由 EIP-1559 机制决定的。EIP-1559为每笔交易设立了基础费用,这是交易被纳入区块所需的最低 gas 价格。这个基础费用会根据网络对区块空间的需求动态调整,在区块满时增加,在区块未充分利用时减少。基础费用会被燃烧,永久从流通中移除 ETH。这种机制对 ETH 引入了通缩压力,如果燃烧量超过质押奖励的发行量,会随时间推移减少总供应量。然而,如果对 ETH 支付 gas 费用的需求不足,来自质押奖励的发行可能会导致 ETH 总供应量增加。

由于燃烧的 ETH 减少,以太坊的总供应量过去几个月一直在增加,从3月份的约1.2亿 ETH 上升到8月份的约1.203亿。如果需求无法跟上步伐,供应量的增加可能会对 ETH 价格施加下行压力。

二层的互操作性和复杂性问题

以太坊向第二层解决方案的推进造成了互操作性问题,并增加了开发者的复杂性,使得用户相比其他一层网络(如Solana)更难获得无缝使用体验。

每个第二层解决方案 — 如 Arbitrum、Optimism 和 zkSync — 都作为一个独立的环境运行,有自己的一套规则和标准。这种分散意味着资产和数据不能在这些不同的第二层网络之间无缝移动,在以太坊生态系统内创造了孤岛。开发者必须构建或整合复杂的跨链机制来实现这些层之间的互操作性,这可能耗时且容易出错。

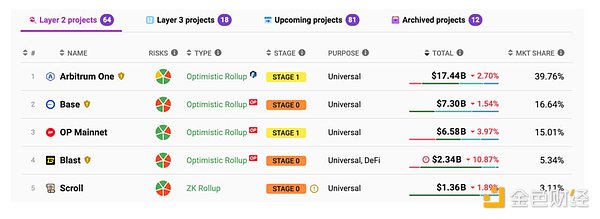

现在有64个第二层、18个第三层,以及81个即将进入以太坊的第二层和第三层项目。由于不同的 L2在隔离环境中运行,去中心化应用程序(dApps)和用户在这些网络之间无缝交互变得困难。

此外,多个第二层解决方案显著增加了构建和部署去中心化应用程序(dApps)的复杂性。开发者必须决定在哪个第二层网络上构建,权衡用户基础、交易成本和技术规格等因素。而且,在多个第二层上维护 dApps 增加了开发和维护工作量,因为每个第二层可能有不同的工具、API 和性能特征。

这些互操作性和复杂性问题不仅影响开发者,还对用户体验产生连锁反应。用户可能会发现在不同的第二层网络之间导航令人困惑,每个网络都有自己的钱包、交易流程和费用。这种分散的体验会阻碍采用,并降低以太坊旨在提供的无缝体验。

ETH 是否具有货币溢价?

货币溢价是指一种资产超出其内在价值或实用价值的额外价值,通常是因为被视为价值储存、交换媒介或计价单位。长期以来,以太坊被认为具有货币溢价,这促成了其成为市值第二大加密货币的地位。

对于以太坊,其货币溢价源于几个因素:

-

生态系统中的效用:以太坊是大量去中心化应用程序(dApps)、去中心化金融(DeFi)平台和非同质化代币(NFTs)的支柱。用 ETH 支付 gas 费用和参与链上活动的需求使其价值超出了仅仅的技术功能。

-

价值储存的认知:由于以太坊的广泛使用、较大的市值以及对以太坊网络长期增长的信念,一些投资者将 ETH 视为类似比特币的价值储存。这种认知为 ETH 增加了货币溢价。

-

质押和赚取潜力:ETH 持有者可以通过质押他们的代币来赚取奖励,这进一步提高了其价值主张,增加了其货币溢价。

然而,与有2100万个硬上限的比特币不同,以太坊没有固定的供应限制。批评者认为,这种缺乏上限的情况削弱了 ETH 作为可靠价值储存的能力,其供应可能随时间增加,导致价值被稀释。根据 EIP-1559,当对 ETH 的需求高时,ETH 成为通缩资产,因为部分 gas 费被烧毁。但当需求下降时,ETH 则变成通胀资产,这削弱了其作为价值储存的价值主张。

此外,以太坊常被视为更专注于成为”世界计算机”,而不仅仅是货币资产。这种多面性角色虽然提供了效用,但可能会削弱其作为简单可靠的价值储存的认知,相比之下,比特币专注于成为”数字黄金”。

核心问题围绕着以太坊的价值主张究竟是什么。如果以太坊的主要目标是作为世界计算机运作,它需要将交易转移到第二层解决方案上,以实现更快的处理和更低的交易成本。然而,这种转变不可避免地将一些价值转移到二层协议,削弱 ETH 作为资产的价值积累。挑战在于如何平衡可扩展性需求与维持和提升 ETH 价值的愿望。

为了保持其”Ultra Sound Money”的地位,以太坊必须确保第二层解决方案为用户提供低成本交易,同时又不减损其原生资产的价值。这种微妙的平衡对于 ETH 继续保持其货币溢价至关重要。

Leave a Reply