价值币为什么不行了?

在 meme 热潮此消彼长的冲击下, 2024 年成了加密货币历史上的第一轮「祛魅牛市」。今年,行业终于不再掩饰自己的金钱信仰和赌徒本性,技术自由主义的祛魅让大多数人陷入了极端的虚无主义,就连「拥抱骗局」这样的喊话术语都无法调动起投机者们的情绪,简单粗暴的 meme PVP 赌场成为维系行业活跃度的最后一块精神鸦片。

抨击 VC 币和价值币的共识是广泛的,从散户、社区再到交易所,甚至还有 VC 自己。回顾加密货币的发展历史,尽管在 DeFi 等应用场景中有令人兴奋的创新,但行业的底层逻辑从来没有变过,当你追问一个项目方他的商业模式是什么,最终得到的答案一定是:「卖币」。这导致在加密行业谈论商业模式成了画饼充饥的荒诞行为,因为从本质上说,一个以投机为基本面的行业,没有逻辑可言。

然而这种庞氏增长终究还是见顶了,在 FTX、三箭、Celsius 等暴雷后人们才发现,上一轮周期所谓的「机构牛」实则为「杠杆牛」。从总市值看,加密行业再未能回到 2021 年的顶峰,这似乎说明了些什么,或许这个世界的赌徒资本真的是有限的。

如今,寻求增长的加密行业所面临的灵魂拷问是:这里是否真的能容下大规模长期主义资金和严肃的投资者?秉着这一疑问,我们从传统价值投资的一些简单视角出发,浅析了目前行业中应用场景最为明确的 DeFi 领域的营收能力。

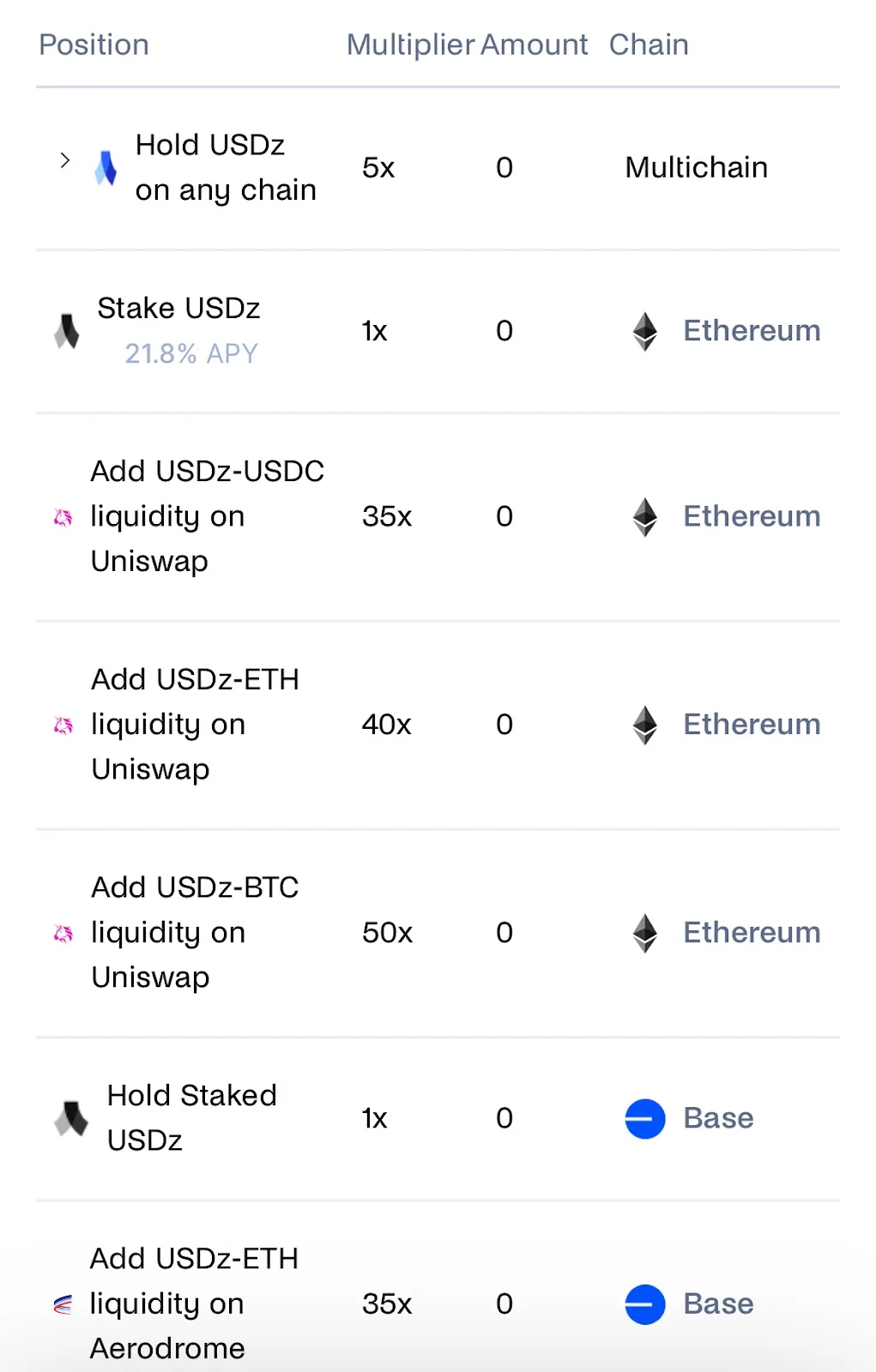

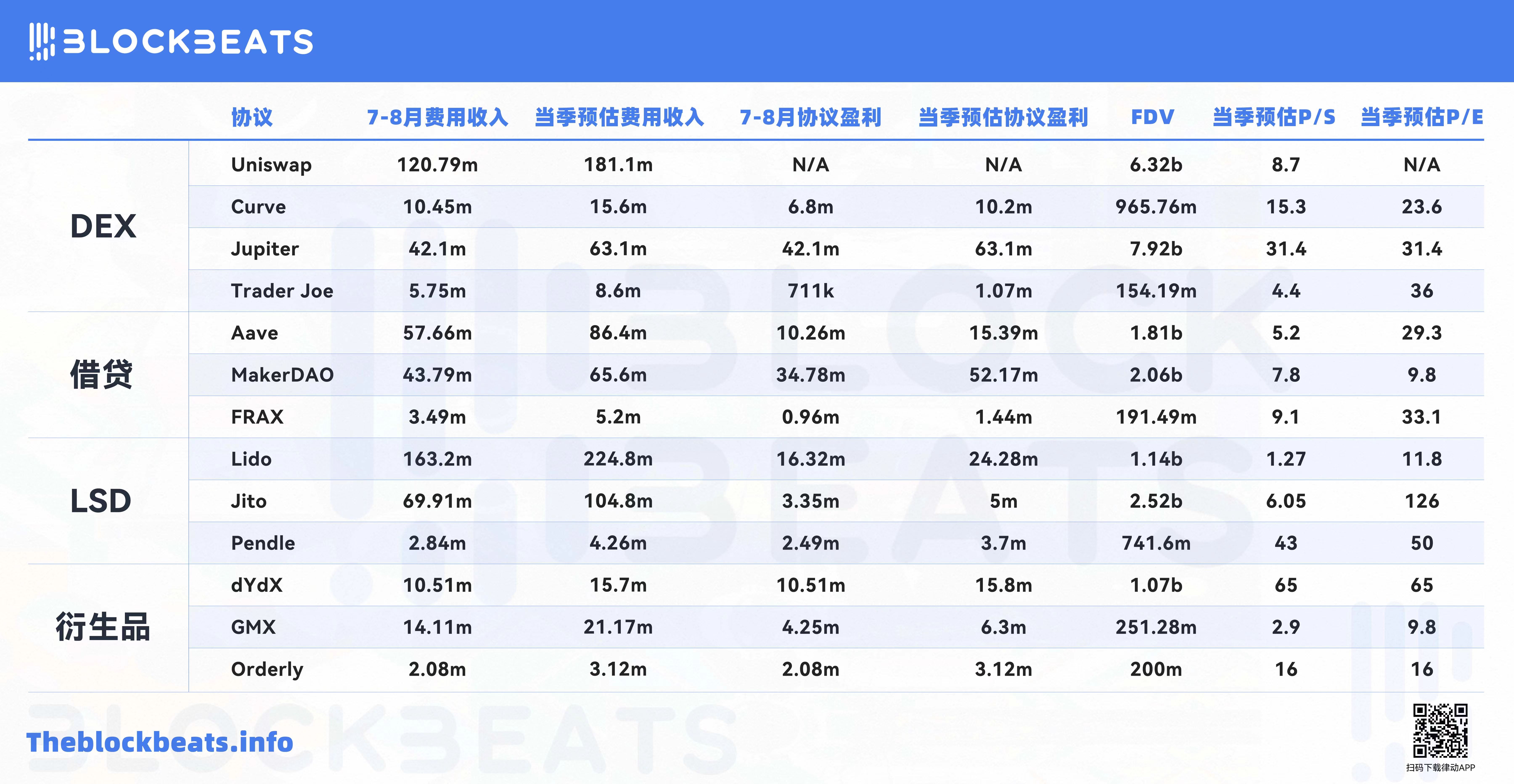

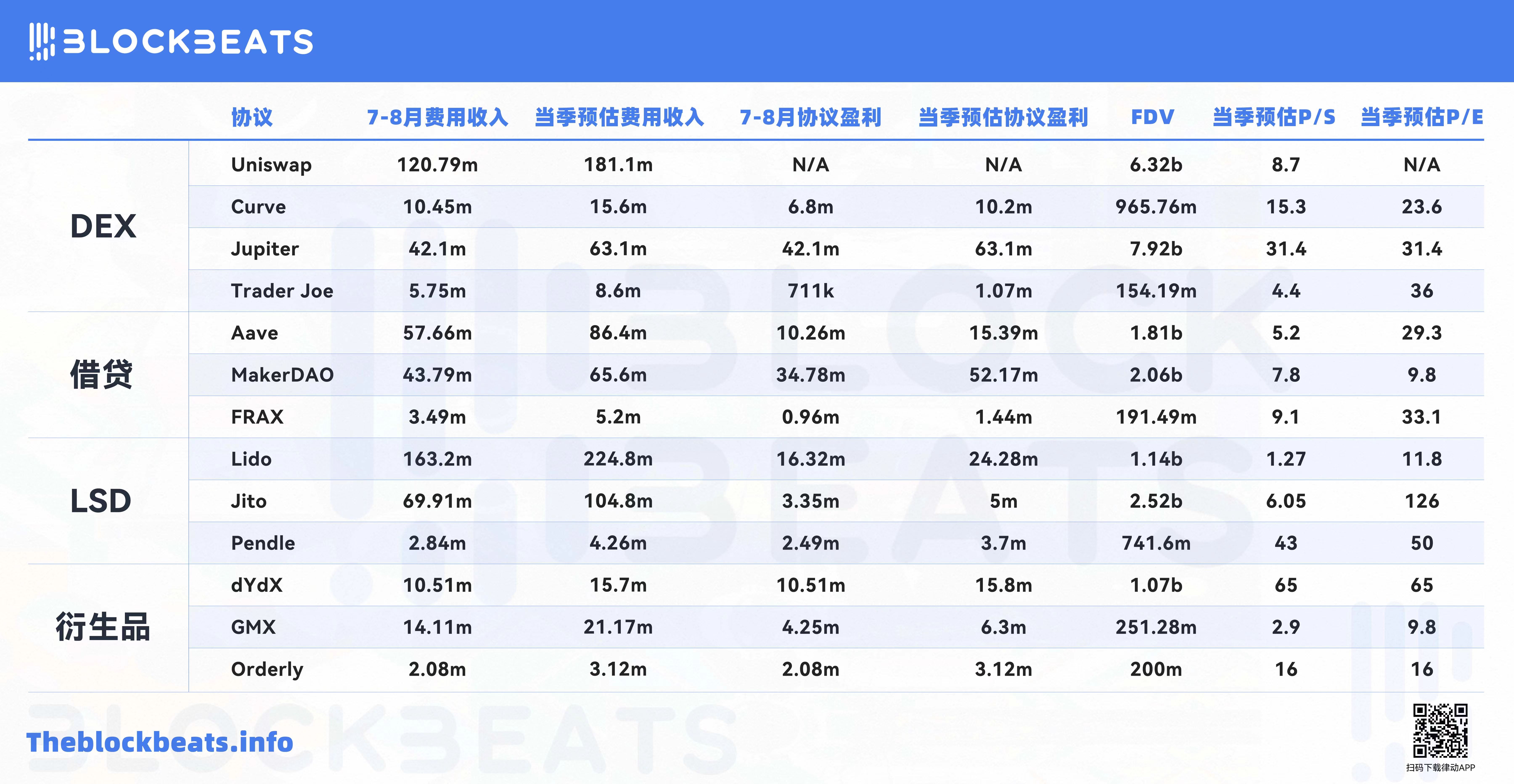

BlockBeats 注:在本文中,我们以 P/E 市盈率作为判断协议估值水平的主要指标。其中协议费用收入(Fees)视为营收,以此计算其 P/S 市销率,而协议利润(Revenue)则是在扣除各方利益分配后协议或者 DAO 所得的实际利润,以此计算其 P/E 市盈率。另外,由于第三季度尚未结束,因此当季表现将据 7、 8 月数据均值预估。

DEX

DEX 领域选取了主流公链生态的头部协议,以更好呈现整个加密行业的 DEX 营收情况,包括:以太坊生态的 Uniswap、Curve;Solana 生态的 Jupiter;Avalanche 生态的 Trader Joe。作为参照标的,在传统金融市场,Coinbase 截至目前市盈率为 38 ,Robinhood 市盈率则为 62.5 。

Uniswap

由于协议当前的费用机制设定,Uniswap 协议本身不具有任何盈利能力,因此在将协议费用视为协议收入的情况下,我们只能用市销率(P/S Ratio)计算 Uniswap 的估值水平。在过去的三个季度,Uniswap 的市销率估值乘数相对稳定在 8 左右,在今年 4 月 UNI 价格大幅上涨期间,Uniswap 协议的费用收入也因交易量和费用机制的变化调整相应地增长,并在随后几个月与 UNI 币价呈现出共振的趋势。

然而尽管如此,Uniswap 协议本身并没有任何利润,这是由当前协议费用机制所决定的。目前,用户通过 Uniswap 协议交易代币时,需要支付 0.3% 的交易费用,这笔费用将全部由该池的流动性提供者(LP)以及该池的流动性储备分摊,Uniswap 协议本身则没有经济回报。根据官方文档,团队未来也可能会让协议收取 0.05% 的费用,这一「费用开关」也因此被视为影响 UNI 基本面最重要的因素之一。

另一方面,作为以太坊甚至加密市场的龙头 DEX,Uniswap 在业务规模与活跃度方面仍然十分强劲,协议总交易价值(GMV)在今年一季度和二季度均保持在 1800 亿美元的水平,而尽管三季度加密市场行情降温,但从目前的数据看,Uniswap 依然保持了相对稳定的业务水平。

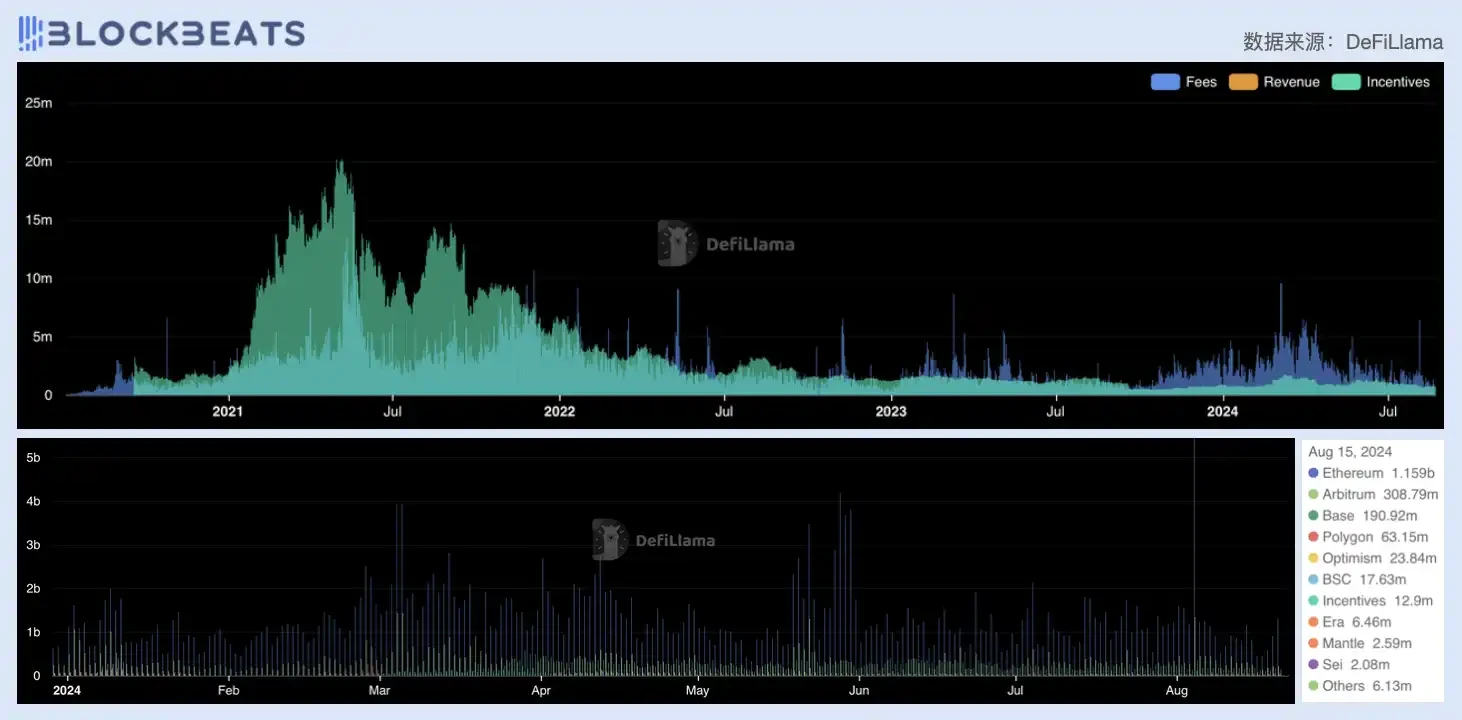

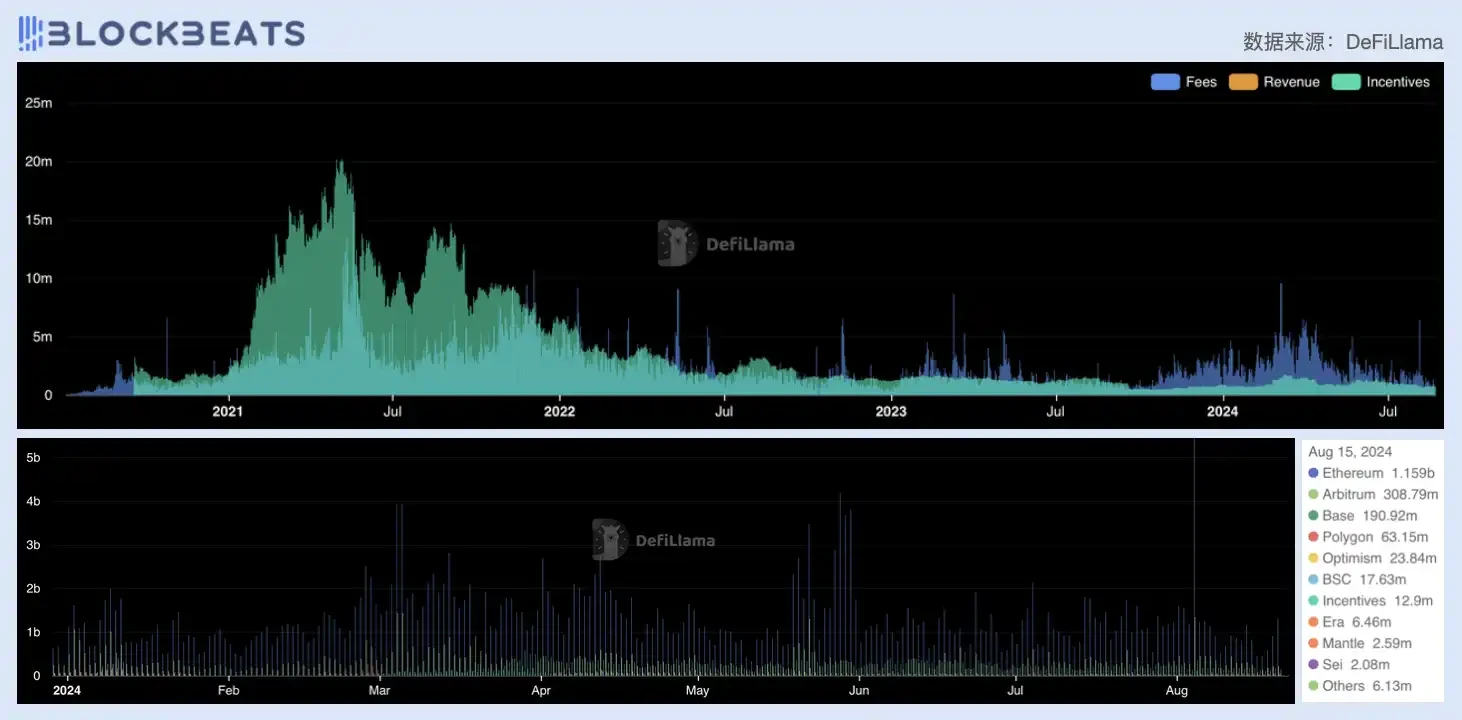

从费用收入的来源看,尽管 Uniswap 团队和社区在过去半年努力推进协议的多链发展,但以太坊主网仍然是协议目前最大的费用来源,交易量仅 8 月 15 日一天就达 11.6 亿美元,其次是 Arbitrum 与 Base,二者交易量总和大致与主网相同。据 CoinGecko 最新报告显示,今年上半年,Uniswap 仍然是 ETH 消耗量最大的应用协议,共计销毁约 71, 915 枚 ETH。

Uniswap 费用收入及收益来源生态

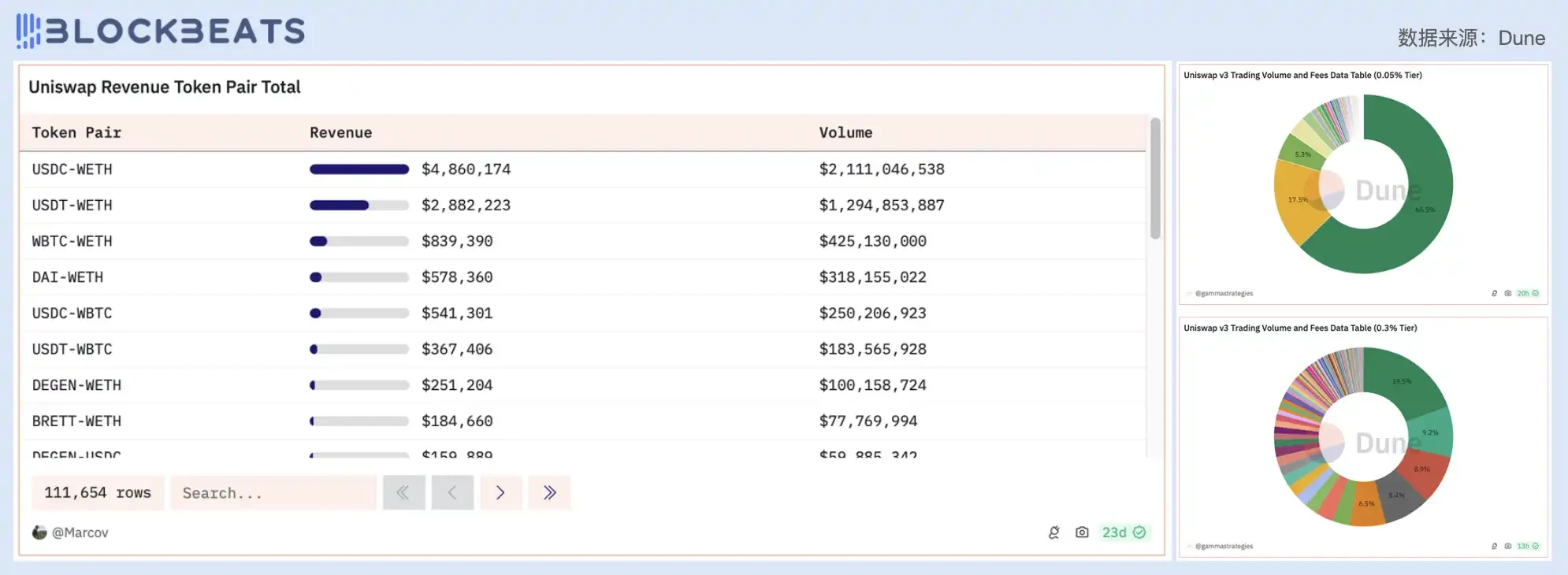

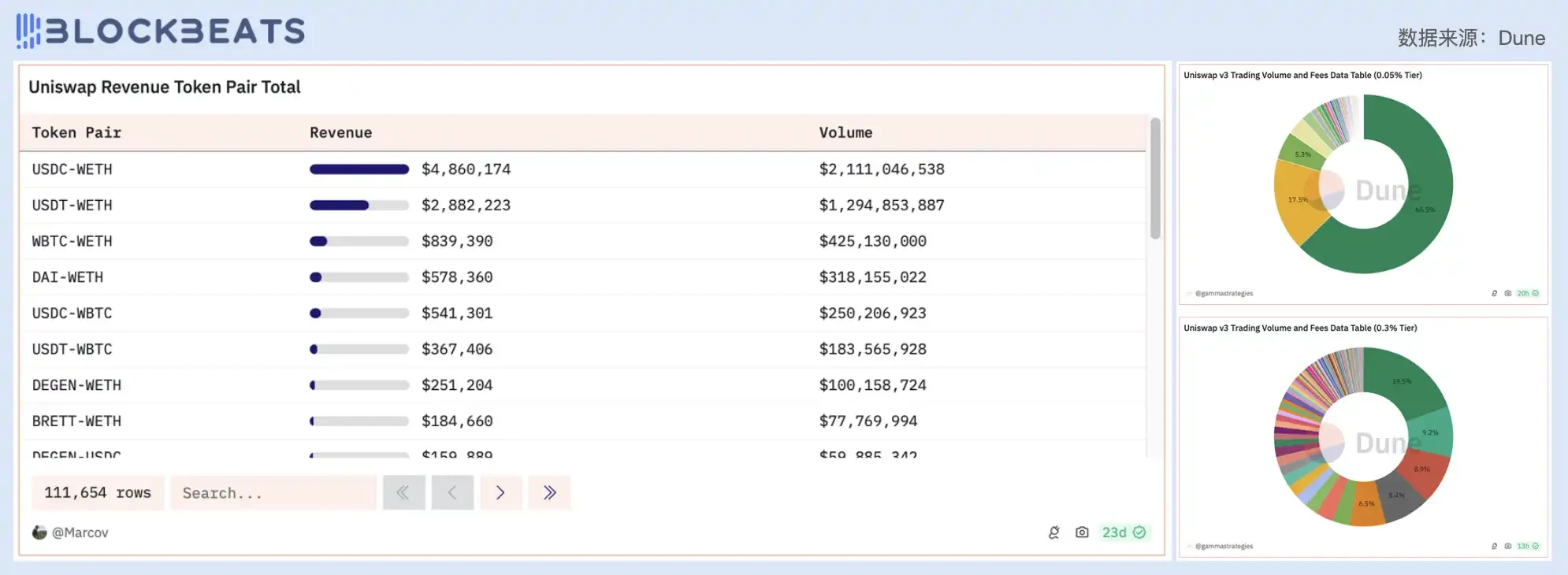

过去一周(8 月 18 日-22 日),Uniswap V3 在以太坊主网的交易量达了 39.6 亿美元,其中排名前 15 的交易对贡献了 32.8 亿美元,占比达 82.8% 。相应的,Uniswap 的 LP 们也在过去一周收获了总计 436 万美元的 LP 激励,其中前 15 名交易对的 LP 收入为 234 万美元,占 53.6% ,这是因为在交易量较大的交易对中,LP 们更倾向于选择费用较低的流动性池以实现创收(Uniswap LP 费用梯级不在此赘述)。

Uniswap 头部交易对及费用梯级占比

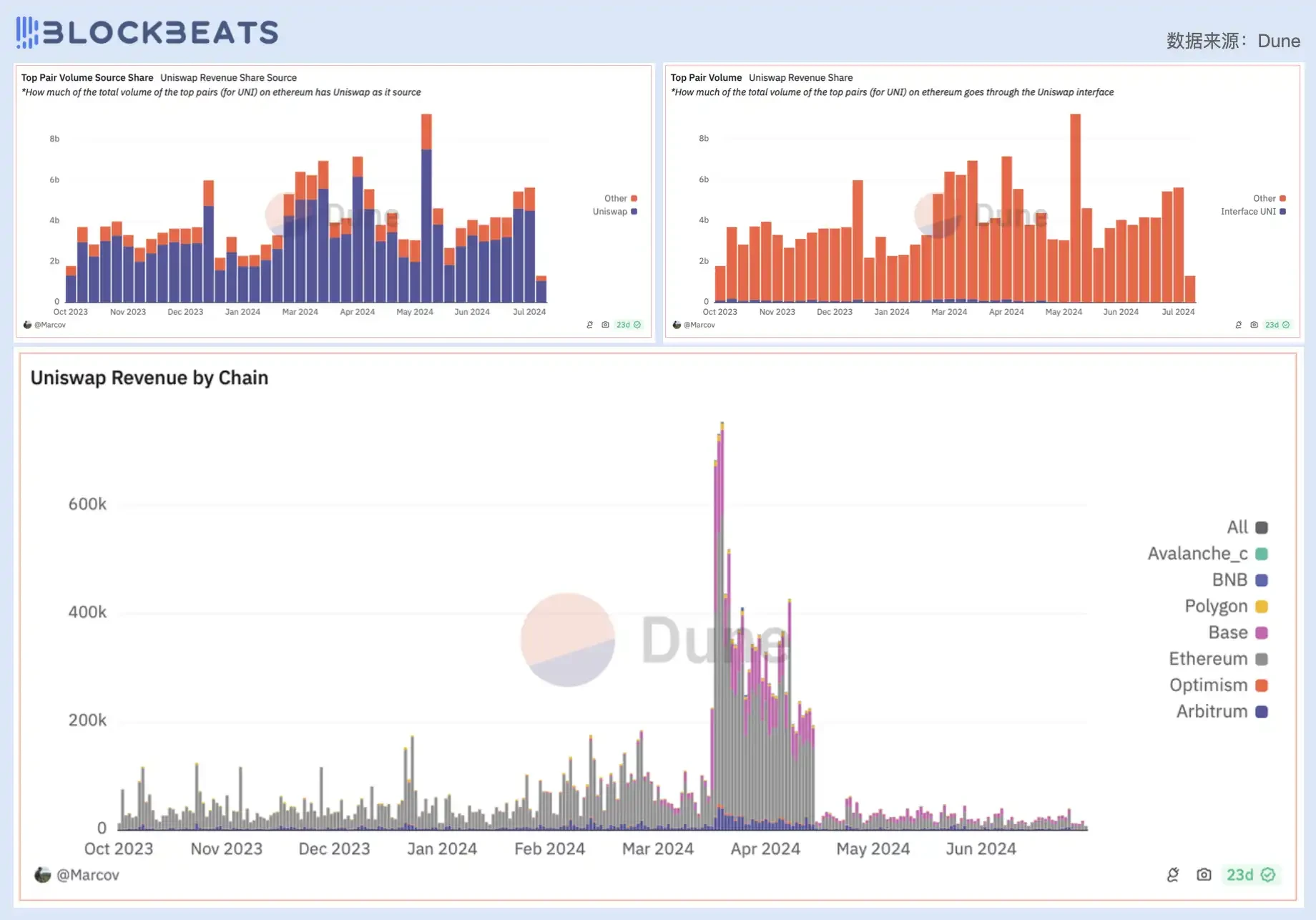

由于协议本身没有利润,Uniswap Labs 为了解决团队的持续运营,通过前段 API 收费的方式为自己创造营收。去年 10 月,Uniswap Labs 开始对其 Web 端应用以及钱包产品中包括 ETH、USDC、WETH、USDT、DAI 等主流代币的交易收取 0.15% 交易费用,并在今年 4 月将费用提升至 0.25% ,并扩大了征收币种的范围,Uniswap Labs 营收相应激增。

尽管 Uniswap 协议上的交易活动只有极小部分通过官方 Web 端 API 完成,但由于协议 GMV 十分可观,所以团队仍能据此创造不小的盈利。截至撰稿时,其总收入已达 5960 万美元,即将突破 6000 万美元大关。

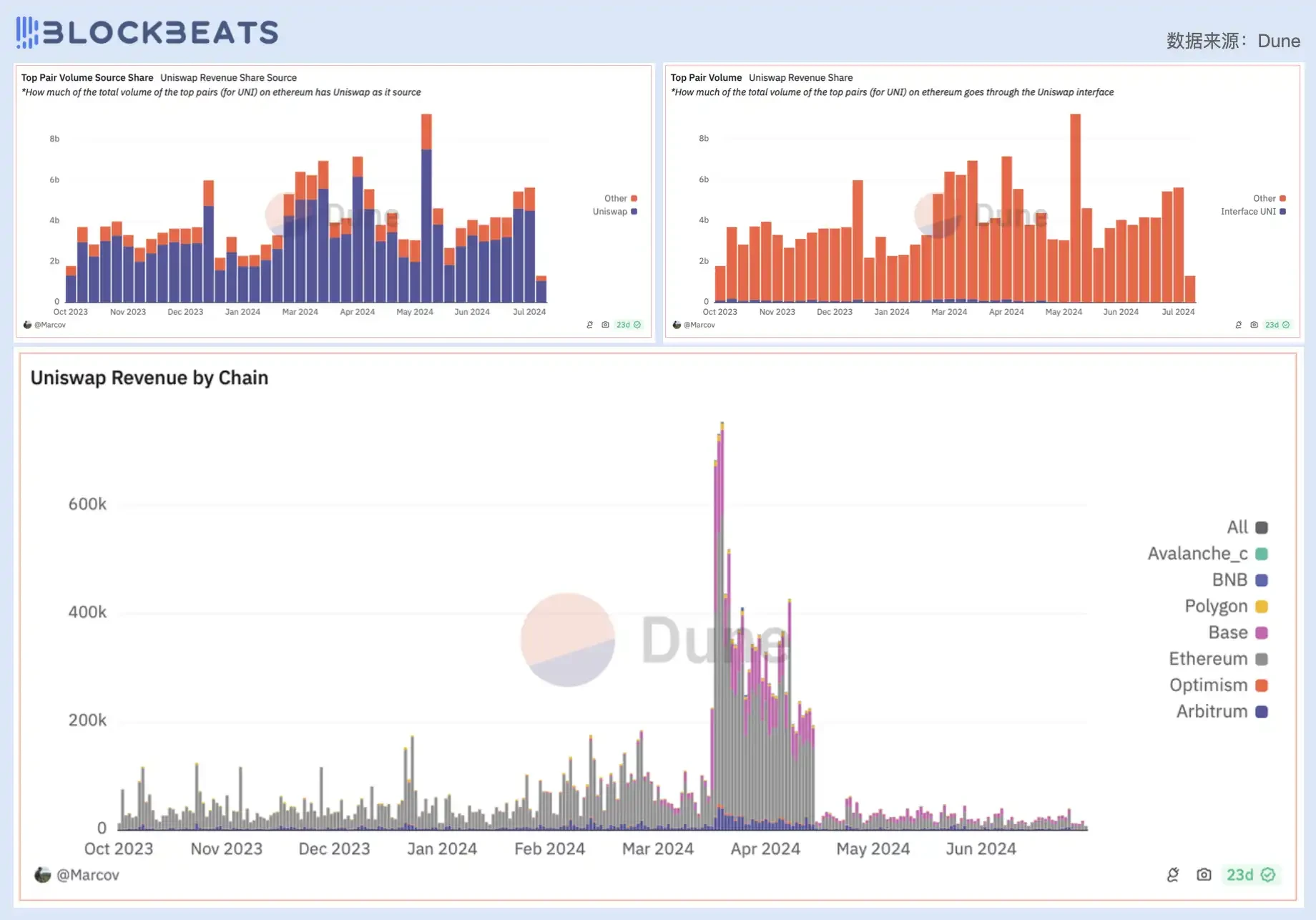

左上:Uniswap 头部交易对流动性来源占比;右上:Uniswap 头部交易对交易量(流量)来源占比;下:Uniswap Labs 盈利来源细分

但 Labs 能赚钱并不等于 UNI 持有者也能赚钱,由于费用机制问题,支撑代币价格的价值来源一直是 UNI 最大的痛点。在极端的理论情况下,Uniswap 协议以及 Uniswap Labs 的发展几乎与 UNI 代币无关,当二者创造收入时,这些价值无法流向 UNI,而当二者遇到瓶颈时,恐慌情绪却会最先反映在 UNI 的价格上。

因此今年 5 月在社区推出打开费用开关并激励 UNI 持有者的提案后,市场对 UNI 的反应才会如此剧烈。然而这一彻底影响 Uniswap 基本面的变革似乎并不容易实现,提案也因各利益团体的阻挠一再遭到推迟,这背后反映的依旧是行业对「证券与否」的监管问题的忧虑与妥协。

Curve

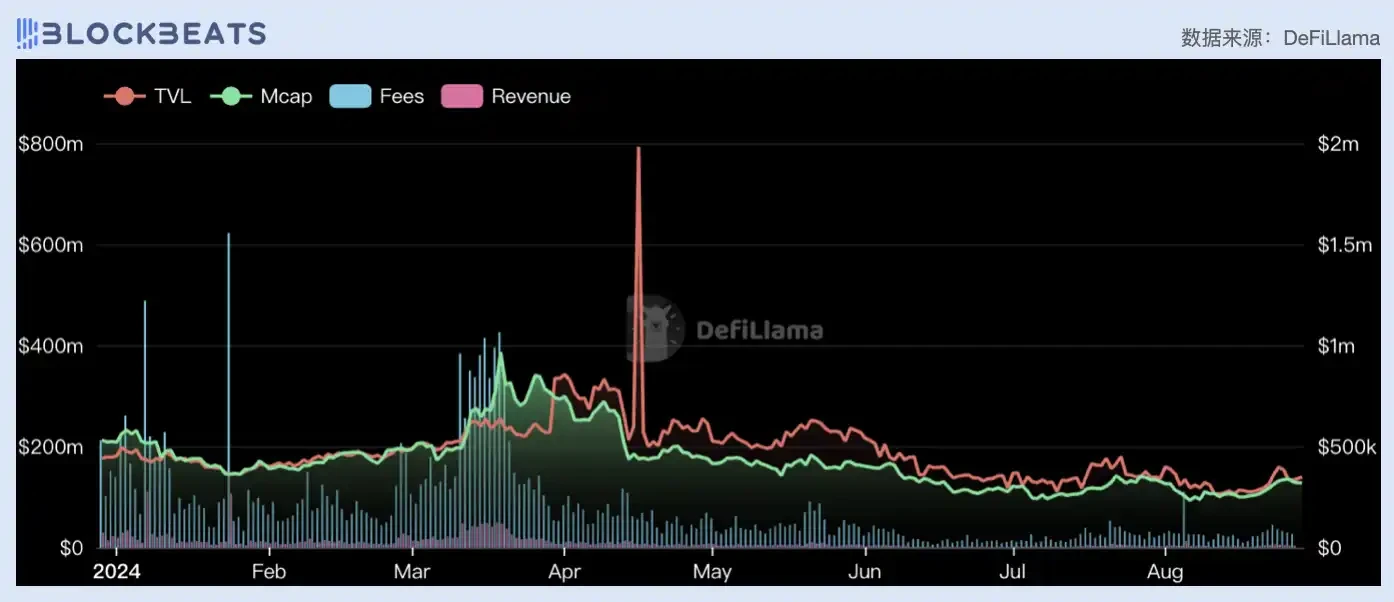

作为曾经和 Uniswap 正面 Battle 的 DEX 龙头之一,如今的 Curve 交易量已经下滑至第八名,被 Base 生态的 Aerodrome 赶超。Curve 的全流通 PE 值与当前流通的乘数差距很大,且过去两个季度估值预期下跌迅速,从 60 到 25 再到目前的 19 。一方面受限于市场动荡、币价有较大起伏,另一部分原因也和其创始人今年第二季度再次遭遇清算影响市场信心有关。

和前文提到的 Uniswap 不同,Curve 自上线起就积极地对代币价值捕获进行实践。Curve 最初是专注于稳定币互换的 AMM,随着一系列经济模型创新,Curve 扩展了 CRV 的效用,除了向 LP 分发手续费之外,还向他们发放 CRV,并且将一部分手续费返还给 CRV 持有者。这种结构使 LP 可能获得手续费以外的收益,而 CRV 持有者也可以从生成的手续费中获得一部分收益。

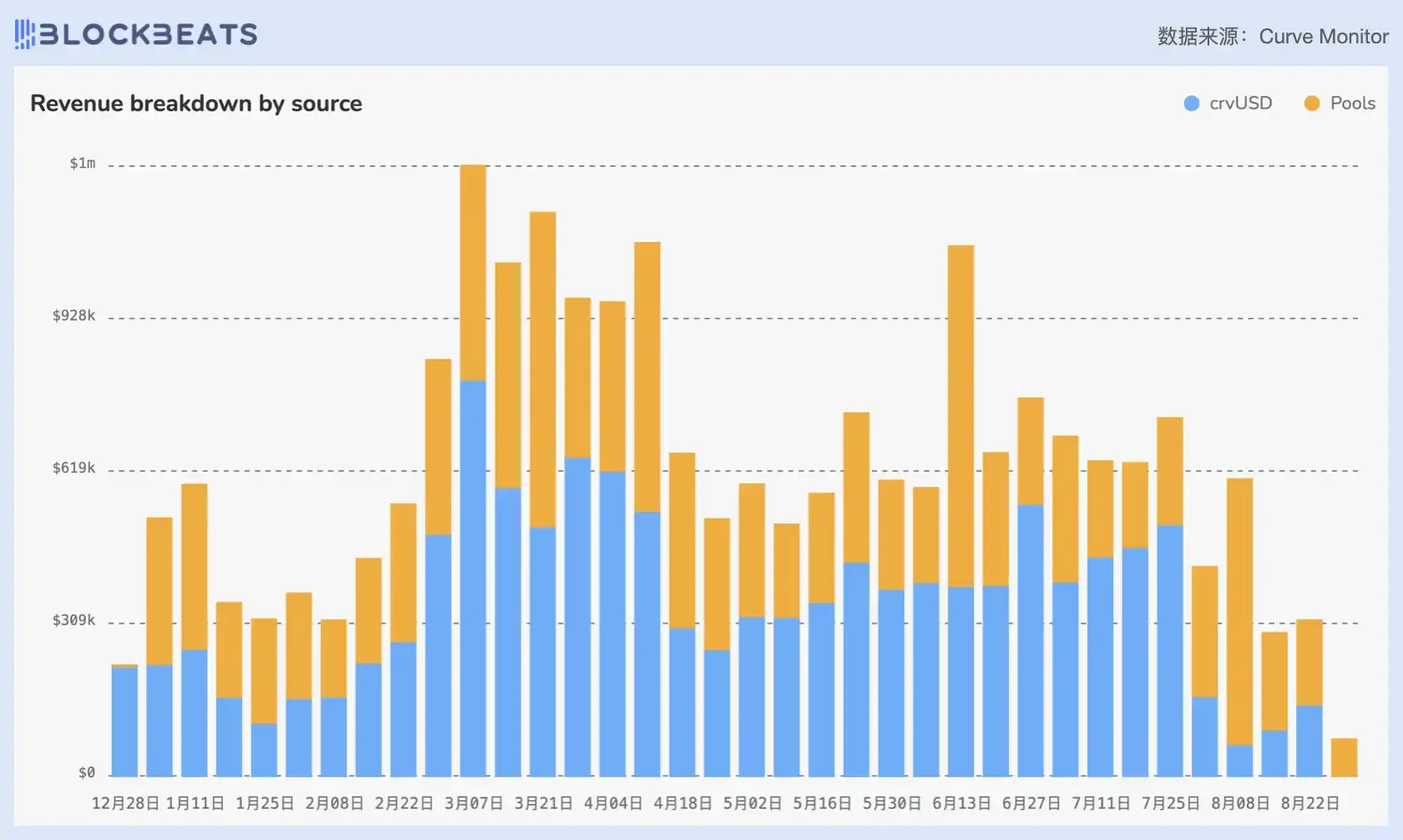

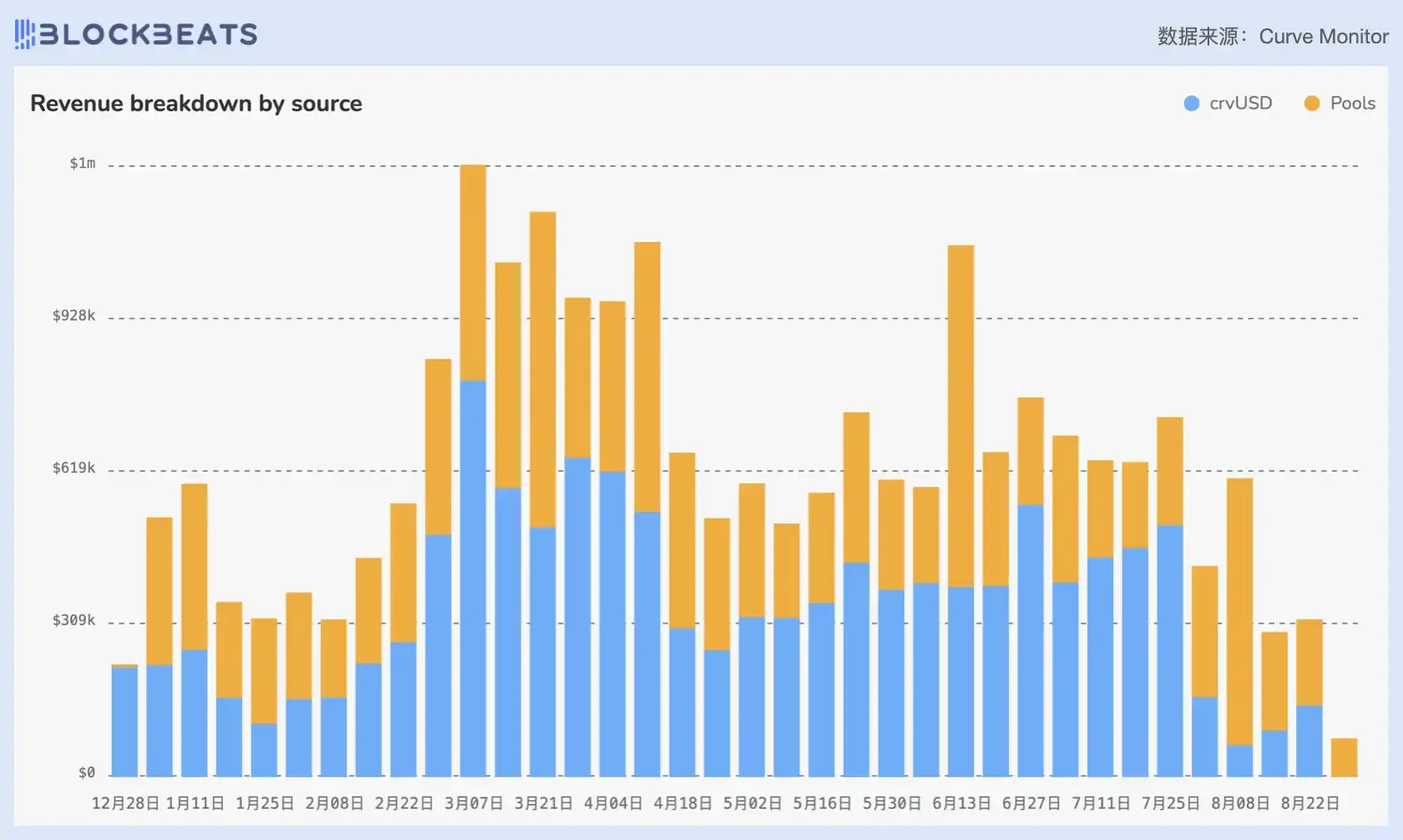

今年 6 月,Curve 改变其费用分配激励机制,从 3 CRV 代币过渡到其原生稳定币 crvUSD,以提高 crvUSD 的实用性,增强 Curve 的稳定性和流动性,crvUSD 之于 Curve 的救赎作用曾一度十分明显。从收入渠道看,crvUSD 推出以来一段时间内曾超过 Pool 的收入。但 8 月 5 日,加密行业发生大规模链上清算,致使 Curve 下调 crvUSD 的借贷利率,ETH、WBTC 等池子的利率低至零点几,资金出逃明显。

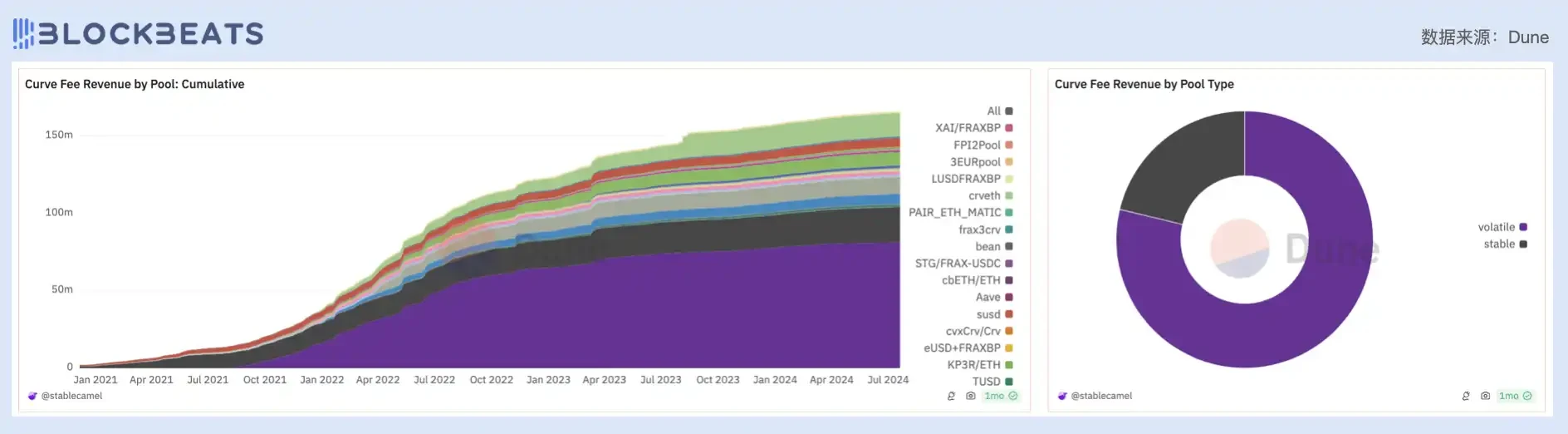

Curve 协议盈利及来源

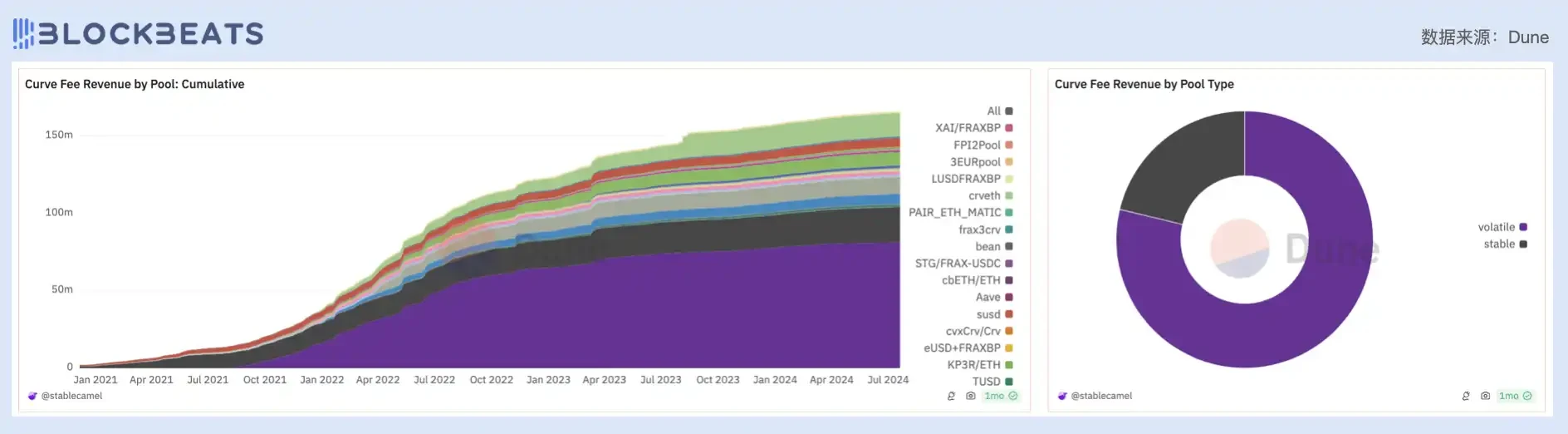

详细分析 Curve 流动性池收益的细分情况,会发现这个 DeFi 协议的王牌业务正在失去主力位置。现阶段,Curve 池收益的主要贡献者已从曾经的 3 CRV 池(由 DAI/USDC/USDT)转变为 TriCrypto 池(USDT/WBTC/WETH 构成),占比已然过半。而从稳定币池和非稳定币池的收益贡献比上看,Curve 过去主打的稳定币交易更是惨淡,占比仅剩不到 22% 。

左:Curve 协议盈利来源(按流动性池划分);右:Curve 协议盈利来源(按流动性池属性划分)

可以看出的是,随着稳定币市场逐渐走向赢家通吃的决战阶段,过去依托繁荣算稳生态的低滑点稳定币交易场景(Stable Swap)正在逐渐消逝,与之相伴的是 Curve 关于「自己该成为一个什么平台」的灵魂拷问。目前来看,Curve 给出的答案是 crvUSD,在老本行日渐消亡的未来,Curve 的命运几乎完全仰仗于它在稳定币决战中的输赢。

Jupiter

Jupiter 是 Solana 上的 DEX 交易聚合器龙头,作为交易平台,Jupiter 提供现货交易、DCA 定投、限价单交易服务。在承载交易需求之外,Jupiter 也提供 Launchpad 服务。2023 年 10 月,Jupiter 推出了永续合约交易产品,进军衍生品市场,三个月后,$JUP 上线。JUP 上线之初 Jupiter 的 P/E 比为 48 ,在第二季度受市场行情遇冷影响,P/E 小幅下滑 16% ,随着市场回温之后,Jupiter 的 P/E 也回到了最初的位置。

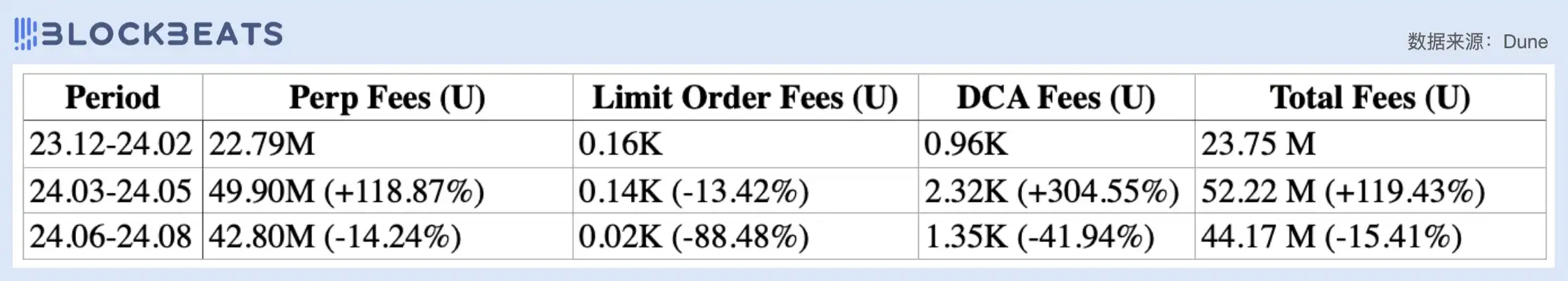

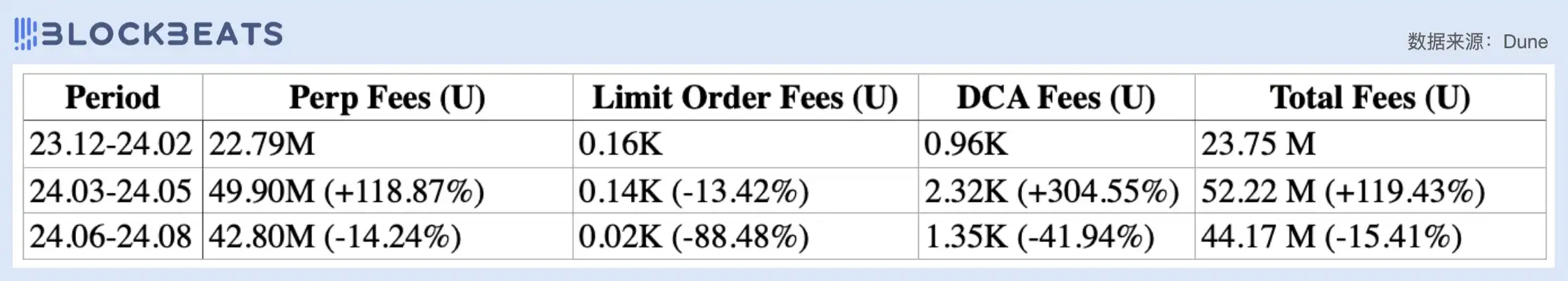

Jupiter 盈利渠道主要包括限价单交易、DCA 订单交易和衍生品交易收入,以及由 Jupiter Launchpad 孵化或经营的项目将自身的部分代币分配给 Jupiter 的部分。目前在限价单、DCA 和永续合约开仓交易中,Jupiter 收取的费用比例分别为为 0.1% 、 0.1% 和 0.07% 。根据截止至 8 月 23 日,算得 Jupiter 今年的收入为 1.2 亿美元。

Jupiter 协议收益来源细分

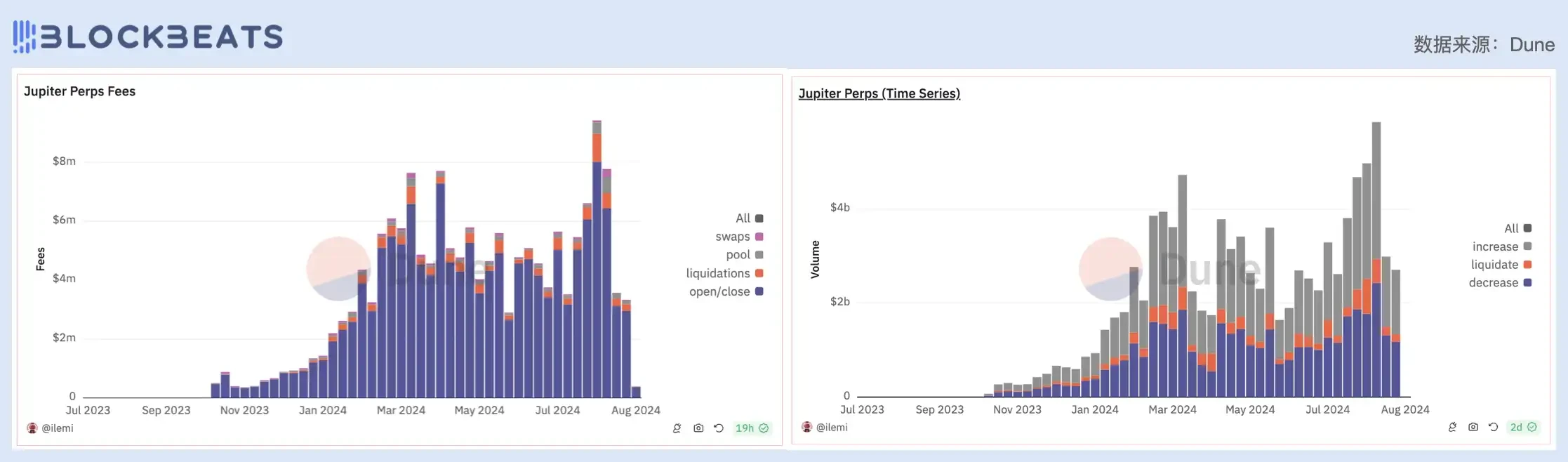

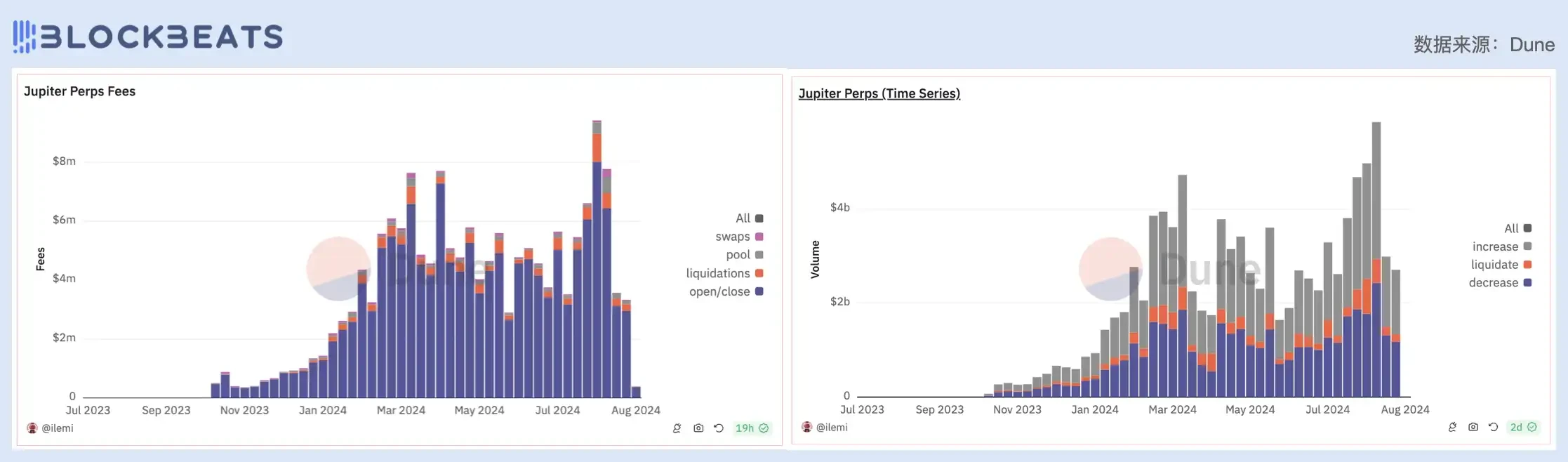

Jupiter 目前的收益中,永续合约产品(Perps)撑起了协议的整体收入,自去年 10 月推出之后,Jupiter 的永续合约交易产品收入稳步上升,周费用从 10 月底的 50 万美元增长至 1 月底的 260 万美元, 3 月中旬,Jupiter 的交易费用突破 760 万美元。上线以来,Jupiter 依靠永续合约产品共有近 1.5 亿美元的协议收入。

左:Jupiter 永续合约产品费用收入来源细分;右:Jupiter 永续合约产品用户交互行为细分

对于投资者来说,JUPJupiter 提供了用户分享协议收入的入口,投资者可以通过 JLP(Jupiter Liquidity Pool)来捕获 Jupiter 的永续合约产品增长红利。JLP 为一揽子货币,资产由 SOL、ETH、WBTC、USDC、USDT 构成,在此基础上,JLP 的机制与 GMX 的 GLP 有类似之处,一方面从永续合约交易者的亏损中获取利润,另一方面获取所有永续交易费用的 75% ,这些费用会自动再投资到 JLP,从而实现持续复利。

Jupiter 永续合约产品的交易手续费中,日交易量主要在 2 亿美元到 9 亿美元之间, 8 月 5 日时峰值 16 亿美元的峰值。与之相对应的是合约用户的持续亏损,据 Chaos Labs 数据显示,Jupiter 永续合约产品上的交易者近三个月以来都处于亏损状态,在 8 月 5 日市场遭遇大幅波动时,交易者的亏损金额超过 3000 万美元,这些亏损为 Jupiter 带去了清算收入。可以说在理想情况下,大盘上涨时,JLP 作为「加密市场蓝筹 ETF」可以与市场同频上涨,而当市场结束单边上涨行情时,在 Jupiter perps 上的交易者亏损变多,JLP 收益也会增加,实现正向飞轮。

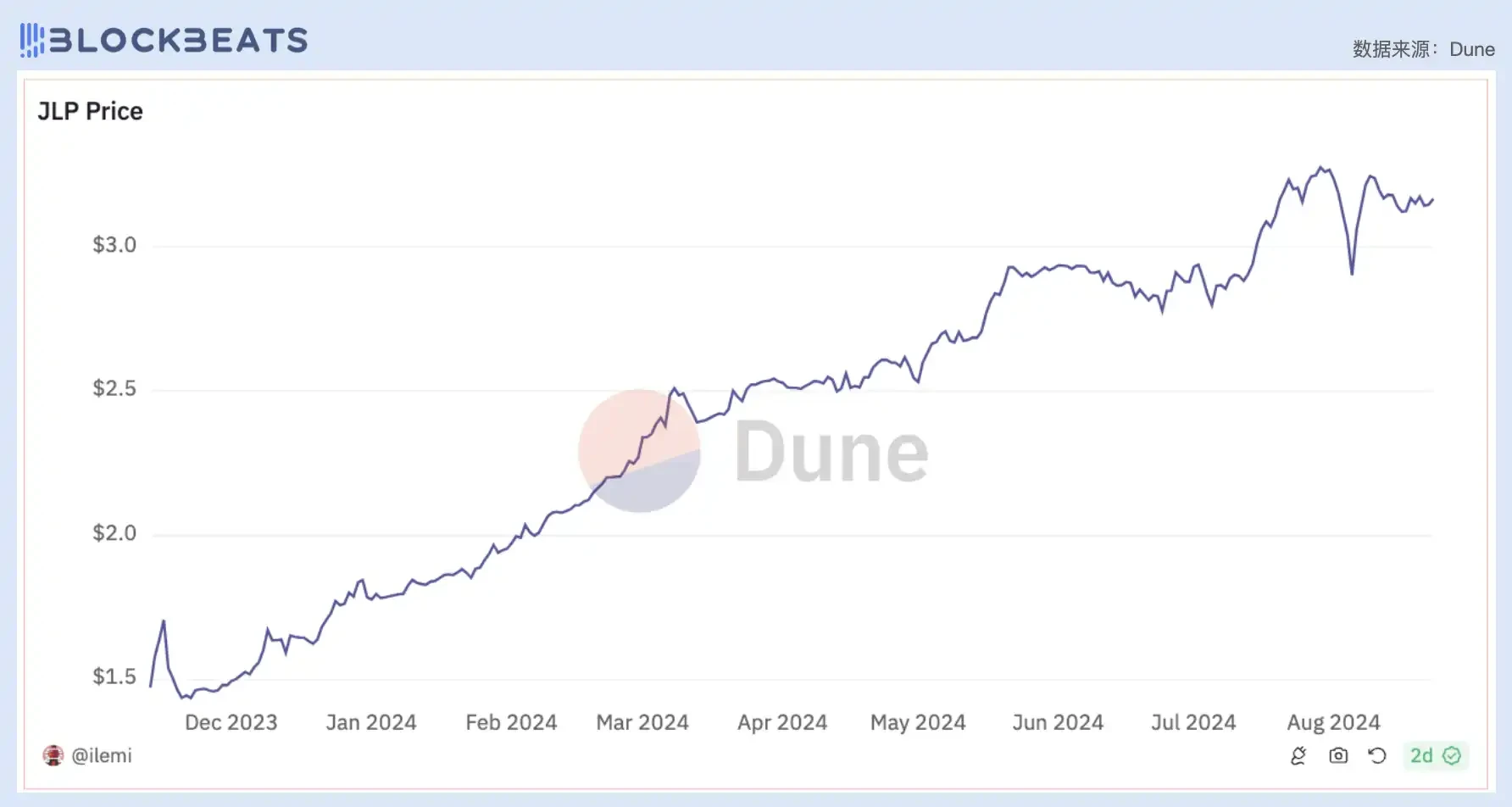

Jupiter 永续合约用户未实现盈利

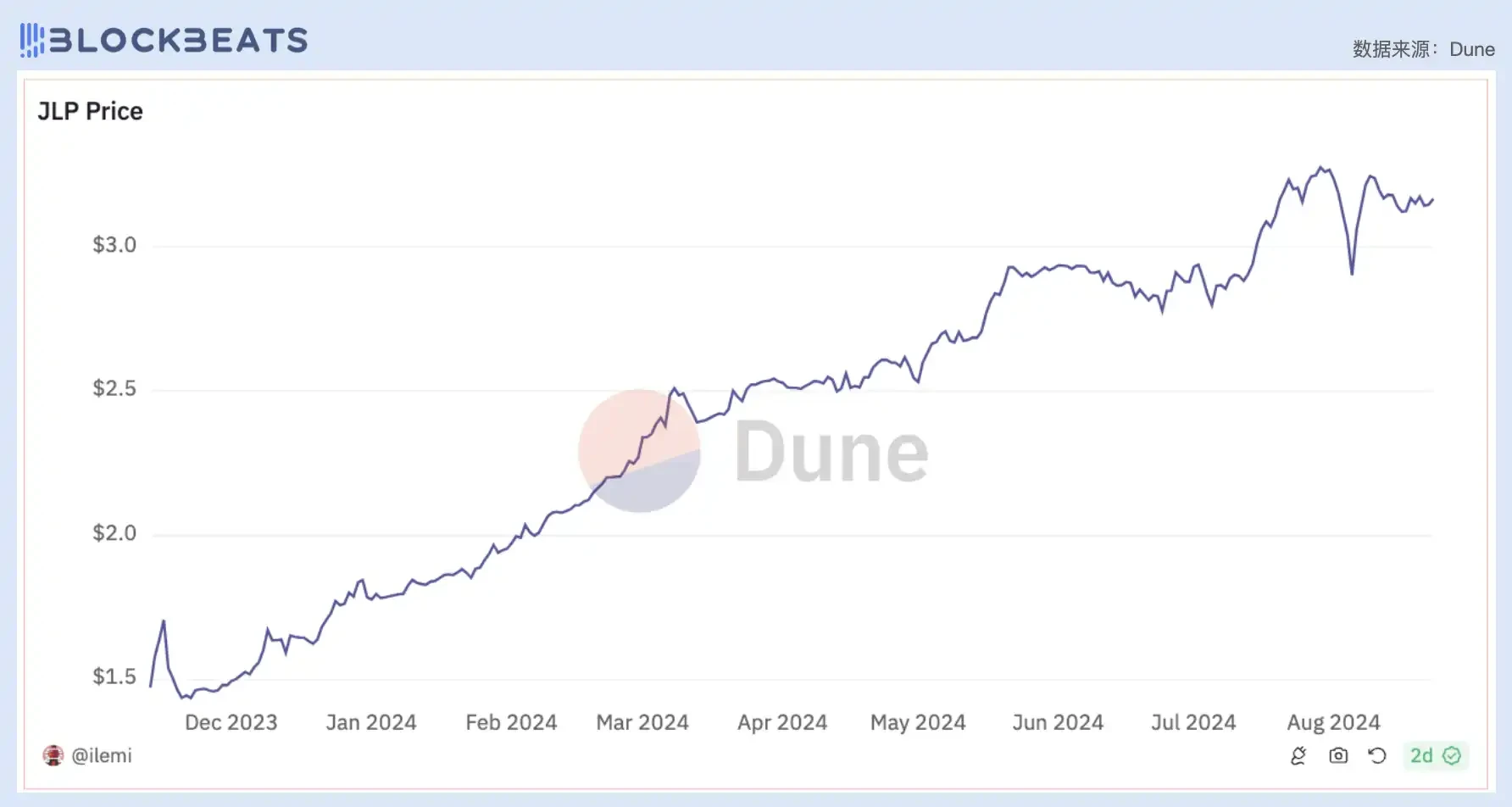

JLP 自推出以来,一直保持着稳定的上涨走势,即使在加密市场整体走低时也没有出现明显下跌情况。3 月,SOL、ETH 等资产上涨到阶段性高点开始震荡下跌,JLP 整体实现小幅上涨,其年收益率超 100% 的数据表现令社区印象深刻。大盘走低后,JLP 的年收益率也随之降低,目前 JLP 池的 TVL 为 6.61 亿美元,年收益率为 21.9% 。

JLP 价格走势图

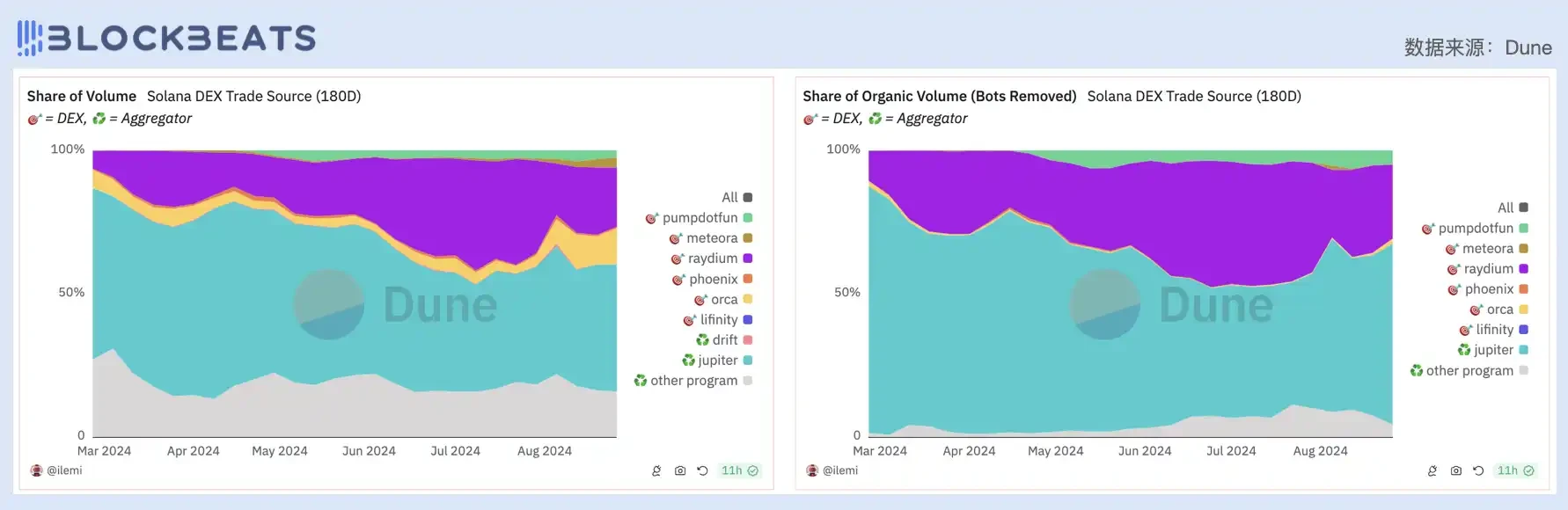

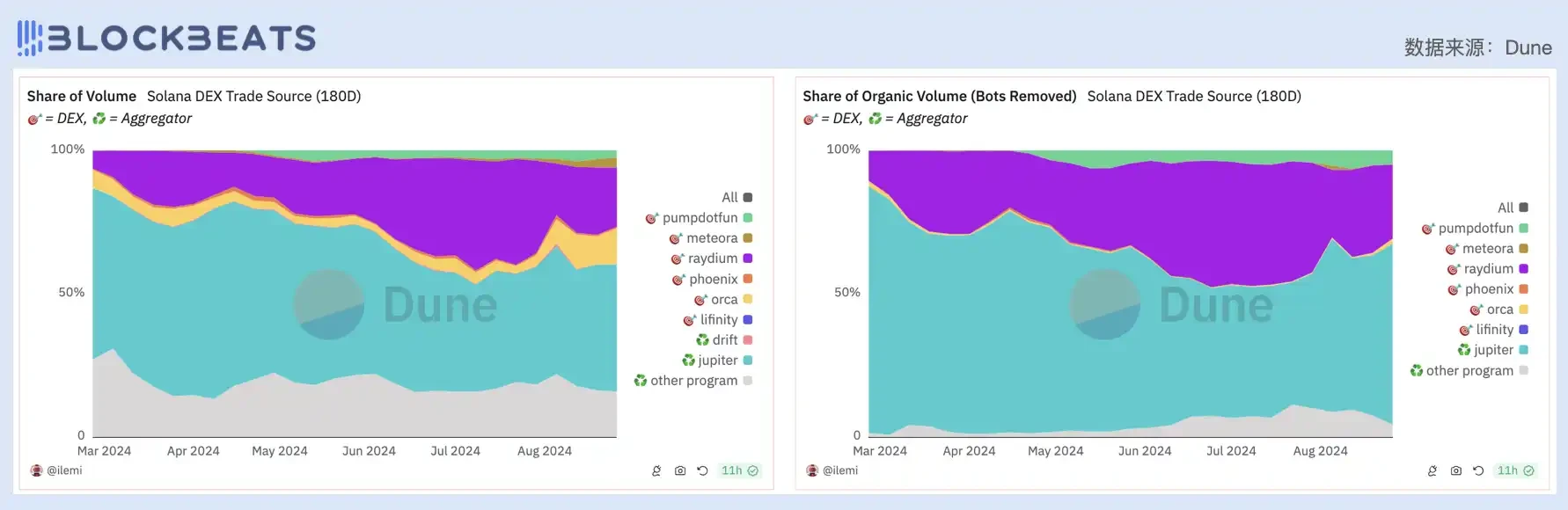

JLP 的成绩是 Jupiet 这几年在 DeFi 领域的发展积累,回顾其历史,主打的交易聚合业务的市场已经摸到了「天花板」,增长空间趋于饱和。今年年初,Jupiter 的 DEX 交易量多次超越 Uniswap V3,成为交易量最大的 DEX 聚合器。另外, 44.3% 的 Solana DEX 交易量通过 Jupiter 进行;若剔除 MEV、刷量等机器人交易行为,通过 Jupiter 的交易量占 Solana DEX 总交易量的 63% 。

左:Solana DEX 交易量来源细分;右:Solana DEX 交易量来源细分(去除机器人交易)

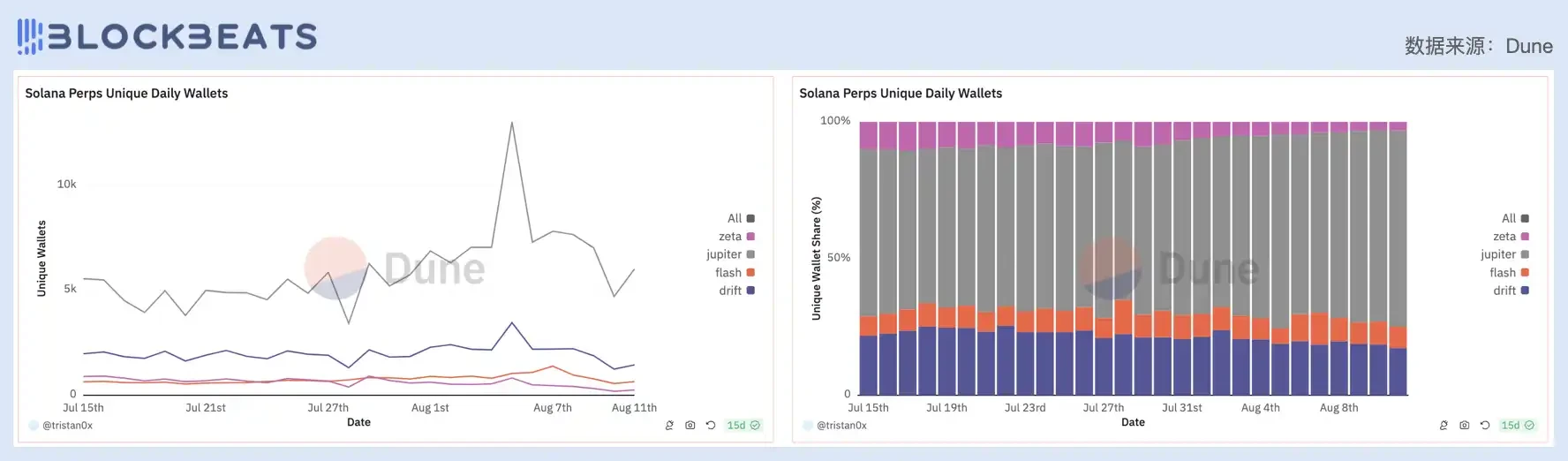

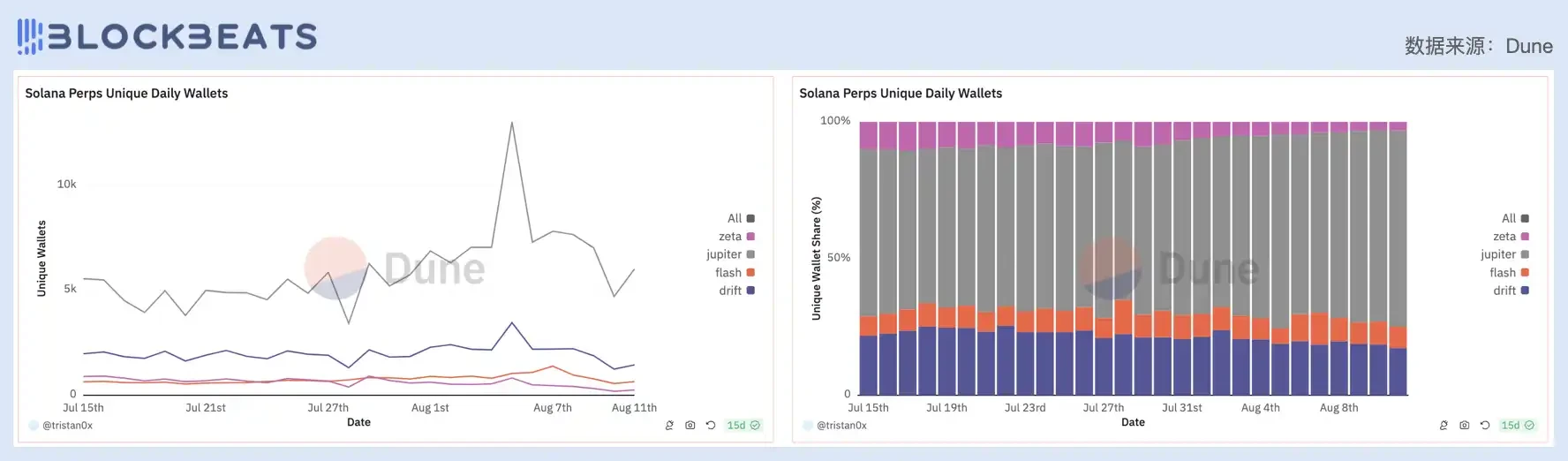

尽管表面上看,Jupiter 的 DEX 聚合业务并不直接产生盈利,但其市占率优势使得 Jupiter 成为 Solana 生态用户进行交易的首选入口。这种流量优势为其 Perps 产品带来大量流量支持。在 Solana 生态的永续合约产品中,Jupiter 的每日独立钱包数量占比超过 70% ,远超其他产品如 Drift、Zeta 和 Flash。

左:Solana 日增用户来源;右:Solana 永续合约产品日增用户来源

展望 JUP 未来的增长空间,决定因素在于 JUP 能否分得 Jupiter 的收入红利。目前 JUP 的定位为治理代币,Jupiter 创始人也多次强调 JUP 对于社区发展的重要意义,意在把 JUP 与协议收入分隔开。因此,Jupiter 在永续合约市场上的成绩使 JUP 的增长预期被高估,JUP 正面临和 UNI 类似的增长困境。

Trader Joe

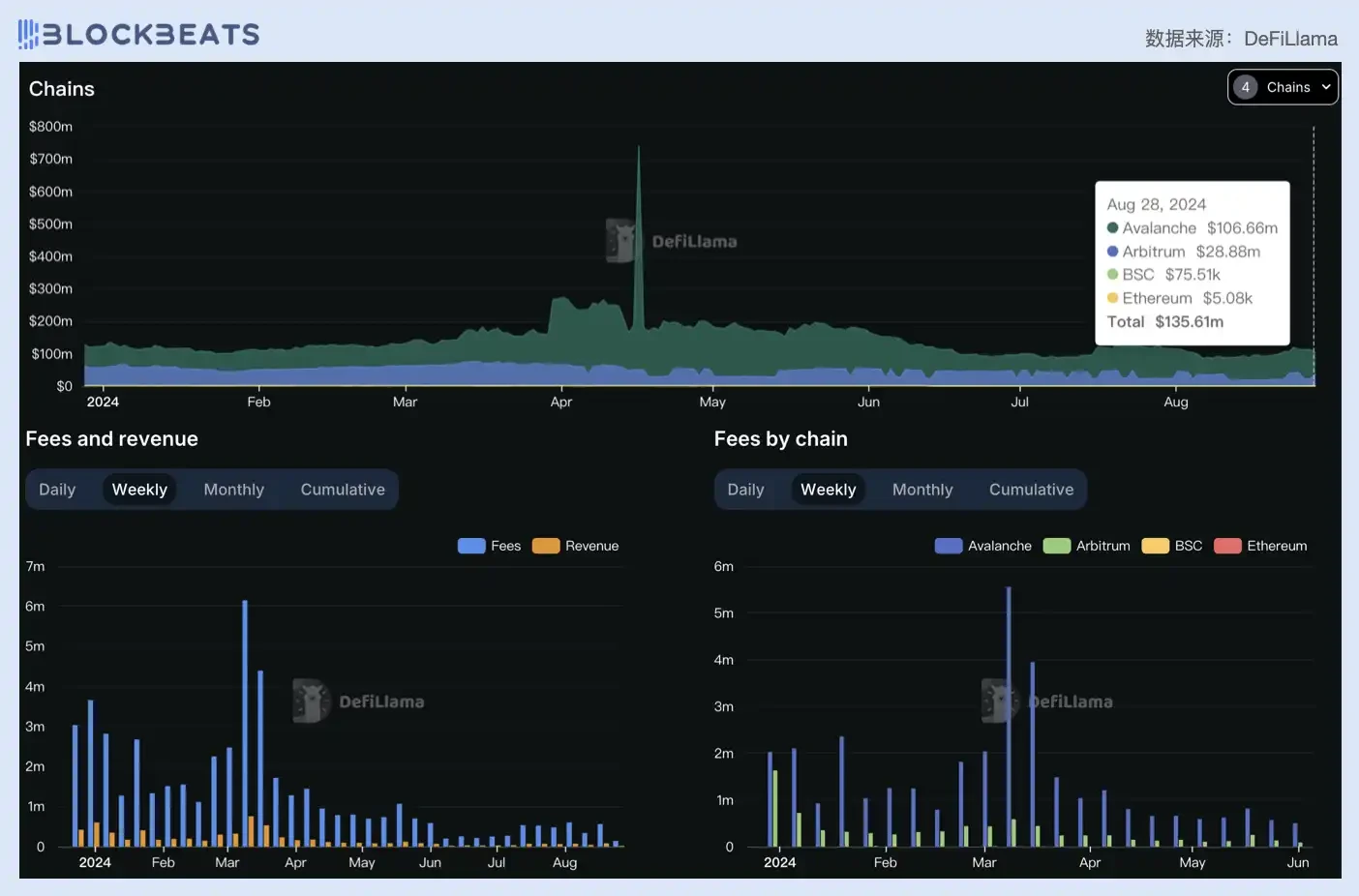

Trader Joe 2024 年前三个季度的估值倍数和 GMV 指标都有显著的波动。第二季度 P/E 估值倍数全面上升,增长了 76% 。之后,Trader Joe 的收入和交易量维持在相对稳定的水平,市场对 Trader Joe 的增长预期表现稳定。

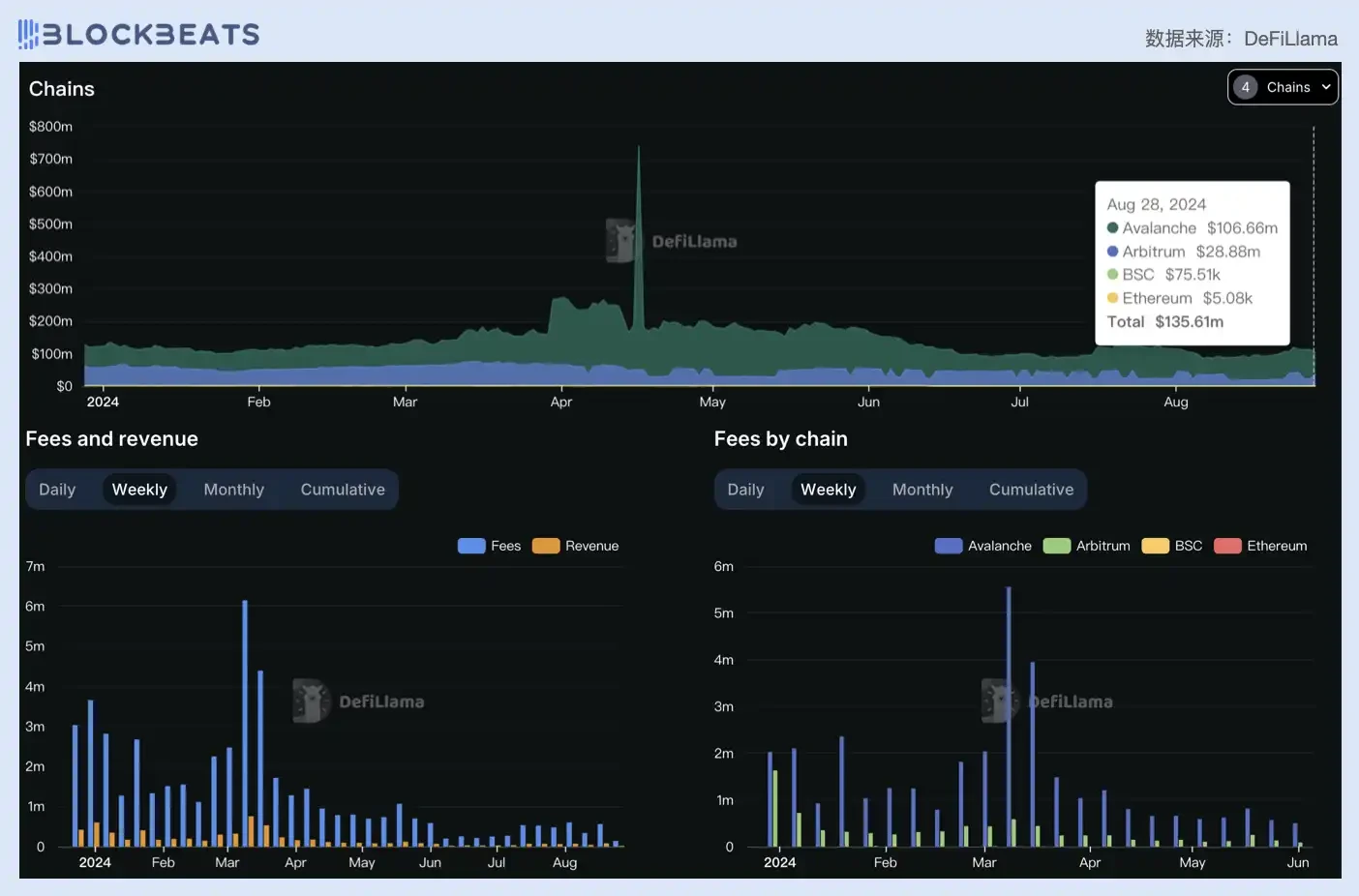

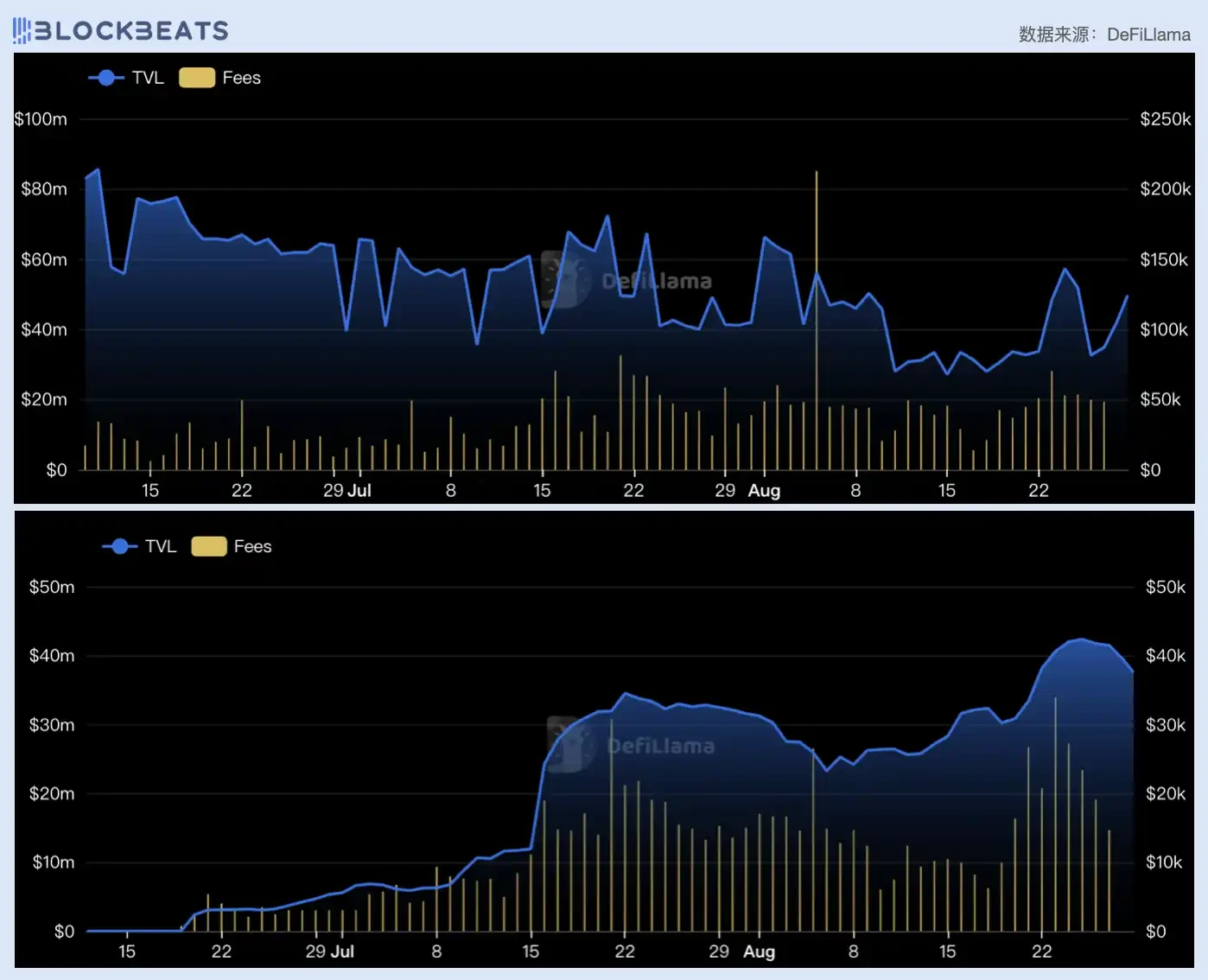

2024 年初以来,Trader Joe 的 TVL 维持在 1.5 亿到 2 亿美元之间,在 4 月至 6 月期间有较繁荣的表现,近一个月 TVL 已经降至 1 亿美元以下。Trader Joe 的 TVL 主要分布在 Avalanche($ 114.26 M) 和 Arbitrum($ 45.38 M),分别占总 TVL 的较大比例,相应的,Avalanche 也是 Trader Joe 的主要的手续费贡献来源,占比大约在 60% – 70% 之间,其次是 Arbitrum,占比 21% 。

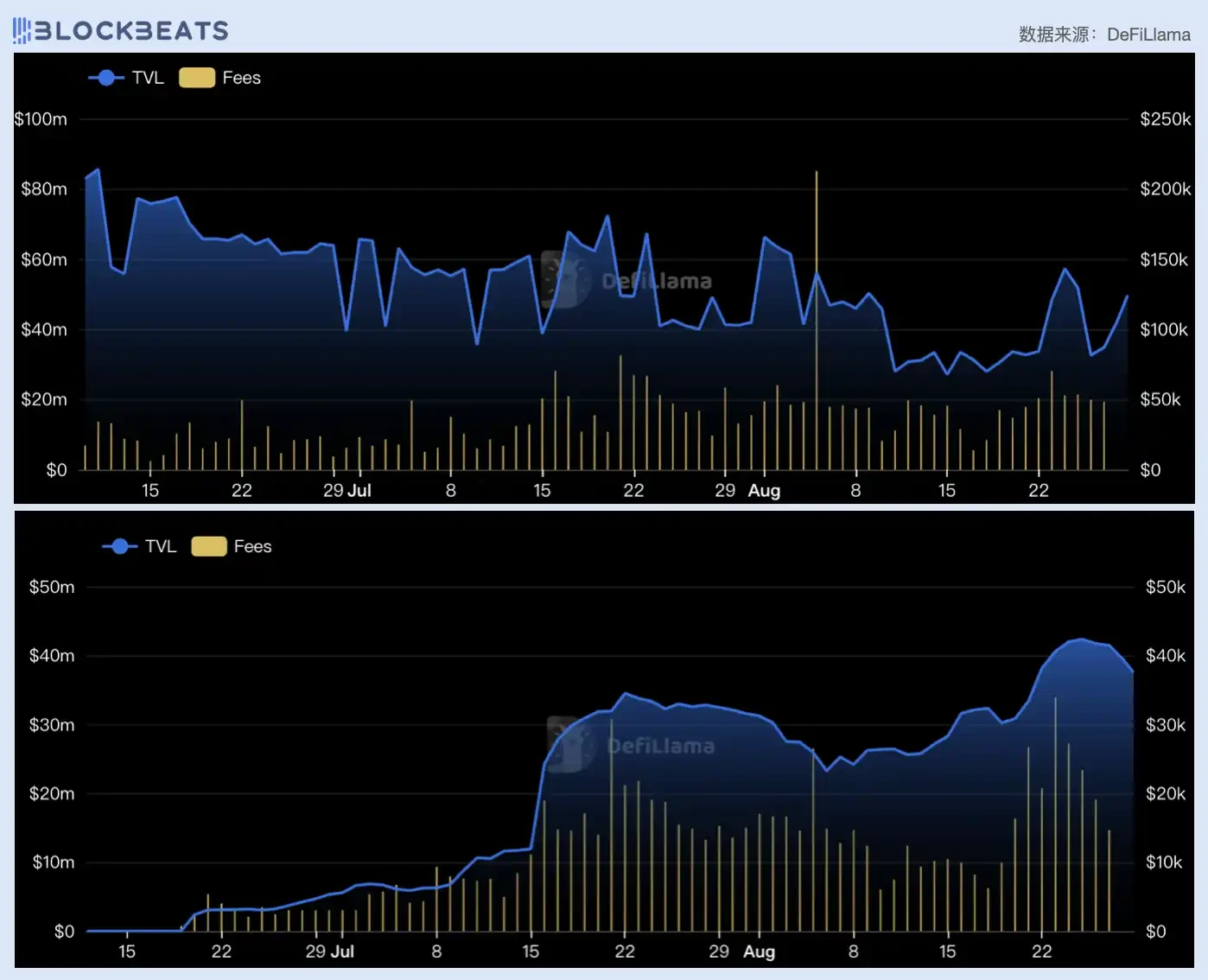

上:Trader Joe 总 TVL 变化;左下:Trader Joe 费用收入及协议盈利;右下:Trader Joe 费用收入来源

从 JOE 赋能来看,JOE 持有者可获得协议分红,TraderJoe 的协议收入比率有多种模式,其中 V1 在所有交易收取 0.05% 作为协议收入,V2 不收取协议费用,所有协议手续费均分配给 LP,V2.1 根据不同的 LB 池子收取不同比率的协议费用,范围从 0 – 25% 。下图可以看出,JOE 的市值与协议费用同步波动。

Trader Joe 协议收入及 TVL 与市值相关性

6 月中旬 Trader Joe 上线了 V2.2 ,引入了 Liquidity Book 的挂钩功能,并实施集中激励举措。Trader Joe V2.2 的日产出费用有不错的增长势头,近一周的日产出费用已经超过 2 万美元,而同期 Trader Joe V2.1 的日产出费用为 2 万美元到 5 万美元之间。上线两个月以来,Trader Joe V2.2 积累了 566 万美元的协议费用,扣除 LP 激励后还有 120 万美元计为协议收入。

上:Trader Joe V2.2 TVL 及费用数据变化;下:Trader Joe V2.1 TVL 及费用数据变化

展望 Trader Joe 的发展空间,首先需要考虑的是其交易活动主要发生在 Avalanche 上,自 3 月以来,Acalanche 的交易量大幅下降,反应出 Avalanche 的吸引力已经不如以往。但灰度在上周推出了 AVAX 信托基金,也许能在一定程度上提振 AVAX 币价,从而为 Trader Joe 带去流动性。

但最重要的还是 Trader Joe 对自身业务的打磨。上周,Trader Joe 官方推特发布了最新的路线图,宣布现有的 DEX 将扩展组成「Joe Stack」,并表示未来去中心化交易所的核心竞争将集中在 CLOB(中央限价订单簿)上,以期提供更高的资本效率。Trader Joe V2.2 作为「Joe Stack」布局的一部分开局较为顺利,Trader Joe 在路线图中提出的 V3 设计则与 memecoin 发行服务相关,通过这些业务的推进,Trader Joe 的发展空间将会多一些驱动力。

借贷

因头部协议在加密行业的整体垄断性,本文选取的借贷协议全部来自以太坊生态,包括:Aave、MakerDAO、FRAX,目前这些协议基本都步入了多链发展的阶段,因此收入来源不限于以太坊主网本身。作为参照标的,在传统金融市场,Lending Club 截至目前市盈率为 29.7 ,SoFi 市盈率则为-16.2 。

Aave

Aave 市盈率在今年一季度创下高光后,从二季度开始「腰斩」,并在随后几个月稳定在 22 左右。这一方面是因为 AAVE 代币在 4 月初的价格下跌,另一方面也是因为 Aave 协议本身的基本面数据的不断强化。协议 GMV 在过去两个半季度中一直保持稳定增长,而在刚刚过半的第三季度中,这一数据已经超过了整个二季度的表现。

在协议费用收入方面,Aave 屡创年内新高,并在总体表现上逼近上一轮牛市的水平,这在当前的 DeFi 项目中是较为少见的。从费用收入的来源看,Aave 与 Uniswap 一样主要依靠以太坊主网的链上活动。在 Aave 的整体市场中,以太坊 V3 版本就占据了超 139 亿,占 GMV 的 72% 。

从去年底开始,Aave 的用户活跃程度便一直在稳定增长,即使是市场行情的降温也没能阻止这一趋势的发展。从用户行为来看,用户存款占据绝对大头,这是因为许多人将 Aave 视为了相对安全的链上生息渠道。

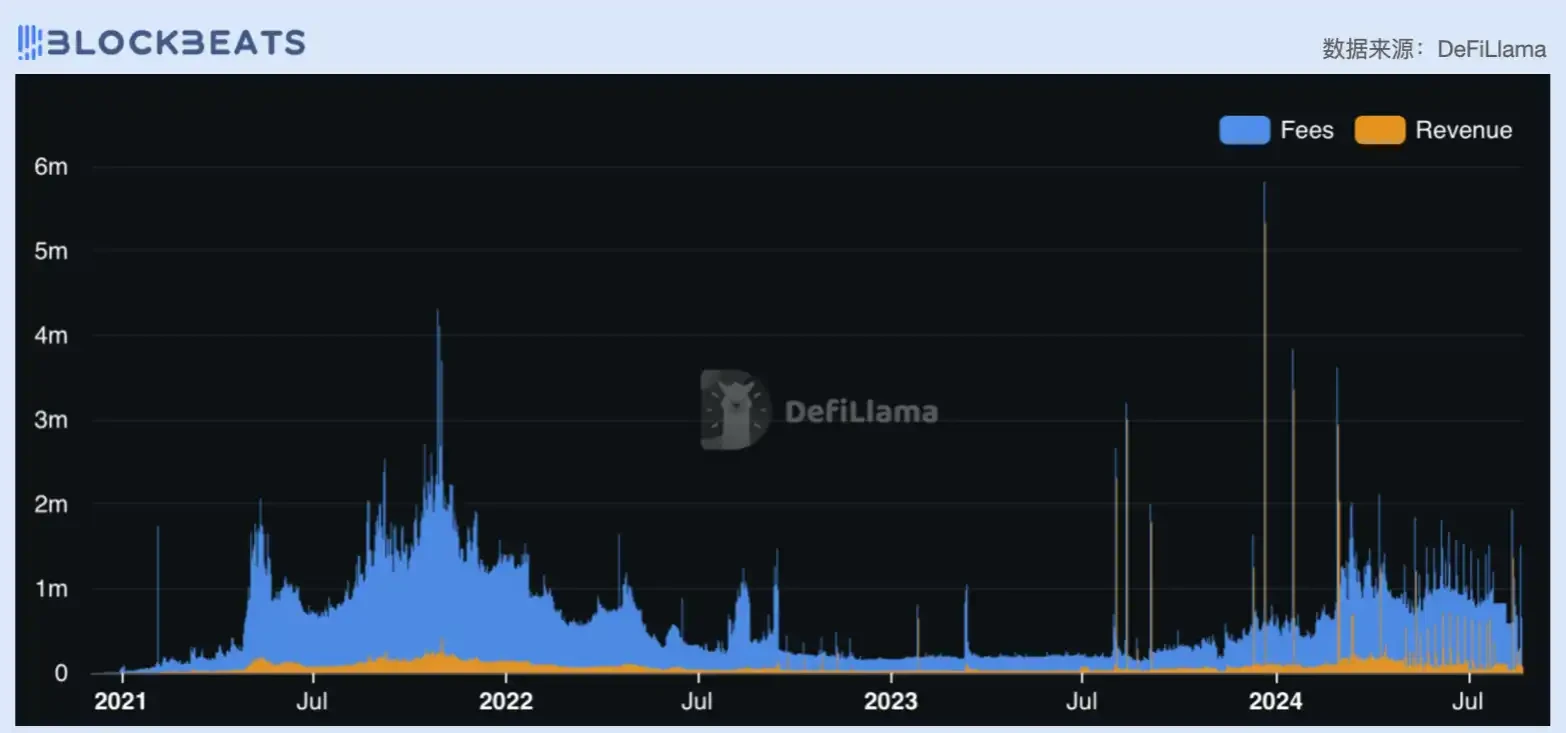

Aave 协议费用收入及协议盈利

不过值得注意的是,相比 Uniswap,Aave 在 Base 生态的增长更加显著。过去一段时间,Aave 一直在每日新增用户上创造近两年内新高,其中很大一部分快速增长便是来自 Base 生态。在行情较冷的 5 月至 7 月,Aave 在 Base 生态的新用户增速明显超过了其他生态,且就 V3 版本的唯一钱包地址数量而言,Base 也成为 Aave 用户数量最多的生态,占比达 29.8% 。

上:Aave 协议日新增用户;左下:Aave 用户活跃度及交互行为细分;右下:Aave 用户生态来源

另一方面, 7 月底 Aave 社区有关「激活费用转换」的提案也是近期 AAVE 代币表现强劲的重要原因。该提案希望协议启动费用转换机制,从公开市场回购 AAVE 代币,以此将协议价值回馈至代币上。与此同时,Aave 在 8 月链上清算期间大赚 600 万美元的新闻更是让这一提案的预期进一步提升。

市场的聪明钱显然对这些信号更为敏感,不少地址自月初开始就大额买入 AAVE,使得该代币多次进入「聪明钱流入榜单」,近日更是有巨鲸在 1 天时间里花费 4, 000 枚 stETH(约 1040 万美元),以 135 美元的均价买入了近 8 万枚 AAVE。这种看好情绪也反映在了社交媒体上,「喊单 AAVE」的推文越来越多。不过就 PE 而言,AAVE 代币当前的价格已经实现 Aave 作为龙头借贷协议的合理市场估值,在往上方便只剩预期与投机的空间了。

MakerDAO(现 Sky Protocol)

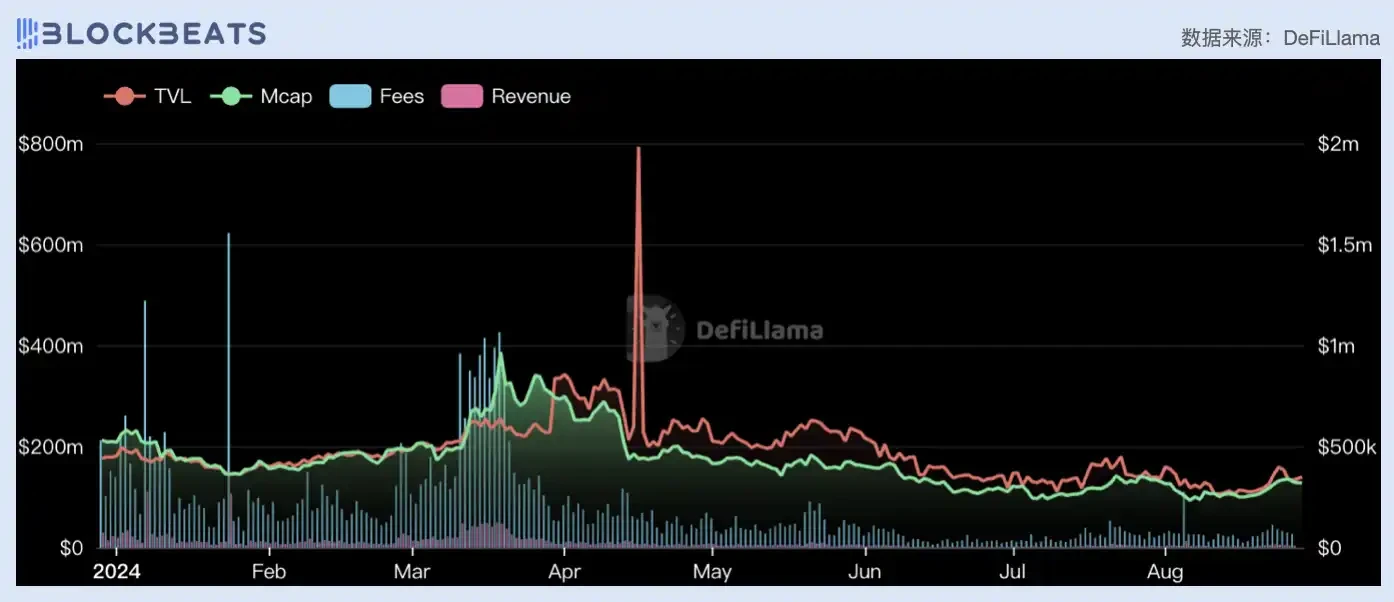

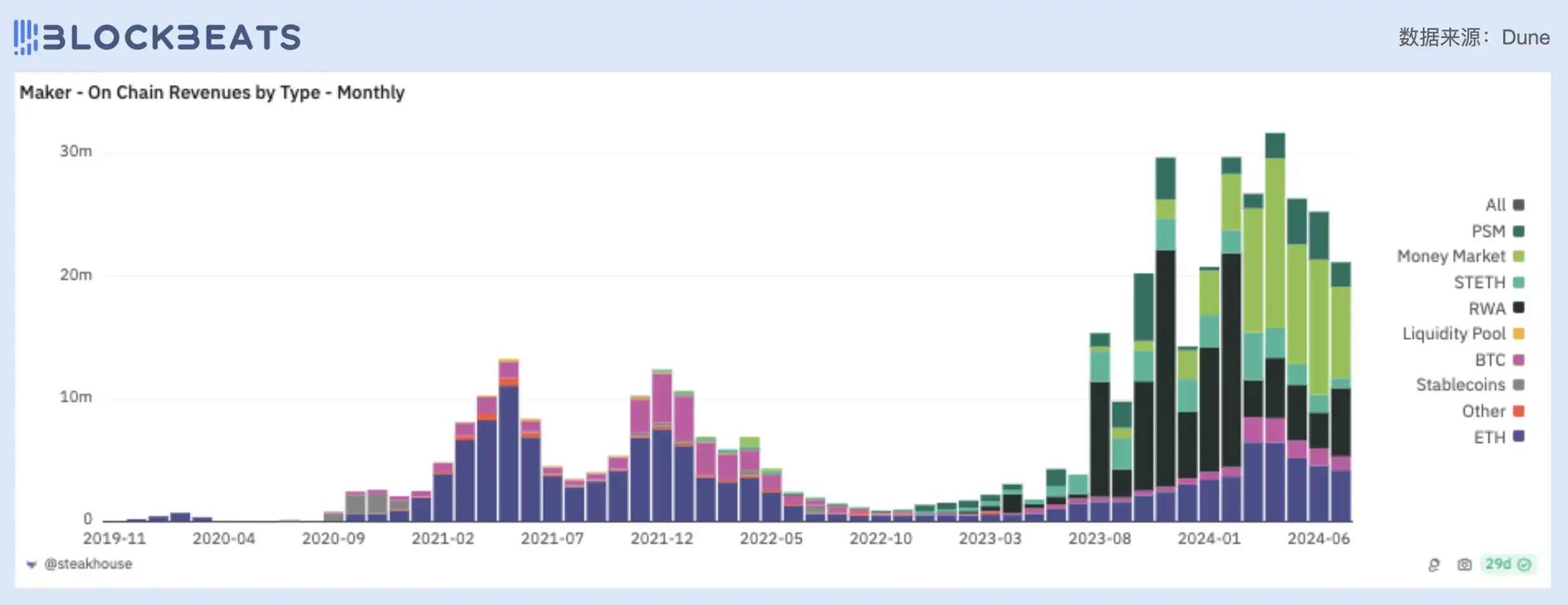

MakerDAO 的 PE 值今年一直较为稳定,三个季度都保持 8 左右。在项目发展历史上属于较低水平,仅次于 2023 年第四季度,彼时 MakerDAO 的市销率仅为 6.3 。与此同时 MakerDAO GMV 也维持在一个稳定水平,与去年四个季度相比相差无几。

而据 makerburn.com 数据,MakerDAO 官方给出的 PE 值为 31 ,处于近一年以来的高位水平,但是从协议收入上看,Maker 的收入自年初激增后便迅速回归原有的下降通道。这意味着从 MKR 代币价格层面讲,市场并未因 Maker 协议收入的下降而降低对其估值的预期。

MakerDAO 官方公布 P/E 及协议年化盈利相关性

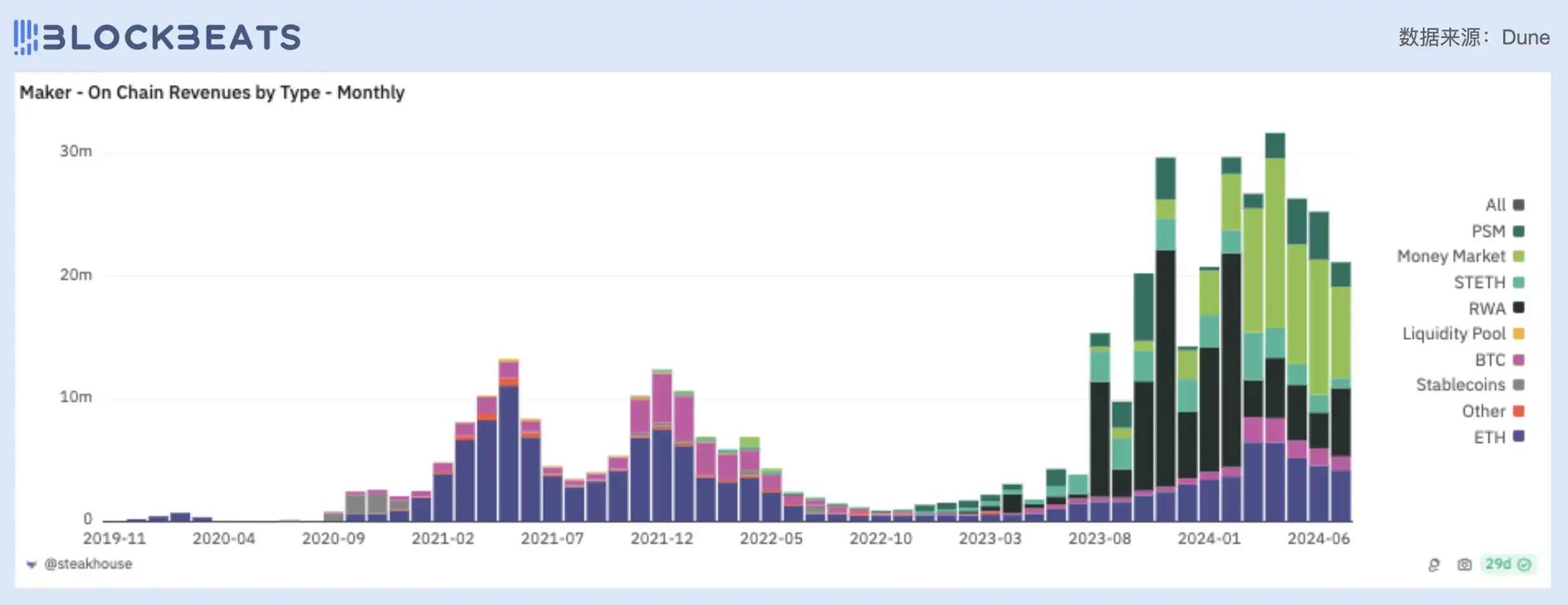

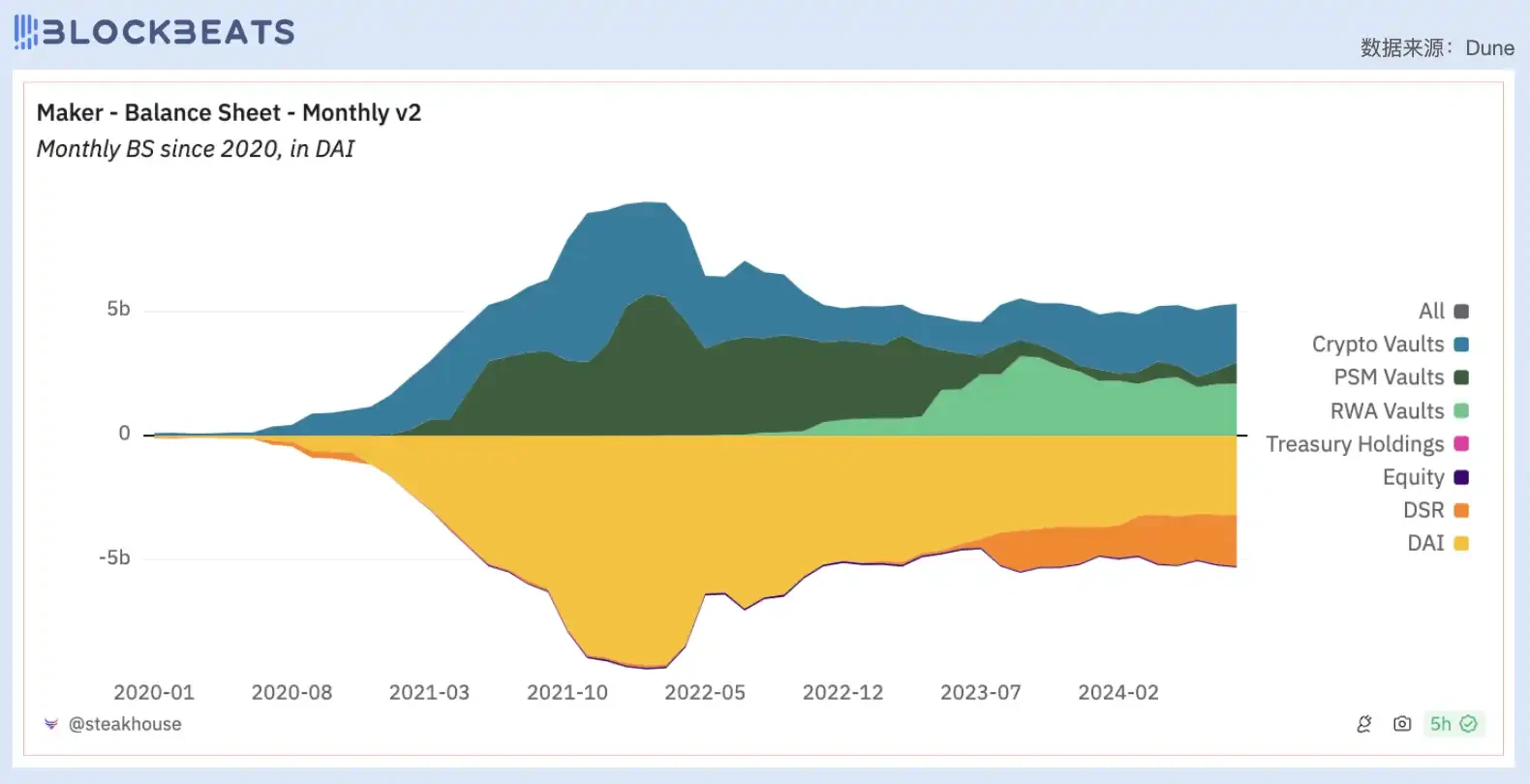

MakerDAO 可以说是除了 Uniswap 之外最会赚钱的 DeFi 协议,收入来源主要包括 RWA 收益、用户支付的稳定费、清算罚金。得益于 2022 年的 RWA 转向,MakerDAO 将 80% 的资金分配给美国短期国债, 20% 分配给投资级公司债券,以获取利息收益。这不仅推动了整体费用增加,还使 MakerDAO 拥有更稳定和多样化的收入来源。从 MakerDAO 当前的收入类型来看,RWA 占据收入的绝大部分。

MakerDAO 协议收益来源细分

今年二季度 MakerDAO 收入达 8500 万美元,创历史新高,但当前 MakerDAO 手续费收入较 3 月市场行情较好时有所回落。截止目前,MakerDAO 今年三季度产生的利润约为 6187.5 万美元。稳定费收入为 2.27 亿美元,清算收入约为 373 万美元,Uniswap 交易费用收入约为 165 万美元,DAI 支出 4071 万美元,MKR 支出为 858.6 万美元,DSR 支出为 1.2 亿美元。

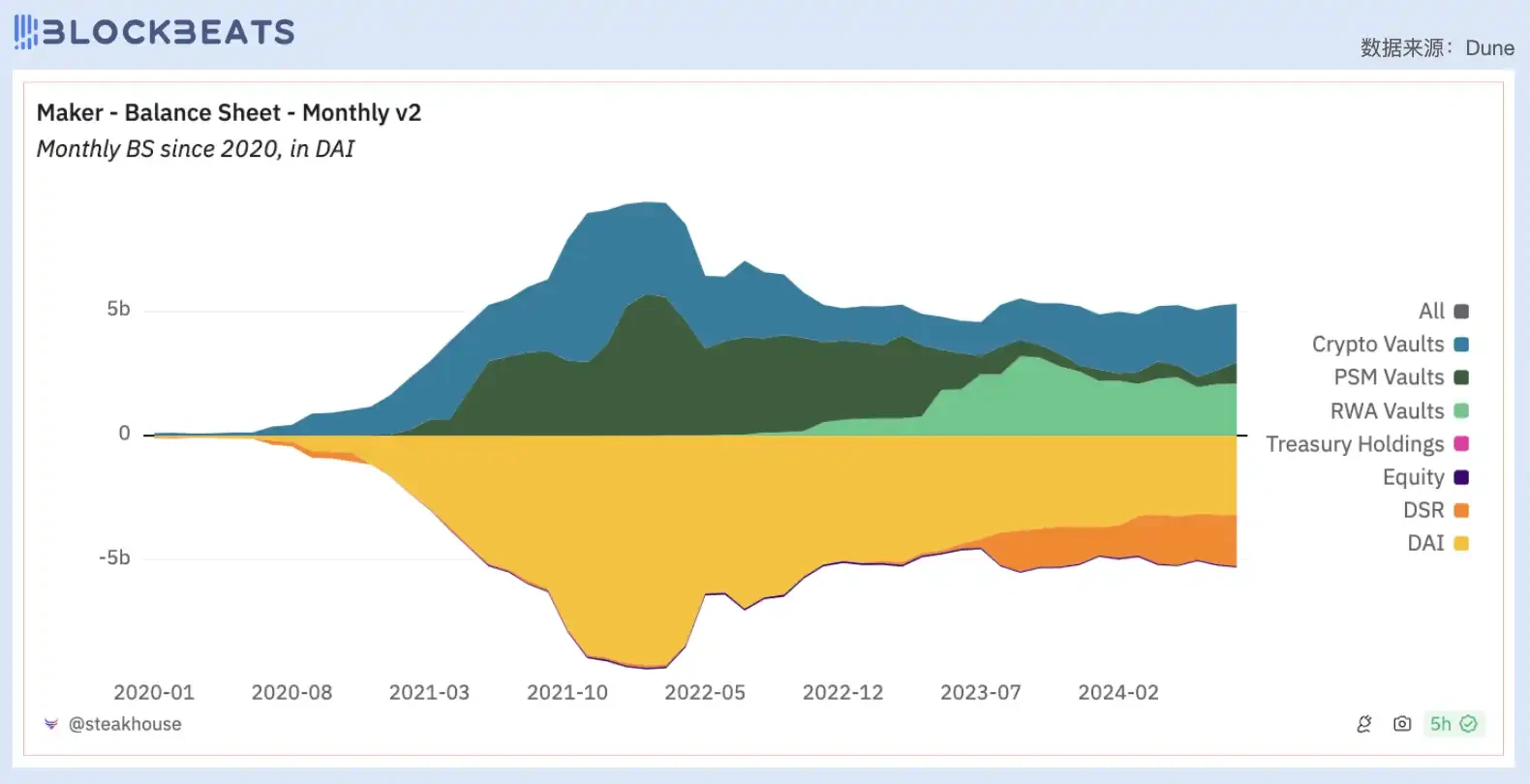

MakerDAO 协议资产负债表

而除了 RWA,有关「Maker 拆分」的炒作叙事同样助长了市场对 MakerDAO 协议本身的预期。MakerDAO 去年开启了其降本增效的 Endgame 计划,推出 DAI 和 MKR 的升级版本 NewStable(NST)和 NewGovToken(NGT),还启动了第一个 SubDAO SparkDAO,以扩展生态系统。

8 月 27 日,Maker 协议已正式更名为 Sky,推出 SKY 作为新的原生治理代币,而 DAI 也更名为 USDS;每个 MKR 代币可以升级为 24, 000 个 SKY 代币,而 DAI 将以 1: 1 的方式转换为 USDS。

在拆分预期落地后,MakerDAO 的估值或许少了一个重要的预期推力,并且市场还对 Maker 产生了「中心化」担忧,Maker 联创 Rune Christensen 澄清只有 USDS 才会具有冻结功能,但这也进一步证实 Maker 此后的 RWA 转向,因为如果 Maker 想要国债收益作为支撑,即便是通过二级国债交易,也必须具备冻结功能和 VPN 区域阻断功能。

FRAX

Frax Finance 是集成了「稳定币、交易借贷、LSD、RWA、L2」等多个产品线于一身的 DeFi 应用,其发行了 FRAX、FPI、frxETH,sFRAX、FXB 等资产,并围绕这些资产搭建了从借贷到链等应用场景。上线之初,Frax Finance 曾凭借 frxETH 在 Curve War 中取得了绝对性优势,被认为是最具有创新性的 DeFi 产品之一。Frax Finance 在这一轮周期也继续推陈出新,押注 Fraxtal,但效果并不如意。

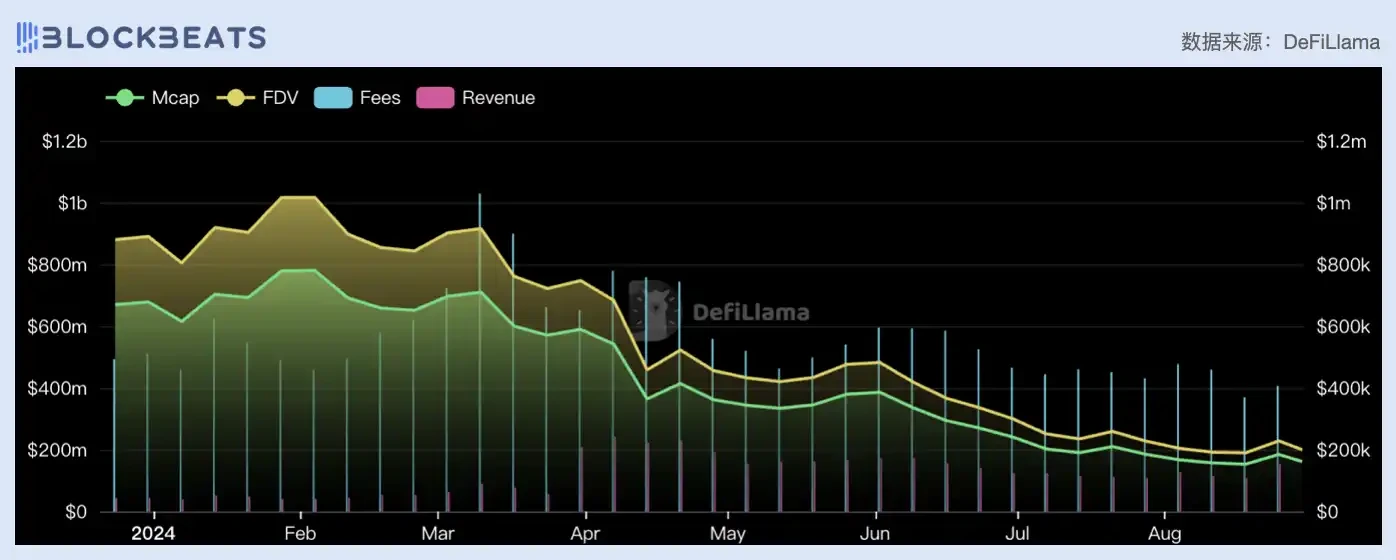

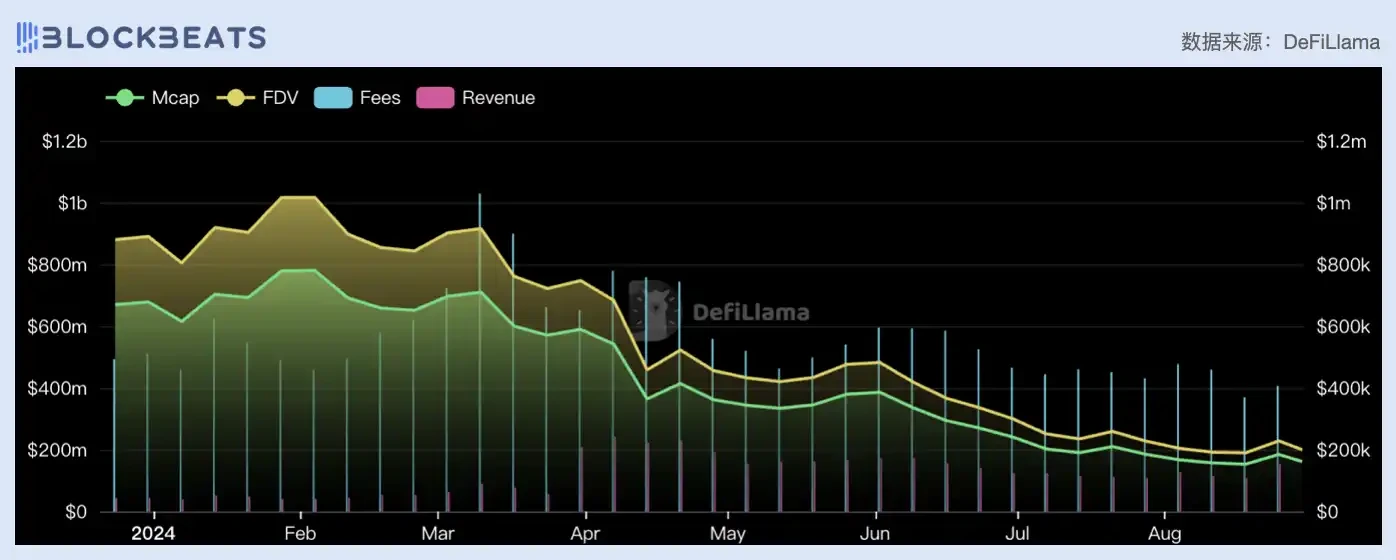

Frax Finance 的市值自进入第二季度后开始下跌,FRAX 代币半年间跌幅超 70% ,而协议收入经历了一段上涨时期,使 Frax Finance 的 PE 在第二季度跌去 83% 。近两个月,FRAX 跌势减缓,协议收入也增长缓慢,PE 比率有所回升。

除了 Fraxtal 所收取的 gas 费之外,Frax Finance 的营收渠道包括国债收益、AMO 以及 ETH LSD 等方面。FRAX 和 FPI 是 Frax Finance 生态的两个稳定币,FRAX 与美元 1 : 1 挂钩,目前市值为 6.4 亿美元,在稳定币市场排名第八,约是 DAI 市值的八分之一。FPI 是与美国 CPI-U 均值挂钩的稳定币,目前的 TVL 为 0.97 亿美元,二者相加之后在稳定币市场中只占 0.4% 。

Frax 协议收入及 TVL 与市值相关性

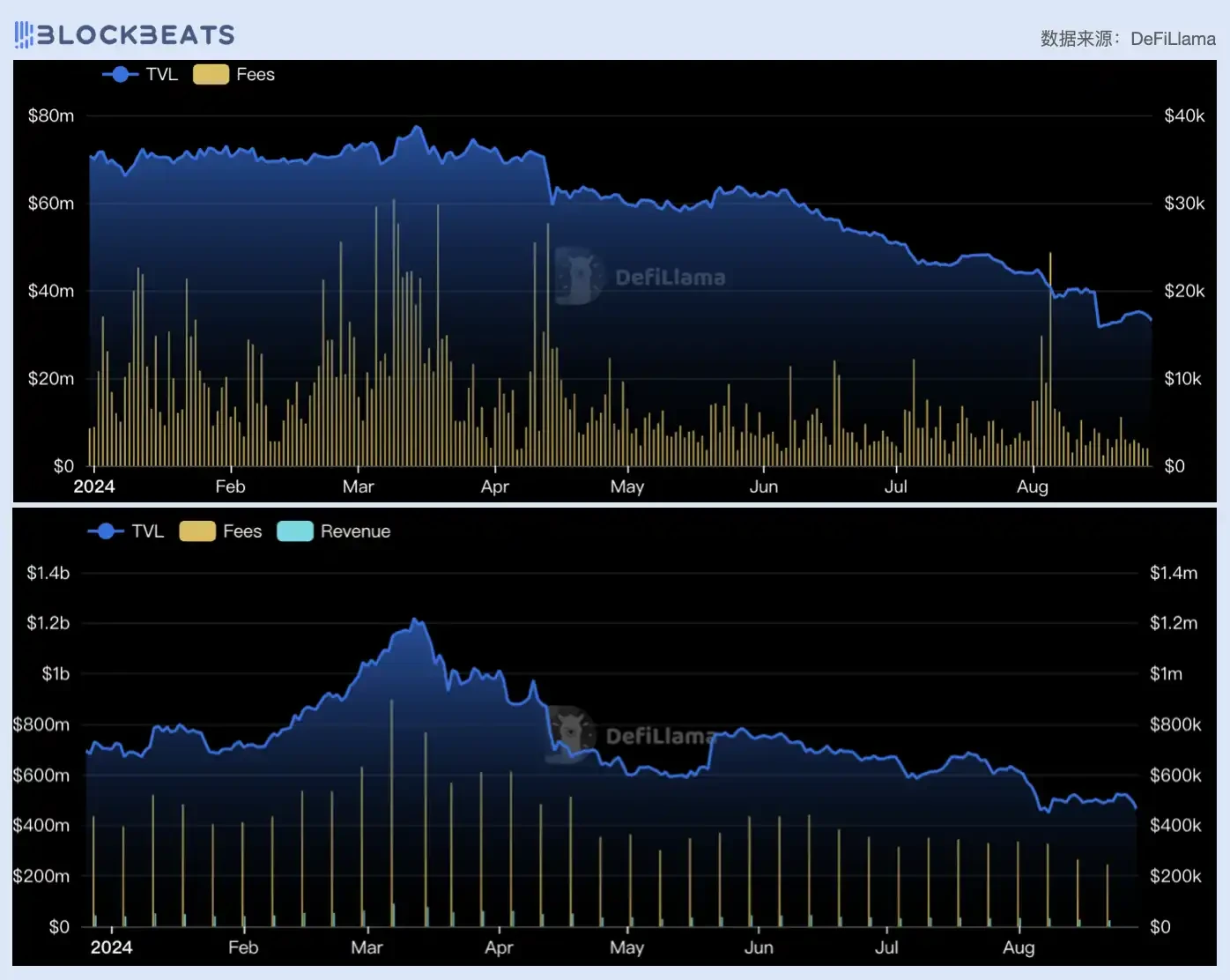

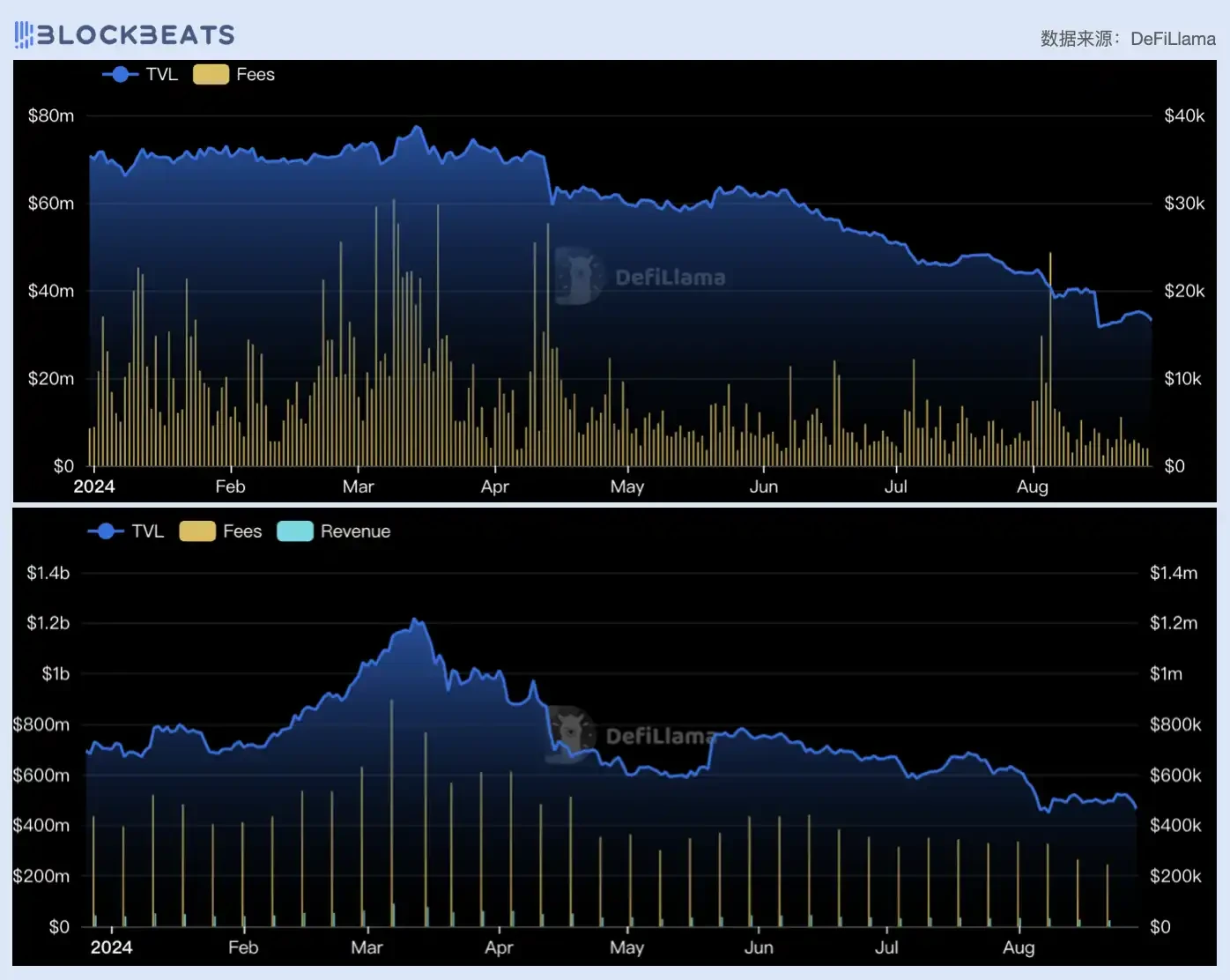

稳定币之外,Frax Finace 在现货交易和流动性质押市场的表现也不如以往。Fraxswap 对每笔交易收取 0.3% 的手续费,自从 TVL 跌至 6000 万美元以下后,这部分费用维持在 1000-5000 美元之间,DefiLlama 数据显示预估年化费用为 180 万美元。Frax Ether 日收入在今年也呈下降趋势,年化收入为 143 万美元。

上:Fraxswap TVL 及收入变化;下:Frax Ether TVL 及收入变化

既有业务得不到突破性进展,Frax Finance 将注意力转到发链上。今年 2 月,Frax Finance 推出模块化区块链 Fraxtal,希望能够捕获区块费用,开拓收入来源。Frax Finance 还将生态内代币都融入到 Fraxtal 应用之中以期实现正向循环,frxETH 作为 Gas 支付代币,FXS 则是 Fraxchain 的定序器质押代币,用户还可以在 Fraxtal 上质押 veFXS,而此前 veFXS 只能在以太坊主网上质押。

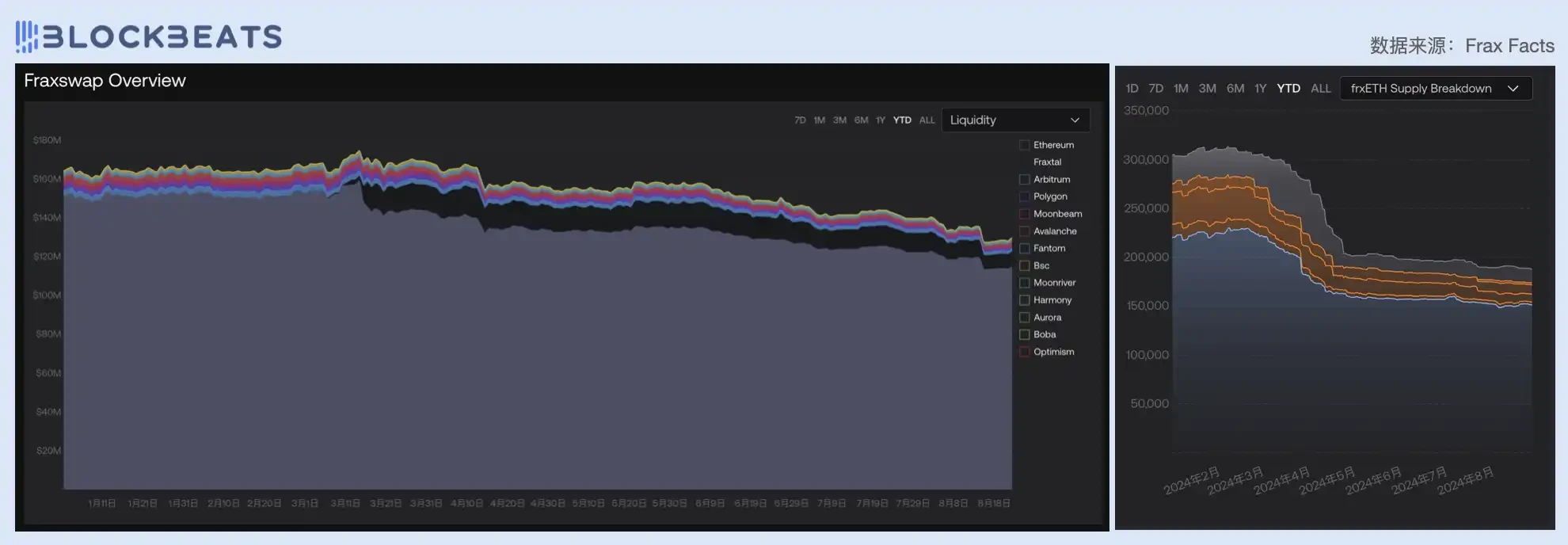

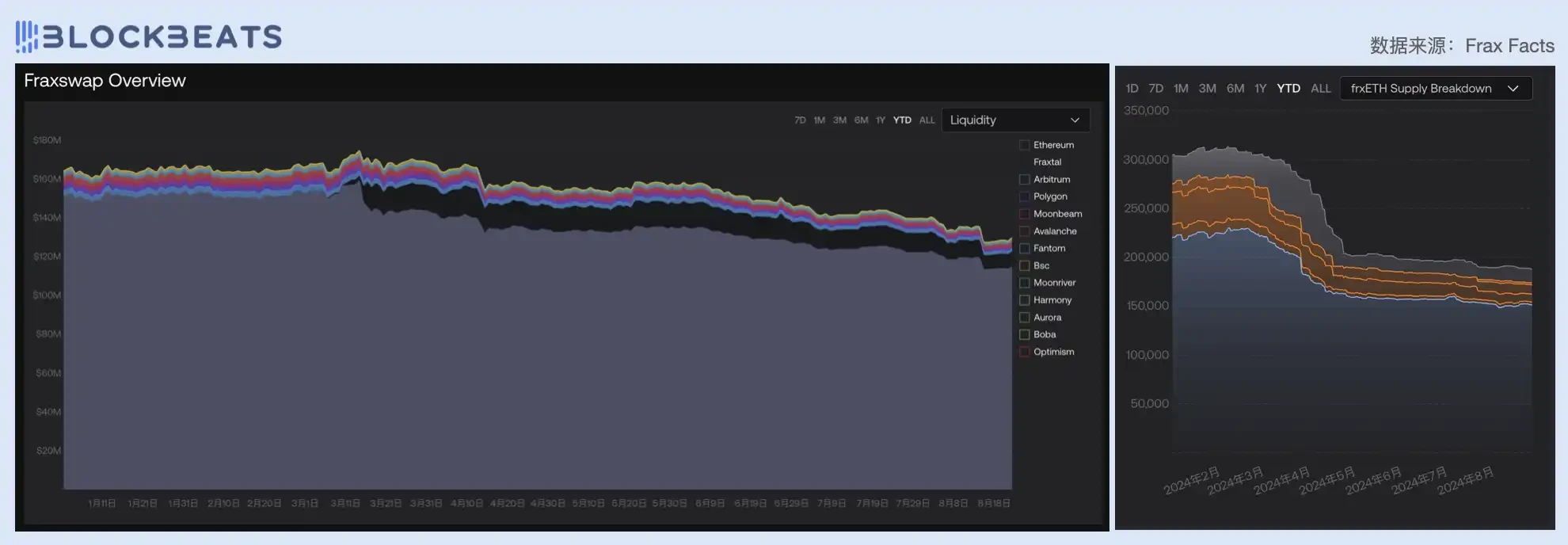

然而,Fraxtal 推出之后,在 Fraxswap 的各链交易量中仅占据了 1300 万美元的日交易量,与 Fantom、Avalanche 等链的交易量数据不相上下,没有体现出「自家链」的流动性优势。Fraxtal 对 frxETH 和 veFXS 的激活作用也并不明显,frxETH 的供应量自年初以来呈现下降趋势,FXS 的价格也自 2 月起快速下跌,两个月跌幅近 50% 。

左:Fraxswap 各链交易量占比变化;右:frxETH 供应量变化

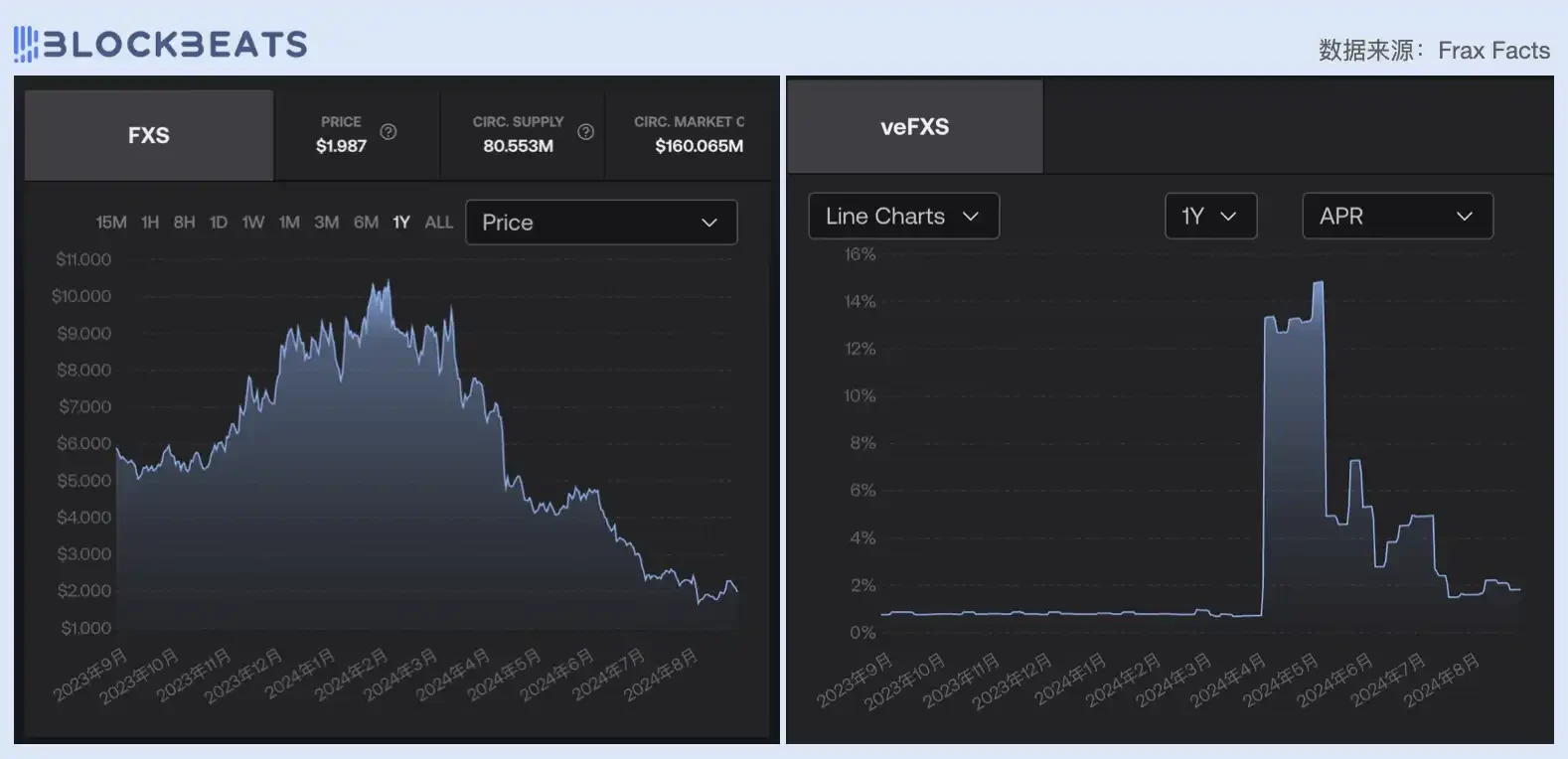

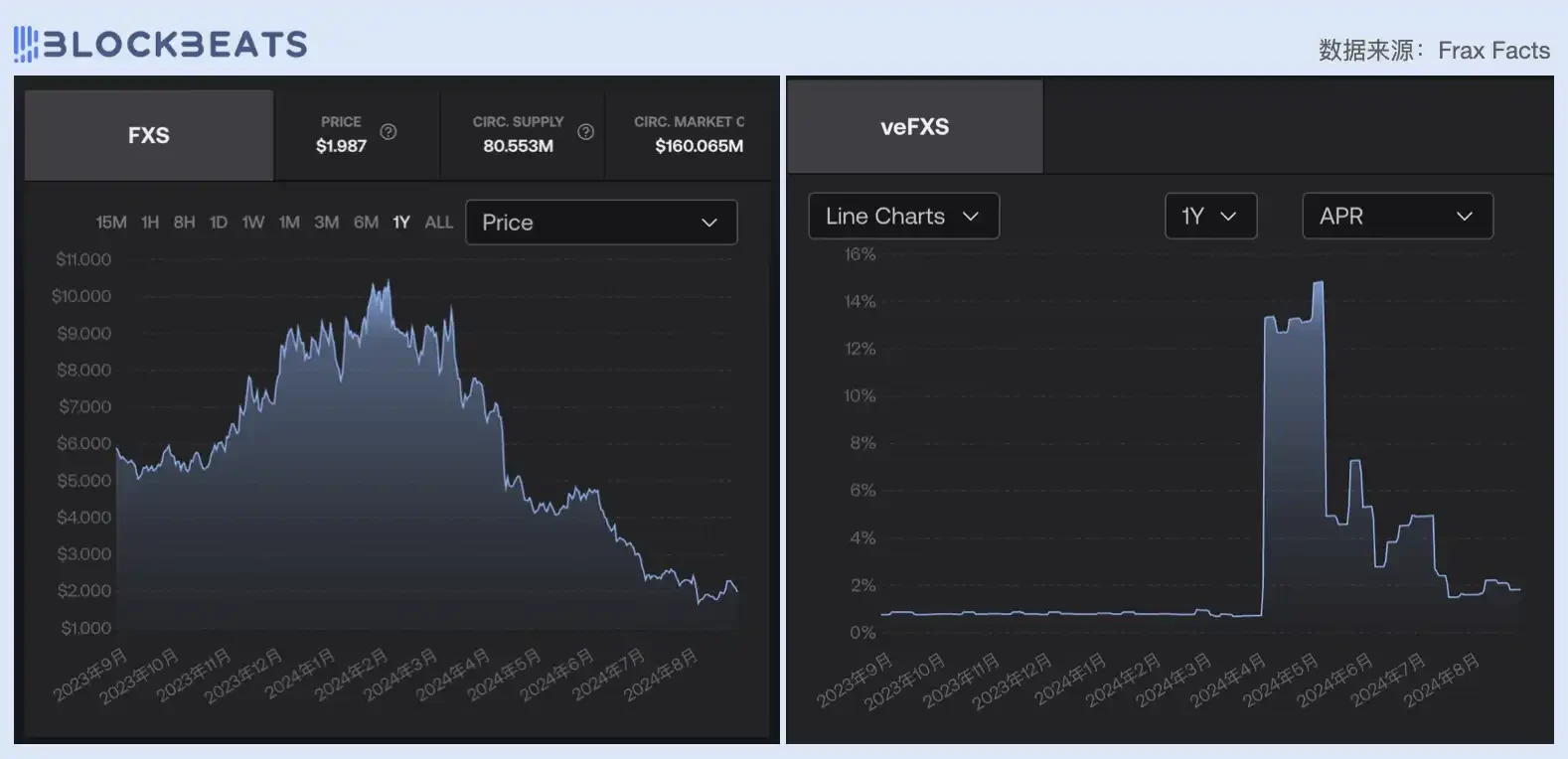

除了 Fraxtal 的努力之外,Frax Finance 还在 4 月恢复了向 veFXS 持有者分配协议费用的提议,费用开关打开后,Frax Finance 称 veFXS 质押者的收益提高了 15 倍。从数据上看,veFXS 的 APR 确实在 4 月至 5 月期间出现了显著的飙升,达到了接近 16% 的高点。但很快急剧下降,目前不足 2% 。

左:FXS 价格走势;右:veFXS APR 变化

总的来说,P/E 为 50 表示市场对 Frax Finance 的未来增长仍有较高预期,看好其在 DeFi 领域相对全面的产品布局,但 Frax Finance 目前的业务表现和收入下降趋势并不支持这一高估值。Frax 的盈利能力面临压力,在竞争激烈的 DeFi 市场上,做一条 L2 只能消耗 Frax Finance 的精力和市场关注度。

流动性质押

流动性质押领域选取了包括 LSD 和 LRT 在内的头部协议,包括:以太坊生态流动性质押协议 Lido、利率衍生品协议 Pendle;Solana 生态流动性质押协议 Jito。

Lido

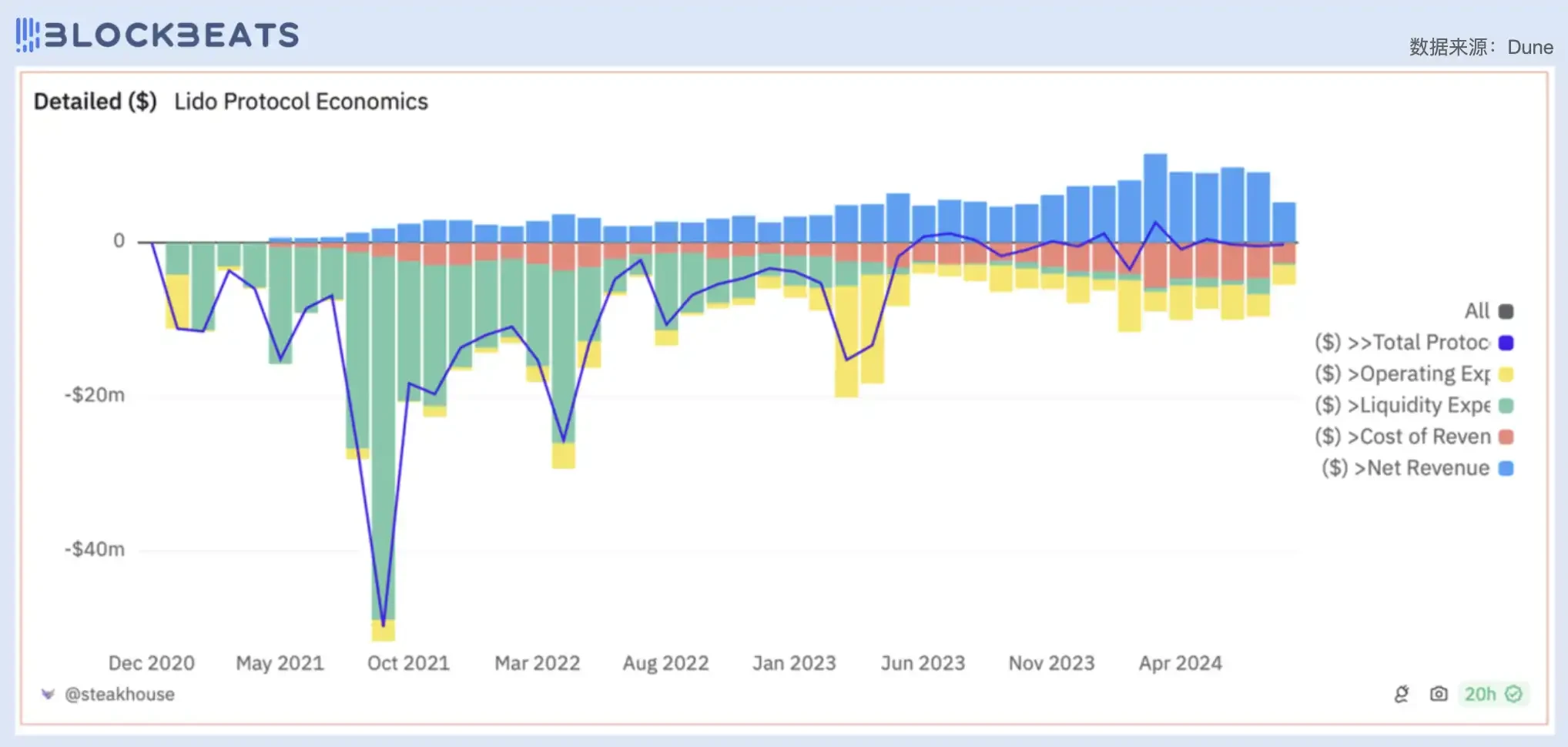

若论财报,Lido 或许是 DeFi 领域「最好看的」,由于收入来源直接来自 PoS 释放,Lido 依靠规模效应持续创造着可观的利润回报。目前,Lido 占据整个 ETH 质押市场的 28.5% ,协议收取 ETH 质押收益的 10% ,截至撰稿时总计 1.75 亿美元。

从 PE 值看,市场对 Lido 的估值预期仍在不断缩水,从一季度的 31.6 下跌至二季度的 18.7 ,主要原因当然是加密市场的整体下跌,但在当前的三季度,PE 指标又进一步下跌至 13.7 ,这一定程度上反映了市场对质押以及再质押赛道发展格局的重新评估。

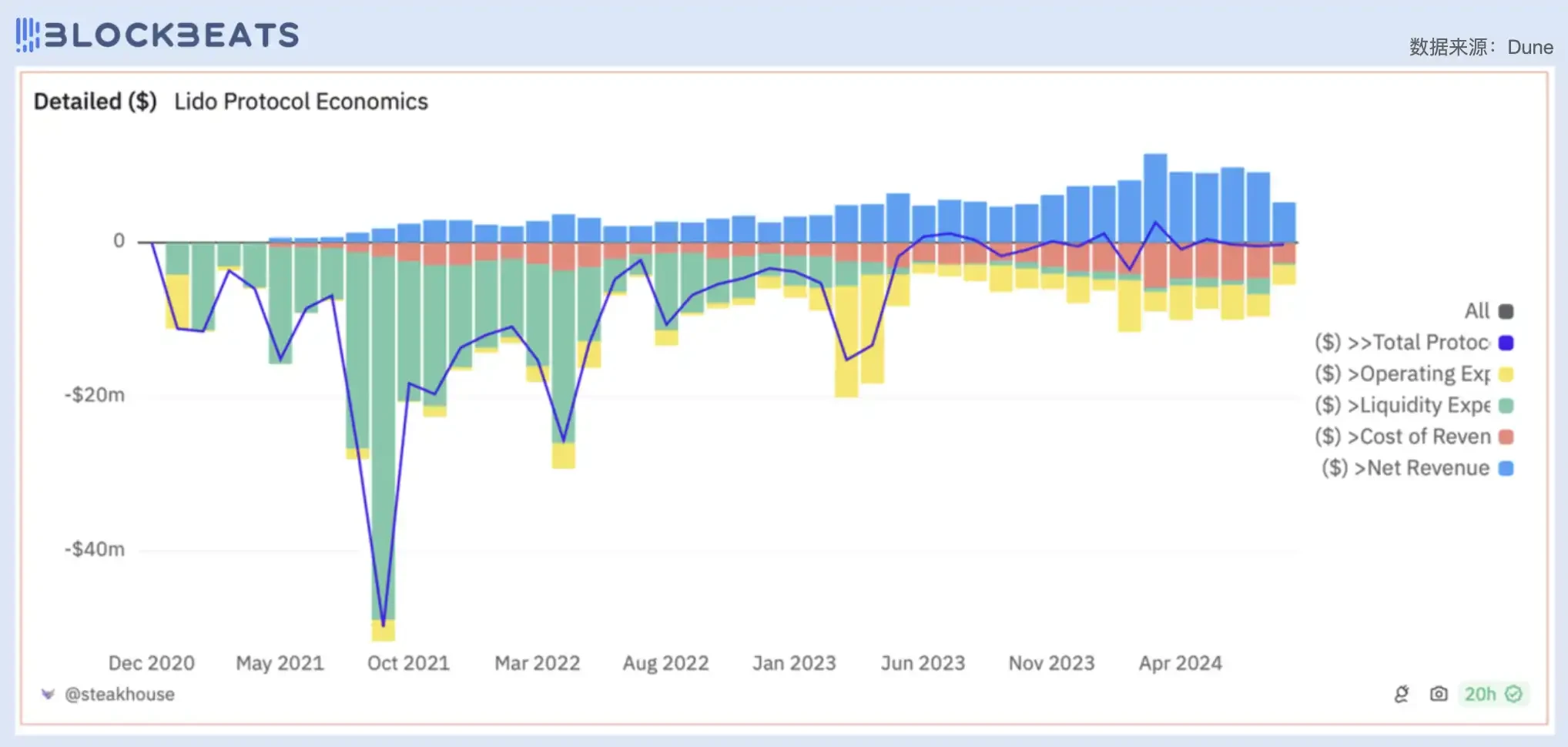

在一个去中心化世界里搭建垄断性商业模式,一直是 Lido 被诟病的重要原因,许多竞争对手也借此打出自己的市场营销手牌,不断从 Lido 手中抢夺用户。必须承认的是,这一赛道远未进入终局阶段,新的 LSD 以及 LRT 协议仍不断迸发,而 Lido 在迅速变化的市场趋势中,显得有些跟不上节奏。这一点也可以从 Lido 的获客成本上看出来,尽管协议的营收不断增长,但其获客成本(亦获客难度,下图中红色部分)也在持续增加。

Lido 协议支出与净利

过去,市场对 Lido 的定位是流动性质押赛道的绝对龙头,但随着减少中心化叙事以及再质押赛道的出现和发展,Lido 的地位受到了动摇。加之市场对协议创收以及代币价值回馈的重视程度愈发强化,LDO 作为又一个没有价值捕获的主流治理代币,也在收到投资者的质疑。

Jito

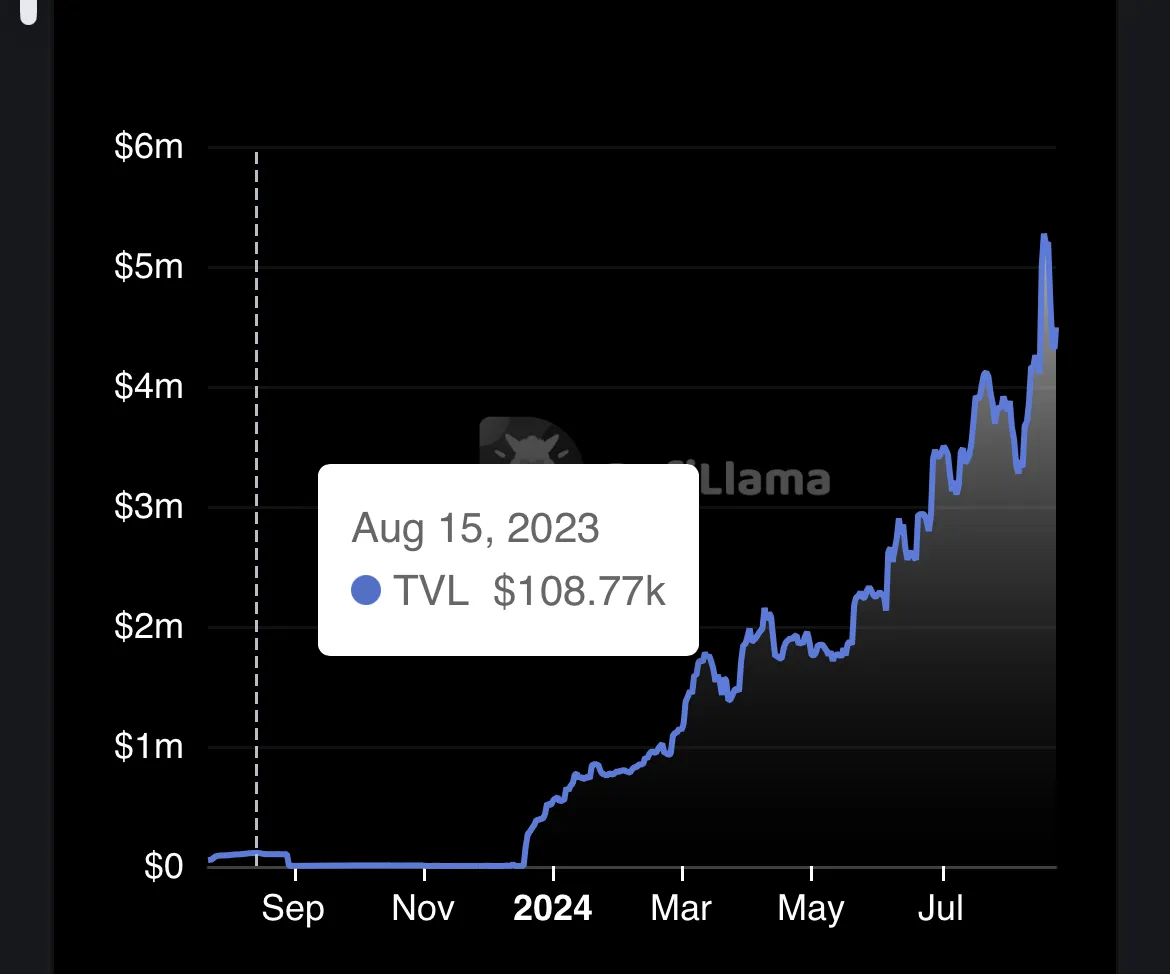

Jito 是 Solana 生态首个兼具 MEV 解决方案和流动性质押业务的协议,其还将 MEV 收入作为质押奖励,提高了协议质押收入。随着 Solana 生态在本轮市场的大幅增长,Jito 的 MEV 和流动性质押两项业务都获得了快速增长。相比于以太坊,Solana 的流动性质押发展起步较晚,Jito 作为 Solana 生态复苏崛起之后的新势力,于去年 12 月才正式上线。伴随着空投激励,Jito 迅速成为 Solana 生态的头部 DeFi 协议。

但随着项目伊始阶段的红利期结束以及竞争对手的增多,市场对 Jito 的估值预期在逐渐回到正常水平。从第一季度 Solana 生态火热起势,Jito 刚刚完成空投并且上线各大交易平台,PE 值高达 534 。但第二季度市场情绪趋于冷静后,Jito 的 PE 值回落至 153 ,目前稳定在 120 上下。但 Jito 的 GMV 也在稳定增加,目前第三季度还未结束就已经超过第二季度总额。

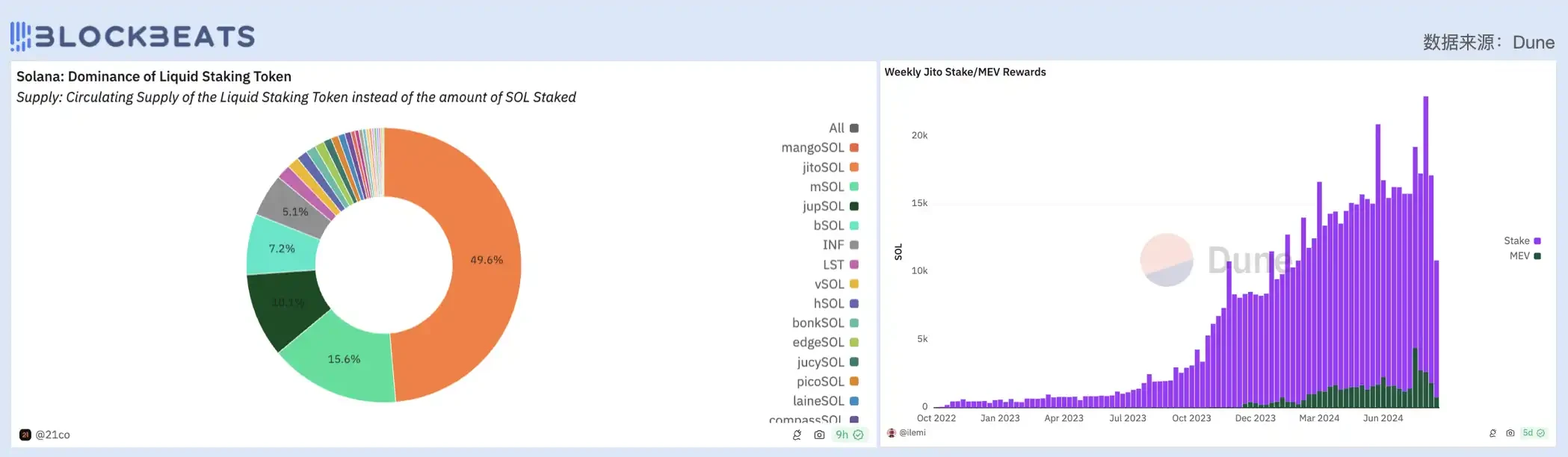

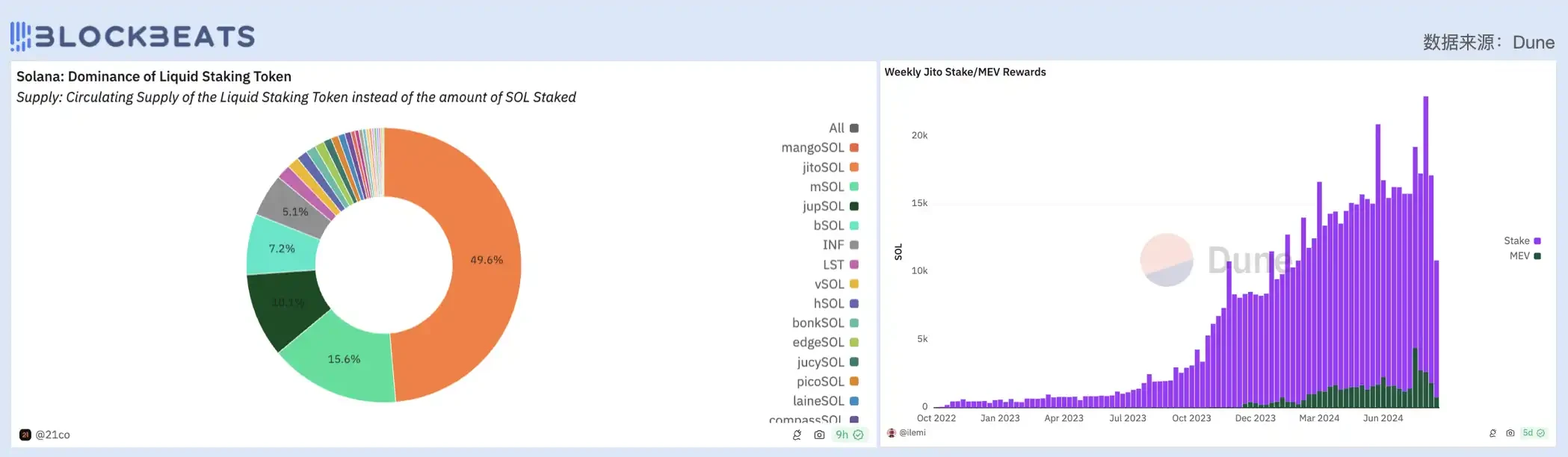

目前,Solana 上流动性质押比例从 2023 年上半年的 2% 左右增长到目前的 6% 上下。在 LST 资产的市场份额上,stSOL 和 mSOL 曾经二分天下,但随着 Lido 退出 Solana 生态,Jito 后来者居上。目前,JitoSOL 的占比已经接近 50% 。

但当前 Solana 上 LST 资产的 Farming 渠道并不丰富,在没有足够收益率的诱惑下,用户持有 LST 资产的需求不强。不过,今年 7 月,Jito 宣布推出质押基础设施平台 Jito Restaking,支持混合质押、再质押和 LRT 模块,还有 AVS 版块,相当于成为了 Solana 生态的 EigenLayer,意味着 JitoSOL 未来还有很大的发展空间。

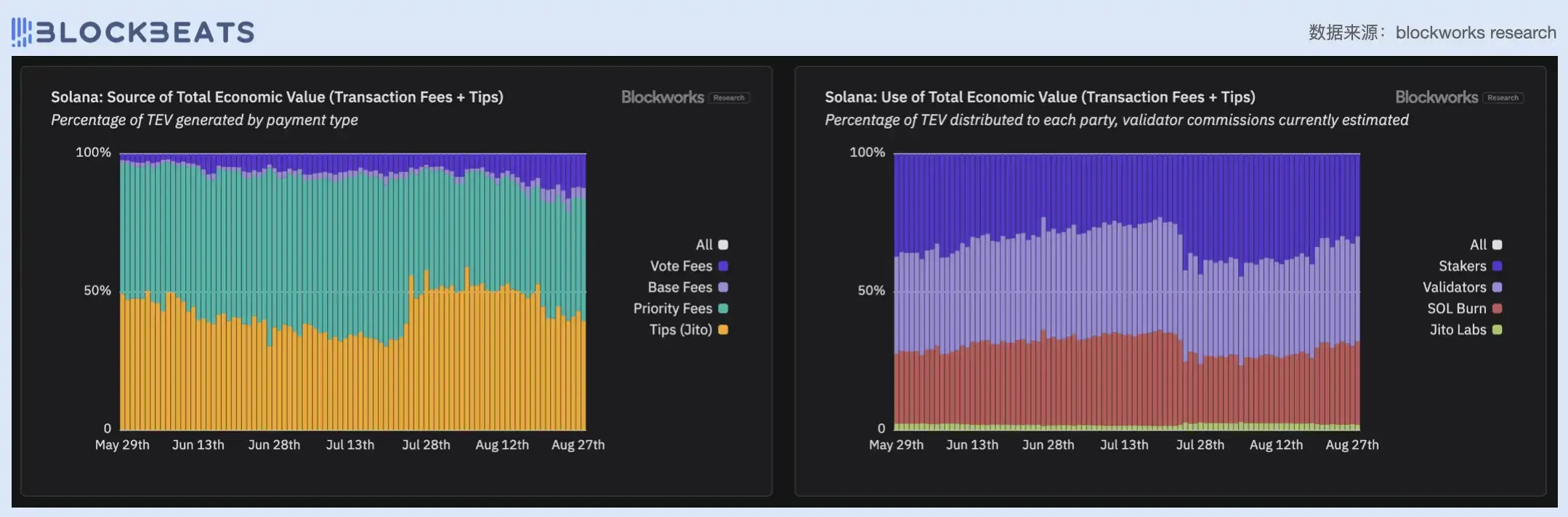

此外,MEV 内存池收益也曾是支撑 Jito 生态位的护城河,其从支付给 Solana 验证者的 MEV 小费中抽取 5% ,一部分费用也会被分配给 JitoSOL,质押者不仅可以获得 SOL 的质押奖励,还能额外获得 MEV 奖励。不过,数据显示从当前在 Jito 质押 SOL 的数量来看,获得的 MEV 奖励相对较少。

左:Solana 流动性质押市场占比细分;右:Jito 流动性质押资金规模及 MEV 费用收入

Jito 的伪内存池设定一度让其成为 Solana 生态的独角兽项目,但今年 3 月 Jito 暂停了通过 Jito 区块引擎提供的伪内存池功能,但 Jito 搜索者仍然可以提交不依赖内存池 Stream 的其他类型 MEV 交易捆绑包,例如套利和清算交易。

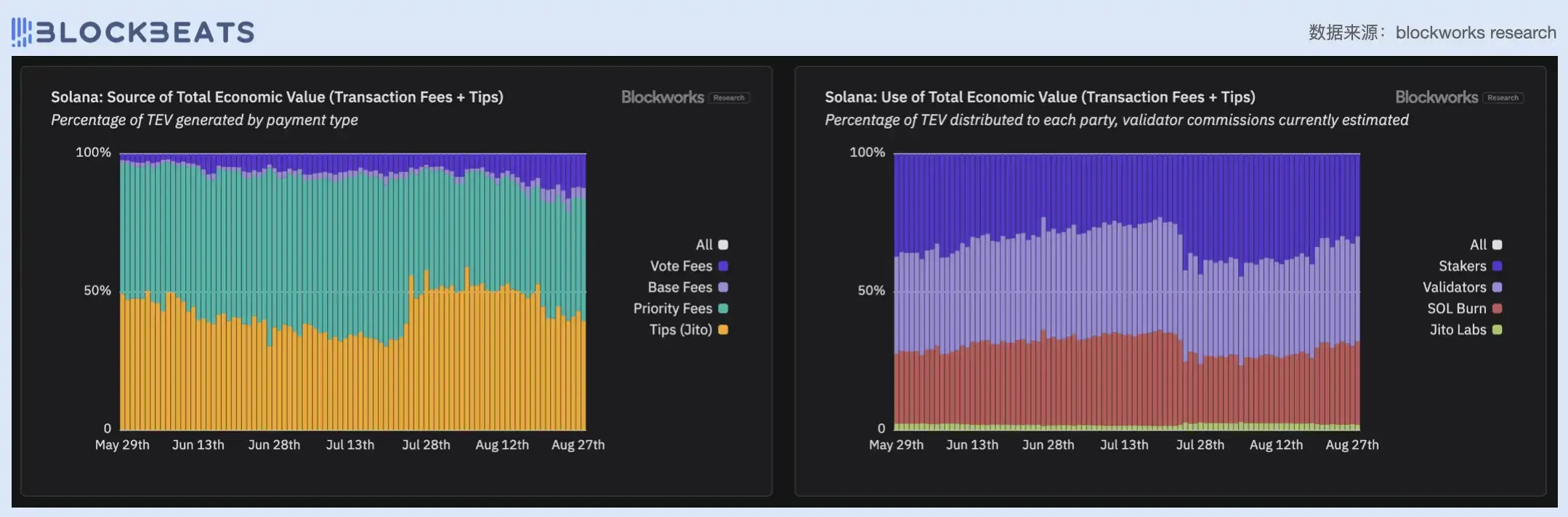

4 月底,Jupiter 推出 Jito 捆绑包(Jito Bundles Tipping)以对抗 MEV 攻击, 5 月以来,Jito Tips 在 Solana 网络中的占比逐渐增加,用户越来越多地选择通过支付小费来获得更好的交易体验,但 Jito Labs 的价值分配占比中却一直维持在 2% 左右。

左:Solana 链上交易量(流量)来源;右:Solana 链上价值(收益)分配流向

7 月 28 日,Jito 的费用收入达 327 万美元,超越 Lido 的 294 万美元,成为当日所有区块链中费用收入最高的协议。可以预见,Jito 作为 Solana 生态的基建之一,未来发展预期仍然较为乐观。但其治理代币 JTO 目前除了治理功能外,价值捕获能力有限。从 PE 角度来看,我们需要考虑的是, 300 万美元的收益和所谓龙头地位能否合理化其超 100 的 PE 估值?

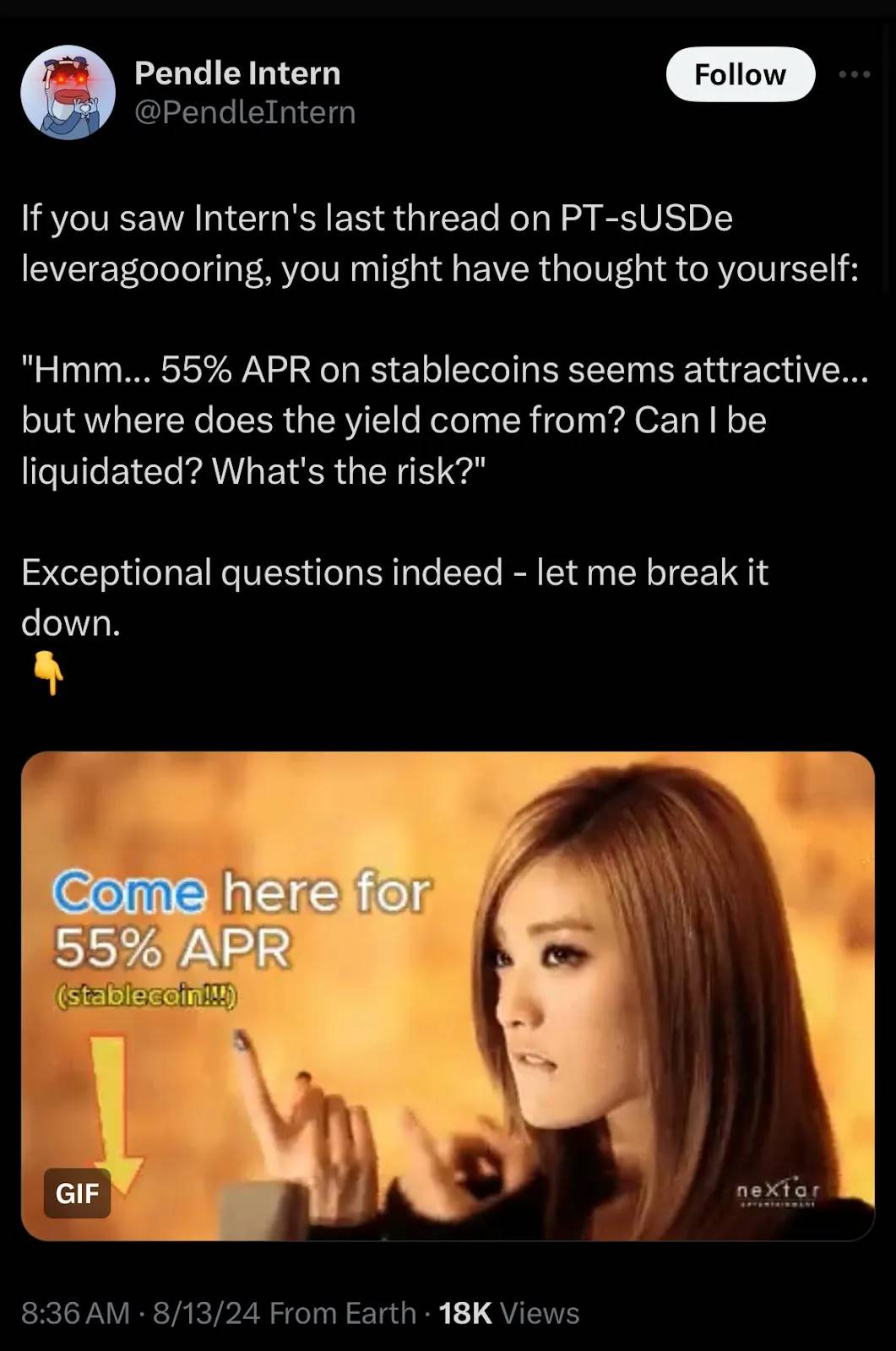

Pendle

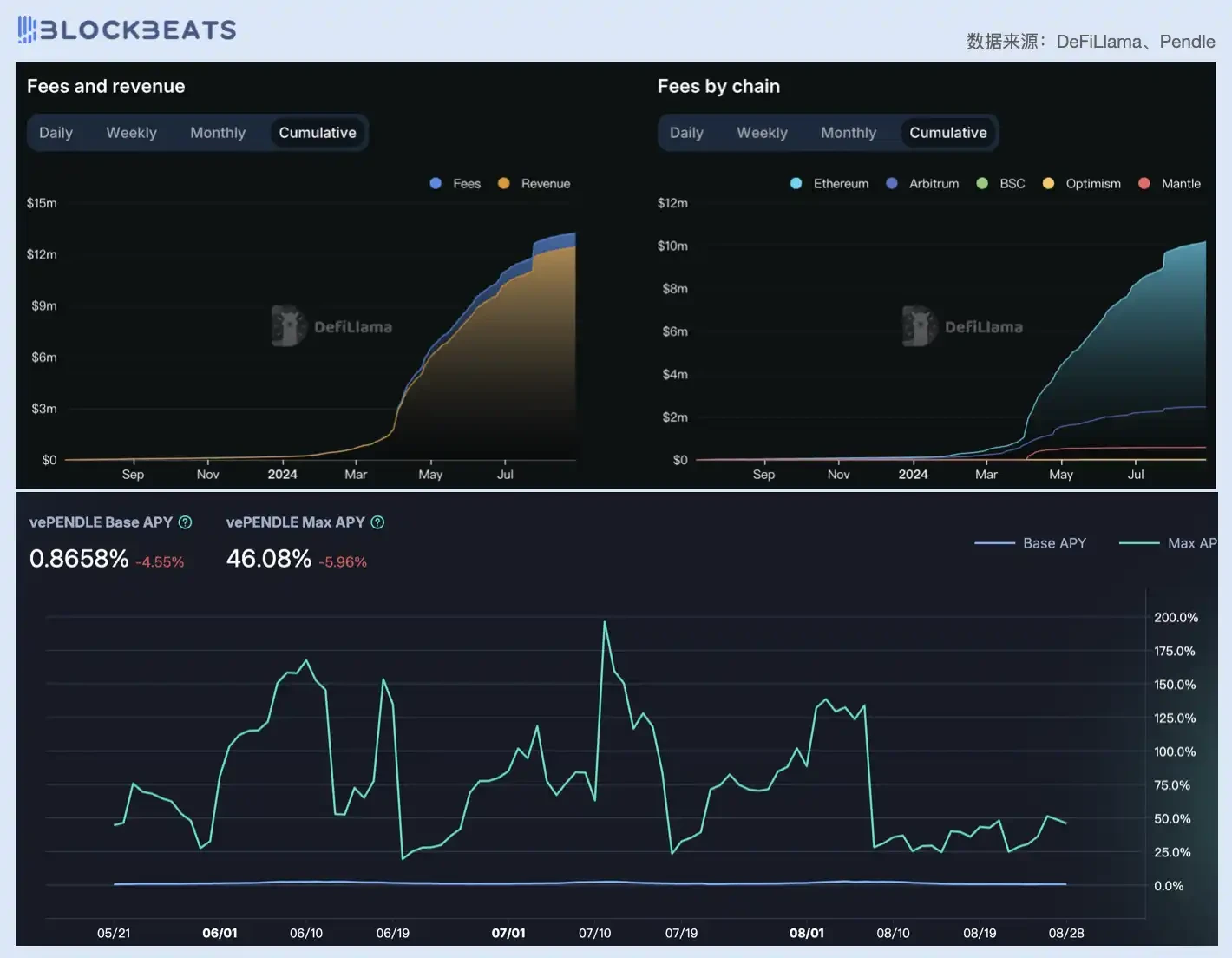

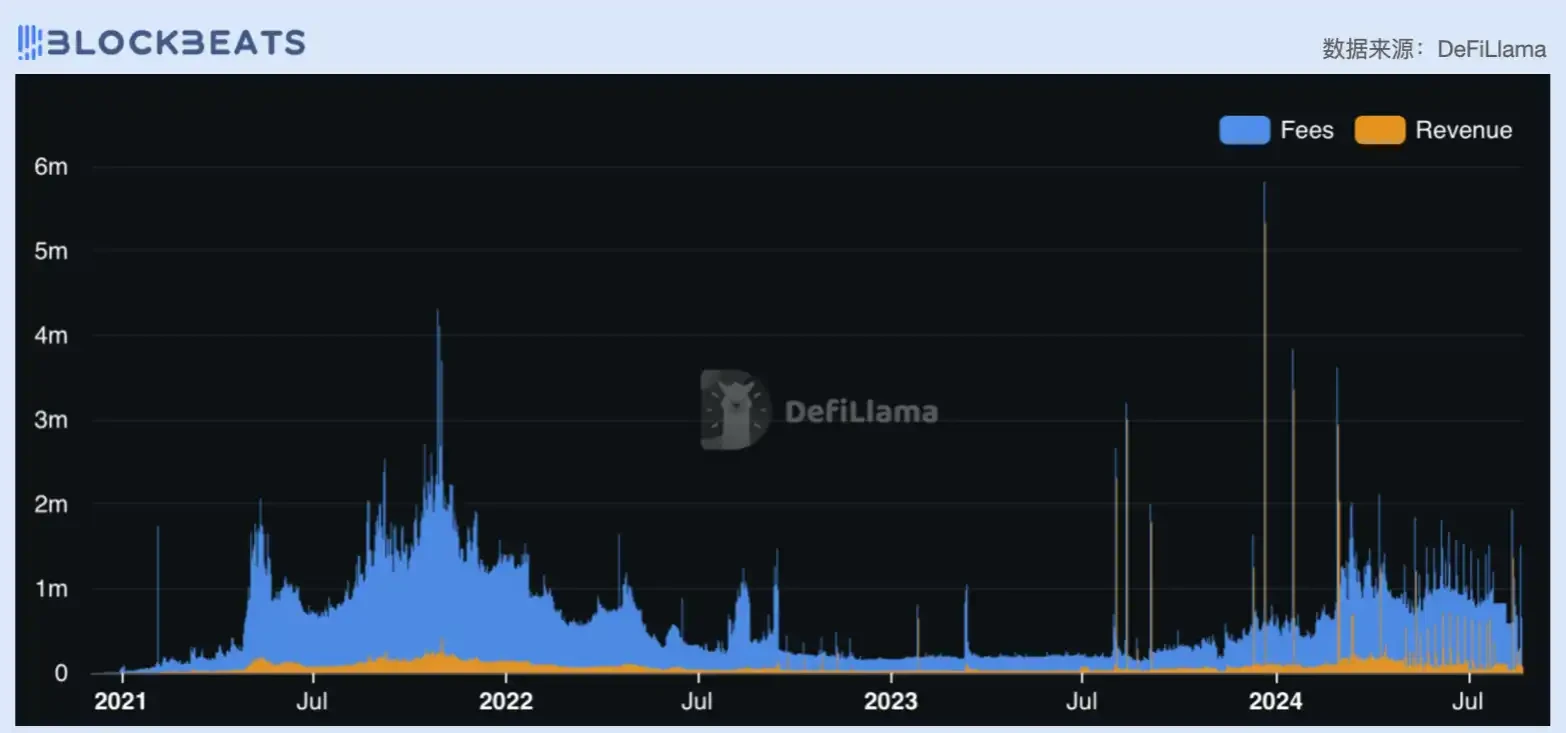

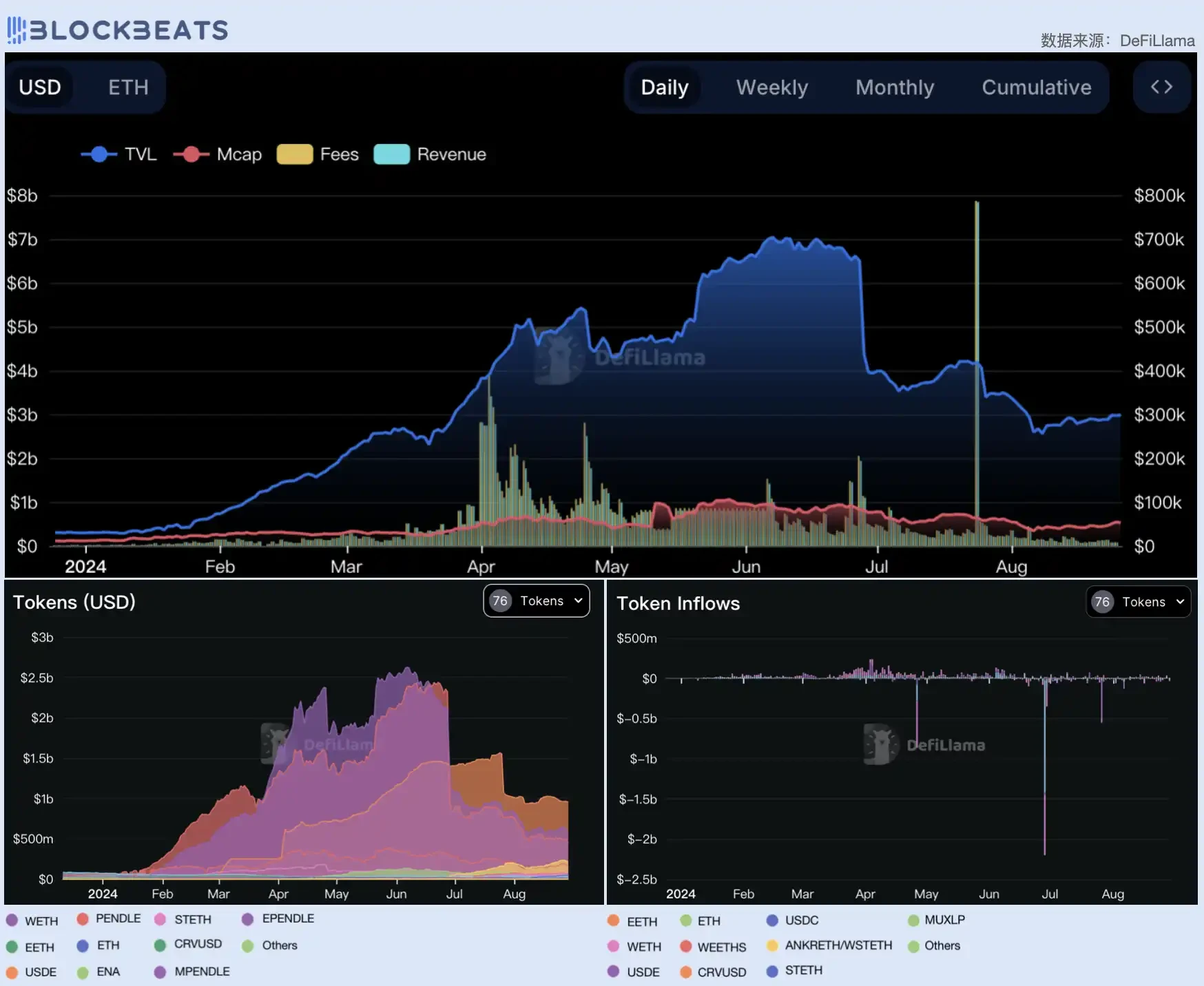

Pendle Finance 是链上利率衍生品市场的先行者。2023 年,这个市场经历了显著的增长,Pendle 在 2023 年 Q4 的流通 PE 指数达 555 ,在 2024 年前半年经历了大幅回落跌至 77.9 ,在近期回升到 180 附近。

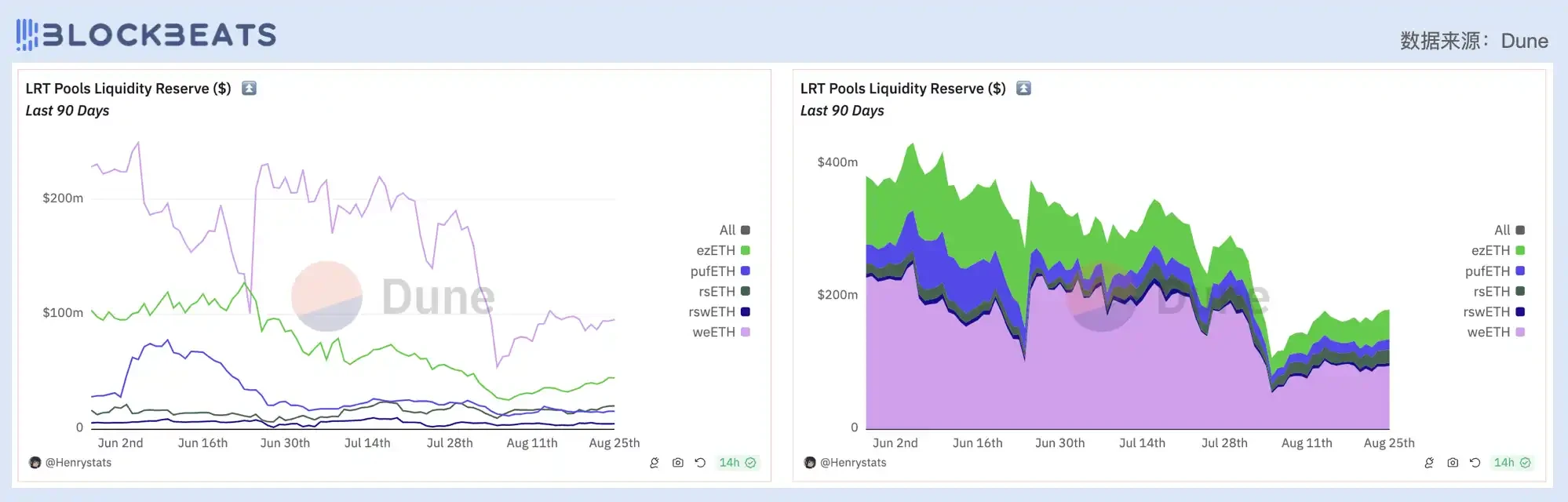

4 月的以太坊质押热潮为 Pendle 带去了巨量的流动性资金,这种繁荣一直持续到六月初。Pendle 上大部分交易都集中在与以太坊及其相关再质押代币上,在这段时间的繁荣体面依赖如 Etherfi、Ethena 和 Renzo 等 LRT 协议的空投激励,这些协议都为 Pendle 上的流动性提供者赋予了 2-4.5 倍的空投积分乘数,也为 Pendle 之后的业务发展埋下了风险。

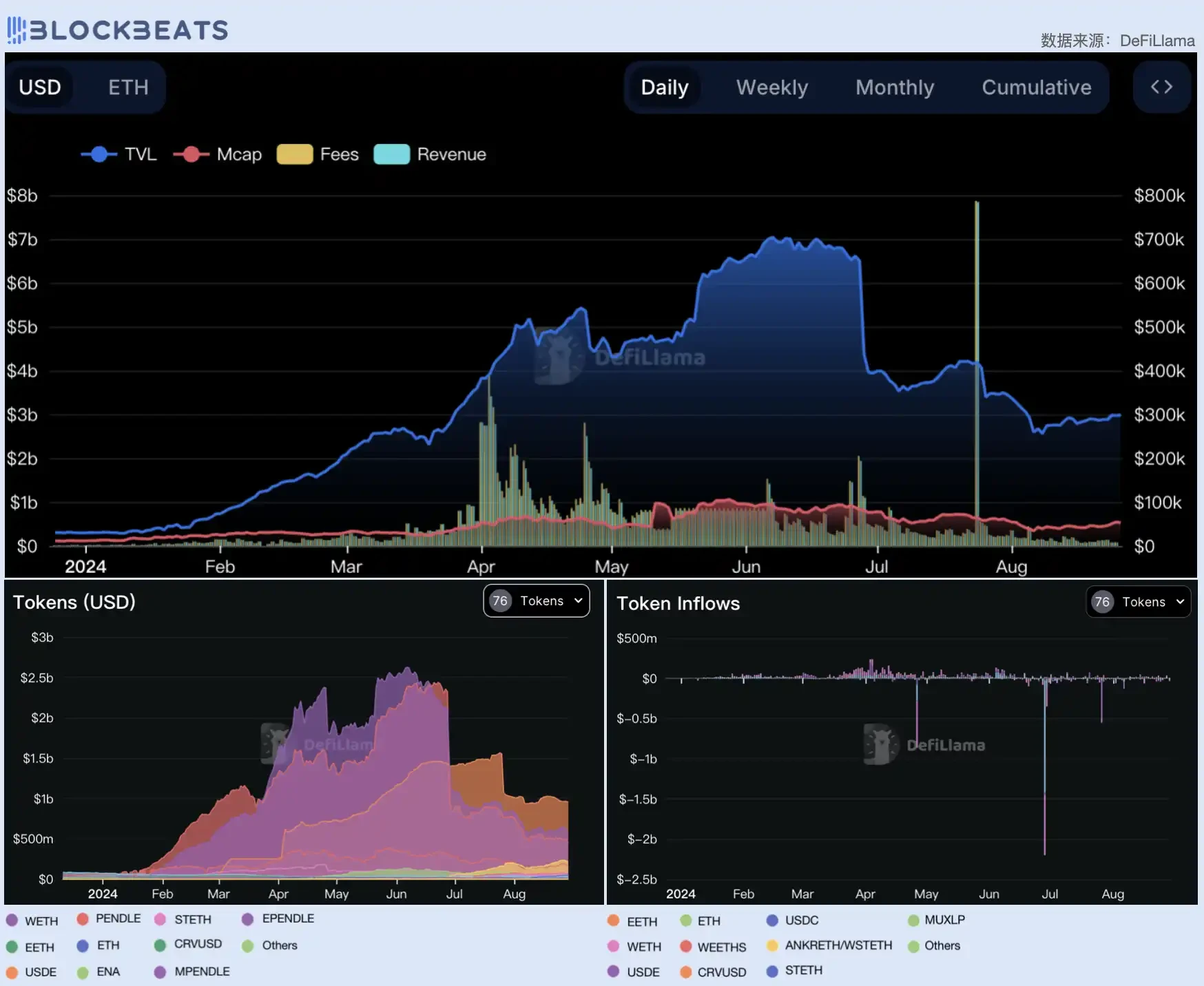

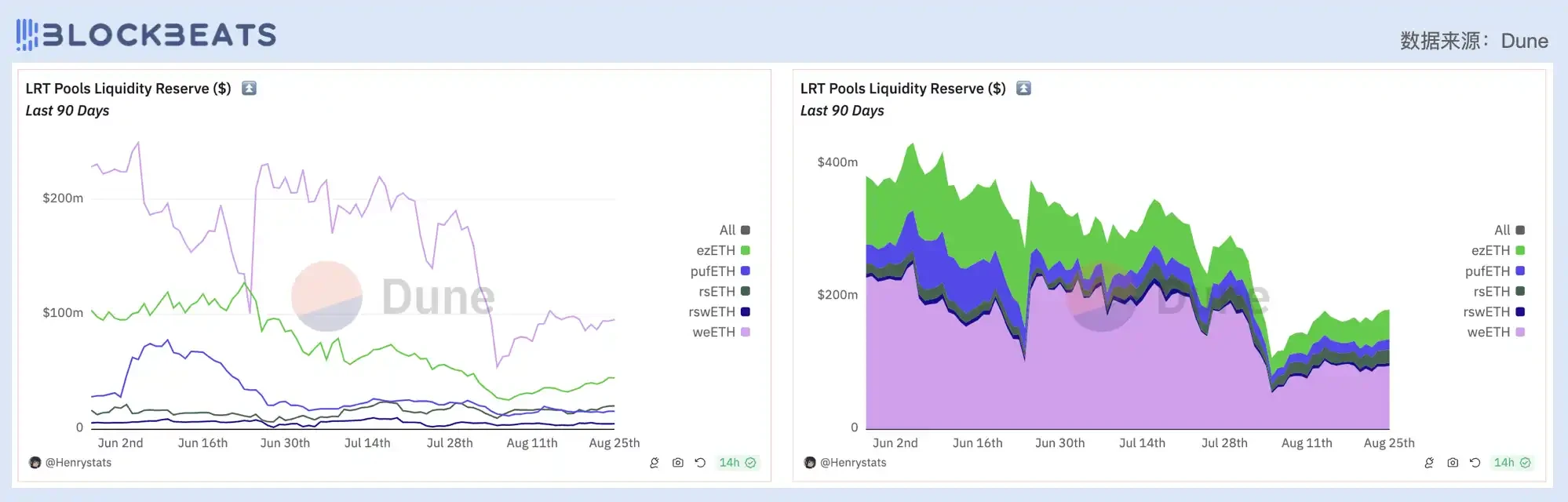

Pendle 再质押相关流动性池资金储备细分

第三季度以来,各个 LST 协议空投结束叠加 Pendle 上多个金融产品到期,为 Pendle 带来了流动性考验。6 月底,Pendle 的 TVL 经历了腰斩式暴跌,从 6 月 27 日的 66 亿美元跌至 7 月 1 日的 39 亿美元,协议收入也随之腰斩。具体来看, 6 月 28 日有 13 亿美元的 eETH(Ether.fi 的 LST 代币)和 7 亿美元的 WETH 流出 Pendle,目前 Pendle 上只有 4.45 亿美元的 eETH。

上:Pendle 协议收入及 TVL 与市值相关性;左下:Pendle 各流动性池 TVL 变化;右下:Pendle 资金流入流出细分

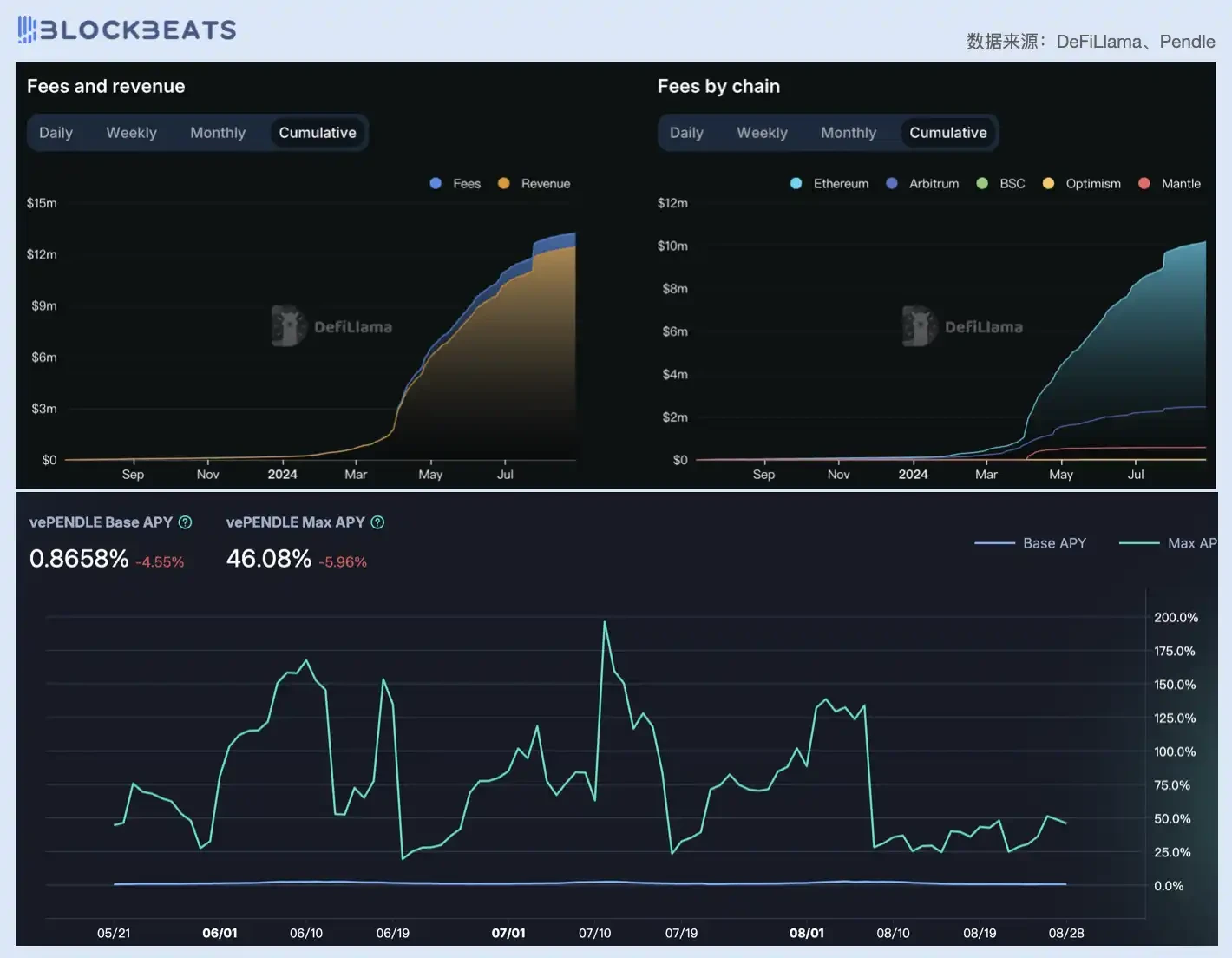

在协议收入上,Pendle 累计收入为 1200 万美元左右,收入增速自 7 月以来明显放缓。Pendle 收入的 20% 归流动性提供者所有,其余分配给 $vePendle 持有者。近三个月以来,vePENDLE 的基础 APY 在 0.8% 到 2.5% 之间,最大 APY 在 25% 到 150% 之间波动,反应出 ve PENDLE 的收益情况很不稳定。

左上:Pendle 协议累计费用收入及利润;右上:Pendle 各链累计费用收入来源细分;下:过去 90 天 vePendle 基础 APY 及最大 APY 变化

从 Pendle 的起势到「折戟」,可以看出 Pendle 目前非常依赖 LRT 赛道的发展情况。尽管长远看来,LRT 赛道仍有较大的成长空间,但在新进流动性不足的背景下,LRT 协议在第一季度的繁荣更像是昙花一现。Pendle 需要选择新的增长渠道,利用好在利率衍生品赛道的领跑优势。

衍生品市场

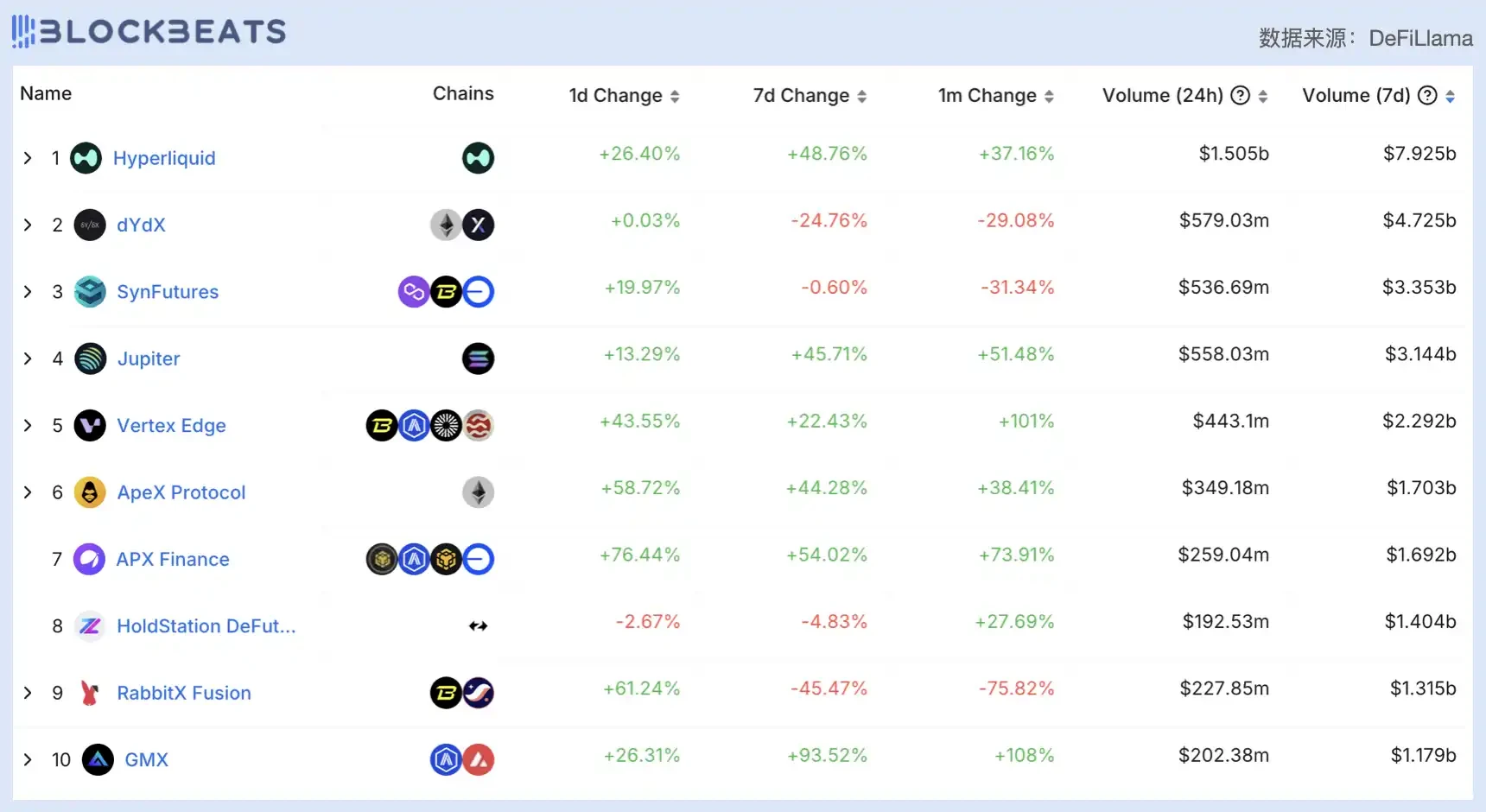

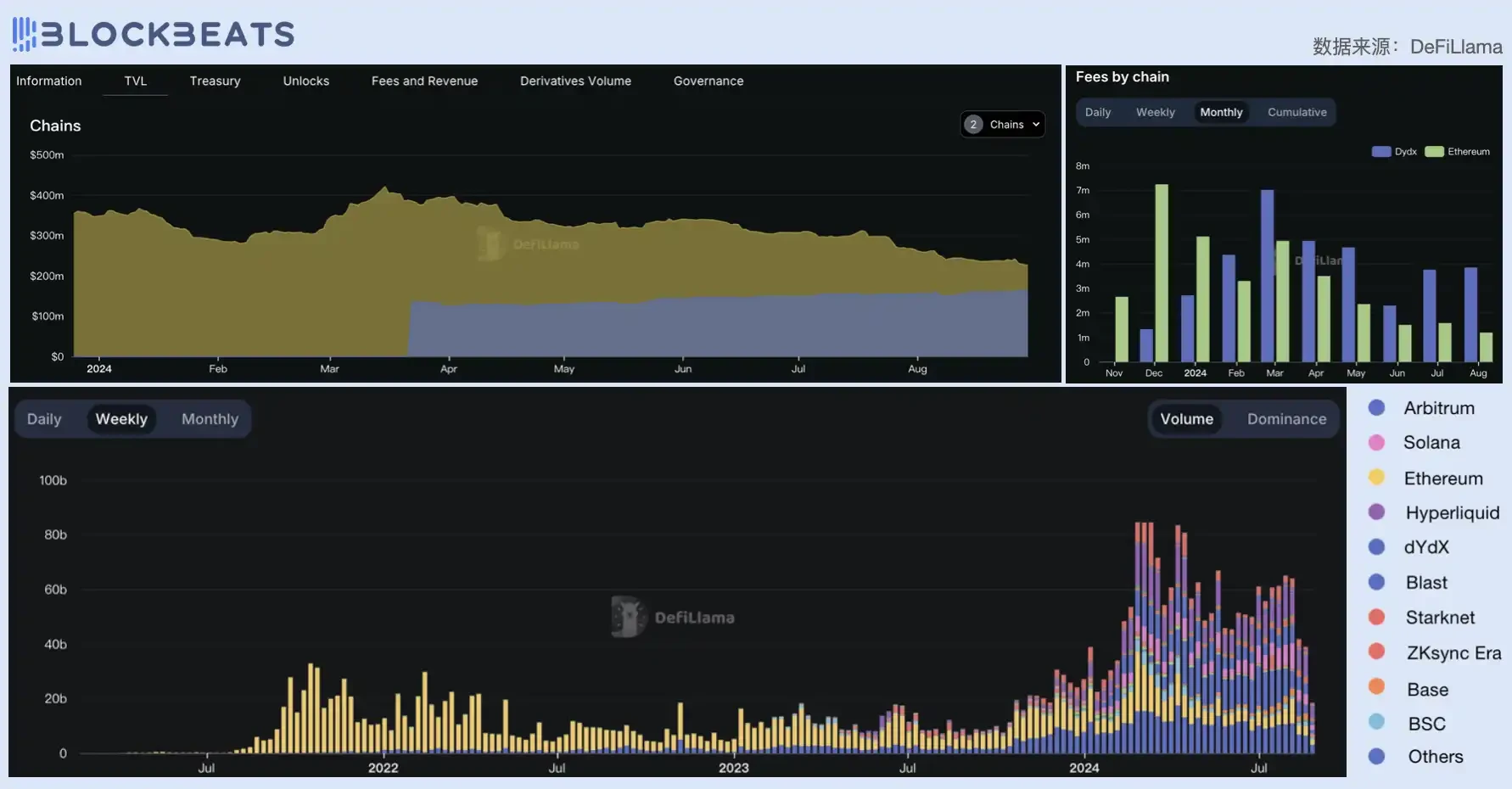

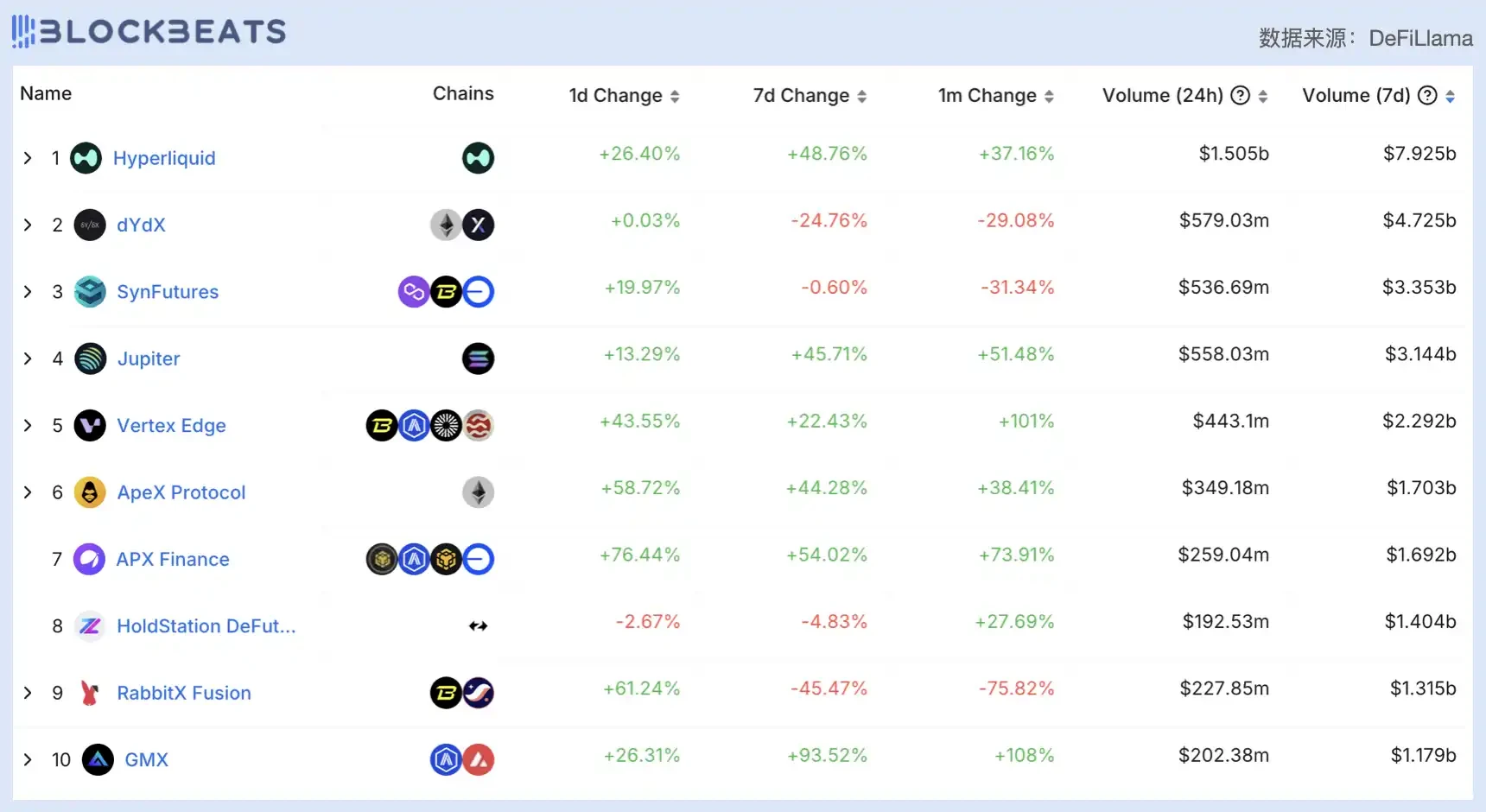

衍生品市场领域选取了交易量排名前列的头部协议和上线不久的新兴协议,以作为 CLOB(中央订单簿)概念下该领域估值发展变化的参考对比,包括:dYdX、GMX、Orderly Network。因部分头部协议尚未发币,故如 Hyperliquid 等未列入其中。

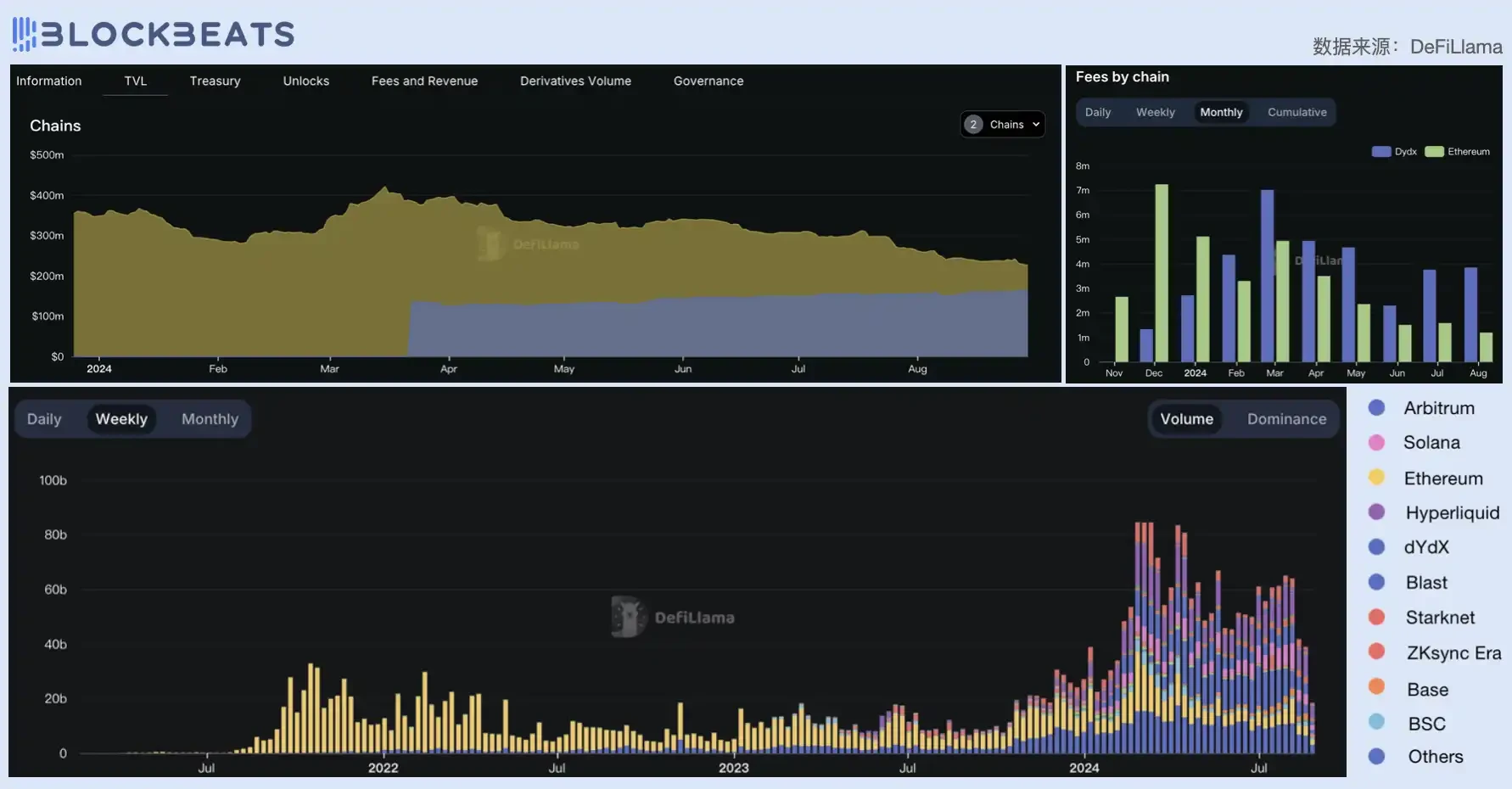

dYdX

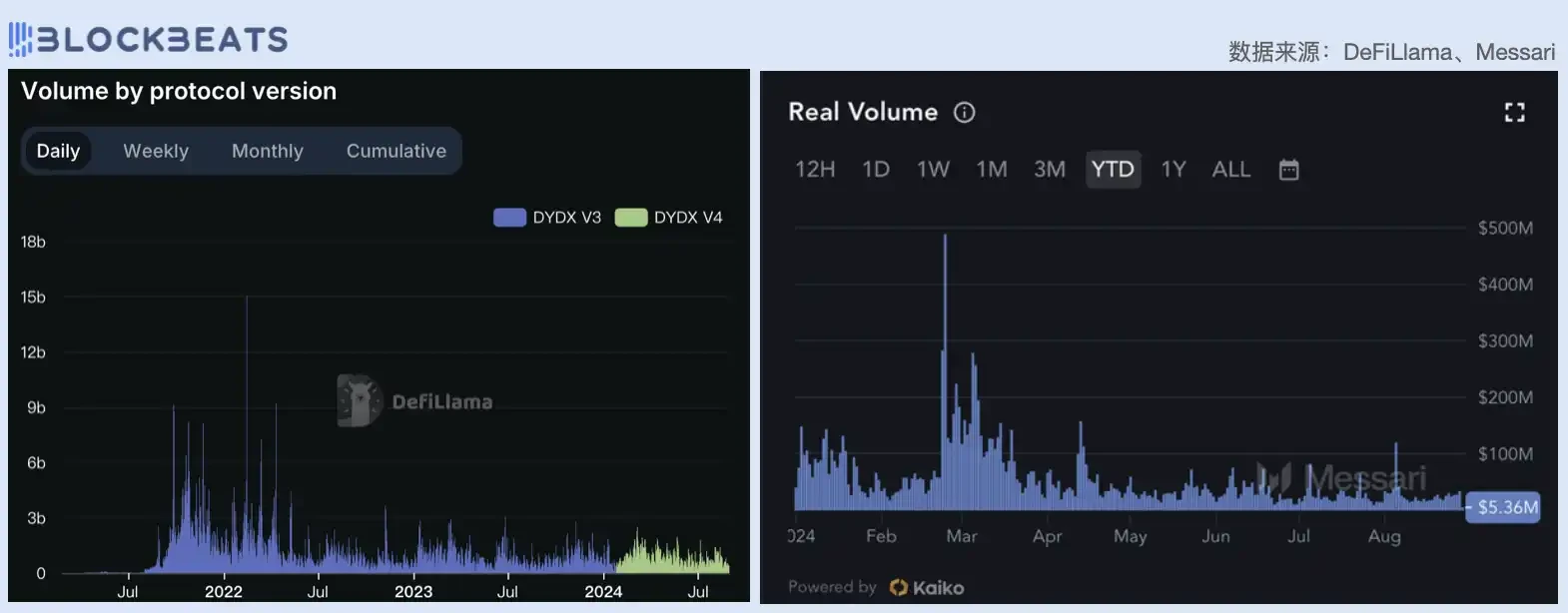

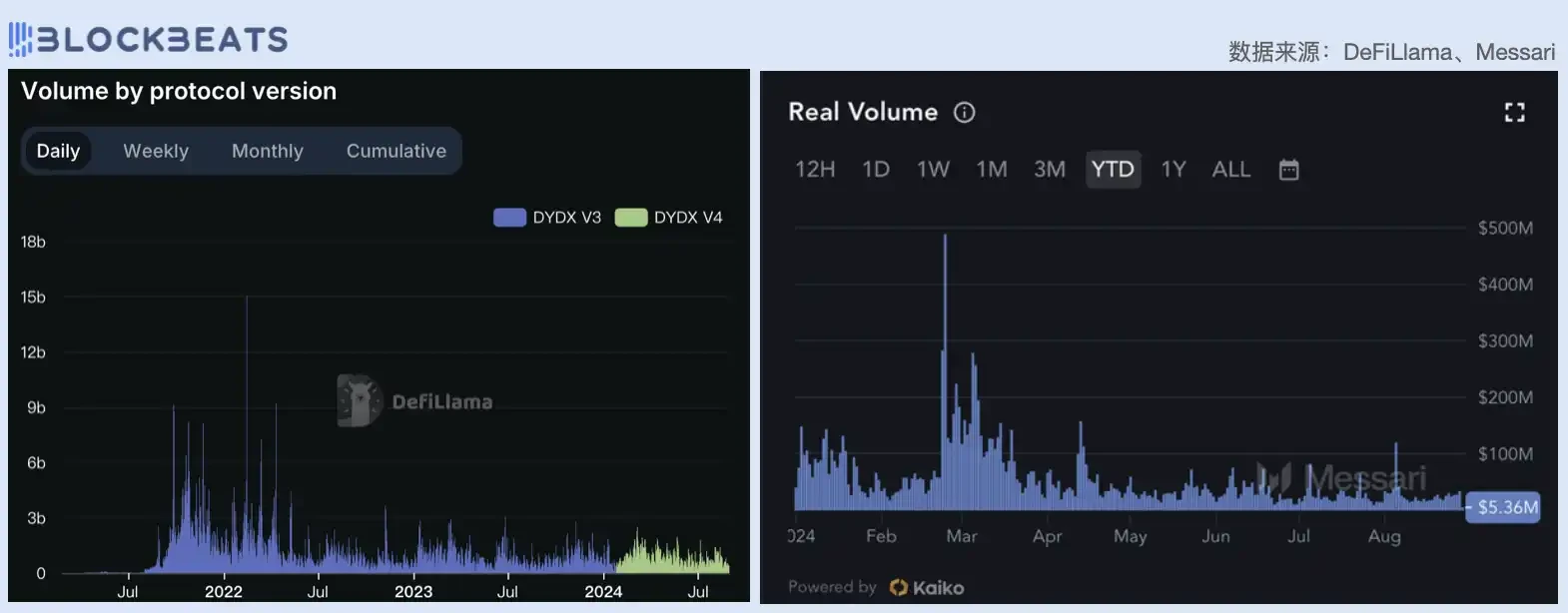

在去中心化永续交易协议中,dYdX 的交易量常年排在前列,是当之无愧的头部协议。但推出几年以来,dYdX 也面临着严峻的转型挑战。今年以来,dYdX 的协议收入和代币市值都在持续下跌,协议收入从第一季度的 1.39 亿美元下跌至第二季度的 0.75 亿美元,截至目前,第三季度收入刚刚超过 0.25 亿美元,下跌态势没有止住的迹象。当前的 P/E 比率为 39.5 。

2023 年 10 月,dYdX 开始了 v4 升级,实现了从以太坊 Layer 2 网络到 Cosmos 生态系统中独立区块链的过渡。v4 升级将使 dYdX 完全去中心化和社区运营,DYDX 变成一个真实收入代币(Real Yield Token)。但反应到代币价格上,DYDX 仅在今年年初时有所上涨, 3 月之后便持续下跌,目前已经距高点跌去 77% 。

代币下跌的一大驱动因素是 dYdX 大幅下滑的交易量,尽管 V4 在性能上有所改进,但整体来看,dYdX 当前的日交易量与协议曾经 60 亿美元的高峰已相去甚远,目前仅维持在 4 亿美元的水平,而在去掉刷量交易后,这一数据更是跌至不到 3000 万美元。

左:dYdX V3 及 V4 的交易量;右:dYdX 协议真实交易量

从费用来源上看,dYdX Chain 的费用已经逐步成为协议的主要收益来源,二者在 8 月所产生的费用分别为 389 万美元和 119 万美元,这表明 dYdX 的迁徙计划是成功的。但在当前衍生品协议的存量市场竞争中,dYdX 已颓势初显。从市占率上看,dYdX 不断从过去的绝对垄断地位退化下来,被 Hyperliquid、Jupiter、GMX 等新兴产品抢占了市场,目前交易量仅占 Perp DEX 总量的不到 20% 。

左上:dYdX 协议 TVL 细分;右上:dYdX 协议费用收入来源细分;下:永续合约市场占比变化

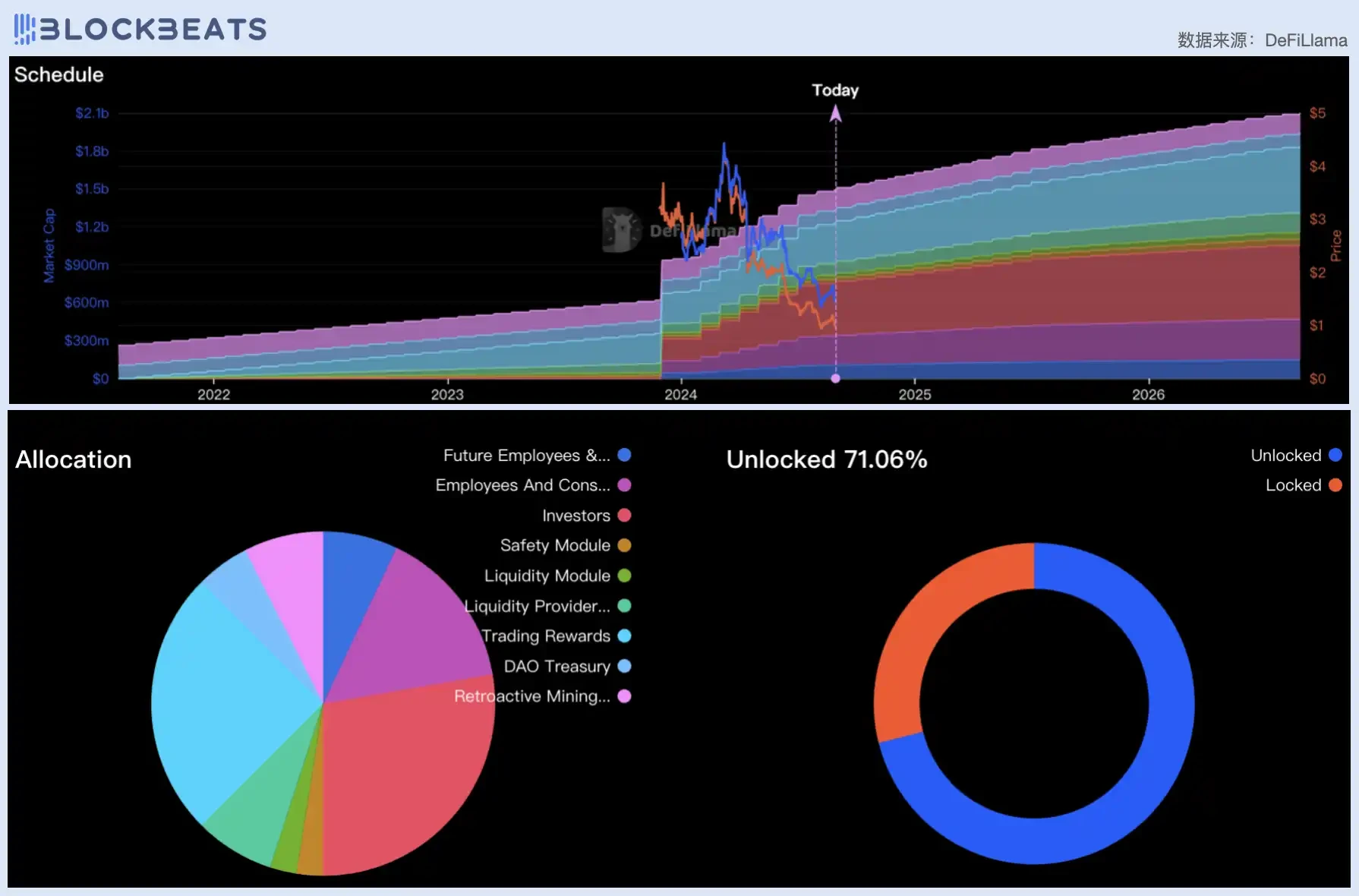

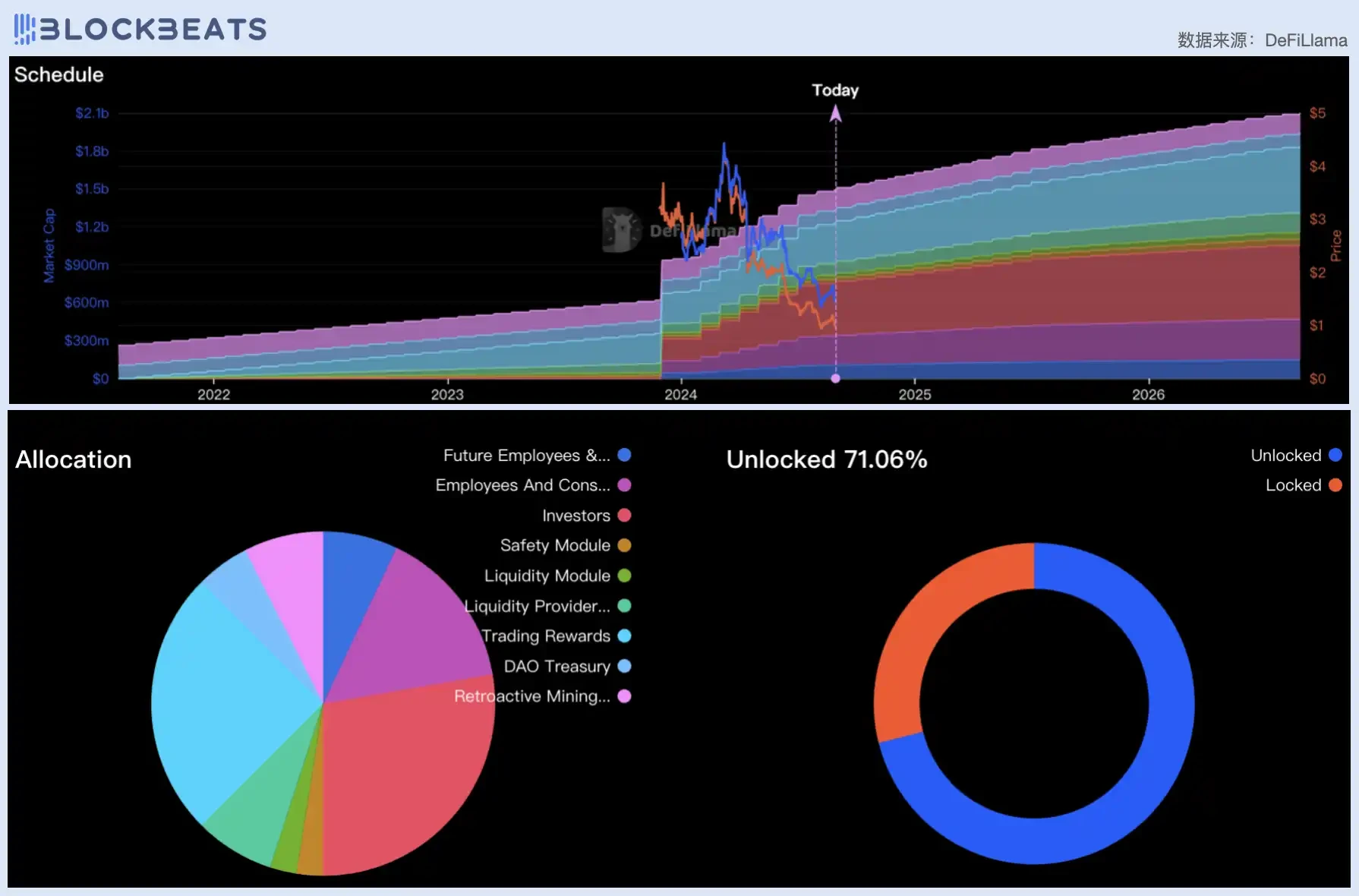

在市场增长受阻之外,代币 DYDX 还面临着大额解锁的抛压。DYDX 自 2023 年 12 月 1 日其开始进行大额筹码解锁,一次性解锁占总供应量的 15% ,其余 35% 每月分批次解锁, 6 年内释放完毕。这些代币份额主要来自投资者、创办人、顾问及员工,占流通供应量的高达 84.41% 。目前,dYdX 还有 71.06% 的代币没有解锁。

上:DYDX 代币解锁时间表;下:DYDX 未解锁代币比例及份额归属细分

这一轮周期中,dYdX 的表现可以视为「稳定」,一直保持在永续合约赛道的前列位置,但大额解锁这样的「旧债」限制着 DYDX 的发展空间。dYdX 官方也给出了相应的限制措施,从 7 月 1 日开始,DYDX 每月解锁量从 3300 万减少到 830 万,减少了 75% 。不过在激烈的竞争之下,除了解除抛压隐患,dYdX 更需要的是在「做链」之外寻找自己的增量市场。

GMX

作为在熊市中表现最亮眼的协议之一,GMX 采用独特机制让用户与一揽子资金池 GLP(GMX Liquidity Pool)进行交易,前文提到的 Solana 生态 DEX 平台 Jupiter 的永续产品 JLP 便是借鉴了 GMX 的这套机制。

GMX 的 PE 值近三个季度一直小幅下降,维持在 10 左右。GMV 由于第二季度行情较差而表现不佳,截止目前第三季度的 GMV 总额已经超越第二季度总金额。

去年 8 月,GMX 推出 V2,通过修改费用机制来保持多空持仓平衡,以便降低 GMX 在面临剧烈的市场波动时发生系统性风险的概率。目前交易量主要都集中在 V2,但从 7 日交易量来看,GMX 已经位列衍生品市场第十位。

过去 7 天 Perp DEX 交易量排名

GMX 的 Swap 和杠杆交易产生的所有费用均分配给 GMX 质押者和 GLP 流动性提供者,收入分配模式为 27% 分配给 GMX 质押者, 63% 分配给 GLP 提供者, 8.2% 分配给协议财库, 1.2% 分配给 Chainlink。

7 月,GMX 社区通过了「将收入分配模式改为回购并分发 GMX」提案投票,建议将 GMX 当前的收入分配模式从「回购 ETH 并分发 ETH」改为「回购 GMX 并分发 GMX」。

提案者称这样做是为了通过持续的买盘提升市场对 GMX 的信心,以及由于 GMX 存在部分僵尸质押账号,将奖励分发为 GMX 有助于减少流通中的 GMX 数量,使更多 GMX 进入休眠状态,从而稳定价格和支持市场。尽管提案中也表示用户获得 GMX 奖励将提供转换为 ETH 等其它代币的选项,但某种意义上可以说 GMX 目前只有回购没有分红。

Orderly Network

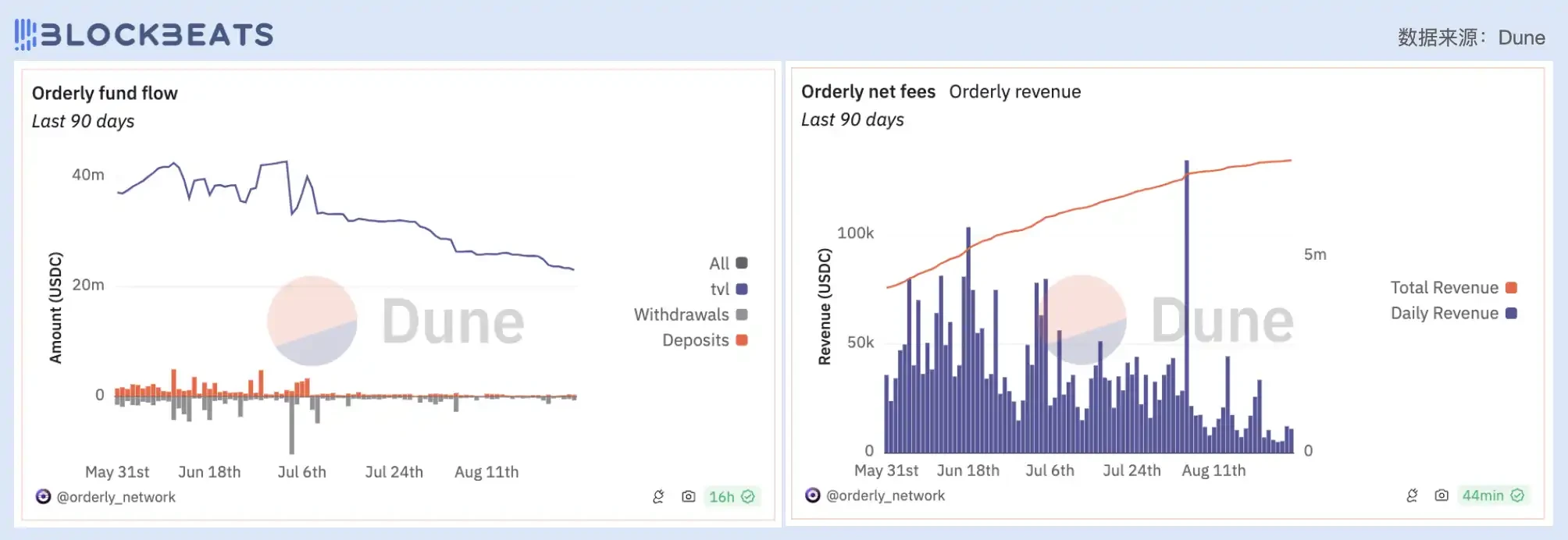

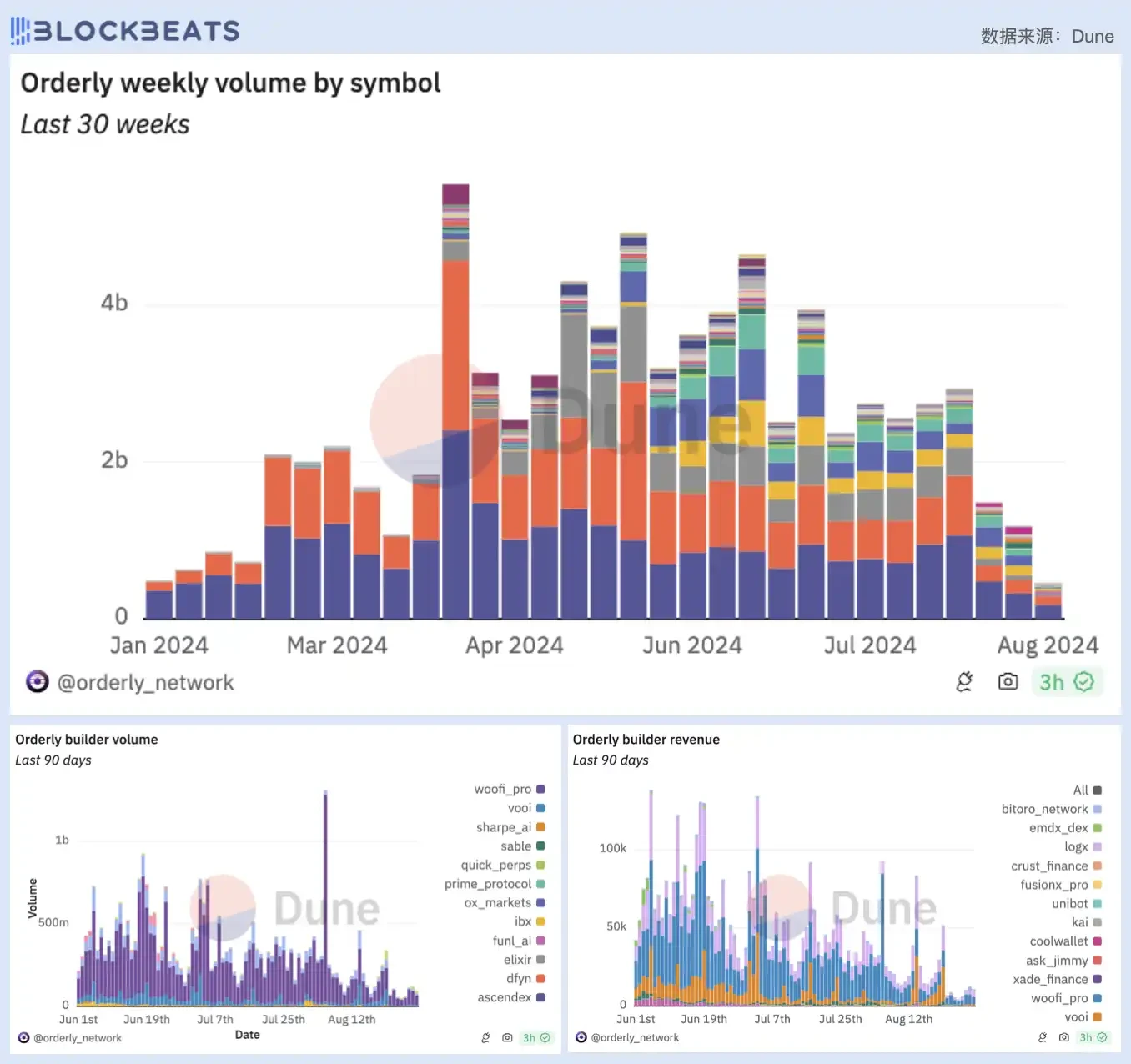

Orderly Network 是一个成立于 2022 年 4 月的全链永续合约交易平台,由 NEAR 和 WOO Network 共同孵化,结合了 CEXs 的流动性和交易速度优势的同时,保留了 DeFi 的透明度、主权和链上结算的特点,旨在构建一个既能满足用户对流动性和速度需求,又能保持去中心化和透明度的高效交易生态系统。

8 月 26 日,Orderly Network 完成 TGE 并开启原生治理代币 ORDER 质押,以开盘 FDV 及当季利润估算 PE 值为 16 。作为一个运营时间较长,但代币发行才刚刚启动的项目而言,这一值反映了市场对 Orderly 的稳健预期。

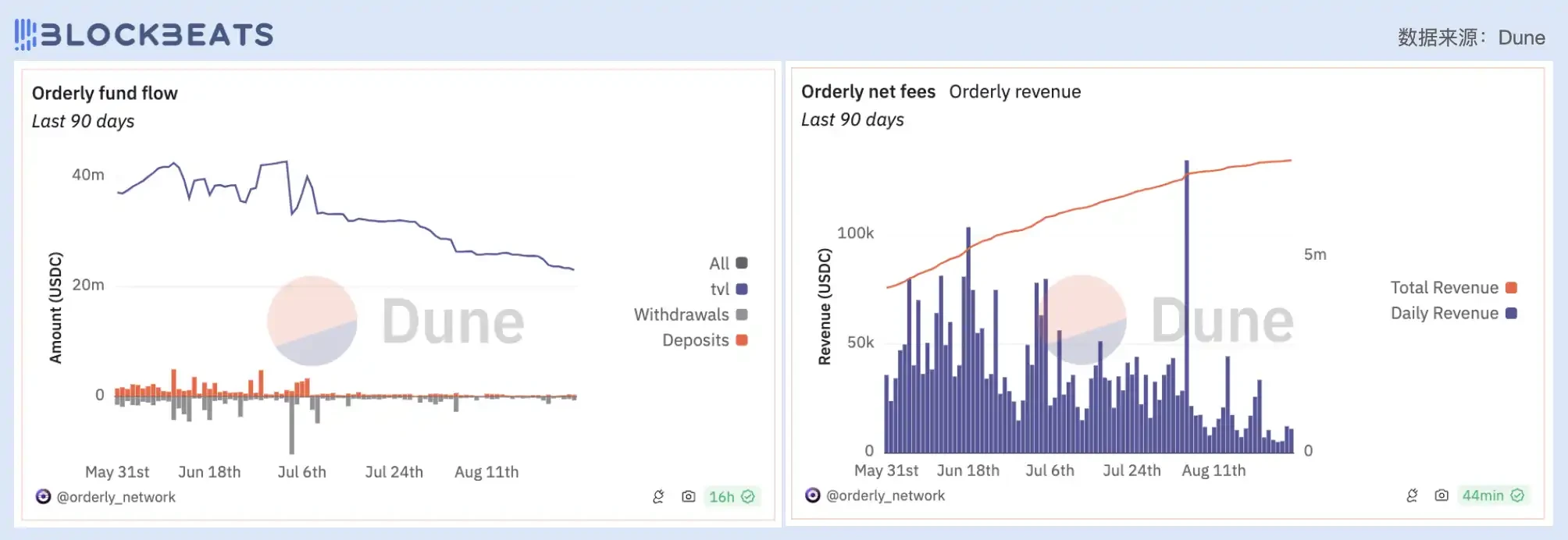

不过,近一季度以来,虽然 Orderly 的总收入在增长,但 Orderly 的 TVL 和收入增速呈下降趋势,相对应的存款资金量也在减少,一方面受市场整体行情影响,另一方面也与 Orderly 发币空投预期落地有关。

左:Orderly 协议资金流动及 TVL 变化;右:Orderly 协议利润

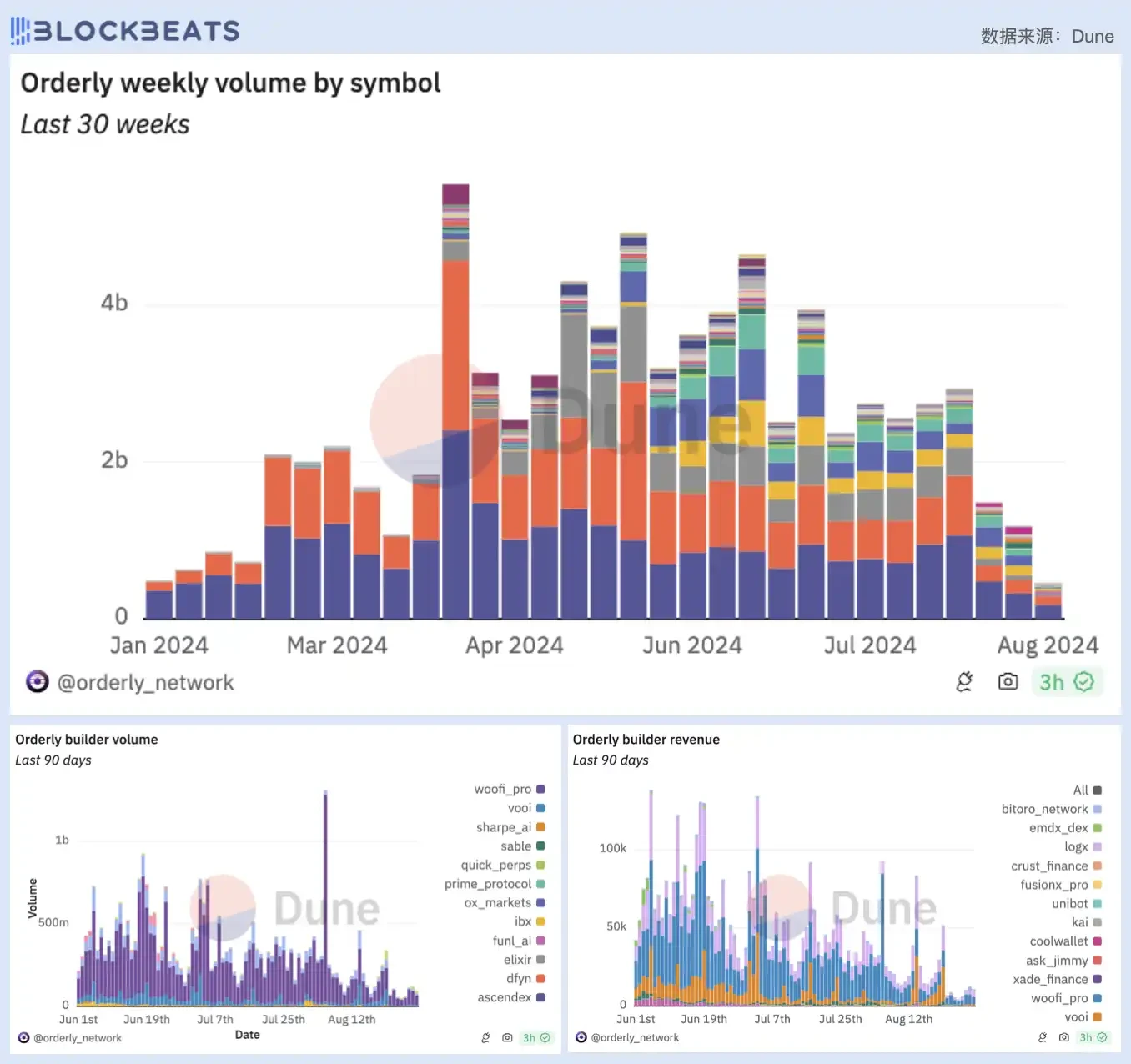

Orderly Network 当前总用户账户数量超 42 万,近 24 小时交易量达 1 亿美元,BTC 和 ETH 为 Orderly 上交易量最大的资产。流动性分散和低效利用一直是 DeFi 领域的弊病,不同的区块网络各自为政,资金被锁定于单一网络无法共享。Orderly Network 通过「云流动性」机制对流动性资源进行统一管理和调配以解决这一问题。当前,使用 Orderly 进行交易的 WOO 已经成为 Orderly Network 交易流动性贡献最大的 DeFi 前端。

上:Orderly 永续合约交易对细分;左下:Orderly 交易量(流量)来源细分;右下:Orderly 价值分配(利润)流向

目前,Orderly 已与 41 个加密项目进行集成,这和其提出的主打 DEX 后端服务理念相一致,而其意将开启链上交易返佣以及大客户定制化服务时代或许也会为其项目预期带来一定增值。从 PE 角度来看,Orderly 相较于同赛道其它竞争对手具有一定性价比,并且在宣布融资完成后也会有上线一线交易平台预期。

DeFi 币被高估了吗?

我们在分析代币和项目基本面时,常常用传统金融市场的逻辑和指标来对比价涨跌进行类比和预测,但同时又否认 Token 作为一种底层技术层面和应用场景层面更具创新性和可组合性的新型股票的发展可能,这种否认一方面来自对协议自身应用潜力的不自信,另一方面来自对监管的极大恐惧与妥协。

在当前叙事此起彼伏、代币日新月异的加密世界,「寻找下一个叙事」已无法再作为支撑行业前进的底层逻辑。在捕鲸时代结束的宏观大背景下,加密行业也正在回到精耕细作的价值思维,或许,在花天酒月的市场里找出好的生意才是可持续的长久之道。但即便如此,投资者们还需要解决另一个究极拷问:这些生意和我手上的代币真的有关系吗?

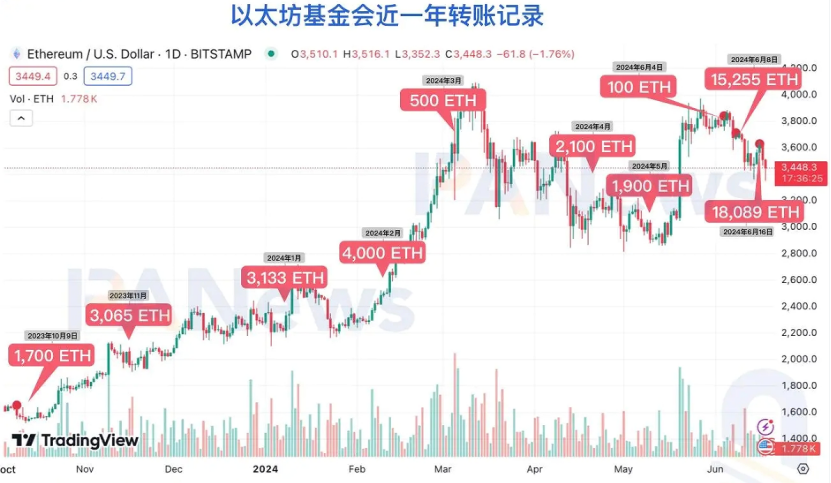

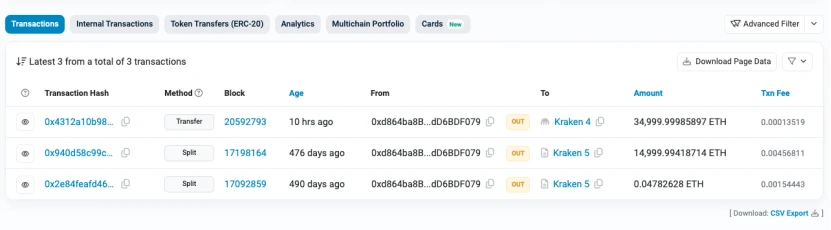

8 月 23 日,美联储放出降息预期,加密货币市场迎来一波上涨走势。但是,一则链上操作接踵而至——以太坊基金会于 8 月 24 日凌晨转移 3.5 万枚 ETH 至 Kraken 交易所。

8 月 23 日,美联储放出降息预期,加密货币市场迎来一波上涨走势。但是,一则链上操作接踵而至——以太坊基金会于 8 月 24 日凌晨转移 3.5 万枚 ETH 至 Kraken 交易所。