撰文:Yash Agarwal

编译:Luffy,Foresight News

「让你的对手说话,他们就会编一个对自己有利的故事。」

两周前的「」节目中,Dragonfly 的 Haseeb 和 Tom 在以太坊与 Solana 辩论环节中提出了一系列观点:

- Solana 的 VC 生态系统不完整。

- Solana 上的资金量远低于以太坊,除了 Memecoins 之外,Solana 生态系统中几乎没有赢家。

- Solana 应该被视为 Memecoin 链或者 DePIN 链。Solana 的 TVL 仅为 50 亿美元,限制了其 市场规模。

- 在以太坊上构建就像在美国「创业」一样,企业价值(EV)更高。

- Solana 的基尼系数较高(意味着生态内不平等现象更严重)。

我将回顾这些观点,探讨大型 VC 的结构性问题,以及这些问题如何推动他们进行基础设施投资。最后,我们将分享避免感染 EBOLA 的战术建议。

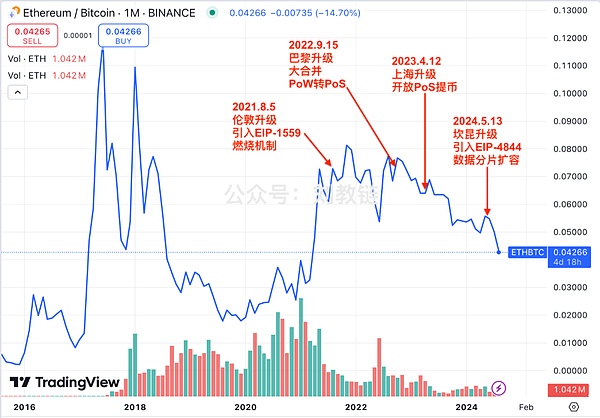

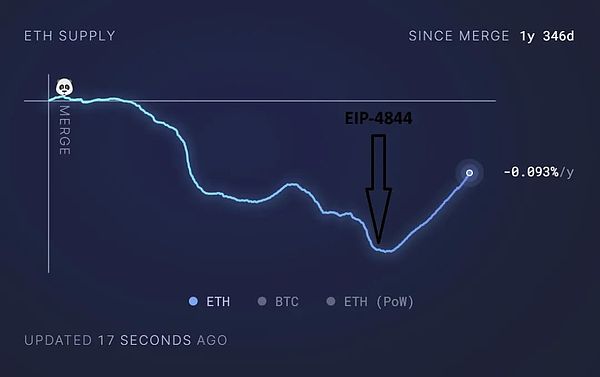

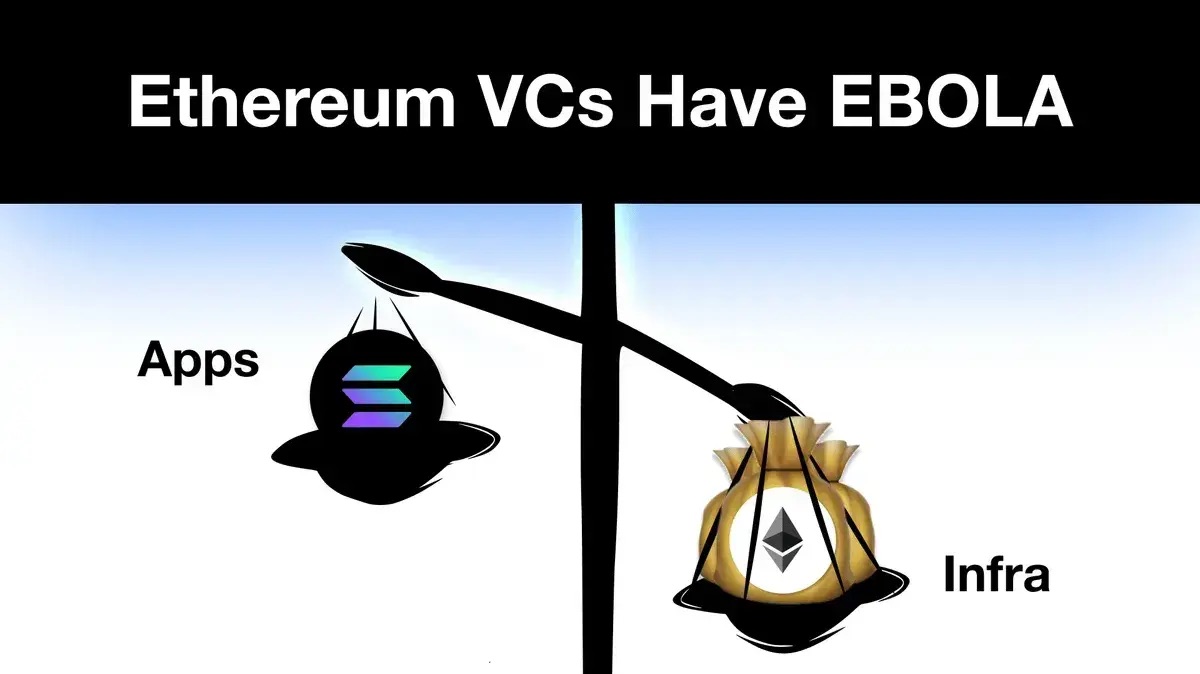

以太坊 VC 染上了 EBOLA

如 所说,EBOLA(EVM Bags Over Logic Affliction)是一种在以太坊风险投资公司中普遍流行的疾病,这是一个结构性问题,尤其是对于那些大型「一级」风险投资公司而言。

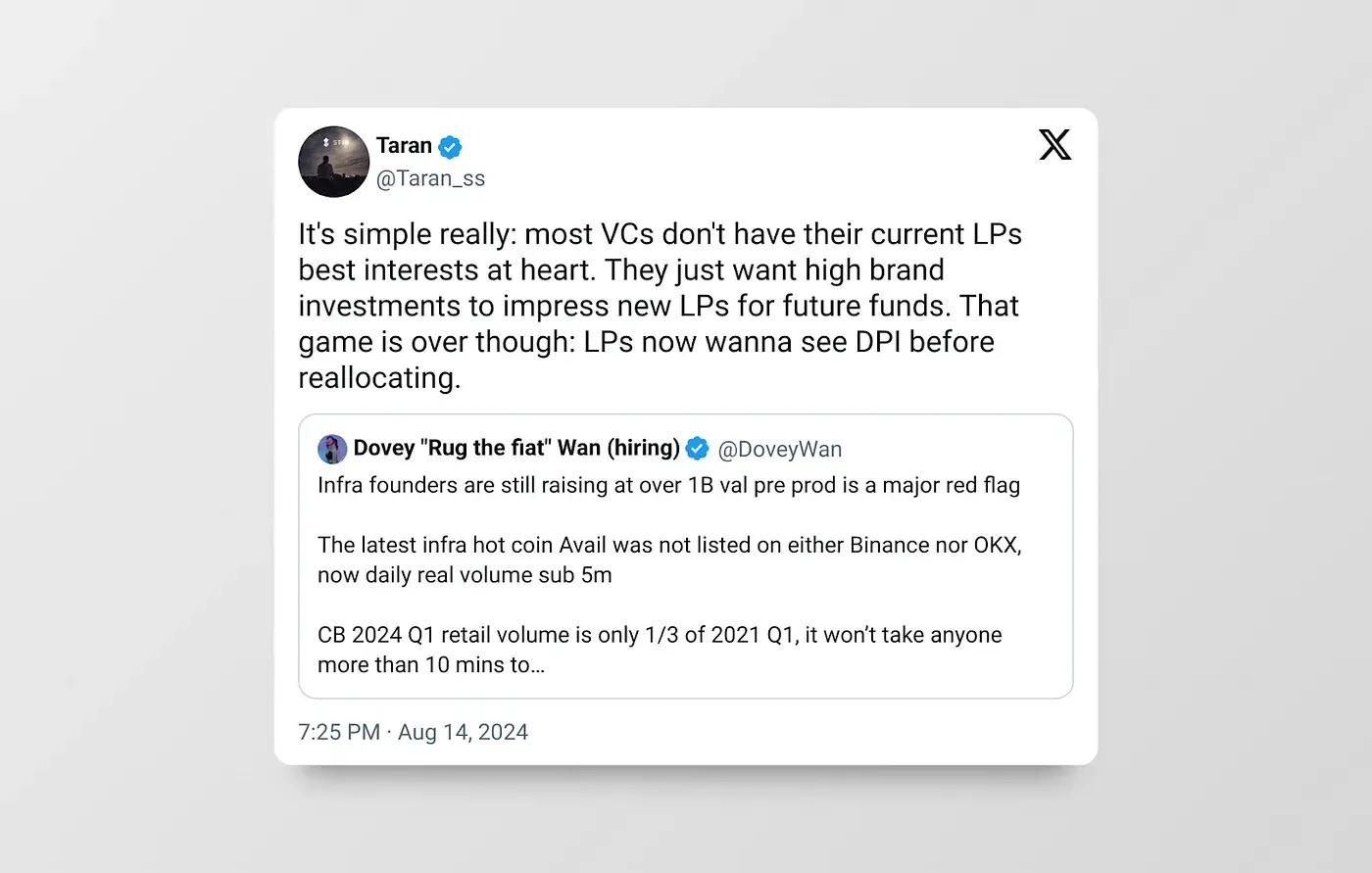

以 Dragonfly 这样的大型基金为例,该基金于 2022 年从 Tiger Global、KKR 和 Sequoia 等一级 LP(有限合伙人)那里筹集了 6.5 亿美元,重仓基础设施可能就是其投资理论。Dragonfly 可能被要求在规定的期限内(比如说两年)部署资金,这意味着他们愿意为更大规模的融资轮次提供资金,并给出更高的估值。如果不这样做,他们将无法完成资金部署要求,只能将资金返还给 LP。想想 GP(普通合伙人)的经济激励方式:他们每年都会获得管理费(筹集资金的 2%),并在退出时获得收益分成(回报的 20%)。因此,基金有动力筹集更多资金。

鉴于基础设施项目(如 Rollup/ 互操作性 / 重新质押)动辄 10 亿美元以上的 FDV,而在 2021-2022 年,就有数十亿美元从基础设施领域退出,因此,将资金部署到基础设施是大型 VC 们的最佳选择。但这是在硅谷资本和合法性引擎推动下,大型 VC 们自己创造的叙事。

以下是基础设施叙事的主要内容:

- 货币网络将在信息网络中取得成功。这就是它被称为 Web3 的原因。

- 如果你有机会在 20 世纪 90 年代「投资」 TCP/IP 或 HTTP,你肯定不会错过。

- 区块链基础设施是属于这一代人的「TCP/IP」投资机会。

这是一个相当引人入胜的叙事。但问题是,在 2024 年,当我们着眼于下一个专门用于扩展 TPS 以支持庞大 NFT 市场规模的 EVM L2 时,我们是否已经偏离了 TCP/IP 成为全球货币的原始故事。或者,这种理由是否是由大型加密基金(例如 Paradigm/Polychain/a16z crypto)的利益所驱动。

EBOLA 让创始人和有限合伙人染上了病

鉴于 L2 叙事可以推高项目估值,我们看到许多 EVM 应用宣布推出 L2,以期获得高估值。社区对 EVM 基础架构的追逐陷入疯狂,甚至连 Pudgy Penguins 等顶级消费者产品创始人都认为有必要推出 L2。

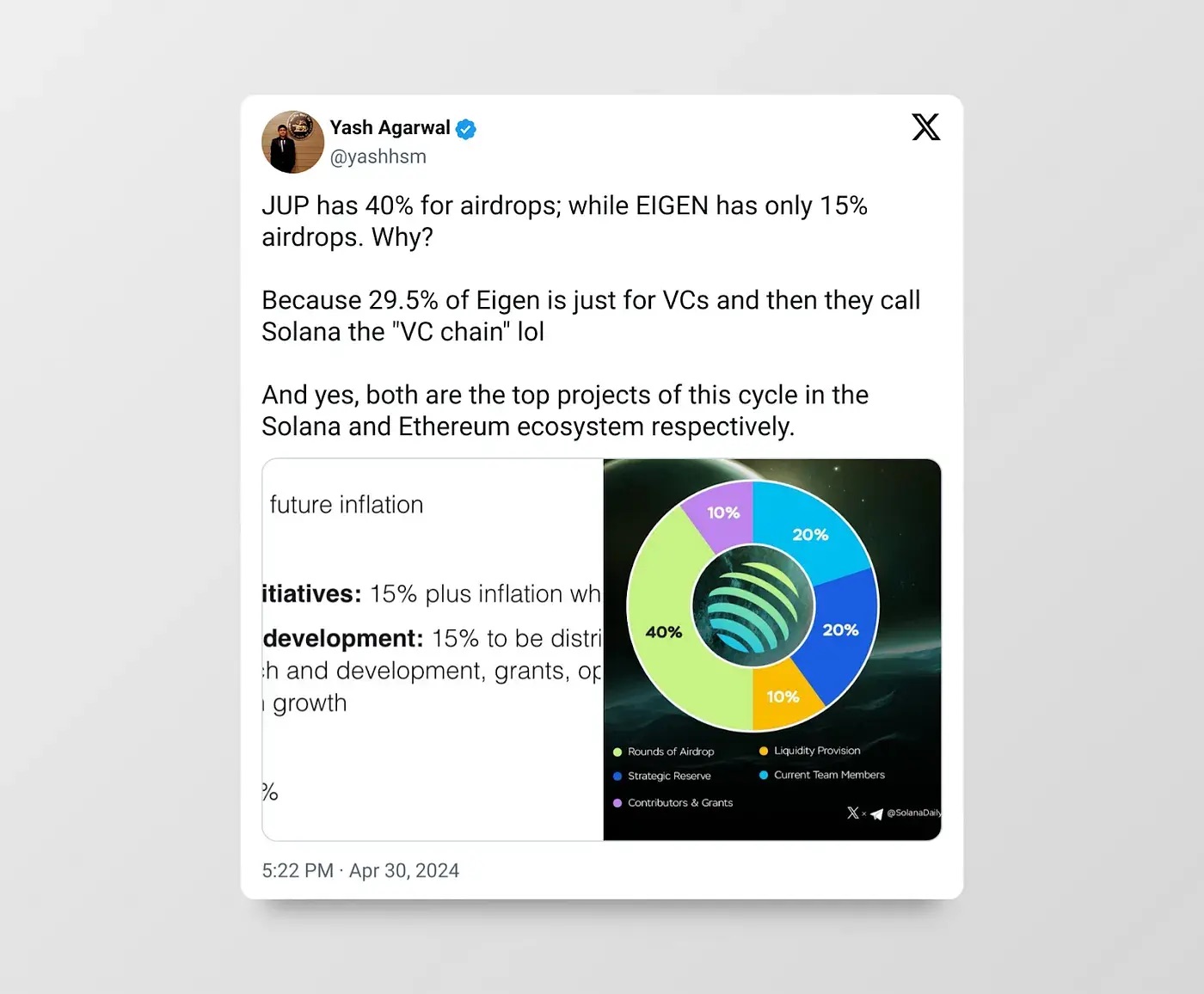

拿以太坊上的 EigenLayer 来说,它已经筹集了 1.71 亿美元,但还远未产生任何重大影响,更不用说产生收入了。它将使一些风险投资家和内部人士(持有 55% 的代币)变得富有。人们对低流通量、高 FDV 项目的批评是合理的,那么对低影响力、高 FDV 项目的批评又如何呢?

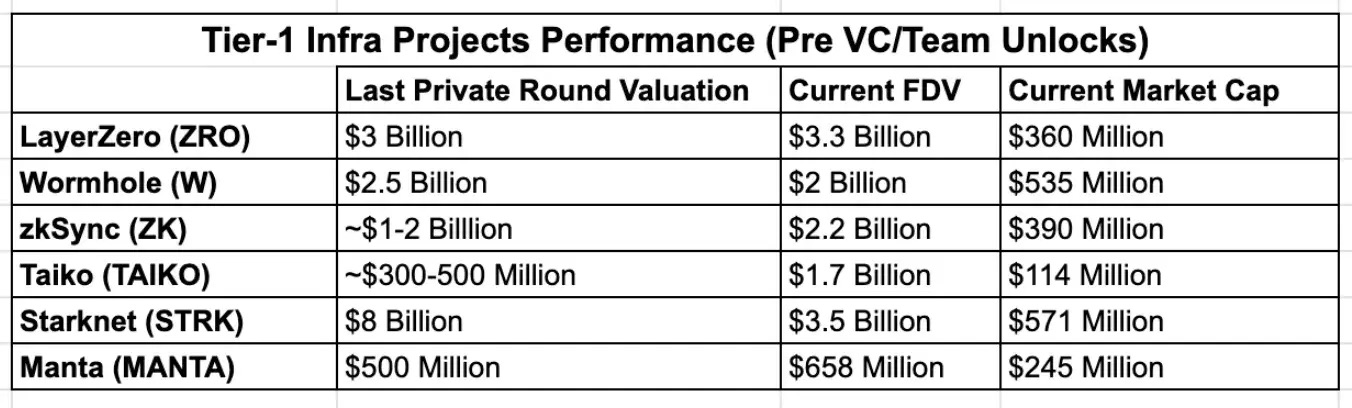

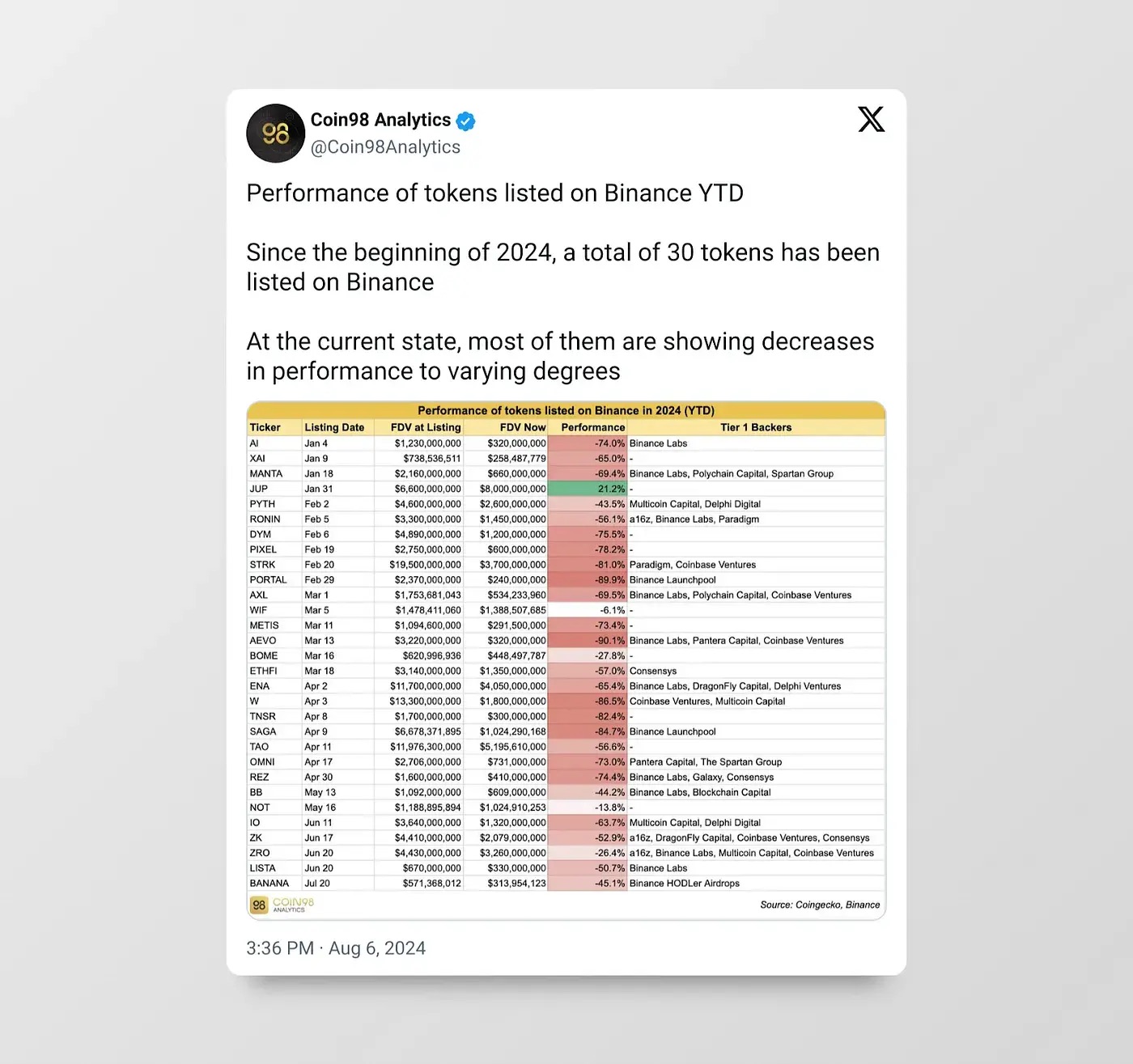

基础设施泡沫已经开始破裂,本轮周期中许多基础设施项目发行的代币已经低于私募轮估值。随着未来 6-12 个月内出现重大解锁,风险投资公司将陷入困境,这将是一场「跑得快」游戏。

散户的反 VC 投资情绪是有原因的;他们觉得资金充沛的 VC=更高的 FDV,更低流通代币的基础设施。

糟糕 VC 的建议

EBOLA 还声称其受害者中有前景良好的应用程序 / 协议,风险投资家影响创始人在无法实现其产品愿景的链上构建应用程序 / 协议。许多社交应用程序、面向消费者的应用程序或高频 DeFi 应用程序在以太坊主网上永远无法实现,因为以太坊的性能存在瓶颈,而且 Gas 费高得离谱。然而,尽管有其他选择,这些应用程序仍然建立在以太坊上,这导致大量应用程序在概念上很有前景,但由于它们所依赖的基础设施已经走到尽头,无法超越「概念验证」的范畴。在我看来,这样的例子很多,从 Enzyme Finance(2017 年)到最近的 SocialFi 应用程序,如 Friend Tech、Fantasy Top 和 Quail Finance(2024 年)。

以最大的协议 Aave 的 Lens Protocol 为例,Aave 筹集了 1500 万美元,并因一笔大额资助而在 Polygon 上启动(现在另一笔资助是它支持 zkSync )。基础设施的「三张牌游戏」造成的碎片化导致了 Lens Protocol 的失败,否则它可能会成为一个基础社交图谱。

最近, Story Protocol 获得了由 a16z 领投的 1.4 亿美元融资,旨在打造「知识产权区块链」。尽管被逼入绝境,但一线 VC 仍在加倍押注基础设施叙事。因此,敏锐的观察者可能会注意到退一些变化:这种叙事从「基础设施」演变为「特定于应用程序的基础设施」,但它们通常基于未经验证的 EVM 堆栈(如 OP),而不是久经考验的 Cosmos SDK。

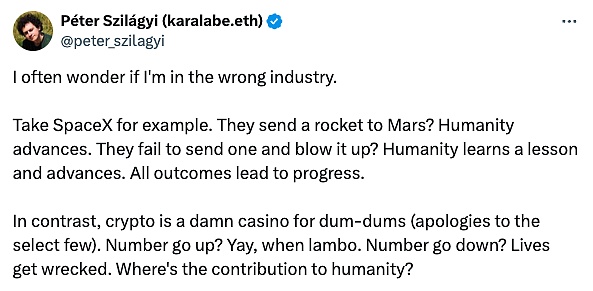

结构性崩溃的风险投资市场

当前的风险投资市场不能有效配置资本。加密 VC 们管理着数十亿美元的资金,这些资金需要在未来 24 个月内部署到特定项目。

另一方面,流动资本配置者对全球机会成本高度敏感,从「无风险」国库券到持有加密资产。这意味着流动投资者的定价效率将高于风险投资者。

目前的市场结构如下:

- 公开市场:资本供应不足,优质项目供应过剩

- 私人市场:资本供应过剩,优质项目供应不足

公开市场资本供应不足导致价格发现不佳,今年的代币上市情况就是证明。高 FDV 是 2024 年上半年的一个主要问题。例如,2024 年前六个月发行的所有代币的总 FDV 接近 1000 亿美元,占排名前 10 至前 100 名的所有代币总市值的一半。

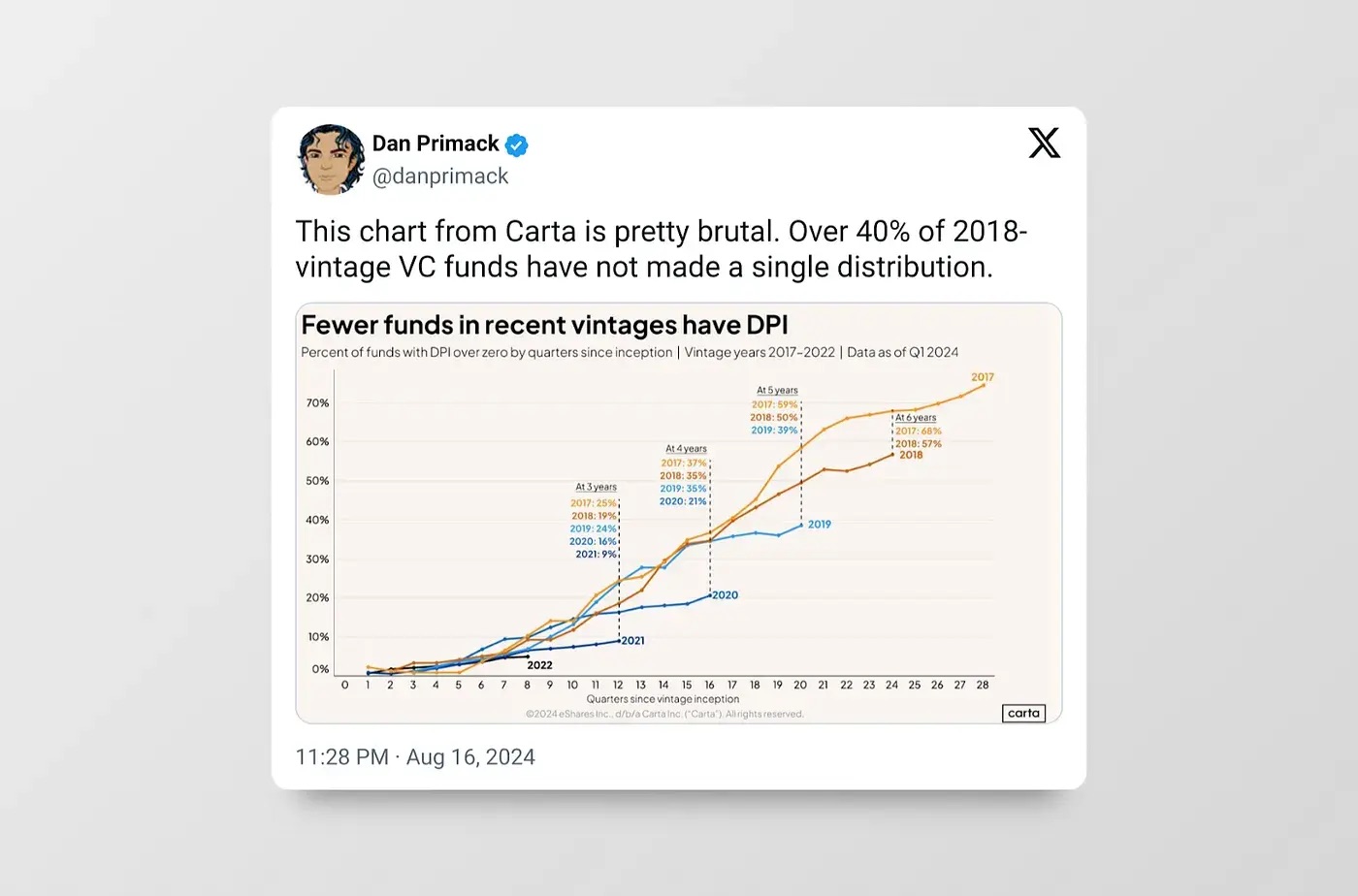

私人风险投资市场已经萎缩。 也承认这一点,由于某种原因,这些基金的规模都比之前的基金小。如果可以的话,Paradigm 会筹集到和之前规模的相同的基金。

结构性崩溃的风险投资市场不仅仅是一个加密货币问题。

加密货币市场显然需要更多的流动资金来充当公开市场的结构性买家,以解决风险投资市场崩溃的问题。

如何预防 EBOLA

闲话到此为止,下面我们来谈谈潜在的解决方案以及创始人和投资者需要做的事情。

对于投资者而言:转向流动性策略,通过拥抱公开市场而不是与之对抗来扩大规模。

流动基金本质上是投资或持有公开交易的流动性代币。正如 DeFiance 的 所指出的那样,一个高效的流动性加密货币市场需要活跃的基本面投资者,这意味着加密货币流动基金有足够的发展空间。需要说明的是,我们专门讨论的是「现货」流动基金,杠杆流动基金(或对冲基金)在上一轮周期中表现不佳。

Multicoin 的 Tushar 和 Kyle 在 7 年前创立 Multicoin Capital 时就抓住了这一概念。他们认为,流动基金可以实现两全其美:风险投资与公开市场流动性相结合。

这种方法有两个优点:

- 公开市场的流动性允许他们根据其投资理念或投资策略的变化随时退出。

- 投资竞争协议来平衡风险。通常,发现趋势比在趋势中选中赢家更容易,因此流动基金可以在某个明显的趋势中投资多种代币。

虽然典型的风险投资基金提供的不仅仅是资本,但流动资金仍然可以提供各种形式的支持。例如,流动性支持可以帮助解决 DeFi 协议的冷启动问题,这些流动资金还可以通过积极参与治理并为协议或产品的战略方向提供意见,在协议开发中发挥实际作用。

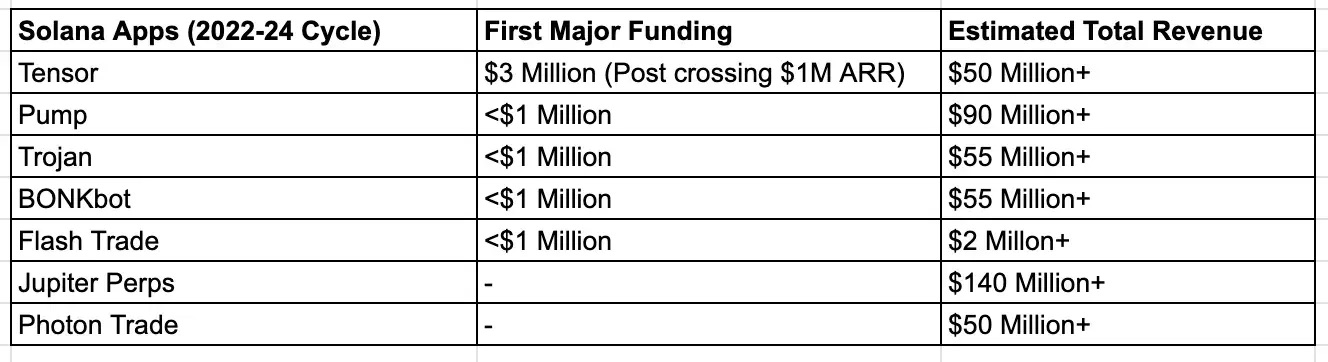

与以太坊相反,除 DePIN 外,Solana 在 2023-2024 年的融资额相当小。有传闻称,几乎所有首轮主要融资额都低于 500 万美元。主要投资者包括 Frictionless Capital、6MV、Multicoin、Anagram 和 Big Brain Holdings ,此外还有运营 Solana Hackathons 的 Colosseum,后者推出了一只 6000 万美元的基金来支持 Solana 生态项目。

Solana 流动资金的机会:是时候依靠流动性策略来赚钱了。与 2023 年相反,Solana 现在生态系统中拥有大量流动性代币,人们可以轻松地启动流动性基金来尽早竞标这些代币。在 Solana 上,有许多价值不到 2000 万美元的 FDV 代币,每个都有独特的主题,例如 MetaDAO、ORE、SEND 和 UpRock 等等。Solana DEX 现在经过了实战测试,交易量甚至超过了以太坊,拥有充满活力的代币启动 launchpads 和工具,如 Jupiter LFG、Meteora Alpha Vault、Streamflow、Armada 等。

随着 Solana 上流动性市场的不断发展,流动性基金对于个人(寻求天使投资的人)和小型机构来说都可以成为反向赌注。大型机构应该开始瞄准越来越大的流动性基金。

对于创始人而言:在找到产品市场契合度之前,选择一个启动成本较低的生态系统。

正如 所说,在找到可行的方法之前,请尽量保持小规模。创业就是寻找可扩展和可重复的商业模式。所以你真正在做的就是寻找,在找到可以重复和可扩展的商业模式之前,你应该保持非常非常小和低沉本的规模。

Solana 的低启动成本

正如 所说,以太坊的启动成本比 Solana 高得多。他指出,为了获得足够的新颖性并确保良好的估值,项目通常需要大量的基础设施开发(例如, RollApp 狂热)。基础设施开发本质上需要更多的资源,因为它们在很大程度上是研究驱动的,需要聘请一个研究和开发团队,以及 BD 团队来说服少数以太坊应用程序进行集成。

而 Solana 上的应用不需要过多关注基础设施,基础设施由一些可靠的 Solana 基础设施初创公司(如 Helius / Jito / Triton 或协议集成)负责。一般来说,应用不需要足太多的资金即可启动,比如 Uniswap、Pump/fun 和 Polymarket。

Pump.fun 是 Solana 低交易费解锁「胖应用理论」的完美例子。Pump.fun 在过去 30 天的收入中超越了 Solana,甚至有几天的日收入超过了以太坊。Pump.fun 最初在 Blast 和 Base 上,但很快意识到 Solana 的资本效率是无与伦比的。Pump.fun 的 称,Solana 和 Pump.fun 都专注于降低成本和进入门槛。

正如 Mert 所说,Solana 是创业公司的最佳选择,因为它拥有社区 / 生态系统支持、可扩展的基础设施。由于 Pump.fun 等成功的消费者应用的兴起,我们已经看到新企业家(尤其是消费者产品创始人)偏爱 Solana 的苗头。

Solana 不仅适用于 Memecoin

「 Solana 只适合 Memecoins 」 是过去几个月以太坊最大主义者的核心论点。是的,Memecoins 主导了 Solana 的活动,而 Pump.fun 是其中的核心。很多人可能会说,Solana 上的 DeFi 已经死了,Solana 蓝筹股的表现不如 Orca 和 Solend,但统计数据却并非如此:

Solana 的 DEX 交易量与以太坊相当,而 Jupiter 7 日交易量排名前 5 位的交易对大多不是 Memecoin。实际上,Memecoin 活动仅占 Solana 上 DEX 交易量的 25% 左右(截至 8 月 12 日),而 Pump.fun 只占 Solana 上每日交易量的 3.5%。

Solana 的 TVL(48 亿美元)只相当于以太坊(480 亿美元)的 1/10,因为以太坊市值、DeFi 的更深渗透率更高,以及老牌协议仍有更高的资本杠杆率。但是,这不会永远限制新项目的市场规模。两个最好的例子是:Kamino Lend 仅用 4 个月就增长至 14 亿美元;Solana 上的 PayPal 稳定币在短短 3 个月内就达到了 4.5 亿美元,超过了以太坊上的 3.6 亿美元,而它在以太坊上已经存在了一年。

随着更多 EVM 蓝筹在 Solana 上部署,TVL 只是时间问题。

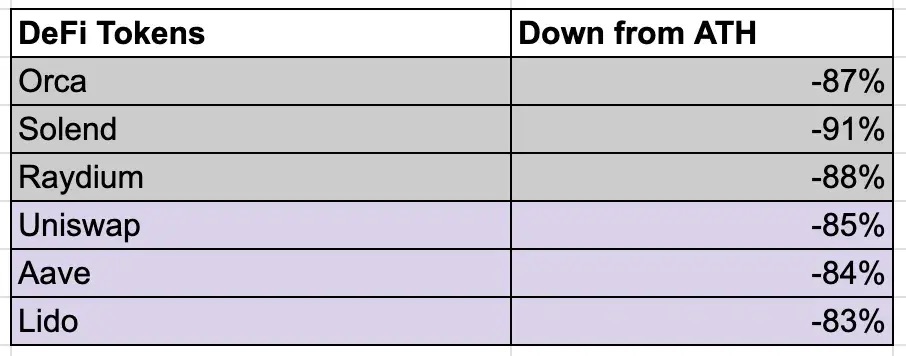

尽管有人可能会说 Solana DeFi 代币的价格大幅下跌,但以太坊的 DeFi 蓝筹也是如此,这是治理代币价值累积的结构性问题。

Solana 无疑是 DePIN 领域的领导者,超过 80% 的主要 DePIN 项目都在 Solana 上构建。我们还可以得出这样的结论:所有新兴基元(DePIN、Memecoins、消费者应用)都是在 Solana 上开发的,而以太坊仍然统治着 2020-2021 年的旧时代基元(货币市场、流动性挖矿)。

给应用程序创建者的建议

基金规模越大,你越不应该听信他们。在你实现产品市场契合之前,他们会鼓励你融资。Uber 的 很好地解释了为什么你不应该听信大型风投。虽然追求一流风投和高估值肯定是有利可图的,但你不一定需要大型风投。特别是在你找到产品市场契合度之前,融资可能会导致估值负担,让你陷入需要不断筹集资金并以更高的 FDV 启动的循环中。

建议一、小规模融资,以社区为导向

- 通过 Echo 等平台从天使投资者手中筹集资金。Echo 被低估了,你可以找到相关的创始人和 KOL,并让他们加入。这样,你就可以建立由高质量建设者和 KOL 组成的布道者社区 / 网络。优先考虑社区,而不是 2/3 级 VC。向一些 Solana Angels 致敬,比如 Santiago、Nom、Tarun、Joe McCann、Ansem、R89Capital、Mert 和 Chad Dev。

- 选择 AllianceDAO(最适合消费者项目)或 Colosseum (Solana 原生基金)等加速器,它们不是掠夺性的,而且更符合你的愿景。利用 Superteam 满足你所有的创业需求。

建议二、面向消费者:拥抱投机、吸引注意力

- 注意力理论:Jupiter 在公开市场上获得了 80 亿美元的 FDV,有力证明了市场已经开始重视前端和聚合器。它们没有得到任何风险投资公司的资助,却仍然成为了整个加密货币领域最大的应用之一。

- 专注于应用的 VC 崛起:是的,当 VC 看到数十亿美元的退出规模时,他们很可能会遵循与基础设施相同的策略来投资消费应用。我们已经看到许多 ARR 达到 1 亿美元的应用。

总结

- 不要再听信 VC 兜售基础设施叙事;

- 流动资金蓬勃发展的时机已到;

- 为消费者而构建:拥抱投机、追逐收益;

- Solana 由于启动成本低,是最好的实验场所。