原文作者:Taiko Labs

原文编译:深潮 TechFlow

要点总结

以 Rollup 为中心的路线图造成了区块链的分散和孤立。这种分割导致了 Rollup 之间缺乏价值转移。为了解决这个问题,涌现出了共享排序机制,如 Espresso、Astria 和 Radius。但这个解决方案本质上需要新的信任假设,因为这样的层必须具备自身的安全集。

如果我们想为 Rollup 构建一个共享排序层,以太坊是我们可以构建或使用的最可信的中立层。基于以太坊的 Rollup(即 Based Rollup)天生可与以太坊及其他 Based Rollup 完全组合。然而,作为 Based Rollup 的方案也面临一些挑战。其中最重要的挑战是区块时间与以太坊相同,限制在 12 秒。解决方案是提供快速确认机制,例如集中式排序器,或加快以太坊的区块时间。在测试网中,基于预确认的速度比当前的集中式排序器要更快。

十字路口

回顾文章开头,以太坊选择的方向是很重要的。以太坊从第一天起就拥抱去中心化,这是首要任务。这个优先级给用户体验带来了一些限制。这些限制源于设计去中心化分布式系统的挑战(例如处理全球状态、顺序执行等)。这正是以太坊与其他 L1 的区别所在。它们选择了不同的道路。其他 L1 通过牺牲一些去中心化来选择快速和便宜。它们之所以快速和便宜,是因为它们有历史证明、更大的区块大小和并行处理。这些概念允许快速和便宜的交易,但也增加了验证者的负担。这就是为什么其他 L1 验证者的硬件要求高于以太坊的原因。

在以太坊自身通过历史过期、无状态、Verkle 树等升级进行扩展之前,我们将任务交给了 Rollup。

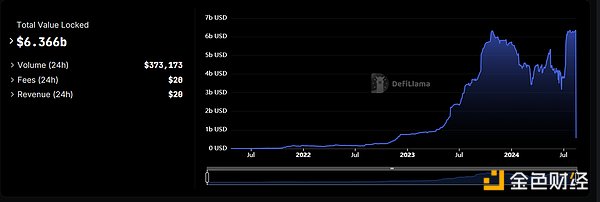

四年前,以太坊采取了以 Rollup 为中心的路线图,将执行外包,以使其成为一个更友好的用户环境,直到改进到来。多亏了这一点,我们在所有以太坊上达到了每日平均 250 TPS。

rollup.wtf

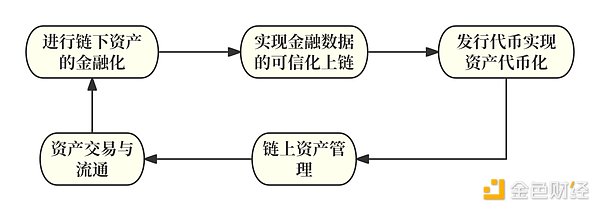

正如上面提到的,自从以太坊决定采用以 Rollup 为中心的路线图已经过去了四年。在此期间,L2 上进行了大量关于“以太坊本身应该是什么”的实验。AltVM(Fuel、Fluent)、zkVM(Aztec、Starknet)、zkEVM(Scroll、Linea、zkSync)、并行 EVM(MegaETH)等等。这些都为以太坊的未来提供了思路。但它们也创造了许多相互之间甚至没有任何联系的独立区块链。这就是为什么共享排序层出现以解决碎片化问题。

共享排序层

目前,Rollup 具有集中式排序器。这引入了巨大的审查、活跃性和 MEV 提取风险。如果 Rollup 希望去中心化,可以选择共享排序器。通过使用共享排序器,Rollup 可以利用最终性、去中心化、快速交易和跨链原子性。正如 Vitalik 所说:“去中心化 Rollup 需要 90% 的努力来开发一个新的 L1。”因此,通过选择共享排序器,可以避免去中心化的工程努力。

共享排序层基本上是一个将参与 Rollup 的排序权连接到单一排序器网络的层。该层运行共识协议,例如 BFT,任何人都可以参与(在共识协议的设计限制内)。因此,多个 Rollup 具有确定交易顺序的共同机制。该机制还提供所有参与 Rollup 之间的快速 L2 最终性和可组合性。

共享排序层是一个排序器市场。在这个市场中,Rollup 可以逐个插槽将其区块空间(和提案权)出售给更高出价者。这还创建了一个在所有参与 Rollup 之间重新分配 MEV 的层。

关注点

共享排序层具有网络效应,可以在所有参与 Rollup 之间创建原子可组合性和共享 MEV。Rollup 加入网络以增加其区块的价值(同时去中心化其排序器)。

然而,根据共享排序器的系统设计,参与的 Rollup 应尽可能多。如果参与的 Rollup X 离开链,这种 MEV 分配将被打乱,直接影响网络效应。因此,共享排序是一场无休止的游戏,参与者必须始终保持在游戏中。正如 Rushi ,这是一个纯粹的 B2B 模型。

共享排序层在共享排序器市场旁边运行一个诸如 BFT 的协议,以实现快速的 L2 最终性,并引入了诚实假设。它假设一半的验证者是诚实的。如果由于某种原因,一半的验证者离线或不诚实,链可能会失去活跃性(它们可以使用基于的后备方案)。如果 BFT 协议失去活跃性,参与的 Rollup 将无法利用快速最终性,因为它们必须从 BFT 协议中获得最终性认证。来自该层的提款也将被暂停。但即使 BFT 协议崩溃,MEV 重新分配仍将继续,因为在 Espresso 中,例如,MEV 重新分配与 BFT 协议是分开的。相比之下,以太坊在密码经济安全性和活跃性方面始终是最强的 BFT 协议。

此外,如果它们使用重质押,还存在重质押风险。如果验证者的硬件要求很高,这将导致垄断。如果重质押服务出现错误,可能还会出现大规模削减;有关更多信息,请参见 Eigenlayer 的。有关共享排序器中的重质押方法, Nethermind 和 Fourpillar 的联合研究。

需要注意的是,考虑到共享排序器使用预确认,这一过程可以在 L1 上完成(即基于预确认),从而消除对新层的需求。还应注意,共享排序器仍然必须通过 L1 管道。因此,“快速最终性”在这里没有意义。

总之,我们认为,如果共享排序器层没有去中心化和稳健性,它们就是单点故障。它们将成为所有选择加入 rollup 的最薄弱环节。

中立可组合性不再是一个玩笑:要 Based

正如我们所提到的,以太坊是构建各种应用的最可信中立层。Rollup 通过将其批次和证明发送到以太坊,利用其作为数据可用性层来实现这一目标。目前,大多数 Rollup 由集中式排序器管理,所有交易都由 Rollup 团队负责排序。其中一些团队仍在努力设计使其网络去中心化的方案,比如 Aztec 的 。还有另一种方法可以在不耗费大量工程资源的情况下实现网络去中心化:基于排序的方式。

是第一个使用以太坊作为排序层的 Based Rollup。区块构建完全依赖于以太坊。任何人都可以提议一个区块,这一过程完全无需许可。每个 Rollup 都可以通过基于以太坊实现可组合性,而不是添加一个新层。由于以太坊和 Based Rollup 的插槽是同步移动的,因此它们彼此完全兼容。这意味着可以在 L1 上进行闪电贷,并在同一个插槽中在 Based Rollup 上进行某些活动(感谢我们的 BBR 设计,详细信息请)。但基于以太坊的方式也伴随着一些成本。

来源: L2 Beat

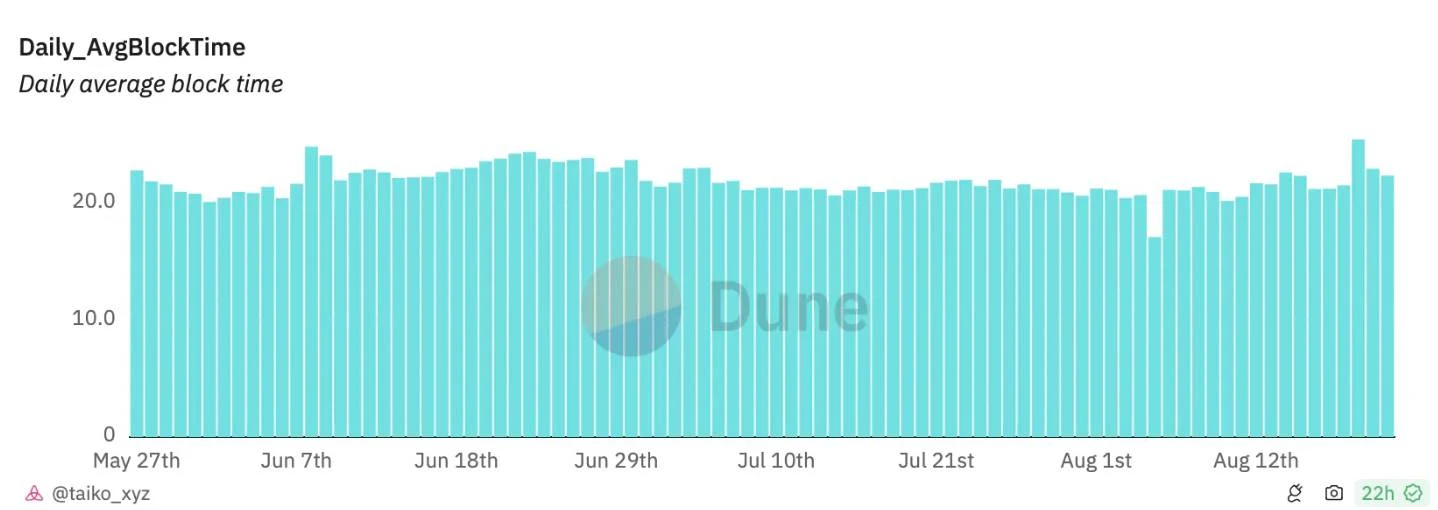

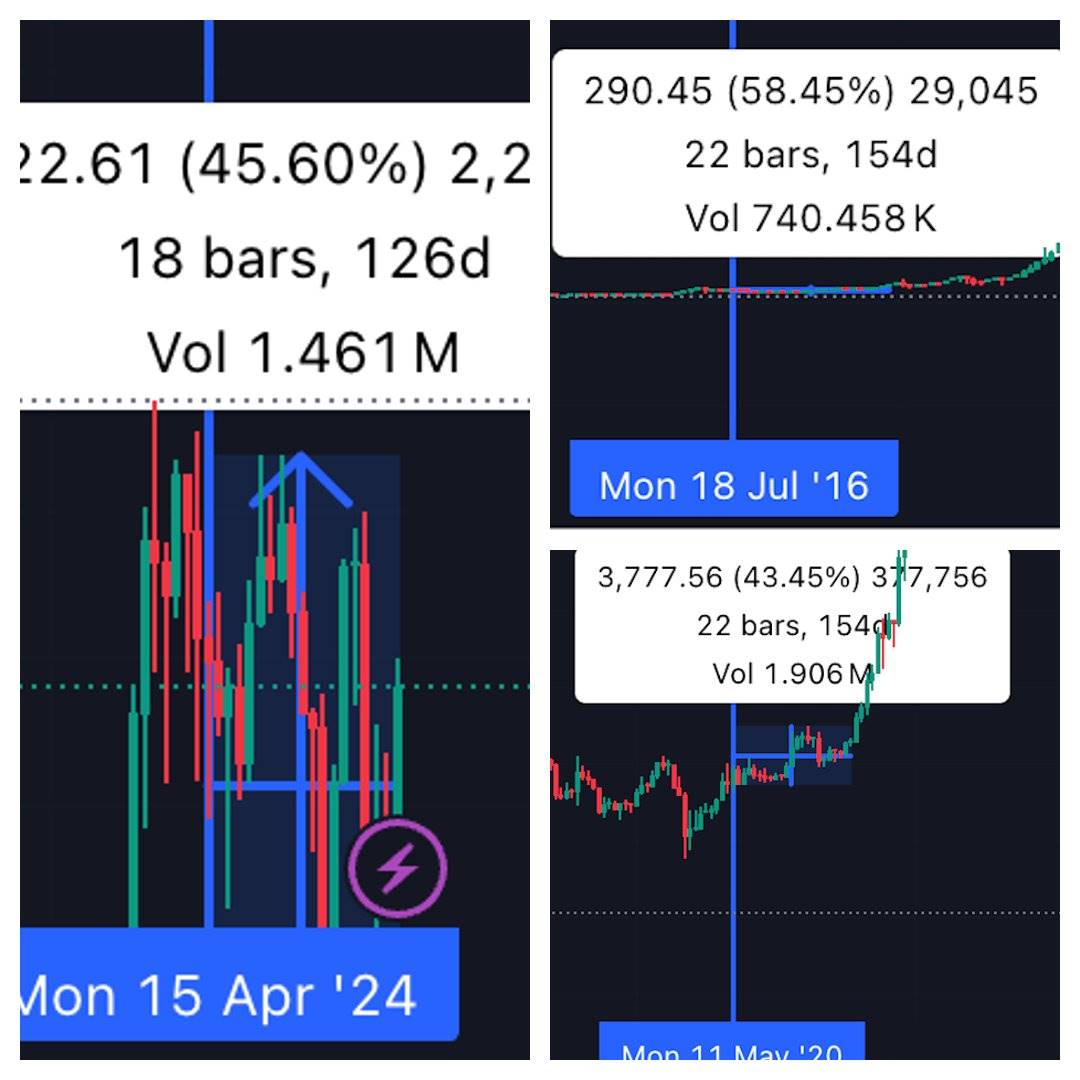

我们在一文中提到了这个问题,但让我们简要总结一下。正如我们所说, Based Rollup 的区块时间与以太坊相同,都是 12 秒。这意味着 Based Rollup 需要每 12 秒将其数据通过 blobs(或 calldata)发送到 L1。如果无法用足够的 L2 交易填满 blob 来覆盖 L1 费用,你将面临亏损。为了不将这一点转嫁给我们的用户,我们一开始自己承担了这笔费用,并花费了大量资金。如今,提议者的区块时间已超过 12 秒(约 20 秒),以便实现盈利。

这些是 Based Rollup 通过 所经历的困难的示例。总之,主要问题是区块时间和收入限制为基础费用,而不是集中排序器。你牺牲了收入,因为排序完全无需许可,你的 MEV 完全流向以太坊,无法从交易中捕获任何价值( 正在开发一个基于框架来改善 Based Rollup 的收入模型)。

为了解决用户体验和区块时间问题,我们有两个选择:

-

基于预确认

-

L1 上更快的区块时间

基于预确认(Based Preconfirmations)

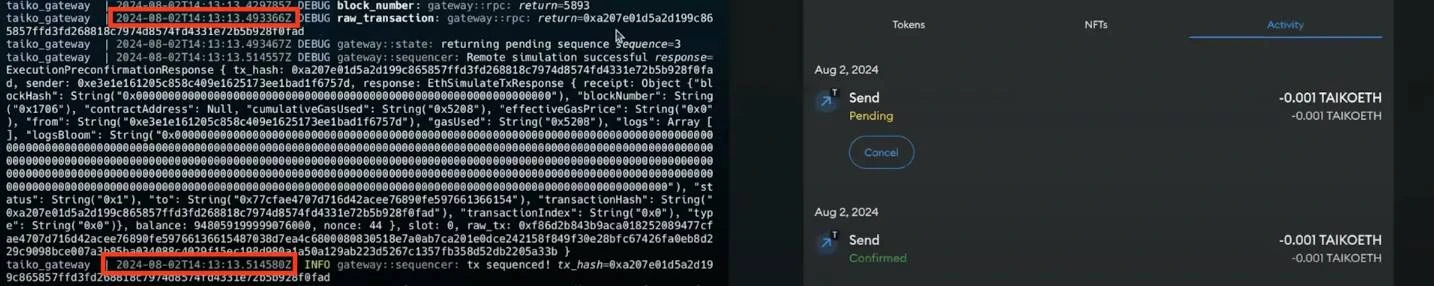

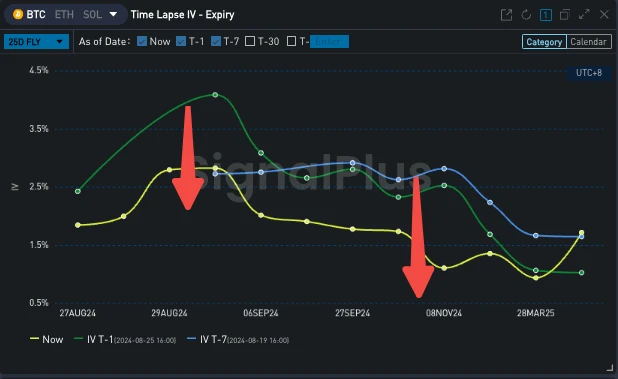

基于预确认简单地使用一些 L1 验证者为 L2 用户提供预确认。目前,基于预确认在 Helder 测试网上成功运行,现在可以在 Taiko 上进行闪电般快速的交易(Gattaca 的演示中为 20 毫秒,Arbitrum 中约为)。

基于 Titan 的预确认演示

在基于预确认中,你并不继承以太坊的所有活跃性和安全性。你只信任以太坊验证者集的一个子集。但这里值得一提的是,我们正在从当前以太坊提议者那里获得可信的承诺。任何人都可以通过在注册合约上质押一定数量的 ETH 成为预确认提供者。我们在之前的博客文章中详细解释了基于预确认的细节,请见。

基于预确认的空间仍处于早期和不断发展的阶段。它面临一些威胁,就像以太坊区块构建的集中化一样,但通过新的方法和研究,将设计出更合理的架构。我们将很快分享我们的预确认设计。

更快的区块?

没有人会拒绝让以太坊更加用户友好。更快的最终确认、更快的区块时间以及更快的交易处理,这些都是 Based Rollup 的最有利场景。正如我们所提到的,L1 的区块时间是成为 Based Rollup 的唯一障碍。更快的 L1 区块意味着更快的 Based Rollup 的区块。

更快的 L1 的主要思路是采用一种能够本质上减少插槽时间的共识机制。(Single Slot Finality, SSF)是一种正在考虑的共识机制,具体为,其中每个插槽可以在几秒钟内完成最终确认。在当前的 Gasper 协议中,最终确认时间为 2 个周期,即 13 分钟。然而,SSF 的缺点在于它容易受到 33% 不活跃泄漏的影响。

这里的主要问题是,为什么如果更快的 L1 总是必要的,花费四年时间在 Rollup 上的工程努力不用于加速 L1 本身。我们在 Rollup 上投入了大量的研发精力,取得了许多不同的方法。即使今天达成了更短的区块时间,开发也最多需要 2-3 年的时间。

以太坊选择了一条非常明确的道路。这条道路意味着在去中心化上没有妥协,也不触及“单独的家庭质押者”。显然,更快的区块需要对以太坊的共识进行更改,而这种改变将导致验证者分布比现在更少。这是以太坊社区需要做出的一个重要决定。

结论

随着 Rollup 的发展和普及,碎片化和孤立成为严重问题。因此,成为 Based Rollup 并加入共享排序器层是一个重要的区别。共享排序层可以用于快速最终确认和跨链可组合性,但它们需要新的信任假设,并且可能会失败,失去网络效应。Based Rollup 利用以太坊现有的基础设施进行区块构建,但在区块时间和收入模型上面临挑战。尽管如此,它确实通过其特性提供了解决流动性碎片化和与 L1 完全可组合的解决方案。

前进的方向可能在于基于预确认和更快的 L1 区块时间等新解决方案,以克服 Based Rollup 的缺点。这些目标是在不妥协以太坊对齐的情况下改善用户体验。我们的目标是创建一个可扩展、去中心化且用户友好的生态系统,忠于以太坊的愿景。

选择是否基于以太坊不仅仅是一个技术决定,这关乎去中心化 Rollup “框架”的方向。