撰文:Joyce

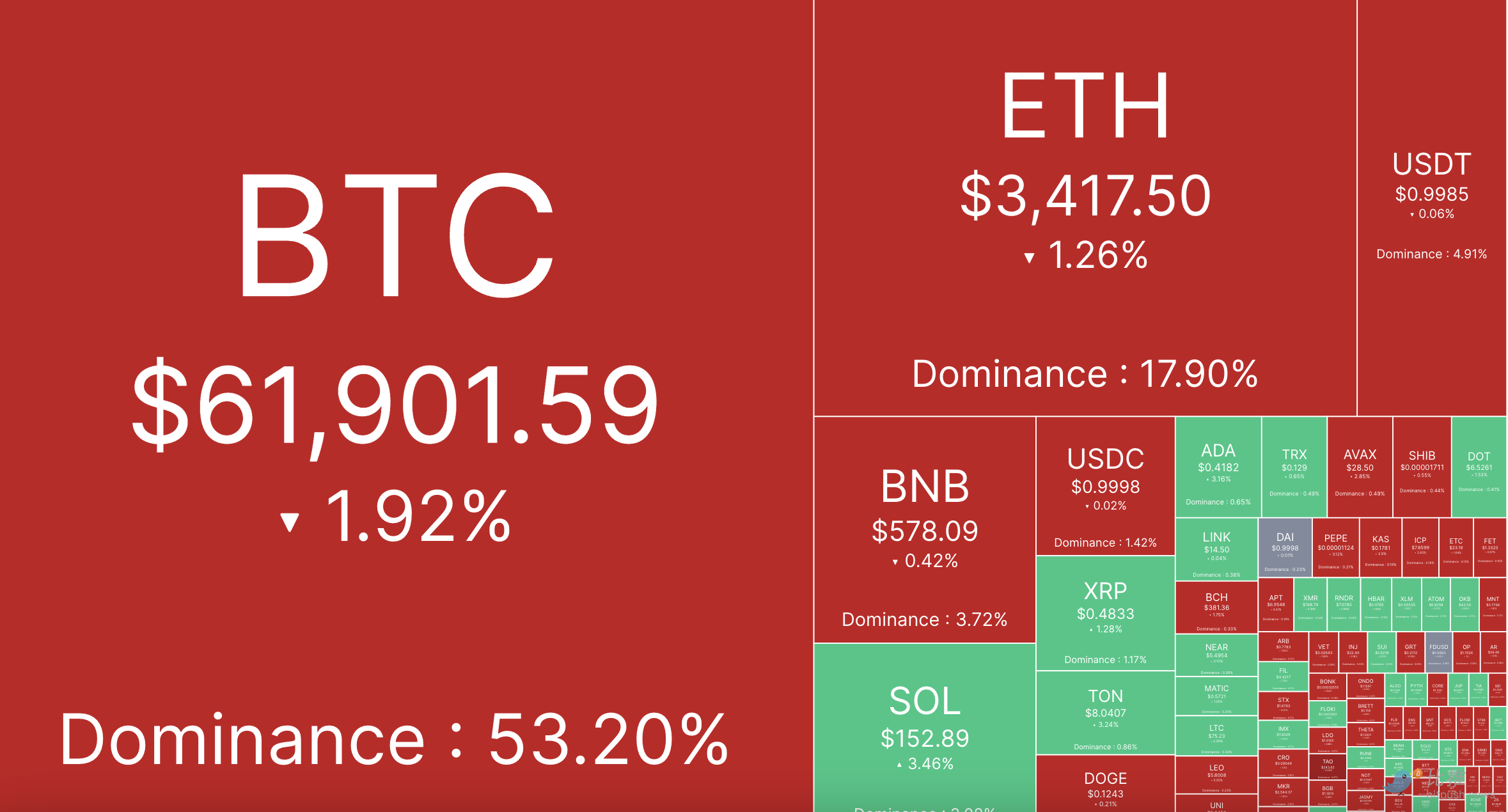

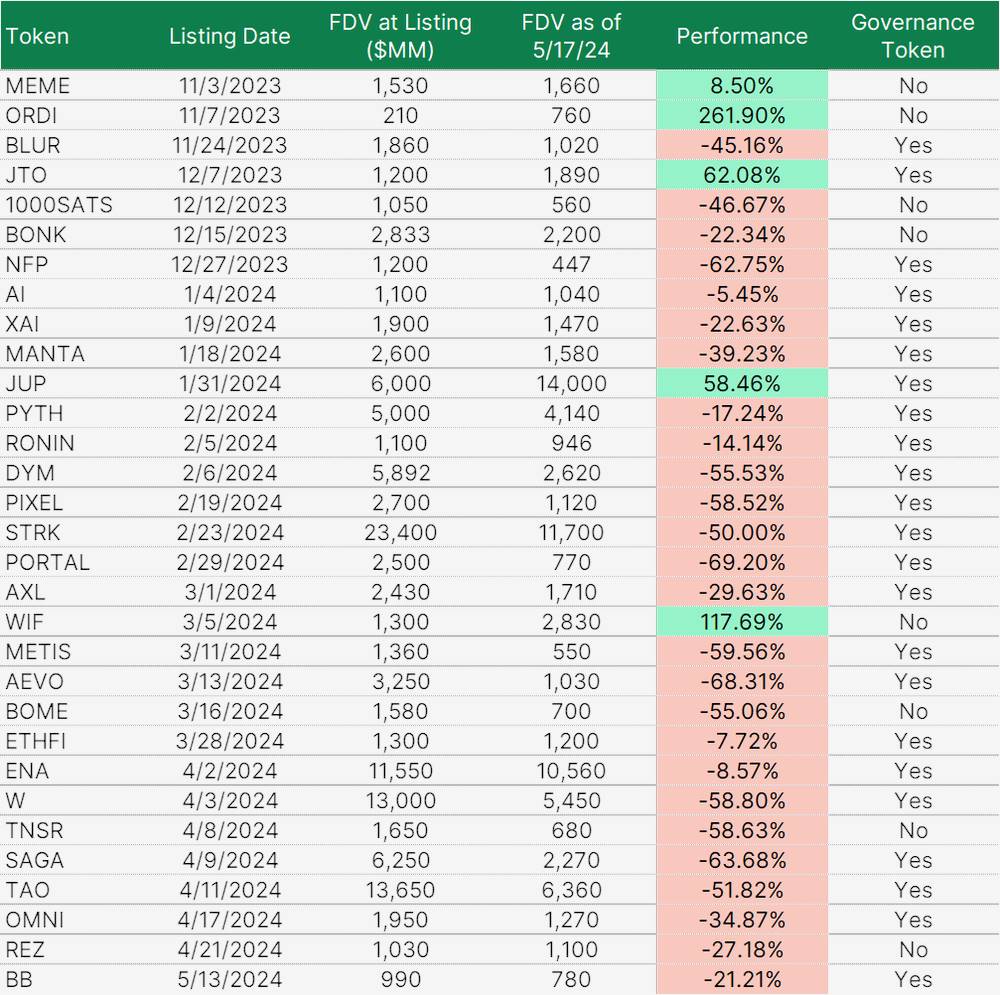

最近整个市场情绪非常悲观,尤其是山寨币市场,在整个比特币大盘不稳情况下,山寨币一路大跌,腰斩项目比比皆是。

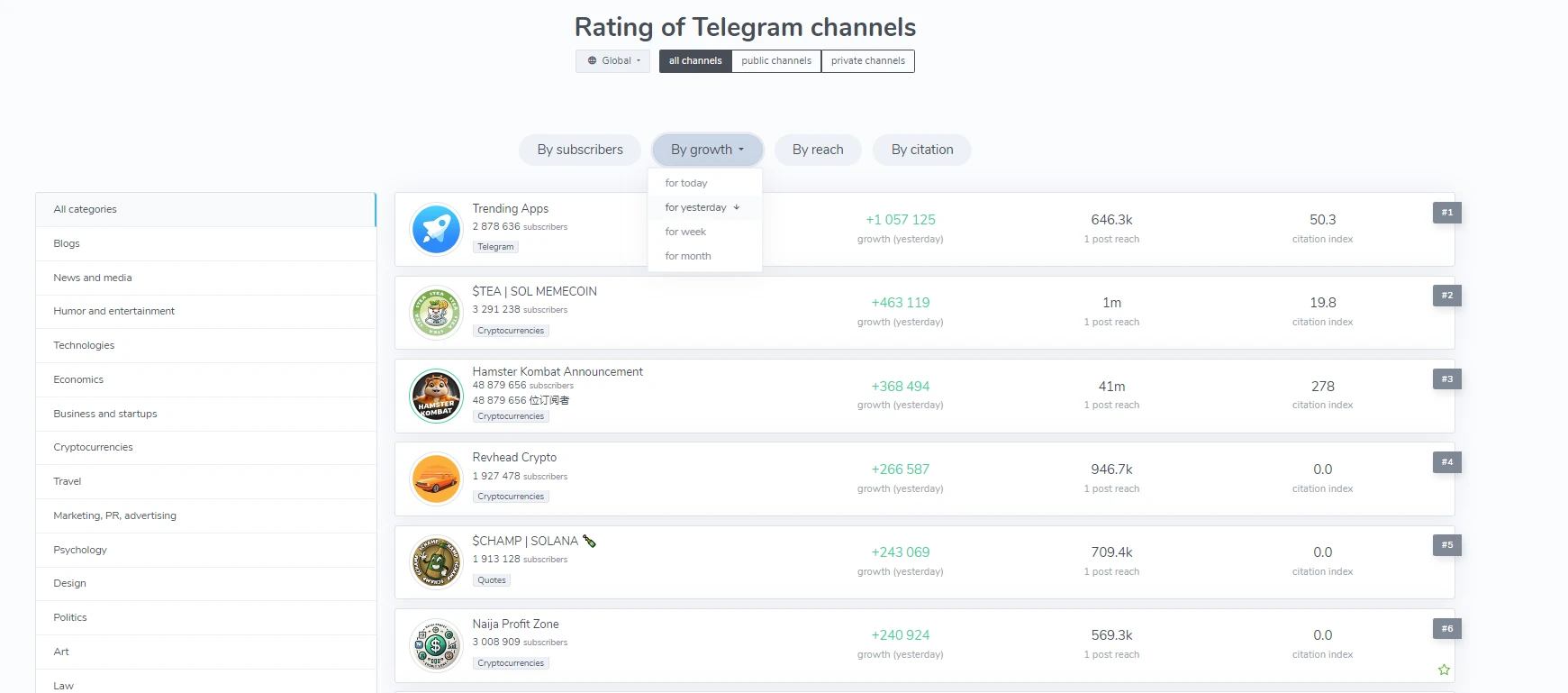

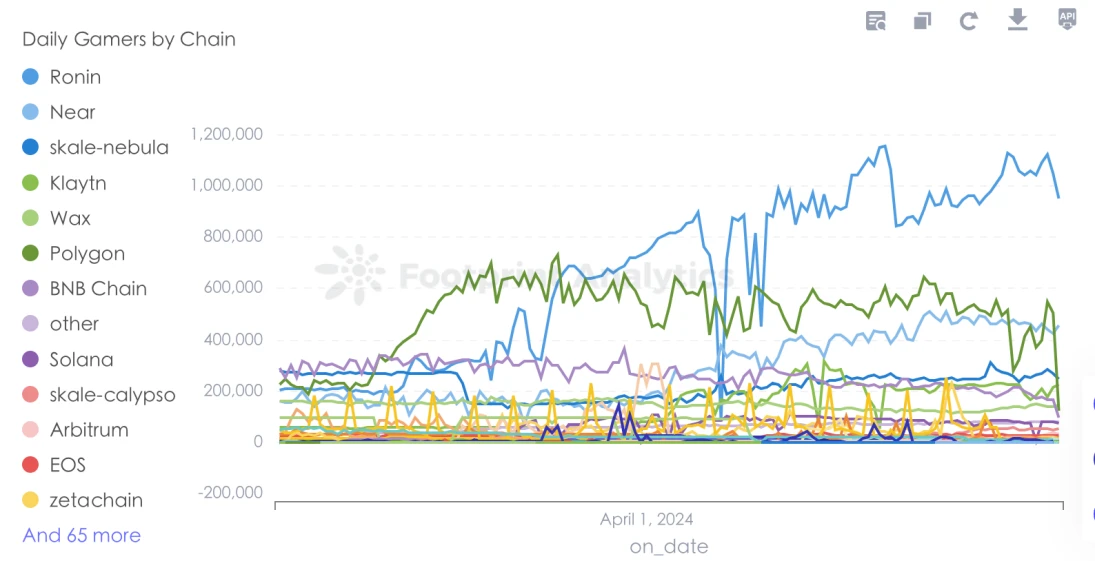

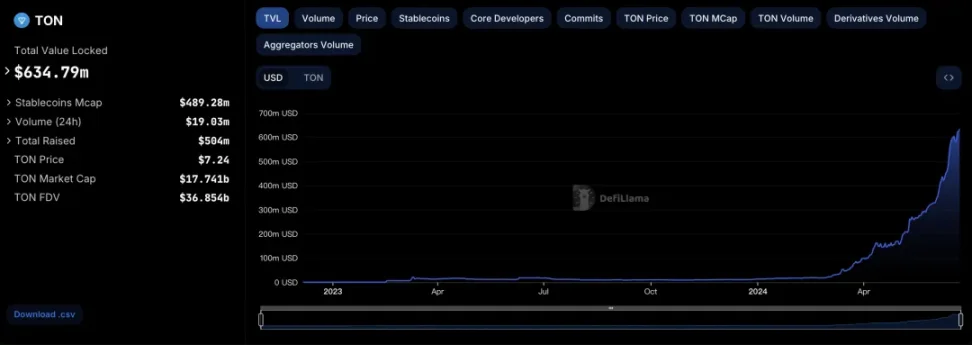

但是在这种惨淡市场行情下,Ton 生态表现却非常稳,TON 在过去三十天上涨 23%,整个 Ton 生态的 TVL 也从今年三月开始起飞,短短四个月上涨 6 倍以上,且生态中的 Notcoin 等项目不管是价格还是用户量都一路猛涨,Ton 生态的 Summer 要来了吗? Ton 生态新亮点

背靠 Telegram 9 亿活跃用户,是 Ton 生态的最大特色。然而一直被人诟病的是,Ton 和 Telegram 之间并没有太紧密的联系,Telegram 整个平台系统并没有给 Ton 太多赋能,Ton 依然是个「空气」。

不过这一切从今年开始似乎有了根本性的变化。

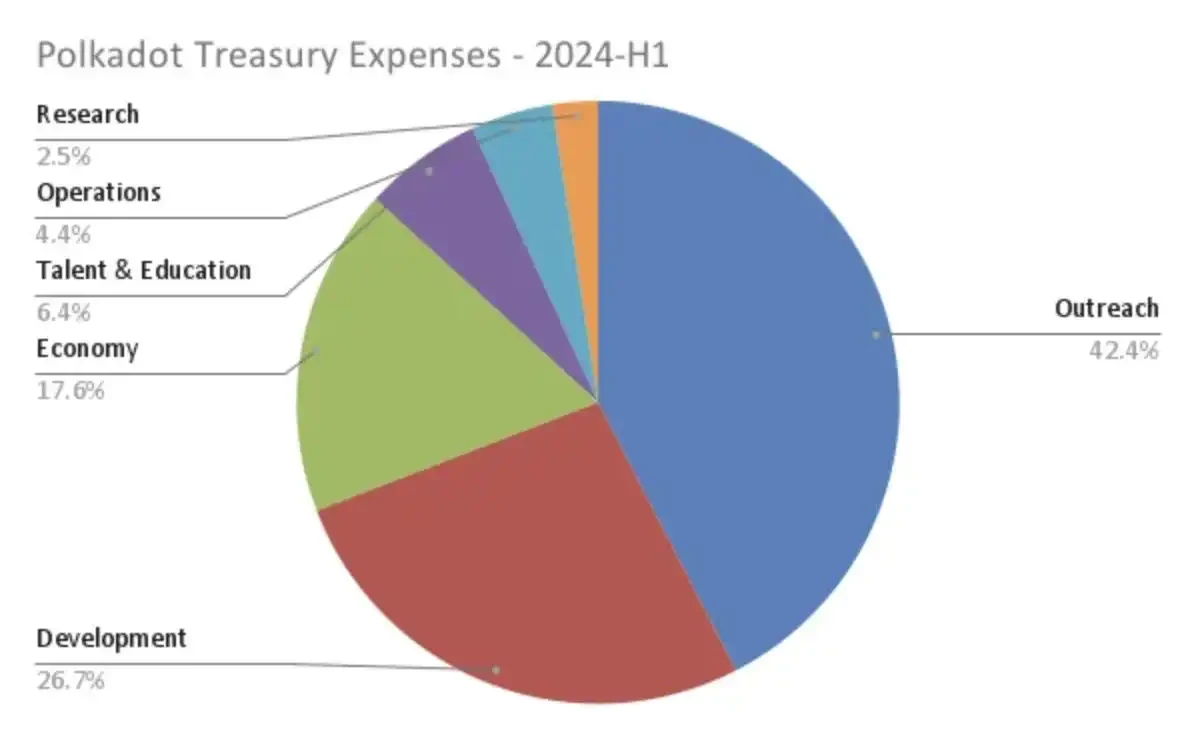

从 3 月份到现在,Ton 生态的 TVL 从不到 2300 万美元,增长到目前 1.45 亿美元,增幅 6 倍以上。与此同时,TON 的价格也在此期间上涨 3 倍左右,过去一个月的小熊市依然非常坚挺。这些背后都有哪些利好推动?

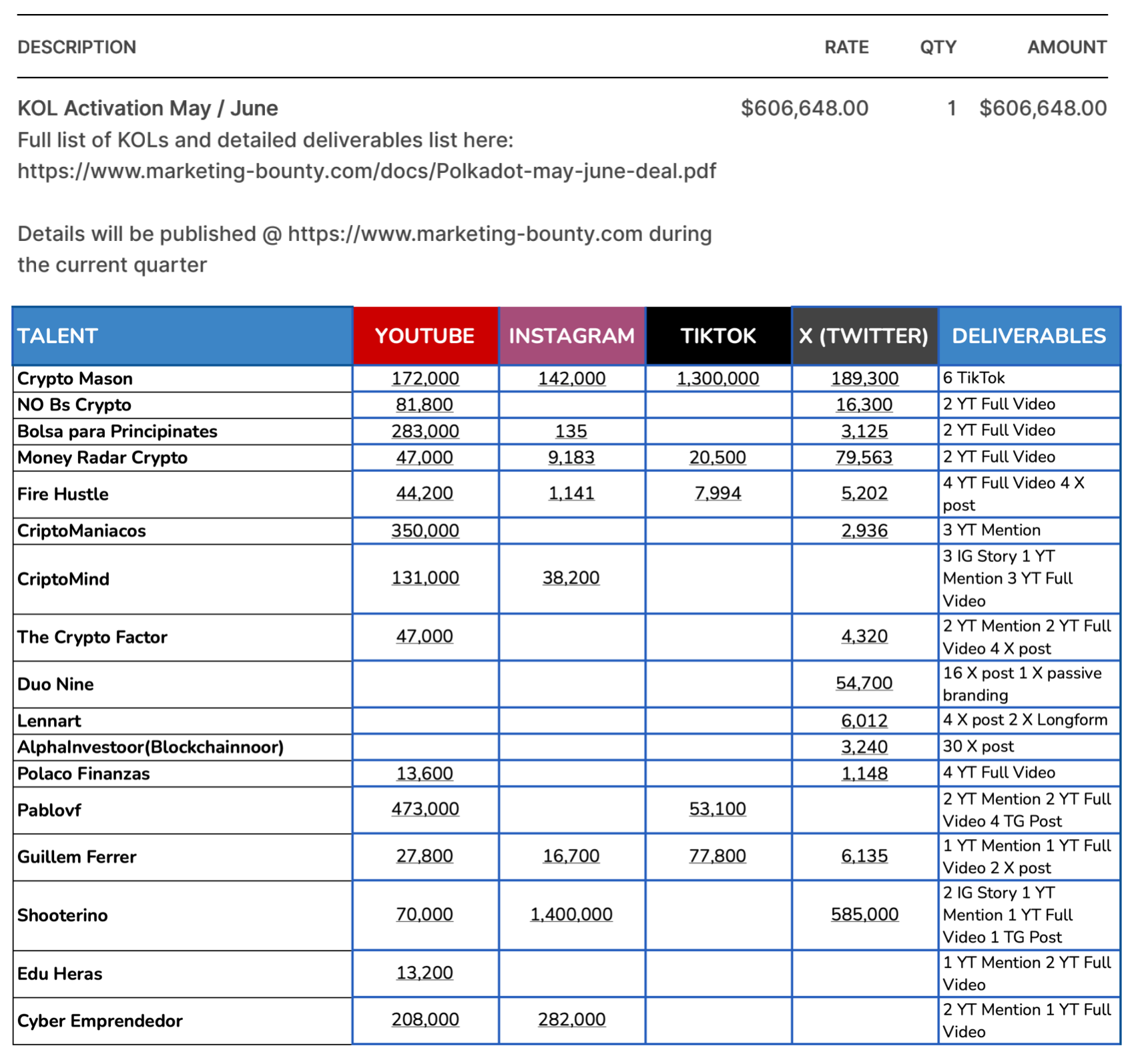

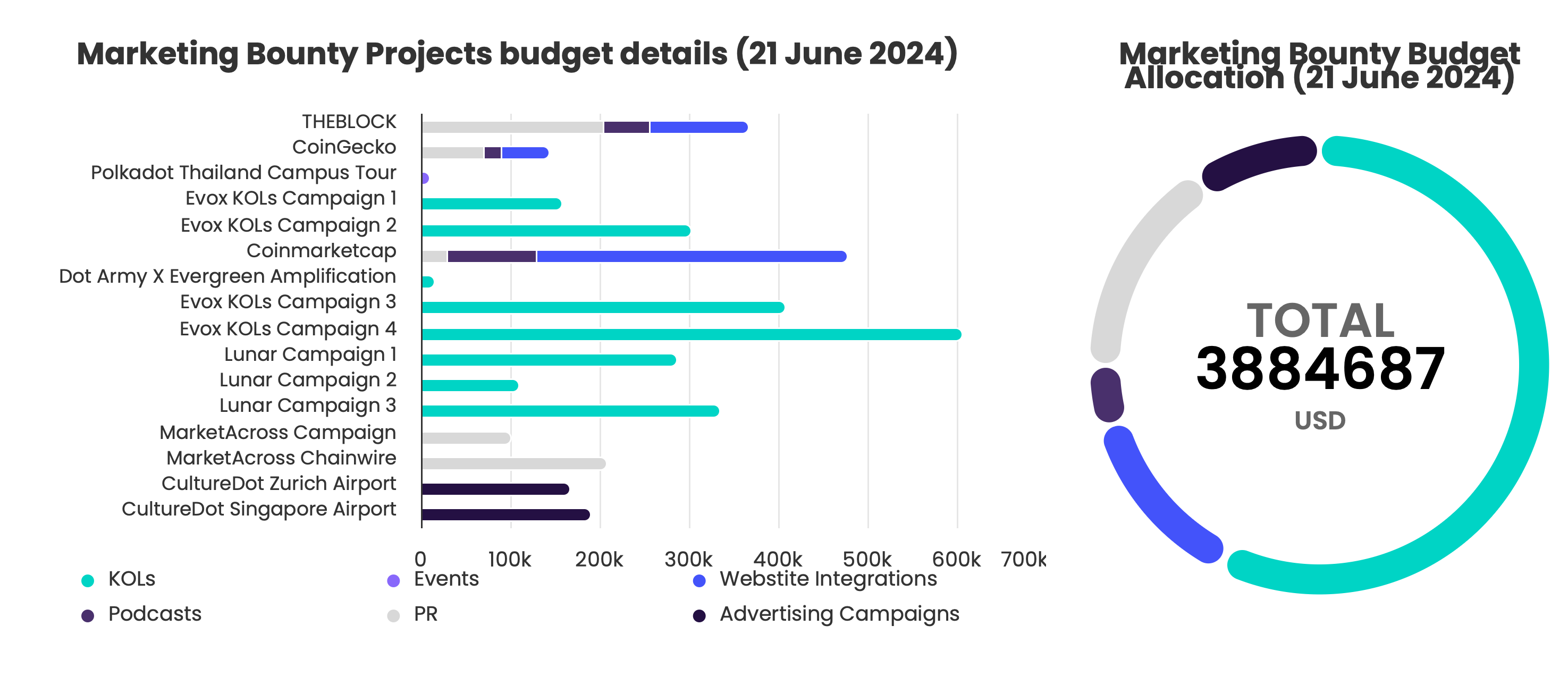

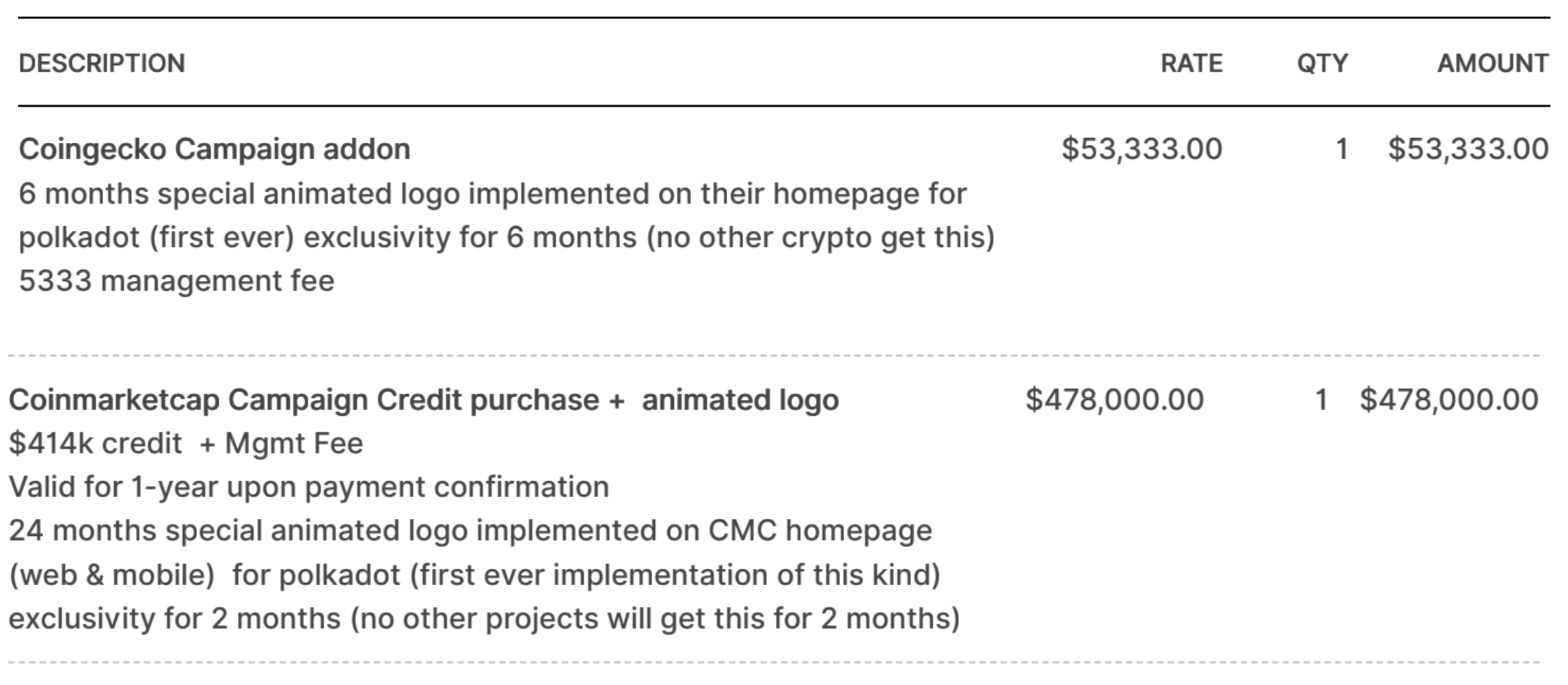

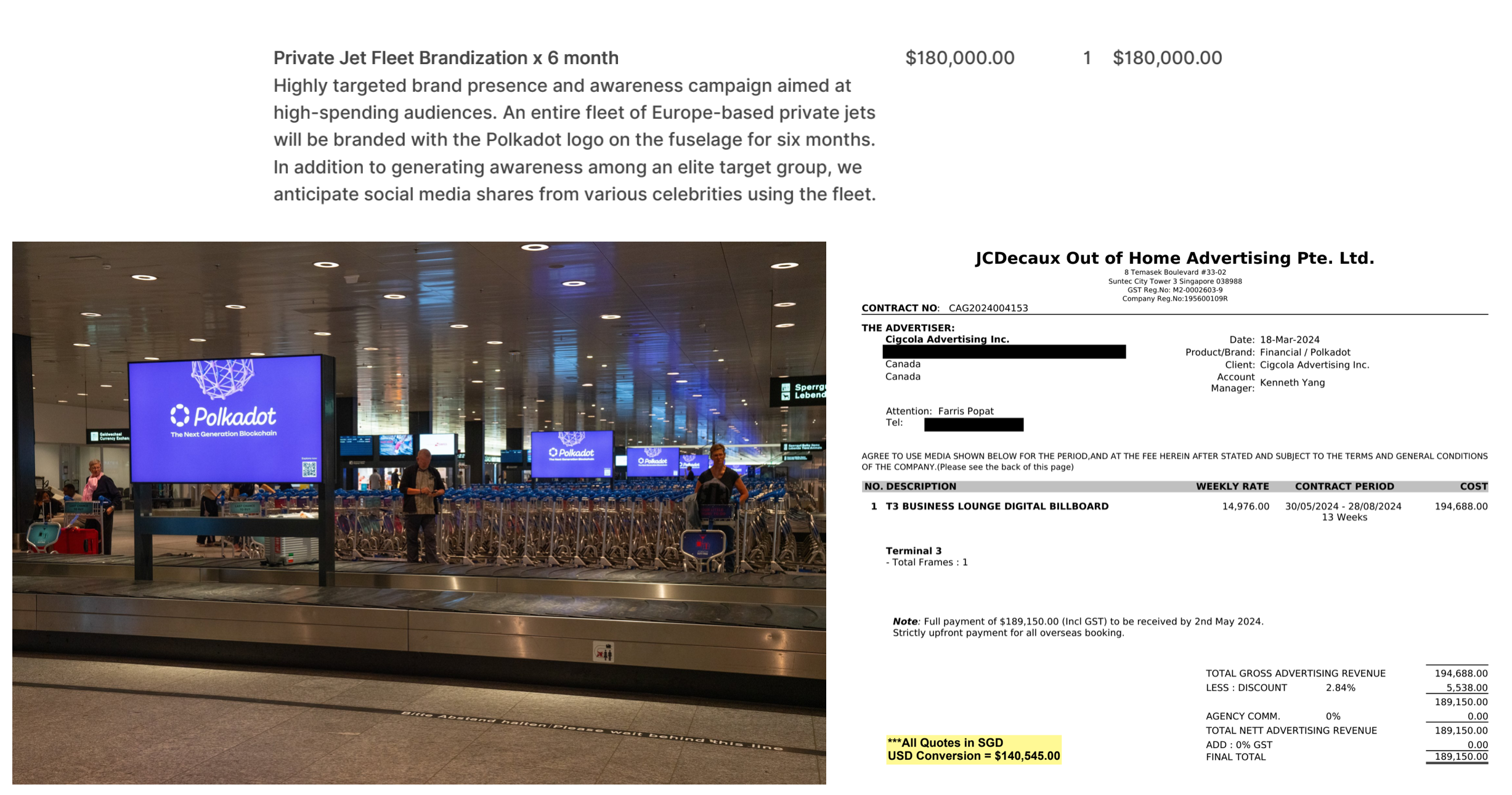

数据来源:DefiLlama 1)使用 TON 结算 Telegram 平台广告系统

和 Facebook、微信等社交平台不同,Telegram 虽然拥有海量用户,但自成立起便秉承对用户隐私的承诺,不依赖用户数据来定向推送广告。

因此,Telegram 并没有精准的用户广告平台,也就摒弃了其他社交媒体巨头主流的广告盈利模式。这也导致 Telegram 在过去长达数年的时间内一直没有达到真正的盈亏平衡。

直到最近两年,Telegram 才上线了不依赖于精准用户标签系统的广告平台,同时上线付费订阅服务,这才成为 Telegram 的主要盈利模式。

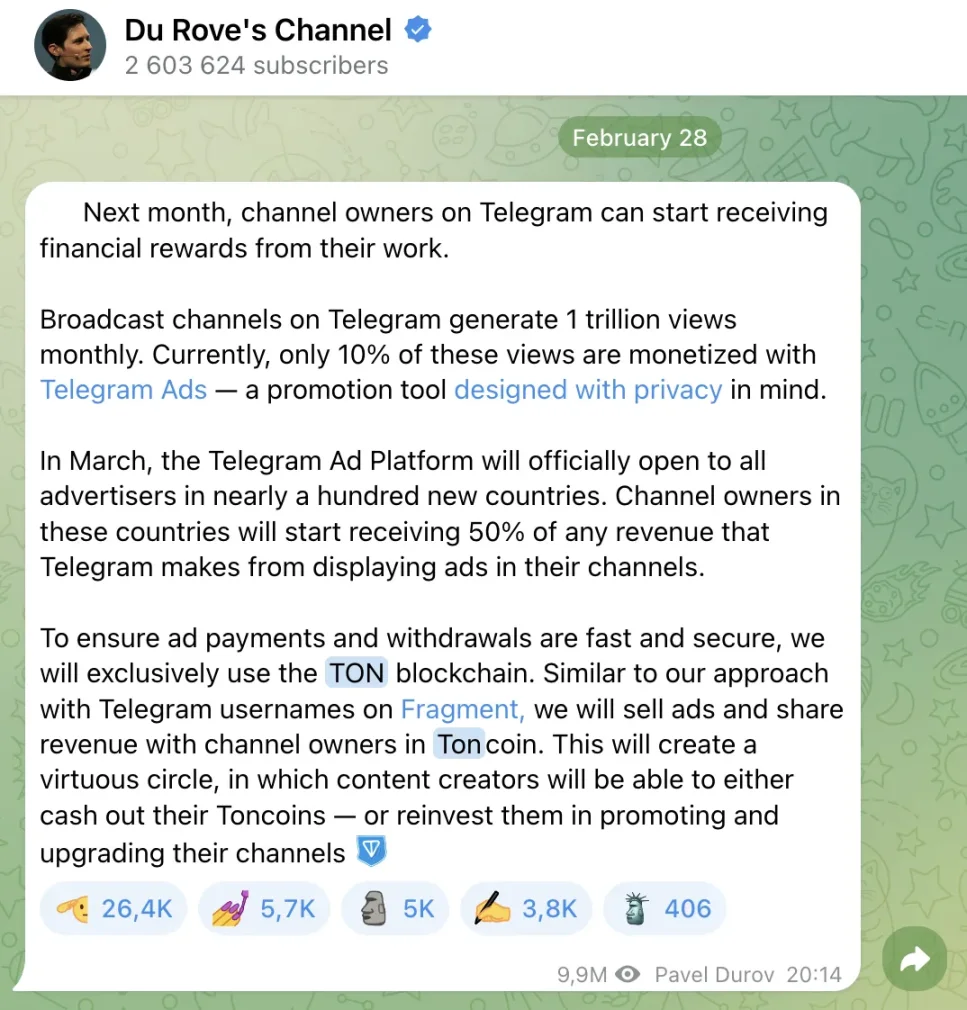

今年 2 月底,创始人杜洛夫在其 Telegram 频道中表示,Telegram 广告平台(月浏览量超过一万亿次)三月份将正式向近百个国家的所有广告客户开放,频道所有者将获得所有广告收入的 50%,所有的广告费用都以 TON 结算。

译文:下个月,Telegram 上的频道所有者可以开始从他们的工作中获得金钱回报。Telegram 上的广播频道每月产生 1 万亿次浏览量。目前,只有这些浏览量的 10% 通过 Telegram 广告实现了商业化,这是一个以隐私为重点设计的推广工具。

在三月份,Telegram 广告平台将正式向近百个新国家的所有广告商开放。这些国家的频道所有者将开始从 Telegram 在他们的频道中展示广告所获得的任何收入中获得 50% 的份额。

为了确保广告支付和提款快速安全,我们将专门使用 TON 区块链。与我们在 Fragment 上处理 Telegram 用户名的方式类似,我们将用 TON 出售广告并与频道所有者分享收入。这将形成一个良性循环,内容创作者将能够将他们的 TON 提现,或者将它们重新投资于推广和升级他们的频道。

对于 TON 而言,不得不说,这是从「空气」到「价值」的大跨越。

在此之前,TON 只是用于链上的智能合约交易处理、质押、跨链交易以及链上的其他服务费用,和其他一般公链差别不大,甚至,因为 Ton 公链的开发者和用户量都远远少于其他热门公链,这点 TON 的消耗是非常不起眼的。虽然能用于购买 Telegram 上面的匿名账号之类的虚拟商品,但总交易量并没有多大的想象空间。

将 TON 用于 Telegram 广告平台的唯一结算资产,对于 Ton 的赋能是一步大棋,相当于直接将 Telegram 的九亿用户量赋能给 Ton,真正实现了 Ton 生态和 Telegram 平台的深度绑定,一下子打开了 Ton 生态及 TON 价格的天花板。

同时,为了避免 Telegram 团队手里因为这一举措拿到越来越多的 TON,造成 TON 中心化风险,杜洛夫随后表示,未来将团队手中超过 10% 的 TON 以折扣价出售给长期持有者,这些售出的 TON 有 1-4 年锁定期。

对于 TON 来说,相当于 Telegram 平台利用广告收入在持续回购 TON,同时寻求其他长期持有的投资人或机构,在避免 TON 过于中心化的同时,通过锁仓来减少流通量,自然是 1+1>2 的大利好。 2)上线 Ton space

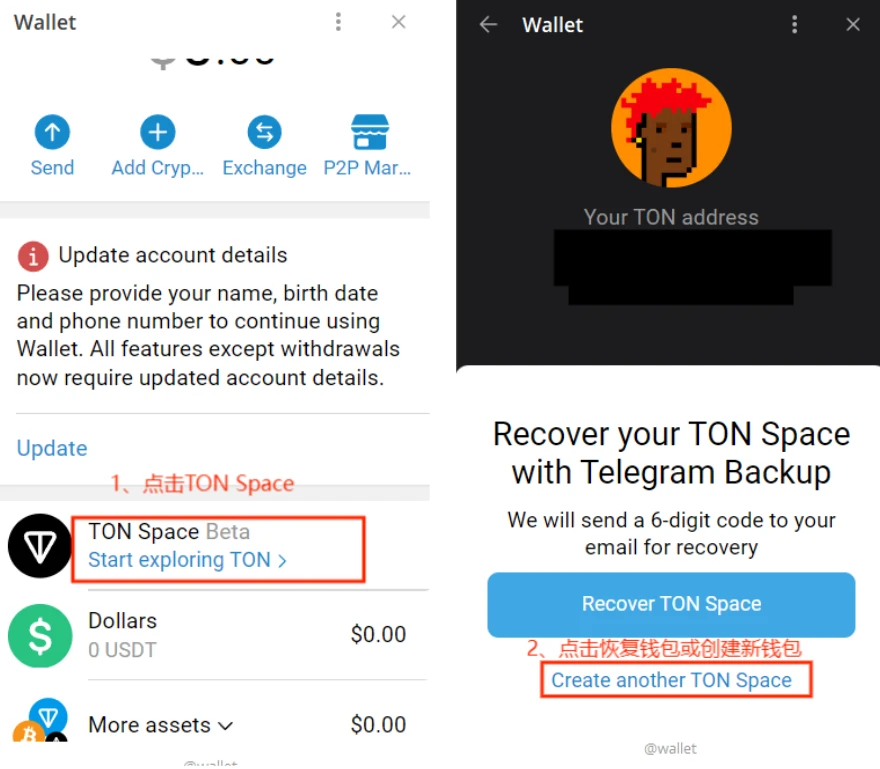

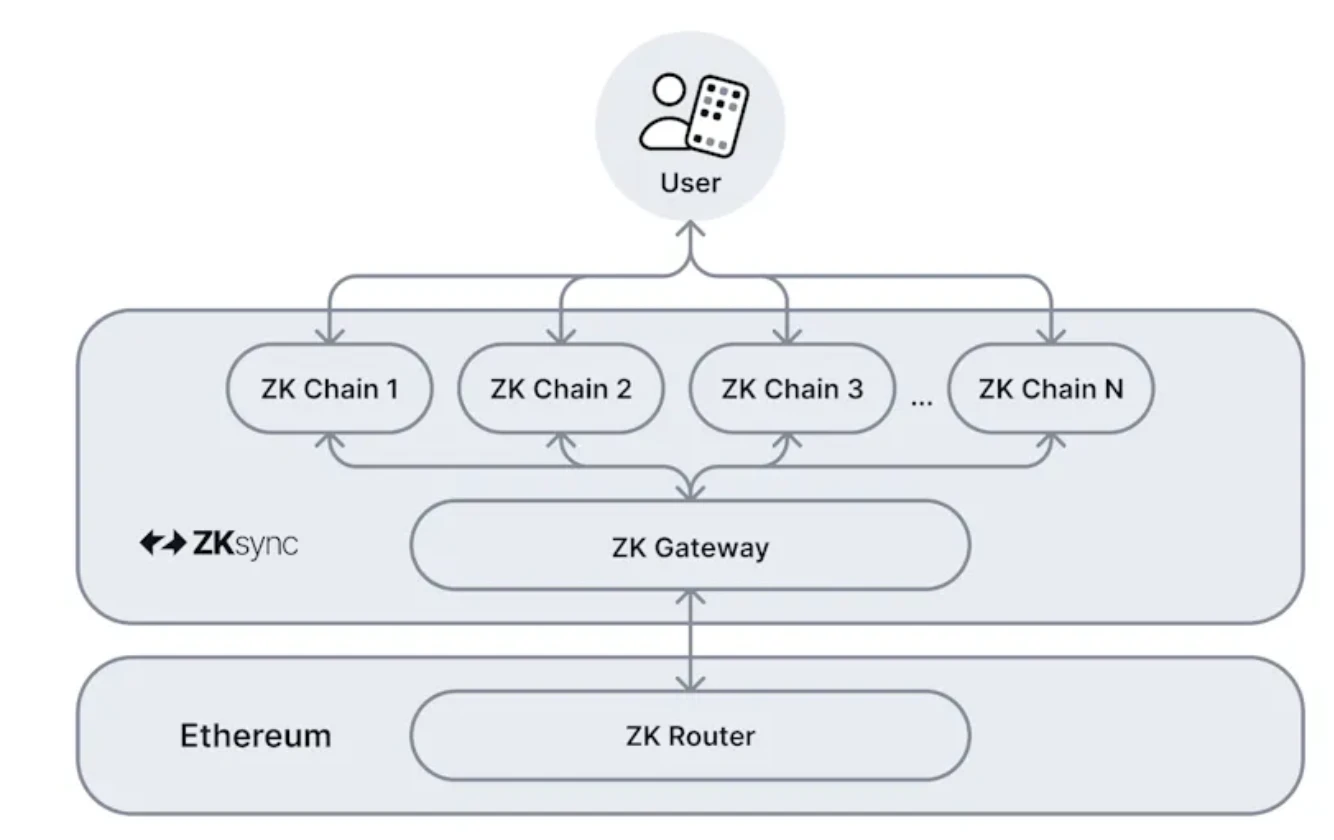

Ton space 是 2023 年 9 月上线的,在此之前,Telegram 中的内置钱包 Wallet 是 KYC 的,只能用来支付。但 Ton space 是用户自己保管私钥,和一般的加密钱包没有区别。

用户使用 Ton space 之后,可以通过 Telegram 账号与 Ton 生态中的 App 进行无缝衔接,直接从 Telegram 账号登录 Ton 生态中的应用,去参与各类 DeFi、GameFi、NFT 等服务。

想象一下,在微信里面你能去小程序里面直接上拼多多或京东各种买买买,同样的,对于 Telegram 的九亿活跃用户,可以直接在 Telegram 里面买卖 Token/NFT、借代或者参与 GameFi 项目,对于他们来说参与 Web3 的门槛确实低了很多。

当然,对于 Ton 生态来说,也是一个大招,毕竟没有哪个公链像 Ton 一样背靠 Telegram 这个大用户池子。 3)平台主推 mini 应用程序

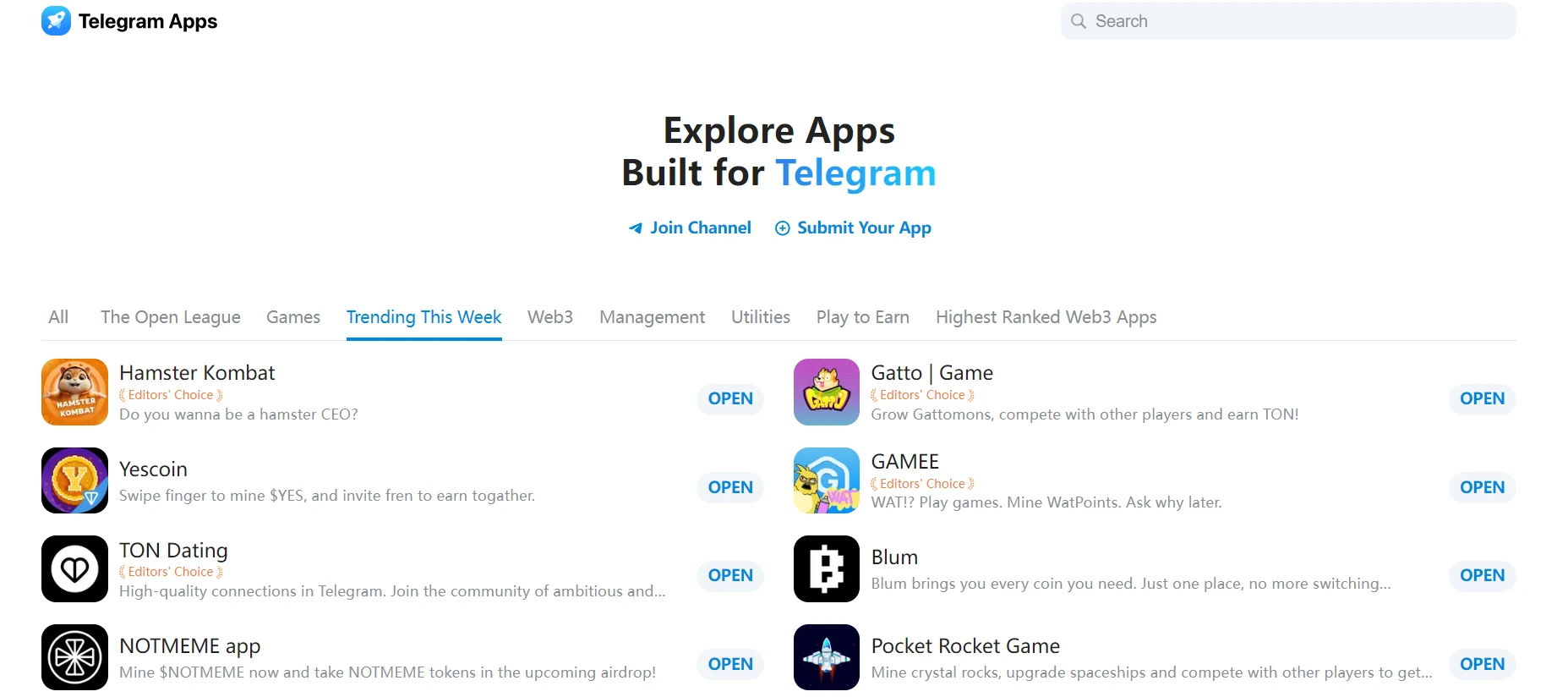

在支付通道打通之后,Telegram 开始主推 mini 应用程序,基于 Telegram 平台、无需安装即可使用,和微信小程序类似。

比如最近非常火爆的 Notcoin,就是一款平台内嵌小程序,用户可以直接在 Telegram 中参与点击赚 Token(Click to Earn)等活动,内置的 Web3 钱包极大地降低了用户的参与门槛,有了 Telegram 官方的流量扶持,上线短短几个月总用户量即超过 4000 万。

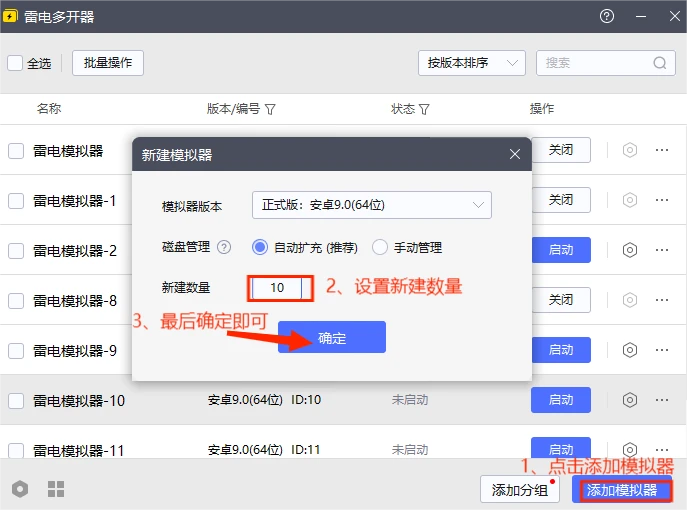

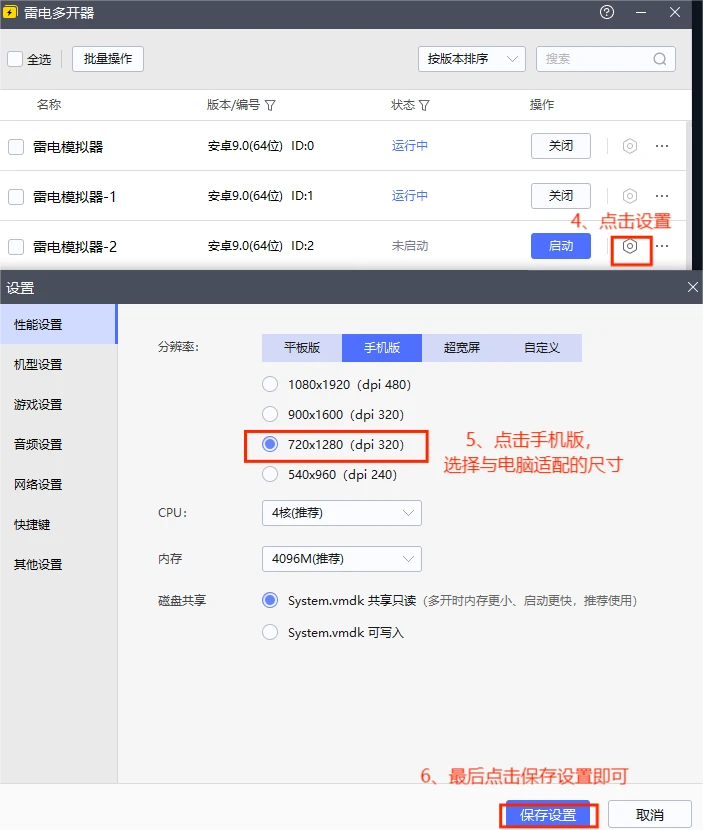

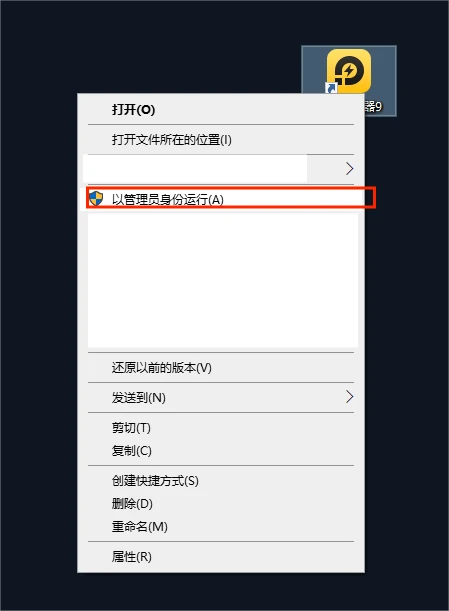

目前在官方的流量扶持下,Telegram 平台涌现出大量类似 Notcoin 的 Web3 小程序应用,比起之前由打金工作室推动的 GameFi 热潮,通过 Telegram 平台参与玩赚游戏似乎可以省去打金工作室这一环,由 Telegram 直接推动海量用户参与。

除此之外,Telegram 和 Ton 生态的深度合作还有其他一系列动作,似乎从 2023 年下半年开始,Telegram 开始真正确定了进军 Web3 的战略,而且与 Ton 启动深度绑定合作。

在这一系列动作之下,不管是 TON 价格还是 TVL 都呈现出突破式的增长,对 Telegram 平台来说,也实现了除广告和付费订阅之外,天花板很高的一套盈利模式。

很显然,这是一个双赢的局面。 Ton 生态项目盘点

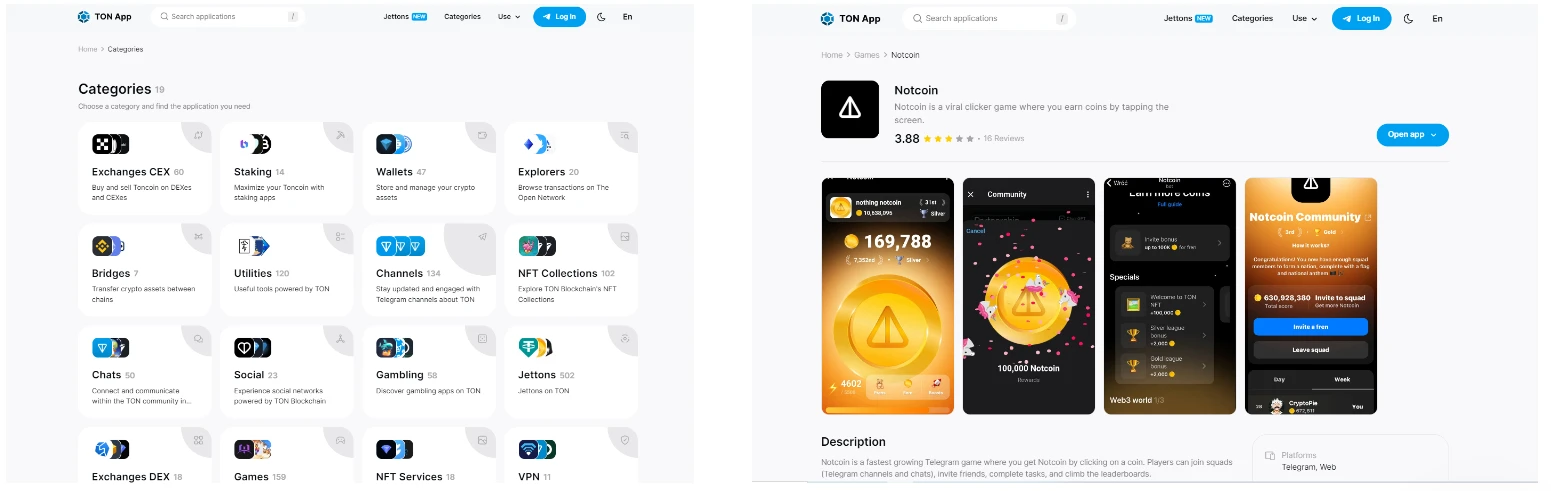

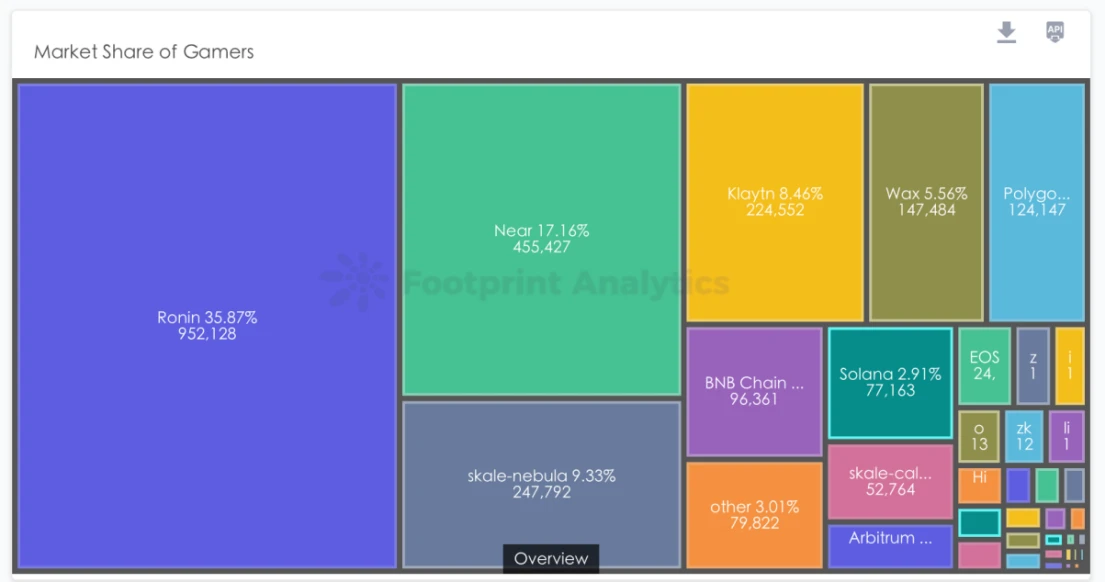

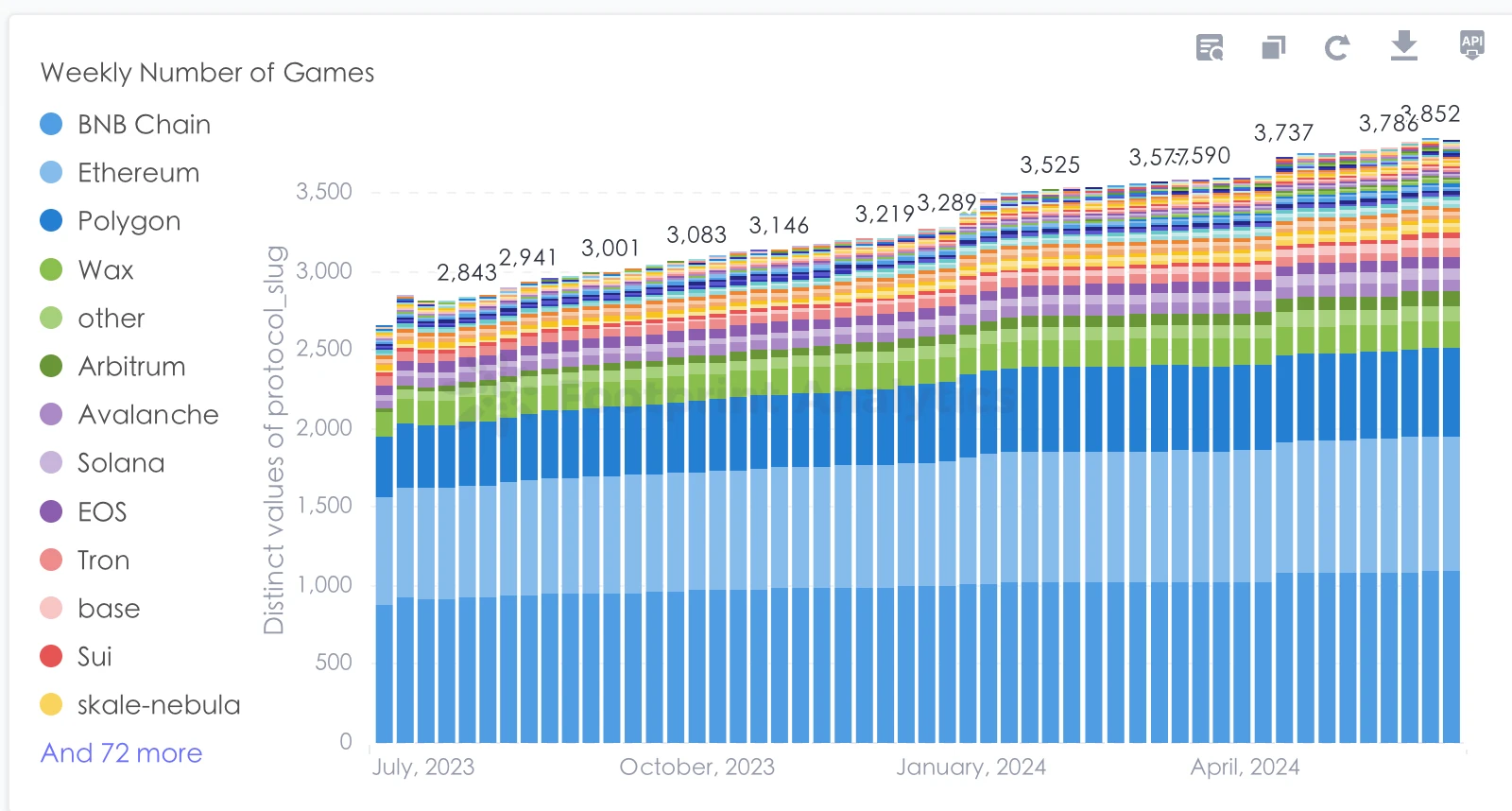

在 Ton.app 中,目前已经有 874 个项目,虽然比起以太坊、Solana、Polygon 等公链生态来说,这个数据并不起眼,而且目前上线顶流平台的还只有 Notcoin。不过在近八个月内,Ton 生态项目数量增长近 60%,整个生态 TVL 实现了数十倍的增长,确实展现了 Ton 生态强势的增长态势。

关于 Ton 生态热度比较高的项目,我们来简单盘点一下:

Notcoin

今年一季度 Telegram 开发者社区和 Ton Foundation 联合发布了一个 Telegram 生态 Apps 的报告,其中 Notcoin 作为重点展示案例呈现。

Notcoin 作为一个点击即赚游戏,是 Telegram Apps Center 中热度最高的 Web3 应用,也是目前 Ton 生态中知名度最高的项目,短短几个月之内用户量就突破 4000 万,尽管其 Token NOT 在游戏生态中并没有形成应用闭环,被诟病为 Memecoin,但不妨碍上线 BN 洗盘之后的暴涨。

Catizen

Catizen 是 Telegram 生态中最大的游戏应用平台,目前总用户量已经突破 2000 万,付费用户超过 50 万,其链上用户超过 125 万,而且连续几个赛季在 Ton Open League 中排名第一。

Hamster Kombat

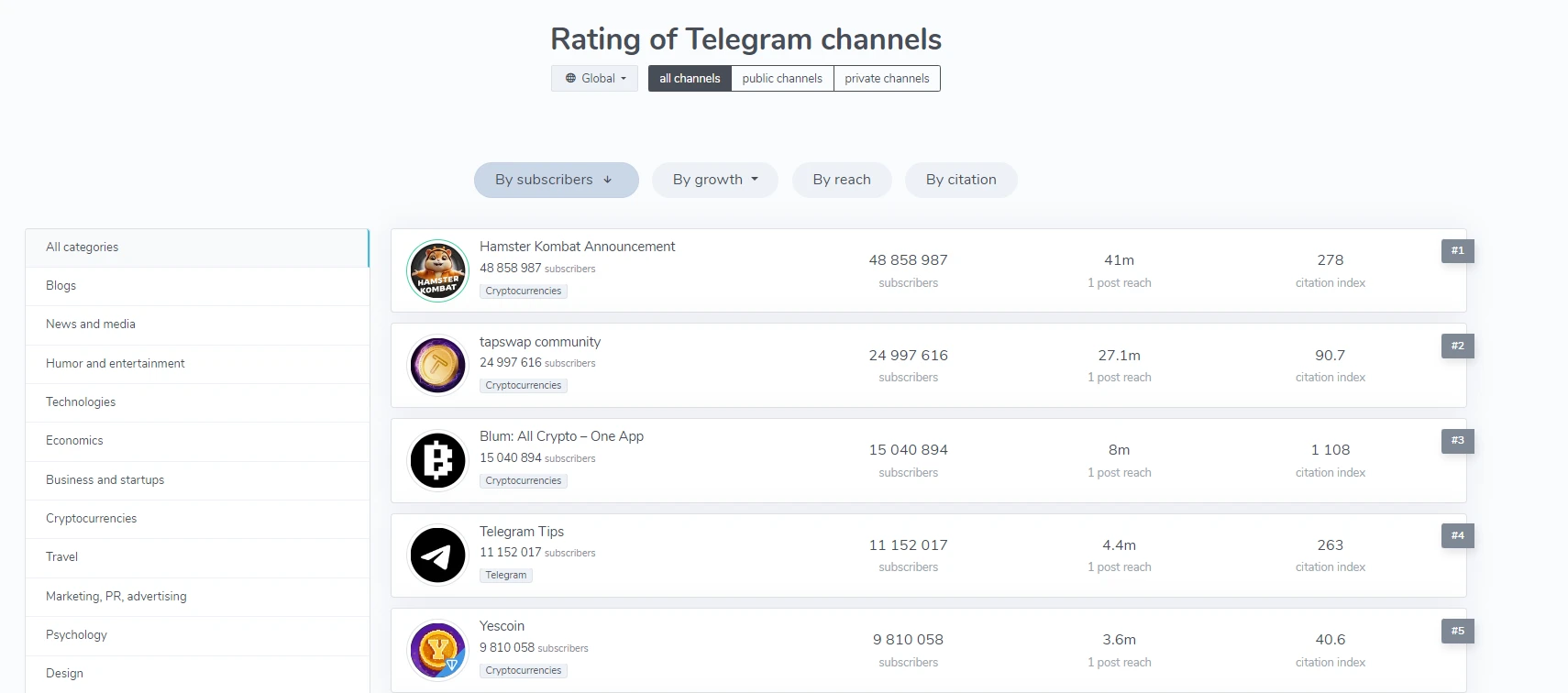

Hamster Kombat 也是一款玩赚游戏,因 Airdrop 预期最近非常火爆,据官方公布数据,目前其活跃用户已经超过 1.5 亿,较上周增长 50%,目前在 Telegram Apps Center 热度排名第三。

Gatto|Game

Gatto 是一款宠物养成游戏,也是 Ton Foundation 在 2024 年一季度报告中重点展示的生态项目,据该报告数据,截至 2024 年 1 月,Gatto DAU 已达 3 万,创建宠物 100 万只以上,月收入 35000 美元。

Gamee

Gamee 是 Animoca Brands 旗下的一款社交游戏平台,也是 Telegram 上热度非常高的游戏生态之一,尽管在 2024 年初因为黑客攻击事件导致 Token 价格暴跌,但目前 Gamee 在 Telegram 生态中热度依然很高。

PocketFi

PocketFi 是一个 Telegram 交易机器人,支持跨链交易,目前采用点击即赚的方式吸引用户,因操作简单、即时反馈非常强,在上线短短三个月之后,用户量即突破 140 万,在 Telegram Apps 中的热度也非常不错。

Blum

Blum 是 Telegram 生态中的 DEX,提供现货及简单的衍生品交易,不过目前相关功能还没上线,只能通过小游戏挖矿赚积分,目前用户量已经突破千万。

值得注意的是,Blum 由 BN 前高管创建,目前已入选 Binance Labs 加速器。

Yescoin

从名字不难看出,是 Notcoin 的仿盘,目前热度也非常高,其用户量已经突破 1800 万,官方 Telegram 频道订阅用户突破 600 万,增长速度也相当惊人。

DeDust、Ston.fi

DeDust 和 Ston.fi 都是 Telegram 生态中的 DEX,目前在 Apps Center 排行榜中,是一众点击即赚游戏外热度最高的 App 之一。

在 DeFiLlama 中 TVL 分别以 3.2 亿和 2.6 亿美元排名一二,可以说是整个 Ton 生态 6.34 亿 TVL 的扛把子项目。

目前 Ston.fi 官方 Telegram 频道关注用户达到 68 万,比起 DeDust 热度更胜一筹。

Uxlink

Uxlink 是 Telegram 生态中最大的社交基础设施项目,基于熟人社交在 telegram 中快速裂变,目前公布的注册数据已经超过 1000 万,成为 SocialFi 赛道超千万级用户的社交基础设施。

Uxlink 目前已获得真格基金、红杉资金、GGV 等机构的投资青睐,虽然还未上线各大平台,不过这种量级的 SocialFi 项目的未来发展值得期待。 小结

从 TON 价格、TVL 增长以及生态项目繁荣度来看,Ton 生态在目前比较惨淡的市场下确实是一枝独秀的存在,但是,在繁荣的表象下面也有一些不容忽视的问题。

比如,从开发者数量来看,Ton 生态的全职开发者才 39 人(Developer report 数据),全部开发者数量 175 人,远少于以太坊 2392 名和 7864 名,而 Solana 的这一数据分别为 436 和 1615,也远高于 Ton 生态。

另外,Telegram 平台频发的账号被盗问题,在内置 Web3 钱包之后盗号、钓鱼链接等更加猖獗,这无疑是 Telegram Web3 进程中亟需解决的问题之一,对于安全意识比较薄弱的 Web3 新人来说尤其如此。再加上 Ton 公链上线时间不长、还没经受太多安全事故历练,整个生态的安全性是未来发展过程的一大考验。

当然,不管是开发者还是安全问题,都可以在未来生态的发展过程中逐渐迭代优化,毕竟,整个 Web3 行业的发展也是如此,都是边飞边维修的过程。