撰文:Michael BlauScot、Duke Kominers 和 Daren Matsuoka,a16z crypto

编译:Yangz,Techub News

自动执行二次销售版税一直是 NFT 行业的重要价值主张。理想情况是,NFT 创建者可以在链上设定版税,只要其作品在互联网上的任何地方售出,版税就会自动支付,无需依赖市场和其他第三方自愿支付版税。

然而,NFT 版税实际上从未在链上真正执行过,这一点一直是被误解的。目前,执行链上版税的实际情况已赶不上市场需求。我们面临的挑战是,区分 NFT 转售(应该支付版税)和其他类型的转移,如用户自己钱包之间的流动、或作为礼物发送 NFT 等,是有难度的。

一些版税设计试图通过识别不同类型的 NFT 转移并在适当的时候执行版税来应对这一挑战,但这些机制需要在严格的版税执行(保证版税支付)和可组合性(NFT 与链上其他应用的交互程度)之间做出重大权衡。

在本文中,我们将讨论现有 NFT 版税设计的优缺点,以及它们如何在执行版税和实现可组合性之间取得平衡。然后,我们将介绍两种新的 NFT 版税方法,利用激励机制促使市场参与者尊重版税。我们的目标不是倡导某种特定的方法,而是帮助构建者考虑不同的 NFT 版税设计和相关的权衡。

首先,什么是「可组合性」?

可组合性是开源软件的一个核心特征,允许开发人员像 「乐高」一样无限制地组合、修改和混搭项目的各个部分,从而创造出有趣的新应用。

应用与 NFT 组合有两种基本方式:Reading(检查所有权)或 Writing(促成转移):

-

Reading(检查所有权)意味着验证区块链数据。应用可以通过验证 NFT 的所有权作为进一步行动的「门槛」来与 NFT 组合。例如,某个 NFT 的所有者可以获得申领另一个 NFT 的权限、玩游戏、参与投票治理、获得使用 NFT 媒体内容的许可,或参加会议等。此外,人们还可以使用 NFT 将链上数据与其钱包地址关联起来。

-

Writing(促成转移)意味着更新区块链状态。NFT 转移会更新 NFT 在链上的拥有者。在最简单的情况下,人们可以直接将 NFT 转移到其他钱包。应用也可以通过以下两种方式与这种转移功能进行组合:代表所有者转移 NFT(例如在 NFT 市场中)或在一段时间内托管 NFT(例如,场外交易托管、NFT 租赁协议或接受 NFT 作为抵押品的借贷协议)。

区分这些不同类型的 NFT 可组合性非常重要。本文提到「可组合性」时,我们主要指的是「Writing」,也就是 NFT 的「转移」。

虽然任何人都可以在公共区块链上验证 NFT 的所有权,但现有的版税设计首先限制了哪些钱包和智能合约可以执行转移或拥有 NFT。限制「Writing」可能会阻碍在 DeFi、游戏、通过多签共享所有权以及朋友赠礼等场景中使用 NFT 的机会。

下面,让我们更详细地分析一下现有的版税解决方案和权衡。

现有解决方案:黑名单和白名单

版税执行难的一个关键原因是,区分 NFT 转售(应支付版税)和其他类型的转移是有难度的。更具体地说,由于默认 NFT 标准实现转移功能的方式,NFT 智能合约并不知道转移是否涉及售价。因此,现有的解决方案试图围绕链上转移提供更多背景信息(例如,这次转移是否是转售?或者是通过某个特定市场进行的?)

目前最火的 NFT 版税执行设计是黑白名单机制,它们采用不同的方法来限制转移,但同时也限制了可组合性。

这两种机制都在以下两个层面上限制转移:

-

防止逃避版税的市场或应用促成的转移。

-

防止向某些账户类型转移,例如 EOA(目前大多数人使用的钱包)以及智能合约账户。换句话说,允许哪些类型的账户拥有 NFT 是有限制的。

无论使用哪种设计,NFT 创建者都会面临一个重大的权衡,一般来说,创建者对转移的预防越严格,NFT 的可组合性就越差。

黑名单

所谓的黑名单就是不允许促成 NFT 转移的特定智能合约地址或应用列表。NFT 创建者可以将不支付版税的特定市场或应用地址添加到其 NFT 智能合约的黑名单中;如果 NFT 所有者试图通过这些被封禁的应用转移 NFT,那么交易就会失败。您可以在此了解更多有关黑名单的信息。

我们可以将其想象成电脑上的防火墙:我们可以自由浏览网页,但防火墙会阻止我们访问它们认为不安全的网站。在 NFT 版税领域,「防火墙」阻止的是那些已知的,不尊重版税的应用。

优点

-

默认情况下,NFT 可与大多数应用自由组合。这是因为除黑名单之外,其他大多数应用都默认为尊重版税。

-

即时保护版税。NFT 创建者可以通过添加黑名单来阻止任何他们发现的逃避版税的合约。

缺点

-

不良行为者可以随时通过建立新市场来绕过黑名单,进而逃避版税。

-

黑名单无法主动阻止逃避版税的行为,只能被动应对。新的市场随时可能出现,因此 NFT 创建者不得不玩着「猫捉老鼠」的游戏,监控市场上逃避版税的行为,并将其列入黑名单。

最后一点,也是最大的挑战是:为了使黑名单有效,创建者需要不断监控链上的新应用,跟踪每一个可能出现的新智能合约市场,并对其进行分析,然后决定是否封禁。这是一项艰巨的任务。而且,随着智能合约的升级,即使是现有的市场也可能需要重新审查。

若不小心漏掉了逃避版税的应用,就意味着创建者将错失大量的版税。此外,还存在「短板」问题:只要有一条「漏网之鱼」,那么不成比例的交易就可能流向该市场。

一个潜在的解决方案是将黑名单的管理委托给第三方。然而,这又重新引入了对中介机构的依赖,赋予该实体市场权力,可能会产生本文讨论范围之外的其他各种后果。

白名单

白名单可以明确规定允许促成 NFT 转移的智能合约地址或应用。NFT 所有者只能通过白名单中的智能合约转移 NFT,否则转移将会失败。

现有的白名单设计还包含一些可选组件,例如对允许哪些类型的钱包能拥有 NFT 进行限制,通常只允许 EOA 而不是智能合约账户;以及对是否允许点对点转移进行限制。

优点

-

NFT 转移不能通过白名单之外的应用进行,从而将逃避版税的市场排除在外。

-

与黑名单机制不同,创建者不需要跟踪新的逃避版税的市场,监测的紧迫性大大降低。

缺点

-

创建者需要批准所有希望促成 NFT 转移的独立应用。黑白名单都需要一定程度的链上监控。使用黑名单时,创建者需要监控逃避版税的应用。另一方面,创建者可能会因白名单机制错过围绕 NFT 构建的创新应用,从而限制 NFT 的可组合性。假设有开发者为 NFT 创建了一个独特的市场概念(也强制要求支付版税),但该开发者需要联系 NFT 的创建者,证明他们尊重版税,并请求将其添加到每个 NFT 的白名单中。这一过程光是想想都很麻烦。

-

此外,逃避版税的方法依旧存在,这取决于市场的实施方式以及创建者对 NFT 转移的限制。例如,如果以 0 美元的价格出售 NFT 是被允许的,那么通过创建一个基于遵守版税市场的逃避版税的市场版本,首先在版税市场上促成 0 美元的交易,同时在避税市场上转移实际付款就可以逃避版税。由于售价为 0,创建者获得的版税也为 0。

-

过犹不及。最严格版本的白名单会对哪些类型的钱包可以拥有 NFT(EOA 或智能合约账户)以及点对点(P2P)转移进行限制。限制智能合约拥有 NFT 的目的是防止 NFT 封装(下文将讨论),在人人都使用智能合约钱包的世界里,这种限制可能过于严格。而限制 P2P 意味着无论何时发生转移,都必须通过白名单许可的市场。限制 P2P 的原因是为了防止 OTC(场外交易),很显然,这种交易形式会让创建者无法获得版税。此外,限制 P2P 也会使 NFT 所有者在自己钱包之间或朋友之间直接转让 NFT 变得困难。

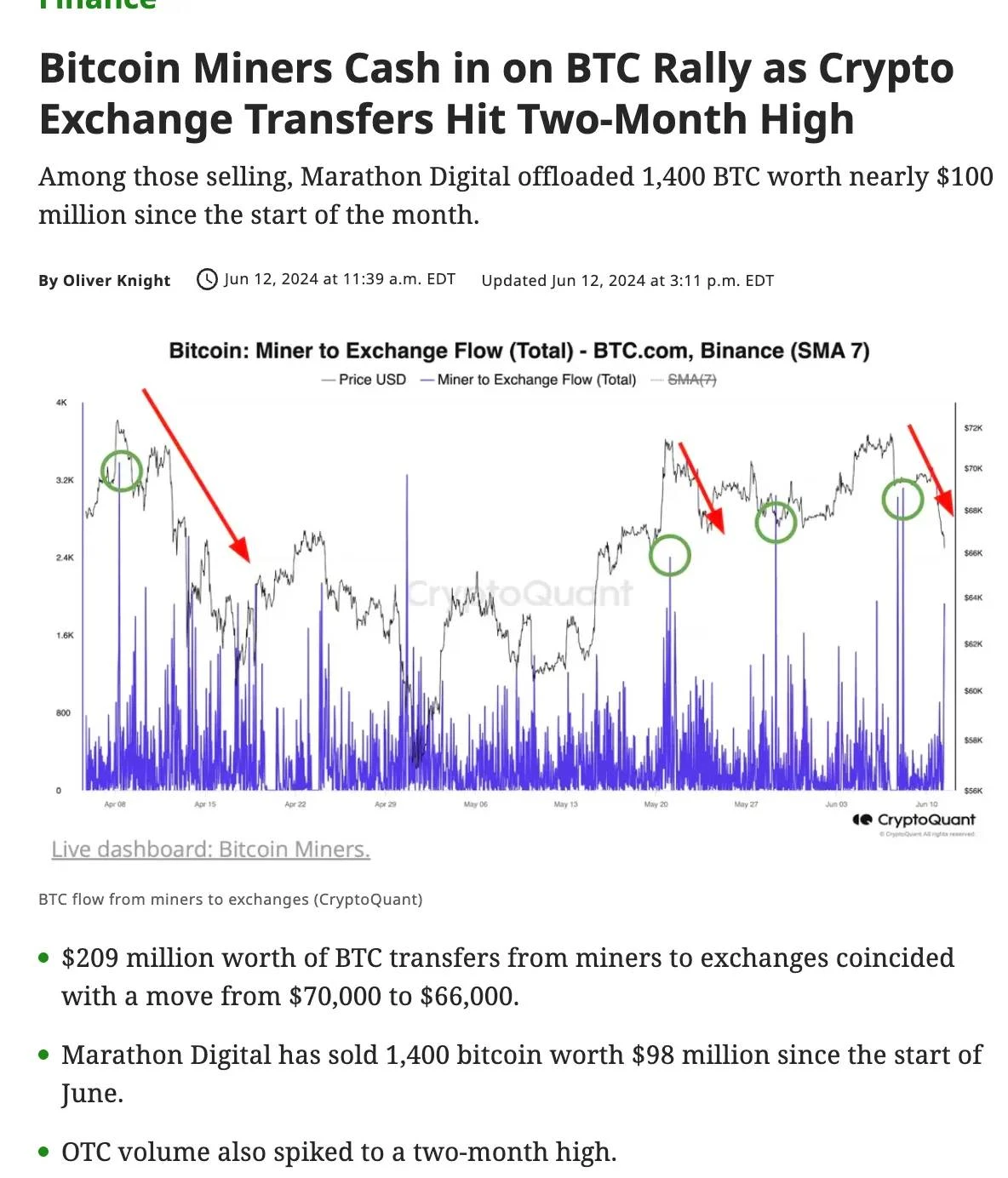

权衡

无论是白名单还是黑名单,都需要在严格的版税执行和开放的可组合性之间做出权衡。黑名单机制默认情况下允许开放组合,但更容易出现版税问题。而白名单机制,执行版税确实更加容易,但也大大限制了 NFT 可以与哪些应用交互的可能。

这种权衡不仅仅是黑白名单的问题,我们允许 NFT 与哪些应用和操作进行交互的任何方式,都会限制 NFT 的可组合性和功能。

改进技术手段或许可以降低权衡的难度,但根本问题仍然存在。

探索 NFT 版税的新框架

NFT 创建者仍在对白名单机制进行测试,但随着更多 NFT 用例的出现,值得探索的是如何超越黑白名单的界限,以改善版税执行与可组合性之间的权衡。

我们从激励机制的角度出发,对上述问题和现有的版税机制进行了一些重构:我们的目标是引入激励机制,促使 NFT 市场和消费者主动选择尊重版税。这在理论上也提供了允许更多可组合性的可能。

下面我们将举例说明两种不同的方法。第一种机制以白名单机制为基础,但更加开放、更具可组合性,也更鼓励在 NFT 基础上进行无许可创新。第二种机制我们称其为「回收权」(right of reclaim),可激励消费者在出售 NFT 时使用尊重版税的市场平台,从而在保持开放可组合性的同时,仍能在很大程度上实现版税支付。

我们的目标不是提出单一的「解决方案」,而是扩大选择范围:我们怎样才能在确保创建者获得更多版税的同时,又不限制可组合性?

方法 1:将白名单与质押机制相结合

我们可以通过质押机制来扩展现有的白名单机制,使市场和其他应用能够无许可地获得白名单资格。

目前,NFT 创建者必须手动将市场或应用添加到其白名单中,第三方开发者也必须向创建者申请添加许可。这种情况可能会减缓新应用的创新和采用,并使创建者背上审查新应用的责任。将白名单的工作委托给第三方同样会减慢这一流程。

将白名单与质押机制相结合,允许新应用通过资金或其他资源的质押作为其执行版税的承诺,乐观地将自己添加到白名单中(此处的「乐观」是指信任然后验证,而不是假定有不良行为者)。默认情况下,NFT 所有者只要提供适当的质押,就可以立即与新的应用进行交互;如果应用行为不端,创建者可以对质押进行罚没,并将应用从白名单中剔除。我们甚至可以设想一种混合模式,如果某个应用在一段时间内都没出现避税问题,那么创建者就可以正式将该应用添加到白名单中,并返还质押。

当然,这种设计方法还存在一些未解决的问题。

NFT 创建者如何执行罚没仲裁?罚没的标准,即版税是否执行,在链上检测和证明是有挑战性的。应用开发者需要相信创建者不会故意对他们进行罚没,或将其从白名单中剔除。

谁可以获得被罚没的质押资金?一方面,向创建者提供被罚没的质押资金可以部分补偿其版税损失,但如果被罚没的质押资金不归创建者所有,那么创建者恶意罚没的动机也会降低。对于这一问题,以太坊上的 EIP-1559 交易费机制可以给我们一些启发,在该机制中,交易基础费被销毁,而不是发送给验证者。

质押的规模应该如何设置?质押的价值需要与应用可能为特定创建者带来的版税金额有一定关系。对不太流行或小众的应用来说,较小的质押规模应该是可行的。然而,对于那些促成大量 NFT 交易的市场而言,则需要更大规模的质押,而且质押水平可能需要随着时间的推移而与 NFT 的价值和交易量挂钩。

我们是否需要聚合多个 NFT 的质押?如果需要,如何实现?应用开发者可能需要为他们想要结合的每一个 NFT 系列进行质押,而这无疑会是一个巨大的负担。但是,如果开发者只需对其中一个 NFT 系列进行质押并能证明其是诚实的,那么负担就会减轻。同样的,我们也可以设想这样一种策略,即市场使用大额、单一的质押来承诺对大量 NFT 系列收取版税。

方法 2:回收权(right of reclaim)

回收权是一种新方法,超越了版税执行与可组合性之间的权衡(也超越了黑白名单机制),在不限制无许可可组合性的情况下,利用激励机制鼓励在发生 NFT 交易时主动支付版税。该策略的核心是对链上「拥有」NFT 的含义进行细化。

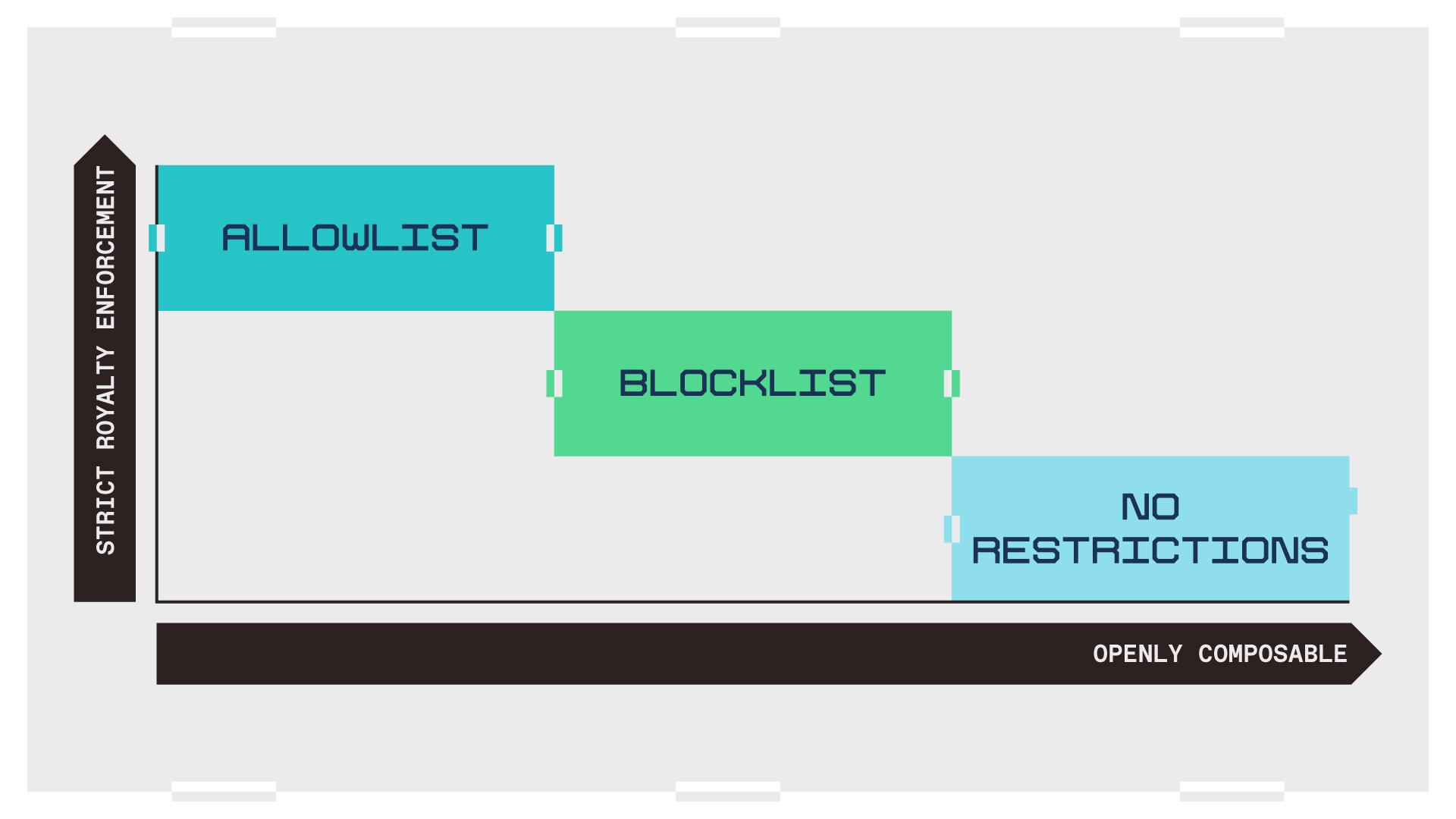

每个 NFT 都有两个可能不同的所有者,我们称之为资产所有者和所有权所有者:

-

资产所有者是指持有 NFT 的钱包(我们现在通常称其为「所有者」);

-

所有权所有者是最后一个向 NFT 创建者支付版税(或所有权转让费)的钱包。

在回收权机制下,如果 NFT 的资产所有者和所有权所有者不同,那么所有权所有者可以随时将 NFT 收回到自己的钱包中。资产所有者可以通过向 NFT 创建者支付所有权转让费,成为所有权所有者,从而消除这种「回收风险」。

回收权不等于租赁,但与租赁 NFT 有相似之处。例如,ERC-4907 就是一个「租赁 NFT」标准,它也有 NFT 两个「所有者」的概念。

为简单起见,我们假设转让所有权所有者身份的唯一方式是通过所有权转让费进行货币转让。(在实践中,还可以有其他的所有权转移机制–比如在足够长的时间后所有权自动转移,或者设计一种机制让 NFT 创建者直接触发所有权向当前资产所有者转移。)

在这种模式下,所有权转让费成为了新的「版税」;尊重版税的市场会把支付所有权转让费与 NFT 交易捆绑在一起。需要注意的是,这意味着版税将不再是交易价格的直接函数;所有权转让费是固定的费用,与历史上 NFT 版税使用的可变「交易价格百分比」费用不同。也就是说,创建者可以有选择地随着时间的推移更新所有权转让费。

所有权所有者收回 NFT 的风险有助于通过人们的行为区分 NFT 的转移是否属于转售(应支付版税)。具体来说,这种新的所有权模式鼓励交易方之间涉及交易的 NFT 转移支付版税(即所有权转让费),否则卖方可以在「出售」NFT 并收取款项后立即收回该 NFT。

此外,这种框架还允许 NFT 在个人钱包之间自由转移或作为礼物转让。

让我们通过几个示例来了解实际操作中的情况:

-

如果我将 NFT 转移到我自己的个人钱包……那么只有资产所有权会将转移到新的钱包,原来的钱包仍是所有权所有者,且不存在回收风险。

-

如果我将 NFT 作为礼物转送给朋友……那么只有资产所有权会转移,而我仍是所有权所有者。我的朋友可以随意使用(包括出售;我们将在下文讨论市场应如何处理),并可基于信任,相信我不会收回 NFT。如果朋友想要完全的所有权,也可以随时向 NFT 创建者支付所有权转让费。或者,我也可以在发送该 NFT 时支付所有权转让费。

-

如果我通过市场销售或市场外的场外交易转售 NFT(例如,如果您给我 100 USDC,我直接转您 NFT)……那么买方就会有强烈的动机支付所有权转让费,以消除我在收到付款后收回 NFT 的风险。

为了适应这种模式,市场平台是否必须改变运作方式?

原则上完全不需要。但是,回收权意味着在市场上购买的任何 NFT 都有被回收的风险,这无疑会带来糟糕的用户体验!更好的策略是,市场平台将 NFT 购买与支付所有权转让费捆绑在一起,从而在销售的同时将所有权转让给新买家。在这种模式下,支持版税支付将与确保更好的市场体验齐头并进。

需要注意的是,无论是回收权还是黑白名单机制,都无法阻止封装 NFT 以逃避版税的行为(除非阻止所有智能合约拥有 NFT,但考虑到账户抽象的增长,这是极具限制性的)。只是有了回收权,封装合约就必须支付所有权转让费,才能获得 NFT 的所有权,从而制作合法的封装 NFT。这实际上也是所谓的退出费, 即离开 NFT 生态的代价。此外,如果出现流行的封装合约,链上识别也很容易。

NFT 创建者可以阻止任何所有权所有者为恶意封装合约的 NFT 参与 NFT 生态、社区活动或其他相关用例。假设封装合约被识别并被阻止进入社区,那么其若想「重新进入」生态,就需要支付重新进入费,将所有权从封装合约中转移出去。

更广泛地说,公开资产所有者是否也是所有权所有者的信息可能也有益处。在整个生态中降低非所有权所有者的访问权限可能会极大地刺激 NFT 购买者支付版税。例如,在市场或钱包中显著显示未支付版税/所有权转让费的 NFT,可促会使消费者选择支付版税。

假设

回收权框架依赖于两个关键假设:

-

NFT 创建者同意所有权转让费成为「版税」,且版税不再是销售价格的直接百分比。

-

NFT 创建者可以接受其 NFT 被封装以逃避版税的可能性(但其实仍需支付上述退出和再进入费用),而且可以轻松识别并阻止社区访问被封装的 NFT。

注:除非阻止所有智能合约拥有 NFT,否则所讨论的所有模式都不能有效阻止 NFT 封装。当然,也有一些非恶意的封装形式,例如将 NFT 跨链到不同的区块链上。NFT 跨链是一个复杂的话题,不在本文讨论范围之内。

如果创建者不能接受这些假设,那么回收权这种设计就不能独立存在。我们希望在今后的工作中同社区中的其他成员进一步扩展这些功能和组件。

我们也认识到,回收权背离了现有的关于 NFT 所有权的思维模式。尽管如此,目前已经存在具有类似所有权结构的 NFT(如具有注册人和控制人的 ENS)。

在设计 NFT 版税解决方案时,我们相信,作为一个行业,我们都在为相同的目标而努力,即保护可合成性、维护数字产权、确保创建者在创作出令人惊叹的作品时获得公平的报酬。

越来越多的 NFT 用例开始涌现,但并没有放之四海而皆准的版税解决方案。每个创建者(和每个 NFT)都是不同的。应用构建者和 NFT 创建者应该有一种简单的方法来了解各种版税设计及其权衡,从而选择适合其独特目标的设计。我们能拓展的设计空间越大越好。

NFT 行业有能力改善创作者通过作品谋生的方式,但最好的方法也许还未出现。版税执行模式是个新事物,许多人都在不断尝试。