原文标题:《CAN BITCOIN BE A PRODUCTIVE ASSET?》

撰文:Pascal Hügli

编译:Chris,Techub News

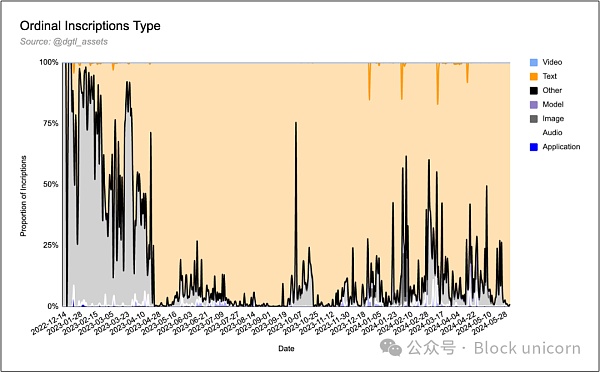

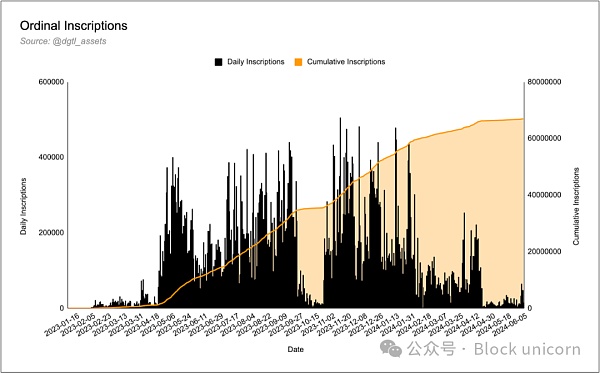

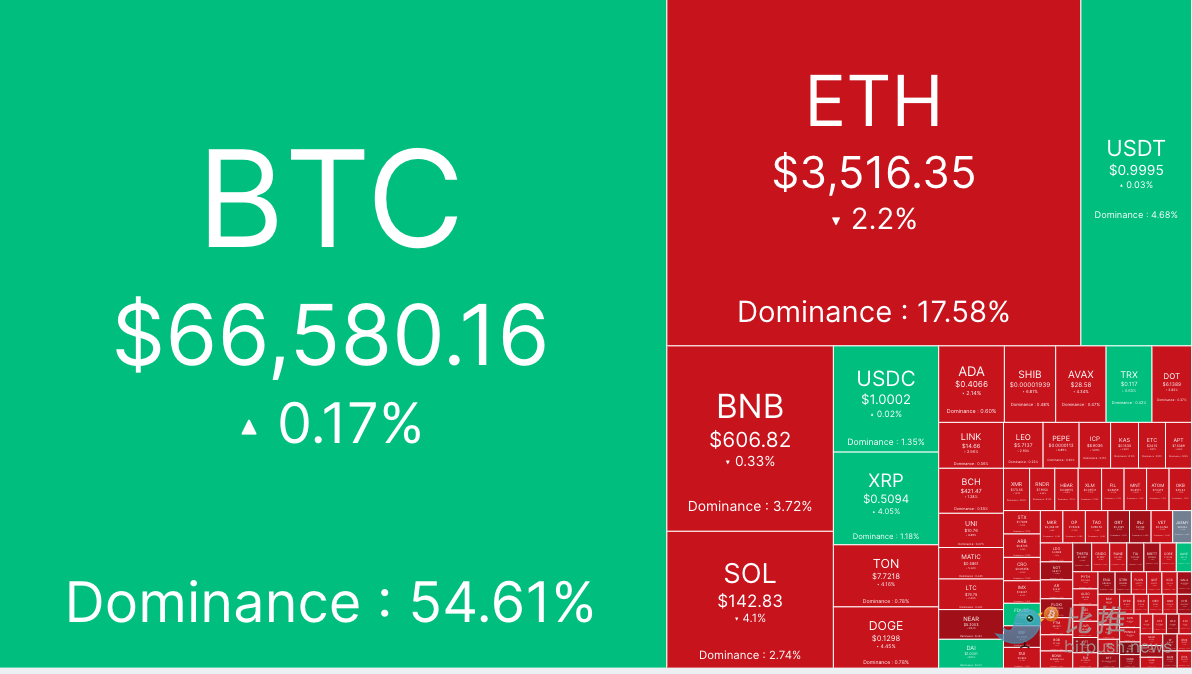

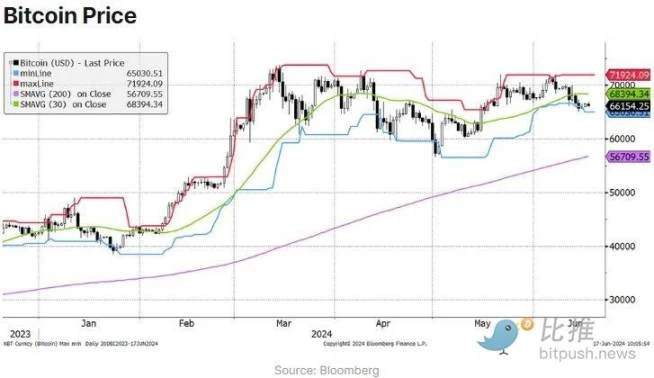

比特币正在经历一场大的变化,人们对其性质有不同的看法。有些人将其视为日常交易的货币,另一些人则将其看作是现代等同于黄金的储值工具,还有一些人认为它是一个去中心化的全球平台,用于保护和验证发生在区块链外部的交易。虽然这些观点都在一定程度上反映了比特币的特性,但比特币正日益确立自己作为一种数字基础货币的地位。

比特币的运作方式类似于持有实物黄金,充当通胀对冲工具,并提供类似美元的货币单位,比特币正在重新定义货币基础资产的概念。其透明的算法和固定的 2100 万枚供应量确保了它并不是可以随意变动的货币政策。相比之下,传统法定货币如美元依赖于中心化的权威机构来管理其供应,这在一个充满波动、不确定性、复杂性和模糊性的时代中引发了对其可预测性和有效性的质疑。

这种对比尤其值得注意,因为诺贝尔奖得主 Friedrich August von Hayek 在其作品《The Pretense of Knowledge》中批判了中心化货币决策。比特币透明且可预测的货币政策与传统法定货币管理的模糊性和潜在的不可预测性形成了鲜明对比。

是否应该杠杆化比特币

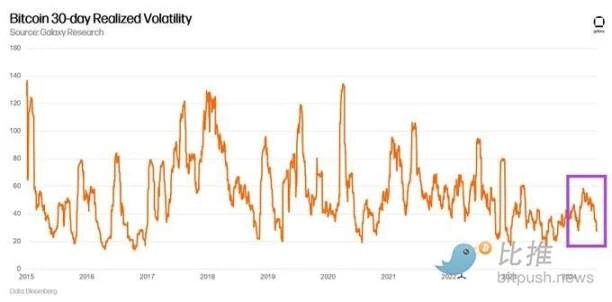

对于坚定的比特币支持者来说,不可更改的 2100 万枚供应量是「神圣」的。改变这一点将从根本上改变比特币,使其成为完全不同的东西。因此,在比特币社区内,对杠杆化比特币持怀疑态度的观点广泛存在。许多人认为,任何形式的杠杆都类似于法定货币的做法,破坏了比特币的核心原则。

这种对杠杆化比特币的怀疑根植于 Ludwig von Mises 所描述的商品信贷和流通信贷之间的区别。商品信贷基于真实的储蓄,而流通信贷则缺乏这样的支持,类似于无担保的借据。比特币支持者认为,杠杆化会产生「纸比特币」,这在经济上是高风险且不稳定的。

即使在社区内部有细微差别的观点也对杠杆化持谨慎态度,认同 Caitlin Long 等人物的看法,后者一直警告杠杆化比特币的危险性。2022 年杠杆化比特币借贷公司如 Celsius 和 BlockFi 的倒闭,进一步强化了 Caitlin Long 和其他人关于杠杆化比特币风险的担忧。

Celsius 和其他公司的倒闭证明了这一点

加密市场在 2022 年经历了一场类似于雷曼兄弟倒闭的重大动荡,引发了大范围的信贷紧缩,影响了加密借贷领域的各种参与者。与预期相反,大多数加密借贷活动并非点对点,存在相当大的对手方风险,因为客户直接将资金借给平台,而这些平台则将资金用于投机策略,而缺乏足够的风险管理。

通过这些事件可以看出,杠杆化比特币不仅带来了巨大的经济风险,还对整个加密货币生态系统的稳定性构成了威胁。

DeFi 协议的崛起与风险

2020 年夏天,许多 DeFi 协议崛起,为收益生成提供了有前途的途径。然而,这些协议许多都缺乏可持续的商业模式和代币经济学。它们严重依赖协议代币的通货膨胀来维持有吸引力的收益,导致了一个与基本经济原则脱节的不可持续生态系统。

2022 年的加密货币信贷紧缩突显了集中化收益工具的各种问题,强调了透明度、信任以及流动性、市场和对手方风险等风险。此外,它还突显了中心化和链下风险管理流程的陷阱,当这些流程应用于区块链基础上的「银行服务」时,会带来和传统银行一样的缺陷。

因此,尽管 2020/21 年牛市期间充满乐观情绪,但由于缺乏这些流程,包括 Voyager、Three Arrows Capital、Celsius、BlockFi 和 FTX 在内的许多机构倒闭了。无法透明且独立地实施必要的制衡机制,往往导致过度监管和反复的失败与欺诈,反映了传统银行系统的历史性挑战。

比特币收益产品的重要性

我们该如何应对这种情况?鉴于 2022 年的这次事件,越来越多的比特币支持者提出了一个问题:我们是否应该接受比特币收益产品,它们带来的风险太大。尽管存在合理的担忧,但期望比特币收益产品完全消失是不现实的。

随着比特币生态的发展,关于比特币收益产品的问题变得越来越普遍。越来越多的项目正在建立直接基于比特币的金融基础设施和应用程序。这是否会再次引发我们在更广泛的加密领域中已经见证过的问题?

很可能会。这就是游戏的本质。由于比特币是一个无需许可的协议,任何人都可以在其上构建,包括那些希望构建基于比特币的金融产品的人。而金融无法避免需要信贷和杠杆。

这是一个历史事实,在任何繁荣的社会中,信贷和收益的需求自然会出现,成为经济增长的催化剂。没有信用,不发达的经济体很难摆脱生存的束缚。只有通过获取信用,才能形成更复杂和富有成效的经济结构。

要实现比特币经济的愿景,支持者认识到需要在比特币协议之上开发信用和收益机制。尽管比特币作为一种货币形式经常受到赞扬,但现实是,要使其作为一种货币有效运作,需要一个本地经济来支持它。

这突显了比特币收益产品在促进比特币中心经济增长中的重要性。这样的生态系统将比特币作为其数字基础货币,同时利用收益产品来推动采纳和使用。

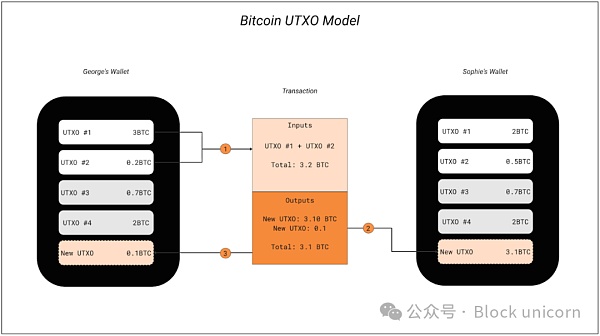

比特币驱动的金融体系

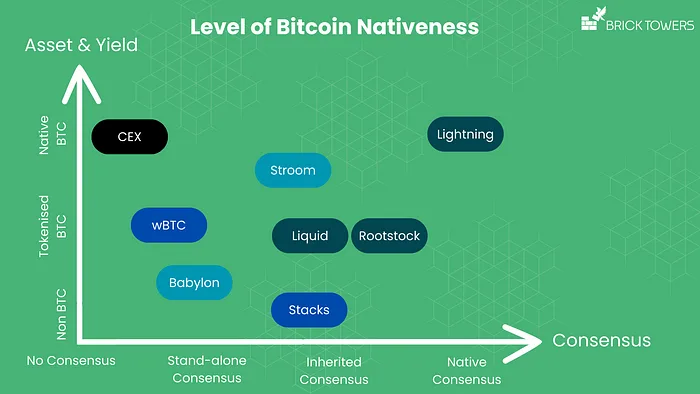

比特币驱动的金融体系必然会分层构建。从系统的角度来看,这与今天的金融系统并没有太大区别,因为在现有系统中,货币类资产中本身就存在一种固有的层级结构。为了正确理解这种分层而导致的不可避免的权衡,需要有一个高层次的框架来区分在不同层上实现的比特币。

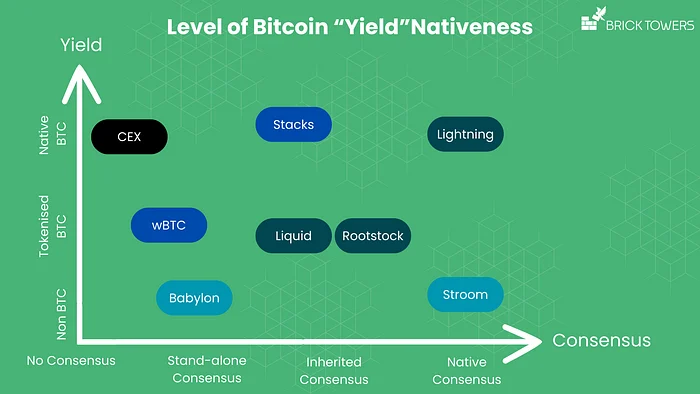

当涉及到比特币的收益时,必须理解这些选项可以沿着一个「三重信任光谱」构建,主要需要关注的方面有:

-

共识机制

-

资产性质

-

收益机制

基于比特币本质度评估比特币类资产和比特币收益产品,为评估它们与比特币理念的一致性提供了一个有价值的框架。在这个光谱上得分较高的资产和产品通常更具信任最小化特性,减少对中介机构的依赖,而更倾向于透明和具有弹性的代码。

这种转变减少了风险,因为依赖从链下中介转移到代码上。代码的透明度相比必须被信任的中介机构增强了系统的弹性。

这一进展值得深入探讨,创建比特币本地收益的方向应成为比特币社区的标准和最终目标。

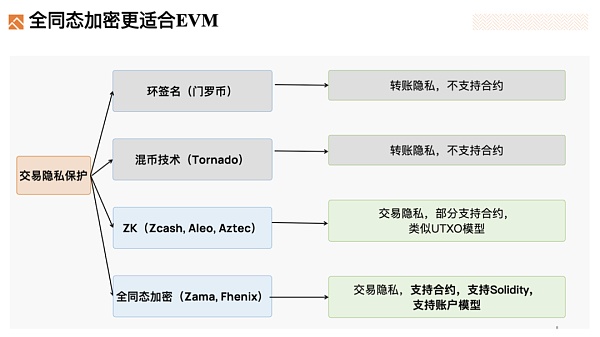

共识角度

将比特币收益产品基于与比特币区块链共识的对齐程度分为四类:

无共识:这一类别代表中心化平台,其基础设施仍然是链下的。例子包括 Celsius 或 BlockFi 等中心化平台,这些平台对用户资产拥有完全的托管权,使用户暴露于对手方风险和对中介机构的依赖。虽然这些平台利用了比特币,但其收益策略主要通过传统金融机制在链下执行。尽管是向比特币采用迈出的一步,但这些平台高度集中,类似于传统金融机构,且往往未受到监管。

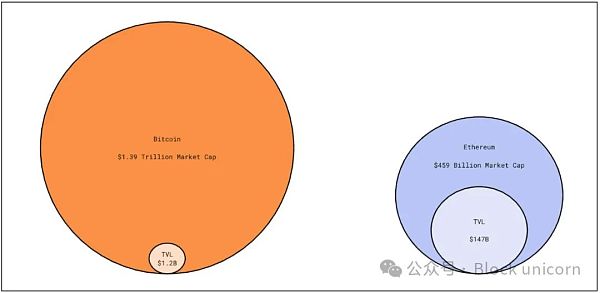

独立共识:在这一类别中,基础设施是去中心化的,由公有区块链如以太坊、BNB 链、Solana 等代表。这些区块链有自己独立于比特币的共识机制,并不明确依赖于比特币的共识。

继承共识:在这里,基础设施是去中心化的,由比特币侧链或 Layer-2 解决方案与分布式共识代表。这些侧链有自己的共识机制,但它们旨在与比特币区块链更加紧密对齐。例子包括 Rootstock、Liquid Network 或 Stacks 等联合侧链。

本地共识:这一类别依赖于比特币的本地共识机制作为基础的安全模型。它不是一个独立的区块链或侧链,而是利用与比特币区块链加密链接的链下状态通道。闪电网络就是这种方法的一个典型例子,通过完全依赖比特币的共识提供高度的信任最小化。

比特币收益产品越接近比特币的本地共识,它与比特币的对齐程度越高,通常被认为信任最小化的程度也越高。然而,在独立共识和继承共识类别中存在细微差别,这些类别中基础设施的去中心化程度和安全性各不相同。

总体而言,无共识的收益产品具有最低的去中心化和信任最小化水平,尽管共识安全和去中心化的考量需要进一步分析,但本地共识还是被认为提供了最高的信任最小化水平。

来源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

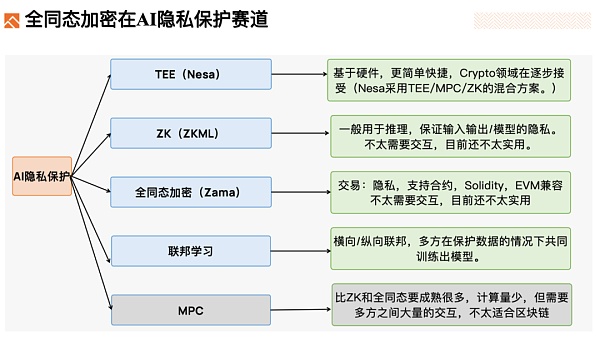

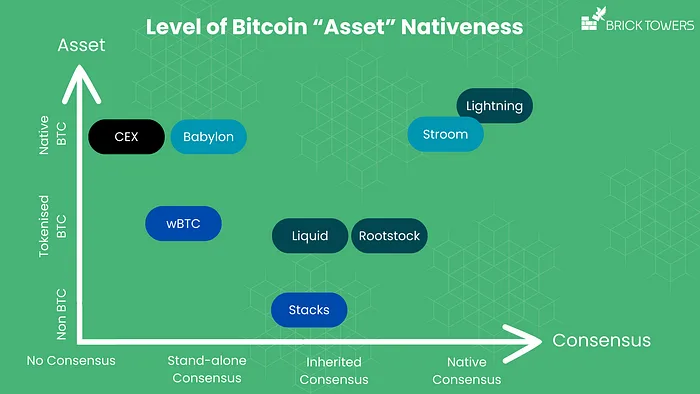

资产角度

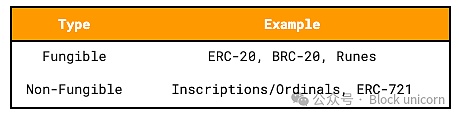

在考虑比特币收益产品使用的资产时,与比特币的对齐程度可以分为三个主要类别。

非比特币:这一类别包括使用非比特币资产的解决方案,这导致与比特币的对齐程度较低。例如,Stack’s 的 stacking 选项中,使用的是 Stack’s 的原生币 STX 来生成比特币收益。

代币化比特币:这里使用的资产是代币化的比特币,与非比特币资产相比,提高了与比特币的对齐程度。代币化比特币可以在公有区块链上找到,如以太坊(WBTC、renBTC、tBTC)、BNB Chain(wBTC)、Solana(tBTC)等。此外,代币化比特币还托管在具有继承共识机制的比特币侧链上,如 sBTC、XBTC、aBTC、L-BTC 和 RBTC。

本地比特币:这一类别的资产是链上比特币,没有任何代币化版本,提供了最高水平的与比特币对齐度。各种 CEX 解决方案和 Babylon 的比特币质押协议直接使用比特币。Babylon 旨在通过为比特币质押采用权益证明机制来扩展比特币的安全性。此外,像 Stroom Network 这样的项目利用闪电网络启用质押,用户可以通过存入比特币并在 EVM 基础的区块链上铸造包装代币(如 stBTC 和 bstBTC)来在更广泛的 DeFi 生态系统中使用,从而赚取闪电网络收入。

来源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

收益角度

在审视比特币收益产品的收益端时,比特币对齐度的问题也会出现,导致与资产端类似的分类:非比特币、代币化比特币和本地比特币。

非比特币收益:Babylon 通过让比特币成为 PoS 区块链的质押资产提供收益,通过 Babylon 的质押机制增强区块链的安全性。

代币化比特币收益:Stroom Network 以 lnBTC 代币的形式提供收益。Sovryn 在 Rootstock 上运营,使用代币化比特币(RBTC)作为收益进行借贷。在 Liquid Network 上,Blockstream Mining Note(BMN)在到期时以比特币或 L-BTC 的形式提供收益,为合格投资者通过符合欧盟标准的 USDT 代币获取比特币哈希率提供途径。

本地比特币收益:Stacks 提供多种选择,包括在一些收益应用中以代币化比特币支付的收益。然而,对于 Stacks 的 stacking 选项,收益以本地比特币累积。类似地,一些中心化交易所提供的集中收益产品将本地比特币作为收益支付给用户。

来源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

比特币的最佳标准:全程原生

在思考理想的比特币收益产品时,最佳标准产品应结合以下三个属性:原生比特币共识、原生比特币资产和原生比特币收益。这样的产品将近乎完美地对齐比特币。

目前,这类解决方案尚在开发中。其中一个正在积极开发的项目是 Brick Towers。他们对理想比特币收益产品的愿景体现了近乎完美的比特币对齐,通过整合原生比特币共识、资产和收益。Brick Towers 专注于比特币作为长期储蓄解决方案,旨在为客户提供一种信任最小化且原生的方法来利用比特币。

他们计划的解决方案围绕在比特币上生成原生收益,利用 Brick Towers 的自动化服务为闪电网络中的其他节点提供支持。通过优化算法解决经济效用问题,战略性地部署资本以满足其他网络参与者的流动性需求,从而优化资本效率并最小化对手方风险。

这种方法不仅促进了闪电网络的增长,还增强了比特币作为资产的效用的同时为客户提供了一种无缝且安全的方式来获得比特币持有收益。重要的是,Brick Towers 的解决方案避免了使用 wrapped coins,进一步减少了风险,强化了他们对比特币原生生态系统的承诺。

综上所述,Brick Towers 的愿景是通过本地比特币共识、资产和收益的结合,提供一个高信任度且原生的比特币收益产品,最终增强比特币作为长期储蓄解决方案的效用。