作者:黑色马里奥

“Aethir 是 GPU DePIN 垂类赛道中最具代表性同时也是规模最大的项目,据悉该项目在 6 月 12 日完成了代币 $ATH 的 TGE,面向市场后短期内最高涨幅超 65%,目前在代币登录市场短短两天内,其 FDV 就达 32 亿美元以上,这代表着市场对于 Aethir 发展潜力的高度认可。而随着 Aethir GPU DePIN 体系的进一步壮大,该生态有望持续打造 DePIN GPU 算力基建设施领域的新范式,重塑云计算领域的格局。”

随着 OpenAI 陆续推出 ChatGPT、Sora 等 AIGC 模型,正在引领新一轮 AI 产业革命。虽然 AI 技术的不断革新正在让我们的生产、生活以及工作方式不断发生质变,但 AI 模型训练、机器学习等,让正在让计算需求呈现指数型增长。除了 AI 领域外,包括云游戏、云渲染、自动驾驶、气象预测、宇宙观测等在内的系列高端产业的集中喷发,也同样有着大量的计算资源需求。

在传统的算力体系中,主流的云计算服务商,通常是将算力相对封闭地集中在几十万台服务器组成的多个数据中心,以此源源不断地为全球网络提供运算服务。这也就意味着,传统的算力供给体系通常在可拓展、克服单点风险、延迟性等方面存在一定局限性,而算力的垄断、高昂的建设以及拓展成本,正在让计算资源随着市场需求的激增而变得十分昂贵。一个示例是,曾经战胜围棋高手李世石的 Alphago ,单次训练模型就需要花费几十万美元,而像 OpenAI 这类需要持续对 AIGC 模型进行训练的商业体,所需要付出的计算成本可想而知。

以 Web3 理念为核心的 DePIN 叙事的兴起,正在对传统资源分配体系进行重塑。DePIN( Decentralized Physical Infrastructure Networks )即分布式物理基建设施网络,是由知名加密机构 Messari 提出的概念,其核心在于以区块链为基础,利用代币激励用户以分布式的方式部署硬件设备,从而以更低成本、高效的方式,提供真实世界的商品与服务或数字资源的更合理分配,一些潜在的 DePIN 资源体系包括 GPU 算力、部署热点、存储空间、带宽资源等等。

在 GPU 算力领域, Aethir 是 GPU 算力领域最具代表性的 DePIN 项目之一,其通过构建一套以 GPU 算力为核心的 DePIN 体系,致力于应对集中式云计算的常规挑战,包括高昂的成本、GPU供给的限制以及延迟等问题,并提供了一种去中心化的 GPU 云服务平台,为 AI 和游戏等迅速增长的、云渲染等市场长期提供可扩展的解决方案。

据悉,Aethir 网络是目前规模最大的分布式 GPU 算力生态之一,现阶段其已拥有超过 4000 张 英伟达 H100 GPU 显卡作为算力支撑,其中 82% 正在对外提供商业服务,预期在后续还会继续增加 2000-3000 张 H100 GPU 显卡。这些计算资源将由企业用户、Aethir 合作伙伴以及个人用户以分布式的方式接入网络,能够高效地满足最苛刻的 AI 客户需求,并为企业提供全球范围内最优质的 GPU 资源。

随着 Aethir 分布式 GPU 算力体系的不断拓展,该生态有望全新科技时代下,最重要的算力基石。

Aethir 分布式 GPU 算力体系

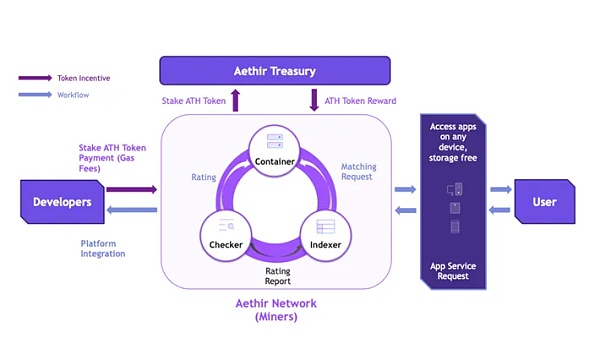

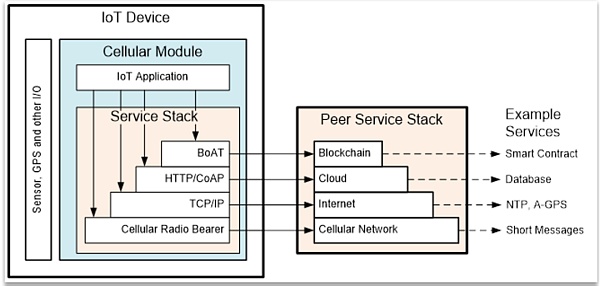

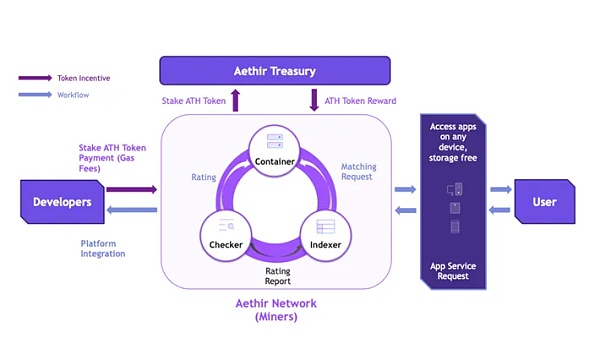

Aethir 本身是一个聚合 GPU 分布式算力资源的 DePIN 网络,其运行在以太坊 Layer2 网络 Arbitrum 上。在 Aethir 网络中,其允许具备算力资源的用户将 GPU 算力接入网络中,运行在 Arbitrum Layer2 网络上的 Aethir 网络,将同样以分布式的方式对这些算力进行重新调配。具备算力需求的用户,能够以 Wholesale(零售)、Retail(零售)等方式按需付费,而贡献 GPU 资源的用户则能从 Aethir 网络中获得收入。

在面向供给者端,Aethir 的范围较为广泛,无论是电信公司、硬件密集型数字企业用户,还是新基础设施投资者即持有 Aethir Edge 设备,以及具备闲置 GPU 算力资源的个人用户,都能接入网络中为网络做出贡献。

实际上,无论是企业还好个人用户,GPU 设备或多或少的都存在低利用率现象,与此同时,ETH 2.0 升级对于 PoW 矿工的发展十分不利,在合并完成后大量的 PoW 硬件设备处于闲置状态(目前按资本规模计算,这些闲置 PoW 计算资源价值约为 $19B)。从供需端看,一方面全球算力紧缺,计算资源需求者难以负担昂贵的计算成本,另一面 GPU 闲置导致大量算力资源浪费。所以将闲置 GPU 资源进行整合将会是一个巨大的算力资源池,有望很好的缓解计算领域所面临的紧缺问题。

聚焦于 Aethir 网络本身,为了更好的实现这些算力高质量的供给与调配,Aethir 网络中引入了三种主要角色:

负责为网络提提供执行和渲染应用程序的执行角色 Container,其是虚拟云计算的实际地点,最为直观的,我们可以理解为网络中算力的重要驱动角色(有效的工作从网络中赚取收入)。

比如当用户通过网络购买算力后,将这些算力用于云渲染、AI 模型训练推理甚至是智能驾驶的实时响应,都需要通过 Container 为其提供算力无延迟的即使响应。通过配置高性能的硬件资源具备计算、带宽能力,Container 能够将重负荷的计算任务从用户设备转移到云端,确保用户在各种设备上都能享受到高性能的计算和渲染服务。Container 角色分布在全球各地,所以当为用户处理计算以及渲染任务,其能够很好的避免单点风险。成为 Container 角色需要质押 ATH 代币,以作为其服务质量不佳即作恶的罚没成本,其将接受 Checker 角色的监督。

网络中资源的调配角色 Indexer,其是网络中资源的调配者角色,其会根据 Container 的实际情况(包括状态、服务部署、资源需求、延迟和服务费用等),来对网络中的算力进行调配,以让供需更好的实现匹配,并实现网络自我动态调整,以保证网络始终能够保持最佳运行状态。事实上,Indexer 的匹配是一个择优的过程,即更优秀的 Container 角色更容易获得 Indexer 的任务匹配。

在面对需求端,Indexer 角色其通过设置不同的 SDK 接口能够为网络提供,能够支持多种不同类型的服务,例如AI训练、AI推理、云游戏实时渲染,云直播等,其根据不同用户的具体需求,灵活地对接到相应的 Container。同时,随着网络中 Container 角色的不断拓展,Indexer 也能为网络带来十足的可拓展性。

Checker 是网络中的监督者角色 ,该角色会对网络中 Container 的服务进行实时的监控与检查,并将 Container 角色的处理能力、响应时间和网络延迟等,向 Indexer 实时反馈,并从网络中获得代币收入。当 Container 发生故障时,Checker 能迅速检测并通知 Indexer 重新分配资源,保证网络的正常运转。而当处理任务的 Container 角色服务质量不达标,Checker 将会降低该 Container 的优先级或减少其任务分配,并对其进行罚没。目前,网络中 Checker 角色以去中心化的方式下放到了社区,网络中 Checker 角色超过了 74000 个。

所以整体上,Aethir 网络在 Container 、Indexer 以及 Checker 角色的相互互补下,不仅能够与更加精准的计算场景相适配,确保企业级云服务的 SLA 等级,同时能够持续保持拓展与自我革新。

目前,在同赛道中,Aethir 的潜在竞争者包括 IO.net 以及 Render Network,仅从系统设计上看,Aethir 网络构架具备绝佳优势。

一个是体现在网络延迟上,IO.net 主要依赖于 Mesh VPN 和Reverse Tunnel 技术来实现节点间的低延迟通信,虽然在实时应用中具有一定优势,但在资源匹配和服务质量监控方面略显不足。而 Render Network 则专注链下渲染和链上支付,在服务实时性和质量保证上仍存在挑战。

一个是在客户保护方面,Aethir 的 Checker 角色能够保证网络对计算任务无间断进行,并不断对服务择优,而IO.net的罚没机制主要集中在节点的可用性和任务完成情况上,对于服务质量的实时监控和欺诈行为的防范相对较少。Render Network通过Rendering Proof可以完成事后验证,但是无法即时解决问题,实时性上仍有待提升。

从生态规模看,现阶段,Aethir 的云拥有价值 2400 万美元的设备,分布在 25 个地点和 13 个国家。此外,Aethir 已经获得了相当于 1000 万美元的设备,以在 2024 年扩展基础设施。基于该体系, Aethir 正在根据需求提供不同且灵活的算力供给模式。

Wholesale(批发)

对于具备大量、持续计算需求的用户,比如 AIGC 模型训练的 OpenAI 公司、一些大型的游戏公司,Aethir 推出了Wholesale(批发)模式,即能够向网络提前预定所需的计算处理单元(PCU),并以较低的单价获得专属的渲染服务。需求者可以对算力进行周期性预期,比如获得从一周到一年不等的持续服务,8 小时结算一次。

这种方式的好处在于,能够保证在周期内获得稳定持续的算力供给,并且能够保证成本远低于外部市场。由数据显示,Aethir 能够以每小时 0.33 美元的成本提供最优惠的 A100 设备租赁费率,而对于英伟达的 GPU 租赁服务,其包含 8 个 A100 或 H100 旗舰芯片的价格为每月 3.7 万美元,折合每小时的的费用在 6 美元以上,所以 Aethir 网络在 GPU 租赁成本上有着极佳的优势。

从进展上看,Aethir 已经与一些年收入在 500 万美元以上的大型 B 端用户建立了合作并签订了合同,包括玩家基数达 1.5 亿的大型游戏工作室、 拥有超过 6400 万月活用户的最大云游戏公司 WellLink 、全球最大的电信公司签订合同等,并且还包括另外 10 个游戏领域潜在建立合作的大型厂商建等。

Retail(零售)

对于一些具备临时需求的用户,比如小型的渲染工作室等,Aethir 推出了 Retail(零售)模式,用户可以随时接入网络获得算力服务,价格将按照市场价格波动,其以分钟作为单位进行结算。

值的注意的是, Aethir 的供应市场以 ATH 代币作为结算方式,这将为 ATH 建立刚需性场景,同时通过经济内循环也将能够为生态构建更为坚实的价值基础。

Aethir Edge 算力设备

事实上,对于分布式算力网络中参与者通常都是具备一定计算能力的专业参与者,对于普通用户接入网络存在一定的技术门槛。

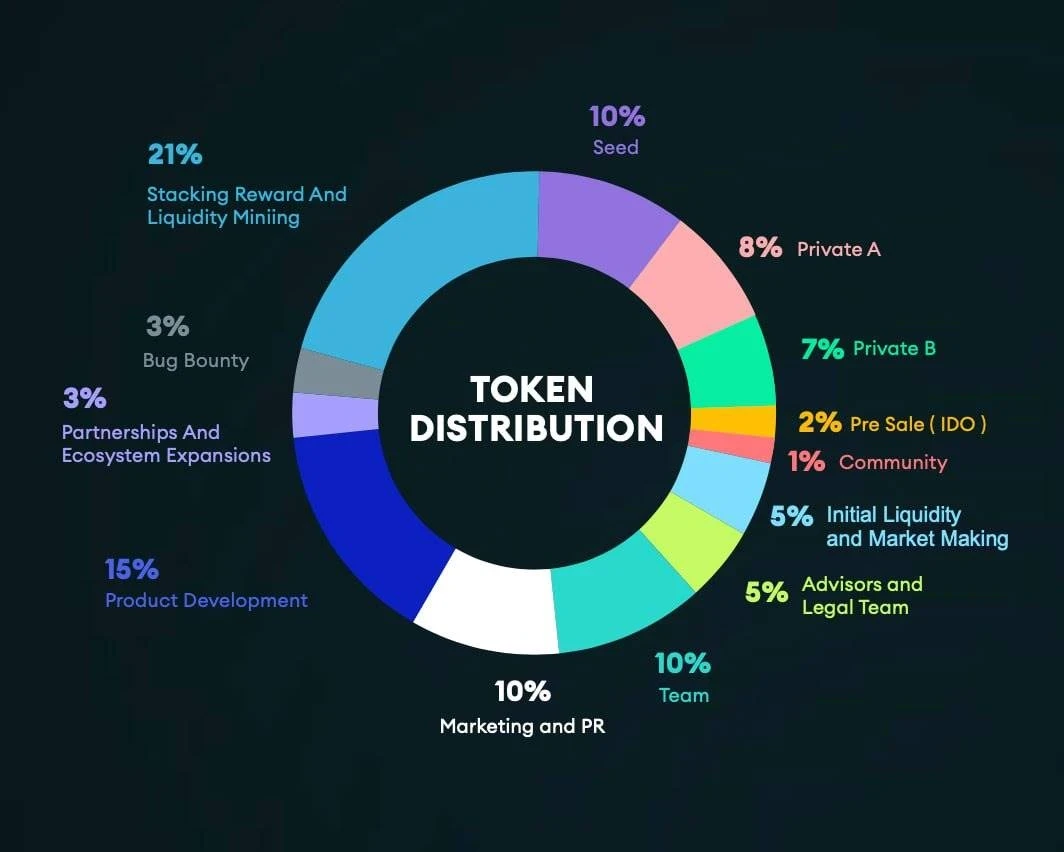

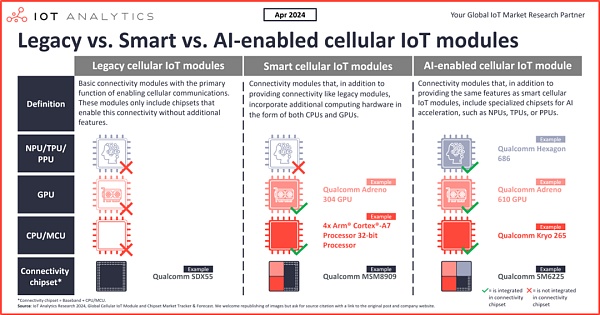

在最近,Aethir 在迪拜 Token 2049 官方发布会上推出了由高通提供技术支持的 Aethir Edge产品,该产品将作为网络中唯一的白名单挖矿 DePIN 设备,使全球用户能够享受独家奖励,并通过共享多余带宽、IP 地址和计算能力赚取收入,通过整合本地资源,Aethir Edge 让普通用户也能成为拥有卓越计算能力的节点,以成为共享经济的受益者。据悉,$ATH 代币总供应量的 23% 将分配给 Aethir Edge 持有者,作为独家激励。

聚焦于 Aethir Edge 设备本身,其配备了 Qualcomm® Snapdragon™ 865芯片组,使其能够高效处理任何工作负载,并通过 Aethir 网络提供持续不断的计算能力。其也拥有12GB的LPDDR5内存,用于处理数据密集型工作负载。此外,该设备还具有256GB的UFS 3.1存储容量,提供高速数据访问,1000M GE LAN网络端口和WIFI6 2T2R + BT5.2连接性。

Aethir Edge 的全新推出,标志着由用户驱动、以去中心化方式革新边缘计算的全新起点。

打造首个基于 GPU DePIN 体系的 MaaS 生态

事实上,从 AI 计算的角度出发,其也存在不同的细分场景,这些不同的场景本身对于算力的需求不同,大体可以包含三类:

就从目前的 GPU DePIN 赛道格局看,受限于 GPU 资源以及规模,绝大多数该赛道项目只能够满足上述第二种以及第三种计算需求。

Aethir 一个明确的目标,即成为首个推出模型即服务(MaaS )的 DePIN 项目,将机器学习模型部署到企业端提供给用户使用。让 AI 用户可以一站式完成开源模型的选择和快速部署。Aethir MaaS 将帮助客户实现高效智能的数据分析和决策,降低模型部署门槛。

为了推动生态该方向发展,其正在构建一个以 英伟达 H100 GPU 为核心分布式算力集群。

得益于其专门为 AI 计算设计的处理单元 Tensor Cores、有数千个并行处理核心、高性能的带宽内存、AI 优化指令集、大规模分布式训练支持以及高度的安全性与可靠性,英伟达 H100 被公认为是目前是用于 AI 推断、机器学习和大型语言模型(LLM)训练的最强 GPU。而目前,Aethir 网络通过不断拓展,已经拥有超过4000 个 H100,并且还有额外的 40,000 个顶级 GPU,是目前阶段最大的分布式 GPU 算力网络之一。

目前, Aethir 的 英伟达 H100 GPU 算力集群仍在处于高速的拓展中,并且每个加入 Aethir 网内的 英伟达 H100 GPU 都需要均经过了严格检查,包括参数配置、模型可用性、带宽吞吐,链路稳定性检测等,从机制上保证可以达到高速训练和推理需求,而在后续的检查监督工作,将交给三方 Checker 进行去中心化的检查,以保证其提供优质的服务。

基于其庞大的英伟达 H100 GPU 集群,结合 Aethir 的云系统,其具备大型 AI、ML 需求的用户长期提供 MaaS 服务的能力,大幅降低机器学习、模型训练的技术、成本困境。

Aethir 作为目前最大的英伟达 H100 GPU 集群,已经与同赛道其他竞争者形成了不同维度的竞争,其是目前主要具备为 AI 模型训练领域提供支持的 GPU DePIN 项目,其潜在客户是类似于 OpenAI 这类的大型厂商。

相对而言 io.net 本身也具备 GPU 算力供给能力,但在质量以及规模上远没有 Aethir 的规模大 ,其目标用户是 AI 初创公司和开发者,大多数只需要进行推理或者边缘垂类模型的计算,而非 AI 模型训练。

Akash 也是该方向的潜在竞争者,但 Akash 是以 CPU 网络集群见长,CPU 集群网络更适合复杂逻辑计算,在 AI 训练、推理等领域则 GPU 更具优势。虽然 Akash 目前也在向 GPU 计算集群布局,并同样引入了 H100(仅 140 张左右),所以在这个方向上,其与 Aethir 仍旧有着差距。

除了上述同赛道项目外,RNDR、Gensyn 等潜在竞争者也同样在 GPU 算力规模上远落后于 Aethir ,难以与 Aethir 在 AI 模型训练赛道上形成直接的竞争。所以规模化是 Aethir MaaS 体系的优势,并在其自身的结构性网络推动下,与更多的场景进行深入的结合、

从另一方面看,Aethir 也正在新的竞争格局下,建立一些潜在的合作。

目前,Aethir 也与最大的 GPU 集群提供商 io.net 建立合作, 通过在 io.net 网络上推出 1000 个英伟达 H100 GPU,Aethir 与 io.net 共同创建了一个规模超竞争对手 Akash 三倍以上的英伟达 H100 GPU 算力池。这也使得 Aethir 成为 io.net H100 GPU 的独家提供商,为后者最苛刻、寻求高效 H100 GPU 处理能力客户持续提供计算以及 MaaS 等服务。

值得一提的是,Aethir 与 io.net 的合作,对于网络中的 H100 提供者也有望获得双重奖励,即在获得 Aethir 奖励的同时,将可以同时获得 IO 网络的 Token 的双重奖励。而这种实现利益最大化的方式,同样是推动 Aethir H100 GPU 集群壮大的重要因素。

重塑游戏行业新格局

除了 AI 赛道外,Aethir GPU DePIN 网络对于游戏领域的发展,同样有着极为重要的意义。

上文提到,Aethir 网络一方面具备充足的计算能力,基于此 Container 角色能够持续为渲染提供动力。事实上,对于大型游戏的渲染需要大量的计算资源,以实现复杂的光线追踪、粒子效果和物理模拟。比如目前游戏渲染领域广泛应用的光线追踪技术方案,每渲染一帧可能需要数十亿次光线计算,其需要具备并行处理这些计算密集型任务,相对于传统的计算服务方,Aethir GPU DePIN 网络在并行化处理这些计算密集型任务上更具优势,显著减少渲染时间与效率。

另一方面,根据 Limelight Networks 的数据,游戏玩家通常期望游戏不超过 100 毫秒的延迟。传统的服务商通常会通过在地理位置上靠近用户的数据中心部署游戏服务器,再通过云服务提供商最小化延迟,优化玩家体验。但问题在于,仅在 2020 年全球在线游戏玩家人数就已经达到了 27 亿用户,计算服务方需要同时满足这些在线游戏用户的需求,这对于传统云计算服务商来说是一个不小的挑战。所以一个具备极低成本、灵活的可拓展性,满足实时、瞬时高迸发、持续的算力供应体系,就显得尤为重要,Aethir 的 DePIN 堆栈因此非常适合无延迟的云游戏。

与此同时,得益于其全球分布的 GPU 资源能够为全球玩家提供高效的 GPU 功率流,Aethir 也可以将无延迟的 AAA 游戏带到发展中地区的低端硬件设备上,通过推动 AAA 游戏的普及以及市占率,有望让游戏市场不断地择优与革新,大幅提升游戏市场的质量。

除了在渲染、游戏延迟方面的支持外,Aethir GPU DePIN 网络的卓越计算能力,同样有望帮助在线游戏构建更好的安全性。聚焦于在线游戏领域,DDoS 是最常见也是最频繁的攻击手段,所有在线游戏都曾为预防 DDoS 而付出了高昂的成本。Aethir GPU DePIN 网络对于帮助在线游戏抵御 DDoS 等实时访问攻击,能够确保游戏服务的持续可用性。

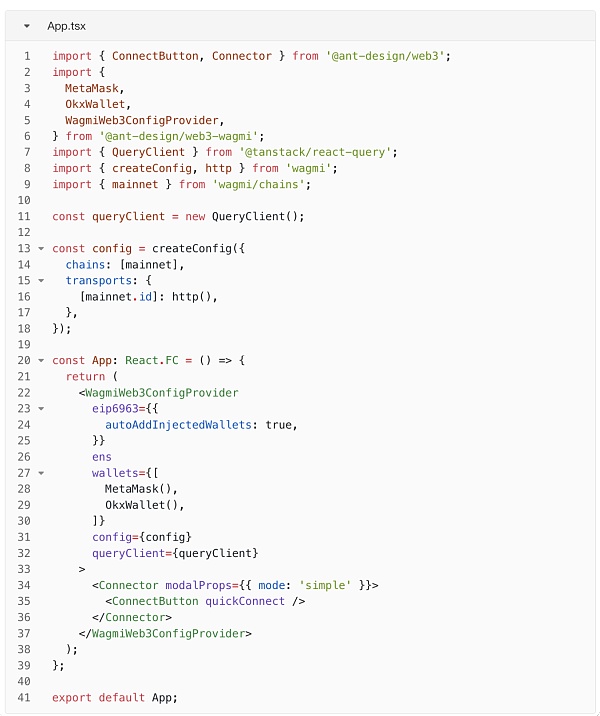

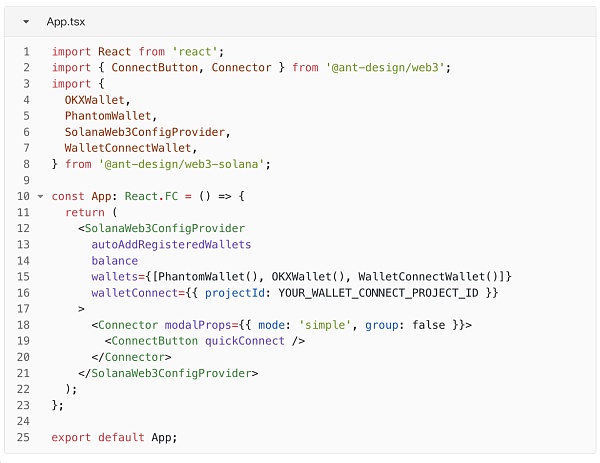

当然,Aethir 也正在致力于推动与开发者群体的链接,通过推出系列灵活工具,包括软件开发工具包(SDK)等,可用于整合如游戏内交易和玩家认证等特性,进一步简化了游戏体验。并且 Aethir 平台提供的分析工具能帮助企业追踪玩家参与度,控制预算,分析游戏趋势,并可视化数据,旨在游戏行业制定明智的战略和解决问题。

发展前景

Aethir 得益于其网络架构设计,相对于绝大多数分布式 GPU 生态在延迟、可靠性、稳定性、安全性等方面都具备一定的优势。而能够灵活进行算力驱动、具备无限拓展能力且实时接受监督的 Container 角色,让 Aethir 具备无限拓展能力的同时,能够与绝大多数具备计算需求的场景相适配,而不是定向域某一个具体的场景。

比如除了对 AI、云渲染、游戏等系列场景深度适配外,包括自动驾驶等在内的对延迟具备极高要求的场景,以及一些零知识、FHE 等在内的对瞬时并行计算迸发有着极高要求的场景,Aethir 都能够灵活的予以适配。所以 Aethir 网络本身能够扎根于 DePIN GPU 计算赛道,不断向诸多具备计算需求的场景深度拓展。

在成本、性能都占据优势的 Aethir,有望随着业务规模、算力规模的不断拓展,不断从抢占传统云计算巨头的市场份额,目前一些具备计算需求的传统商业巨头已经开始向 Aethir 抛出橄榄枝,代表了这些企业用户对于 Aethir 技术方案以及长期发展前景的认可。

另一面随着竞争的加剧的潜在趋势是,Aethir 生态中不断迎来传统计算领域伙伴的不断加入,彼此间形成合作共赢,这对于推动 Aethir 生态规模不断呈现指数型增长、业务规模的不断扩大极为有利。这不仅是 Aethir 生态的一个里程碑,同样也是分布式 GPU 赛道发展的一个新历程。

事实上,潜在业务伙伴关系,正在推动 Aethir 预计 2024 年 Q1 的年度经常性收入超过 2000 万美元,预计今年年底的 ARR 为 1.14 亿美元,并随着生态规模的壮大,其去中心化生态将不断形成新的增长飞轮。同样,据 Precedence Research 报告显示,随着到人工智能和机器学习这类先进技术在云计算中应用日益增加,云计算市场预计到 2028 年将突破 1 万亿美元大关,这都是 Aethir 生态发展的潜在机会。

也正因如此, 发展潜力俱佳的 Aethir 能够得到 Framework Ventures、Merit Circle、Hashkey、Animoca Brands、Sanctor Capital、Infinity Ventures Crypto (IVC) 等领先的 Web3 投资者的支持,为生态系统筹集了超过 1.3 亿美元的资金,并为 Aethir 的去中心化计算的未来铺平道路。