原文作者:Vitalik Buterin,以太坊创始人

原文编译:猫弟,吴说区块链

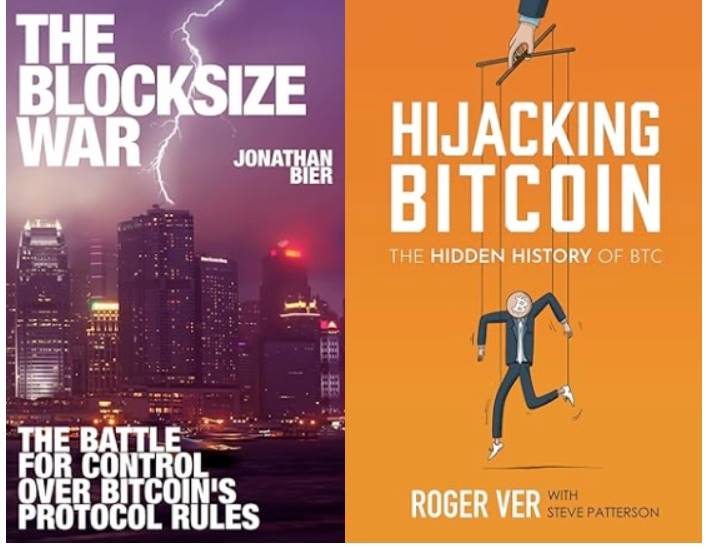

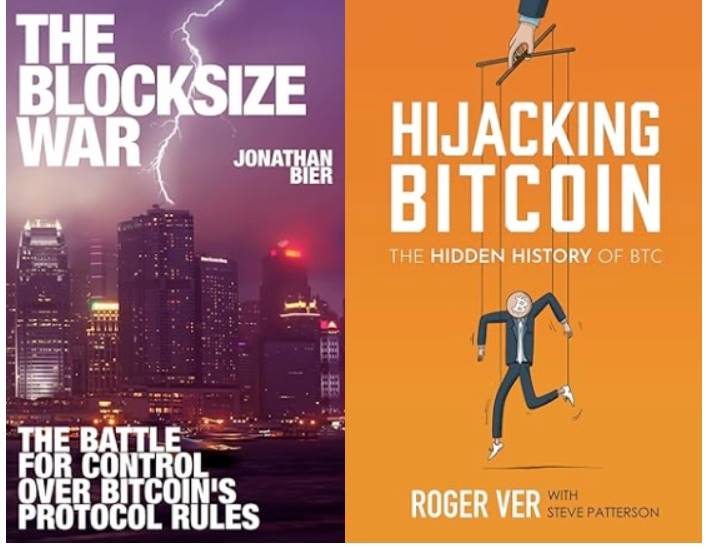

最近,我读完了(或者说是听完了)两本主要记录 2010 年代伟大的比特币区块大小战争的历史书,这两本书分别代表了两种对立的观点:

阅读这两本记录我亲身经历并在某种程度上参与过的事件的历史书,真是令人着迷。虽然我对发生的大多数事件以及双方对冲突本质的叙述都很了解,但还是有一些我不知道或者完全忘记的有趣细节,并且用新的眼光看待这些情况也很有趣。当时,我是一个「支持大区块」的人,不过我是务实的中等区块派,反对极端的增长或者绝对化的声明,即手续费永远不应显著上升。那么我现在是否仍然支持当时的观点呢?我期待看到并找出答案。

在 Jonathan Bier 的叙述中,小区块派如何看待区块大小战争?

区块大小战争的最初辩论围绕一个简单的问题:比特币是否应该通过硬分叉将区块大小限制从当时的 1 MB 提高到更高的值,以允许比特币处理更多的交易,从而降低费用,但代价是使区块链网络的节点运行和验证变得更难且更昂贵?

「[如果区块大小大得多],你需要一个大型数据中心来运行节点,而且你将无法匿名运行。」——这是 Peter Todd 赞助的一段视频中提出的一个关键论点,倡导保持区块大小较小。

Bier 的书给我的印象是,尽管小区块派确实关心这个具体的问题,倾向于保守地只增加一点区块大小以确保运行节点仍然容易,但他们更关心的是协议级别问题如何决定这一更高层次的问题。在他们看来,协议的变更(特别是「硬分叉」)应该非常罕见,并且需要协议用户的高度共识。

比特币并不试图与支付处理器竞争——这些已经有很多了。相反,比特币试图成为一种更独特和特别的东西:一种完全新型的货币,不受中央组织和中央银行的控制。如果比特币开始拥有一个高度活跃的治理结构(这对于处理区块大小参数的争议性调整是必要的),或者变得容易受到矿工、交易所或其他大公司的协调操控,它将永远失去这种宝贵的独特优势。

在 Bier 的叙述中,大区块派引起小区块派的最大不适,正是因为他们经常试图让相对少数的大玩家聚集在一起,以合法化并推动他们偏好的变更——这与小区块派关于如何进行治理的观点完全背道而驰。

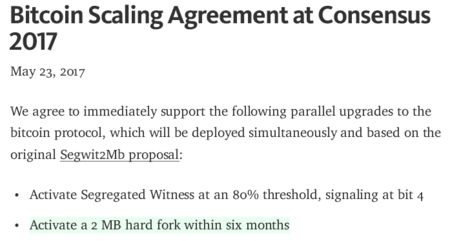

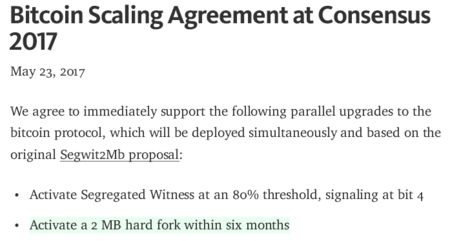

《纽约协议》由各大比特币交易所、支付处理商、矿工和其他公司于 2017 年签署。小区块者认为这是一个关键例子,试图将比特币从用户统治转变为企业集团统治。

在 Roger Ver 的叙述中,大区块派如何看待区块大小战争?

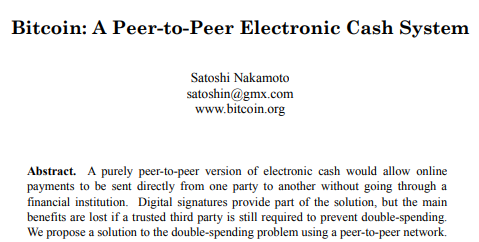

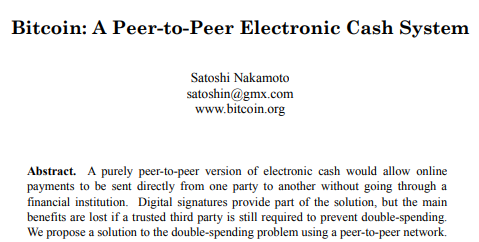

大区块派通常关注一个关键的具体问题:比特币究竟应该是什么?它应该是价值存储——数字黄金,还是支付手段——数字现金?对他们来说,从一开始就很清楚,原始愿景以及所有大区块派认同的愿景是数字现金。白皮书中甚至明确提到这一点!

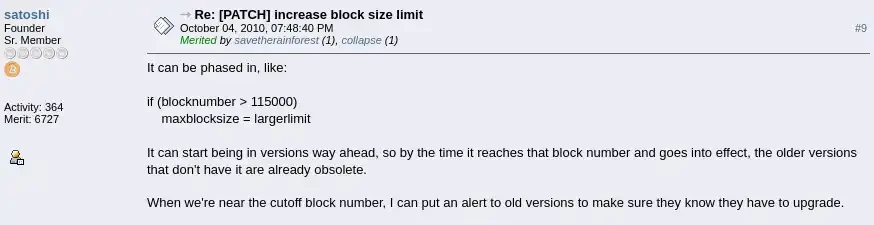

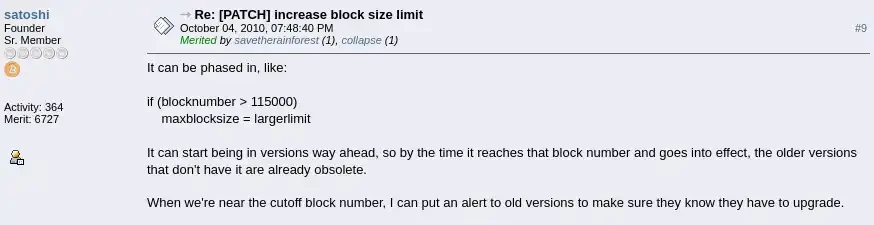

大区块派还经常引用中本聪的另外两件作品:

1. 白皮书中的简化支付验证部分,这部分讨论了当区块变得非常大时,个体用户可以使用 Merkle 证明来验证他们的支付是否被包含在内,而不需要验证整个链。

2. Bitcointalk 上的一段话,倡导通过硬分叉逐步增加区块大小:

对他们来说,从关注数字现金到数字黄金的转变是一种转向,这种转变是由一个小而紧密联系的核心开发者小组同意的,然后他们认为,由于他们内部讨论了这个问题并得出了结论,他们有权将他们的观点强加于整个项目。

小区块派确实提出了比特币可以同时作为现金和黄金的解决方案——即,比特币成为专注于作为黄金的「第一层」,而建立在比特币之上的「第二层」协议,如闪电网络,提供无需使用区块链进行每笔交易的廉价支付。然而,这些解决方案在实践中非常不足,Ver 用了好几章深入批评它们。例如,即使每个人都切换到闪电网络,最终仍需要增加区块大小以容纳数亿用户。此外,在闪电网络中免信任地接收币需要有一个在线节点,并且为了确保你的币不被盗,需要每周检查一次链。这些复杂性,Ver 认为,将不可避免地推动用户以中心化的方式与闪电网络互动。

他们观点的关键区别是什么?

Ver 对具体辩论的描述与小区块派一致:双方都同意小区块派更重视运行节点的容易性,而大区块派更重视低廉的交易费用。他们都承认,信念上的合理差异是导致辩论的关键因素。

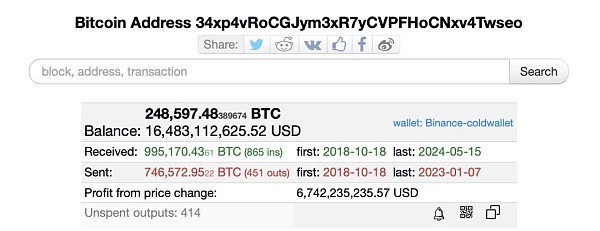

但 Bier 和 Ver 对大多数更深层次问题的描述却截然不同。对 Bier 来说,小区块派代表用户,反对一小部分但强大的矿工和交易所集团试图为了自身利益控制区块链网络。小区块通过确保普通用户可以运行节点和验证区块链网络,使比特币保持去中心化。对 Ver 来说,大区块派代表用户,反对一小部分自封的高阶神职人员和风险投资支持的公司(即 Blockstream),这些公司从小区块路线图所必需的第二层解决方案中获利。大区块通过确保用户能够继续负担链上交易费用,而无需依赖中心化的第二层基础设施,使比特币保持去中心化。

我看到双方在「辩论条款上的一致」最接近的地方是 Bier 的书承认许多大区块派是出于好意,甚至承认他们对支持小区块的论坛版主屏蔽反对意见的合理不满,但频繁批评大区块派无能,而 Ver 的书更倾向于将恶意意图甚至阴谋论归因于小区块派,但很少批评他们的能力。这反映了一个我在很多场合听到的常见政治比喻,即「右派认为左派天真,左派认为右派邪恶」。

我如何看待区块大小战争?我现在如何看待它?

Room 77 ,柏林一家曾接受比特币支付的餐厅,是比特币区的中心,在这里有大量餐厅接受比特币。不幸的是,比特币支付的梦想在十年后半段逐渐消退,我认为不断上涨的手续费是一个关键原因。

在亲身经历比特币区块大小战争时,我通常站在大区块派一边。我对大区块派的支持集中在几个关键点上:

· 比特币的一个关键初衷是数字现金,高昂的手续费可能会扼杀这一用例。虽然第二层协议理论上可以提供更低的手续费,但整个概念尚未经过充分测试,小区块派在对闪电网络的实际效果知之甚少的情况下,坚持小区块路线图是非常不负责任的。如今,对闪电网络的实际使用经验使得悲观的观点更加普遍。

· 我对小区块派的「元层次(meta-level)」说法并不信服。小区块派经常声称「比特币应该由用户控制」,并且「用户不支持大区块」,但他们从未愿意明确定义「用户」是谁或如何衡量用户的意愿。大区块派隐含地提出了至少三种不同的用户计算方式:算力、知名公司的公开声明和社交媒体讨论,而小区块派对每一种方式都予以否定。大区块派并不是因为喜欢「集团」而组织了纽约协议,而是因为小区块派坚持任何有争议的变更都需要「用户」之间的共识,签署主要利益相关方的声明是大区块派认为唯一实际可行的方法。

· 隔离见证是小区块派采用的略微增加区块大小的提议,相对于简单的硬分叉增加区块大小,它显得不必要地复杂。小区块派最终形成了「软分叉好,硬分叉坏」的信条(我对此强烈反对),并设计了他们的区块大小增加方案以适应这一规则,尽管 Bier 承认这带来了严重的复杂性,以至于许多大区块派无法理解该提议。我觉得小区块派不仅仅是「谨慎」,他们是在不同类型的谨慎之间进行任意选择,选择了一种(没有硬分叉)而牺牲了另一种(保持代码和规范的简洁明了),因为这符合他们的议程。最终,大区块派也放弃了「简洁明了」,转向了如 Bitcoin Unlimited 的自适应区块大小增加的想法,Bier(理所当然地)对此进行了严厉批评。

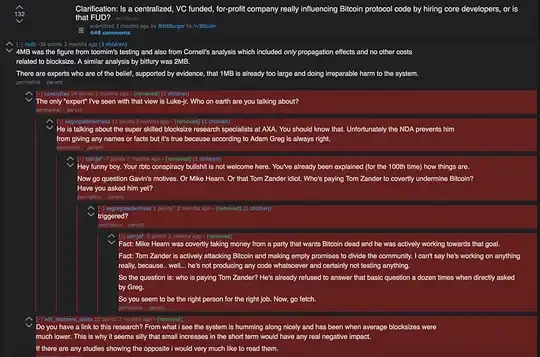

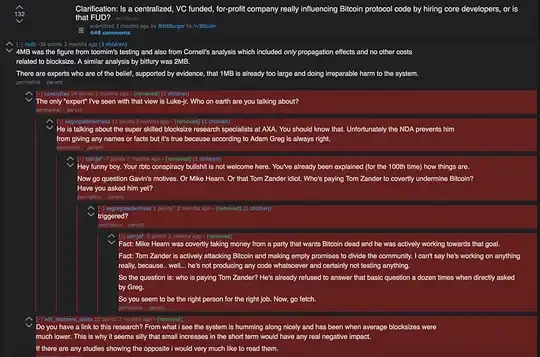

· 小区块派确实在进行非常不酷的社交媒体审查以强加他们的观点,最终导致 Theymos 那句臭名昭著的话:「如果 90% 的 /r/Bitcoin 用户认为这些政策是不能容忍的,那么我希望这 90% 的 /r/Bitcoin 用户离开。」ps:「/r/」是 Reddit 的子版块(subreddit)的表示方法。

即使是相对温和的支持大区块的帖子也经常被删除。自定义 CSS 被用来使这些删除的帖子不可见。

Ver 的书重点关注第一点和第四点,以及第三点的一部分,同时还提出了一些与财务动机有关的不当行为的理论——即小区块派成立了一家名为 Blockstream 的公司,该公司将在比特币之上构建第二层协议,并同时倡导比特币第一层应保持受限的理念,从而使这些商业的第二层网络成为必要。Ver 并不太关注比特币应该如何治理的哲学,因为对他来说,「比特币由矿工治理」这一答案令人满意。这一点我既不同意小区块派也不同意大区块派,我认为:模糊的「我们拒绝实际定义的用户共识」和极端的「矿工应该控制一切,因为他们有一致的激励」,这两者都都不合理。

与此同时,我记得对大区块派在一些关键点上的极度失望,这些观点在 Bier 的书中也有共鸣。最糟糕的一点(无论是我还是 Bier 都认为)是大区块派从未愿意同意任何现实的区块大小限制原则。一个常见的观点是「区块大小由市场决定」——这意味着矿工应该根据自己的意愿决定区块大小,其他矿工可以选择接受或拒绝这些区块。我对此强烈反对,并指出这种机制是对「市场」概念的极端扭曲。最终,当大区块派分裂成他们自己的独立链(比特币现金 Bitcoin Cash)时,他们最终放弃了这种观点,并设置了 32 MB 的区块大小限制。

当时,我实际上确实有一个原则性的方法来决定区块大小限制。引用我 2018 年的一篇帖子:

「比特币在最大程度上保证读取区块链的成本的可预测性,同时以最低可能的可预测性来承担写入区块链的成本,其结果是在前一个指标上表现非常好,而在后一个指标上表现灾难性。以太坊目前的治理模式,则在两者之间达到了中等的可预测性。」

我后来在 2022 年的一条推文中重复了这个观点。本质上,这一哲学是:我们应该在增加写入链的成本(即交易费用)和读取链的成本(即节点的软件要求)之间取得平衡。理想情况下,如果使用区块链的需求增加 100 倍,我们应该将痛苦分摊一半,让区块大小增加 10 倍,费用增加 10 倍(交易费用的需求弹性接近 1 ,因此在实践中这基本上是可行的)。

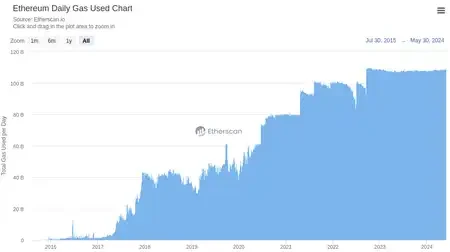

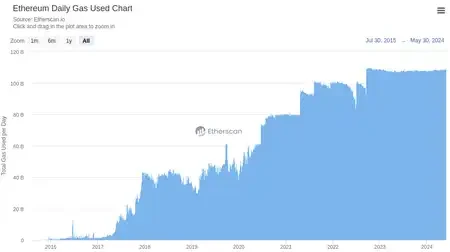

以太坊实际上确实采取了中等区块的方法:自 2015 年启动以来,链的容量大约增加了 5.3 倍(如果包括 calldata 重新定价和 blob,可能是 7 倍),同时费用从几乎没有增加到一个显著但不太高的水平。

然而,这种折衷导向(或「凹性」)的方法从未被任何一派接受;对一方来说可能感觉过于「中央计划」,对另一方来说则过于「含糊」。我觉得这里大区块派的过错比小区块派更大;小区块派在一开始是愿意适度增加区块大小的(例如 Adam Back 的 2/4/8 计划),而是大区块派不愿妥协,迅速从倡导单次增加到特定较大数值,转向一种总体哲学,即几乎任何对区块大小的非平凡限制都是不合法的。

大区块派还开始主张矿工应该掌控比特币——Bier 有效地批评了这一哲学,指出如果矿工试图修改协议规则做其他事情而不是增加区块大小,比如给自己更多奖励,他们可能会很快放弃自己的观点。

Bier 书中对大区块派的主要批评之一是他们一再表现出的无能。Bitcoin Classic 代码写得不好,Bitcoin Unlimited 复杂得不必要,很长一段时间他们没有包含擦除保护,并且似乎不理解这一选择极大地削弱了他们成功的机会(!!),而且他们存在严重的安全漏洞。他们大声疾呼需要多个比特币软件的实现——这一原则我同意,以太坊也采用了这一原则——但他们的「可选客户端」实际上只是比特币核心的分支,改变了几行代码以实现区块大小的增加。在 Bier 的叙述中,他们在代码和经济学上的反复失误随着时间的推移导致越来越多的支持者离开。主要的大区块派支持者相信 Craig Wright 虚假地声称自己是中本聪,这进一步使他们失去了信誉。

Craig Wright,一个冒充中本聪的骗子。他经常使用法律威胁来撤下批评,这就是为什么 MyFork 是 Cult of Craig 存储库中最大的在线副本,该储存库记录了他是骗子的证据。不幸的是,许多大区块派上了 Craig 的当,因为 Craig 迎合了大区块派的主张,并说了大区块派想听的话。

总的来说,通过阅读这两本书,我发现自己在宏观问题上更常同意 Ver 的观点,但在具体细节上更常同意 Bier 的观点。在我看来,大区块派在中心问题上是对的,即区块需要更大,最好通过中本聪描述的简单干净的硬分叉来实现,但小区块派在技术上犯的令人尴尬的错误更少,而且他们的立场导致荒谬结果的情况也较少。

区块大小之争是一场单方面的能力陷阱

通过阅读这两本书,我得到的总体印象是一种政治悲剧,这种悲剧我觉得在各种情境中屡见不鲜,包括加密货币、公司和国家政治:

一方垄断了所有的有能力的人,但利用其权力推动狭隘和有偏见的观点;另一方正确地认识到问题所在,但却沉浸在反对的焦点中,未能培养出执行其自身计划的技术能力。

在许多这样的情况下,第一类人被批评为专制,但当你问其(通常很多)支持者为什么支持它时,他们的回答是另一方只会抱怨;如果他们真的掌权几天内就会完全失败。

在某种程度上,这不是反对派的错:没有平台来执行和积累经验,很难变得擅长执行。但在区块大小辩论中特别明显的是,大区块派似乎根本没有意识到需要在执行上具备能力——他们以为仅凭在区块大小问题上的正确性就可以获胜。大区块派最终为他们专注于反对而不是建设付出了沉重的代价:即使他们分叉成自己的链(比特币现金),他们又在短时间内分裂了两次,直到社区最终稳定下来。

我将这个问题称为单方面的能力陷阱。这似乎是任何试图建立一个他们希望是民主或多元化的政治实体、项目或社区的人所面临的根本问题。聪明的人想和其他聪明的人一起工作。如果两个不同的群体大致势均力敌,人们会倾向于选择更符合自己价值观的一方,这种平衡可以是稳定的。但如果这种倾向太过一边倒,它就会进入一个不同的平衡状态,并且似乎很难再恢复。在某种程度上,反对派通过意识到问题的存在并有意识地培养能力可以减轻单方面的能力陷阱。通常,反对运动甚至没有达到这一步。但有时仅仅意识到问题是不够的。如果有更强大、更深入的方法来预防和摆脱单边能力陷阱,我们将受益匪浅。

少点冲突,多点技术

在阅读这两本书时,一个令人难以忽视的缺失比其他任何东西都更加突出:在这两本书中,「ZK-SNARK」这个词完全没有出现。对此几乎没有什么借口:即使到 2010 年代中期,ZK-SNARKs 及其在可扩展性(和隐私性)方面的潜力已广为人知。Zcash 于 2016 年 10 月推出。Gregory Maxwell 在 2013 年略微探讨了 ZK-SNARKs 的可扩展性影响,但它们似乎完全没有被纳入比特币未来路线图的讨论中。

缓解政治紧张局势的最终方法不是妥协,而是新技术:发现全新的新方法,可以同时给双方带来更多他们想要的东西。我们在以太坊中看到了几次这样的实例。几个浮现在脑海的例子是:

· Justin Drake 推动采用 BLS 聚合,使以太坊的权益证明可以处理更多的验证者,从而将最小质押余额从 1500 降到 32 ,几乎没有什么缺点。最近,签名合并工作的进展有望进一步推动这一点。

· EIP-7702 以一种与智能合约钱包显著更兼容的方式实现了 ERC-3074 的目标,从而帮助缓和了长期存在的争议。

· 多维 Gas,从其在 blob 上的实现开始,已经帮助增加了以太坊容纳 rollup 数据的能力,而不会增加最坏情况下的区块大小,从而将安全风险降到最低。

当一个生态系统停止拥抱新技术时,它不可避免地会停滞,同时变得更加争执:关于「我多得到 10 个苹果」和「你多得到 10 个苹果」的政治辩论本质上比关于「我放弃 10 个苹果」和「你放弃 10 个苹果」的辩论造成的争执要少得多。损失比收益带来的痛苦更大,人们更愿意打破他们共同的政治规则来避免损失。这是为什么我对去增长和「我们不能用技术解决社会问题」的观点感到非常不安的一个关键原因:有相当充分的理由相信,争夺谁获得更多,而不是争夺谁损失更少,确实对社会和谐更有利。

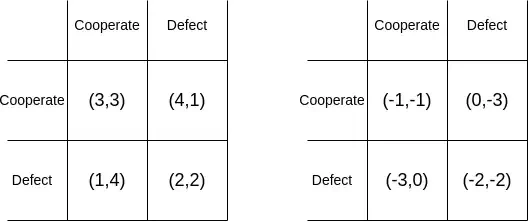

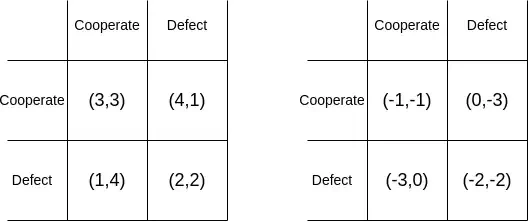

在经济理论中,这两个囚徒困境没有区别:右边的游戏可以被看作是左边的游戏加上一个独立的(无关的)步骤,在这个步骤中,无论玩家如何行动,他们都会失去四分。但在人的心理学中,这两个游戏可能非常不同。

比特币未来的一个关键问题是,比特币能否成为一个技术前瞻性的生态系统。Inscriptions 和后来 BitVM 的发展为第二层创造了新的可能性,改善了 Lightning 所能做的事情。希望 Udi Wertheimer 的理论是正确的,即 ETH 获得 ETF 意味着 Saylor 主义的终结,并重新认识到比特币需要在技术上改进。

我为什么关心这个问题?

我关心分析比特币的成功与失败,并不是为了贬低比特币从而抬高以太坊。事实上,作为一个喜欢理解社会和政治问题的人,我认为比特币的一个特点是它在社会学上足够复杂,可以产生如此丰富和有趣的内部辩论和分裂,以至于可以写两整本书来讨论它们。相反,我关心分析这些问题,因为以太坊和其他我关心的数字(甚至物理)社区可以从理解发生了什么、哪些方面做得好以及哪些方面可以做得更好中学到很多东西。

以太坊对客户端多样性的关注源于观察比特币仅有一个客户端团队导致的失败。其第二层解决方案的版本源于理解比特币的局限性如何导致在其上构建具有何种信任属性的第二层的局限性。更广泛地说,以太坊明确尝试培养多元化生态系统在很大程度上是为了避免单方面的能力陷阱。

另一个浮现在脑海的例子是网络国家运动。网络国家是一种新的数字分离策略,允许拥有相同价值观的社区在一定程度上摆脱主流社会的束缚,构建他们对文化和技术未来的愿景。但比特币现金(分叉后)的经验表明,通过分叉解决问题的运动有一个常见的失败模式:它们可能会一再分裂,永远无法真正合作。比特币现金的经验带来的教训远远超出了比特币现金本身。像反叛的加密货币一样,反叛网络国家需要学习如何实际执行和建设,而不仅仅是开派对、分享氛围和在推特上比较现代野蛮主义与 16 世纪欧洲建筑的模因。Zuzalu 在某种程度上是我自己尝试推动这种变化的一部分。

我推荐阅读 Bier 的《The Blocksize War》和 Patterson 和 Ver 的《Hijacking Bitcoin》,以理解比特币历史上的一个决定性时刻。特别是,我建议以一种不仅仅关注比特币的心态来阅读这两本书——相反,这是「数字国家」的第一次真正高风险内战,这些经验为我们在未来几十年将要建设的其他数字国家提供了重要的教训。

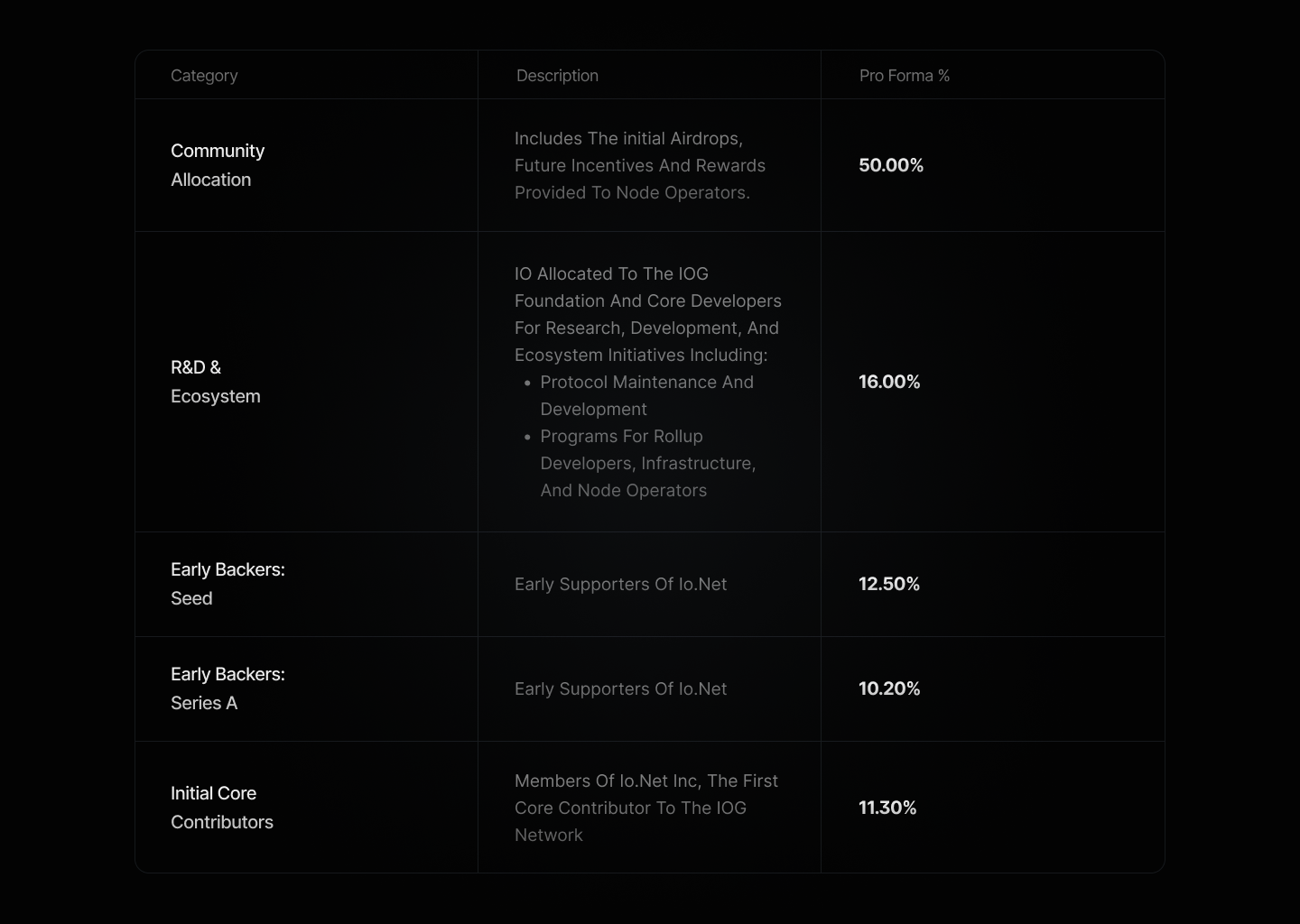

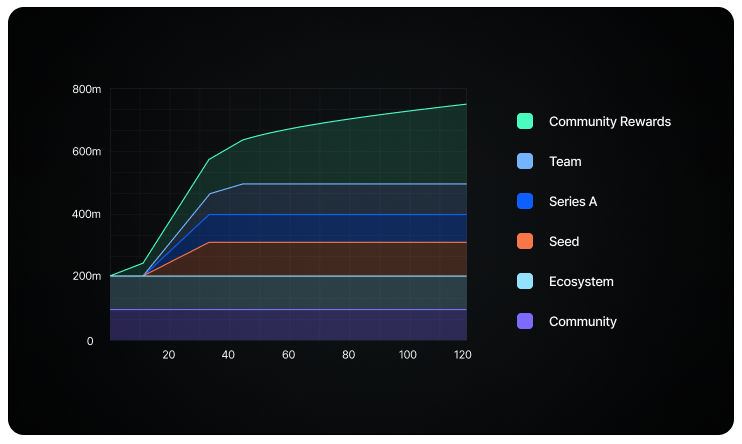

IO 代币解锁和奖励

IO 代币解锁和奖励