背景

DOT的通货膨胀率调整正在进入倒计时!

此前,波卡的经济模型相关的机制已经经过许多次调整了。不仅确定把通货膨胀的20%汇入国库,还把诸如总的通货膨胀率、理想的Staking比例等参数开放给治理,允许通过治理来调整这些参数,此外还将Staking解锁周期从28天缩短到2天。

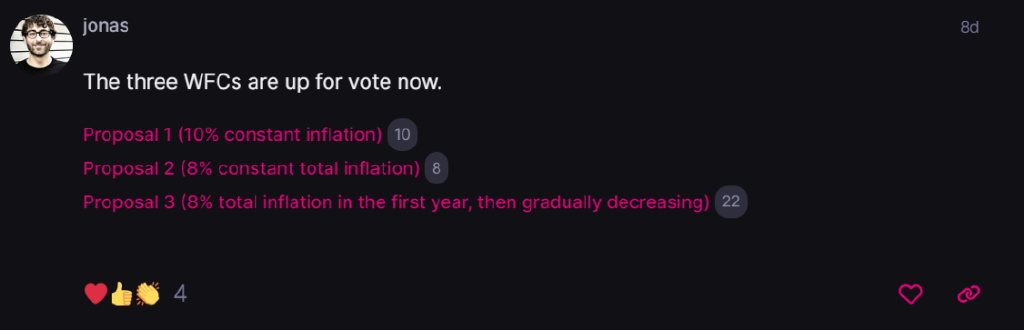

而这些改变都是由Web3基金会的研究科学家Jonas主导的,一般推动这些改变的流程是先发起讨论,然后经过充分讨论后,将讨论的结论通过国库机制,发起一个WFC(Wish For Change)的提案供人们进行投票。而一旦Jonas提出WFC被通过了,他就会申请新的正式的提案,将WFC的内容发布成一旦成功通过就会真的进行修改的提案。

编者注:WFC提案的效果正如其概念一样,是希望改变的一种提案,意思是这只是希望对波卡进行改变所提出来的一种方案,目的是收集大家的反馈,看看共识度如何,因此WFC即使投票通过也不会修改任何事情,但是WFC如果能通过就能看出大家更期望是否进行改变。

而目前大家最关心的对DOT通货膨胀率的调整,已经结束了论坛讨论阶段(详情可以参看:

Jonas也根据论坛讨论的结果提出了关于DOT通货膨胀率的三种调整方案的WFC:

提案1:保持10%的固定比例不变:

提案2:保持8%的固定比例不变:

提案3:一开始在第一年调整到8%,之后逐渐递减:

而这些提案正在投票中,根据目前的投票情况来看,提案3通过的概率比较大。如果没有任何干预的情况,DOT的通货膨胀率很可能就会按照这个方式改变了,DOT的通货膨胀率调整真的正在进入倒计时了!

8%真的是我们想要的吗?有没有转机?

但,这真的是波卡关注者们想要的结果吗?提案3之所以通过率高,是因为有两个巨鲸分别投了2800多万票和1800多万票,合计接近4800万票,才得以让投票反超的。

提案3的结果也不是我们研究院所期望的结果,为此我们发起了一个关于将DOT通胀率调整到固定5%的讨论。

我们的观点是希望新增一个提案,提案4: 5%恒定总通胀率。

一次性将DOT的通货膨胀率降低一半,是一个巨大的改变,Jonas认为我们的这个想法太过激进,可能会使得“发生一些更大的不可预测事件的可能性太高”。

我们相信他也是与许多波卡生态的从业者进行过交流后得出的这三个WFC,我们也是进行过类似的交流,但除此之外我们还专门与更多曾经在波卡生态但是现在已经离开的用户、巨鲸、一级市场VC、开发者、项目团队进行过交流,并收获了不一样的观点。

我们深刻地意识到当前的通货膨胀率和Staking收益会如何影响投资决策,以及会如何影响开发者或者项目团队的发展决策的。现在Jonas提出的三个WFC其中的Staking收益都超过了10%,这么高的回报率真的不会影响生态项目的发展吗?

所以我们才提出一个5%比例的提案4,我知道进行如此大的改动一定会带来巨大的影响,我们也知道可能会有哪些巨大影响,但最终我们还是愿意选择提出5%的比例,就是因为我们认为相比于它带来的坏处,它带来的好处会更加积极,也会更是波卡当前所需要的。

Jonas的观点为什么是将通货膨胀率先调整到8%,之后再进一步调整。他大概的理由是他需要重点关注验证者、提名者与波卡经济安全性之间的复杂相互作用。比如波卡的安全性取决于验证器是否有利可图,因此任何降低奖励超过一定水平的建议都开始要求越来越高的最低佣金率的标准,以应对这种潜在的风险。

如果波卡的最低佣金应该是15%通货膨胀率的3%,那么将通货膨胀率降低到5%就需要9%的最低佣金。波卡目前没有问题,但Kusama可能是当务之急,尤其是在熊市中,验证者的盈利问题可能会成为一个更紧迫的问题。因此,应该考虑设定一个最低佣金。如果我们希望通过减少通证发行来实现低通胀(请注意,通过销毁通证,我们可以在不减少发行量的情况下实现更低的净通胀率,不过这可能还需要一些时间),我们应该逐步推进,并能够观察和监控整个生态系统。在他看来,这已经在第三个WFC中有所涵盖(即先调整到8%,之后再逐步减少)。

虽然我们也认为这是一种进行调整逐步观察再进一步调整的一种不错的策略。但是我们认为现在波卡的情况需要采取更有效的措施,从10%的通货膨胀调整到8%,这个力度太轻,难以起到预期效果。

并且8%的通货膨胀率仍然很高,并且由此带来的Staking收益率会超过10%+,这仍然是太高的收益率,并且会严重影响生态项目的发展。

你们怎么看呢?

反对的声音以及我们的反馈

我们的帖子获得了非常多积极的反馈,但也有一些反对的声音。

1、许多人表示,他们是靠Staking收入来维持生活的,大幅降低通货膨胀率也会大幅降低Staking收益,这会迫使他们离开。

我们的观点是:Staking收益减少,肯定会引起一些人的离开,但这正是我们所想要的。因为DOT的Staking收益过高,使得很难有商业模式带来的营收能够与之媲美,所以,人们会更倾向于参与Staking,而不是用于交易、投资或消费,因此流通在市面上去参与到其他生态应用上的资金就会很少。这会降低用户对生态的参与度,严重阻碍生态应用的发展,这也是波卡目前的困境之一,生态应用的发展始终处于初期阶段。

质押收益不能只看重个数的增加,还应看重单价。而波卡的价格受制于其生态的发展程度,所以,如果希望价格获得更多的增长,就需要释放波卡生态的活力,因此我们确实是需要让Staking这一机制所锁定的流动性释放一部分出来,流向生态中,才更可能加速波卡生态的发展,并为DOT赋能。这一点才是波卡能长期发展下去的关键之一。

2、会赞同减少到5%的人,一定没有持有DOT,大量持有DOT的人一定不会赞同这种提案。

我们的观点是:事实恰好相反,那些拥有大量的DOT Whales更希望DOT的价格能够更好,因为他们不是看重的Staking收益,而是大量本金的增值。我们恰好与多位巨鲸(拥有数百万以上的DOT)进行过交流,其中有接近一半的人因为DOT价格的大幅下跌已经不得不忍痛割肉,离开了波卡生态。但是这些离开的巨鲸的观点与现在仍然坚持持有的巨鲸也都惊人的相似,都是觉得DOT通货膨胀率太高,对价格带来了极大的影响。他们都希望能“大幅”调整DOT现有的通货膨胀率。而且他们的观点也认为当前的通货膨胀率让DOT没有更高的吸引力,除了DOT本身的价值在不断贬值以外,也减少了对DOT潜在投资者的吸引力。

因为,如果没有足够的自生经济来对冲其价值,增发太多的一个资产其价值必然会被稀释,这是普通人都知道的道理。而DOT的高通货膨胀率又会带来高Staking收益,这会抑制生态的发展,也就是抑制波卡自生经济的发展。所以,对于DOT的通货膨胀率的调整必须要大刀阔斧般的进行,才能充分释放波卡生态的发展潜力。

是慢性死亡,还是破釜沉舟去博一个否极泰来,至少我们所接触到的大部分巨鲸都是选择后者。

3、这是一次很棒的讨论,8%是一个很好的开始。我们不需要太激进。我相信Jonas确实考虑过5%,并且可能有一个解释。

我们的观点是:实际上,我们也曾经考虑过Jonas那样用逐渐递减的方式慢慢降到5%的比例,但是经过一系列思考之后,我们放弃了这个选项。以下是我们的逻辑链。首先,对于一个项目的发展最重要的一点是要借大趋势。我们曾经为许多项目团队提供过战略建议,其中一条就是要让团队借助一些大的经济趋势,在正确的趋势下做正确的事。

举个例子,在2011年多个新兴公链,如Polygon、Avalanche等项目通过发布类似的公链激励计划,与一些DeFi配合,成功完成了这些项目的迅速启动,其公链coin的价格和TVL都获得了极大的增长。但是这样的策略需要在市场流动性非常充足的牛市才能有正向的效果,而如果在流动性不足的熊市环境下,采用同样的效果则会适得其反。这其中与参与者在不同经济环境下的决策心理是密切相关的,在牛市环境下,用户会更加贪婪,当参与这样的活动并获得奖励后会更倾向于复投,从而使得公链coin的价格形成螺旋向上的循环;在熊市环境下,用户是更恐慌的,本身参与这样的活动的意愿就会大幅减少,而仅剩的参与者在获得奖励后会更倾向于迅速卖出套现,从而使得公链coin的价格形成螺旋向下的循环。

显然波卡的发展是恰好错过了上一轮牛市,无法采用这样的公链激励的计划。详情可以查看我这篇报告中的第四、五、六点:

。

而随着美国即将开启降息阶段,意味着大量的流动性将会释放出来,或许会有许多资金流入Crypto行业,从而开启一轮新的牛市。而这一次,我们非常希望能够在流动性进入Crypto行业时,波卡做好了准备,来执行上述的公链激励计划,从而加速波卡生态的发展。而一旦错过这样的大的周期性机会,波卡要借势发展就又要延缓几年,这是我们非常不希望的事,所以波卡必须要抓住下一次牛市的时机,借助大势迅速崛起。

但是现在的波卡距离能够实现这一计划还缺少许多要素,最重要的一点是波卡现在非常缺乏网络效应。网络效应是指的生态中的项目、用户和资金,而波卡并未建立出足够的网络效应,生态中的流动性严重不足。许多原本在波卡的项目要么选择离开波卡去到网络效应更强的以太坊生态或者Solana生态以提高项目的成功率,或者一些新兴的项目在选择哪条链发展时就直接选择以太坊生态或者Solana生态,许多曾经的忠实用户或者巨鲸也因为DOT的持续下跌而忍痛离开波卡,这是波卡上正在发生的事情。围绕着这些现象,我们实际上做过许多调查,包括对项目团队、散户、巨鲸、资本、开发者。

用户、资金为什么不足:

①许多原本在波卡生态中的巨鲸和散户选择离开了波卡,但不论是这些离开的还是依然坚守在波卡生态的巨鲸或者散户,他们普遍认为波卡目前的通货膨胀过高,从而让DOT持续贬值,由于贬值预期过高带来的抛压最终影响了价格的增长,即使有高昂的Staking收益,但综合下来他们损失的资金远超过Staking带来的收益。

对于这个问题是需要调整DOT的通货膨胀率的,如果只是这个问题,那么按照Jonas那种缓慢调整DOT通胀率的方式也是可行的,但请继续往下看。

②生态发展迟缓,生态项目收益吸引力不足。

对于这个问题,用户和资金是跟随项目的,如果有优秀的项目在会吸引到用户和资金的。

那么我们再看,波卡上的项目为什么不足:

①由于波卡无法直接运行智能合约,对于想要部署到波卡生态的应用要么必须自己做一条平行链,然后在这条平行链上运行自己的应用,但是做平行链的难度是大于做应用的,并且要维护平行链需要额外消耗团队大量的精力和资金;要么需要选择到一条非波卡官方的平行链上进行部署,但是对于该应用的团队来说,他们的发展会受制于该条平行链的发展,他们会多一层担忧,而这一点也会阻止许多项目进入波卡生态。

但是这个问题可能会随着Plaza/JAM的实现而解决。

②糟糕的交互体验和复杂的账户体系阻碍了项目发展。

但是Polkadot APP或许能解决这个问题。

③插槽拍卖成本过高导致进入波卡的门槛过高。

这个问题已经通过Coretime机制解决了。

④波卡上的营商环境非常糟糕。

许多团队表示,其商业模式比不过Staking的收益,因此难以在波卡生态中吸引到比较多的用户。这是当前波卡难以解决的一个关键环节,如果无法打通这个环节,就会阻碍波卡生态的发展。此外,上面提到的DOT因为通货膨胀率过高而面临贬值压力,会将情况变得更早。这就好比是我们在一个国家经商,不仅自身的商业利润比不过该国家的银行利率,导致许多资金都不参与到商业活动中,让我盈利很少,而好不容易赚到的钱还因为本国的货币贬值而进一步受到损失。这就是当前波卡的现状。

这就是为什么我们经常提及“调整通货膨胀的目标要考虑到对波卡生态项目的影响”。只有调整好波卡的营商环境,再配合Plaza/JAM、Polkadot App、Coretime等解决方案,才能把应用能在波卡迅速发展的基础打好。

最后,再次解释一下为什么我们更倾向于一次性调整到5%。

最重要的原因在于我们要赶时间,我们希望波卡不要错过下一次牛市。

如果按照Jonas的WFC3里的情况,先调整到8%之后再进一步降低,那样就太慢了,至少营商环境很难迅速调整到能吸引更多项目的情况。

此外,这个赶时间肯定也不能慌慌忙忙的,我们此前为许多团队提供过的运营建议,其中一点就是要围绕着关键时间节点倒推需要提前做好哪些准备,包括预热、造势等等。所以,在牛市将来未来之时,我们就需要为波卡提前预热,比如给大家展示波卡的营商环境正在改变,包括降低通货膨胀率,降低Staking收益,同时接着调整波卡的经济模型这样的重大事件多做一些宣传,让投资者、开发者、用户再次关注波卡。(一般来说调整经济模型算是很重要的事情,一定会有流量)提前制定好公链激励计划,并申请好国库资金。(这都要花费挺长的时间)提前与一些DeFi项目进行沟通和预热。

然后等到牛市开始到来(比如整个Crypto行业有明显的流动性增加之时),再一鼓作气地宣发出公链激励计划,配合大的经济趋势才能让波卡迅速地发展起来。当然,这只是一个粗略的运营建议(实际我们为团队做的建议会更详细和具象),但是相信你也能感受到,波卡如果要抓住下一次的牛市,那么要提前做的事情会非常多,时间也非常紧迫。我们给出的解决方案,都是要考虑后面几步应该要怎么走,然后有个大致的思路,才反过来推导出现在迫切需要做哪些事。所以,当我们看到没有更具备框架性并且收效很慢的解决方案时,总是忍不住着急。

这也是为什么尽管有人提到:“大幅降低通货膨胀率可能带来难以预测的是二阶效应,例如验证者如何改变其佣金以应对较低的奖励,这将进一步降低质押者的收入。”,我们也明白一定会造成一些验证者或者提名者的流失,但我们仍然坚持提出一次性调整到5%的建议。

当然,考虑到确实有很多人难以接受一次性调整到5%,我认为用渐进式调整也不是不行,但是需要进行快速的调整,比如经过5个月的时间,以每个月下调1%的方式,迅速在5个月的时间将通货膨胀率调整到5%。不知道这样的方式是否会更合适些?

但确实先调整为8%,再进一步调整太慢了。对于波卡来说发展是第一生产力。而发展真的是一个需要天时地利人和的事情,不能太过按部就班,该借势借势,而不是不管趋势如何,我只管自己慢慢调整。世界上真没有哪个成功的事物是这样按部就班进行的。

最后一搏?

我们关于“为什么我们希望通货膨胀率是一次性调整到固定5%的比例”的说法获得了许多赞同,尤其是许多社区朋友反馈到确实觉得波卡现在虽然有所改变,但是速度太慢了,很可能赶不上下一轮牛市。

为此,其中一位社区朋友根据我们的提议,发起了一个新的WFC提案,意思是将DOT的总通货膨胀率调整为固定的5%,目前提案已经开始投票了,(详情请参见:

),不过目前该提案却缺少支付Decision Deposit,可能14天后就要取消了,但是目前也已经有约100万票参与了。虽然目前以35%比65%处在否定状态,但是也能看出依然有许多朋友希望将DOT通货膨胀率调整为5%。

也许,我们这一次的讨论只能带来一点涟漪,并不能改变“DOT的通货膨胀率被调整为8%,然后逐渐减少”这样的发展。也许,由于这样的循序渐进可能会让波卡再次错过下一轮牛市,又可能不会错过。但如果有更多的力量去博取改变的话。。。

关心DOT的你们会更接受通胀率调整到8%,再逐渐减少还是直接调整到固定5%呢?不妨积极参与投票吧。