原文来源:Founder Park

OnlyFans 又登上了科技板块的头条。

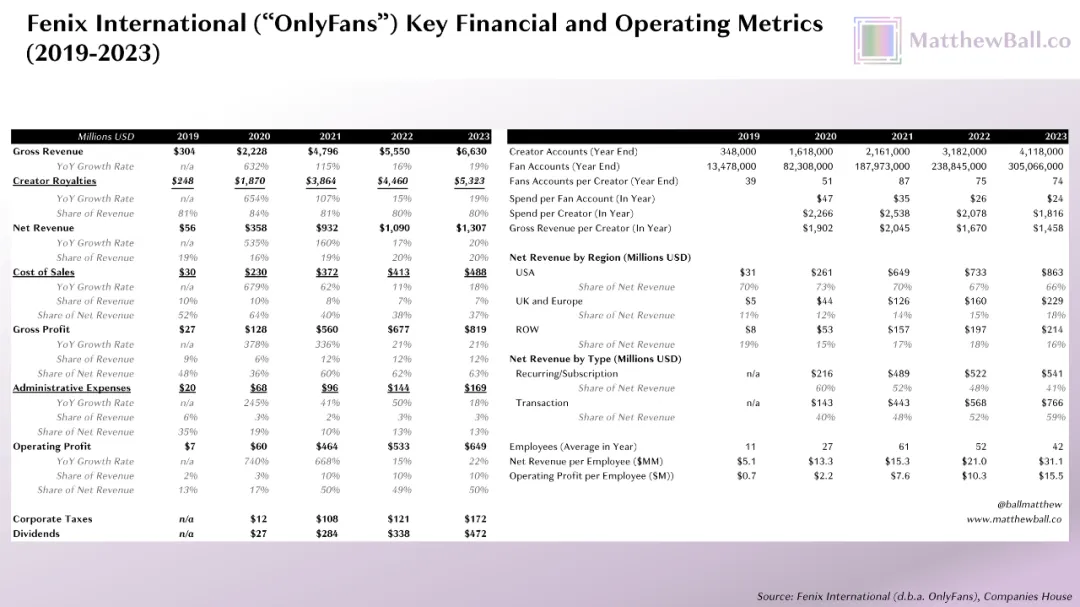

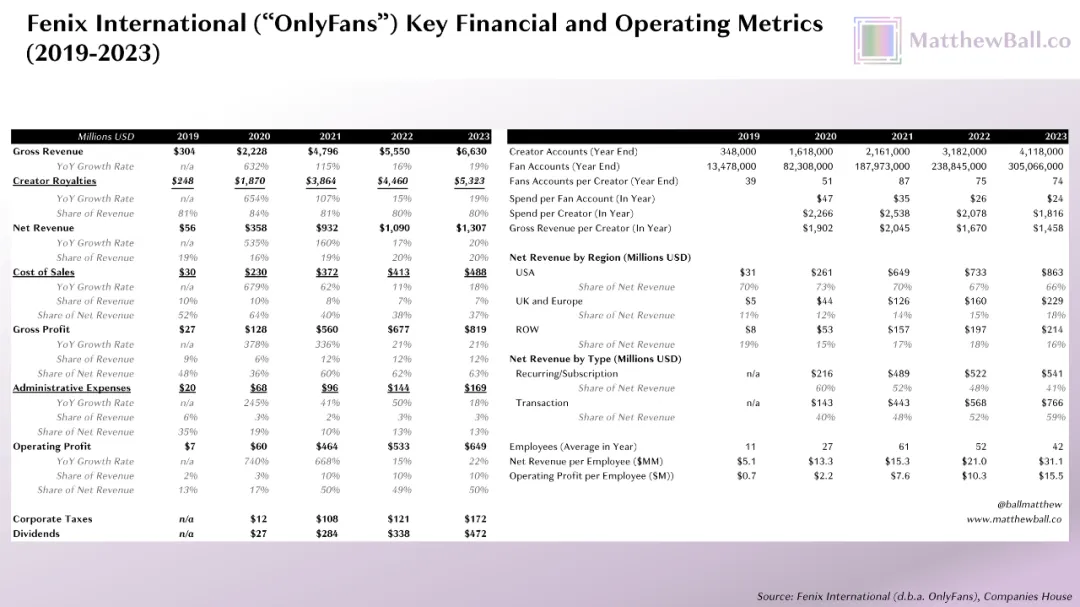

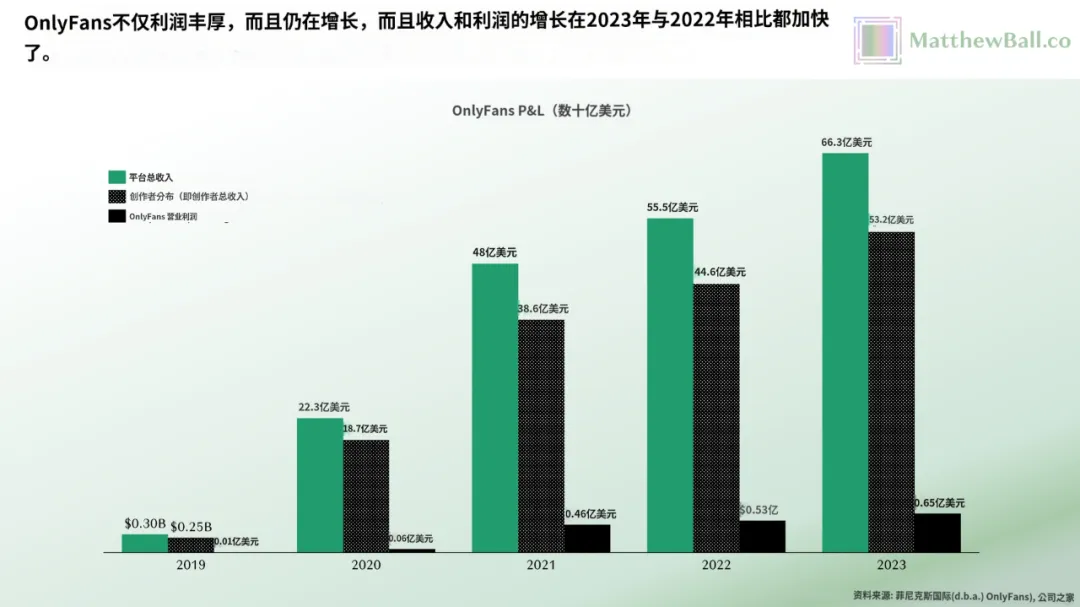

这家成人内容平台,年收入 66 亿美元,有人统计,这比硅谷所有新锐 AI 公司的收入总和还高。它是英国自 DeepMind 之后最成功的公司,是 TikTok 之后最有影响力的内容平台。

OnlyFans 定义了某种类型的创作者经济。

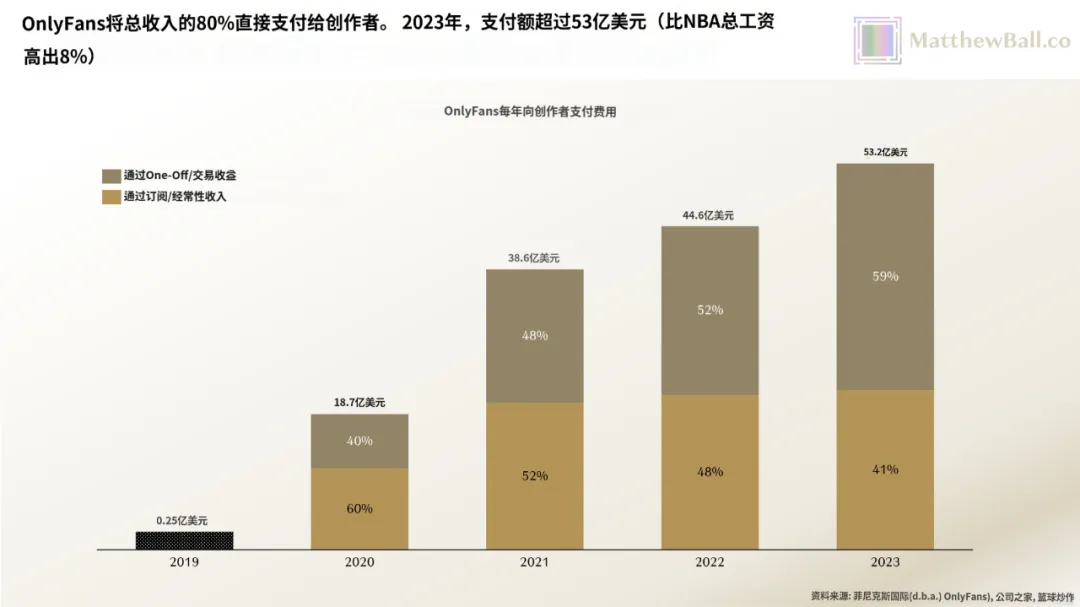

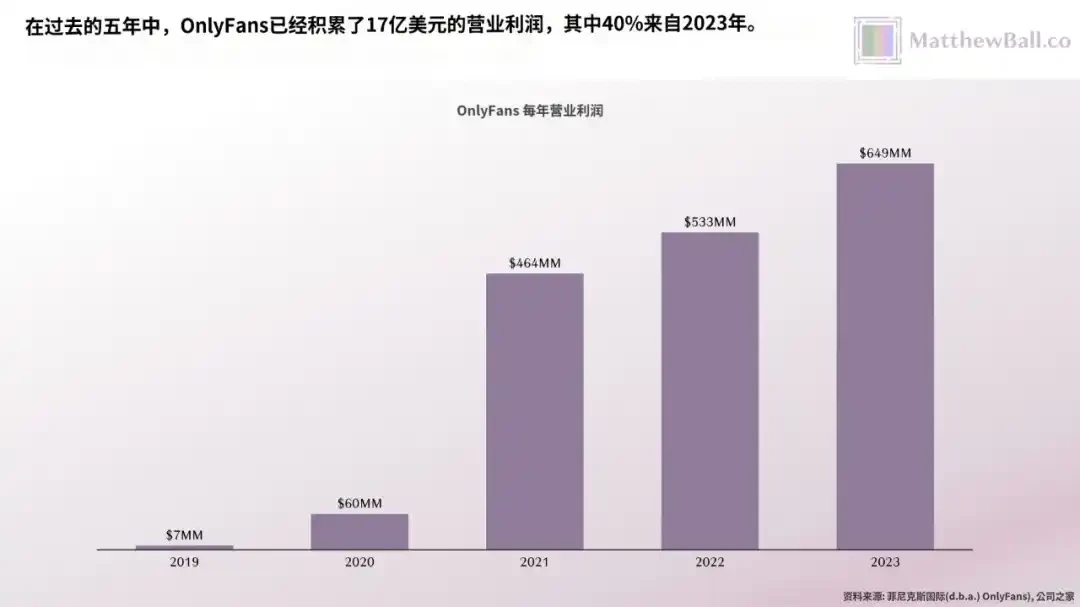

更恐怖的是, 2023 年,他们把收入中的 53 亿美元分给了创作者,就算这样,他们还有 6.49 亿美元的营业利润。

CEO Keily Blair 在接受采访时宣称,OnlyFans 不做推荐算法,不会引入虚拟 AI 角色,甚至暂时不打算推出 AI 相关的功能。

而这一切的考虑,都是为了保护创作者的权益、让用户和创作者拥有更多选择权。

文章内容编译自 Matthew Ball 的文章、WSJ 的采访,Founder Park 进行了部分删减。

01 TikTok 之后,最具影响力的内容平台

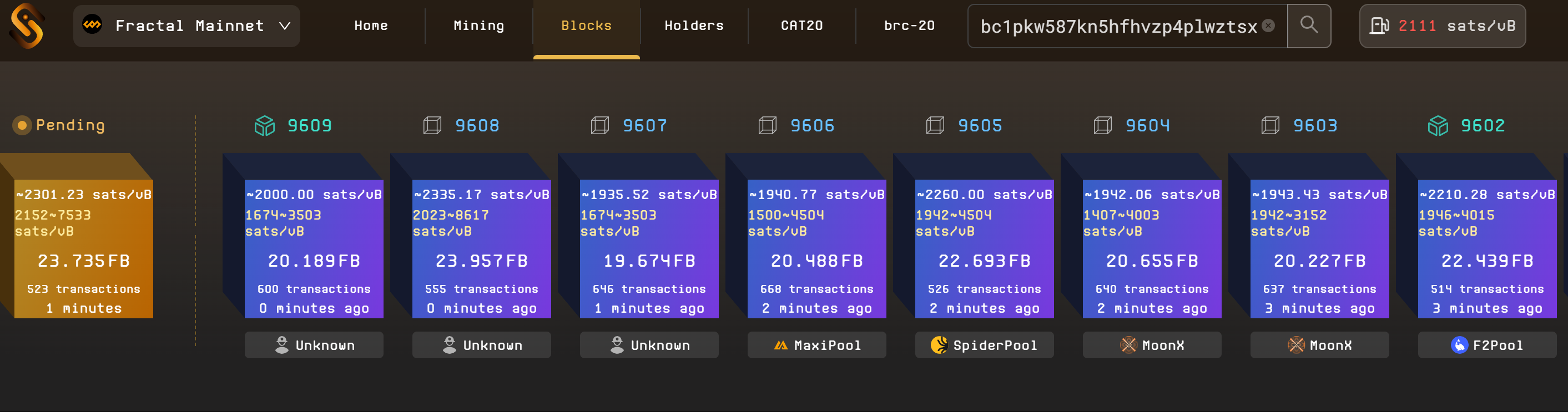

虽然是一家私企,但作为英国公司,OnlyFans 仍需公开部分业务和运营数据。尽管信息有限,但足够让我们窥见其收入、利润、规模及市场地位。

从某种角度来看,它是自 2010 年 DeepMind 成立以来英国最成功的公司之一,同时也是继 2014 年 TikTok 通过 Musical.ly 走红以来最具影响力的内容平台,特别是在创作者经济领域。

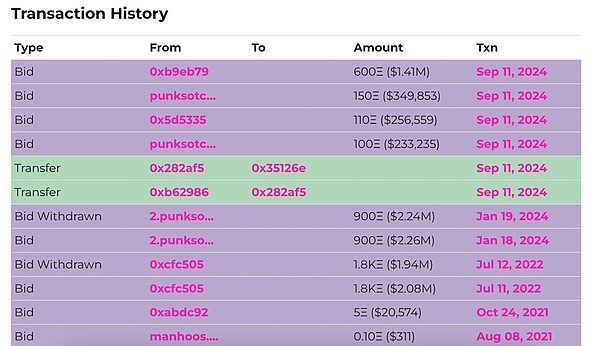

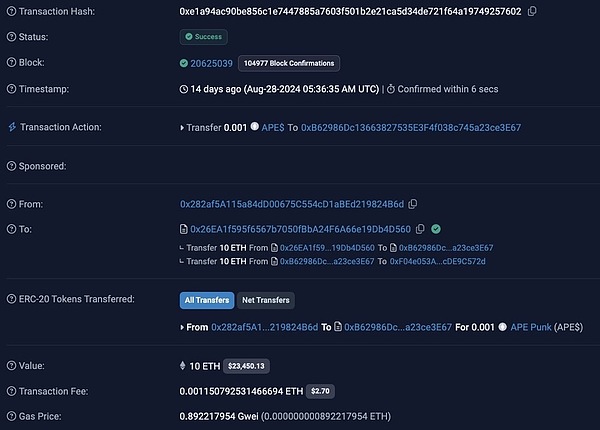

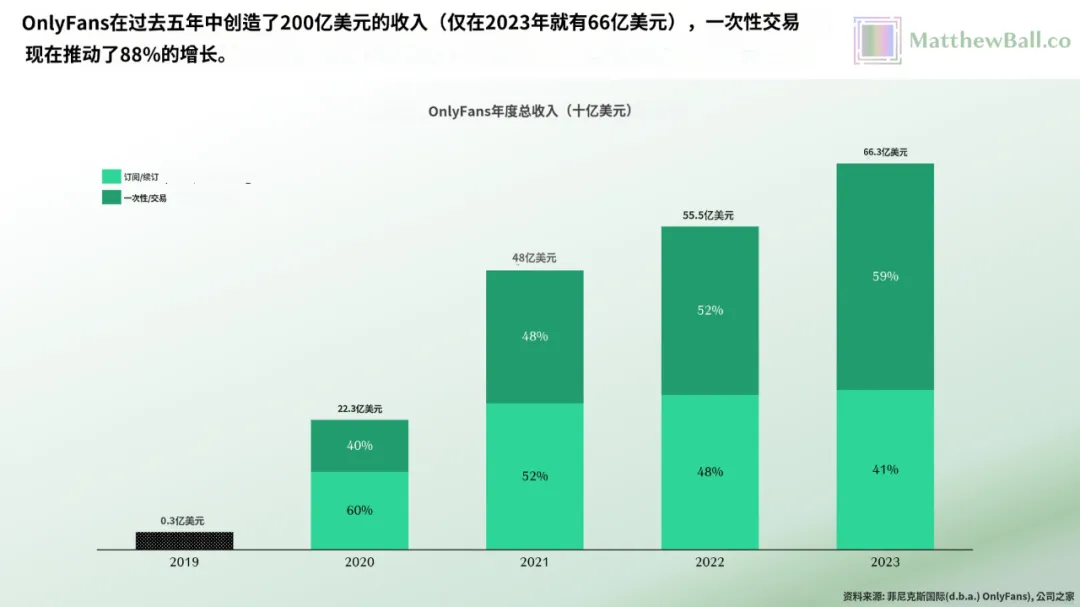

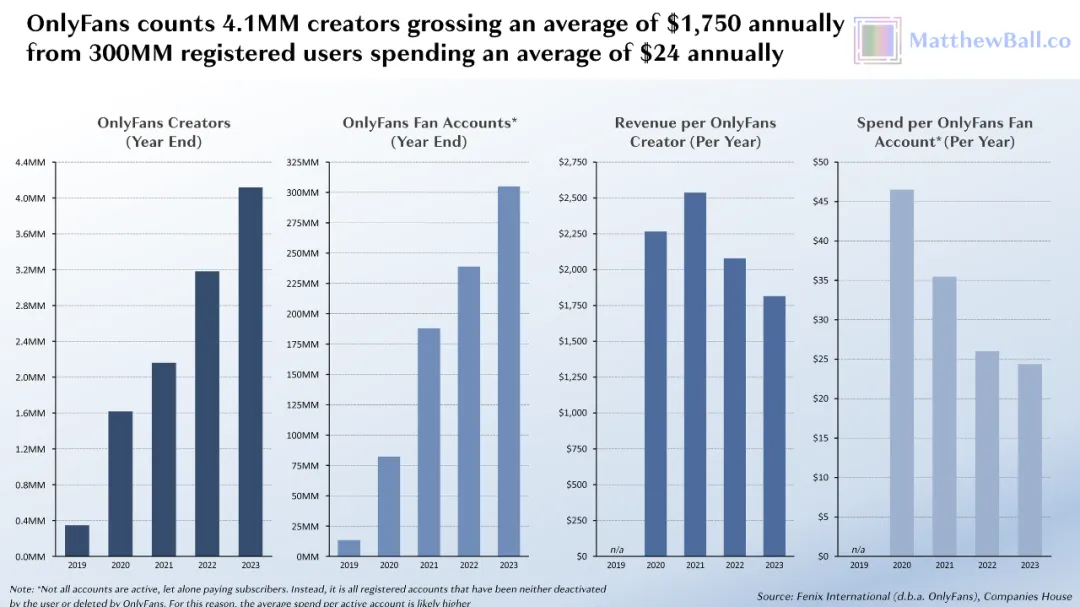

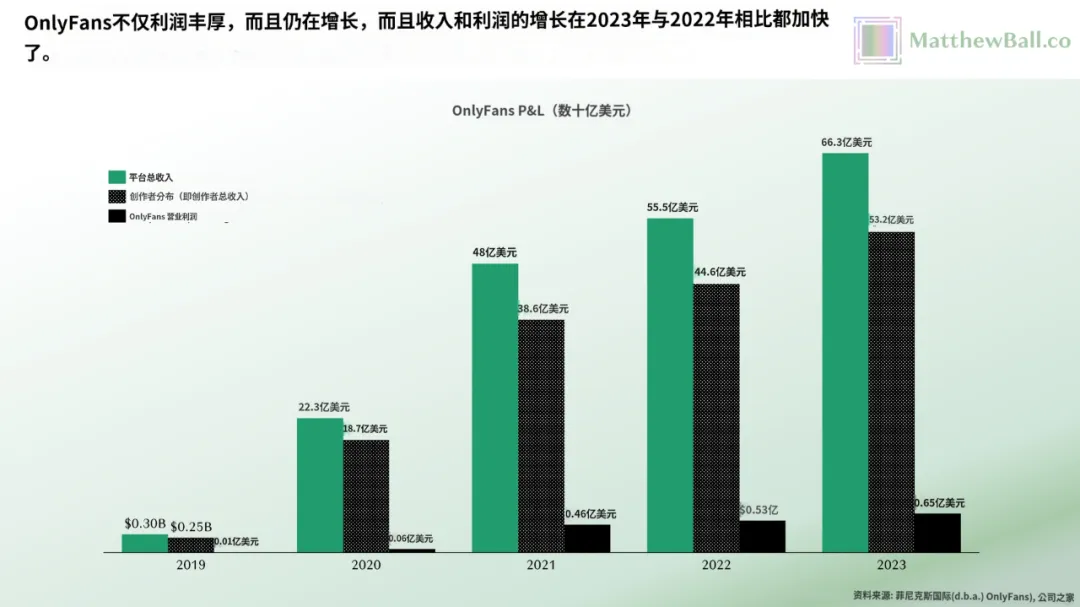

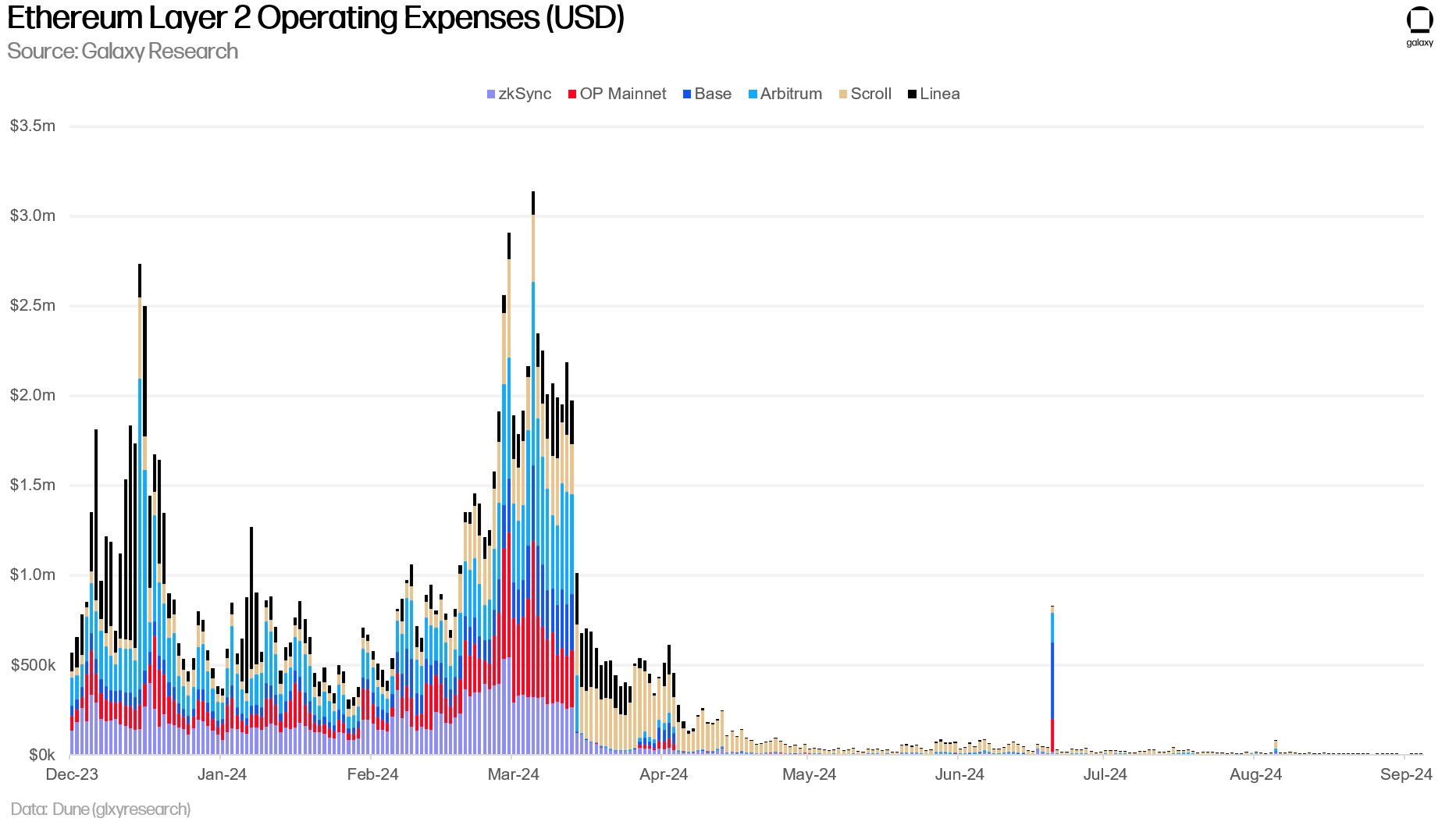

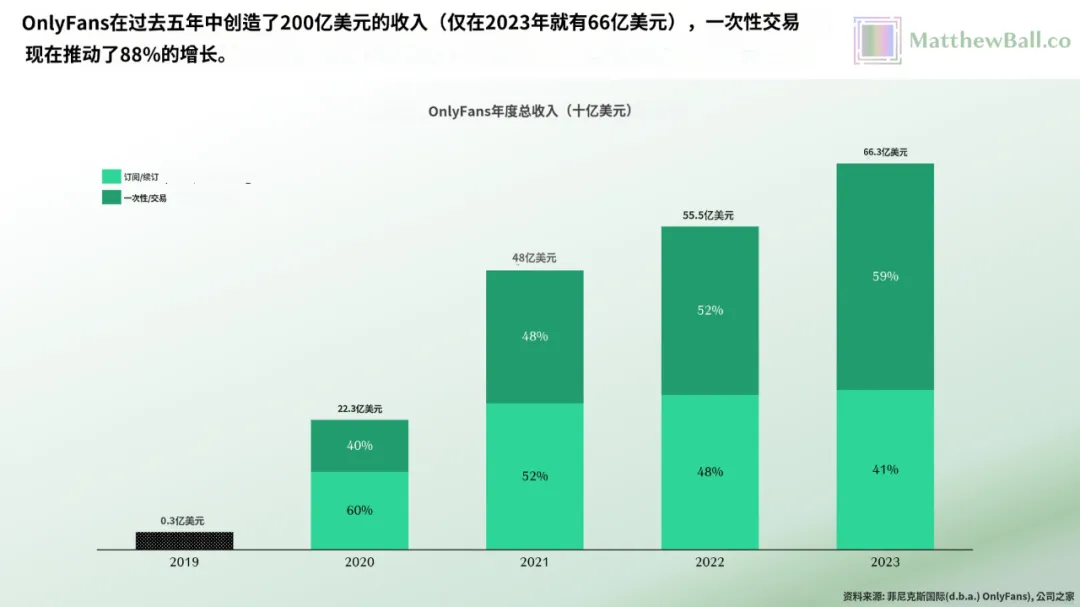

2023 年,OnlyFans 的年收入已达到惊人的 66 亿美元,五年前的收入是 3 亿美元。虽然疫情期间的爆发性增长不太可能重现,但 2023 年的收入依然比前一年增长了 19% ,也就是 11 亿美元,这比 2022 年的增速还快了 3 个百分点。尽管平台以订阅为基础,但现在超过 60% 的消费现在通过一次性交易完成,而且这些交易金额并不小,常常高达几十美元。

事实上,自 2021 年以来,订阅收入仅增长了 9%,而交易收入却飙升了 70%,占据了总收入增长的 88%。目前,OnlyFans 的收入已经是成人行业巨头 Aylo 的两倍,后者拥有包括 PornHub、Brazzers、RedTube、YouPorn 和 XTube 在内的多个品牌。OnlyFans 平台的注册用户已超过 3 亿,尽管并非所有用户都活跃或付费,但该平台并未披露具体细节。在地域分布上,三分之二的收入来自美国,英国和欧洲合计占比 16%,其余 17% 来自「世界其他地区」。

02 增长原因:市场空白期、高分成

收入的增长首先得益于品牌知名度的提升(「OnlyFans」一词已经成为创作者私域变现的代名词),有很多知名创作者入驻(他们中的一些人并不提供色情内容)。

此外,监管迫使许多成人内容平台删除了非常多内容(这些内容大多是未经任何合规流程上传的),并为新的内容上传进行了繁琐的身份验证流程。

同时,像 Reddit 和 Tumblr 这样的社交媒体平台决定禁止色情内容,这不仅创造了市场空白,也迫使拥有大量粉丝的创作者将粉丝引导到其他平台。而且,许多 OnlyFans 创作者现在将 Reddit、Imgur、Instagram、TikTok 和 Twitter 等网站视为吸引 OnlyFans 客户的一种引流手段。在大多数类似情况下,平台会反对创作者将观众或消费引导到竞争对手的服务上——或者至少会尝试推出一个集成的功能/产品,可能会取代一个替代品。

然而,这些网站并没有直接与 OnlyFans 竞争(更重要的是,它们通常禁止色情内容),因此它们通常允许这种行为,只要它符合它们的服务条款并且不是太公开。此外,这些平台通常从 OnlyFans 创作者的推广中受益,因为这会有一些很容易带来病毒传播的内容,而且不需要这些平台支付费用。

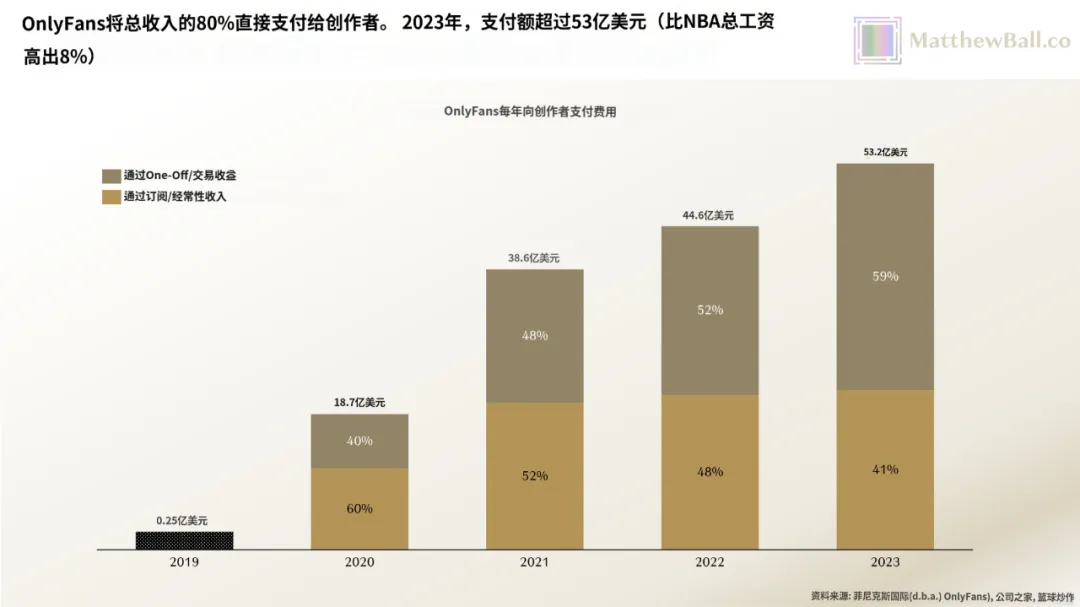

OnlyFans 成功的另一个原因是其高达 80% 的收入分成率,创作者作为演员为制片公司或其他经纪公司工作的收入分成比例。

在 2023 年,OnlyFans 创作者收到了惊人的 53 亿美元的支付。作为比较, 2023-2024 赛季 NBA 的总薪水为 49 亿美元,而 NFL 的上限为 72 亿美元。在过去的五年里,OnlyFans 创作者总共收集了超过 150 亿美元。当然,这些联赛每个都有 500-1, 700 名玩家,而 OnlyFans 拥有大约 410 万创作者。

总的来说,OnlyFans 正在慢慢吞噬整个色情行业。创作者和色情明星可以以更安全的方式赚更多的钱,同时拥有更大的自主权,并为观众提供更真实、差异化和有价值的体验。

顺便说一句,OnlyFans 的高收入分成之所以可行,是因为它没有给苹果分成(这会拿走所有收入的 15-30%)。事实上,iOS App Store 和谷歌的 Play Store 不允许色情应用。通常这样的禁令对于一个潜在的商业模式来说是一个丧钟,但基于浏览器的体验对于图像和视频观看以及聊天来说是足够的(只是对游戏不太友好),大多数潜在的 OnlyFans 客户不会因为基于网络的体验「不如」基于应用的体验,以及支付过程更慢、更烦人而受到阻碍(对于休闲游戏或电子商务来说,这不太行)。

03 顶级创作者拿走了大部分收入

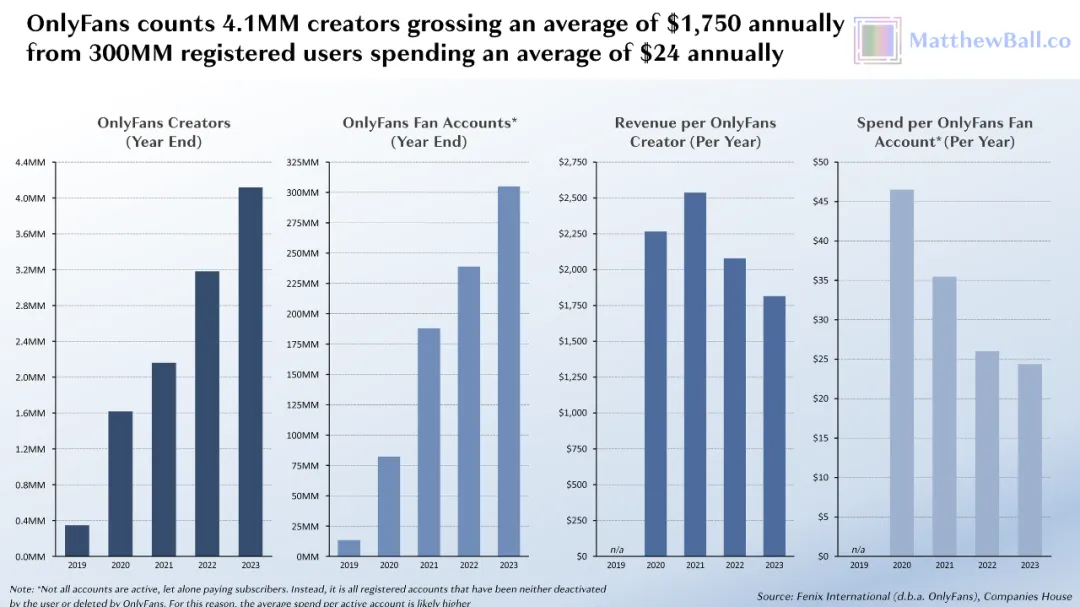

与其他 UGC 平台的情况一样,OnlyFans 的收入高度集中在顶级创作者手中,他们获得了绝大多数收入,而大多数创作者的收益很少。

OnlyFans 上有超过 410 万个创作者账户(公司不披露独特创作者的数量;有些人运营多个账户)和超过 3.05 亿粉丝。一些创作者估计每月能产生数百万美元,但收入似乎遵循传统的正态分布。

平均来算,平均创作者有 74 个粉丝,每年支付 24 美元(或每月 2 美元),总计每年 1800 美元(其中 1450 美元归创作者所有)。然而,中位数创作者的收入可能要少得多。但根据之前 OnlyFans 内部的数据显示,前 0.1% 的创作者(其中一些人每月收入数百万)的收入是前 15% 创作者的 15 倍。

尽管如此,世界上很少有其他平台拥有超过一亿的每日平均活跃用户,这些人每年在平台的支出超过 20 美元。

顶级创作者中常见的一种技巧是一系列定价阶梯,包括一个免费版,例如基础:免费,标准:每月 5 美元,高级:每月 10 美元,VIP:每月 100 美元……,其中还可以有额外的交易(例如按次付费的消息或图像)。

为了减少流失,许多权益只对长期订阅者可用。顶级订阅者还可以直接与创作者沟通(这使得这些用户可以提出可能导致进一步额外收费的请求)。在许多情况下,回复实际上是由创作者的团队成员编写的——记住,这些创作者中的许多人现在都是价值数百万美元的企业负责人——尽管这种所谓的欺骗导致了一些法律行动。

从这个意义上说,我们应该认识到,许多粉丝正在为超社会关系和连接幻想付费,而不仅仅是照片和视频。许多顶级账户不是限制级的,有些完全专注于 Patreon 或 Substack 的那种内容,而不是 OnlyFans,或者以其他方式只是对私人(但 PG-13 级)Instagram 照片的付费访问。

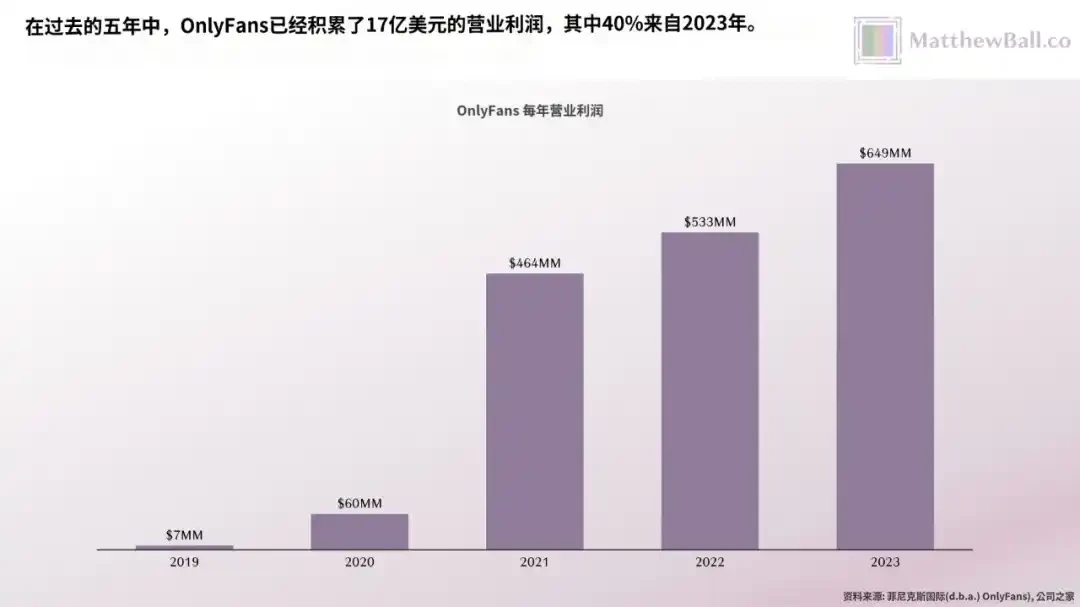

尽管 80% 的总收入转给了创作者,但 OnlyFans 产生了相当可观的利润。在 2023 年,该平台的净收入为 13 亿美元,毛利润为 8.19 亿美元(至少有一半的 4.88 亿美元销售成本将用于信用卡手续费,其余大部分与带宽、服务器等有关)。在所有开销之后,营业利润为 6.49 亿美元(占净收入的 50% 和总收入的 10%),过去五年总计为 17.4 亿美元。

2023 年,公司平均只有 42 名员工,两年前是 61 名。在这一年中,每位员工创造了 3100 万美元的净收入和 1550 万美元的营业利润。

自 2019 年以来,OnlyFans 已经向其两位所有者支付了 11 亿美元的股息,仅在 2023 年就支付了 4.72 亿美元。值得注意的是,Leonid Radvinsky 曾在 2018 年创立了一家色情直播公司,当时他购买了 OnlyFans 的 75% 股份,那时的利润(可能)还没有累计超过 100 万美元。

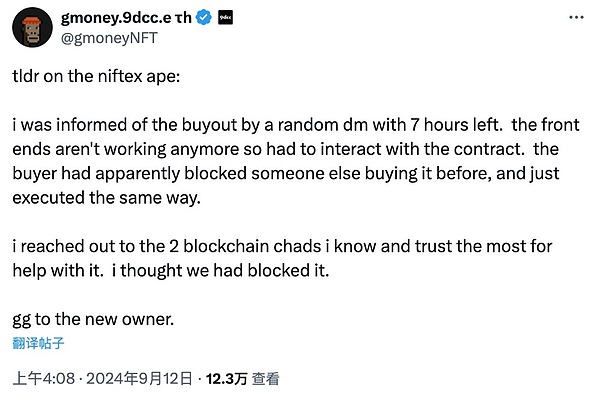

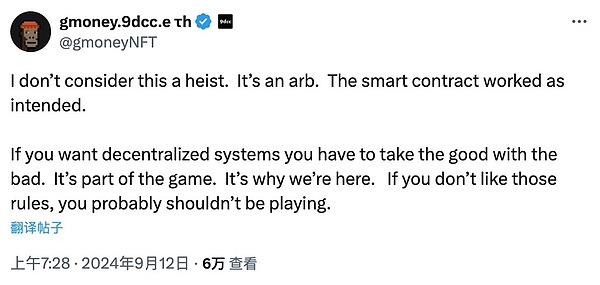

04 新威胁:开放成人内容的 X、以及 AI

这几年出现了一些 OnlyFans 的竞争对手,其中一些甚至为创作者提供了更高的收入分成。然而,OnlyFans 的双边市场规模(即用户和创作者)已经证明是持久的,不仅仅是有利可图的。

然而,除了「OnlyFans 能变得多大?」之外,还有两个有趣的问题。

首先,X 是否能够成功进入这个领域,以及它将如何影响 OnlyFans?在 2024 年 6 月,Elon Musk 结束了该平台对色情内容的禁令,这一举措是在它推出付费订阅和封闭消息后不久。

第二,不仅仅是图像和视频,还包括生成性 AI,将如何影响这个类别。

随着更多替代品的出现,对「真品」的需求下降,而对超社会真实性的溢价却在上升。这种趋势是可以预见的。而且,生成式 AI 创作者却能够真正做到你想要的一切,而且只为你服务。与真实创作者不同,这些 AI 能讲多种语言,随时随地都可用,并且在未来还可能融入沉浸式 3D 的环境。

05 不做推荐算法,不引入 AI

今年 5 月份,在一次媒体采访中,OnlyFans 的 CEO Keily Blair 阐述了他们对于内容推荐的想法,以及对于 AI 的观点。Founder Park 进行了简单编译。

没有算法推荐、没有 AI

Jeff:你们是怎么通过推荐系统吸引粉丝的?

Keily Blair:我们没有任何粉丝的个性化推荐系统。

Jeff:好的,你们计划将 AI 加入到产品中吗?

Keily Blair:所以我们不允许 AI 生成的内容。真实的创作者可以使用 AI 来增强自己的内容,但禁止完全的 AI 虚拟人账户。

Jeff:每日使用时间对于社交媒体公司很重要,你们是怎么提升这个指标的?

Keily Blair:与许多其他社交媒体公司不同,这对我们来说实际上不是一个重要的增长指标。

Jeff:你们网站最大的流量来源是什么?

Keily Blair:我不知道。我不追踪这个指标。

Jeff:……那你是怎么得到这份工作的?(笑)但你很擅长用户增长,你肯定有这方面背景吧?

Keily Blair:实际上和很多科技公司 CEO 相比不同的是,我是学法律的,专门研究网络安全和隐私问题,这大概说明了不少问题。

Jeff:但是总之你们现在已经能轻松创收了,对吧?

Keily Blair:我认为 Onlyfans 的真正有趣的是,我们是一个让成年人真正拥有成人内容体验的空间。有时这包括「成人内容」,但它也可以包括体育、喜剧、综合格斗……基本上是任何创作者想要通过粉丝群体获利的地方,只要他们遵守我们的服务条款。

没有广告、严格审核作者身份

Jeff:为什么 Onlyfans 不通过平台推荐来帮助用户发现那些受欢迎的账户呢?毕竟,广告驱动的模式几乎是每个社交媒体平台的核心。

Keily Blair:这是因为广告驱动模式是社交媒体增长的关键,社交媒体平台通常都以这种方式构建。但是 Onlyfans 与许多其他平台不同,我们与创作者社区的利益一致。只有创作者成功了,我们才能成功。自从我们成立以来,我们已经向创作者支付了 150 亿。我们的商业模式意味着我们每赚一美元,创作者就赚 4 美元,我非常自豪。

Jeff:所以,OnlyFans 并不追求模仿那些以广告为主导的主流社交媒体平台模式,这在近年来似乎是个逆流而动的选择。我们见证了 TikTok、YouTube shorts、Instagram 和 Facebook 都在大力推广订阅和直接向创作者付费的功能。有趣的是,这种趋势与他们减少对创作者的收入同时发生。

我很好奇,你对这种竞争格局有什么看法,以及对于一个想要采用 OnlyFans 这种模式的平台来说,信任和安全问题需要考虑哪些方面?

Keily Blair:确实,其他平台开始模仿 OnlyFans 的模式,尤其是在创作者变现和订阅机制方面,尽管他们在收入分配上可能没有那么慷慨。

我认为创作者和年轻一代都渴望更多的互动和公平的回报。Z 世代那些相对年轻的成年人希望与创作者建立联系,他们认为创作者应该得到应得的报酬。

OnlyFans 的一个关键区别在于,创作者始终拥有他们内容的版权。他们可以随时随地将内容从平台上移除,这些内容不属于我们,而是属于创作者自己。对于其他平台,如果他们依赖广告收入,我理解这是一种额外的变现方式。但 OnlyFans 一直秉承这种订阅的盈利模式,我们的用户和创作者都习惯了这种规则。我认为其他平台在转向订阅模式时面临的挑战是,用户已经习惯了免费获取内容,他们需要感觉到这是独家内容,他们需要感觉到自己获得了更多价值。

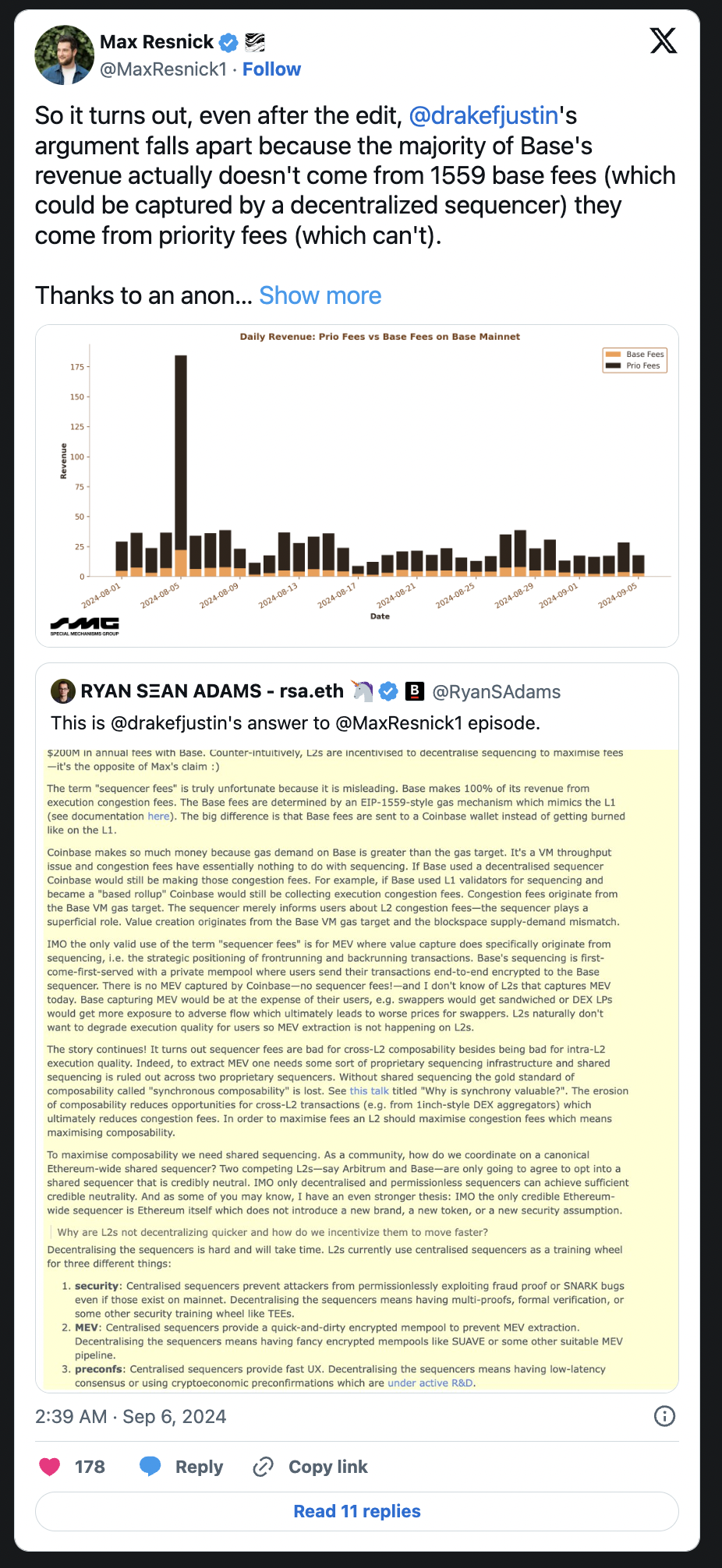

在创作者经济和商业趋势方面,我们注意到订阅收入现在占我们总收入的比例中,其实比「微交易」(单次交易)收入要小。「微交易」包括付费解锁内容、私信、定制内容和幕后彩蛋等。有时,作为用户我可能不想订阅所有内容,我只想看某一件特定的事情。因此,让用户和创作者能够自由选择不同的变现模式,无论是订阅还是微交易,都非常重要。

至于信任和安全,这对我们的运营至关重要。在 OnlyFans,我们非常重视这一点。我们首先关注创作者的注册流程,因为这是最重要的环节。创作者必须经历一个非常严格的审核流程,他们必须向我们提供九种不同的个人信息,包括在某些司法管辖区,比如美国,你必须提供社会安全号码。我们要求提供政府发布的身份证明、全名、银行账户细节、其他社交媒体账号等,这样我们就可以确保你在所有平台上都是同一个人。我们不会将这些数据用于其他目的,我们使用这些数据只是为了保护社区的安全,并建立问责制。

Jeff:但是在一些国家你们获得不了这些创作者的有效身份信息,你是怎么处理的?

Keily Blair:这确实很棘手。在那些我们实际上无法验证身份的国家,我们选择不在这些地区开展业务。我们必须确定我们的创作者在加入平台之前的年龄和身份,特别是如果他们选择分享成人内容的话。

Jeff:很明显,你们不允许未成年人在平台上无论是作为创作者还是观众出现。那如果我有一张我孩子的照片,作为一个创作者,我想分享给我的粉丝看,会怎样?

Keily Blair:肯定不行。

Jeff:好吧。那如果,只是如果,我想在我的 OnlyFans 账户上玩角色扮演,我是个穿着校服的女孩,会怎样?

Keily Blair:那也不行。所以我们不允许任何有关年龄暗示的角色扮演,Jeff。这对我来说是原则问题。我自己就有两个孩子,一个 9 岁,一个 11 岁。我希望他们能在网上有一个健康的环境。

作为一个社交媒体平台,我们非常重视相应的安全控制措施。我们了解每个不同的平台模式都有其风险。这就是为什么我们对平台上所有超过 18 岁的用户都很有信心,我们允许成人内容的存在。我们必须面对不同的风险,所以我们在内容审核上的投入非常大。这也是为什么我们的平台没有端到端加密,即使是在私信中也是如此,这意味着我们可以专注于保护社区的安全,确保社区只对成年人开放。

为了保护创作者而禁止使用 AI

Jeff:你们针对 AI 的一些决策是真的令我感到有些困惑了。比如说 Chatbot,它现在可能在许多事情上并不那么出色,但它在进行简单对话方面相当不错。除了订阅之外,创作者还需要花很多时间和交谈。其实这也算不上社交平台的秘密了,那些人气很高的创作者有专门的客服团队,他们完全可以训练机器人来模仿自己,然后就可以撒手不管了。这能省下一大笔开销。你们为什么不允许这么做呢?

Keily Blair:你说这是「简单对话」,但 OnlyFans 的私信里真的有很多非常深刻的内容,聊天机器人可处理不了这些。这个先不提,我觉得现在生成式 AI 的风险挺多的,这又涉及到法律问题了。现在大家都在探讨 AI 的未来:有的说 AI 会带来巨大的变革,有的担心会出现 AI 统治人类的末日场景,我们该怎么防范?……

但他们没解决 AI 目前正在面临的一些问题,比如版权、归属等。它们不是未来可能发生的问题,是现实问题,是现在就在侵犯创作者权益的问题。真的允许 AI 在系统中自由运行是有风险的。所以对我们来说,我们允许创作者用 AI 来丰富内容,但它必须明确属于创作者,必须能向我们证明。

Jeff:Meta 那边就用了机器人,它们偶尔会假装是纽约公立学校孩子的父母。你的意思是你永远都不会允许使用生成 AI 来创作内容和社交互动吗?

Keily Blair:目前我们认为引入 AI 的好处还不足以抵消风险,但我们持续在关注这个领域的发展。我没有预知未来的水晶球,技术变化太快了。所以对我们来说,我们有一个由律师、隐私专家、技术专家、开发人员组成的团队,他们正在研究现有技术以及它如何能够助力我们的创作者社区。如果哪天我们对保障措施有信心了,我们可能会考虑探索这个方向。但现在,根据目前的情况,我们还不适合这么做。

给用户和创作者更多选择权

Jeff:我注意到你之前公开表达过对一些推荐算法平台的不满。但与此同时,你在某种程度上似乎也在与这种模式合作,在 OnlyFans 上成功的创作者几乎都是在 Instagram、Twitter、YouTube 上已经成功的创作者。我想知道你是怎么看待这种共生关系的,你的业务在某种程度上是不是也依赖于你似乎不太喜欢的这种模式。

Keily Blair:每个创作者都是在经营自己的事业。本质上,我们是一个帮助创作者和粉丝建立联系的平台。

有一份非常有意思的报告,它指出大多数创作者在 7 个甚至更多平台上运营,并且在这些平台上为不同的受众提供不同的内容。如果其他社交媒体平台彻底改变了创作者与粉丝互动的方式,如果其他平台对创作者与粉丝的互动产生了负面影响,我们就会受益。他们可能会最终选择 OnlyFans 作为主要平台,当然,前提是他们超过 18 岁并且通过了所有的验证。

确实,我认为我们和其他平台之间存在一定程度的共生关系,因为这一切都关乎创作者本人和他们的粉丝群体。但我们仍然需要建立保障措施,并且控制我们平台上的内容。比如允许用户有选择权,让他们能够选择每一个订阅,选择他们想要追随的每一个创作者,这是非常重要的。因为作为一个粉丝,我不会对所有东西都感兴趣。我只对某些东西感兴趣。我是某些人的粉丝。我喜欢某些音乐家,我喜欢某些记者……

我们不想要推送通知,我们希望有选择,我们希望能够掌控。我们的创作者也希望掌控他们的粉丝群体。创作者可以屏蔽粉丝,他们可以决定不让某些人关注他们。所以对我来说,保持激励的一致性,专注于提供卓越的用户体验和创作者体验,这对我们来说非常重要。

Jeff:是这样吗?你似乎在暗示这个平台可以成为其他平台不好体验的替代品。但我的意思是,我们是否应该考虑互联网本身如何在这些方面做得更好?或者,我们现在就应该这样做?OnlyFans 是建立在假设它将永远是一个互联网另类产品的基础上,你怎么看待整个互联网社交产品的发展?

Keily Blair:我是个乐观主义者。我真的希望我们可以建立更好的社交媒体平台,我们可以做出改变。我认为我们之前谈到的一些结构性问题确实让这变得困难。我们与众不同的地方,是我们在安全性方面取得了成功,同时考虑并意识到我们社交平台上普遍存在的风险,并适当地控制它们。

因为我们从一开始就将安全性融入设计之中,而不是事后再补救。这种从设计上就考虑安全性的方法,让我们能够更好地保护用户,同时也为我们的创作者提供一个更安全、更受控制的环境。这种前瞻性的思维方式,让我们能够在社交媒体领域中独树一帜,为用户和创作者创造真正的价值。

当然,事后的思考和努力总是有价值的,总比没有行动要好。因此,我抱有希望,互联网能够朝着那个方向前进,我期待我们能看到现在其他社交媒体更多的变革,以及一个更加积极乐观的社交媒体的未来。