随着链上活动的剧增以及链上基础设施的演进和丰富,链上 MEV 一直以来都被视为以太坊暗森林中最为危险的一部分,这直接对用户的链上金融活动造成了利润损失和用户体验的降级。本文的目标就是从 Ethereum 2.0 的区块生成机制以及提议者-构建者分离(PBS)的技术演进为基础,来着重分析了该套机制带来的天然中心化和信任化问题与以太坊的价值观有着截然相反的现实情况。

链上 MEV 的加剧确确实实是双刃剑,有其正负外部性,正向包括减少 DEX 价格差异、帮助清算交易;负向包括对用户的夹层交易损害。因此 MEV 的解决方案更多是减轻负外部性,而无法做到根除。在我们减轻 MEV 的负外部性和解决当前基于第三方信任中间件 Relayer 的问题的机制探索过程中,主要分为三类措施:拍卖机制的改进、共识层改进、应用层改进。这三种改进都将不同程度的对 MEV 的现代格局产生影响,但是有部分解决方案并不能实质解决用户遇到的三明治攻击的问题,用户交易仍然处于 public pool,因此需要引入更多的隐私池技术来保护用户交易的可选隐私性,这些 MEV 方案值得去结合起来尝试。

除此之外,MEV 作为无法避免的机制设计副产品,其未来还会更进一步的复杂,我们也在文中探索了在 Layer 2 架构、EIP-4337 账户抽象等新交易类型的实施下,可能出现的更多 MEV 的技术挑战和机会。

最后,我们希望以此文章,探索减缓 MEV 负外部性问题的潜在解决方案,并且对当前的 MEV 方案的利弊作出一个全方位的认知,不仅仅是为了未来点亮用户所处的黑暗森林,也为业内研究者点亮进一步研究 MEV 的黑暗森林。

Ethereum 2.0

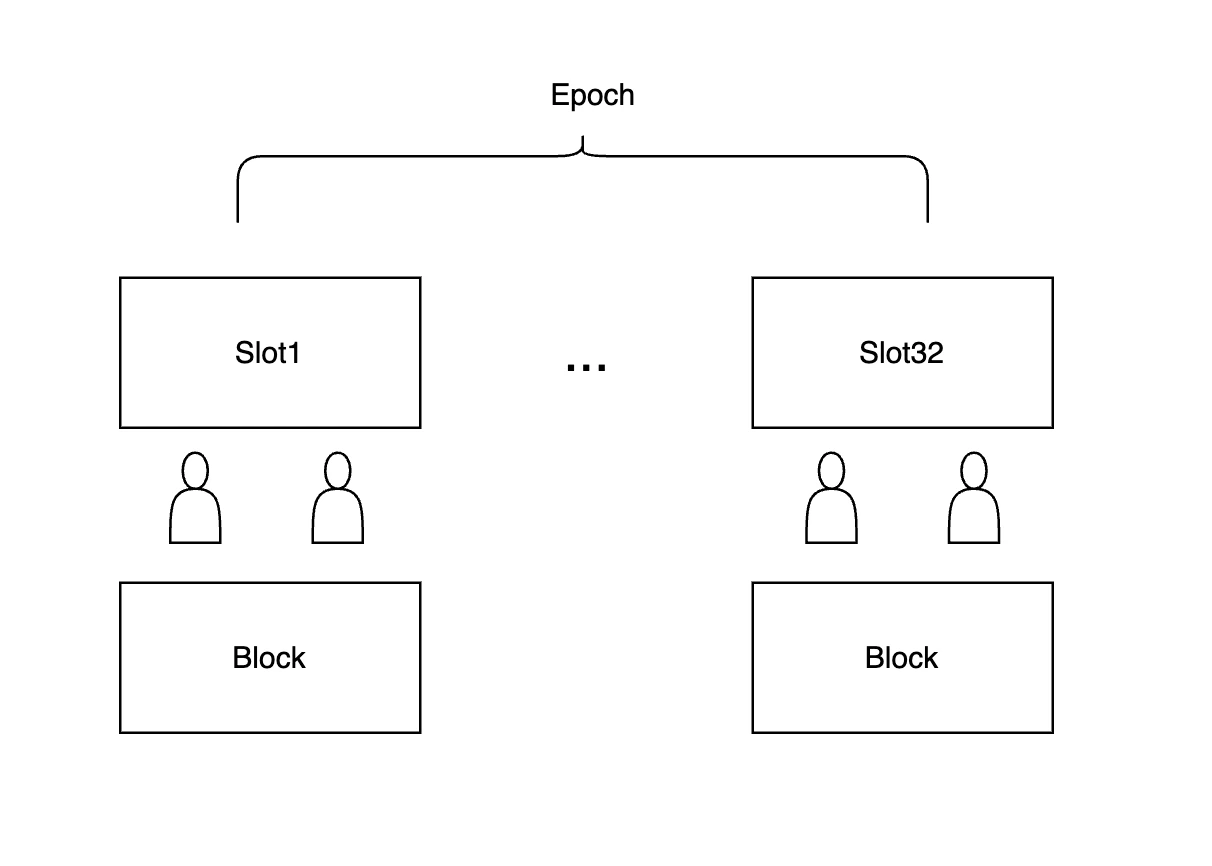

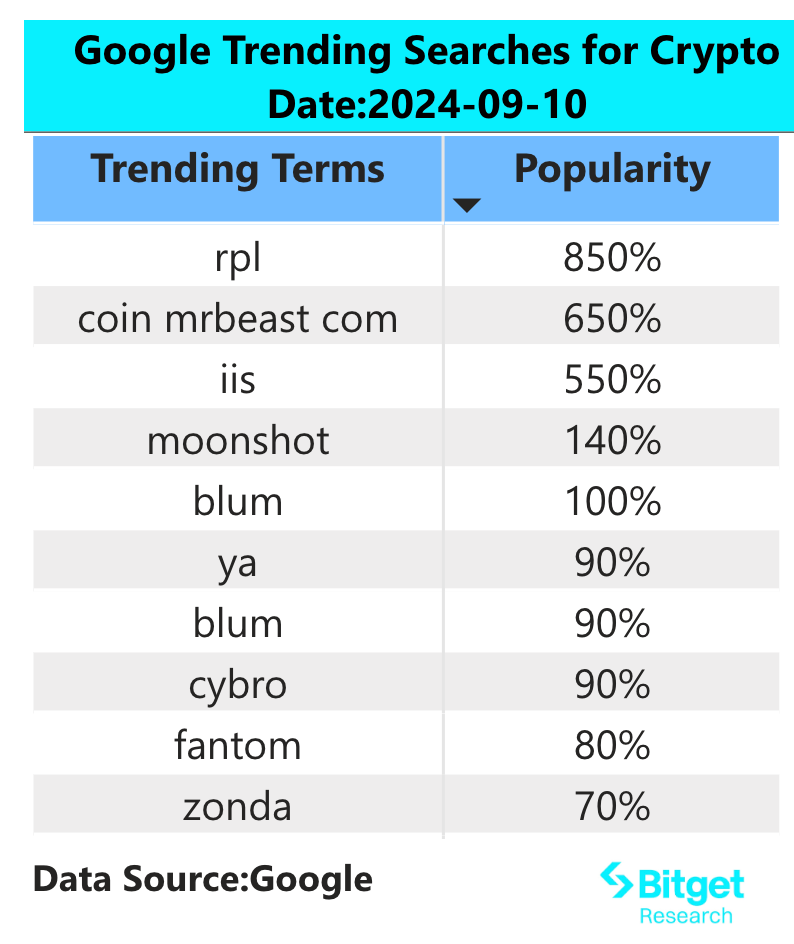

自从 The Merge 以后,以太坊采用了 POS 机制来确保网络的安全性,同时在区块的产出方面,放弃了计算密集型的竞争,转而采用权益证明。合并后,以太坊被划分成执行层以及共识层。而整个区块的产出也发生了变化,每一个 Epoch 为一个 POS 周期,每个 Epoch 中又被划分成 32 个 Slot,每个 Slot 相当于一个出块的时间单位,为 12 秒。

验证者提议区块图示

整个网络会在每次 Epoch 内,随机从验证者中挑选一个委员会,提议区块的人是在委员会集合中随机选出,该区块提议者需要将交易打包并且排序执行最后产出一个区块,其它委员会验证者会监督这个过程,然后为该区块投票。并且这个委员会会在每个 Epoch 之后重新选择。同时还被施加一定的操作时间限制,以保证区块生成和投票的效率。在这里,我们为读者规范术语,Payload 是执行负载,意味着交易的状态更改,可以视为执行区块的一部分。区块提议者将实施执行负载(Execution Payload 也就是实施交易结果的状态更改)和区块提议。

PBS 架构

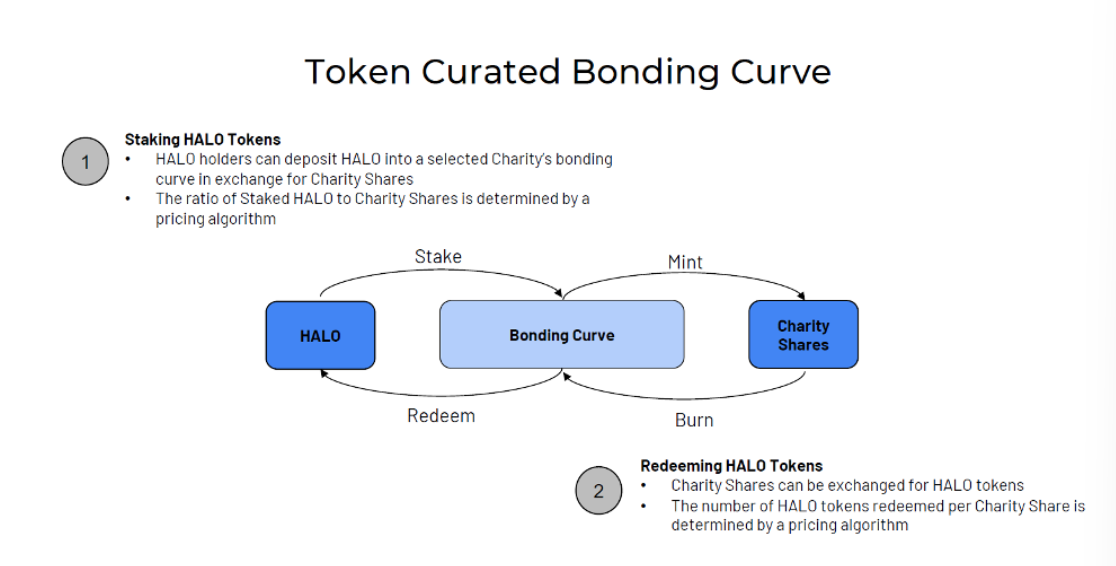

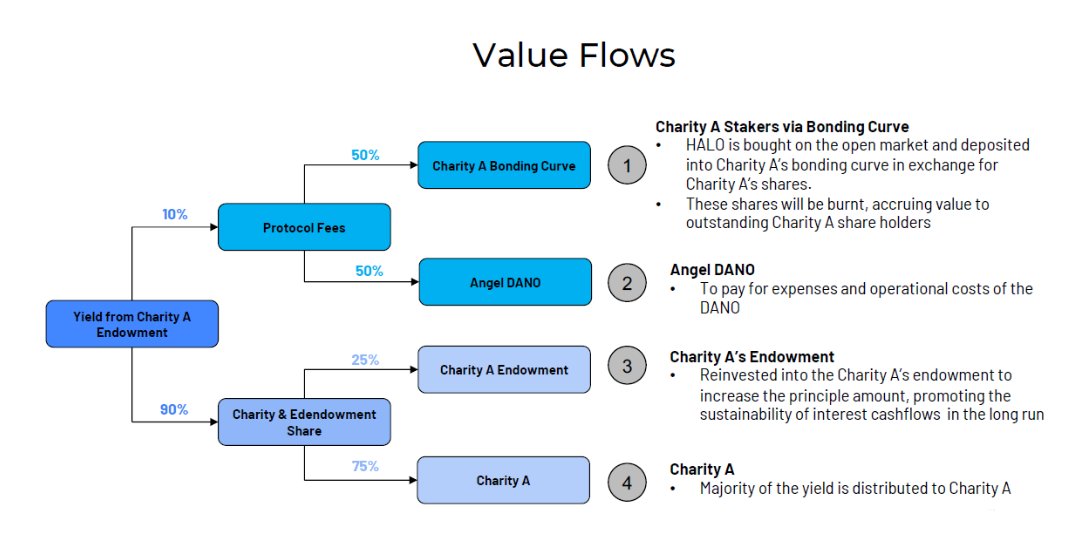

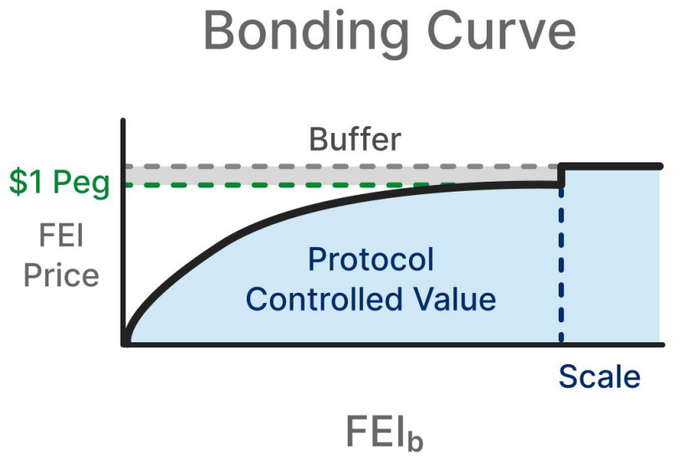

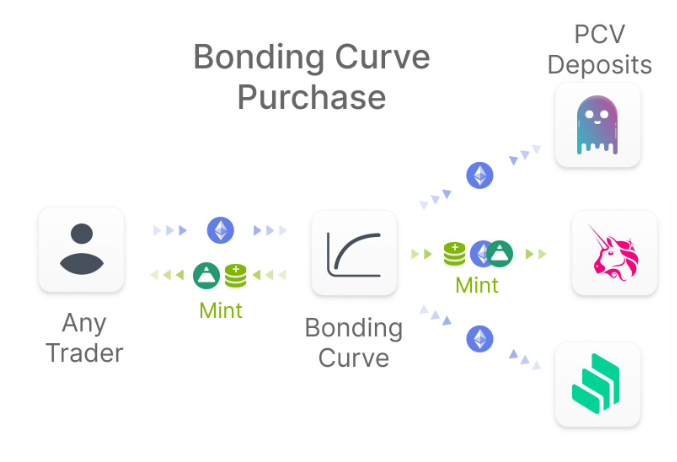

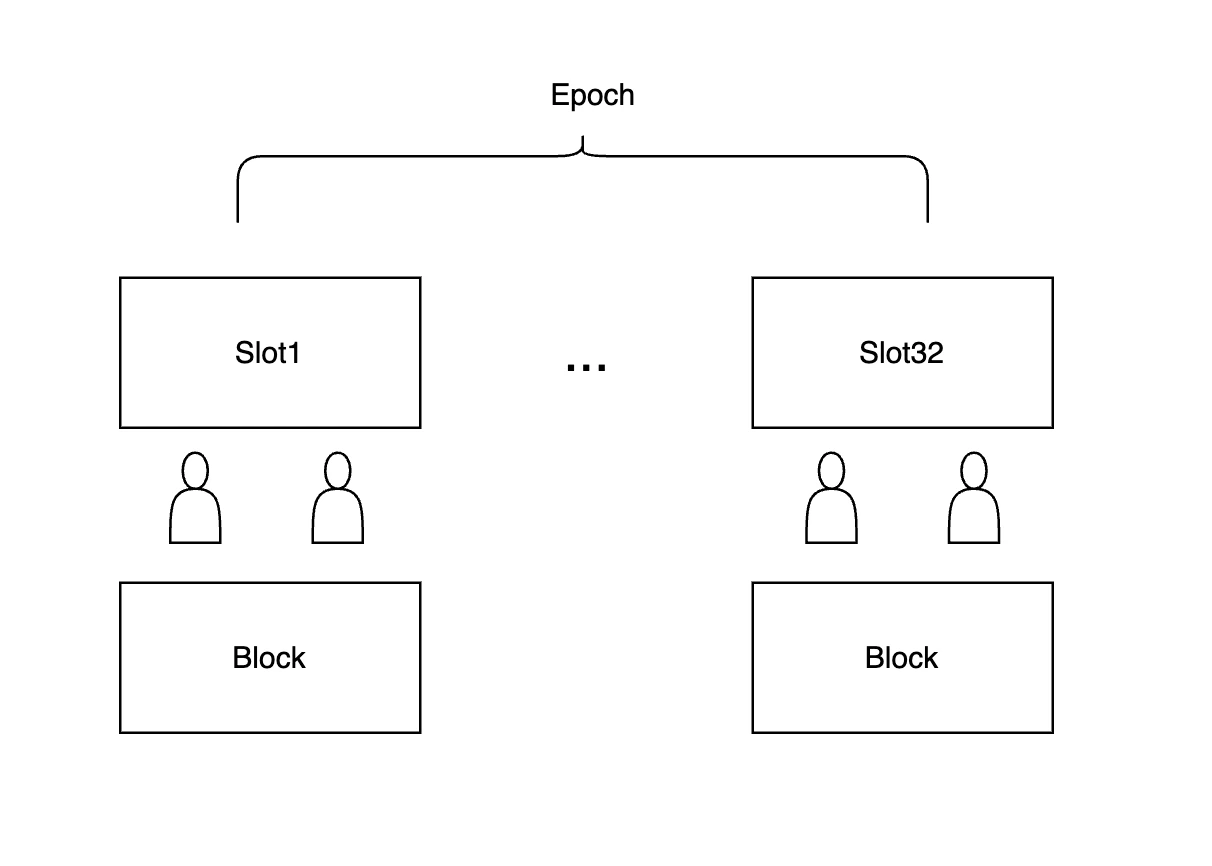

事实上,当验证者被选中成为区块提议者时,往往提议者没有动力去执行 Payload,也就是将交易排序并且执行,因为这个事情需要大量的计算能力执行状态更改。原本思考的是,如果我们通过去中心化的委员会选举,如果把执行负载纳入其中,那么交易排序等就成为了去中心化的事情。但是验证者似乎天然的想要把这一部分交给第三方去完成,而自己 Proposer 专注于提议区块的事情。因此衍生出了 PBS 的构想,就是将区块提议和构建被分离节点提议者仅负责验证区块,不参与区块构建。提议者和构建者之间的分离促进了一个开放市场,在这个市场中,区块提议者可以从区块构建者那里获取区块。这些构建者相互竞争来构造区块,并向提议人提供最高费用,我们称之为“区块拍卖”。

PBS 流程图示

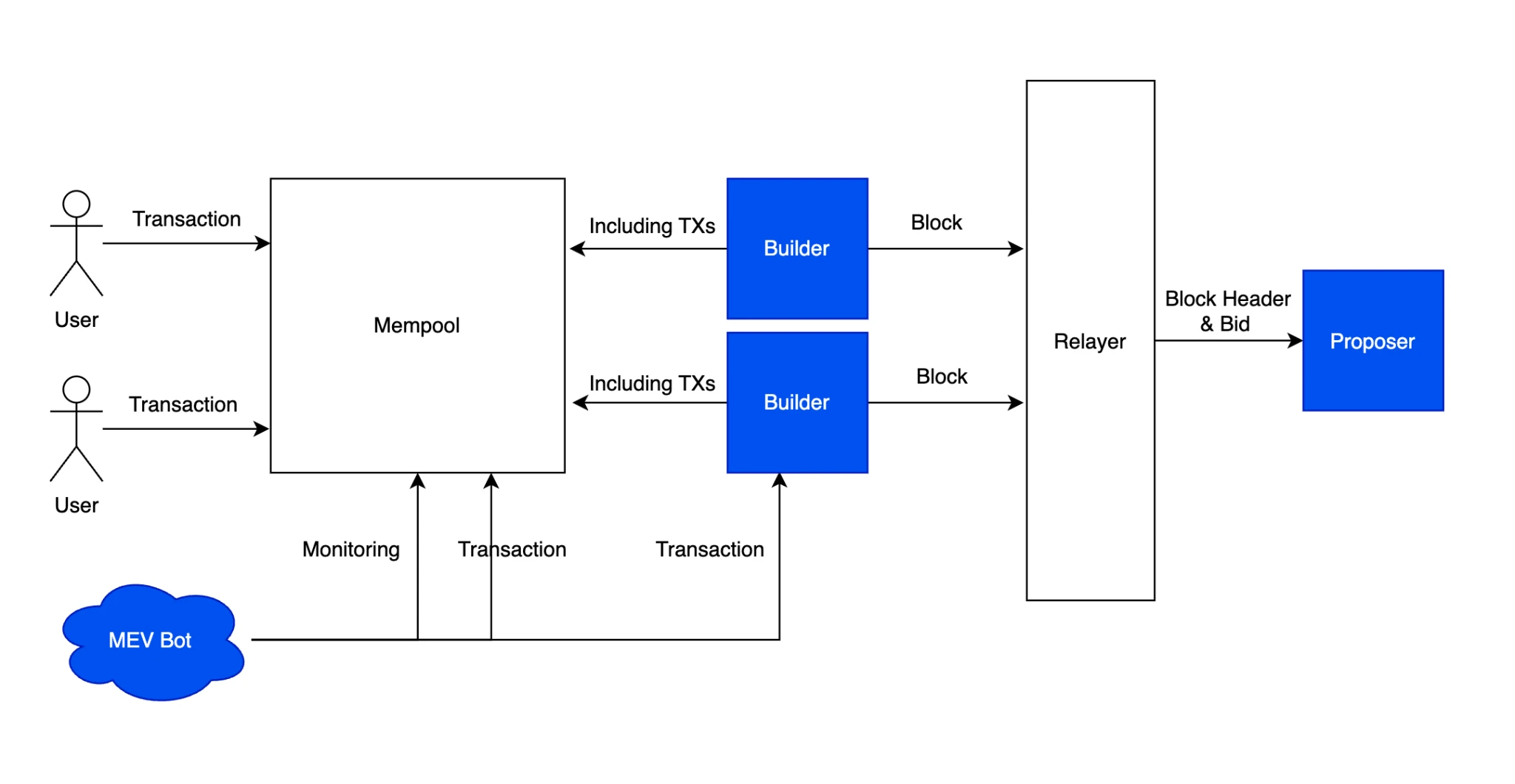

我们简要的介绍一下整个 PBS(Proposer Builder Seperate) 密封第一拍卖模型。当用户通过 RPC 代理提交交易,RPC 相当于运行了一个节点,将交易提交到公开的 Mempool 中,多个 Builder 找到最适合的交易进行排序以生成一个利润最大化的区块(利润最大化指交易手续费 Base+Priority+MEV),然后多个 Builder 通过 MEV-Boost Relayer 与 Proposer 进行交互,Relayer 是多个 Builder 与 Proposer 交互的桥梁,Builder 向 Relayer 提交报价,Relayer 向 Proposer 提交多个区块头以及对应的报价,Proposer 一般采纳报价最高的区块。其中 Relayer 会实现 MEVBboost 规范,这个是 Flashbot 提出的如何规范 Builder 与 Proposer 交互竞标的一种技术规范。在这个过程中,所有信息都是密闭的,Relayer 只会提交区块头给 Proposer,因此 Proposer 具有抗审查性。

PBS 下各类参与者以及博弈

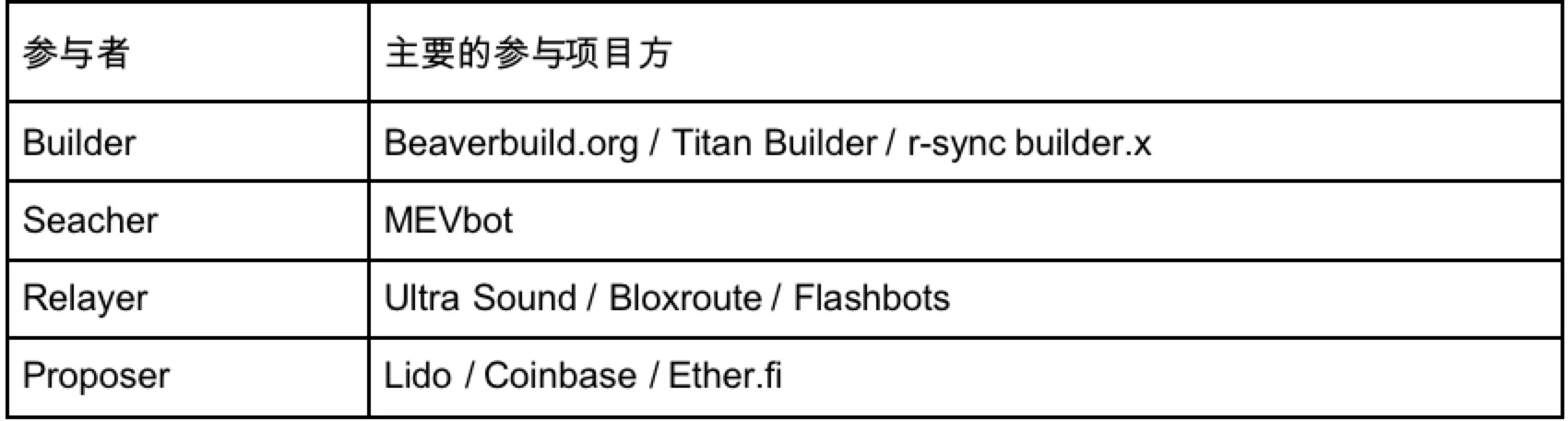

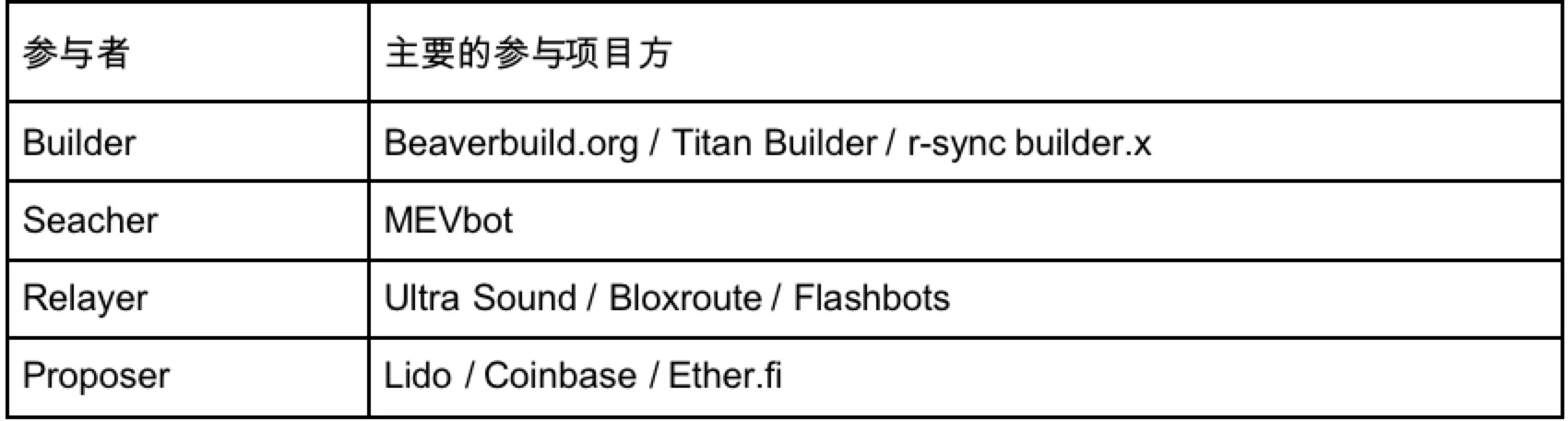

其主要参与者有 Builder、Relayer、Proposer、MEVbot(Searcher)。

Builder

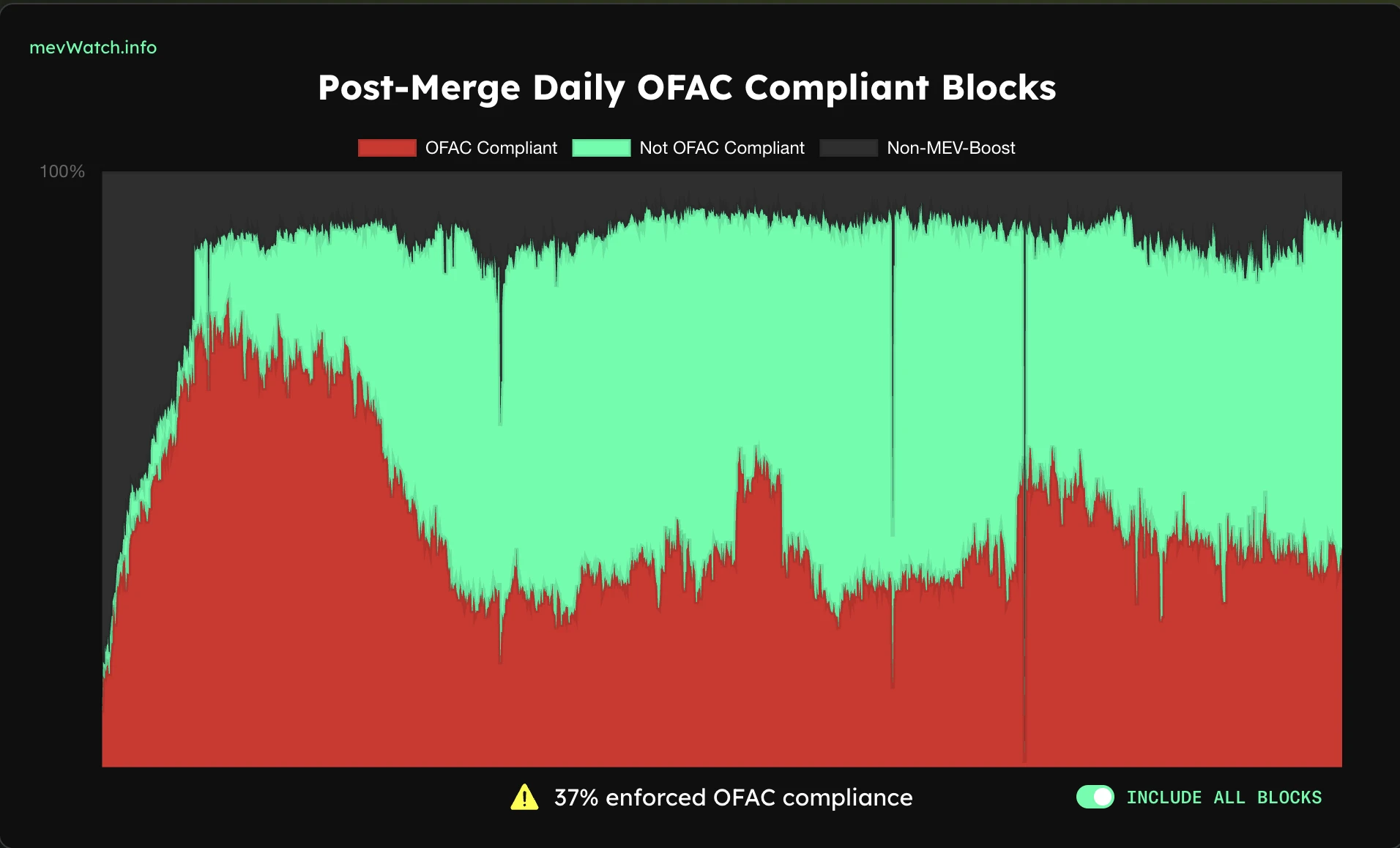

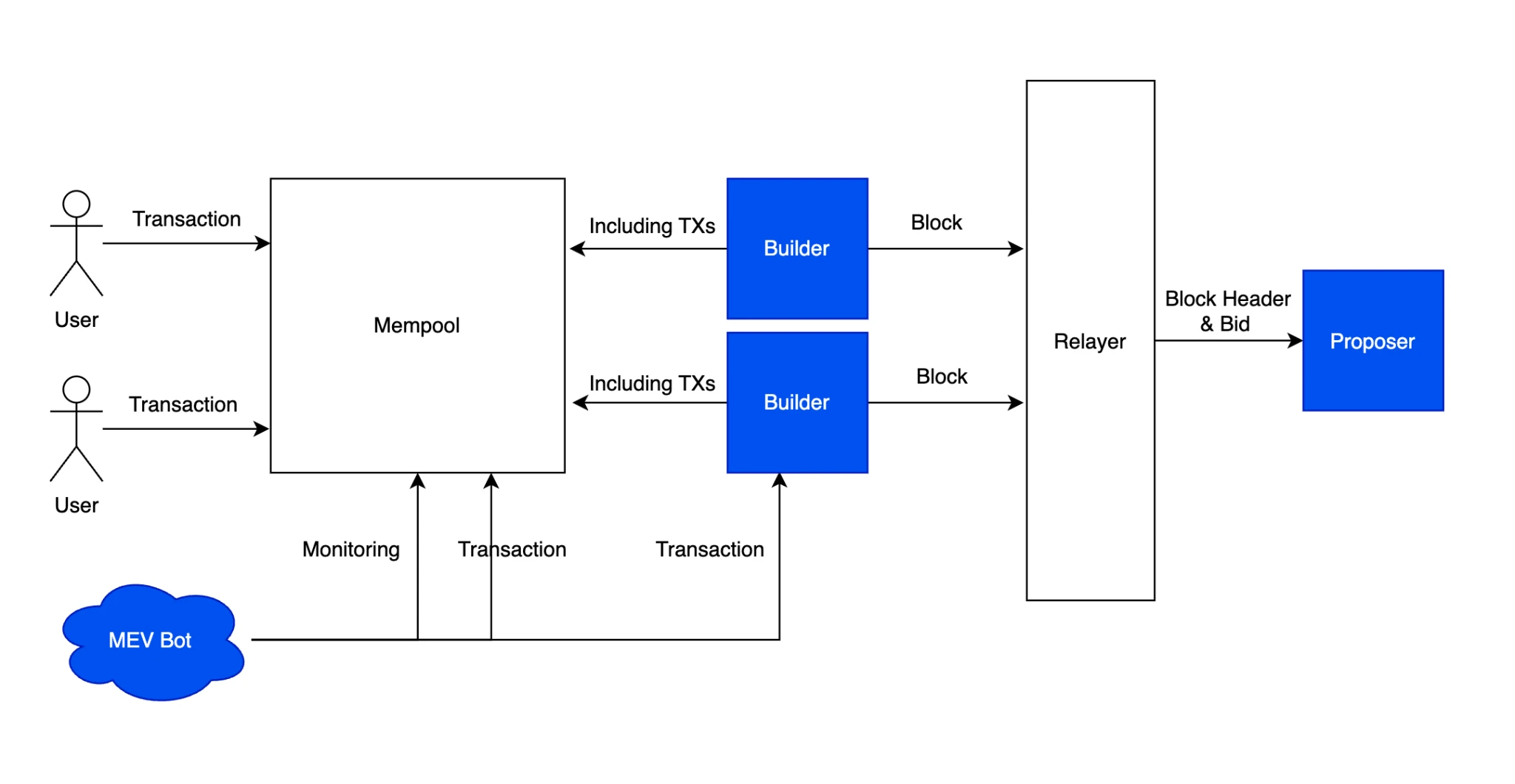

其中 Builder 主要是负责构建区块内容的,使用了 MEV-Boost 技术以后,其在竞标中处于更加有利的地位,因为不仅仅支持 Gas Fees,并且还支持 MEV 收益。Builder 能够直接审查用户和 Searcher 的交易,这一直以来也是被诟病的一点,特别是当美国政府公布 OFAC 后,大量 Builder 参与了 OFAC Compliant,相比于刚开始,虽然审查区块的比列在近期有所下降,但是我们能看到,在区块构建过程中,Builder 存在对交易的直接审查方面有直接作用。

OFAC 合规区块比例,图源:

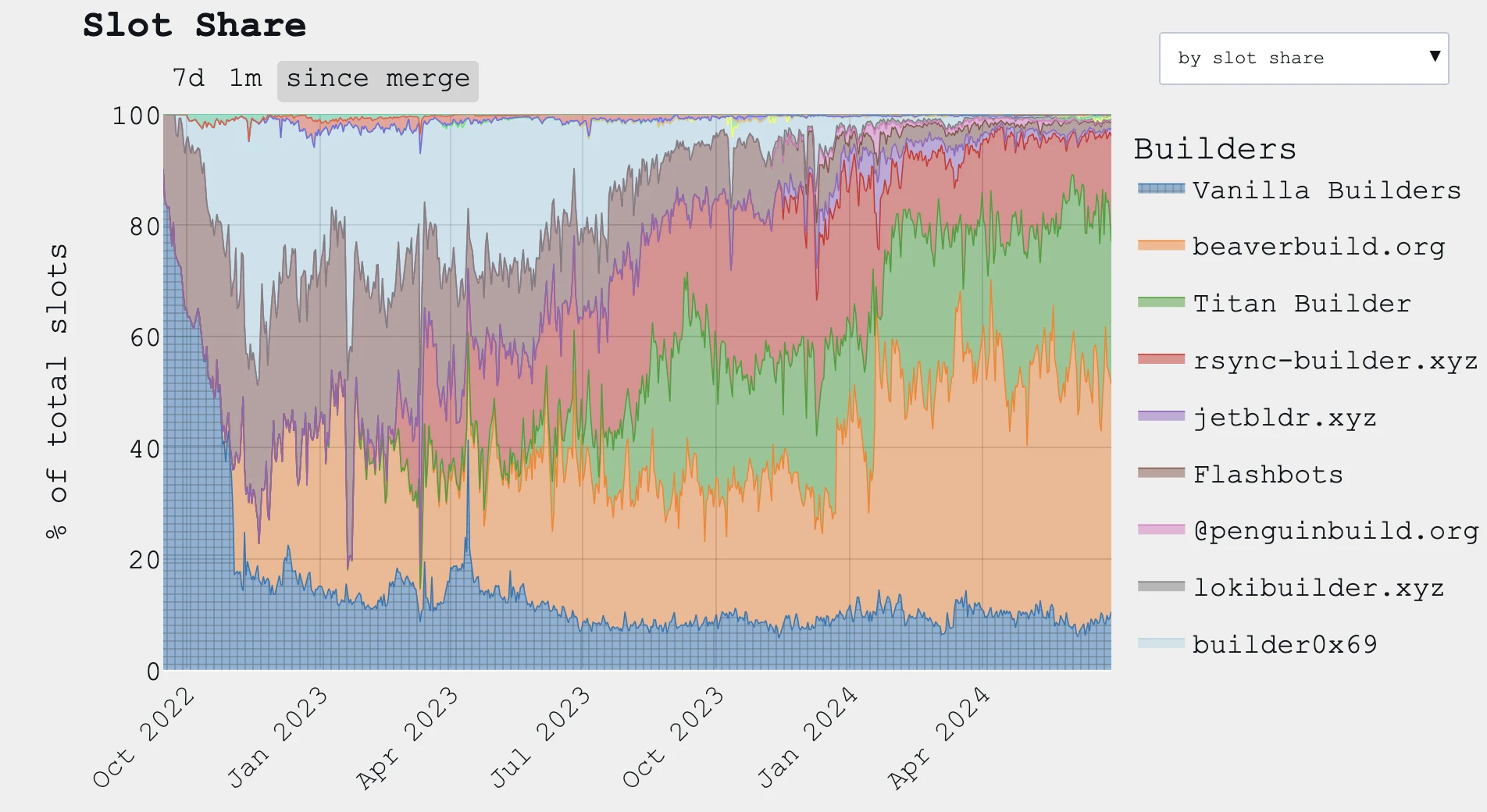

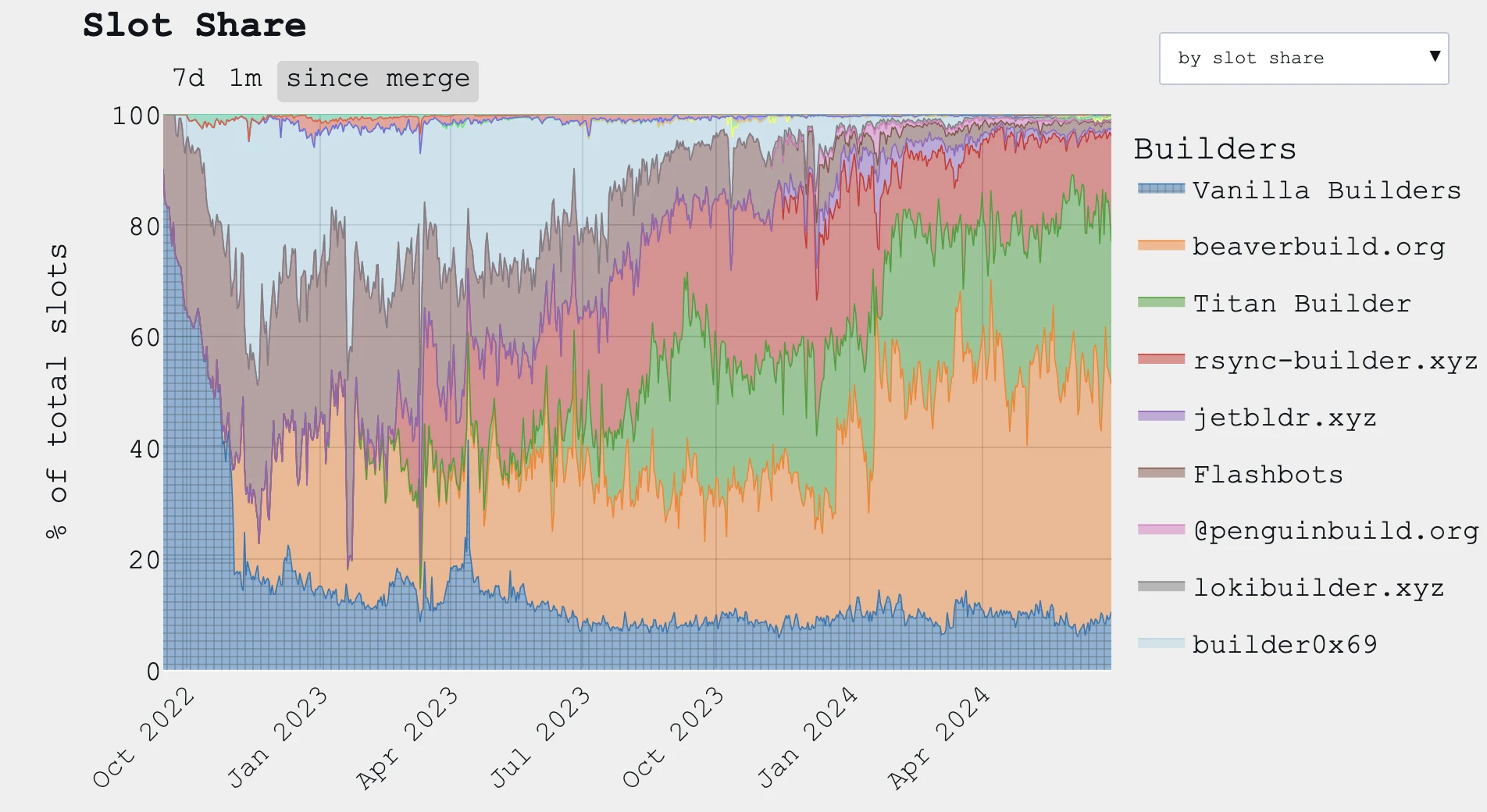

Builder 市场份额,图源:

当前 Builder 的市场份额来看,beaverbuild.org 这种纯粹的无需审查的 Build 正在逐步扩大其市场份额,一切都是以利润为导向。

Searcher

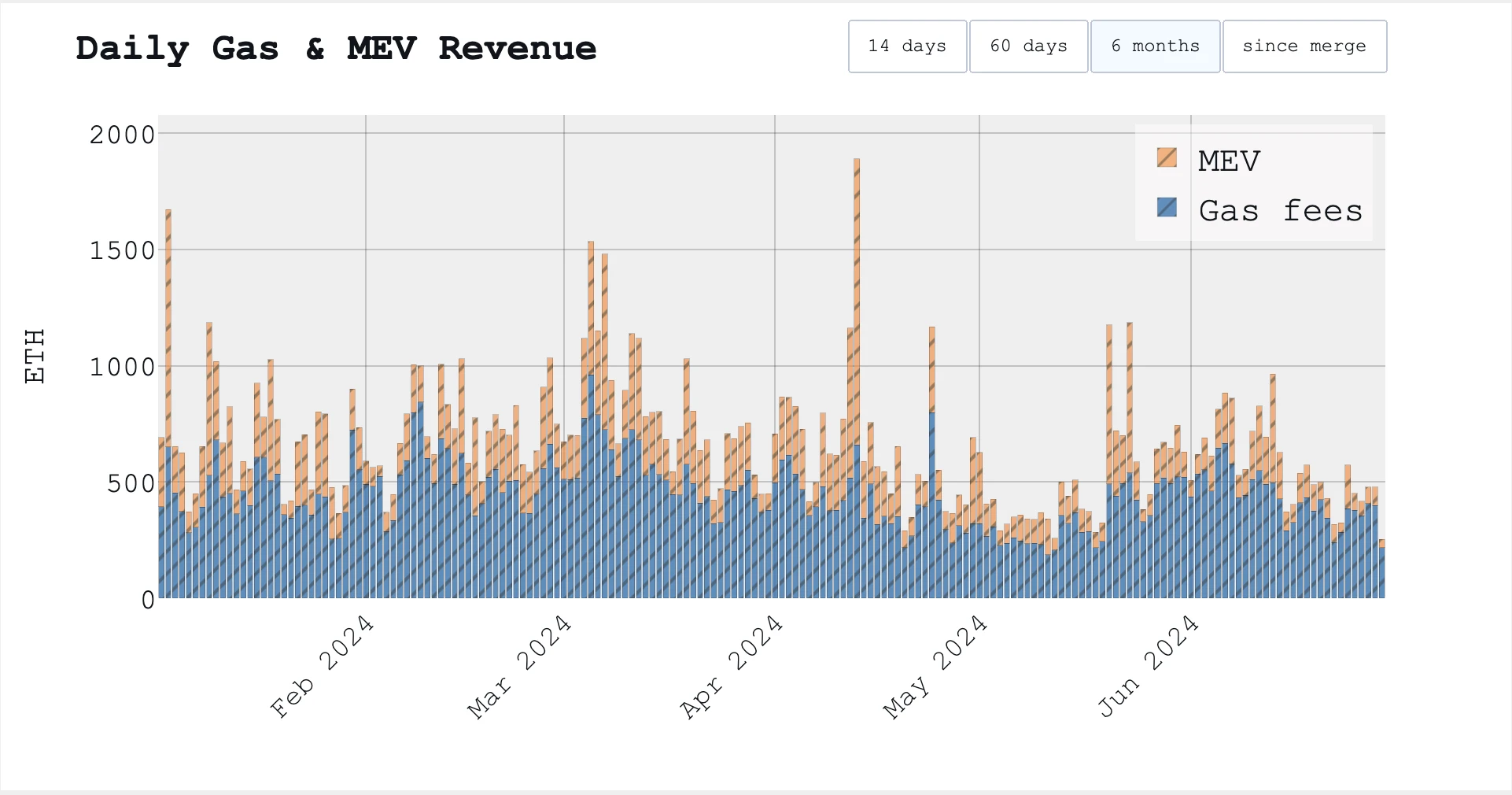

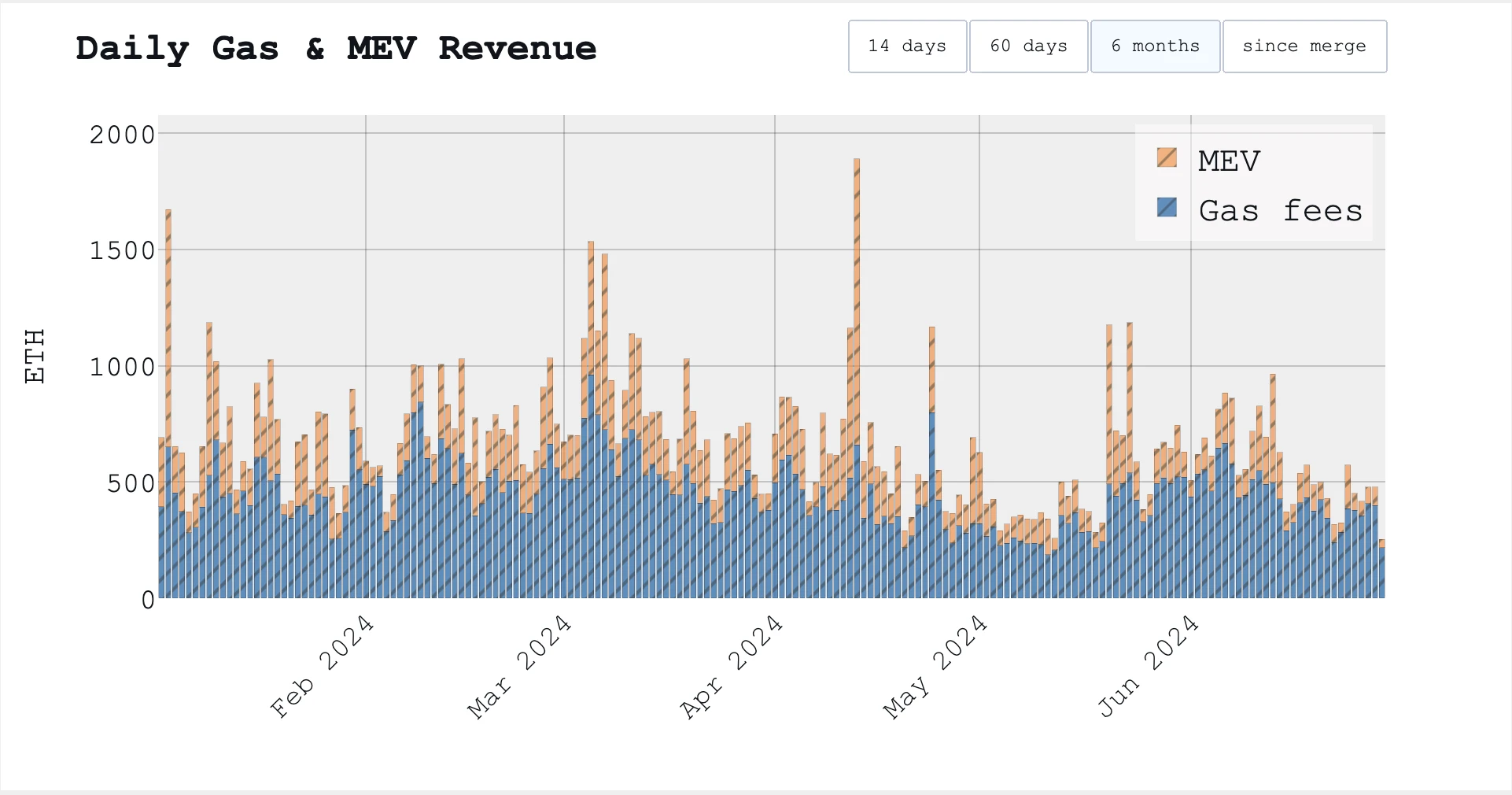

MEV 收益与 Gas Fees 收益比例,图源:

本质上,利润最大化的工作是需要 Searcher 与 Builder 共同努力的,Searcher 往往会与特定的 Builder 合作,这样就会形成一个 Dark Pool 或者 Private Pool,在这里面 Searcher 的交易只会对特定 Builder 显示,一些 Builder 就会获得最大化利润的 MEV 交易,进而竞标区块空间。从理论上来说,如果 Builder 作恶或者审查,那么 Searcher 可以选择其它的 Builder,这样就会导致 Builder 的市场份额逐步降低,因此受制于 Searcher,Builder 往往会考量作恶的隐性成本。上图是,MEV 和每日 Gas 的收益情况,能够看见 Searcher 贡献的 MEV 收益在行情波动明显的情况下,甚至能当日 Gas 收益的两倍之多。

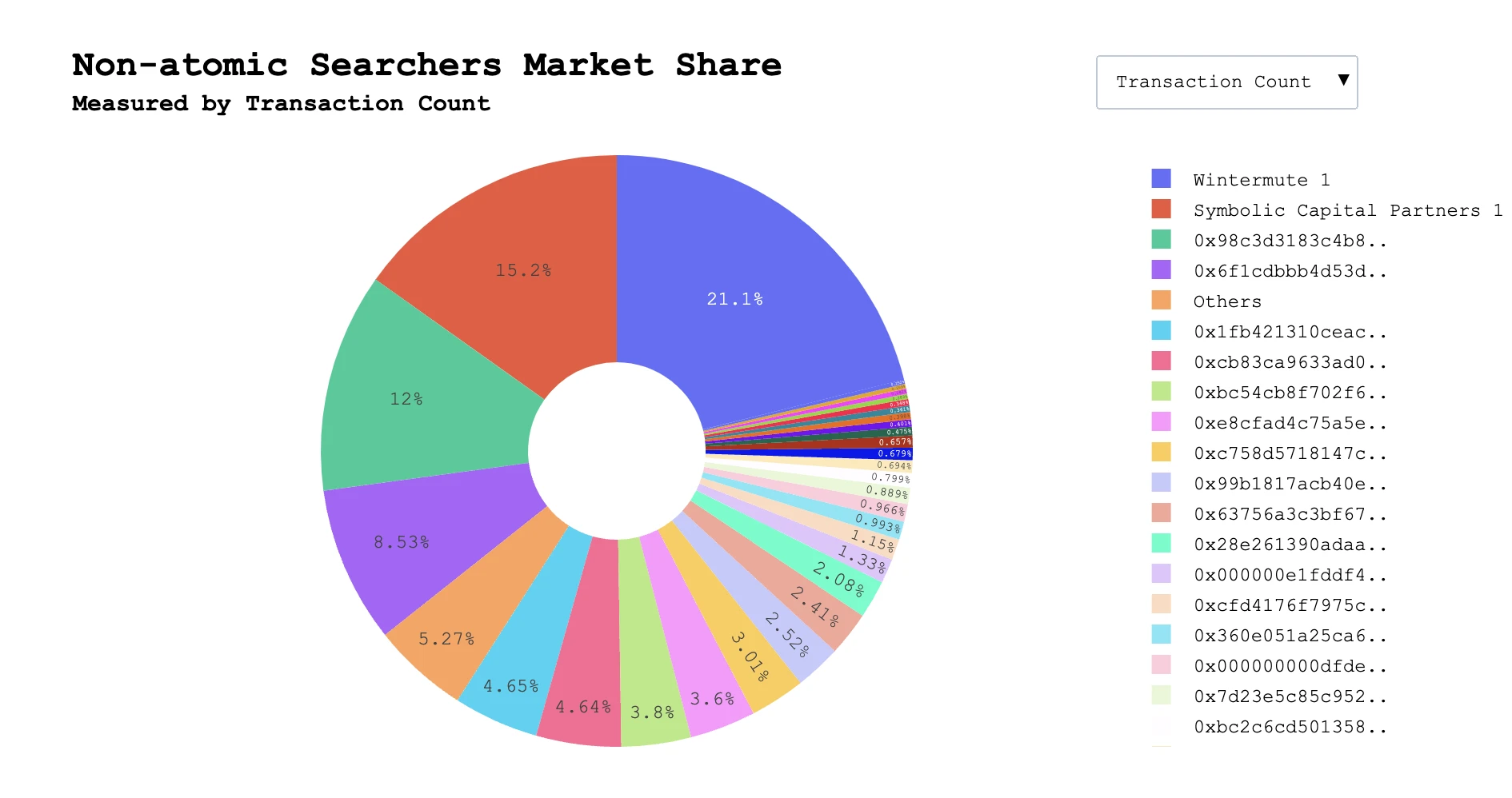

对于 Searcher,分为 CEX-DEX(链下)套利以及 DEX、夹层、清算两大类别(纯链上)。

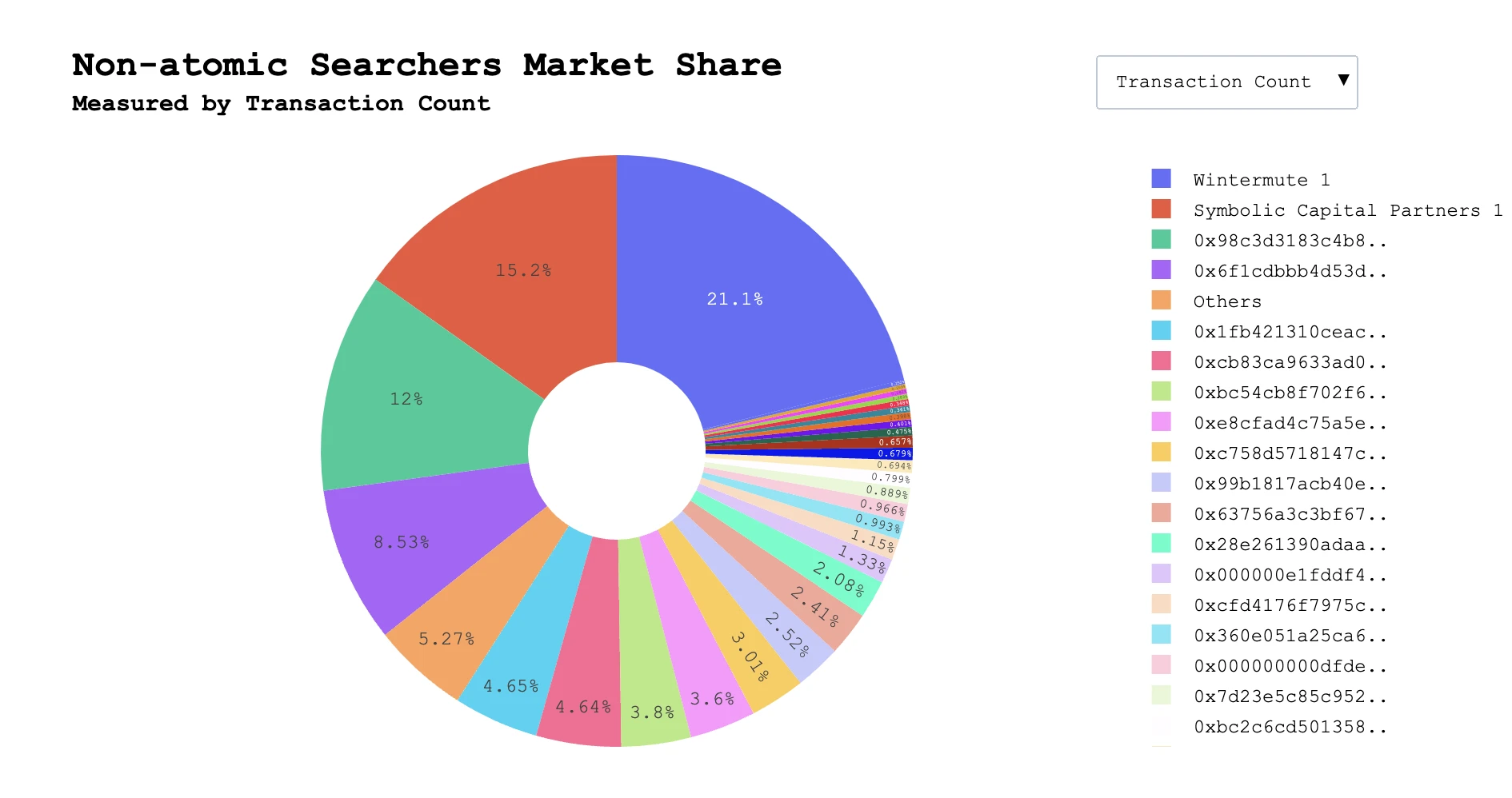

Searcher 市场份额,图源:

目前 Wintermute 占据 CEX – DEX 套利交易的市场份额第一。

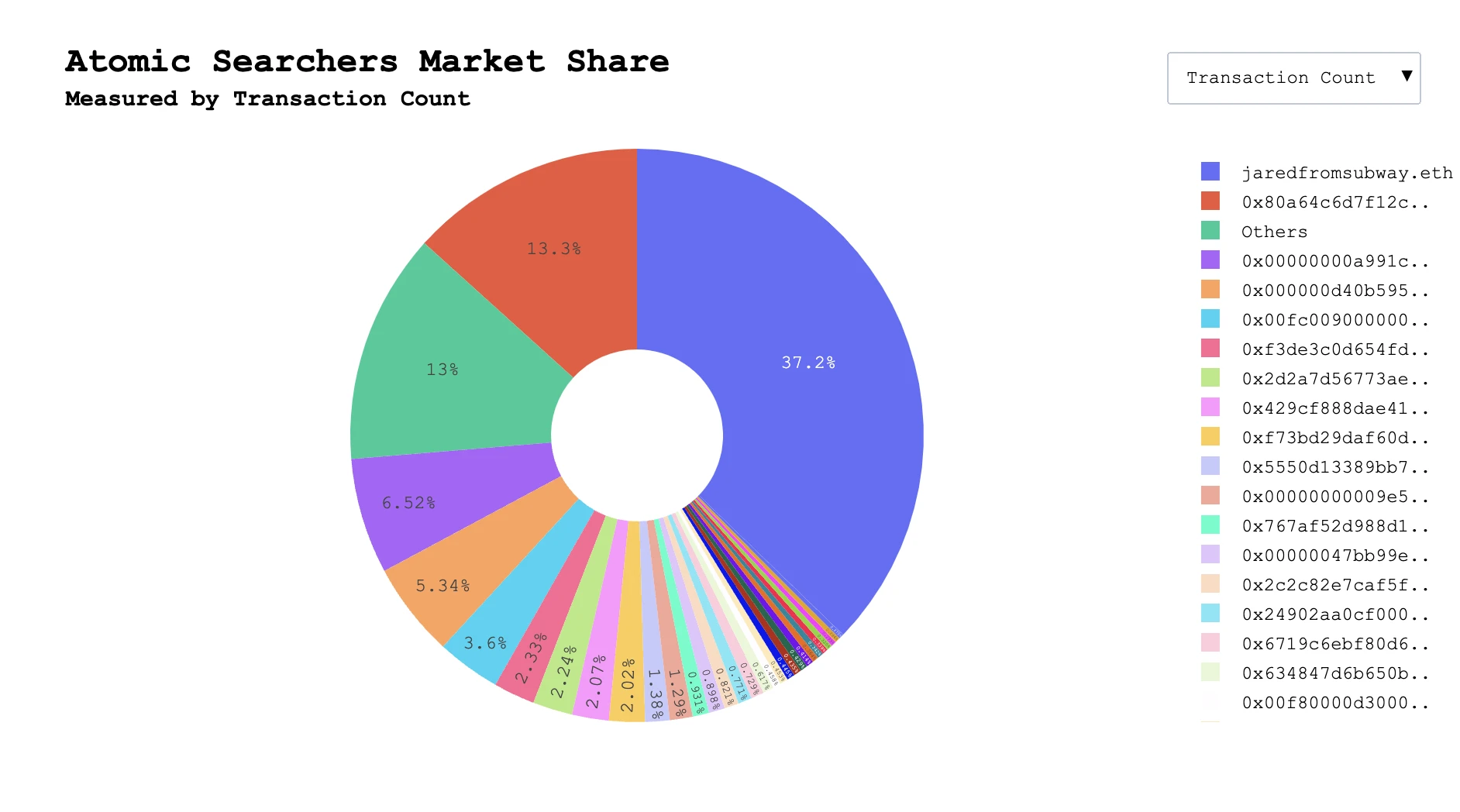

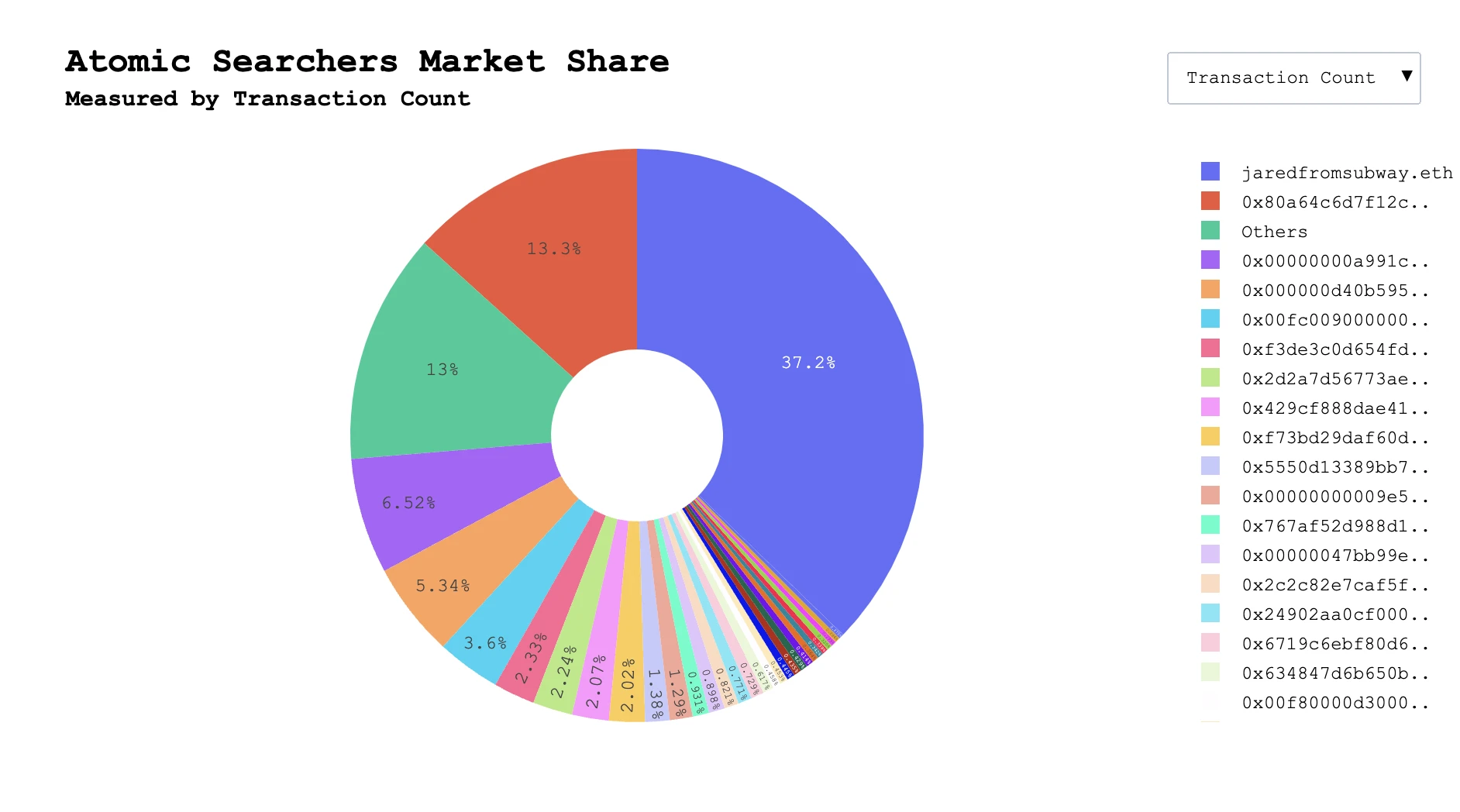

Searcher 市场份额,图源:

对于纯链上 MEV 机会,有逐步形成工作室化的趋势,其中 jaredfromsubway.eth 市场份额占据了惊人的 37.2% ,其擅长对 Etheruem 链上用户进行三明治攻击,一度成为链上 gas 消耗最高的用户,大约消耗 gas 占据一整天的 1.5% 。从 2023 年 2 月到 2024 年 6 月,该机器人共计花费了 76, 916 个 ETH,根据执行这些交易时的价值计算,相当于约 1.75 亿美元。由于 Seacher 与 Builder 之间联系紧密,因此在实践中,许多 Searcher 都会把自己的订单流发送给前三名的 Builder,实际上本来是可以广播所有 Builder 的,但是有些小的 Builder 可能会拆分 Searcher 的订单流,导致 Searcher 的 MEV 策略失效,进而造成亏损的风险。并且,绑定 Builder 也能为其在生态内维持影响力。

Relayer

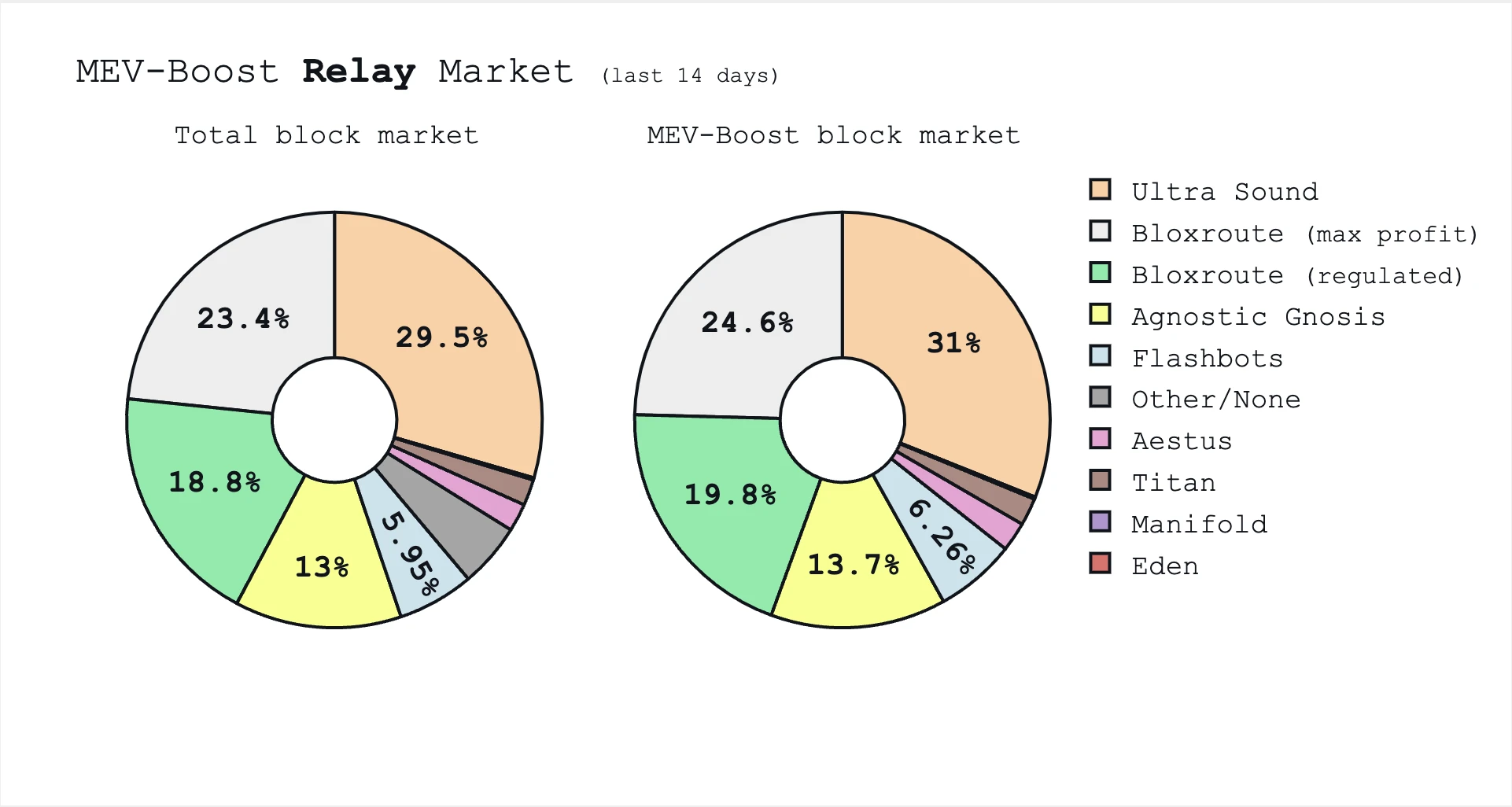

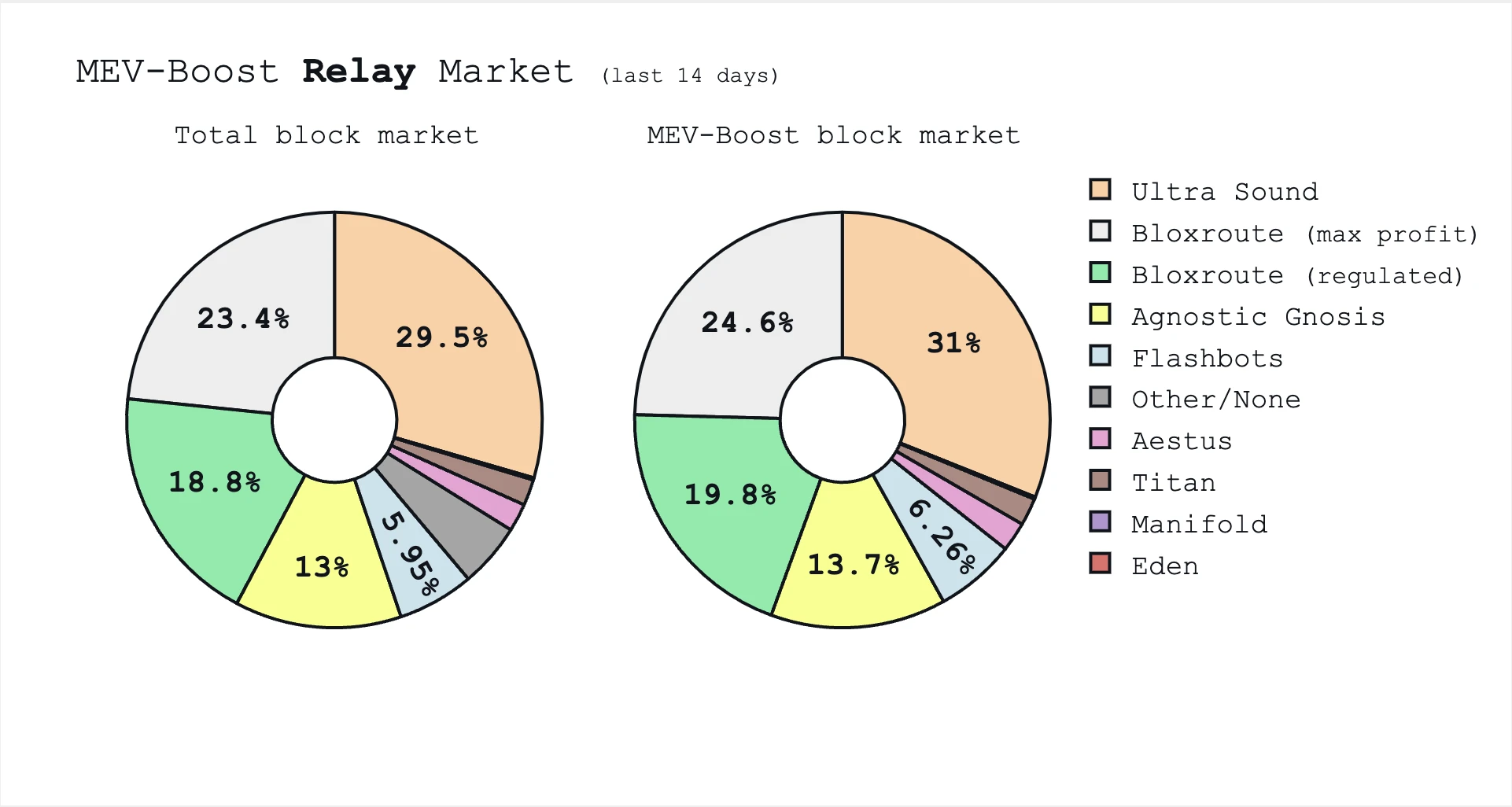

Relay 市场份额,图源:

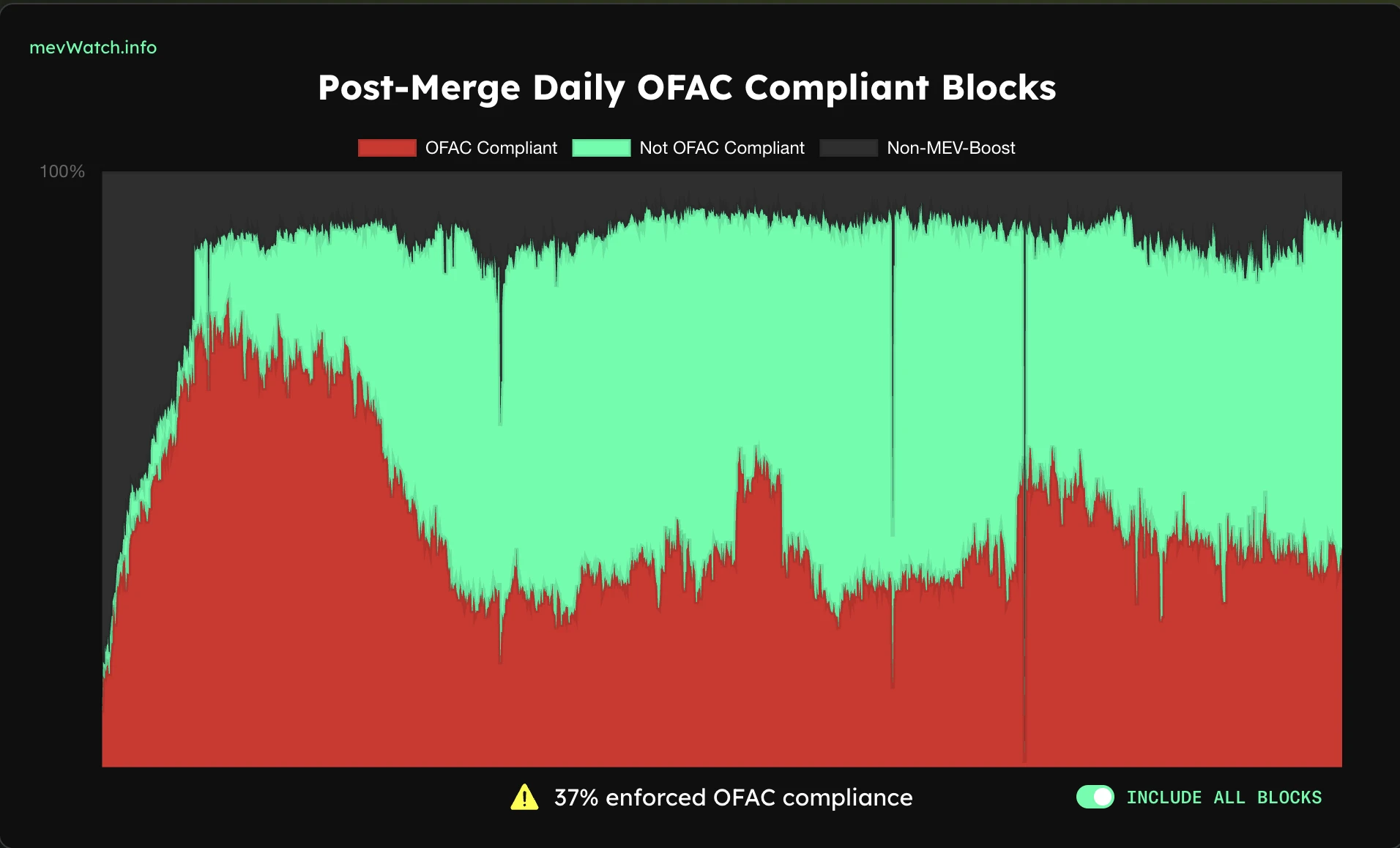

Relayer 负责集合竞价,然后作为中转站对 Proposer 提交区块头以及竞拍区块的价格,此时 Proposer 并不知道区块中的交易细节。一旦 Proposer 选择并且为区块头签名以后,Relayer 会释放全部的交易内容给 Proposer。我们会发现,Relayer 在其中作为没有经济激励的第三方,获得了极大的信任,Builder 依赖于 Poposer 进行报价,而 Proposer 依赖于 Relayer 的报价和区块内容。历史上也发生过类似的问题,Ultrasound Relayer 存在一个潜在的漏洞,导致 Proposer 提取了超过 2000 万美元的 MEV。虽然这些漏洞可以修补,但 Relayer 本身仍然可以选择恶意行事并窃取 MEV。

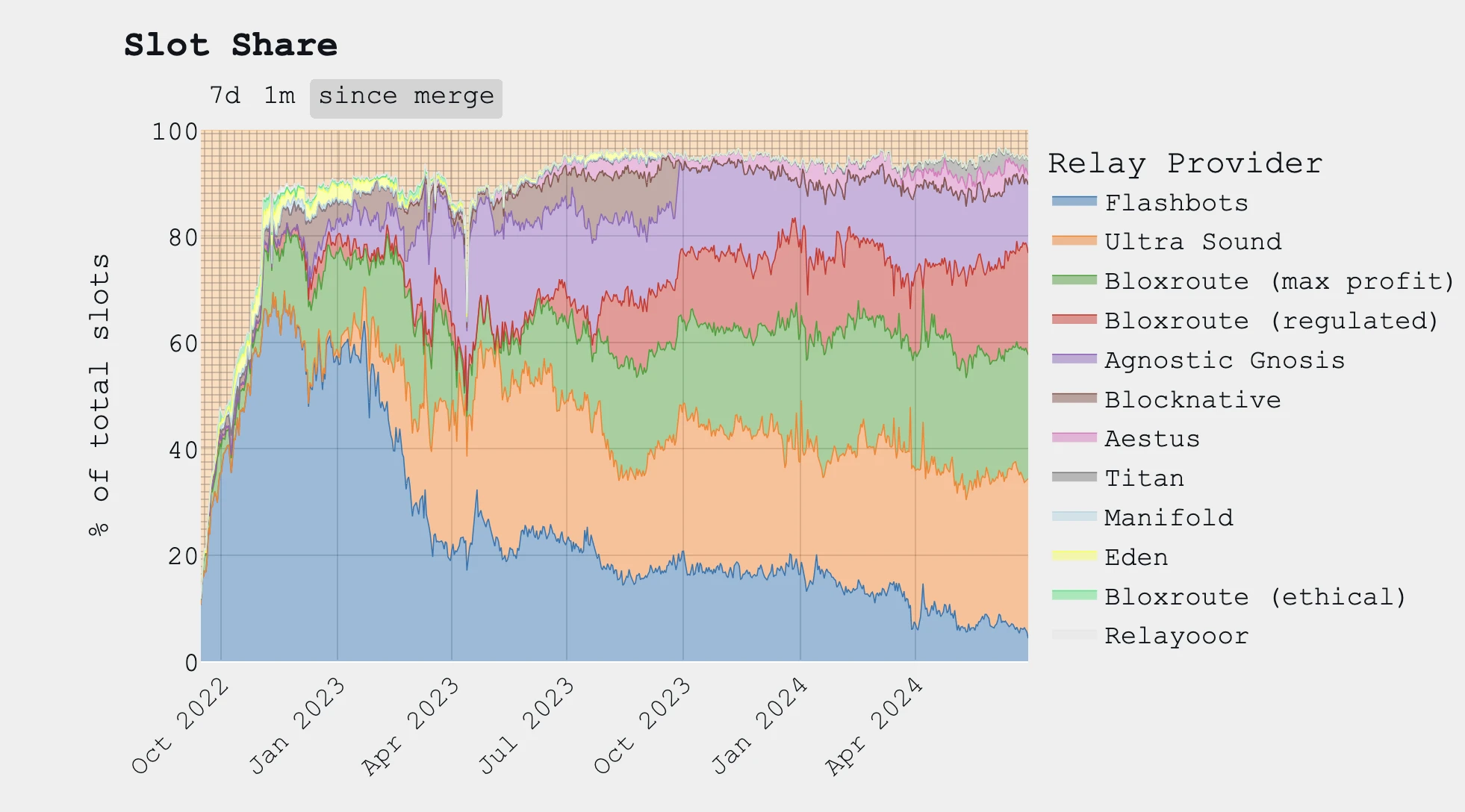

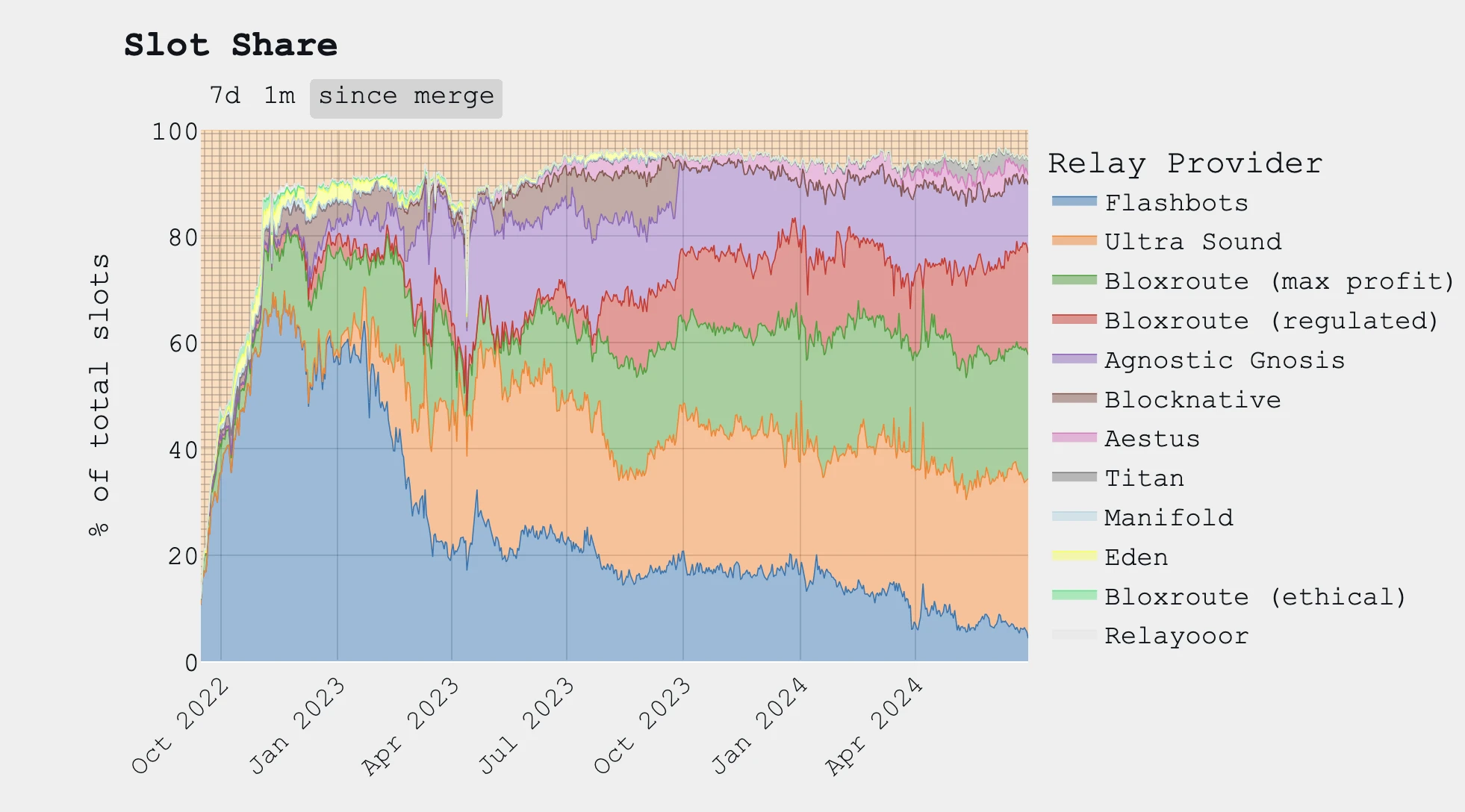

市场分额趋势图,图源:

上图是 Relayer 的市场份额的情况,我们会发现运行单纯的 MAX Profit 的 Builder 的市场占有率自从 Merge 以后就逐步扩大,因此在自由市场中,想通过 Builder 人为控制 MEV,是不可能的。

同时 Relayer 也面临一个问题,就是没有经济激励。因此 Blocknative 也退出了 Relayer 方向的研发。Relayer 目前都是依赖于 Flashbots 提出了 MEVBoost 规范来构建,以太坊依赖第三方提供 PBS,始终不是一个长久之计,因此目前以太坊社区也在探索将 PBS 纳入协议级别。

Proposer

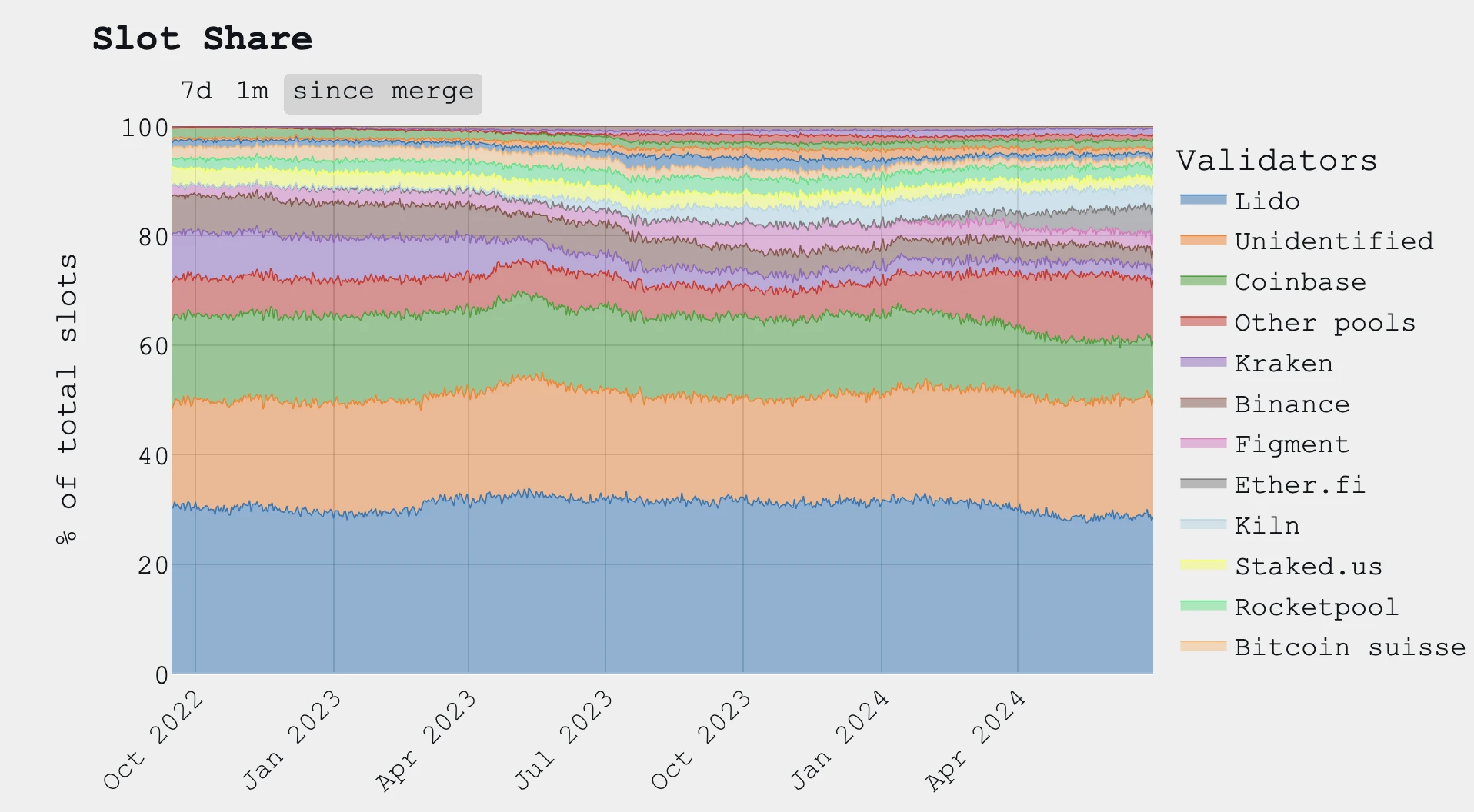

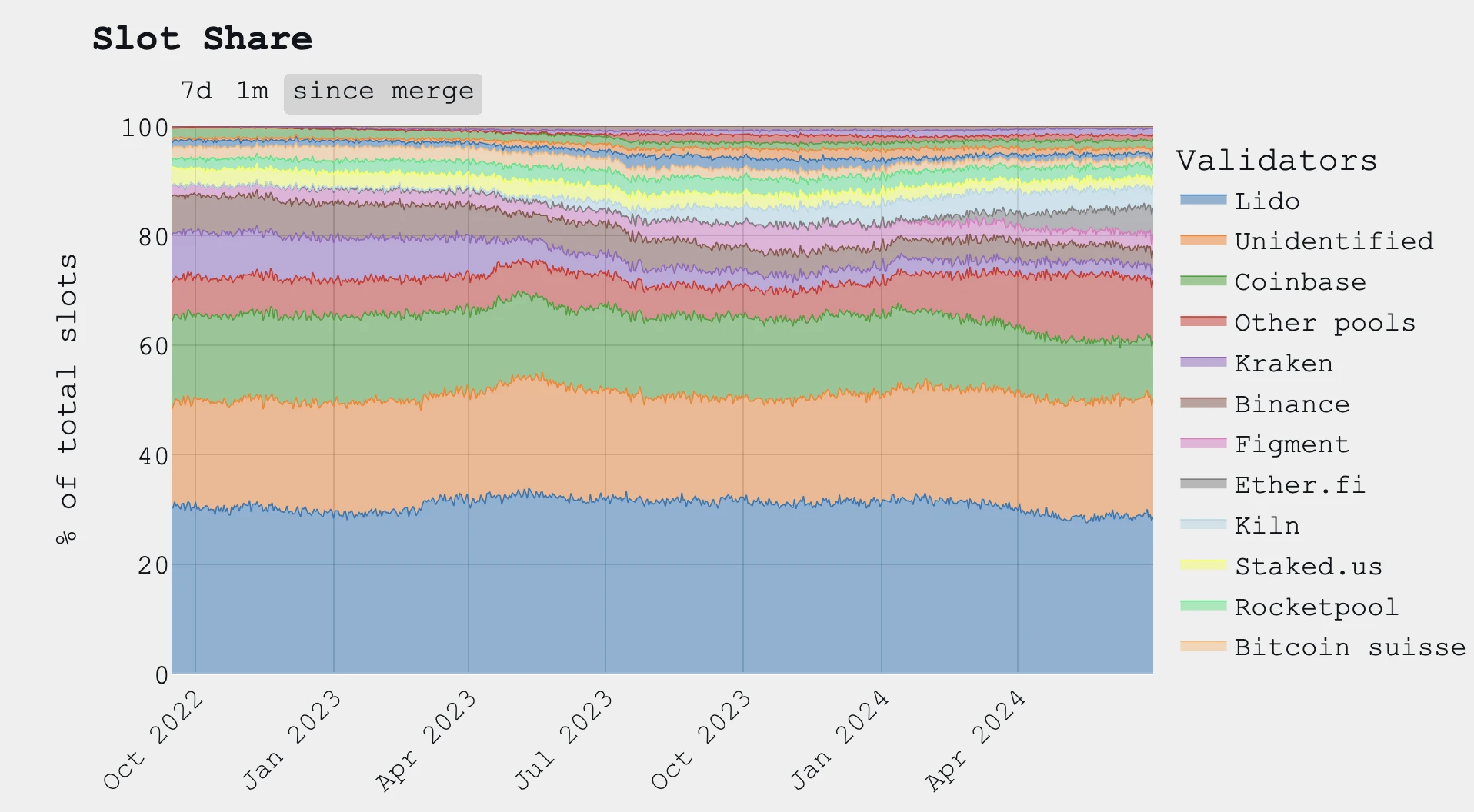

对于 Proposer 来说,在所有的验证者中以算法来随机选择一组委员会,又在每个 slot 中选择一个区块提议者,区块提议者本身具备执行负载的能力,但是由于提议者天然的想要把这部分外包出去,因此容易造成 Builder 与 Proposer 之间的垂直合作,而 MEV-boost 的 Relayer 就希望作为这种方式的中间点,以减少两者的直接沟通带来的垂直合作勾结。由于现在都处于矿池作为验证者池,但是这种矿池和 LSD 验证者池都具备很强的规模效应,特别是 LSD 的出现,将原本质押的代币的潜力释放出来,增强的资本效率,并且其背后的 DEFI 积木的影响,验证者池也就处于一个更加集中化的趋势。

验证者市场份额,图源:

Lido 目前占据大约 28.7% 的市场份额,Coinbase、Ether.fi 名列第二三。过去未主动实施 MEV-BOOST PBS 解决方案时,Proposer 需要负责 Builder 的任务,也就是执行负载(Payload),但是大部分 Proposer 放弃了自己对交易排序执行的能力,因为这在繁重的计算工作会严重脱累验证性能,不如将执行负载外包,让第三方去拍卖区块。

User

最后来讲一下 User,用户往往在整个架构设计中处于最弱势的一方,因为用户的交易都被放入 Mempool 中,会被各种 MEVbot 从中赚取 MEV 利润,但是这些利润却不会流向用户。但是不往往是坏处,比如在 DEX 中,在链上行情波动较大或者用户的交易量大于 DEX 的流动性时,MEVbot 就会通过套利来减轻滑点以及各平台的价差。因此 MEV 的存在有正负外部性,需要分开讨论,而这也是其复杂之处。

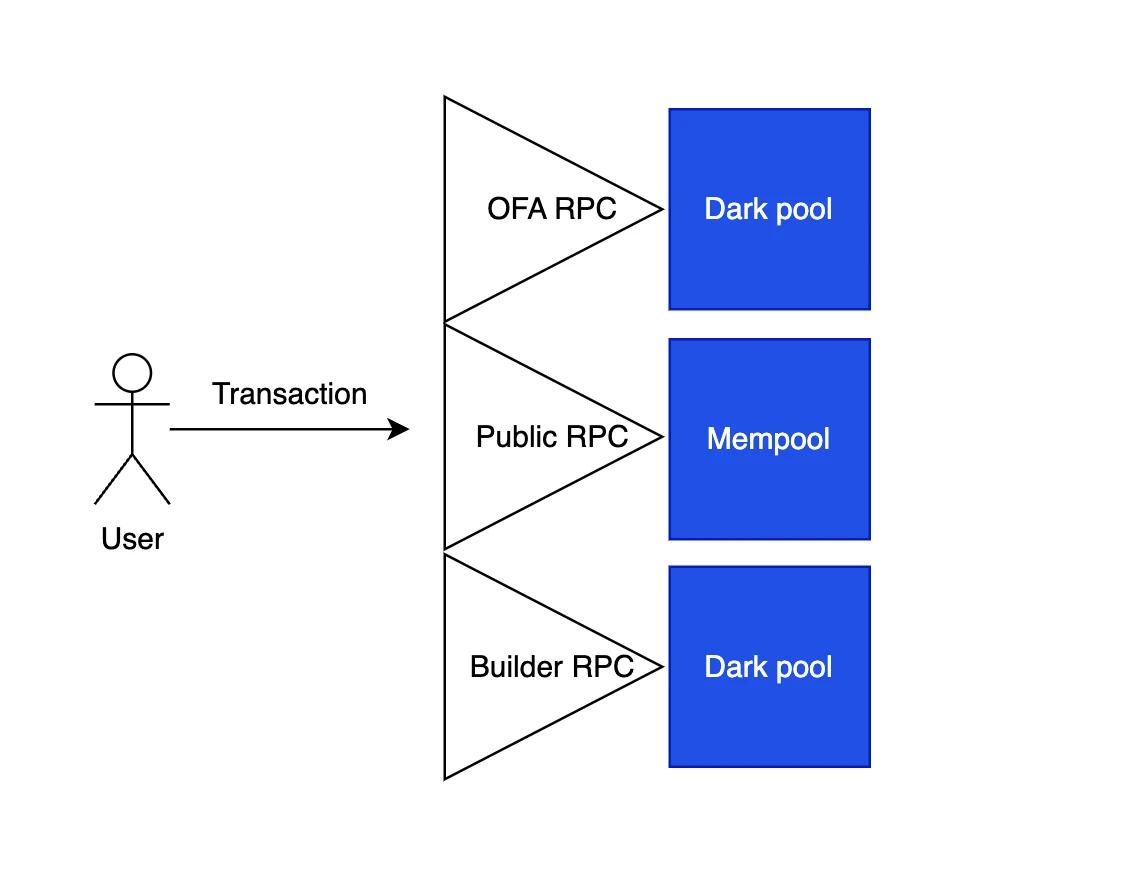

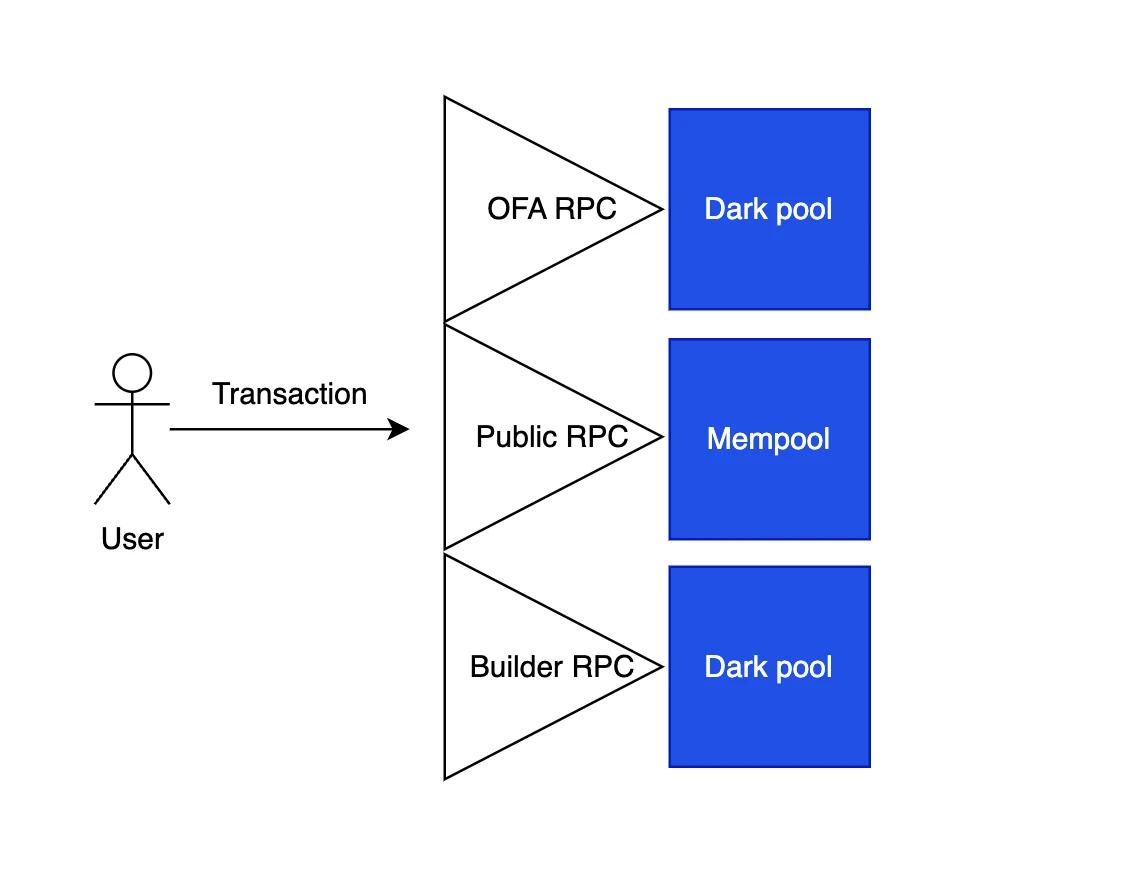

用户交易图示

为了不让用户被 MEVbot 监测,进而对用户造成损害,有许多 RPC 节点供应商能够帮助用户将交易放在非公开 Mempool 中,比如可以通过 Builder 的 RPC 来直接与 Builder 交互。有一个比较新颖的方式是通过 OFA(Order Flow Auction)订单流拍卖来为用户补偿 MEV 利润,OFA RPC 运营商与 Searcher 建立合作关系,通过将用户的订单向 Searcher 拍卖,Searcher 能够获得最大化的 MEV,进而让整个订单流包含进区块中,然后 Searcher 返还这些利润给用户。

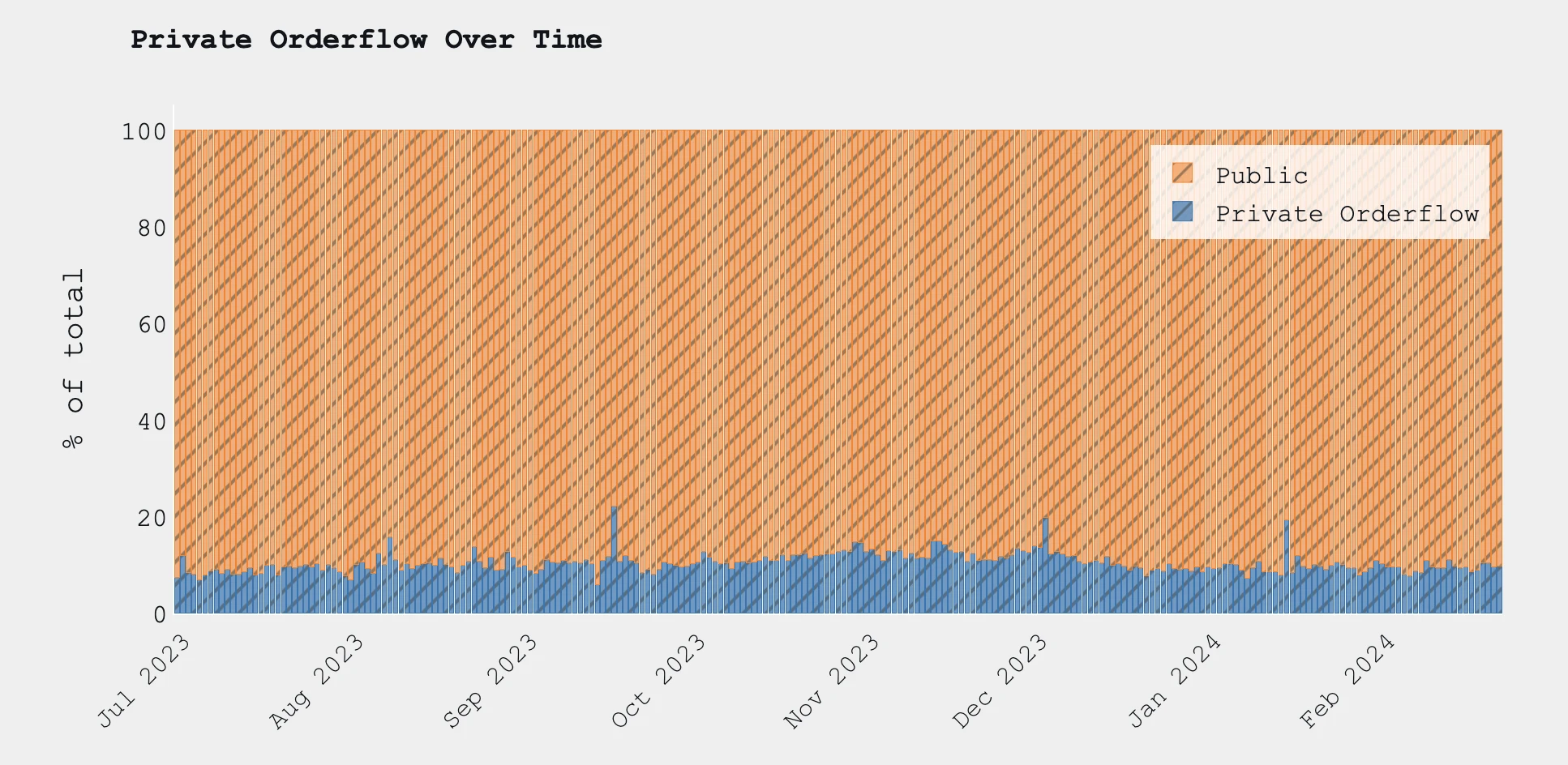

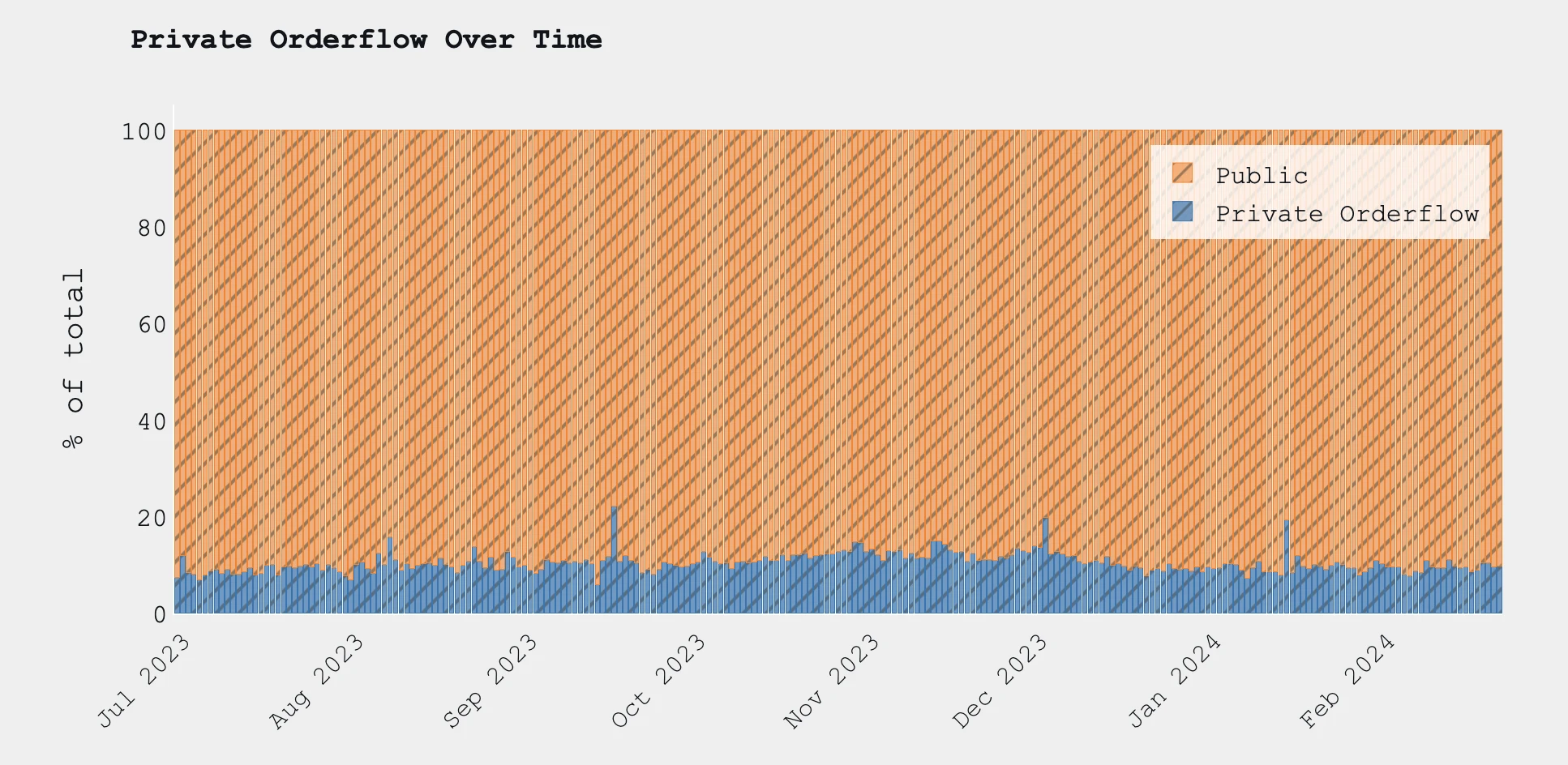

运行私人订单流交易的用户比例,图源:

当前,使用私人订单流的用户比例仍然不高,大约在 10% ,主要原因是对用户的教育成本高,许多用户无法正确被普及 MEV 的知识以及应对措施,操作复杂。如果想要优化用户体验,用户更多术语被动,而非主动接受。

总结

在当前的 PBS 架构下,我们见到自从 MEV-BOOST 规范引入后,这一利润最大化的密封竞标拍卖机制下,进而导致了 Builder 与 Searcher 逐步向合作与信任的方向引导,无论是 Searcher 还是 Builder 利益捆绑在一起后,这一集中化趋势也非常明显。而 POS 下,又会导致 Validator 的集中化,整个 MEV 产业链中,在各个环节都变得很集中化,并且还引入了多方信任的问题,Searcher 信任 Builder,Builder 和 Proposer 信任 Relayer。MEV 集中化与信任化的发展,与以太坊的最终去中心化与去中信任话的愿景出现了明显的违背。而以太坊社区目前正在讨论三个个提案以减轻这种集中化的方式:

-

针对 Builder 与 Searcher 捆绑集中化:Flashbot 提出的 SUAVE 技术,能够让交易更透明,而降低 Searcher 对 Builder 的信任门槛,进而鼓励 Searcher 将订单流发送给所有 Builder。

-

针对 Relayer 的信任化:使用 Enshrined PBS 来代替当前的 PBS 方案,消除竞价过程中对 Relayer 的依赖。

-

针对 Validator 集中化:采用去中心化的 AVS,比如 SSV 等,目前 Lido 已经取得与其合作。

参与者集中化趋势

MEV 现状

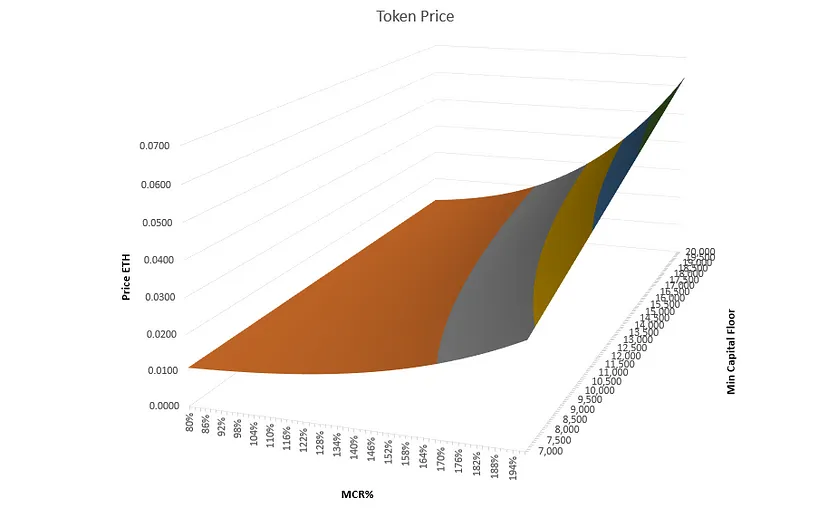

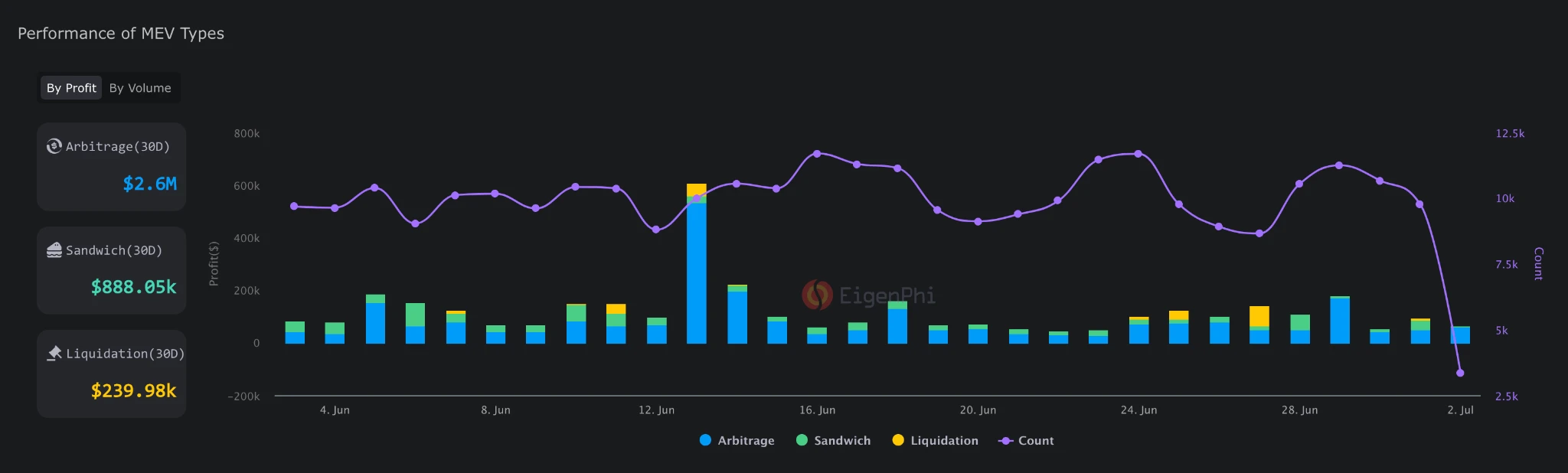

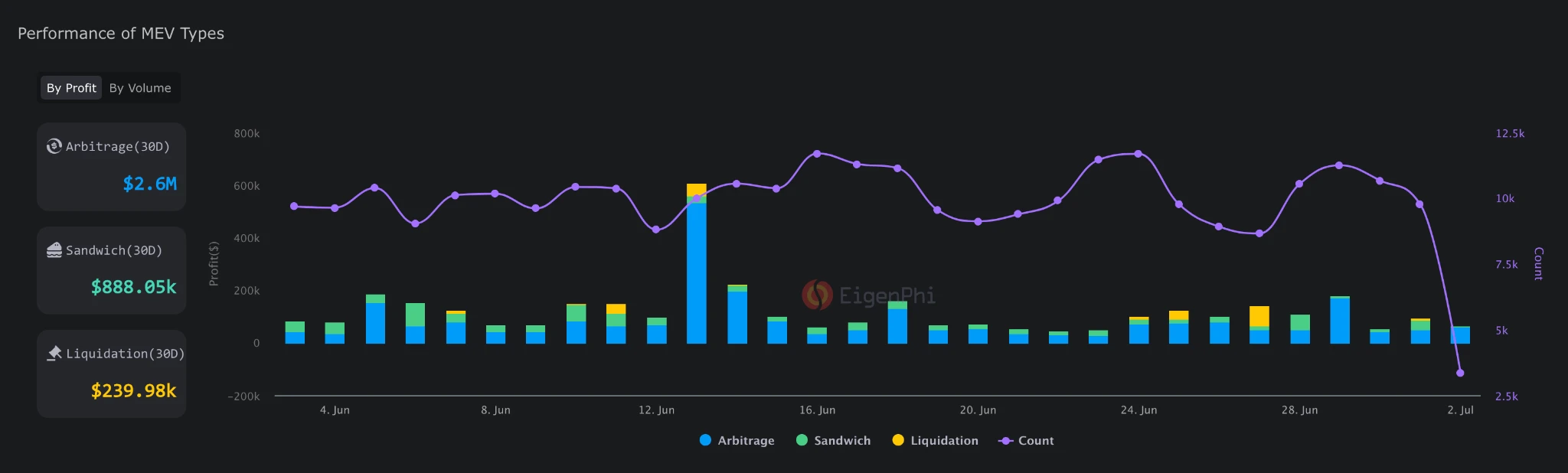

2024 年 6 月 1 日 – 7 月 1 日 MEV 类型与利润,图源:

目前链上的主要 MEV 在于套利、三明治攻击、清算等。而其中套利的利润最大,近 30 天 MEV bots 可统计下共获得 260 万美元的利润。

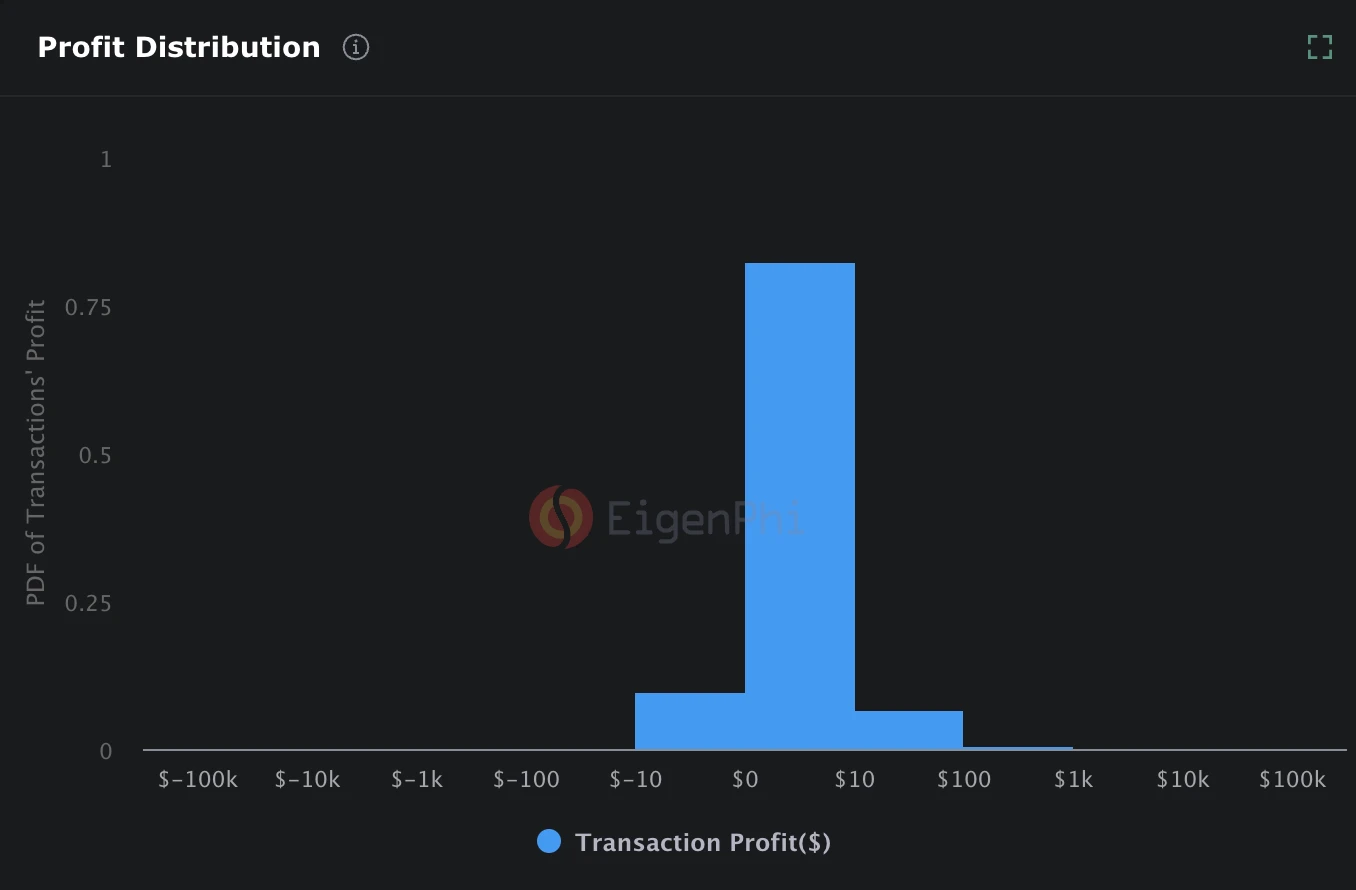

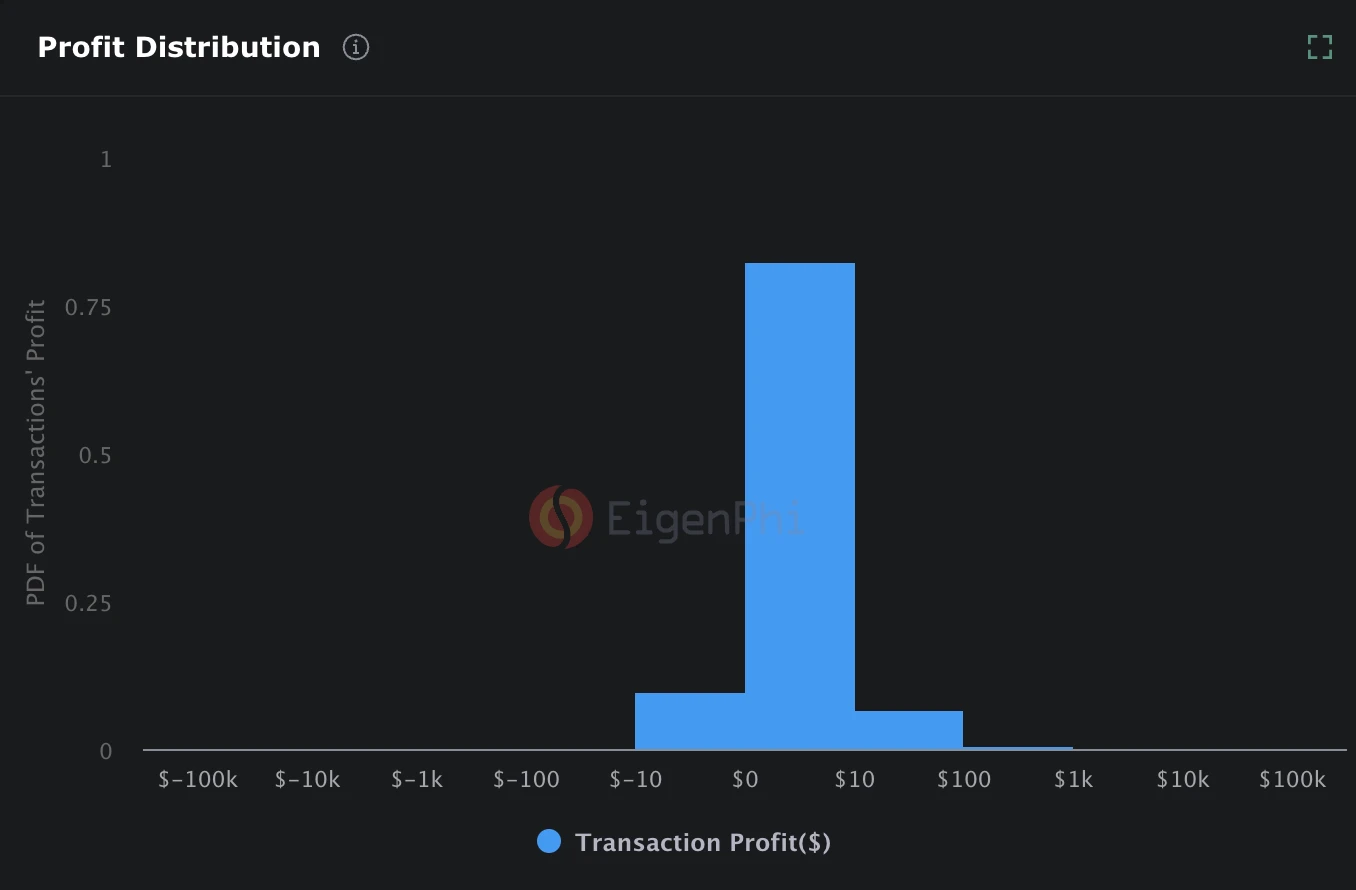

2024 年 6 月 1 日 – 7 月 1 日三明治攻击交易的利润分布,图源:

实际上一笔交易的利润平均坐落在 0.8 美元,依靠大量的交易,近 30 天 Ethereum 链上三明治攻击的利润在 88 万美元左右。

MEV 分为正负外部效应,正外部效应包括套利搬砖带来 DEX 之间价格差异减小,帮助 DEFI 协议进行抵押品的清算交易等,这些都是其正向作用。而负面作用主要是来自对用户的夹层交易,会让用户损失一部分的利润。在当前的链上费用机制上,虽然以太坊进行了 Gas Fees 的平滑机制,但是仍然会在链上套利交易机会变多时,MEV bots 与用户共同在链上交易,导致短时间的链上 Gas Fees 飙升,进而对用户造成经济和体验上的损失。

不仅因为 PBS 以及 POS 架构下带来的 MEV 和中心化问题,在以太坊往 Layer 2 架构转移的过程中也衍生出了 Layer 2 间的跨链 MEV 的问题。

Layer 2 架构设计的潜在 MEV 复杂性

当前以太坊的大量交易都被放在 Layer 2 ,而以太坊的主要目标是以世界结算层为主,因此未来大规模的链上套利活动会转向更复杂,技术要求更高的多链跨链 MEV。

在跨链 MEV 中,目前集中的研究较少,但是对于 MEV 的潜在可能,有提出部分应对措施,在 Layer 2 中主要是针对排序器进行改进,因为排序器负责排序以及运行交易。而跨链桥是在不同 Layer 2 之间跨链的必备产品,事实上 Searcher 能够帮助减缓 Layer 2 间的碎片流动性,虽然目前仍然不显著,主要在于跨链桥的体验与安全性仍然有待改进,并且不同跨链桥的 Finality 不同,导致了策略定制时需要考虑到这一点,让跨 Layer 2 跨链变得门槛较高。

EIP-4337 的潜在 MEV

不仅仅是新的架构会增加 MEV 的复杂度,EIP-4337 引入了账户抽象以及新的交易类型也会对 MEV 的格局产生显著变化。

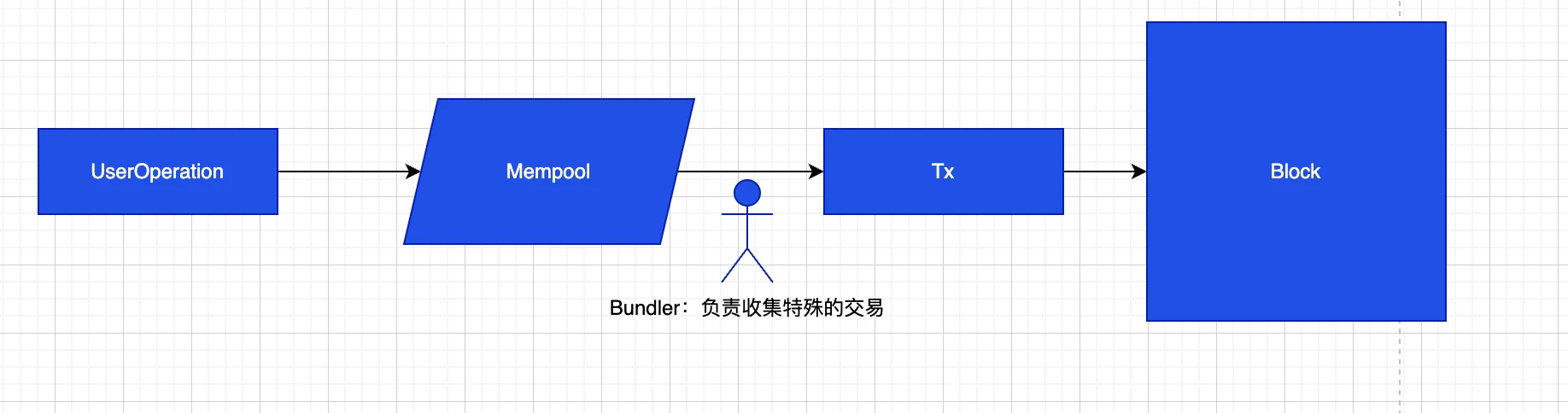

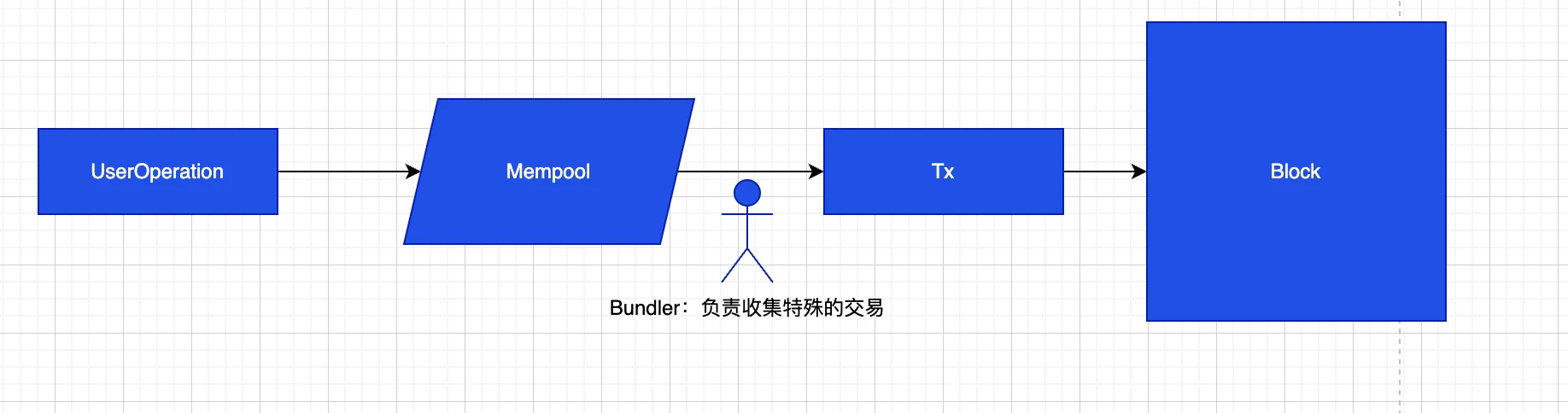

ERC-4337 工作流程

在 ERC-4337 中,会引入新的交易类型 User Operation,进入到 Mempool 中,Bundler 这个角色会去 Mempool 中寻找这种类型的交易,然后打包成一个正常的交易。而一旦用户的交易进入到了 public pool,那么就会被 Searcher 监视到。Bundler 类似于 Builder,其能与 Searcher 合作共同重新排序 User Operation 以获得 MEV。同时不同链上的 User Operation 规格可能不同,这将进一步导致跨链 MEV 的技术门槛提高。

未完待续。

参考资料

《The MEVM, SUAVE Centauri, and Beyond》:

《Blockchains, MEV and the knapsack problem: a primer》:

《MEV ECOSYSTEM EVOLUTION FROM ETHEREUM 1.0 》

《The Future of MEV》 by Blockchain Capital

《FRP-18: Cryptographic Approaches to Complete Mempool Privacy》by Flashbots

《Execution Tickets》:

《Payload-timeliness committee (PTC) – an ePBS design》:

免责声明:

以上内容仅供参考,不应被视为任何建议。在进行投资前,请务必寻求专业建议。

关于 Gate Ventures

是 Gate.io 旗下的风险投资部门,专注于对去中心化基础设施、生态系统和应用程序的投资,这些技术将在 Web 3.0 时代重塑世界。与全球行业领袖合作,赋能那些拥有创新思维和能力的团队和初创公司,重新定义社会和金融的交互模式。

官网:

Twitter:

Medium: