原创 | Odaily星球日报()

作者|Golem()

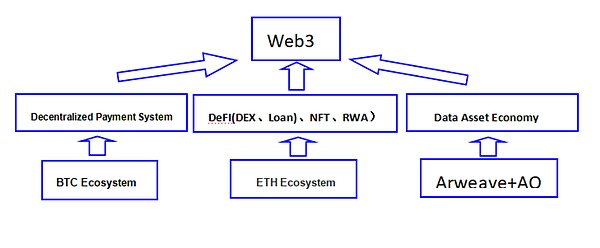

2024 年比特币生态最火热的两个叙事方向,分别是扩展比特币的可编程性和质押生息。比特币的可扩展方案目前仍处于百花齐放、各自探索的阶段,但在质押生息叙事上已经分出了“大小王”。

Babylon 凭借其用户资产自托管、为 PoS 链共享比特币安全并获取质押收益等特点,成为了比特币质押生息叙事中的主流。在 Babylon 8 月 22 日开启的主网第一阶段质押,仅仅 7 个区块便达到了 1000 BTC 的上限,网络 Gas 费也因此飙升到了上千聪/字节。

Babylon 生态的火热,也催生出了许多围绕 Babylon 而构建的流动性质押协议。特别对于散户来说,这些流动性质押协议不仅为其参与 Babylon 质押提供了便利,而且能在 Babylon 的基础上进一步释放 BTC 流动性,为用户提供更多收益来源。Odaily 星球日报将在本文中盘点 Babylon 生态的流动性质押协议,概要信息如下图,详细协议介绍信息见正文。

Lombard(LBTC)

是 Babylon 生态中的流动性质押协议,成立于 2024 年 4 月,并且在 7 月 2 日完成了 1600 万美元的种子轮融资,由 Polychain 领投,Foresight Ventures、OKX Ventures、Robot Ventures、Babylon 等参投。

用户存入 Lombard 平台的 BTC 会被质押到 Babylon 获得质押收益,同时用户可以在以太坊链上 1: 1 铸造 LBTC 参与 DeFi 活动,Babylon 的质押收益将直接计入 LBTC 代币。未来 LBTC 还计划扩展到 Solana 和 Cosmos 等多种区块链上扩展 LBTC 的流动性。

Lombard 采用安全联盟机制和非托管密钥管理平台 CubeSigner 来保证用户的 BTC 安全。

8 月 21 日在 Babylon 开启主网质押前一天,Lombard 在主网开启了白名单存款测试,符合资格的用户可以将 BTC 存入 Lombard,而后在 Babylon 开启主网时 Lombard 会帮用户把资金存入 Babylon。但因为 Babylon 质押当天竞争过大,Lombard暂时不将 BTC 质押进 Babylon,并将节省出来的费用投入到生态建设中。

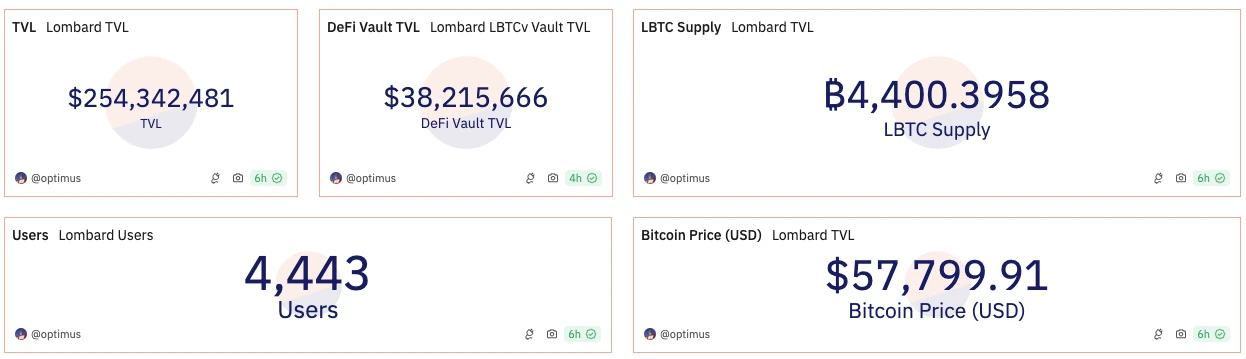

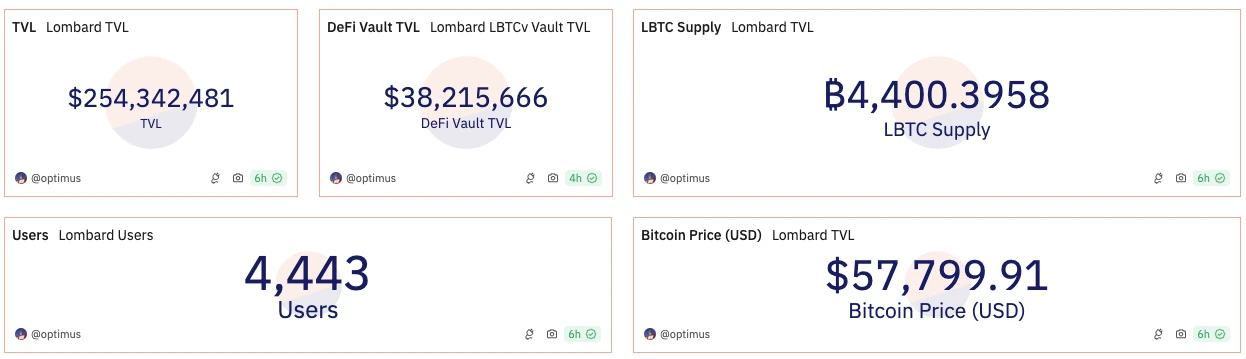

同时 Lombard 在 9 月 3 日推出公共测试版,所有用户都可以向 Lombard 平台存入 BTC 和铸造 LBTC。根据数据,LBTC 的供应量已超 4400.3958 枚,地址数为 4443 。

Bedrock(uniBTC)

是一个多资产流动性质押协议,由 PoS 节点服务商 Rock X 创立, 2024 年 5 月 2 日 Bedrock 完成了由 OKX Ventures、LongHash Ventures 和 Comma 3 Ventures 领投的融资,金额未披露。目前 Bedrock 已经支持以太坊(uniETH)、比特币(uniBTC)和 IOTeX(uniIOTX)链的流动性质押服务。

Bedrock 的特点是支持将 wBTC 质押到 Babylon,并且用户有两种质押方式选择,一是代理质押,将 wBTC 质押在以太坊网络上,再由第三方将相应数量的 BTC 质押在 Babylon;二是转换质押,将 wBTC 一键兑换为 BTC,然后直接质押到 Babylon。质押收益以 uniBTC 计入,目前也支持 FBTC 参与质押。

Bedrock 选择与第三方 BTC 托管方合作及外部验证等方式,将质押权与转移权分离,确保用户资金的安全。

Bedrock 是 Babylon 主网第一阶段质押的最大委托人,委托了 297.8 枚 BTC,占比接近 30% 。uniBTC 目前超 501 枚,并且正在进行 Cap 2 阶段预质押,如果总质押量达到 800 枚,将会解锁特殊奖励池。

PumpBTC(pumpBTC)

是 Babylon 生态中上的流动性质押协议。项目 2024 年成立,暂未有公开融资信息。

用户目前可以使用 WBTC、BTCB 和 FBTC 在 PumpBTC 上质押并 1: 1 获得 pumpBTC,然后由 PumpBTC 合作的 Cobo 和 Coincover 等第三方托管方将等值的 BTC 委托给 Babylon 为用户赚取收益,收益以 pumpBTC 结算。同时,PumpBTC 也推出了积分激励计划和组队模式,用户持有 pumpBTC 可以赚取积分,并且可质押 0.0 2B TC 以上成为队长并邀请人组队,队员没有最低质押要求,组队成功即可获得对应的 pumpBTC 积分加成。

PumpBTC 在 Babylon 主网第一阶段质押中成功委托了 118.4288 枚 BTC,占比 11.8% 。根据数据,目前 PumpBTC 总供应量为 349.31480504 枚,参与质押地址数为 2333 个。

Lorenzo Protocol(stBTC)

是一个基于 Babylon 的比特币流动性金融层。项目在 2022 年 10 月 4 日完成了一轮融资,Binance Labs 参投,金额未披露。

Lorenzo 采用本息分离的方式发行 LST,用户将 BTC 或 BTCB 质押到 Lorenzo 平台将 1: 1 获得流动性本金代币(LPT)stBTC,质押奖励将由收益累积代币(YAT)结算。同时用户不仅能得到 Babylon 质押的原生收益,而且可以获得 Lorenzo 的质押积分。

Lorenzo 采用 Staking Agents(质押代理)机制管理发行和结算 LST,Staking Agents 将负责质押用户的 BTC 到 Babylon,将质押证明上传到 Lorenzo,并向用户发行 stBTC 与 YAT 等。虽然 Staking Agents 设计上是由一组值得信赖的比特币机构和传统金融巨头组成,但目前 Lorenzo 是唯一的 Staking Agent。

Lorenzo 在 Babylon 主网第一阶段质押中成功委托了 129.36 枚 BTC,占比达 12.9% 。目前 Lorenzo 已经开启了 Babylon 预质押活动 Cap 2 ,其 Cap 1 和 Cap 2 比特币已超 507 枚。

Solv Protocol(solvBTC.BBN)

是一个去中心化的比特币储备协议,可以将其他链(如以太坊、BSC、Arbitrum、比特币等)质押换成生息资产 solvBTC,旨在集成多链中的比特币流动性。Solv Protocol 总融资超 1100 万美元,参投机构包括 IOSG Ventures、Binance Labs 和 Blockchain Capital 等。

7 月,Solv Protocol 宣布联合 Babylon 推出的流动性质押代币 solvBTC.BBN,使以太坊、BSC、Arbitrum 和 Merlin 等网络上的比特币资产用户均可通过铸造 SolvBTC.BBN 参与 Babylon 质押,并获取积分奖励。

Solv Protocol 选择与第三方加密资产托管服务提供商 Ceffu 等合作确保用户比特币资产安全。

Solv Protocol 在 Babylon 主网第一阶段质押中成功委托了 250 枚 BTC,占比 25% ,并且为用户承担了所有的 Gas 费用。同时根据官方平台估算,solvBTC.BBN 总铸造量已超 3230 枚。

pSTAKE Finance(yBTC)

是一个较老牌的 POS 代币流动性质押协议,项目总融资超 2000 万美元,参投机构包括 Galaxy Digital、DeFiance Capital 和 Binance Labs 等。

7 月 29 日其宣布在 Babylon 上推出比特币流动性质押方案,并且提供 50 BTC 的存款上限。用户向 pSTAKE 存入 BTC 并不会马上得到流动性质押代币,根据官方描述,预计将 9 月在以太坊上推出 yBTC,到时将 BTC 存入 pSTAKE Finance 的用户将会获得等值的 yBTC。但是存入也可获得积分奖励。

8 月 27 日,pSTAKE 也开启了 Babylon 预质押活动 Cap 2 ,并将存款上限提升到了 150 BTC,pSTAKE 的最低存款金额为 0.005 BTC。同时 pSTAKE 通过第三方托管机构 Cobo 来保证用户资金安全。

pSTAKE 在 Babylon 主网第一阶段质押中成功委托了 10 枚 BTC,占比 1% 。目前 pSTAKE 比特币总质押量约为 101 枚。

Chakra

是一个基于 ZK 证明的比特币再质押协议,也是一个模块化 BTC 结算网络。项目在 2024 年 4 月 26 日完成了一轮融资,ABCDE Capital、Bixin Ventures、StarkWare 等参投,具体金额未披露。

Chakra 为 Babylon 推出了比特币质押池,与 Babylon 主网同步。该矿池允许用户将 BTC 质押到 Chakra 并无缝过渡到 Babylon,用户不仅可以获得 Babylon 质押奖励,同时也可以赚取 Chakra Prana,并在不久的将来解锁多种奖励。

用户质押的 BTC 被保管在多重签名保险库中,由 Chakra 和其他实体如 Cobo 共同管理,确保用户资金安全。

Chakra 在 Babylon 主网第一阶段质押中并没有将用户的 BTC 委托进 Babylon。根据,目前 Chakra 的比特币质押总量为 25.75984 枚。

SatLayer

是一个建立在 Babylon 上的流动性再质押平台,旨在将比特币作为通用安全层,以比特币验证服务 (BVS) 的形式保护任何类型的 dApp 或协议。8 月 22 日,SatLayer 完成 800 万美元的 Pre 种子轮融资,由 Hack VC 和 Castle Island Ventures 领投,OKX Ventures、Mirana Ventures、Amber Group 等参投。

SatLayer 并不将 BTC 存入 Babylon,而是为 Babylon 上的 LSD 平台再提供额外的收益机会。用户可以将 wBTC 和 Babylon 生态中的流动性质押 BTC(LBTC、pumpBTC、SolvBTC)等存入 SatLayer 平台享受收益,目前奖励以 Satlayer 积分的形式发放。

SatLayer 在 8 月 23 日开启了第一季存款活动,上限为 100 BTC,活动将持续 2 周。目前已经超过了上限,达 132.54 枚 BTC,其中 75% 以上是 uniBTC。