米哈游大伟哥在一条朋友圈下面评论,「我就在这里暴言一句,过去五年中国游戏行业最强投资人:Daniel,没有之一。」

发这条朋友圈的人叫吴旦(Daniel),他是第一个投资《黑神话:悟空》的人。七年前,他担任总裁的英雄游戏以 6000 万投资游戏科学,占股 20%。直至 2021 年腾讯入股前,英雄游戏是其唯一的投资方、最大的外部股东。

所有人不知道的是,除了 6000 万的股权投资,英雄游戏在《黑神话:悟空》这个项目上又至少追加投了一个亿。这一个亿也让英雄游戏成为了《黑神话:悟空》唯一的联合出品方。

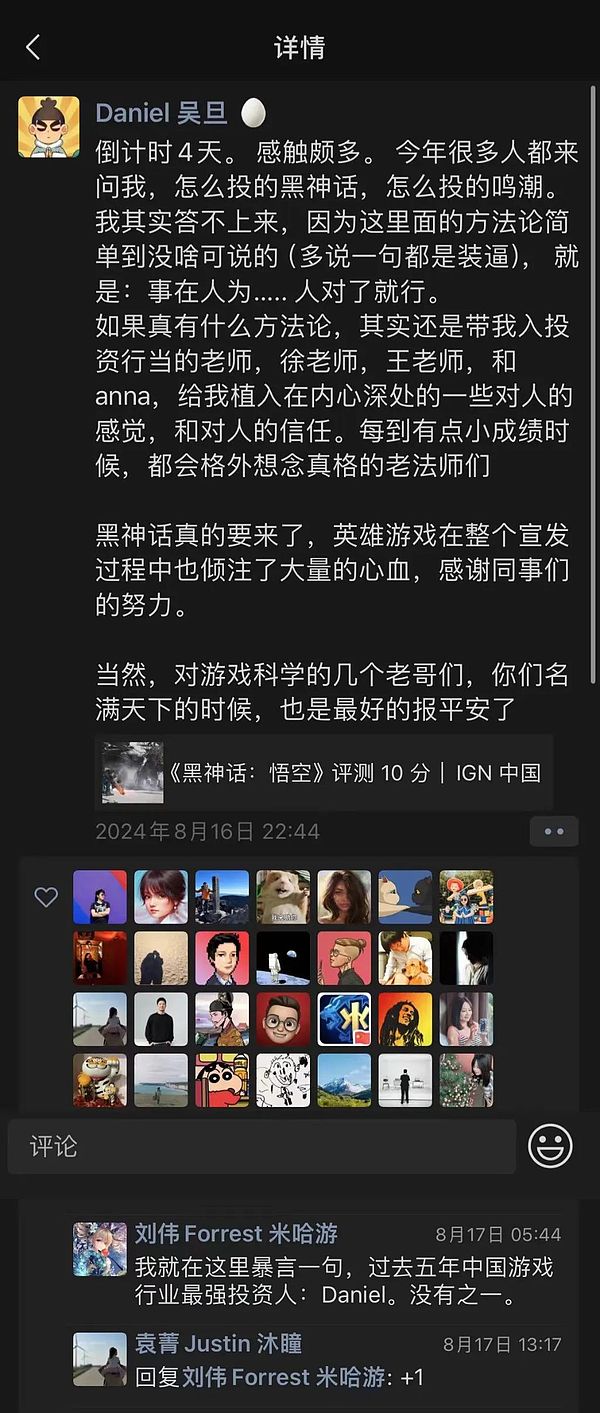

Daniel 的朋友圈

事实上,从投资维度来看,上半年全球重磅发行《鸣潮》的库洛游戏可能是 Daniel 更为成功的投资案例。从 2017 年第一笔投资起一路加注,他一度持股高达 49%。

他是眼光独到的谋士,更是陪在创始人身边真正的朋友。游戏科学立项《黑神话:悟空》,他在第一时间跟进了一个亿,并帮着黑神话项目组搬迁到杭州,在杭州找了一座山里僻静的工作地。他甚至借了一辆他父亲在杭州的车,供创始人冯骥(Yocar)使用,方便他在杭州出行。

黑神话上线,Daniel 在朋友圈写道:很多人来问,怎么投的黑神话,怎么投的鸣潮。「我其实答不上来,因为这里面的方法论简单到没啥可说的(多说一句都是装逼),就是:事在人为….. 人对了就行。如果真有什么方法论,其实还是带我入投资行当的老师,徐老师,王老师,和 Anna,给我植入在内心深处的一些对人的感觉,和对人的信任。每到有点小成绩时候,都会格外想念真格的老法师们。」

2012 年,在德勤做审计的 Daniel 在一个饭局上遇见了 Anna(方爱之,真格基金创始合伙人兼 CEO)。

Anna 说,「吃完饭他就说想来真格,还要找我谈话。我就觉得我们没有预算,还要付房租,这帅哥来我们这干嘛呢?但正好我们天天在做表,缺个财务,工资还能付得起。那行吧,就来帮我们做点报表。」

那时候 Daniel 喜欢穿大裤衩和拖鞋上班,天天痴迷打游戏,memo 也不写。徐老师(徐小平老师,真格基金创始人)就对 Anna 说,那就不要让他做那些财务了,你就让他看游戏好了,他能变成中国最好的游戏投资人。

入职一年半后,Daniel 升任真格基金史上最年轻的副总裁。他在真格的三年,投出了《超级英雄》、《全民枪战》、《虚荣》,一度占整个市场上成功创业团队手游的 70%。后来他从投资人转型成为了一名创业者,与应书岭一起创办了英雄游戏。

上周,Daniel 回到了真格,和我们谈起了《黑神话:悟空》和《鸣潮》投资决策中的投人哲学。游戏行业做了这么多年,关键还是「从人本身出发」。

以下为访谈节选。

很爱做饭的 Daniel(左)在 Airbnb 做早餐

大一暑假,他曾在杭州一个酒店厨房里学习

王老师(右)表示,

「Daniel 的葱油面是真格早期看项目必吃的」

01「撇开所有商业的条件,我想他成」

Q:回到那个时间点,Yocar 带着老同事从腾讯《斗战神》出来。这是一个所有人都在抢的白马项目吗?

Daniel:说实话,他们当时是一个肯定有人看得上,但也肯定有人看不上的团队(笑)。比较两极评价的团队。客观回想,当时应该也有别的公司给了 offer,但是估值和给钱速度,都没有我的 offer 更让团队心动。当然,我的决策速度和给钱速度,肯定也是受了真格的影响。在真格的时候,徐老师推过一个改革叫做一页纸 TS(Term Sheet,投资意向书),给我的投资风格带来了很深的影响。

现在回头看,很多人说黑神话团队很厉害,做过《斗战神》。但假如你了解游戏行业,《斗战神》是一个在当年花了那么多钱,但商业回报不够好的项目。那时候所有人考察一个游戏团队厉不厉害,只有一个指标,叫做「能不能赚钱,商业化能力强不强」。这个一定是受很多人质疑的。但同时,他们的内容能力,制作经验,又让很多人心动。

Q:为什么会轮到英雄投?《斗战神》当时在行业内是很有名的,但腾讯不投,网易也不投。

Daniel:我觉得是个双向选择。两位大厂不投,要么是决策慢,要么是不想投,要么是给不到我给的估值,背后都有可能性。

我相信很多人会觉得这个团队商业化能力不行,太理想主义。但结果最后赚钱它也不是靠商业化能力,它是一定程度的靠理想主义。或者创始人说的,务实的理想主义。

但我当时聊完,是坚决地,决绝地,想立刻,第二秒钟,就和团队签约打款。英雄当时并不是很有名,我们也只是一个初创公司,有点像真格早期作为一只新基金的状态。但真格过去给我的培训,让我在那一瞬间,知道,我只有足够快足够「狠」足够有诚意,才能达到我想要的。

Q:当时「坚决地,决绝地」决定投资的原因是什么?

Daniel:当时我和 Yocar 聊完,太罕见了。这样的人才。

首先那时我已经在做英雄了,过程中就会深入研发,深入研发就会理解「工业化水平」能力,就是怎样让很多很多的人在一个项目上发挥足够好的耦合能力,安排好流水线,让生产能力很高效。

当时我有一个浅显的判断,假设游戏往后走,工业化水平是最重要的。工业化水平一定是基于项目经验而来的。你没有经历过两三百人的项目,你就不会有这样的工业化的经验。这里面很复杂,有对管线的理解,对工具的理解,等等。

全中国能有这样大项目经验的,是很少的,腾讯的《斗战神》和《天涯明月刀》,网易的《逆水寒》,就这三四个大的 MMO 项目,很少很少。这样的项目经验是 100% 稀缺的。

其次,当时聊完的第一感受是,他是个全才。游戏行业的制作有从技术、美术、策划、运营出身,都有。某种程度上都会有短板。但 Yocar 真的都懂。他既有很强的审美,也懂策划,也懂些技术,都有很强的理解。

然后他还很高知。和他讲话有种在和生物学家讲话的感受,理论上他是可以读到生物学博士的人。但同时他又很人文,能和你聊数学、聊哲学、聊创作表达,聊宏观环境,就和王老师一样(王强老师,真格基金联合创始人),什么书都读。

我不知道这些东西最后会折化成什么。当时你不会想象到他所有的这些,最后都会在《黑神话:悟空》这个产品里折现出来。但那一瞬间我很被吸引。就是天才,全才。

Q:见第一面聊了什么?据说只聊了不到半小时。

Daniel:第一次见在深圳,Yocar 和我讲团队的历史,和当时做《战争艺术:赤潮》的思路。他的聊天方式非常战略,你不会觉得他是个游戏制作人。他永远会先讲,我举个例子,今天有个《流浪地球》,这证明了什么?理论上中国应该有什么样的市场?宏观到微观的一种讲事情的方式。

还有个聊天细节很有意思。《斗战神》和《百将行》的宣传片质量非常高,像电影一样。我问他,为什么这些片子可以拍得那么好?他说你知道我大学干嘛吗?我大学每天就在寝室里沉迷看广告片,看了几百部。

他就是这样的人。Yocar 是个什么样的人?你看他的朋友圈,每隔几天就推荐一部动画,隔几天推荐一部电影,隔几天又推荐一本书。他永远在各种各样的内容作品里遨游。他所有的推荐都是用押韵的打油诗来描述,但凡哪天朋友圈突然不押韵了,底下还会一堆质疑,今天怎么不押韵了?

Q:2017 年英雄投了 6000 万,占 20%。在那个时代也是很贵的钱了。

Daniel:这哥们毕竟还是一个师出有名的人。当时想一想,无论如何还是得投。这样的人才太稀缺了,这样的团队太稀缺了,这样的项目经验也太稀缺了。

其实突然碰到一个 6000 万的项目,还是要咬咬牙的。原来在真格做的 deal 都是几百万几百万的。。。相当于一直做天使投资,突然遇到了一个天使项目但要 B 轮融资的金额在当时。

Q:其实英雄投资时是奔着《战争艺术:赤潮》去了,团队还没有开始做《黑神话:悟空》。确定要立项做单机,这个决定是怎么做的?为什么又给了 1 个亿?

Daniel:到 2018 年团队在正式做《黑神话:悟空》之前,做过 3 款产品,从《斗战神》,到《百将行》,再到《战争艺术:赤潮》。简单来说,大概是 12 年, 三四年一款产品,也可能更久(斗战神的实际开发时间不详)。

其实当时的情况是,做完赤潮了,团队处在一个相对迷茫的状态,那时账上的钱已经不多了。我们就在深圳的湘赣农庄聊,这地方巨好吃,安利。我问他以后怎么办?

那时候经过仔细地讨论,Yocar 说了他的想法。也就是他新华社采访里说的那些,其实都是真实客观的情况。他怎么看待单机市场,怎么看待这个机会,等等。对我来说,当时最打动我的,还是他展现出来的那种状态吧。就是一种时刻先自省,面对困境或者失败,向内寻因的能力。

大概的意思是,他说:我们首先要先了解自己。我这个团队就不能做纯商业游戏。我们有自己审美的坚持,和玩法的坚持。我们对很多纯商业游戏的热爱和体验是不够的,我们应该做更打动自己的产品。

对我来说,既然这个团队做不了商业游戏,也不那么想做了,那就还是做自己喜欢的再试一把。

其实当时我主要是基于几个判断,也就是这件事情要成立的几个大的假设。1)假设单机市场真的存在,有这样的大机会。2)假设讲好中国故事,有大的时代红利。3)假设团队能真的做好中国故事,以及有实力制作出 3A 水准的游戏。

这里面,1),2),有电影行业已经跑在了前面,验证了这样的大 story 的成立。

而 3),其实是我最最看重的。也就是,我深刻的相信,这个团队有真的讲好中国故事的能力,以及有制作出 3A 游戏的能力。我记得 Yocar 当时的原话,「人一定要把自己的事业,与国家民族的崛起绑定,才能获得最大的动能,这是最朴素的情怀也是最基本的理性」,这是他对这件事情的态度。

而他们历来的游戏作品里,所体现出的对中国文化的了解,对中国文化的热爱,以及如何把中国文化用一种自己的审美能力所产品化的能力,也让我坚信,虽然 3A 游戏制作很难,但他们有这个能力去实现。

讲好中国故事是个大命题。很多人是假的,但他是真的。

Q:英雄内部怎么看?

Daniel:公司大部分还是反对我。其实做完赤潮,公司内部对这个团队的反对声音还是有的,至少参与赤潮项目的团队。。。大部分都离开英雄了。。。

而且某种程度,投入这样级别的项目,也是和公司内部的项目团队抢资源,毕竟公司的钱是有限资源。

Q:但从你的角度来看,世界上商业模式更好的游戏有那么多,赚钱的路有那么多条。即便他能做出第一个像《流浪地球》一样的单机游戏,为什么不去投资其他能带来更高回报的项目?

Daniel:某种程度上就是你希望他成。对 Yocar 这一个人,我撇开所有商业的条件,我想他成。

他不成,我也替他不甘心。其实是有这样的情绪在的。这也是真格人文的部分带给我的,我也很想一个中国文化的东西在某个时间点以这样的形式出来。我也很想玩这样的一款游戏, 且我深信不疑这个团队能做出来。

02「最难的是他的心性」

Q:很多人说黑神话的成功是一场天时地利人和。

Daniel:他的天时太关键。当时我们立项的思考出发点,就是《战狼》加上《流浪地球》的火爆。我们判断假设有突破技术和品质天花板的作品出来,国人自豪一定会带来很大的商业成绩。

西游是中国故事。这支团队做过《斗战神》,本身就是一帮西游学家,西游学家这个词也是团队教会我的一个词。做一个 IP,花时间最多的其实是世界观和美术怪物的设定上。比如今天我画一只怪物,它长什么样?需要大量的研究。所以理论上他们一直做一个风格的游戏,就会越做越顺。

在那个时间点,中国市场上卖过最多的单机是 10 万套,我们当时判断《黑神话:悟空》是 1000 万套(上线仅三天,黑神话全平台销量即破 1000 万)。

最难的是你要真的能做成《流浪地球》,那就是团队的实力。但我们判断他有实力。

再往后就都是走一走、试一试,不断吃苦,在无人区里探路的过程。第一个片子出去,b 站就有 5000 多万的播放,就很好。

Q:有没有想过发售后最差的结果?

Daniel:最差的是平淡无奇,你卖了,举个例子,一两百万份。

我最担心的,其实从投资人角度来看,你卖了十万份,那无所谓,你就知道这个市场不存在。你卖了一两百万份,不上不下,钱也不够做下一款游戏,成绩也不足以融钱做下一款,你就卡这儿了。这其实是最难受的。

Q:Yocar 作为创始人,最关键的特质是什么?

Daniel:一方面,是他真的深刻地爱国,这个上面也提了。想做这件事情,和能把这个产品做好,都离不开他深深地热爱祖国的方方面面带来的。另一方面,我的角度看,创始人的特质,最难的其实不是研发实力有多好,最难的是他的心性。

泼天的流量进来,很多人会飘的。第一支片子出去之后,5000 多万播放,就开始有很多人都来找他。他对我说,Daniel,你帮我全挡住。我们现在要屏蔽所有外界的干扰。

当时他们还专门从深圳搬到杭州,为什么?就是因为判断,团队的心性也很重要。我不能今天在深圳,做一会儿一个人过来挖你。杭州是安静、合适的城市。其次,闭关在杭州的一个山里,其实是很「苦」的。有一次我去杭州看他,坐他的车,他说他加一桶油可以开三个月。你想,我一桶油没几天就能开完。

游戏科学杭州工作室

他们内部永远有一句话,完成比出彩更重要。也是每次我去看他们,Yocar 不断跟我强调的一句话。

做游戏的过程中要不断地做减法,一定要有项目的边界感。很多时候项目一做就是十年,或者一做就无止境地花预算。其实今天从专业的游戏角度去看,这个游戏可能还是有很多问题,玩家也有很多挑剔的地方。但我们很清楚,完成本身就是突破。

《黑神话:悟空》组织结构上有 7 个合伙人。所有采访都说这 7 个合伙人一起吃苦。吃了那么多年苦,从来不散。最后那么大的内容量,是所有人齐心协力的结果。

他甚至杠杆了英雄所有的能力。上线之前,英雄整个发行团队几十号人是自愿住在杭州,陪他一起发行。你很难让一个人在别的城市住一两个月,但《黑神话:悟空》有这个团结你的能力。他让你觉得你在为一个理想奋斗,是这个理想的一部分,有很燃的感觉。

我还想到徐老师当年跟团队说的一句话,忘了是在什么场合。他说他投了那么多公司,往往那些真的做得好的创业者,都是心怀对他的感恩的。

今天《黑神话:悟空》这个游戏打完,玩家会看到一长串的名单。名单里有很多很多英雄的人,都是在他做《战争艺术:赤潮》时英雄团队帮过他的人,这些人有些在《黑神话:悟空》的上线过程中是不起作用的。但他感激这些人。这可能也是他的心性的一部分,让人很温暖。

03「我关注的是自洽的天赋」

Q:你在判断要不要投一个游戏团队的时候,你会问什么问题?

Daniel:嗯,是这样,(欲言又止地笑了一下,战术性喝水)原来我在真格的时候,我也很好奇别的投资人会问什么样的问题。当时最开心的事就是和 Anna 去见大佬,我也去听听大佬们都在聊什么,就感觉是一个很好的吸收嘛。

但当我自己真的开始做英雄之后,我发现投资人和团队看重的是两件事情。所以我觉得最终不在于我会问什么,而是你已经有了水平。

你的水平一定来自于你和创始人泡在一起,你了解他在想什么。他在想什么,就是你要问什么。你还不了解他在想什么的时候,你问什么都是错的。

因为我只在游戏这一个行业,我太了解这个行业所有人的想法。我在英雄研发也管,发行也管,投资也管,理论上游戏涵盖的所有方向我都管。在做投资决策的时候,这能在真正意义上驱动你很多东西。

Q:判断一个游戏制作人的能力有哪些标准?

Daniel:一个游戏制作人最需要的能力是宏观的思维。无论是单机还是网络游戏。

游戏有很多玩法,系统、数值,彼此之间都是嵌套耦合的。上来就要想好,怎么耦合,我的目标用户是大还是小,所有的立意、美术、技术都会围绕这个中心去做延展。最完美的状态就是我今天做了一个立项策划案,列了一二三四五条目标。三年做完了回去看,这几个目标没有变过。这是最厉害的,一上来就想得特别清晰。

大部分人只会停留在第一层,「我要做一个好玩的东西」。但他讲不清楚用户群体、系统结构,那就说明想得不完整,是赚不了钱的。游戏最怕想不清楚返工。

再就是看他的游戏审美。游戏审美会趋同于他要做的游戏方向。因为他的游戏审美就是他喜欢玩的游戏类型,游戏类型的经验决定了他制作游戏某种程度的倾向性。你一天到晚读王朔,写出来的东西也就是这种风格。魂系游戏某种程度上你觉得它小众,但它增长率足够快,也可以支撑你的投资逻辑。

我投资库洛也是因为发现《鸣潮》的制作人是一个天才。他 90 年,游戏制作经验在当时算是非常非常浅的。但我发现他的审美和画面感非常适合做很酷的二次元的游戏。

如果你了解这个领域,当时成功验证的二次元游戏,大部分都是日式赛璐珞。但相对硬核,带一点点写实感的风格也是二次元一个很大的赛道。当时没人做。这个制作人他虽然年纪很轻,也没完整做过游戏,但对这个文化非常熟悉,很痴迷。更重要的是,他想问题的方式,也是宏观完整,微观惊艳,所以就很坚决地投了。

Q:有哪些事情是见第一面的时候就可以确定的?

Daniel:某种程度还是过程接触。其实我后来觉得,比如你今天和一个人谈投资,我会突然在他不知道的情况下杀到他公司底下,说下来抽根烟或者下来喝杯茶。你要在不经意之间,在非正式场合去聊天。这样能聊出更多东西。

Q:在和创始人长期的过程接触中,对你来说看到什么是好的,什么是不好的?

Daniel:我真正时刻观察的是他们有没有聚焦在自己擅长的事情上,坚持不变。

第一要务是战略层面一定要非常确信,不能瞎变。游戏行业有个最大的特点,一个战略至少影响你三年。今天确定要做这个游戏了,假设一年 10 个亿的成本,第二年换战略方向了,这 10 个亿就白烧了。这个过程一定要提醒自己,不能因为任何情况产生变化,不能追热点。

第二要务就是看组织结构,组织结构必须符合你的生产要素。其次就是看创始人和管理层之间,因为什么事情在高兴?因为什么事情在不高兴?很多小事情在内心里藏着,压抑久了会不好。很关注这种事情,因为这种事是直接影响组织稳定性的。

Q:从一开始在真格进入游戏投资摸爬滚打到现在十多年,你看一个游戏团队的角度有没有发生变化?

Daniel:原来在真格,我最关注的事情是团队的天赋。事在人为,因此那时候只想着人。

我现在关注的是自洽的天赋。这个自洽很关键。它来自很多层面,比如你对这件事情的认可、你和投资人之间的耦合、组织结构,比如这个项目需要很多人,那管理能力就必须得跟上。还是围绕一个事儿要成,它背后一定有几个要素。把要素拆明白,看他这个人能不能搞得定。

Q:对于游戏制作人,从 good to great(从优秀到卓越)的最后一公里是什么?

Daniel:最后一公里就是你的野心。最后一公里一定不是为了钱,是为了你的愿景,你的产品野心。这背后的能量超大。

你必须有这么强的野心才行。因为做的过程是很苦很苦的,游戏行业是全世界最加班的行业,真的永远在加班,永远在试错,永远在无人区迭代。

Q:你怎么识别一个人有没有这样的能量?

Daniel:就跟他聊天的感觉。他在他什么都不是的时候,他会想成为谁,举个例子。

Q:你投资的原则是什么?

Daniel:必须特别早期,这可能跟在真格待过有关系。

第一款产品的发行权要给我。然后持续加注,深筹很关键。只有这三个点结合在一起,你才能利润最大化。

Q:所有人都说不好,只有你觉得好的项目 VS 所有人都说好的项目,你更倾向于前者?

Daniel:一个事情是非常辩证的。假设你问了很多人,所有人都说不好,但你就是觉得好。你就可以吃死它。

我往往最担心的是所有人都说好。你就会觉得这个机会为什么是你?为什么这个项目属于你?一旦形成很强的竞争关系,我一定往后撤。

基本上我的每笔投资,问别人,都有很多的质疑,这会让我觉得更有安全感些。当然,前提也是,我有过真格的经历,我对自己做的投资决策本身有自信和逻辑。

Q:听起来你只投黑马。在游戏行业投白马成立吗?

Daniel:完全白马在游戏行业跑出来的不多。

因为假设你是白马,代表你一定有很强的成功作品。你有很强的成功作品,就代表你一定有路径依赖。你有路径依赖,就代表你一定还是和传统大厂擅长的领域在竞争。

一个行业发展到成熟期代表着什么呢?代表你所有要卷的东西,大厂会花一万倍的时间或者资源跟你去卷。

Q:你从 VC 出来进入产业,现在会给纯 VC 的机构投资人什么样的建议?

Daniel:投资是一个去掉 ego(自我)的过程。你必须是一张白纸,才能真正了解别人。我的好处是我天然是张白纸,我的性格是这样的。

有时候你已经想过一百遍一个方向不靠谱,可能只是他当下想的方向不靠谱,但是人靠谱。就要避免因为 ego 而错判。

看人有三个角度。你可以仰视地看人,俯视地看人,平视地看人。我个人比较喜欢,永远保持一开始平视地看人。如果慢慢地你开始仰视地看这个人了,这可能就是你要加注的时候了。

Q:你说过自己现在其实没什么时间打游戏,只打一点作为消遣。当你把自己作为一把尺子去量团队的时候,你是如何保持这把尺子的敏锐度的?

Daniel:提炼的尺子其实不是对产品的尺子,还是对人的尺子。这把尺子一旦形成了,就形成了。我现在很少花时间在提炼这把尺子。

产品审美好的前提是人的审美。对人还是要想明白很多维度。

04「下一个时代的游戏投资机会,两三年之后才好判断」

Q:游戏行业这么多年,最大的爆款都做对了什么?

Daniel:我觉得最大的爆款都是因为你做了别人做不了的事。当年《原神》是这样,《黑神话:悟空》今天也是这样。

因为游戏行业它不是 rocket science(造火箭),花个很多年都能做出来,难的是你有没有这个胆子和耐心去做。

Q:《黑神话:悟空》的投资成功可复制吗?

Daniel:我觉得是不可复制的。主创团队也是很难复制的。这个团队人能做,别人做不了。游戏行业是非常吃天赋的,和吃导演一样。

从我个人的判断来说,今天的年轻一点的开发者很难做出这种单机游戏。为什么?

黑神话这样的游戏,这对一个人整体的人文层面的沉淀要求就很高。年纪相对大一些的开发者,经历的时代变化更多,经历的人生事情更多,沉淀也就更多。而年轻一代的成长环境相对顺遂幸福,做不出这种带厚重感的游戏。往后走,再过十年,看今天被《黑神话:悟空》启发的年轻一代可能才十五六岁,他说我要做这样的东西。那有可能。

下一个时代的游戏投资机会,其实在两三年之后才好判断。眼前我基本全部不投了。

Q:你现在不投(外部的游戏初创公司)了,那在做什么?

Daniel:我现在就在非常专注地做英雄游戏。我一直在做自己的项目,现在 2000 多人。

因为你在投资中有很大的正反馈,反而就会想有一个作品是自己做出来的。当然,这也和客观规律有关。英雄游戏在经历的阶段,也许是黑神话团队当年在做《斗战神》时经历的阶段一样。游戏行业跳脱不出的规律就是需要积累,需要沉淀。我现在会花更多的时间让英雄的团队在正确的事情上积累和沉淀。

Q:这两三年你在等什么?

Daniel:两三年之后 AIGC 会成为一个很大的变量,到那时应该会带来新一轮的投资想法变化。但眼前 AIGC 没有真正意义上形成,它提升了一定效率,但还不够。

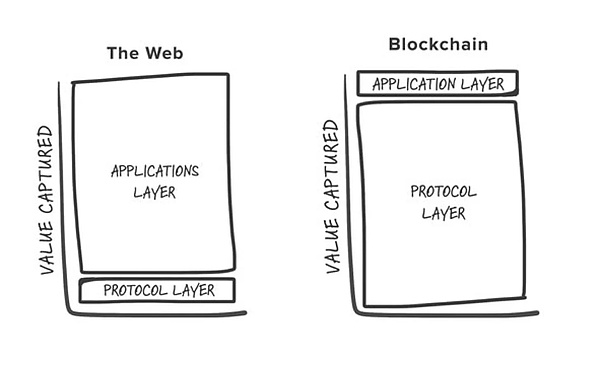

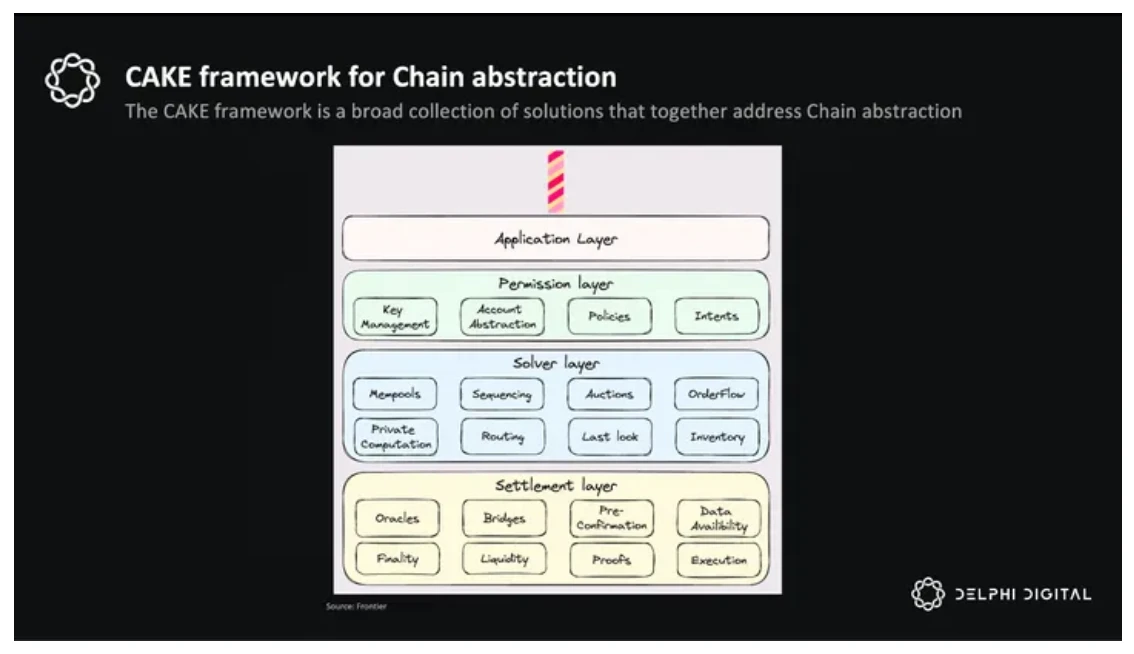

Q:我们看见一个新技术兴起时往往会出现「技术+游戏」的趋势,比如 Web3 游戏、AI 游戏,但最后好像都很难出来。

Daniel:我觉得任何时候都是游戏加别的。

任何时候。就是我刚刚说你要关注团队,不要被一些新的方向给骗走。我见过大量的游戏行业创业者在 Web3 出来之后去做 Web3,那些人我就死都不投。首先他就不热爱游戏,那还怎么可能做出好游戏?很浅显的道理。

很多人问我,要不要去做一个 Vision Pro 游戏?我说我们不用做 Vision Pro 游戏,因为我们每天在吃苦锻炼的能力是内容制作的生产能力。它一方面是质量,一方面是效率。

假设 Vision Pro 真的普及了,依托于我的质量和效率本身,就提供最好的内容。不是做得早,就能提供足够好的内容。它是两种逻辑。像早年所有人都说要投一个移动游戏公司,未来颠覆腾讯。不会的。最终还是腾讯碾压这个市场,因为它的生产质量和效率摆在那里,只是这个市场成熟了。

你要抓住的是大厂做不出的。要么是大厂吸引不了这样的人才,比如二次元人才不喜欢进大厂,要么就是大厂没有这个组织效率去做的事,其实你只需要关注这些。

05「自己足够痛苦,但要给所有人希望」

王老师:以前在真格,我们觉得你是一个性情中人,一个很温和、闪着光的孩子。但就是那样一个人,后来到了英雄,现在管 2000 多个人,成为了独当一面的一号位。从进入真格做游戏投资人,到创立公司、做 CEO,你最大的成长是什么?

Daniel:最大的成长其实是足够痛苦。

我原来是一个很随和的人,一起开会就是翘着二郎腿,团队就没有压力感。现在我不是这个状态,我会逼自己尽量不笑。

你会意识到有很多事情都要做得很残酷。公司转型时我上来就开了几百个人。那段时间我手机后来都关机了。那种痛苦在于团队的某个人的老婆会给你发短信说我小孩才几岁,你凭什么这么对我?

转型这一刀下去,慢慢你会找到一些感觉。开人只能一刀,不能今天开一些,明天开一些,后天开一些,会让整个公司的士气不断降低。一刀下去,留下来的人就知道不会是我了。

在整个公司管理过程中,你最后发现最难的其实是找到自己的弱点,或者说,最难的,永远是如何更了解自己,以及怎么和自己合作。比如,今天我虽然表面上相对严苛了,但我内心不是一个很能给团队施压(push)的人,那我就交给会 push 的人。

假设在这个公司我是一个刘备,配合我的人必须是关羽、张飞、赵云这种抽鞭子的人。谋士根本就不搭我,你必须是个武将。另外,因为我不是一个严苛的人,我不会抽鞭子,这代表和我长期合作走得远的人,他必须自驱力特别强。我不喜欢花太多的时间教人带人。

这几年我在英雄经历了一个很大的周期转换。很大的内部调整、思维模式的调整。对我来说,先要确定具体方向,再去调整思维模式,让小部分人先富起来,再去用小部分人卷剩下的人。在公司内部去慢慢形成这种感受和正面的、积极向上的卷。我的投资,对我来说,就是让小部分人先富起来带动内部团队的卷,是一种标杆,当然这些标杆现在很大了,可能对行业都是标杆了。。。

我现在每年给公司写一封内部信。春节我不出去的,在家闭关写内部信,慢慢会感觉到自己思考的变化。

其实这也是我在真格学的。徐老师原来不也写信吗?文字的力量远远大于嘴的力量。写多了之后发现自己还可以,还真能写。

17 年写为什么我们今天不能做发行商,我们要转型。18 年写为什么我们要做某几类游戏,我们怎么做?19 年写我们的组织怎么从小团队变成工业化管理团队。20 年写,我们转型过程中还需要注意的东西,以及外部的世界的变化,诸如此类吧。每年坚持写。

为什么大公司特别好管?王者荣耀的所有人每天都在加班?游戏行业所有人都卷不过大公司,因为它有明显的先富带动后富的效应。一个项目组赚那么多钱,全腾讯的人都知道,那所有人都跟他一样拼命。

创业团队是没有这种能力的,因为你没有一个先富在前面,你就得自己造一个先富。对我来说,我是靠投资,用生态的力量。其实某种程度,腾讯可能也是这样,他们也是先靠投资做的好,当年的四小龙,英雄联盟,dnf,穿越火线,都是投资的。再带动内部实现了研发转型,成就了现在的霸业。其实最早开始做英雄的时候,研究了很多他们的策略和思路。

必须这么一层层往下来,首先不能急。你得找到这个事物发展的规律,得特别耐心。得去观察他们,陪伴他们,这样发展起来。

Q:《黑神话:悟空》对英雄之后会有什么影响?

Daniel:没什么影响。我们在过程中提炼出了很强的发行能力,作为联合出品方,发行工作很多都是我们在做。比如 KOL、KOC 怎么选?怎么做异业联动?这些做下来,我们其实也是有很强的经验提升的。

这个过程学到了很多。比如我们现在整个 KOL 的管理有一套算法,形成了一套自己的算法,基于播放量、人次等背后的逻辑,我们可以精准地算出哪些 KOL 的直播带货效果最好,这其实对我们后面做所有游戏都很有帮助。你必须经过一个这样的游戏产品的上线发行,去试,才能试得出来,来打磨你的算法。

Q:你自我成长的方式是什么?有人是读书,有人是思考,有人是聊天。

Daniel:我的方式就是多找人聊天,想尽一切办法和最厉害的人聊。当然我也挺爱读书的。

Q:你最大的天赋是什么?

Daniel:我觉得我最大的天赋就是不要脸。

我讲个故事。大家都不知道这个故事,我今天第一次讲。原来我刚来真格呢,给我的名片是分析师。但当时游戏行业已经兴起了,我的难处是我要见到行业的大老板,把游戏卖给他们。我就自己去印了个名片,叫真格合伙人。这个名片我到现在还有,哈哈。你是还得自己想办法。

比如我最早遇到 Anna,我就主动地说你能不能把我招进去?死皮赖脸地销售自己给 Anna。

王老师:我知道名片这事,你知道为什么?当初有一次你带我去上海见一个留学生,你就给我亮出了这个名片。我说你就悄悄地用,哈哈。徐老师也不知道。

Anna:?(一脸震惊,转头对大家说)你们可别学坏了!

Daniel:对,我当时就用这样的方式认识的周亚辉。所以你还是得自己想些招的,这个很难亲授。哈哈。

王老师:Daniel 本身也是真格投人哲学的一个案例。所以 Anna 当时你把 Daniel 拉进来,那时候怎么判断的?

Anna:我一直开玩笑,因为他工资便宜。

但肯定不是因为这个。首先我真的觉得在那个时候,有任何人特别想进真格我都会愿意。直到现在我们所有人还是眼里只有真格,肯定不会去申请别的工作。你说你想赚钱,那你可以去大的机构。你肯定是要热爱这件事情,热爱天使投资。

Daniel 当时来了真格之后老打游戏,memo 也不写。徐老师就让 Daniel 去做游戏投资,我是通过徐老师学会了看人,学到了跟随天赋找到每个人的闪光点。人就完全别干自己不想干的。

徐老师真正改变了 Daniel 的方向。我后悔的是他被老应挖走去做自己真正擅长的事情:创办游戏公司。

(随后 Daniel 继续分享了两小时未公开内容)

2012,刚成立两年的真格在美国加州团建

Daniel 在 C 位