作为影响力变现最快的领域之一,对深处 Web3 世界的普通散户来说,能否及时关注各个 Alpha 博主、KOL 的带货推文,几乎成了一项追踪财富密码的必备技能。

那在当下的加密世界中,影响力最强的「带货」王究竟是谁?

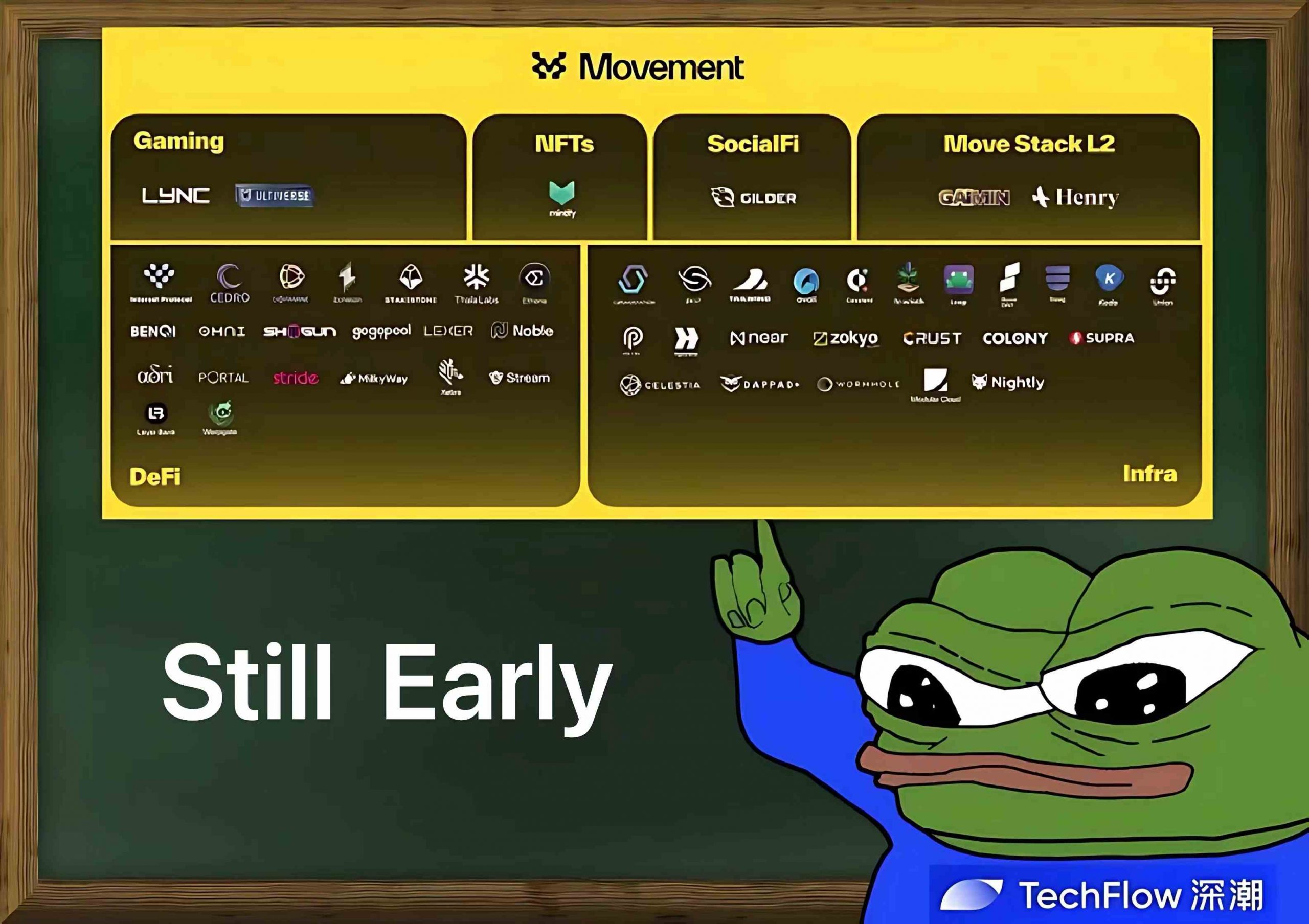

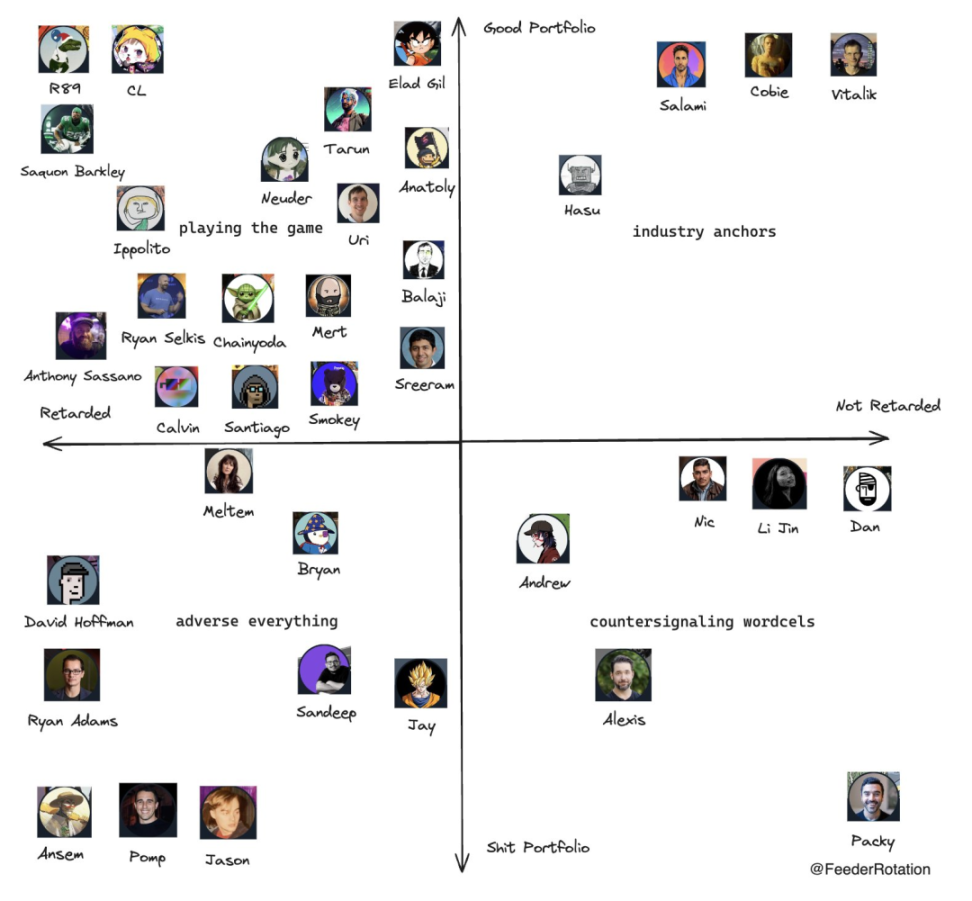

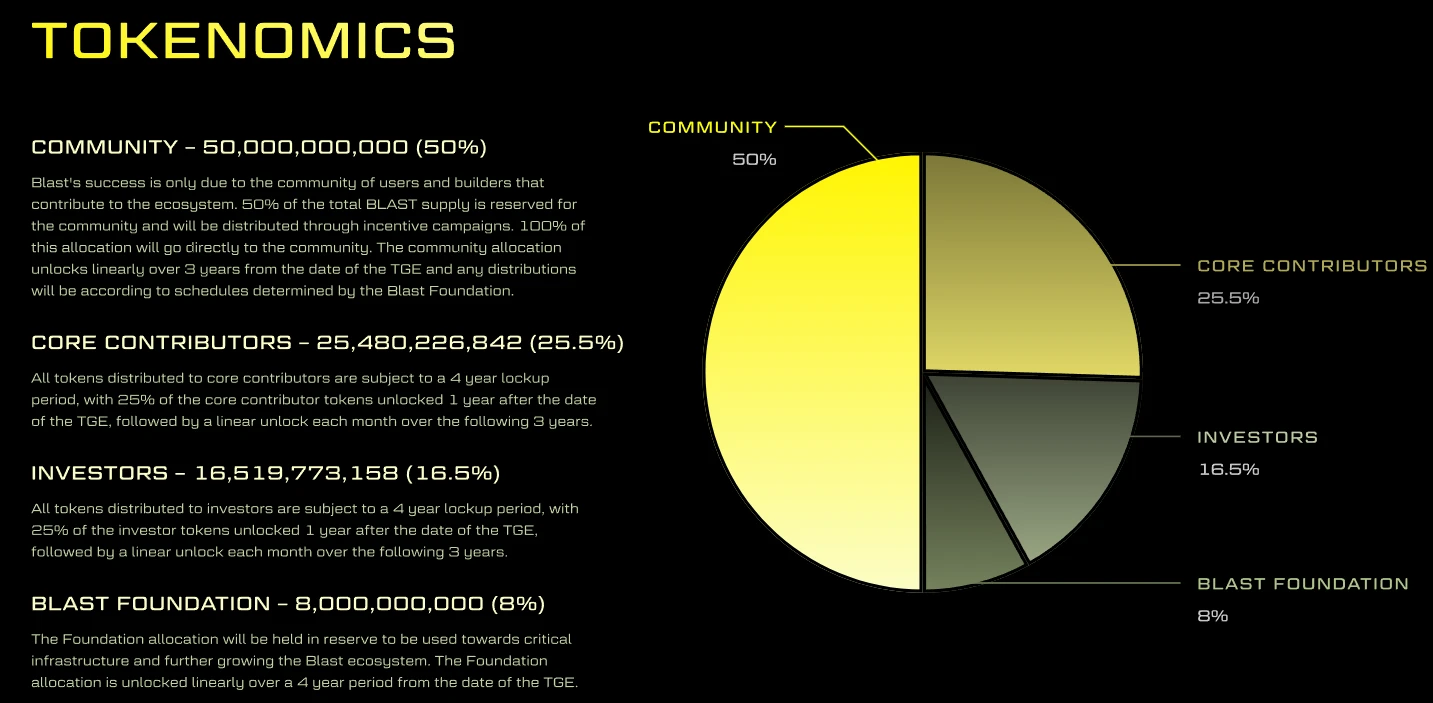

下面这张 KOL 带货效果图虽然未必严谨,但将 Vitalik Buterin 放在独一档位置却堪称精准——作为泛以太坊生态的绝对话事人,Vitalik 虽然极少直接「带货」,但每次「明牌」、「暗奶」的一言一行,都会对市场产生莫大的推动作用。

近期因 Vitalik 喊话而暴涨的 ENS 就是典型例证,因此本文旨在盘点一下 Vitalik 历史上曾「带货」过的项目 / 技术方向的发展与现状,并试图总结背后原因及它们如何影响并塑造了我们如今所看到的以太坊。

对 ENS 的明牌「偏爱」

说 Vitalik 是「偏爱」ENS,丝毫不为过。

他曾在接受采访时公开表示:「以太坊域名服务 ENS 是迄今为止最成功的非金融类以太坊应用程序」。

众所周知,2017 年推出的 ENS 全称 Ethereum Name Service,是基于以太坊的分布式域名服务,它通过独有的竞标机制,使得任何用户都可以通过竞价流程为自己的以太坊地址注册一个(或多个)以「.eth」结尾的以太坊域名。

简单来说,ENS 可以把个人长且难以记忆的「0x 开头的以太坊地址」映射到自定义的短地址,譬如 satoshi.eth、vitalik.eth 等等,这样的话,在支持 ENS 的钱包中,用户不必再复制和粘贴长地址,可以直接使用 ENS 域名来绑定各种加密货币地址,并接收加密货币的付款。

而 Vitalik 的 Twitter 账号昵称就一直是「vitalik.eth」,相当于为 ENS 打了一个长期的免费广告,也从侧面表明了他对 ENS 的支持态度。

今年上半年以来,Vitalik 更是直接下场,数次公开「带货」,在二级市场对 ENS 的价格走势产生了肉眼可见的强烈刺激:

首先是 1 月 3 日,Vitalik 转发 ENS 的 layer 2 数据解析方案,并发贴称「所有 L2 都应该在 CCIP 解析器上运行,以便我们可以直接在 L2 上注册、更新和读取 ENS 子域,ENS 非常重要,它需要负担得起」,随后 ENS 一度在 5 分钟涨逾 30% ,突破 12 USDT。

而 5 月 21 日,Vitalik 与 ENS 更是再度上演了一起颇为戏剧性的「力挺」戏码——起因是 Vitalik 在与他人关于排序器&意图的探讨中,举例他对跨 L2 标准 / 基础设施的看法,其中着重强调了「Token 转移、ENS、智能合约钱包(个人和组织)的关键变更」这 3 点:

我们需要一个开放的去中心化协议,用于将资产从一个 L2 快速转移至另一个 L2,并将其集成到钱包的默认发送页面,Token 转账、ENS、智能合约钱包的关键变更都是在 L1 上可以简单实现,但在 L2 上却很困难,轻客户端、基本可靠性与证明系统也是在 L1 上更安全 / 去中心化,在 L2 上远远不够。

总的来看,自 1 月 3 日以来,ENS 已从 8 美元上涨至最高 30 美元,涨幅近 300% 。

Vitalik 还「喊」过什么?

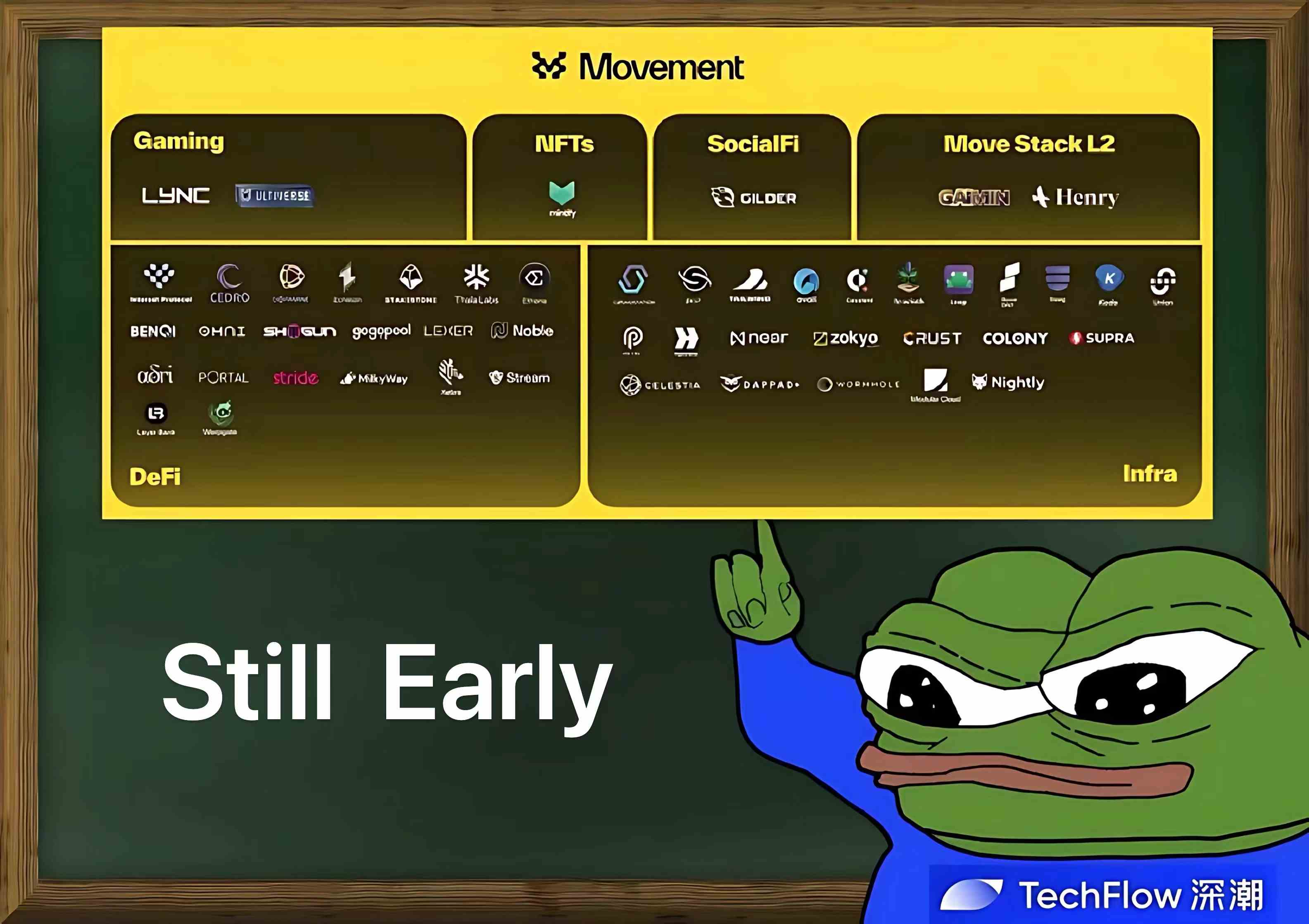

除了 ENS 之外,Vitalik 历史上曾「带货」过的项目 / 技术方向也可以列出一份长长的清单。

Plasma

首先自然是 Plasma,作为 Vitalik 曾经最推崇的以太坊扩容方案,如今已经鲜少有人提及,甚至大多数新用户都未曾听闻。

2017 年 8 月,Vitalik 和 Joseph Poon 共同发布 Plasma 的最初设想——一套链下(Off-chain)扩容方案,本质上是把数据和计算(存款、提款和默克尔根除外)从以太坊主链上脱离出来,放到链下来执行,同时主链上定期存放一些关键运行状态数据,以借助以太坊主链来保证最终的安全性。

不过由于 Plasma 无法解决数据扣留问题,也不利于把合约状态迁移到 L1,所以最终被以 Rollup 为代表的以太坊扩容新路线所取代,如今多如过江之鲫的 Rollup 也几乎成了以太坊扩容的唯一主流选项。

不过值得注意的是,由于 Rollup 极度依赖主链上的数据可用性,而 Plasma 则完全绕过了数据可用性问题并大大降低了交易费用,因此热度开始再度恢复,去年底 Vitalik Buterin 就陆续发表「Exit games for EVM validiums: the return of Plasma」等文章,将 Plasma 视为一种使用 zkSync 和 StarkNet 等有效性证明来提高链可扩展性的方法。

这也让大家开始重新审视 Plasma 在最大限度地减少数据可用性限制方面的能力,预计未来 Plasma 在提升以太坊网络性能方面可能会重新发挥重要作用。

RAI

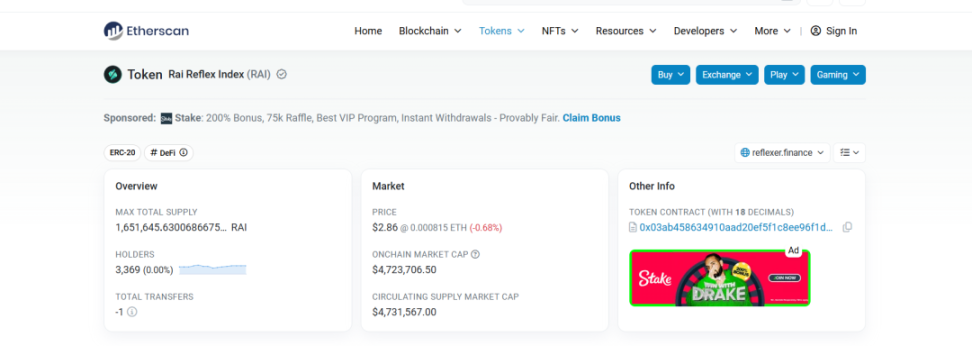

在稳定币领域,Vitalik 曾专门发文阐述他对稳定币设计的看法,并认为基本上可以分为三个不同的类别:中心化的稳定币,DAO 治理的现实世界资产支持的稳定币,以及治理最小化的加密货币支持的稳定币。

其中前两者分别以 USDT/USDC、DAI 为代表,而第三类别他则专门详细介绍了 RAI 的模式,认为 RAI 避免了与非加密货币金融系统的所有联系,使其更难被攻击。

此后 Vitalik 在参与公开活动时还表示相信 RAI 的崛起可以解决 Lido 主导 LSD 生态的问题,认为「RAI 的激进治理可能不需要一路走下去,如果 RAI 社区采取更积极的治理来支持质押 ETH,并有意只接受非主导形式的质押 ETH,那就足够了」。

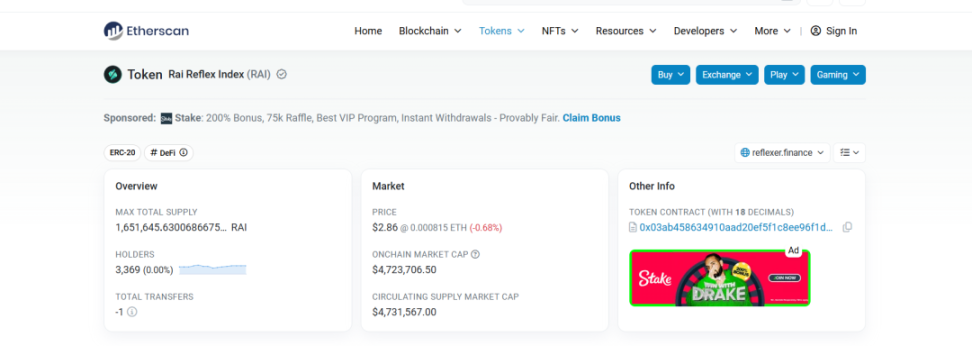

只是截至发文时,链上数据显示,RAI 的总供应量也不过 165 万枚,在稳定币中的份额几乎可以忽略不计。

SIWE、POAP、SBT

Web3 世界里的你,该如何证明自己是一个怎样的人?

Vitalik 曾发文称 ENS 等有助于构建一个围绕身份的生态系统,因为「区块链对身份应用很有价值,因为它们具有独立于机构的性质」,而除了 ENS 之外,SIWE、POAP、SBT 也被 Vitalik 视为构建链上身份系统的关键组件:

Sign In With Ethereum(SIWE)标准允许 Web3 用户基于链上户登录(传统)网站;

POAP 用于发行代表证明的 Token;

尤其是通过《去中心化社会:找寻 Web3 的灵魂》一文,Vitalik 使得灵魂绑定 Token SBT 逐步进入更多人视野,日渐成为 Web3 数字身份的实际载体——SBT 可以进一步做到结果证明的同时还能推敲链上痕迹、记录参与过程,同时具备永久且不可转让的 Token 属性,这就为搭建一对一的完善 Web3 身份体系奠定了基础。

从这个角度看,灵魂绑定 Token SBT 的内核,其实就是为每个 Web3 用户在 Web3 世界中从无到有建立起一套原生的 Web3 身份体系,从而能够基于该身份体系,在 DeFi、NFT 等应用之外,将 Web3 更广泛地扩展到多元化的新应用场景之中。

不过随着 Web3 社交风潮的平息,SBT 目前也只是作为去中心化身份的一种代表凭证,仍未迎来规模化的链上采用。

DVT

2023 年 12 月 28 日,Vitalik 发文探讨如何在不牺牲去中心化的前提下,处理以太坊网络中巨大数量的签名负载,其中提到了对应的解决方案,即使用 DVT(分布式验证者技术),构建去中心化的质押池。

由于 DVT 允许多个节点充当一个以太坊 PoS 验证器,因此能够显著提高安全性和去中心化,而 2023 年 11 月,Lido 实际上就已经开始试用 DVT 方案,以实现所谓的分布式验证者网络——由 Obol Network 和 SSV Network 提供支持。

Loopring/Taiko

作为 Rollup 方案的早期代表性项目之一,Vitalik 曾多次公开赞许 Loopring 的解决方案,譬如在交易性能的相关讨论中认可路印协议,称和分片(Sharding)相结合,水平扩展解决方案将以太坊网络划分为数千个「岛屿」,该网络交易性能理论上每秒可以达到 16 万笔。

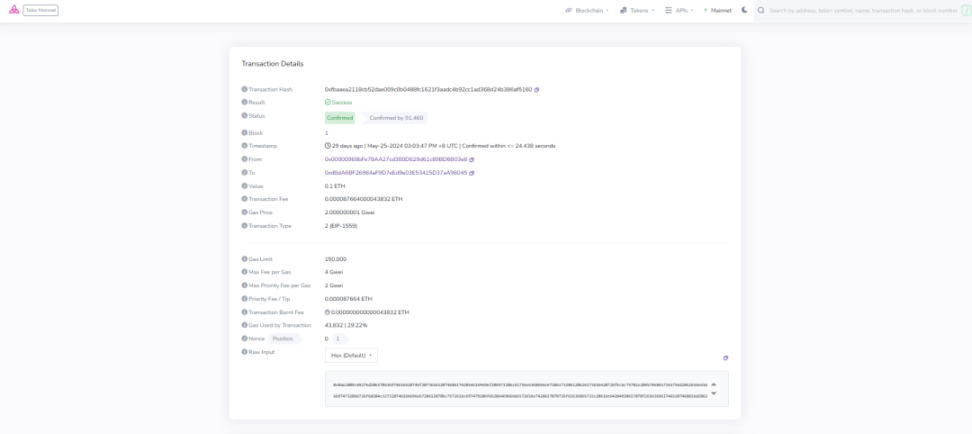

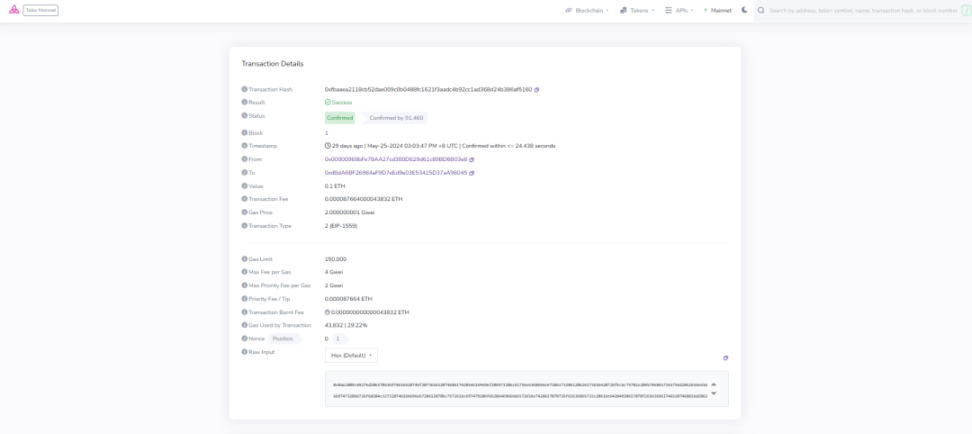

而与 Loopring 渊源颇深且刚刚上线主网的 Taiko,也在前不久受到 Vitalik 的认可—— 5 月 25 日,Vitalik Buterin 作为区块提议者在 Taiko 主网宣传了首个区块,并在该区块附言称:

「我很高兴看到 Taiko 作为一个 Based Rollup 平台而推出,以太坊受益于采用多种不同方法的 L2s,我很欣赏 Taiko 是第一批朝这个方向发展的人」(I』m excited to see that Taiko is launching as a based rollup. Ethereum benefits from L2s taking a plurality of different approaches, and I appreciate them being among the first to go in this direction)。

Farcaster

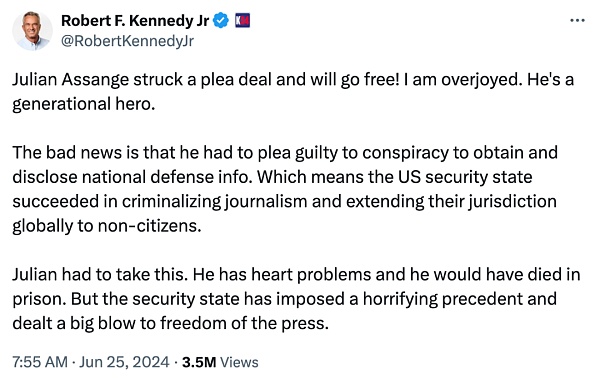

2023 年 9 月,Vitalik 的 X 账号遭到黑客攻击,发布了一条免费领取 ConsenSys 有关 Proto Danksharding 纪念 NFT 的钓鱼链接,导致用户损失超过 69 万美元。

随后 Vitalik 在去中心化社交媒体 Farcaster 表示自己的推特账户确实遭到了 SIM 卡劫持攻击,原因可能是在注册 Twitter Blue 时暴露了手机号码,同时还称自己已卸载 Twitter,并加入到可通过 Ethereum 地址来控制账户恢复的 Farcaster。

截至发文时的情况来看,Vitalik 确实已经把 Farcaster 当作了自己的社交媒体主阵地——近一周已在 Farcaster 发布超 10 条贴文,但 X 上却无一条,最新一条还是 6 月 11 日的旧贴回复。

带货背后的以太坊「正统性」暗战

回到最核心的议题上,作为一言一行对泛以太坊生态乃至对整个 Web3 世界拥有举足轻重影响力的超级公众人物,Vitalik 的这些公开「带货」背后,究竟是处于什么样的考量?

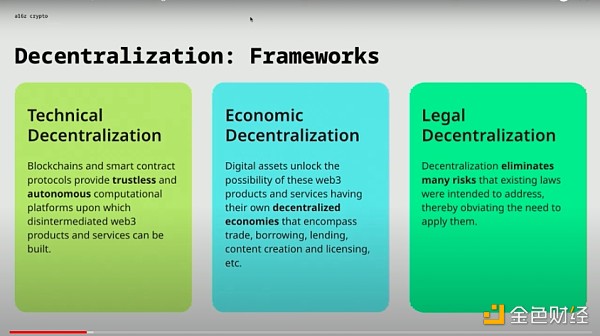

原因无他,很大程度上就是出于维护以太坊「正统性」或者说是确保以太坊发展不脱轨、不失速的目的,并致力于擘画理想中的未来——以太坊进一步去中心化并实现 Mass Adoption 的蓝图。

仅仅是上文提到的 ENS、Plasma、Taiko,我们就可以清晰地看到一条维护以太坊 DA 正统性的主线:

首先,Vitaik 积极喊话的 ENS L2 数据解析方案背后,正好要求扩展到各条 L2 网络上的 ENS 服务必须采用正统的以太坊 DA,也即必须将 DA 放在以太坊主网上,从而将选择 Celestia 等第三方 DA 平台的 L2 排除在外。

由于是ENS 是以太坊身份系统构建的关键组件,在未来泛以太坊生态实现 Mass Adoption 流量涌入时,更是 L2 们不可忽视的一个非金融应用与基础设施。

而提前树立「L2 如果想部署 ENS,就必须将 DA 放在以太坊主网」这一标准,就进一步增强了 L2 选择第三方 DA 的机会成本,不得不仔细考量谁的综合成本更高。

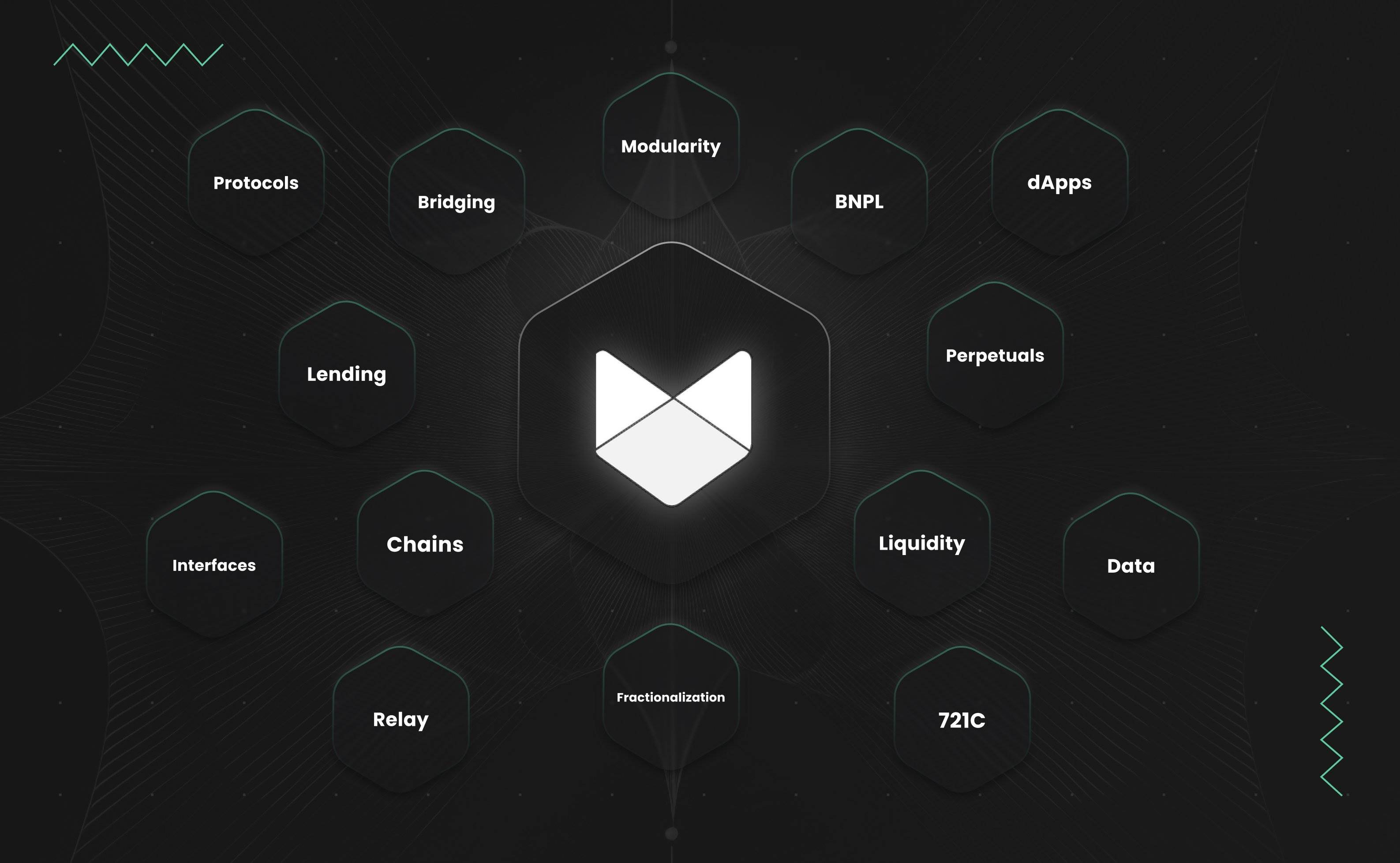

Plasma 的意图无疑就更为明显——在 DA 大战的背景下,它完全避开了数据可用性问题,可以大大降低交易费用,尤其是将 Plasma 与 ZK 零知识证明结合,正好在主链上证明 Plasma 区块的有效性,减轻对退出机制的依赖。

最后,Taiko 作为 Based Rollup 的首个落地项目,核心亮点也正是通过 L1 排序来实现 Rollup 扩展——将排序权力(及衍生的排序、MEV 等收入)都委托给 L1,也即所有的排序和安全性均由以太坊 L1 提供,从而进一步增强了以太坊主网的经济吸引力和竞争力。

一切公开行为背后,都有正当或不正当的(私人或公共)利益关联,以太坊和 Vitalik 也不例外,早在 Celestia 掀起的第三方 DA 大辩论初现端倪之时,就能看出来 Vitalik 斗争经验十分丰富。

《论 Vitalik 及各种路线图对以太坊治理流程的影响》一文中有个很有意思的类比,即 Vitalik 在以太坊生态其实在扮演实质性「CTO」一角,以把控以太坊这艘巨轮不偏离轨道:

负责引导以太坊的开发进程与各「路线图」的规划方向相契合,甚至于对发展方向是否符合以太坊愿景拥有一锤定音的权力(且不论他是否有意愿这样「独断专行」)。

从这个角度看,无论大家平时如何调侃 Vitalik 与中本聪作为头两大加密货币 / 生态创始人的区别,至少 Vitalik 是个很合格的项目创始人——努力维护以太坊的正统性,并始终牢牢把控 Ethereum 这艘巨轮按照他(和部分关键人物)认为的合适方向前进,并且在公链竞争中不脱轨、不失速。

小结

Vitalik 是人,不是神,只要站这个角度看,一切问题的就都能清晰的看到背后的答案。

而对我们普通用户来说,只需要记得 Vitalik 对以太坊的各种研究,往往蕴含着引领新热点的可能,能够敏锐嗅到其中可能隐藏的未来资金角力的主战场,就够了。