背景

波卡联合创始人Rob Habermeier在6月18日提出了一个新的系统链,旨在整合parachachains并提高网络的可扩展性。新的系统链被称为Plaza,它通过将各种平行链的特性组合成一条链,实现了更大的集成度和可扩展性。

而这个提案得到了包括来自Parity高级工程团队的积极响应。支持的声音之一是Alexander Theißen(智能合约负责人)。他说:“我完全同意他的提议。有足够的扩展机会,而不必让每项服务都成为自己的平行链。”平行链负责人Eskimor表示:“这是一个值得努力实现的愿景。我100%赞同。”Parity工程副总裁Pierre Aubert也支持该提议。他们相信Rob对Plaza的愿景:“一个全面集成的、可扩展的波卡系统链与我们增强波卡生态系统的可扩展性、效率和可用性的目标完全一致。我们期待为这一愿景做出贡献并支持其实现。” 那么,Plaza究竟是什么?它可以解决哪些问题呢?我们不妨看看Rob Habermeier是如何解释Plaza的。下一个章节为Rob对于Plaza的介绍全文,将以Rob为第一人称来叙述。

提议“Plaza”:一个全面集成、可扩展的波卡系统链

今天,我想提出一个计划:通过整合功能为波卡创建一个高扩展性的系统链“Plaza”,作为用户、开发者、流动性和应用的中心。这个系统链将是当前“AssetHub”的进化版,代号“Plaza”,它已经集成了钱包、跨链桥接和工具,可以在此基础上继续发展。

我作为波卡治理中的个人参与者提出这个建议,以下内容仅为个人观点。

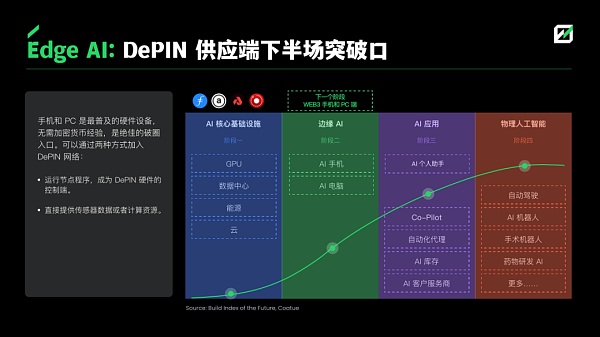

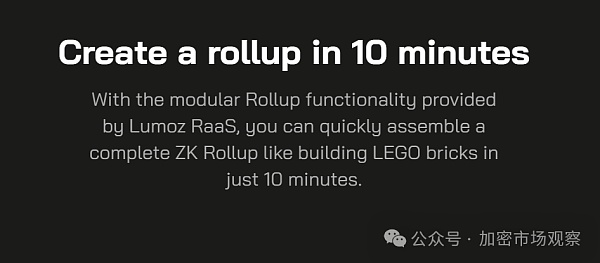

具体来说,该提议是将以下功能整合到一个系统平行链中,从AssetHub发展而来,并尽可能扩大其规模: 资产发行(目前在AssetHub上) 智能合约(Rust和EVM通过RISC-V/PolkaVM),在

https://polkadot.polkassembly.io/referenda/885中提出 质押(目前在中继链上) 跨链桥接模块(目前在BridgeHub平行链上) 几乎为零的手续费(直到达到扩展限制)

从这里开始,我将此链称为“Plaza”。

目前波卡的趋势是将这些功能分散在不同的链上,钱包、应用程序和用户需要在这些链上协调他们的活动。这种方法带来了实际的成本,而目前没有足够的扩展压力来证明这种分散的合理性。

本质上,我们应该现在集中精力提升用户体验,因为我们已经为可扩展性奠定了基础。有两种方法可以实现这一目标。选项一是维持现状:我们花费大量资金和时间构建最佳的异步可组合性框架,并希望它能足够简单以与同步系统竞争。选项二是将资源和精力集中在构建一个我们知道有扩展限制的同步系统上,让自然的扩展压力引导我们在这些限制达到后再进行扩展。本提案侧重于“选项二”。

波卡即将拥有弹性扩展(详细介绍请参考:超越单核限制:Polkadot的“弹性扩展”方案深度解析),一个将能够使用大量核心(Core)来处理交易的链——逻辑上是连续、同步且可组合的,并在多个核心上并行验证。我认为我们应该利用这一点来创建一个“中心”,专注于用户体验(UX)、集成(各项功能)和开发者的工作,我们今天就应该为此打下基础。我们今天可以将这个链扩展到数千TPS(每秒交易处理量),并在未来进一步扩展。单一链的扩展限制非常保守地估计为每天数千万用户。

智能合约支持是绝对关键的。资产、质押、跨链桥接和应用程序都可以从通用的可编程性中受益。在当前的Polkadot生态系统中存在一个问题,就是智能合约经常与它们希望与之交互的资产或系统完全分别位于不同的链上。我们可以通过PolkaVM支持RISC-V智能合约(详细介绍请参考:https://forum.polkadot.network/t/announcing-polkavm-a-new-risc-v-based-vm-for-smart-contracts-and-possibly-more/3811),借此获得对ink!等新语言以及解释执行的EVM(interpreted EVM)的支持。

以下是“Plaza”计划可以解决的具体难点。对于用户来说,跨多个链进行交互更复杂,需要在不同的链上处理资产、账户和状态。钱包和前端开发者已经付出了大量努力来简化这一过程,但仍不尽完美。对于开发者来说,构建链、协调节点集合、处理区块浏览器、索引、跨链桥接和交易所集成的时间和成本都增加了大量开销,不利于他们将产品推向市场。

这些成本在单一链的扩展限制达到后是值得的,甚至是必要的,但在此之前是不划算的。虽然许多项目确实从拥有自己的链中受益,但大量的开发者和用户都更适合使用智能合约平台。波卡有足够的核心来支持链构建者和智能合约构建者。

我们应该作为一个生态系统共同努力,将一个全面集成的单链推到极限,然后在达到极限后通过分离应用、用户和系统功能来缓解压力。波卡有足够的核心支持世界所需的扩展。城市需要从中心向外扩展,这个中心应该是“Plaza”。

虽然未列入核心功能清单,但也有理由随着时间的推移将波卡的身份和治理功能集成到“Plaza”。智能合约、资产、身份和治理之间的紧密集成可以增强这些系统的脚本和自动化功能,扩大它们的使用范围,并可以考虑将其纳入“Plaza”。

借助NOMT、乐观并发控制(Optimistic Concurrency Control)和ZK Merkle证明等工程进展,我们可以建立一个“Plaza”链,以支持数亿日交易。我不是在谈论使用超级计算机,而是通过良好的软件工程在普通机器上实现。让全节点加入网络的可访问性应该保持优先,且我们不需要在此上妥协。

编者注:NOMT,即Nearly-Optimal Merkle Trie Database,是一种面向现代固态硬盘(SSD)的单状态、默克尔化(Merkelized)键值数据库,专为快速读写、快速生成证明和快速更新而优化。NOMT旨在成为区块链节点软件的核心状态数据库驱动,用于提升区块链的性能和可扩展性。状态访问和状态默克尔化是目前区块链扩展的主要瓶颈。NOMT就是为了解决这个问题而创建的。通过将现代SSD推向极限,能够使高可扩展性区块链节点可在普通硬件上运行。现在,在普通SSD上每秒向包含1亿多个账户的数据库提交大量实际交易已成为可能。NOMT的愿景是让它成为世界各地高性能区块链节点的主要状态数据库驱动程序。

“Plaza”的另一个要素是通过交易排序优先费实现对DOT的价值积累。我最近在推特上写道,我不认为试图出售所有区块空间是最好的策略,特别是因为加密经济计算的价格受ZK成本的限制,而且波卡在扩展原始计算能力方面非常成功。然而,并非所有区块空间都是平等的。通常情况下,即使区块空间充裕,第一个交易在一个区块中的位置本身也很有价值,人们愿意为此支付。这一点很重要:即使区块空间充足,每批交易中的第一个交易也是稀缺资源,人们会为此付费。要利用这一点,我们需要同步可组合性和可编程性。

编者注:如何理解“我们需要同步可组合性和可编程性”?为了更好地利用这些优先交易位置带来的价值,区块链需要提供以下功能:①同步可组合性(Synchronous Composability):允许智能合约和交易在同一个区块中以同步的方式交互。这意味着交易可以更快速地与其他合约和交易进行交互,提高了效率和反应速度。②可编程性(Programmability):区块链系统需要高度的可编程性,以便开发者能够定制优先费和交易排序策略,适应不同的市场需求和交易模式。通过这些功能,区块链系统可以更有效地管理交易排序和优先级,使得用户愿意为获得优先交易位置支付更高的费用,从而实现区块空间的价值积累。这种机制可以增加DOT的使用价值和需求,进而提升其整体价值。

一个现象的例子是做市:当资产价格在区块之间变化时,第一个交易通常可以获得“免费”套利。在流动性高度集中的情况下,这种套利可能相当大,成为每个区块中第一个进行交易的用户是一个值得付费的好处。这种抢先交易的竞争在金融市场中总是存在的,并为DOT的价值积累提供了一个可行的机会,例如,部分燃烧优先费。我提出的故事是,平均费用接近零,但平均费用足以覆盖区块空间的成本。

编者注:作者这里想表达的意思主要是,抢先交易竞争在区块中非常常见,为此会有套利者愿意支付更高额的手续费来获得优先交易权,这一方面刺激了更高的需求,同时还可以通过将这部分相比于一般手续费更高的优先交易手续费燃烧掉(或者部分燃烧掉),从而增加其他DOT的稀缺性和价值。

如何理解作者所表达的“我提出的故事是,平均费用接近零,但平均费用足以覆盖区块空间的成本。”?这句话表达了一种理想状态的经济模型,在这种模型中,平均费用接近零,这可以保证大多数交易费用非常低,接近于零,以保持系统对普通用户的友好性和高效性;但同时,通过优先费等机制所产生的总费用仍能足够支付区块链运行的基础成本(如存储和处理交易的成本),确保整个区块的平均费用足以覆盖该区块空间的成本。

我讨论的许多事情已经在实施中。

例如,已经有一个提议来降低AssetHub的最低余额(详情可参看:https://polkadot.subsquare.io/referenda/857),并讨论进一步降低费用。

一个PolkaVM/RISC-V合约执行的提案正在AssetHub上进行投票(详情可参看:https://polkadot.polkassembly.io/referenda/885),并准备开发。

本提案是为这些迄今为止没有配合的行动赋予一个更大的故事,增加额外的变更,并在此方向上配合生态系统。

这个计划最终是否会实施取决于波卡Wish For Change公投对“Plaza”计划的批准结果,目标大致包括:

编者注:Wish For Change轨道通过OpenGov作为一种媒介,收集对网络变更提案的共识,并通过链上备注实现。该轨道主要用于获得共识和收集意见,即使该轨道中的提案通过了,也不会对网络产生影响。 将“AssetHub”的名称改为反映其更广泛目的的名称,作为生态中心。 利用波卡核心最大限度地扩展“Plaza”,不影响全节点能力。 将“Plaza”作为市场营销、开发者关系和开发者教育计划的关键焦点。 向“Plaza”添加合约/脚本功能。 将“Plaza”的费用降至可持续的最低数量。 引入优先费用机制以捕获价值。

实现这些目标中的一些需要跟进公投。一些需要技术计划,另一些只需要小的拉取请求(Pull Requests)。

编者注:Pull Request(简称PR)是版本控制系统(如Git)中提出将代码更改合并到主分支的请求,它通常包含修改的代码以及对这些修改的解释。文中的意思是有些改进是相对简单的,只需进行一些小范围的代码更改。这些小改动可以通过PR的方式提交,不需要像RFC那样详细的规划和讨论。

这篇文章是向波卡治理提出正式提案的前奏,是一个邀请讨论、辩论和合作的邀请,也是一个行动的号召。

我在这里的愿景是,这将成为波卡大陆的纽约、迪拜、伦敦或深圳,第一座大都市,也是更大扩展的前兆。我们可以热情地实施这个计划,知道当“Plaza”达到饱和时,波卡(或JAM)拥有处理这种扩展所需的原始验证计算能力。我们为做到不扩展的事情干杯,但足够扩展以进入下一个时代。

Plaza这会带来波卡的崛起吗?

作为长期研究波卡及其生态如何发展的研究院,我们此前也已经围绕着波卡应该如何发展提出过多条发展建议,其中的核心思路是提高波卡的网络效应,也就是要让波卡拥有更多的应用,资金以及用户。要实现这个目标最关键的一步便是发展出围绕DOT构建的DeFi生态体系,原本我们设想是在JAM实现后,可能会实现这一点,但是这个Plaza的系统链所能做的事情,也满足我们对于这个目标的认可。

从Plaza的目标来看,Plaza本质上是为本身不支持智能合约的中继链提供了一个支持智能合约的Layer1系统链,同时如果把波卡的许多技术成果以及资源都集中发展一个Plaza。如果发展重心在Plaza一个系统链上,就可以避免许多由于多链体系带来的流动性割裂、或者用户交互体验上的割裂。

从发展策略来说,相当于是国内优先发展一个像深圳的经济特区,然后才是先富带动后富,也就是利用Plaza先把基础的网络效应做起来,再借助其带来的各种资源和用户辐射到其他波卡生态中的多链里。与其广撒网式的支持许多链,不如集中力量发展出一个足够优质的链来汇聚人气和资金,才能惠及波卡其他生态项目。

虽然,我们并不能知道Plaza是否真的会带来波卡的崛起,毕竟一个系统链的发展还需要长期的经营才能得到更好的效果。但是至少我们认可其发展路径,Plaza的推出一定会加速DOT-based类的项目发展(至于为何要推动DOT-based应用发展,可参见:波卡随笔:如何让波卡与生态更有机的互动,成为互相螺旋上升的关系),这其中也包括围绕DOT构建的DeFi生态。

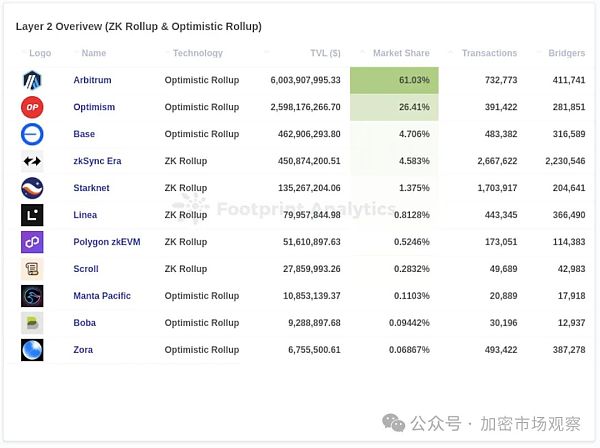

不过,这也并不意味着其他平行链没有机会,从Base链能够从TVL上反超OP可以看出,好的经营可以后来居上。并且平行链也多一个Token可以额外激励生态。所以,如果能够先通过Plaza把波卡的网络效应建立起来后,其他平行链如何能将其中的用户和资金灵活引流到自身,就各显身手了。

当然,Plaza目前还只是处在讨论阶段,至于是否要继续在技术层面上实施,可能还需要先看Plaza在Wish For Change的Track中的表现如何。为了让Plaza能够迅速推动,我们也呼吁所有DOT持有者能够支持该提案。目前该提案还未提交到Polkassembly中,不过我们将密切关注其进展,也将会在提案正式提交后,再次呼吁大家积极投票支持。