TON(The Open Network)公链生态正在爆发,这是一个可以去掘金的新大陆。

为了更好理解TON公链和Telegram,我们可以对比国内的最大社交应用微信来进行分析。

微信以社交为基本盘,结合微信支付、微信小程序构建了一个非常庞大的应用生态。

但微信最大的问题是什么?

用户的数据和资产其实都被平台所掌控,缺乏隐私性和自由度。

而Telegram可以说是Web3版的微信。

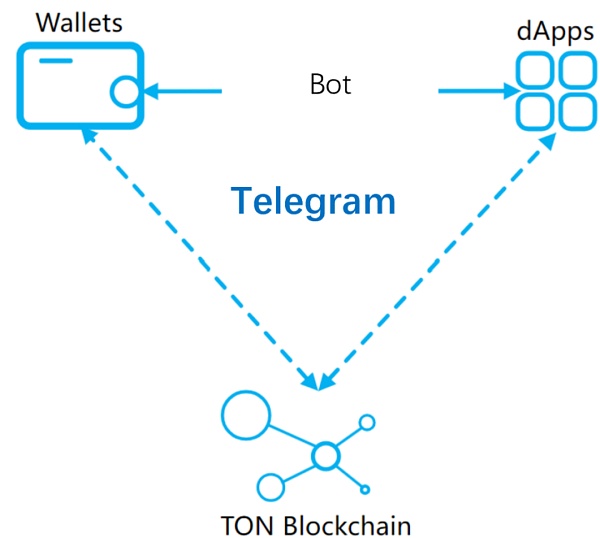

Telegram是一款加密通讯工具,隐私性极强,结合其推出的TON公链(金融基础设施,可以对标为微信支付)以及Bot能力(机器人,可以对标为微信小程序),正在构建一个更加开放、自由、自主的Web3应用生态。

因此,TON公链是一个非常特殊的存在,背靠Telegram这一全球月度活跃用户超过9亿的加密社交应用,在一众公链中,TON有着明确落地场景和海量种子用户。

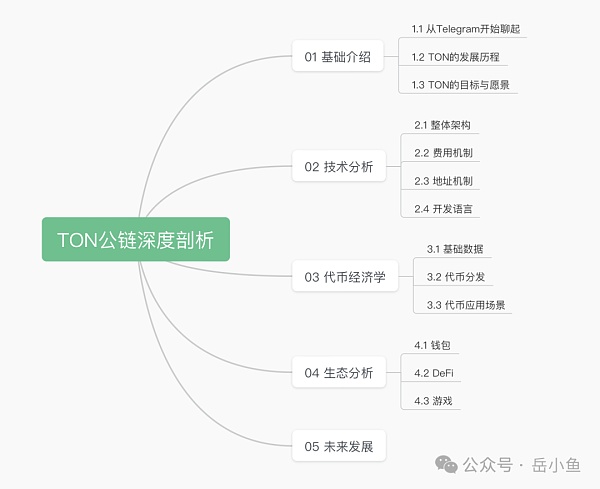

本文将对TON公链进行深度剖析,深入了解TON公链生态现状以及未来的发展趋势,进而能够帮助我们在新生态中抓住新机会。

01 基础介绍

1.1 从Telegram开始聊起

如果要分析TON公链,我们必须要从Telegram开始聊起。

Telegram是一款加密通讯应用,支持端对端加密且不对内容进行审查,为了避免单一政府的影响,其服务器分布在全球多个国家,因此具有很强的“自由”标签。

Telegram创建于2013年,创始人是俄罗斯人,其项目的起源就是为了服务加密货币行业。

所以,Telegram从一出现,就带着加密行业的基因,可以说是为加密而生。

Telegram目前在全球拥有超过9亿月度活跃用户,广告收入约为 45.6 亿美元,Telegram是除了微信、Facebook、Whatsapp之外,另一个社交应用巨头。

更关键的是,Telegram和其他社交应用非常不同,其他社交应用会对内容做强审查,而Telegram非常重视用户隐私,主打加密社交,基本不做内容审查,因此可以说是“非主流”社交应用,是对其他社交应用的补充。

拿Facebook举例,截至 2023 年,Facebook 的审查人员数量超过7500人,而Telegram总共仅有约 50 名核心员工。

目前Web3行业的很多项目都会使用Telegram进行社群运营。

另一个Web3行业常用的社群工具是Discord,Discord起源于游戏社群,后续才扩展到Web3行业的社区。

Discord功能更丰富,这也导致使用起来非常复杂,而Telegram则非常简洁和轻盈,用户体验整体更为流畅,通过机器人功能(对标微信小程序)构建了一个更有自由且强大的应用生态。

Telegram正在进一步与加密行业结合,真正转型为Web3应用。构建一个可以和自己应用紧密结合的区块链,是Telegram重要的生态拼图。

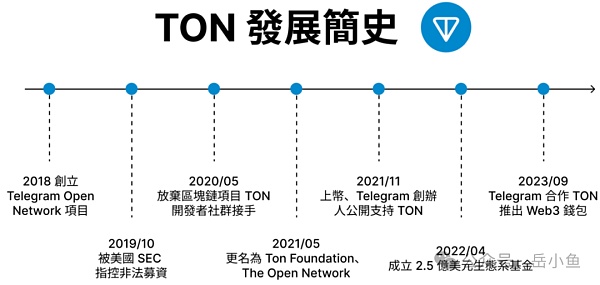

1.2 TON的发展历程

TON公链的发展历程其实非常曲折。

在 2019 年,Telegram 曾试图推出 TON(Telegram Open Network)公链。

但是这个项目在ICO(Initial Coin Offering,首次代币发售)阶段,美国证券交易委员会(SEC)介入,在经历了一系列的法律争端之后,在2020年项目被取消。

TON 项目原计划由 Telegram 推进,在与 SEC 和解后,Telegram 宣布不再参与 TON 项目。

但是社区和其他开发者团队决定继续这个项目,推出了基于 TON 的几个分支项目。目前我们熟知的 TON 公链,其实名为:The Open Network,是 Telegram 官方加密计划流产后,成长的最为成熟的一个公链项目。

虽然 TON 与 Telegram 没有直接关系,但 Telegram 官方和创始人 Pavel Durov 仍在近年来多次支持该项目,并强调 Telegram 与 TON 的业务关联性。

因此,也可以说,TON是Telegram官方唯一认可的公链,具有正统性。

1.3 TON的目标与愿景

TON最近的目标是在 2028 年前吸引 Telegram 30% 的用户加入 TON。

这也就是说,TON需要能够承接3亿新用户进入Web3世界。

TON 的愿景是在 Telegram 内部打造一个以 TON 为基础的 Web3 小程序生态。

通过Telegram的Bot技术(机器人,对标微信小程序),TON公链上构建的去中心化应用可以通过Bot这种形式落地,与Telegram生态有机结合起来。

现在大部分的去中心化应用,都是以Web端网页版的形态存在,这种形态最大的问题就是用户体验较差,使用起来不够流畅。

而Telegram的Bot则是一种用户体验非常好的应用形态,在Telegram内可以直接使用,体验上和APP一致,使得Telegram的用户可以轻松地过渡到Web3的世界。

与微信小程序生态不同的是,微信小程序适合线上和线下结合起来的应用,比如餐饮点单、电商、外卖、打车等;而Telegram的机器人生态更适合纯线上场景,比如游戏、金融等,因此与Web3应用的纯线上属性天然契合。

Web3行业目前充满了各种投机,而拥有基本面的项目非常少。

什么是基本面?

用户使用场景就是基本面,只有高频的、有实际需求的场景,才能把整个Web3行业的用户体量带到带到10亿量级。

无论 Web1、Web2、Web3,归根到底都是互联网的生意,互联网生意的基本盘从来都应该是 “始于流量,终于交易”。

Telegram有流量,现在需要TON公链带来交易。这也是其他社交应用巨头无法做到的事情,比如微信、Facebook,由于政策合规的束缚,无法进入Web3行业。

而Telegram本就为加密而生,与加密行业天然契合,现在则需要一个钥匙打开这个拥有海量原生加密用户的宝箱,TON公链就是这个宝箱的钥匙。

02 技术分析

2.1 整体架构

TON当前包括四个主要组件:TON区块链、TON支付、TON代理和TON存储(去中心化存储)。

(1)TON区块链是一个通用的区块链,包含一个标准的执行层,允许无需许可的交易;

(2)TON支付是一个低费用的小额支付平台,允许用户之间即时、快速的支付。它目前可以通过Telegram上的Wallet bot访问,从而受益于应用内便利性;

(3)TON存储允许在TON上存储和分发文件,类似于一个去中心化的Dropbox;

(4)TON代理通过允许用户运行独立于固定IP/中心化域的.ton网站来确保抗审查性;

我们这里主要分析TON区块链本身。

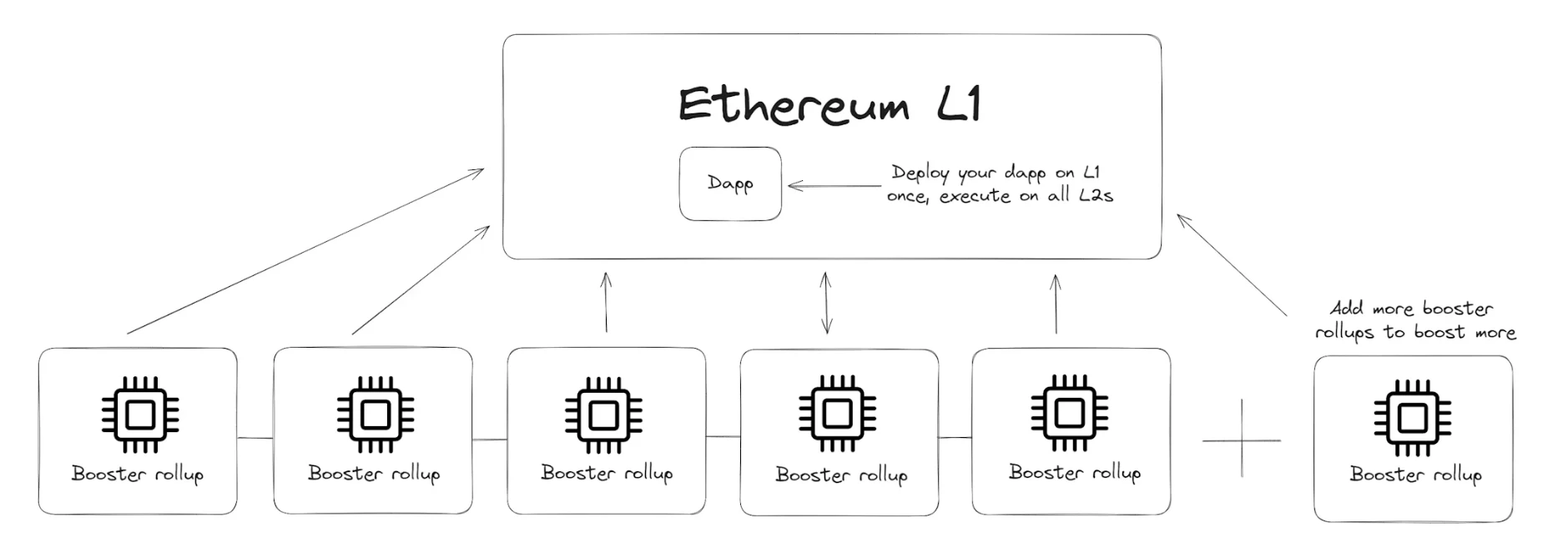

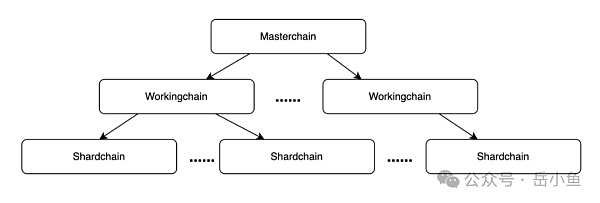

TON公链的架构分为三层:主链 (Masterchain),工作链 (Workingchains)和分片链 (Shardchains)。

其中主链负责整体协调,是中央大脑的角色,而工作链和分片链则负责具体的交易处理,具有高性能和高拓展性。

TON公链最具有特色及竞争力的技术就是分片技术。

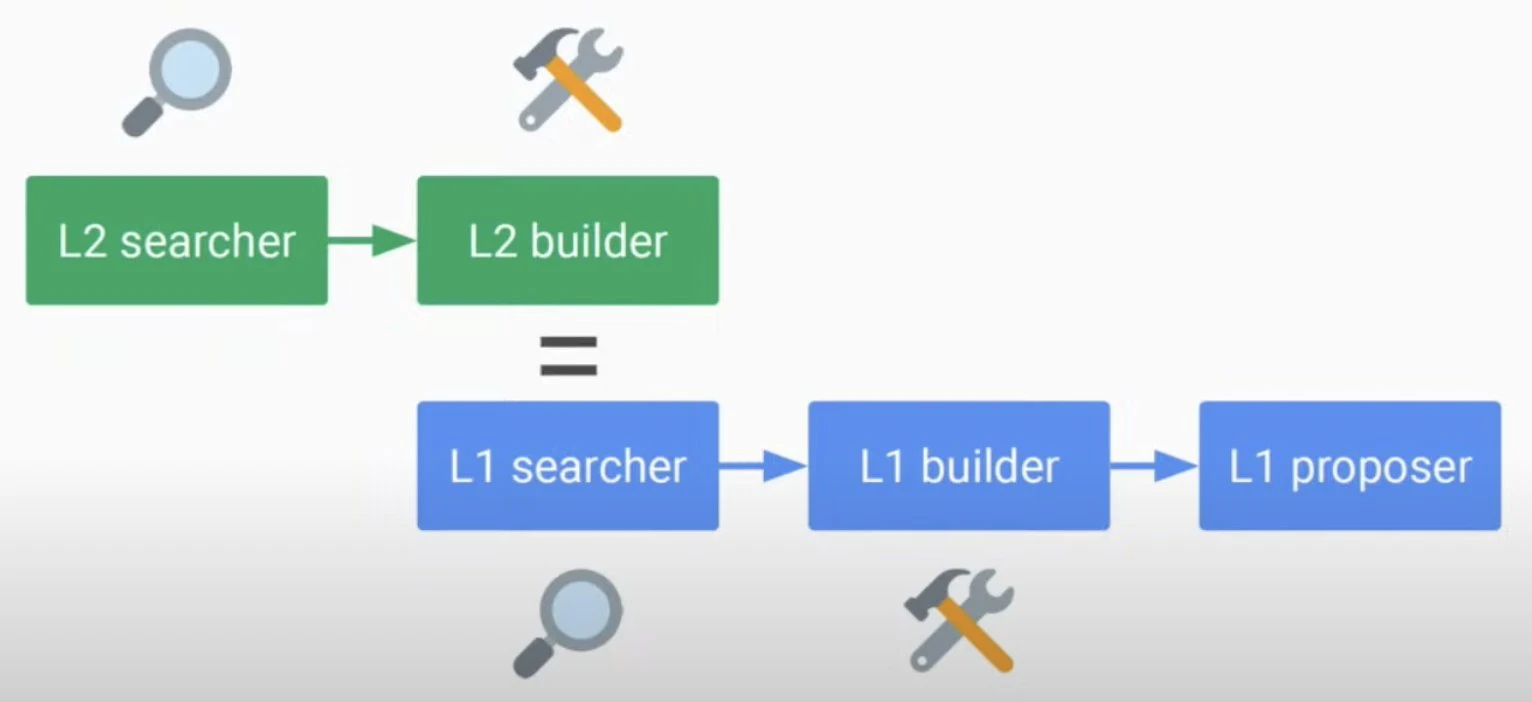

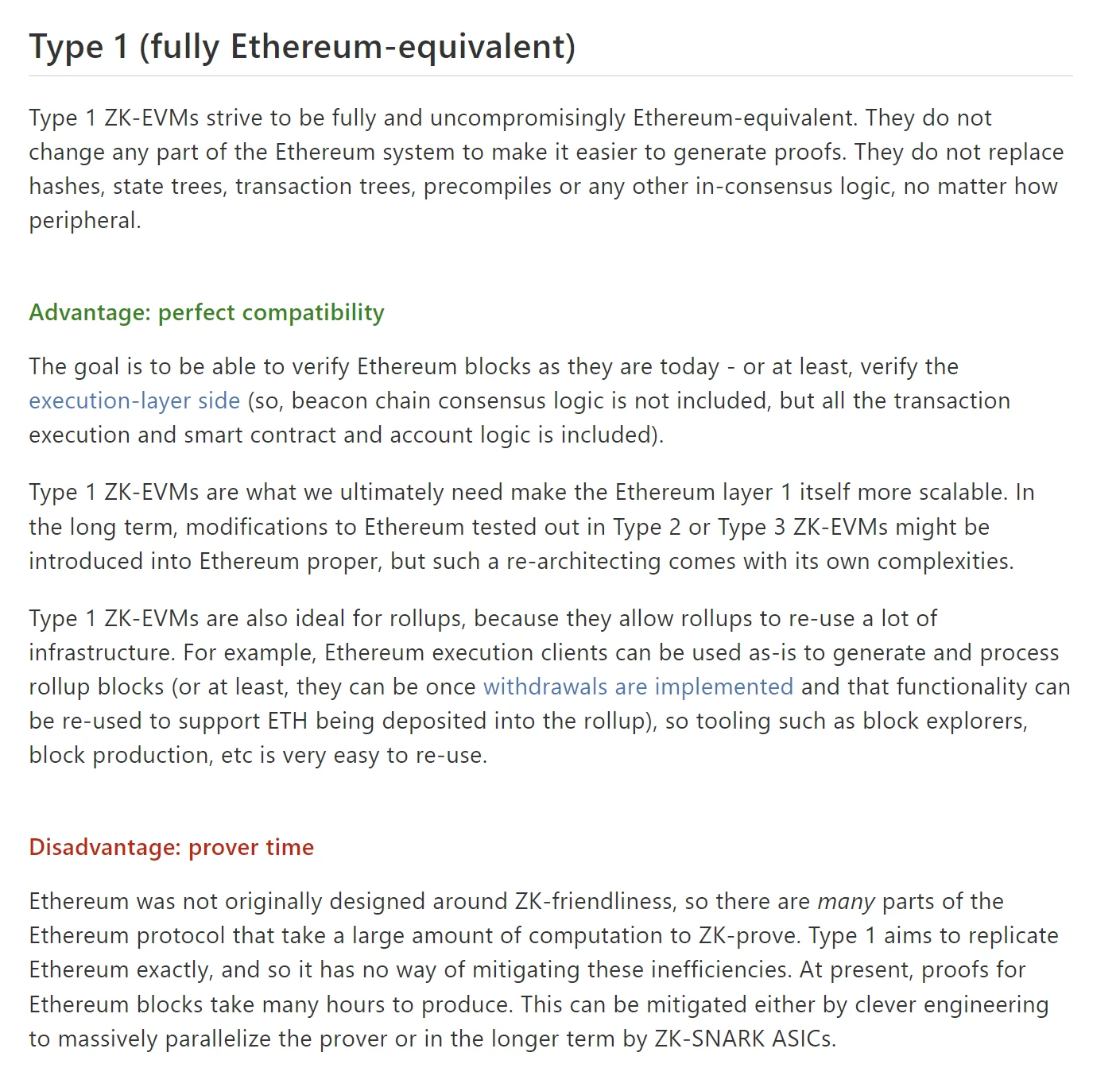

万链之王以太坊也提了很久,但是进展一直非常缓慢,目前通过Layer2变相实现了分层和模块化,但是离一层网络的分片还有很远。

而TON公链则走得更远一些:

TON区块链由一条主链和最多2^32条工作链组成。每个工作链都是一个有着各自规则的独立链。每个工作链可以进一步分为2^60个分片链或子分片,其中包含一部分工作链的状态。目前,TON上只有一条工作链在运行—basechain。

2.2 费用机制

用户支付的交易费用主要是为了获取区块空间存储交易,本质在是在争夺区块空间,因此也可以说,区块链的商业模式是一个关于区块空间租赁的生意。

对于大多数公链来说,包括以太坊,都是永久租赁模式,用户支付一笔交易费用,这笔交易就永久存储在区块链上。

但是TON公链则完全不同。

首先区块费用不是用户支付的,而是每个智能合约支付的,也就是说,每个智能合约需要支付自身消耗的资源成本。

每个智能合约都持有一个TON代币余额,并使用这个余额支付租金。如果智能合约的钱用完了,它最终会被删除(可以被恢复的)。

因此,TON公链里,为链上存储支付费用不是一次性的,区块空间的租金是持续的。

如果你只存储数据一段时间,你将支付的费用显著减少。这种费用经济模型其实更符合节点的成本,因此更容易扩展。

2.3 地址机制

大多数公链的钱包是隐含的,也就是说,你可以用一个私钥生成一个公钥,再从公钥生成地址,私钥、公钥、地址是对应的,你只要保存好私钥,就可以使用这个钱包。

但是在TON上,钱包不是隐含的,如果你想获取一个钱包,必须像任何其他智能合约一样部署独立的智能合约。

这个地址是由钱包合约代码和各种初始化参数(如用户的公钥)组成的,这意味着用户可以部署多个钱包,每个钱包都有自己的地址。

这也意味着,在TON中,即使用户知道他们的私钥,也必须记住他们的钱包地址。

钱包的使用机制也不同:

像以太坊,你使用某个应用(即智能合约),其实就是使用自己的私钥签署消息,然后将这个消息发送给应用;

但在TON上,这笔交易不是先发送到应用的智能合约,而是发送到用户的钱包合约,钱包合约又将消息转发到应用的智能合约。

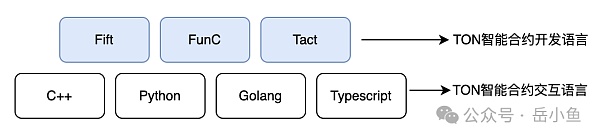

2.4 开发语言

TON 的智能合约编程语言有三种:Fift,FunC 和 Tact。其中 Tact 是 TON 新推出的静态类型高级编程语言,旨在降低开发智能合约的难度和提高安全性。

Tact有两个比较重要的特性:

(1)异步调用:Tact 支持异步调用,这样智能合约可以并行运行,无需等待其它合约完成,这增强了 TON 区块链的性能和响应能力。

(2)面向消息编程:这种设计可以消除调用者和接收者之间的耦合,同时对象可以随时订阅和取消订阅消息,这让对象之间的依赖关系和更新变得更加容易。

虽然新编程语言可以带来很多特性,充分发挥技术优势,但会阻碍开发者的进入,最终影响到生态的发展速度和繁荣度。

自己做了一个独立的开发语言,虽然比以太坊生态的Solidity语言更加健全和高级,但是以太坊生态已经有相对成熟的开发者生态,因此这些开发者和成熟的应用很难直接且快速迁移到自己的公链中。

典型如以太坊的ZK系二层网络Starknet,融资背景非常豪华,且团队的技术能力非常强,但是几年过去了,生态依旧非常贫瘠。

公链最重要的是生态,最好能够直接迁移已有生态的应用和开发者。新的开发语言,其实是新生态起步过程中无形的壁垒。

03 代币经济学

3.1 基础数据

TON代币的几个核心数据如下:

(1)初始供应量:50亿枚

这个初始供应量相对较多,这也是为什么TON币价在开始很长一段时间上不去。

(2)供应量:没有上限,每年会增加约 0.6%

TON代币的通货膨胀率比较低,其实低于比特币和黄金的通货膨胀率,比特币是0.85%,黄金是1.64%。

(3)当前供应量:51亿枚

相对初始供应量,近4年时间仅增加了1亿枚。

(4)当前流通量:24亿枚

流通率是47.61%,在市值前十大代币中,流通率相对较低,说明中短期锁仓较多,有利于币价提升,但是长期看,抛压较大。

(5)当前价格:7美元/枚(2024.06.09)

在2022年6月,TON最低价是0.73美元,经过了一轮熊市后,在如今的牛市周期,币价已经增长了7倍。

(6)流通市值:170亿美元

对于同样是强资本推动的Solana公链,目前SOL代币的流通市值是700亿美元,因此TON的流通市值并不算大。

(7)总市值:358亿美元

在上一轮牛市巅峰时期,SOL的全流通市值在1500亿美元,目前也有900亿美元,所以TON的全流通市值的天花板还很高。

3.2 代币分发

TON的代币分发也是一波三折,最开始是通过ICO(Initial Coin Offering,首次代币发售)销售部分代币,但是后来监管介入后,团队采用更为传统的 PoW 模式来进行初期代币分配,也就是通过硬件挖矿的方式公平分发代币。

由于TON公链从一开始是以PoS为底层共识设计,所以核心团队在 TON 上嵌入了「Giver 合约」来实现PoW的代币分发模式。

PoW分配的代币总量将占据总供应量的 98.55%,而剩下的 1.45% 则由核心开发团队持有。

2022 年 6 月,总量 50 亿的合约中最后一颗 TON 代币被成功挖出,这也意味着 TON 的初期代币分配任务已经圆满完成。

虽然采用了PoW的代币分发模式,但是前期主要是TON项目团队在挖矿,因此,TON代币基本集中在项目团队手中。

TON公链的代币发行量过大且代币分布集中是目前的 TON 面临的核心问题之一,这也是 Telegram Open Network 时代留下来的历史包袱之一,但TON基金会和社区在尽力的去解决这个问题。

2023 年 7 月 28 日,来自不同语言背景的TON社群联合成立了 TBF(TON Beliver Fund)。

这个组织推出了一个特殊的智能合约,交互的资金被分为两部分:捐款和存款。所有的捐款都将作为存款的额外奖励直接发放,而存款则会经历 24 月的完全锁定期,结束后进入 36 月的线性解锁。

该基金在 8 月 18 日就获得了 TON Foundation 的强烈支持。基金会对这种自发的代币经济优化行为表示高度认可,并在随后的社区投票中公开承诺捐赠 100 万 TON 作为支持。

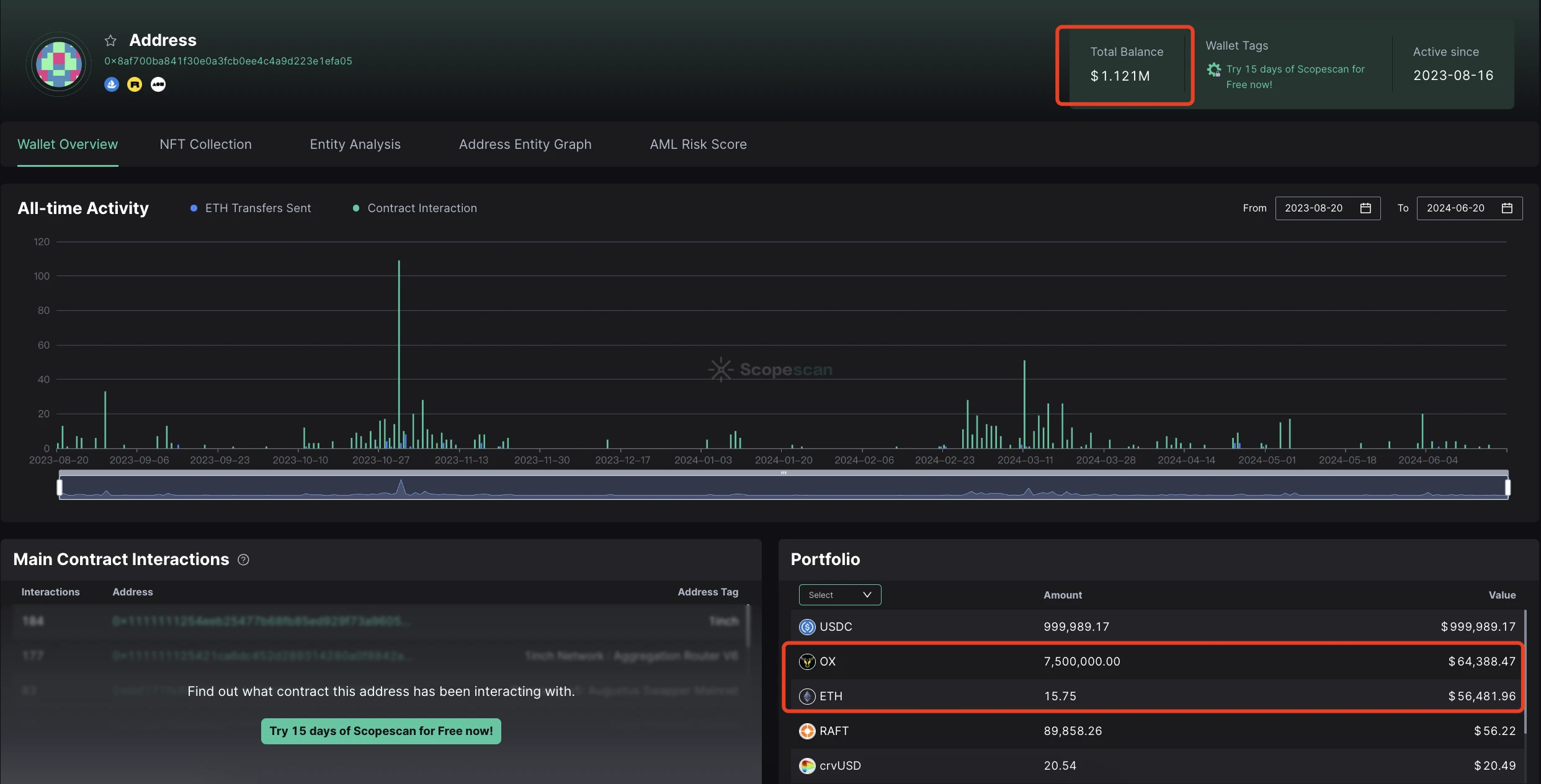

得益于这样的支持,TBF 的发展势头迅猛。最近的区块链数据显示,TBF 的合约地址已锁定了高达 9.7 亿枚的 TON ,年化存款利率甚至超过10%,这几乎是主网上其他质押方式的两倍收益。

3.3 代币应用场景

TON代币的应用场景主要分为两种:公链手续费和Telegram服务费。

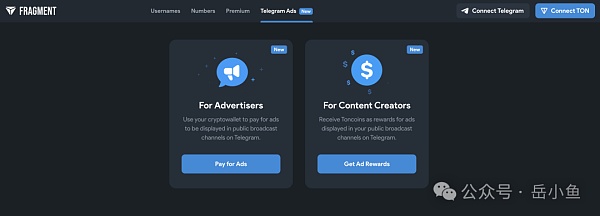

Telegram构建一个平台叫Fragment,用户可以通过TON购买Telegram的各类服务,主要包含4个服务场景:

(1)购买用户名:每个用户名就是一个NFT,可以自由交易,用户名主要是社交炫耀属性;

(2)购买手机号:注册Telegram账号需要使用手机号,但是用户可以通过使用Toncoin在Fragment区块链上购买匿名号码,进一步增强隐私性;

(3)购买会员:包含Telegram应用内的多个高级功能,比如更多云空间、语音转文本、实时翻译等;

(4)购买广告服务:广告商使用TON购买广告服务,可以投放其营销活动,该部分资金在Telegram和内容创作者之间平分;

04 生态分析

钱包是入口,DeFi是基础设施,而游戏则是TON公链最大的优势。

4.1 钱包

钱包是用户进入公链生态的入口,也是使用公链的第一个应用。

因此,钱包的用户体验决定了用户进入公链生态的门槛。

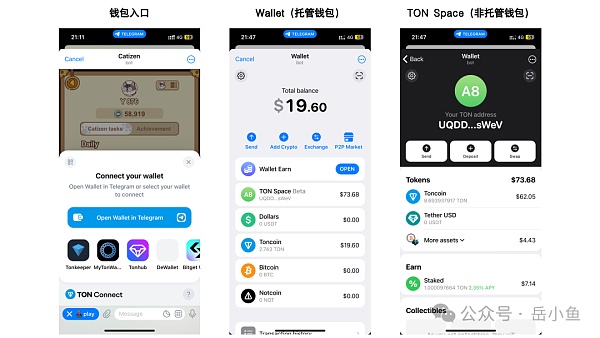

目前Telegram深度集成了一个钱包机器人,叫Wallet。

Wallet Bot非常简洁流畅,Wallet Bot的出现是Telegram向Web3转型的里程碑,此后,大量的 Telegram Bot 也相继问世,目前比较热门的赛道则是各类加密货币交易机器人,帮助用户提升交易效率。

Wallet是一个托管钱包,TON Space是Wallet内拓展的一个非托管钱包。

用户使用Wallet时,其实是应用为用户的Telegram账户分配的一个地址,这个地址还是由Wallet应用项目方掌控,因此属于托管钱包。

托管钱包的优势是,用户无需理解区块链底层逻辑,直接使用钱包地址进行收付款即可;同时在向Telegram的其他联系人转账时,不用收取手续费且可以实时到账,因为这种交易并没有上链,本质是数据流,Wallet在不同用户的账户中进行记账。

而劣势也非常明显,一旦用户自己的Telegram账户被盗或者Wallet的项目方卷款跑路,用户的资产将完全损失掉,另外,托管钱包也无法与TON公链上各种应用进行链上交互。

因此,Wallet应用内又拓展了一个非托管钱包,TON Space。

用户需要自己保管私钥,资产完全由用户掌控。

因此,即使用户的Telegram账户被盗或者Wallet项目方跑路,用户的资产不会受到损失,同时有了非托管钱包后,用户可以与TON公链上各种应用进行链上交互。

当然,非托管钱包最大的弊端在于用户需要能够安全地保管私钥,也就是说,资产管理的风险转嫁给了用户自己。

除了Wallet Bot钱包外,TON生态还有多个比较受欢迎的钱包,包括Tonkeeper、MyTonWallet等,但这几款钱包都没有像Wallet一样深度集成到Telegram中。

在Telegram的个人信息页面、对话聊天框、连接钱包组件中,Wallet都有明显的入口。

钱包应用的成熟,为后续TON生态的各类去中心化应用的发展奠定了基础,另一方面钱包应用满足了Telegram的支付需求,补足了Telegram的支付板块。

支付是最基础、明确且高频的金融场景。

4.2 DeFi

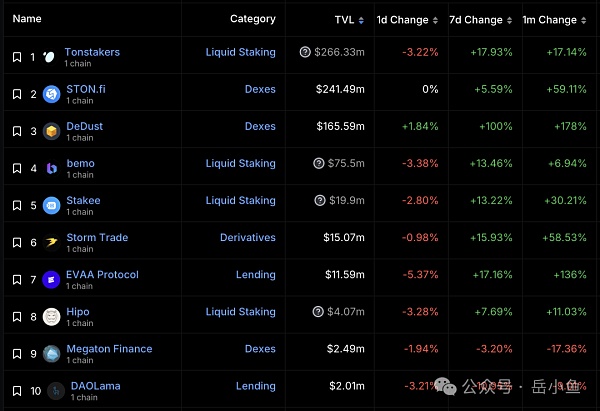

从TON公链的TVL(Total value locked,总锁定价值)趋势图可以看到,从今年3月开始,TON公链迅速拉升。

这里的TVL只计入了DeFi类应用,但DeFi是公链的基础设施,背后代表了公链的活跃度和资金量,所以可以看到TON生态在迅速崛起,出现了爆发式增长。

3月这个时间点发生了什么呢?

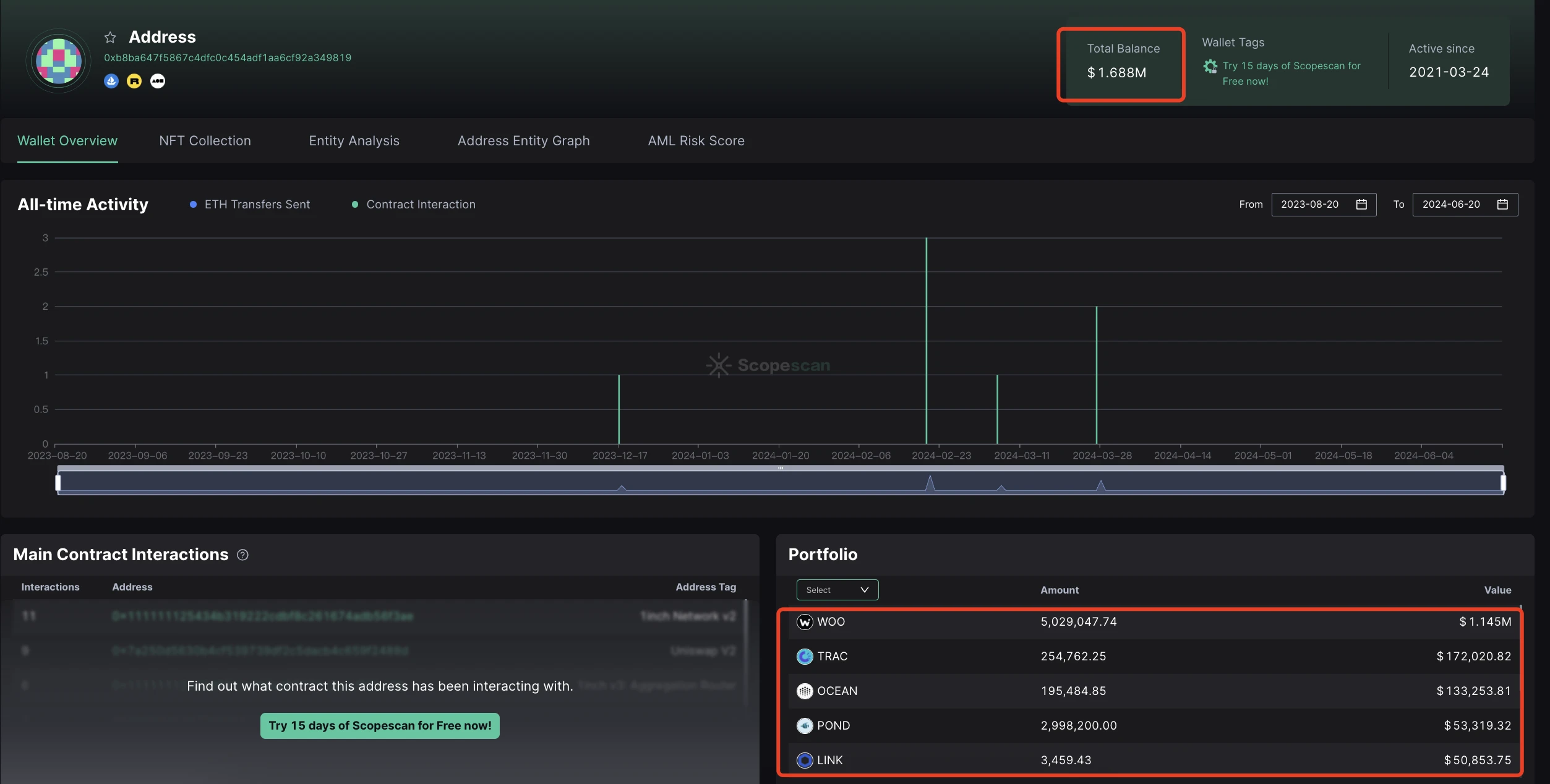

主要是TON基金会开始大力推动TON公链发展,比如宣布Telegram 广告平台将以Toncoin 进行支付、分发3000万枚TON代币进行流动性激励、与Tether合作在TON公链上推出USDT稳定币等等。

这几个大动作对于TON公链生态都是非常重磅的利好。

另一方面,如今是牛市初期,但是行业还缺乏性感的叙事,而TON公链与社交巨头Telegram融合的故事则非常有吸引力,因此吸引了市场注意。

可以说,TON生态在这几月的集中爆发,是天时、地利、人和多方面综合因素造就的结果。

DeFi(去中心化金融)是公链的必备应用。

有了资产之后,就需要各类金融工具。

公链的三板斧是交易所、借贷平台和稳定币。

我们从TON生态的TVL前十大DeFi应用列表可以看到,基本覆盖了交易所、衍生品、借贷等应用。

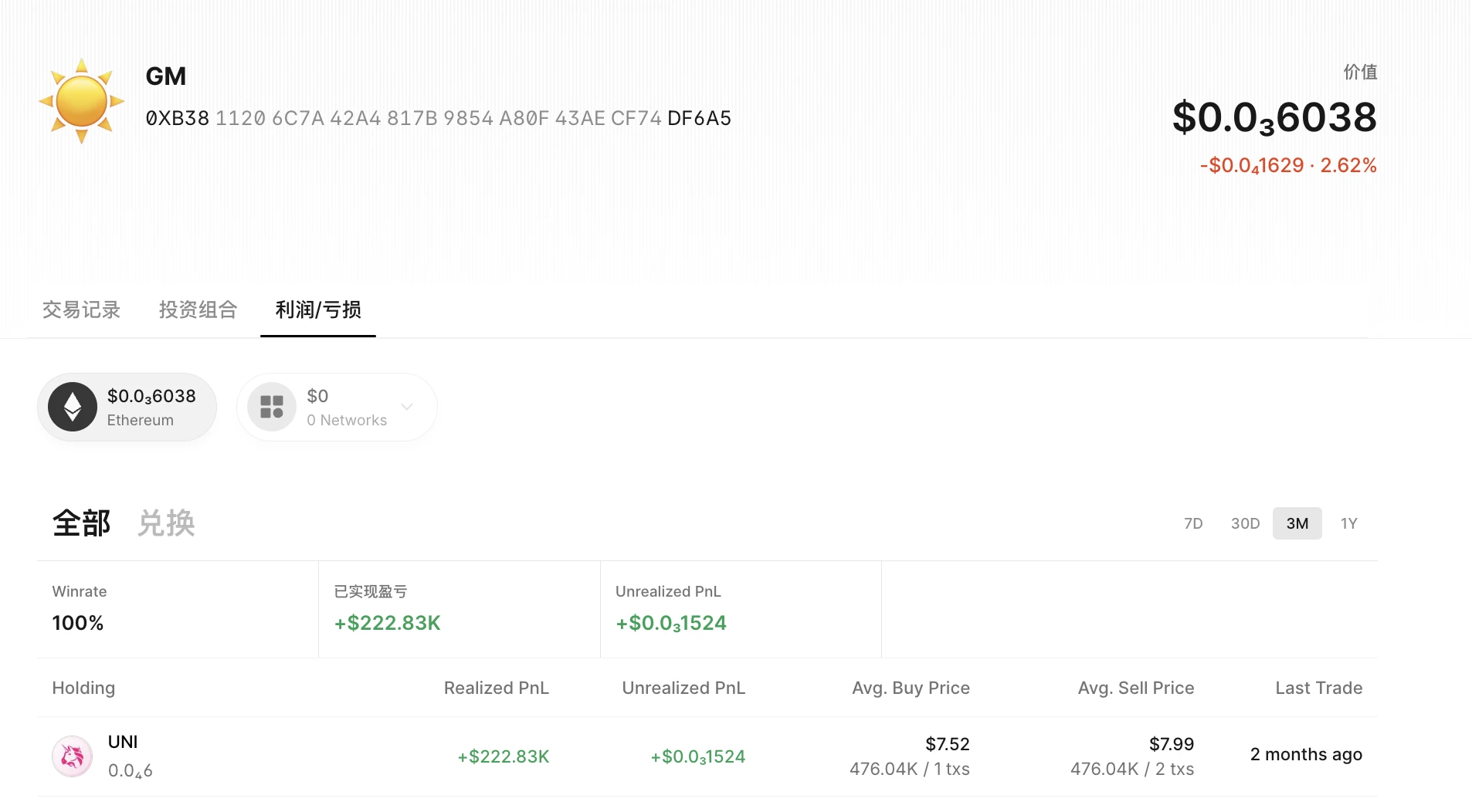

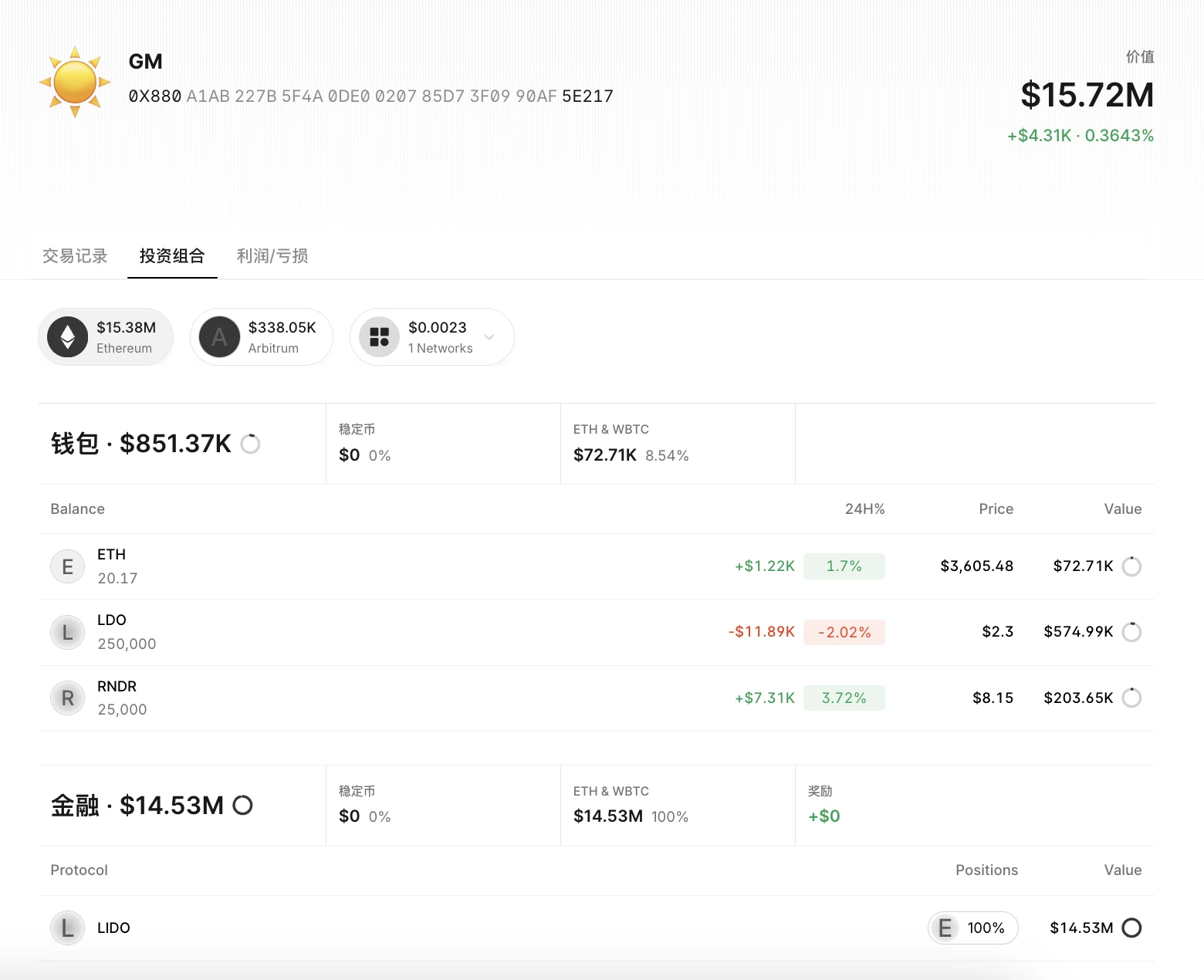

更关键的是,头部的DeFi应用是流动性质押,这是PoS公链的典型金融应用,以太坊生态的头部金融应用也是流动性质押Lido。

4.3 游戏

游戏才是TON真正可以结合Telegram特性的发展方向。

目前TON基金会正在力推一个游戏项目Notcoin,把其打造成一个标杆。

Notcoin 是一款TON生态上的Click-to-Earn(点击赚币)项目,利用Telegram机器人,通过在手机屏幕上点击来进行挖代币,做任务(签到、关注推特、邀请好友等)可以增加点击次数。

正是由于其简单粗暴的模式,吸引了大量用户,这款游戏拥有超过3500万用户,日活超过500万。

当然,到底有多少用户能够留存下来尚未可知,但这是一次令人瞩目的实验性质的尝试。

对比其他GameFi项目,这个体量的用户绝对是头部位置,比如龙头链游Axie Infinity,巅峰时有日活有270万,也远远低于Notcoin的500万。

NOT代币同时上线了全球前两大交易所币安和欧易,上线顶级交易所后,Notcoin的市值不断走高,其财富热潮吸引了更多用户进入TON生态。

除了Notcoin之外,还有很多模式类似的游戏,比如比较热门的养猫游戏Citizen、养仓鼠游戏Hamster Kombat,这几款游戏基本与Notcoin相同,都是点击赚币,做任务获得更多点击次数。

TON生态的游戏赛道目前还处于早期阶段,游戏模式过于简单,后续用户留存必定较差。

只有深度结合Telegram,利用Telegram中沉淀的社交关系链,才能做出更多更有意思的游戏,比如曾在国内风靡一时的种菜、抢车位以及经久不衰的牌类游戏等等。

05 未来发展

相对其他公链生态,TON公链的核心优势有三个:

(1)积极的推动者

TON基金会和其相关的组织一直积极推动TON公链生态的发展。

在公链生态发展中,有两个流派:

一个是无为而治,也就是公链项目方不会过多介入公链发展,主要是构建一个充分自由的市场,由公链生态和社区自主发展,典型如Arbitrum,如今已成为以太坊的头部Layer2,TVL超过180亿美金。

另一种则是强力引导,公链项目方会主导公链生态的发展方向,这样做的好处就是能够集中资源发展生态,发展速度也会更快,缺点则在于生态中的自发创新会被抑制,典型如Solana,目前是前五大市值的公链。

TON则采用的第二种发展模式。

(2)基建完善

TON公链的项目方非常积极且强势,一些公链生态的基建应用从一开始就被内嵌在 TON 区块链中,而不是类似其他建立在区块链上的单独应用,包括去中心化存储、代理层、DNS 域名、支付、站点等。

(3)用户流量

目前以太坊的日活不到100万,但是 Telegram 的日活有4亿,月活超过9亿,因此TON公链拥有巨大的用户流量,TON公链需要做的则是能够构建各种应用场景,将这些用户成功引入Web3世界。

而TON生态发展过程中最大的问题是什么?

很多人会觉得Telegram这种加密社交会放大欺诈风险,太过于自由的生态会加剧各类非法犯罪的问题。

但是真实情况是,利用区块链技术反而可以提高追踪并处理犯罪活动的能力,区块链是一个完全透明、公开的数据库,用户的每一笔交易都永久公开在链上,因此对于各类非法交易,反而更容易追踪。

相比于欺诈问题,对于新用户来说,加密货币的复杂性才是是其大规模普及的主要障碍。

因此,对于TON来说,项目方的强势引导,加上资本推动,与Telegram进行了深度融合,基本完成了项目的冷启动。之后如何将数亿用户成功过渡到Web3世界,这是TON最大的挑战,这同样也是TON最有想象空间的叙事。