原文标题:《解析 Paypal 稳定币支付的内在逻辑,与迈向 Mass Adoption 的演进思路》

原文作者:Will 阿望

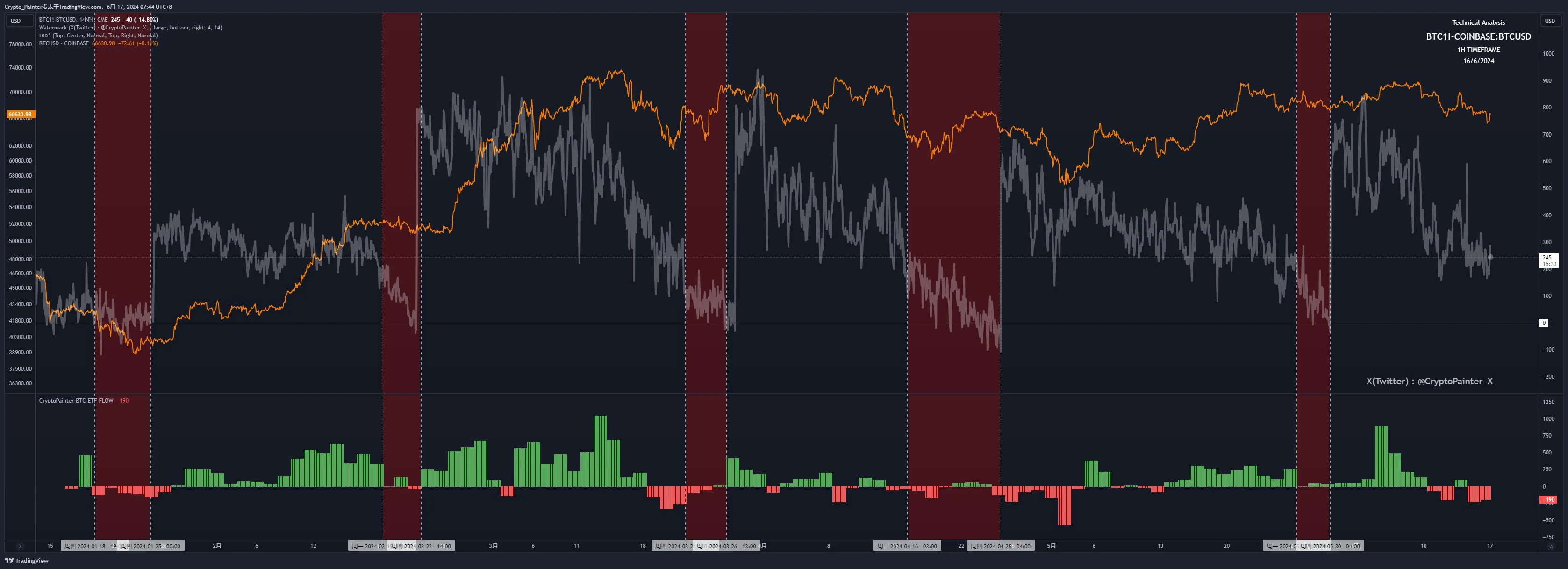

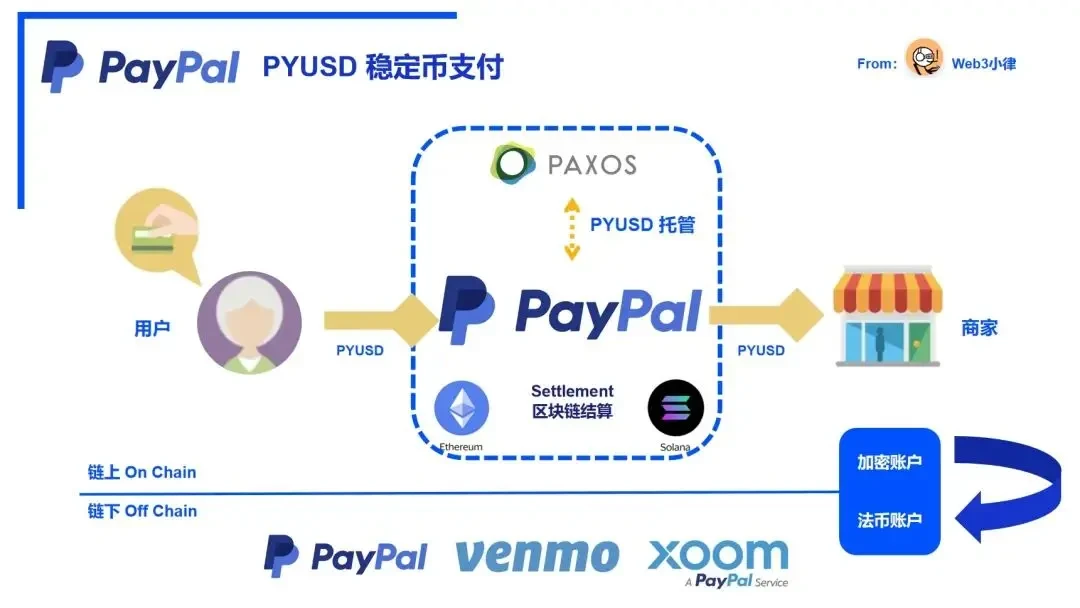

2024 年 5 月 31 日,PayPal 宣布其稳定币 PayPal USD (PYUSD) 在 Solana 区块链上线。这是继 Paypal 去年 8 月首次在以太坊主网上推出 PYUSD 以来的又一重大里程,不仅为其用户提供了一个新的、高效的支付方式,也为整个支付行业的未来趋势提供了重要参考。

此前在撰写,及与行业公司交流探讨的过程中,一直思考一个问题是:稳定币支付真的有必要吗?恰好适逢 PYUSD 上线 Solana,Paypal 从非常务实的角度,给出了一个关于支付自由的答案:

「人们想要随心所欲地支付,目前的支付网络难以满足需求,Crypto 能满足需求且实用,那么作为一家致力于促进支付创新的金融科技公司,我们来推出稳定币支付方案,以满足人们当前随心所欲的支付需求。」

由此,本文将试图分析 Paypal 将目光转向 Crypto 的内在逻辑,PYUSD 上线 Solana 推出的稳定币支付方案,以及 PYUSD 迈向 Mass Adoption 的演进思路。希望能够给行业参考,欢迎交流探讨。

一、Paypal 为何将目光转向 Crypto

作为全球领先的支付公司,PayPal 拥有超过二十年的全球支付经验。在这二十年间,伴随着电子商务的成熟发展,PayPal 所做的不仅仅是将自己打造成信任的灯塔,为用户提供交易的信任背书,还实现了互联网数字支付网络(Digital Payments)的大规模普及应用。

Paypal 的初心一直没变——促进支付创新,让每个人都能按照自己的意愿进行支付。

但迄今为止,支付创新都建立在与互联网兴起时相同的基础金融轨道上。虽然行业一直在努力提供全球、即时和无缝的交易,但现实往往展现出不足的一面:

在线支付的结算时间仍然很长(在美国,平均为 2 ~ 3 天),市场、银行和服务商需要工作日营业,进一步延长结算时间;雇主难以向日益分布式的劳动力进行支付;日益全球化的人口难以用低廉和高效的方式进行跨境汇款;企业最常感受到这种摩擦,而消费者仍然在他们认为应该很快的支付环境中漫长等待。

简而言之,今天的人们并不能够按照他们想要的方式进行支付。

这就是 Paypal 将目光转向 Crypto 的原因,答案很简单:它能满足需求且是实用的。

加密货币和区块链技术能让人们更接近实现支付的愿望:快速、廉价、全球支付。这种全新的下一代金融 / 支付基础设施,能够帮助 PayPal 更好地服务其 4000 万用户,让每个人都能按照自己的意愿进行支付。

因此,在加密货币和区块链技术出现的十多年后,PayPal 再次来到了支付历史的关键时刻,这个时刻就像 2000 年初的互联网一样,充满了潜力和机会。

就像 Paypal 此前把支付带到网上一样,Paypal 现在正在把支付带到链上。

(flywheeldefi.com/article/paypal-steps-on-chain-with-pyusd)

二、全球支付困境有待改善

当前支付通路和信息传递协议(如 ACH、SEPA 和 SWIFT)构成了全球支付的网络。它们使我们能够进行跨地域、跨时区地进行大规模交易,并且确保支付的相对畅通。但同时,当前的支付技术也会迫使我们在 1)支付结算速度,和 2)成本效益之间作出权衡,例如:

然而,对于成年人来说,我们不做选择,我们两者都是要的——即低成本地进行高效结算。

人们想要的是更轻松地支付。企业希望向供应商付款,而不必担心结算时间;个人希望在不支付高额费用和等待天数的情况下向远方的家人汇款。如今的金融基础设施,都无法快速满足人们快速交易的需求,Paypal 并不希望用户在这种等待中失去价值。

今天,加密货币和区块链技术提供了一个全新的支付通路,能够简化支付清算流程,使得支付快速、廉价且易于访问。

由此,我们需要利用加密货币和区块链支付技术解决方案,来解决传统支付的遗留问题: 1)结算时间慢;2)交易成本高;以及 3)对全球范围内,当前金融体系无法覆盖地区(Under-banked and Unbanked)的不兼容。

三、Paypal 的稳定币支付解决方案

(支付巨头 Paypal 的稳定币有望带领加密行业走向主流)

稳定币定义:大多加密货币的价格波动很大,并不适合支付,就如比特币在一天内可能会出现很大振幅。而稳定币是一种旨在通过保持稳定价值来解决此问题的加密货币,通常与法定货币(如美元) 1: 1 挂钩。稳定币兼具两全其美的优势:它们保持较低的日常波动,同时提供区块链的优势——高效、经济且全球通用。

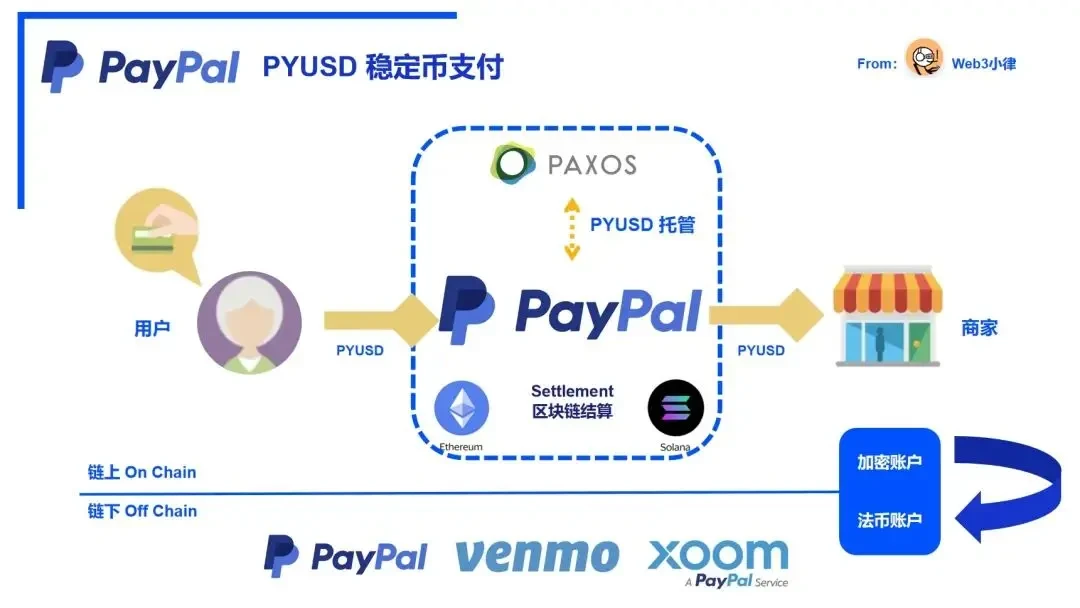

PayPal 推出的稳定币 PYUSD 是一种全新的稳定币支付解决方案,旨在实现下一代金融科技创新。PYUSD 建立在 PayPal 深厚的支付行业积累和 Solana 高性能区块链之上,能够实现高效即时结算,降低交易成本费用,高度安全和真正的全球支付。

PYUSD 是由 Paypal 推出的一种建立在区块链上的稳定价值存储工具(1: 1 美元兑换),它的出现将解决当前全球支付行业的上述问题。符合条件的美国用户可以购买、出售、发送、接收 PYUSD,并用于支付:

-

在 PayPal 和 Venmo 生态内购买、转让 PYUSD,实现丝滑的出入金体验;

-

使用 PYUSD 支付作为在线交易的付款方式,如全球数百万 PayPal 商家的结账和付款;

-

PYUSD 在 Xoom(跨境支付工具)上的跨境 P2P 支付;

-

在 PayPal 生态系统之外,PYUSD 可以使用在加密货币交易所(例如 Crypto.com)和钱包(例如 Phantom);

-

PYUSD 还可用于各种创新,例如,PYUSD 可用作 Mesh 等风险投资的快速、低成本融资工具。

PYUSD 正在构建真正的稳定币商业场景,提供主流消费者和商家所期望的,几乎无摩擦且值得信赖的支付体验。

四、Paypal 稳定币支付迈向 Mass Adoption 的演进思路

基于 Paypal 近 20 年的全球支付合规经验,以及 PYUSD 的最高合规标准,PayPal + PYUSD 的组合能够将此前的稳定币交易(Stablecoin Transactions)升级,成为我们真正需要的稳定币支付(Stablecoin Payments)。

Paypal 在成立之初,肩负的责任不仅是促进支付落地,还包括引入和传播一种新技术——数字支付,目前这种数字支付的方式已经融入我们的生活,无处不在。这一成功的经验能够为 PYUSD 稳定币支付的推出提供经验指导及新颖见解。具体来说,Paypal 将 Mass Adoption 的演进思路分为三个阶段:

-

认知觉醒(Awareness);

-

支付效用(Utility);

-

无处不在(Ubiquity)。

4.1 概念引入带来认知觉醒(Awareness through Introduction)

如前所述,支付无处不在,并深深扎根于习惯和实践中,因此转变是需要渐进和稳定的,这种转变不会一蹴而就。引入一种新的支付方式既是一种行为转变,也是一种技术或金融转变。

迈向 Mass Adoption 第一步是认知觉醒——即简单地向人们介绍新技术存在的事实。

在这个阶段,早期采用者是目标受众,即加密货币的持有者——这一群体约占全球人口的 15% ,且相对容易触达。这也是 Paypal 在 2023 年底在以太坊上推出 PYUSD 的原因,确保了早期采用者的认知意识觉醒。

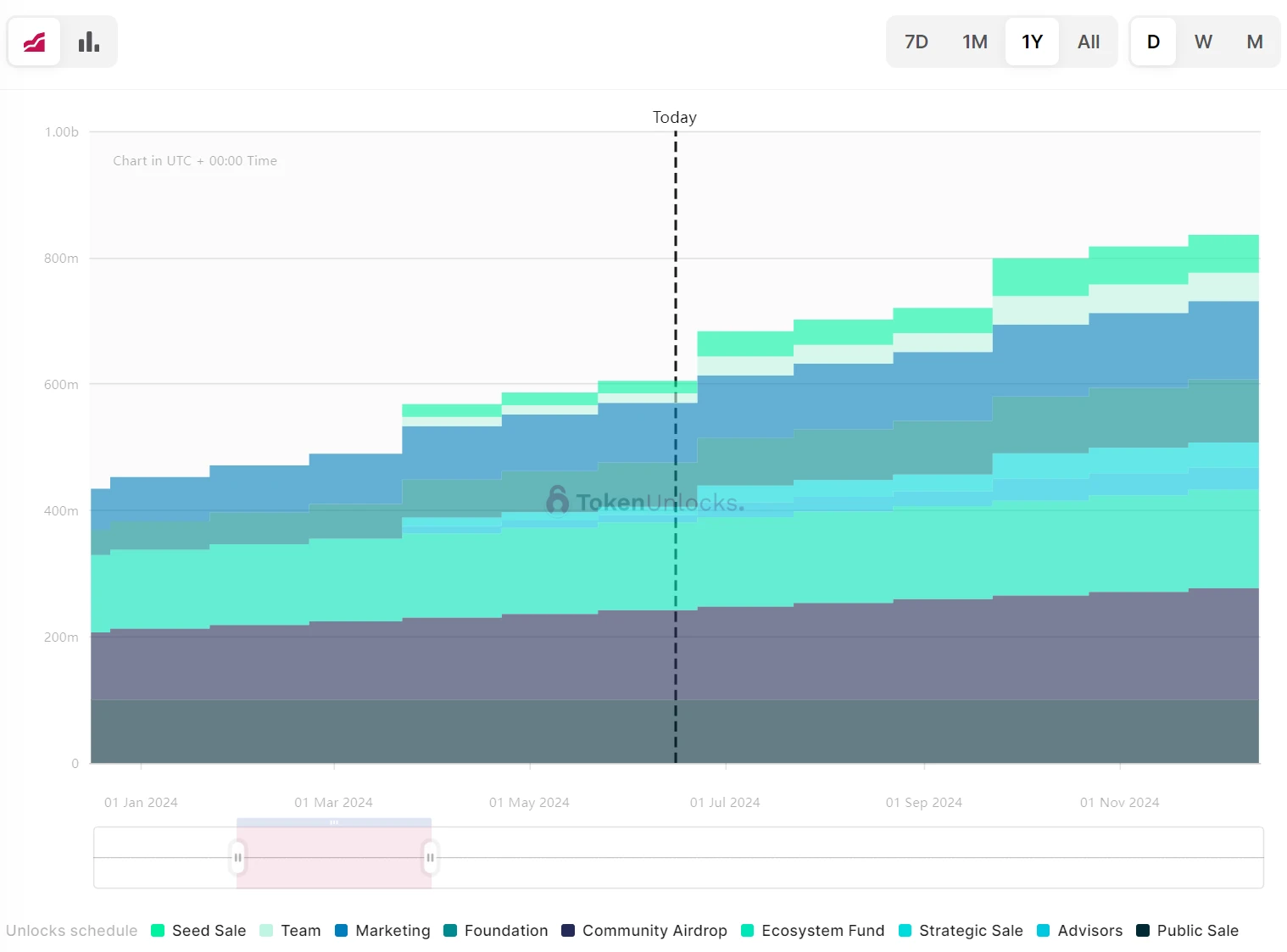

如今在市值第二的 Solana 高性能区块链上推出 PYUSD,能够覆盖加密生态中最积极、最活跃的人群,让世界知道,「PYUSD 真的来了。」

此外,PYUSD 与 PayPal 和 Venmo 应用程序的整合将为其引入了超过 1 亿的美国用户。后续将不断与加密交易所、支付合作伙伴一起扩大 PYUSD 在 PayPal 生态系统之外的影响力。

Paypal 从此前的成功经验中知道,让一种新的支付机制进入大众,思想上的认知觉醒是必要的第一步。

4.2 整合实现支付效用(Utility through Integration)

采用新支付技术的下一步是实现支付效用,即将最初的思想认知觉醒转化为实际生活中的支付效用,就如 PayPal 在早期通过 eBay 将 PayPal 打造成在互不认识的双方之间提供可信交易的平台。

时至今日,人们需要的支付必须是快速而廉价的。虽然 Paypal 在以太坊主网推出 PYUSD 为其提供了巨大的知名度,但这并没有完全满足 PYUSD 实现作为数字商业支付工具使命而所需的所有标准——高效、经济且全球通用。

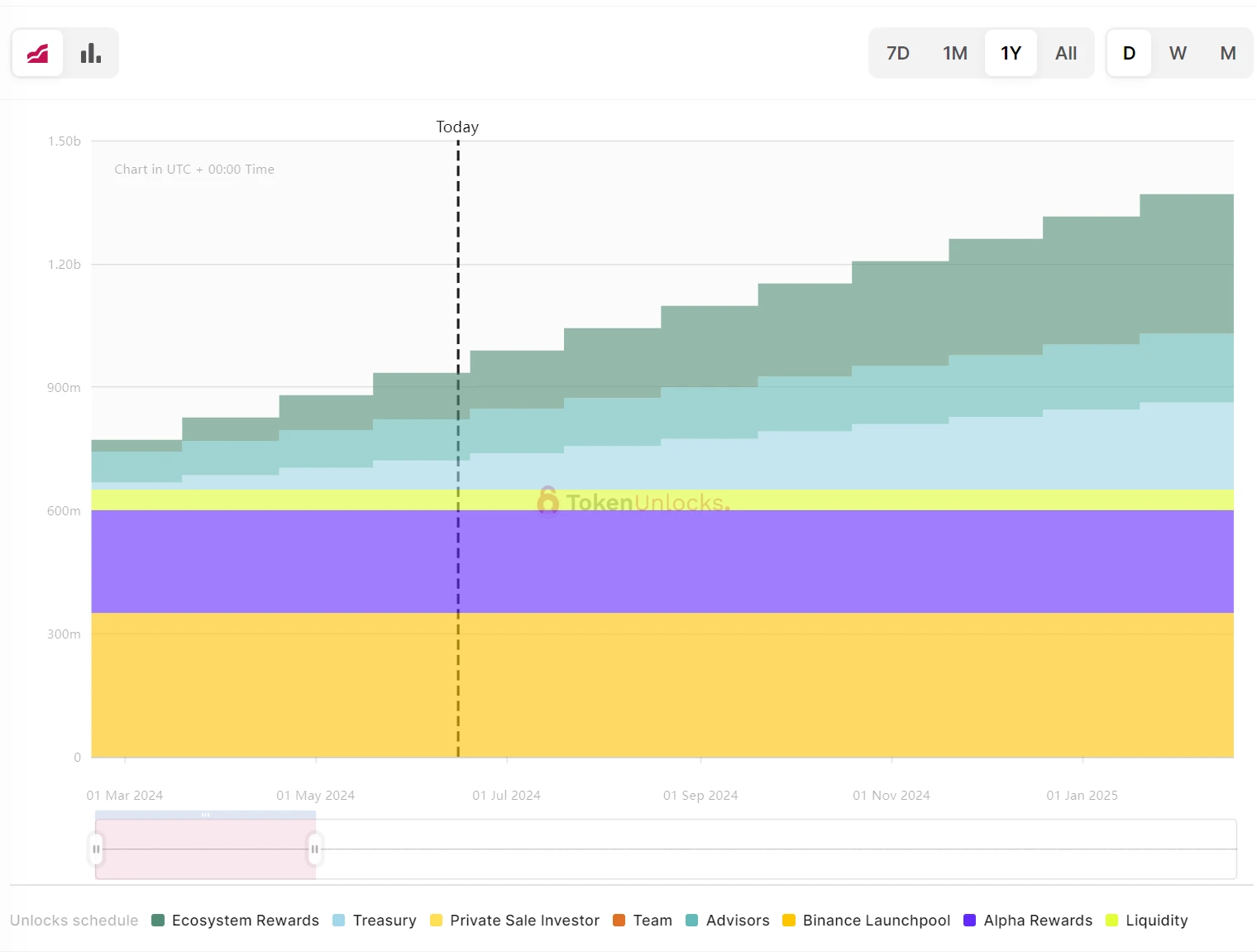

因此,PYUSD 转向 Solana,来实现支付的效用。

(PayPal 推出基于 Solana 的美元稳定币:区块链支付的新篇章)

Solana 是一个为金融、支付、忠诚度计划等构建的高性能区块链网络,是采用率最高的区块链之一。2023 年第四季度平均每天处理了 4070 万笔交易,且有 2500 名开发者活跃于生态。此外,其区块链的开源,可编程,可组合性也能够带来巨大的空间和网络效应。

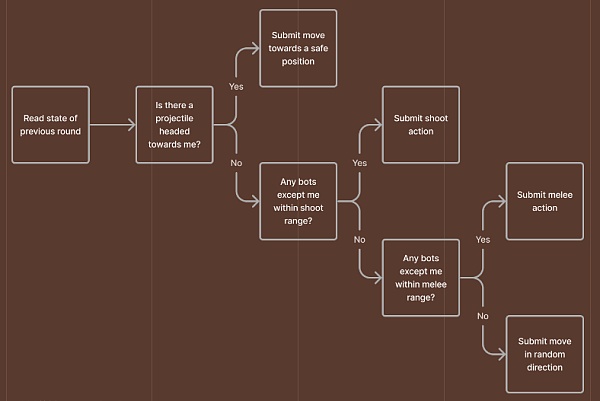

Solana 为 PYUSD 带来了远比其他区块链更快的结算速度,更低的交易成本,更强的可拓展性,以及全球网络的支持。结合了 Solana 的优势之后,用户在使用 PYUSD 的过程中,能够真正实现支付效用:

-

实时结算:大多数 PYUSD 交易在几秒内实现高效结算;

-

低交易成本:Solana 链上的交易成本仅几美分,无论交易金额是多少;

-

交易终局性:商家不必担心客户由于资金不足或其他原因取消付款;

-

全天候交易: 7/24/365 的全天候可用;

-

互操作性:PYUSD 可用于 PayPal 生态之外,实现与其他网关、网络和钱包的互操作性;

-

可编程性和可组合性:PYUSD 是在广泛采用的 SPL 代币标准上开发的。这意味着任何支持该标准的产品都会自动支持 PYUSD。开发人员可以在 PayPal 生态系统内部和外部自由地进行实验和构建。消费者、商家和机构可以享受广泛的第三方开发者体验,利用 PYUSD 进行支付和金融的使用案例;

-

Paypal 的庞大用户群体:PYUSD 可供现有的符合条件的美国 PayPal 客户群使用。

因此,在 Solana 上推出 PYUSD 将有助于稳定币支付的长期采用。在这个过程中,将 PYUSD 从认知觉醒阶段转移到实际支付效用阶段。

随着 PYUSD 在以太坊和 Solana 上线,将带来更多开发者和生态伙伴的参与,并且结合 PayPal 和 Venmo 应用程序上的实用性,PYUSD 将为用户提供更多切实可行的、对用户友好的用例。

4.3 稳定币支付无处不在(Ubiquity through Assimilation)

采用任何新支付技术的最后阶段是无处不在,无处不在的特点是将技术无缝融入日常生活中。在这个阶段,人们能够毫不费力地使用新支付技术且无感——人们只是在随心所欲地支付。

对于 PayPal 来说,它让数字支付成为 200 多个国家的人们相互之间和企业之间汇款的一种方式,作为一种安全、可靠、标准化的 P 2 P、B 2 B 和 B 2 C 支付方式,随着数字全球化的发展而无处不在。

五、Solana 上 PYUSD 稳定币支付用例

让梦想照进现实,让人们能够随心所欲地支付,光喊口号可不行。我们来看看 PYUSD 的一些落地场景。

5.1 跨境点对点转账汇款(P2P)

如今在全球范围内,个人之间的经济联系比以往任何时候都更加紧密。然而,个人间的跨境转移资金是一个庞大且不断增长的市场,充满了机会。向低收入和中等收入国家进行法定转账汇款在 2023 年达到了 6690 亿的体量(世界银行数据),但是跨境转账汇款并不便宜。

使用 PYUSD,付款人可以使用 Solana 钱包向收款人直接汇款,转账几乎可以立即结算,而且成本接近为零。

即使对于没有 Solana 钱包的收款人,付款人也可以通过与 PYUSD 的支付服务提供商合作,以节约跨境转账汇款服务的成本。支付服务提供商通过 PYUSD 的本地合作银行连接法币现金网络,让收款人轻松地将 PYUSD 转换为银行存款或现金,从而享受近乎即时、低成本的全球转账汇款服务。

5.2. 企业间转账(B2B)

由于跨境支付的复杂性,存在多个中介机构和跨国家的代理银行网络,大多数 B2B 支付可能需要数天时间才能结算。而且,根据跨境转移资金的方式,支付费用可能很高。

通过利用 PYUSD 的可编程特性,企业可以构建自己的服务,无缝地创建近乎即时、经济高效的跨境转账方式,并且技术要求相对较低。团队还可以创建智能合约来管理账户之间 PYUSD 的流动。这可以提高供应商付款(或任何其他受合同协议管辖的 B2B 付款)的速度和准确性。

此外,采用 PYUSD 转账并不一定要求企业拥有 PYUSD 甚至与 PYUSD 互动。支付服务提供商可以构建 B2B 支付产品,为最终用户提供法币体验。

5.3. 全球收付(B2C)

PYUSD 可以显著降低全球支付的复杂性。PYUSD 无须通过复杂的网络(包括独特的区域银行账户、不同的货币、代理银行和数字钱包轨道),而是可以支付到任何兼容的钱包地址。此外,使用 PYUSD 的可编程智能合约可以使企业付款人更有效地自动化支付流程,甚至可以实时支付工资。

5.4. 小额交易

由于交易费用高昂,传统支付处理系统难以支持小额交易。因此,处理小额交易的平台通常会批量处理付款,这涉及复杂的支付工程,增加了风险,并阻止平台接受微交易。

然而,Solana 上的 PYUSD 将使商家平台能够以近乎实时且低成本的方式轻松处理小额交易。小额交易支持多种用例,例如小费、游戏内购买,以及按阅读或浏览次数向内容创作者支付少量费用。

5.5. Web3 支付

许多 Web3 商家(例如 NFT 市场和基于区块链的游戏平台)缺乏与传统法定银行账户的连接,需要强大、非易失性的支付解决方案,而 PYUSD + Paypal 能够满足。

六、写在最后

PayPal 区块链、加密货币和数字货币集团高级副总裁 Jose Fernandez da Ponte 表示:「PayPal USD 的创建旨在通过为数字经济的下一次发展提供一种快速、简单且廉价的支付方式,再次彻底改变商业。在 Solana 区块链上提供 PYUSD 进一步实现了我们的目标,即实现一种专为商业和支付而设计的具有稳定价值的数字货币。」

我们能够看到去年 PYUSD 在以太坊上线以来一直不温不火,更多的是在 Paypal 的 Supper App 中运转。此番上线 Solana,无论是想要破圈也好,还是打算进一步深入探索也罢。毫无疑问,Web3 的杀手级应用可能已经到来,它就是支付!

就像我们此前在中讲的:加密货币最大的机会可能不是将其视为加密货币,而是将其视为一套新的支付方式。

支付承载着打通链上加密货币体系与链下法币体系的重大使命,经过区块链技术的代币化改造之后,将为传统的货币体系赋予新的价值,克服此前不可能突破的边界,世界经济将可能因此永远改变。