原文作者:Mia,ChainCatcher

原文编译:Marco,ChainCatcher

在和 ChainCatcher 谈到 Meme 的发行时,老麦(化名)用了一个老梗:把大象装进冰箱需要几步?

老麦看来,一个 Meme 项目就像“把大象装进冰箱”一样,只需要三步:预热发币、市值管理、社区维护。

在 Meme Summer 之际,ChainCatcher 对话了多位 Meme 币操盘手,他们或是主动跟着热点发了 Meme 币然后对项目进行运营;或是批发发行 Meme 币,发了一堆,不断转换热点;或是因为买 Meme 币把自己买成了“股东”,成为了项目的运营者。

在这场造富运动中,人类的悲喜并不相通。

根据 The Block Pro 数据显示,今年 5 月 ,Solana 区块链上共创建约 45.5 万种代币,Base 链则有 17.7 万种, BNB Chain 上有 3.9 万种代币,这还没计算其余的公链。

Solana 上创建的代币大多为 Meme 代币,其中部分原因归功于 Pump.fun 的爆火。

据估计,每天至少有超 10 万种代币在链上产生,一键发币的的环境,成为了 Meme 文化变现的天堂。

或许在你想着买一堆 Meme 币,总有一个会爆发的背后,是同一个团队在做批量发行。

不过,这场狂欢目前似乎看不到落幕的迹象,众多机构正纷纷加入。

项目方在做事

近日,小西(化名)向多家媒体投放了关于一个 Meme 币的广告,宣布他们的 Meme 币和一家影视公司合作,打造该 Meme 系列的影视作品。

小西介绍,他自己也一直混迹于各大“土狗”群,很多 Meme 项目其实并没有做好准备,也没想好要做什么,只是忽然蹭上了某一个热点,有了热度和流量,项目方就赶快公开打款地址,再敲定发币时间。

他所在的项目就是这种情况。

本来想慢慢建设的项目方,蹭上 Meme 热潮,就急匆匆的发了币。在没有什么概念以及产品支撑的情况下,这个项目便获得了成功。

“这个成功或许更多归功于市场的热度,现在很多 Meme 项目做与不做都取决于市场的热度。”小西说。

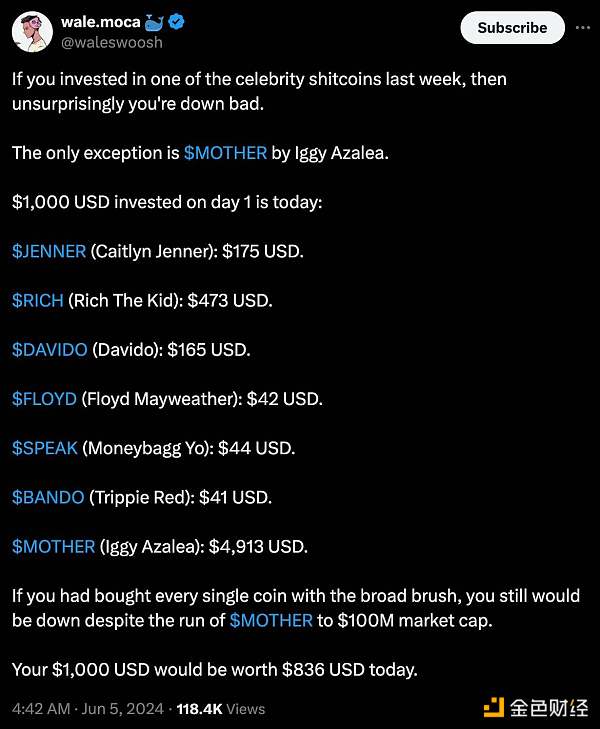

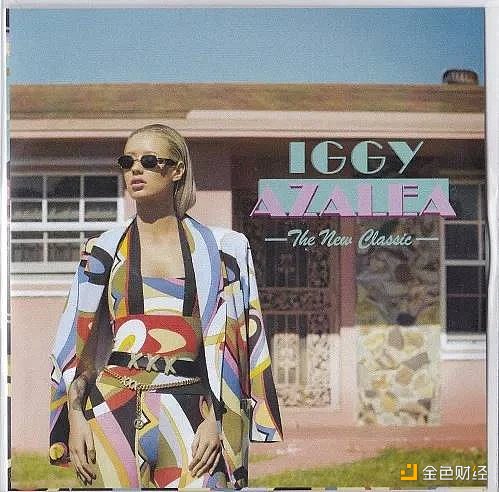

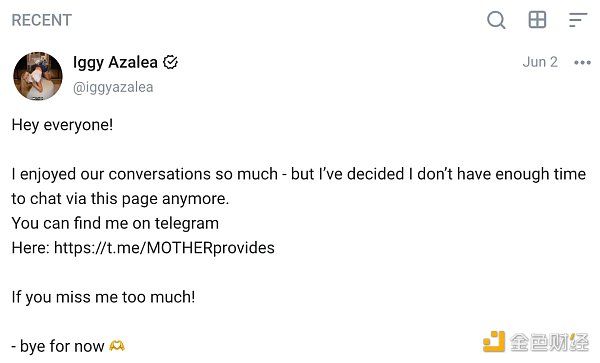

有名人加持的 Meme 项目,则更容易火起来。

美国网红卡戴珊姐妹的继父 Caitlyn Jenner 的 Meme 币 $Jenner,从 Pump.fun 到二级市场,上涨了千杯。

马斯克站台狗狗币则成为上轮牛市的涨幅代表。

美国前总统特朗普,虽然没亲自站台 Meme,但是市场上以其名字命名的代币却有很多,时不时因为他的新闻而暴涨暴跌。

不过,大多数“草根”Meme 项目,并没有影响力与 IP 的加持,项目流量则更多来源于市场热点。

如果项目方抓住了热点,成功开启预售,为项目带来了流动性和初始资金,有的项目则会开始做事。

“坦白讲,一开始我们什么都没有,用户却以为我们在对项目进程‘保密’。”小西说,后期有钱了之后,才进行项目建设。

当被问及这么做会不会有点太疯狂了,难道用户不会担心你们跑路吗?

小西表示:“这样的发币流程已经成为了现在 Meme 市场的常态,我无法确认别的土狗项目是否会跑路,但至少我们不会。”

就像小西说的一样,大部分 Meme coin 都源自于某个热点,亦或是某个市场热潮,资金到位之后项目方才会开始研究概念、路线以及未来规划。

至于“是否跑路”,对于选择投资 Meme 土狗的“ 10 U 战神”而言,更像是在押宝,这种投机想法让 Meme 市场变得更加鱼龙混杂。

资深 Meme 玩家 R 仔(化名)表示,“任何初期的事情都会很乱,就像 80 年代的 A 股大家也是半信半疑,目前 Meme 环境已经较上个牛市好很多了。”

Meme coin 正出现了一条产业链。

Meme coin 产业链

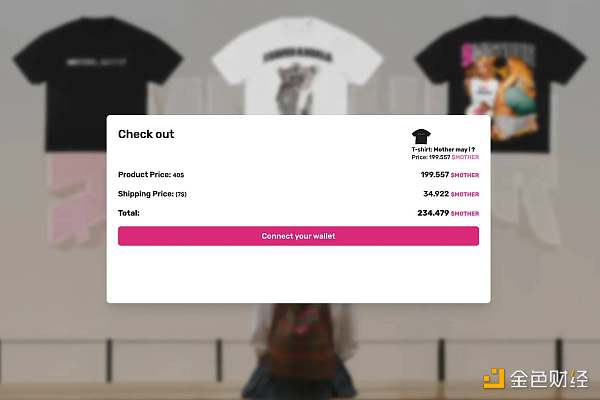

从名人发币,到各种动画形象、乃至于“表情包”发币,一切 Meme coin 都不是偶然。

老麦参与过多个 Meme 项目发行,在他看来,经营一个成熟的 Meme 项目就像“把大象放进冰箱”,只需要三步:预热发币、市值管理、社区维护。

这一套成熟的经营矩阵则涉及到了整个加密产业链。

发币先从预热开始,Meme 矩阵研究者 Ghost(化名)对 ChainCatcher 表示,预热一种是 Meme IP 的自我发酵,例如“pepe”“doge”这样的 IP,自身就具备流量,同时让大众获得共鸣博取大众流量;另一种,则是通过加密 KOL、社区长以及一些行业媒体的疯狂宣发。

老麦认为,宣发对于 Meme 是必要的,如果预期太高可能会导致散户和鲸鱼都很难介入。

当热度达到一定高点,就可以发币,当前的发售方式分为项目方预售和 pump 公平发射。

关于 Meme 的市值管理,部分项目方选择做市商介入,另一部分则是选择社区一起构建。

Ghost 认为,如果一个项目方在 Meme 还未发行的早期太过于注重宣传,一开始市值过高过高可能会导致参与预售者、空投者、或者项目方自己,把持不住从而放弃这个生态。

链上大部分“死掉”的 Meme 项目都呈现出高开低走的态势,不是被预售的投资者抛售,就是被不良项目方“一波流”圈钱跑路。

对此,老麦则表示,“市值管理应该得有做市商去介入,毕竟鲸鱼在一个 Meme 里面持续套利,很难做到曲线上涨。对于所谓的“项目方控盘”,大多数都是小单对敲,对于项目方来说则是‘永赚’”。(对敲:意指主力自己左手倒右手的一种常用操盘手法。)

对于项目维护而言,R 仔的经验之道则是,“高潮做宣传、低谷推计划”。

在市场高涨时,应该多做一些宣发工作,扩展市场;市场面临低谷时,则需要酝酿下一步计划、优化团队。

Meme 发展到后期,老麦坦言:“上大所是唯一的出路。”

上大所就意味着出圈,但是很少有 Meme 项目可以活到二级市场,一级市场是 Meme 的主战场。

上所也将 Meme 的部分生死交给了交易所,因为“流动性平平,产生不了资费”Meme coin 则会面临被交易所下架的风险。

所以,当上大所利好效应启动时,项目方也会配合上币宣发进行拉盘,此时,Meme coin 的币价则会到达一个新高度。

这个高度可能成为新的起点也可能成为终点。

“现在上所就会面临大量抛售”,老麦表示,目前 Meme 投机者基本上都会在利好完成时进行抛售,“他们不在乎卖飞,毕竟卖飞永赚”。

投机者是 Meme 赛道的主要受众,如何维护这一波投机者,这也是 Meme coin 发展中项目方最头疼的问题。

接盘侠 or 社区共识

不管是成功致富抑或被 Meme 阻击,每个项目背后真正活跃的一直都是币圈的草根用户。

R 仔介绍:“初期阶段喜欢进行快速交易的散户,到一定时期可能也会变得更加团结。”

Meme coin 可以理解为去中心化的象征,社区也正是去中心化集体意识的展现,当集体意识化为共识,Meme coin 的去中心化才能变得完整。

成功的 Meme coin 从来不仅仅是项目方主导,还来自社区集体意识的狂欢。

社区接手(CTO)不管是在 Meme 领域算是家常便饭,R 仔也是其中的一员。

当面临早期团队恶意跑路时,R 仔和一群志同道合社区 OG、KOL 开始自发地义务承担整个 Meme 项目的运营。

R 仔称:“我们的实力和 KOL 都很强大,后面的辉煌都是由现在的长期团队所完成的”。

在 R 仔眼中,从恶意团队手里拯救了一个项目,是社区共识的力量,也是社区共识为 Meme 项目带来了生机与活力。

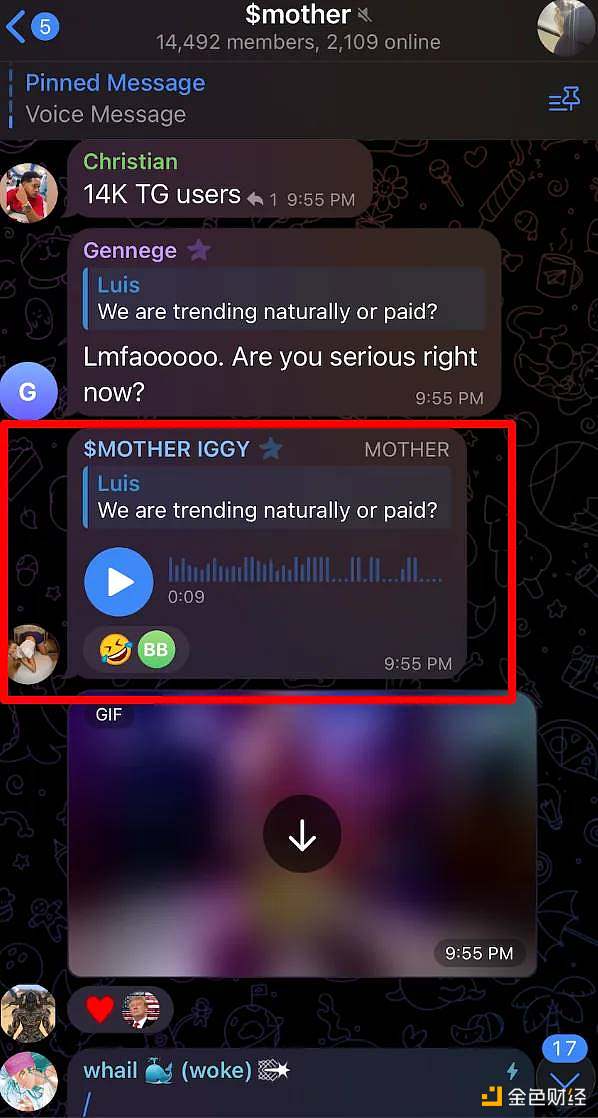

目前,每个 Meme 项目都会标配官方的 TG 群和 Discord 群,此外还会设立官方管理员以活跃氛围、解答部分用户问题。

大部分成熟的 Meme 项目都会开展定期的 AMA 活动,项目方向公众展示发展近况以及回答用户疑问,社区也可以向项目方提出建议。

相较于主流币的中心化而言,Meme 社区建立起的上下互联更加去中心化。

过度去中心化——Meme 成为投机的赌场

Meme coin 将去中心化发展到极致的同时,投机也在其中野蛮生长。

就老麦而言,一开始未曾想过会发币,Meme 的逐利性和投机性将他吸引到了这里。

链上的公开透明与去中心化性,使其成为了投机主义的天然温床。

在这里,老麦见证了太多 Meme 项目的出现和消失。

“项目对于我来说,就像宠物,我对它并没有过高的期待,在它诞生时我就看完了它的一生”。

很少有能真正破圈的项目,更多的项目都是在诞生与腰斩中,周而复始,但背后的团队,或许是同一个。

老麦为自己辩解:“我从不认为自己是大割,在 Meme 赛道上,多数是投机,本就有亏就有赚。”

在 Meme 的赌场里,人的欲望在高倍的涨幅中,无限被放大,越来越多的逐利投机者开始涌入。

Ghost 认为:“Meme 市场上很多‘一夜情’,人们在当中疯狂套利。但之后,只剩下被牢牢套住的投机者,以及枯竭的流动性。”

“搏一搏,单车变摩托”,这是 Meme 圈里经常出现的一句话,对于大部分每天购买 Meme 的玩家而言,买币更像是在买彩票。

“我每天买十个热门 Meme,总有一个会带来惊喜”,然而大部分情况则是十个代币都落空。

作为投资人兼“Builder”R 仔则从投资的理念来看待 Meme,“现在有很多 Meme 币具有一定应用场景,也开始逐渐走向一个好的长期发展,只要投资合理,我对这一块还是抱有信心的。”

在每个市场周期中,Meme 代币都会如影随形。一群热衷于某个特定 Meme 的投资者会聚集起来,短时间内推动某一资产价格攀升,这种策略已经在加密领域蔚然成风,在提升代币价格的同时,盘活了整个生态。

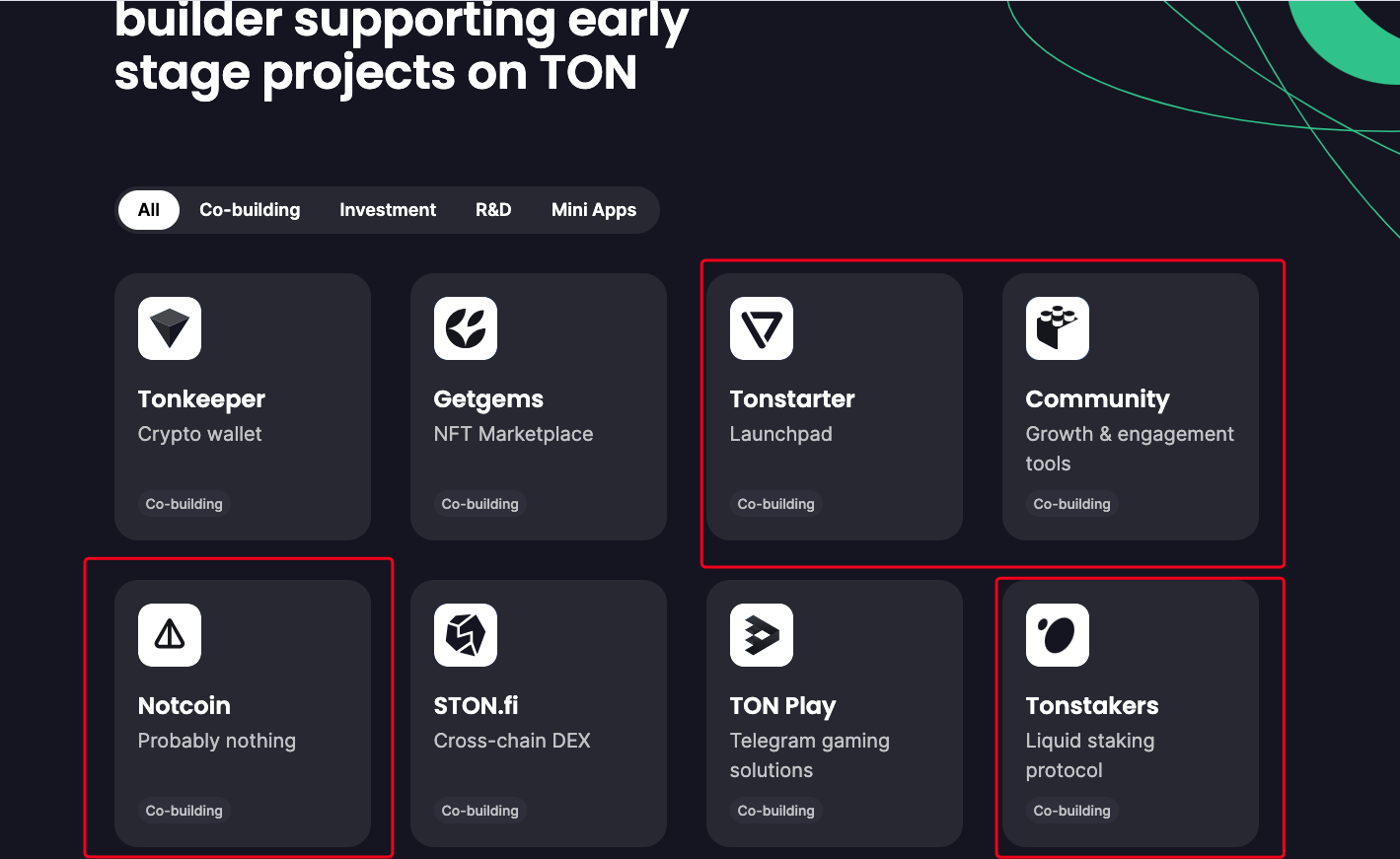

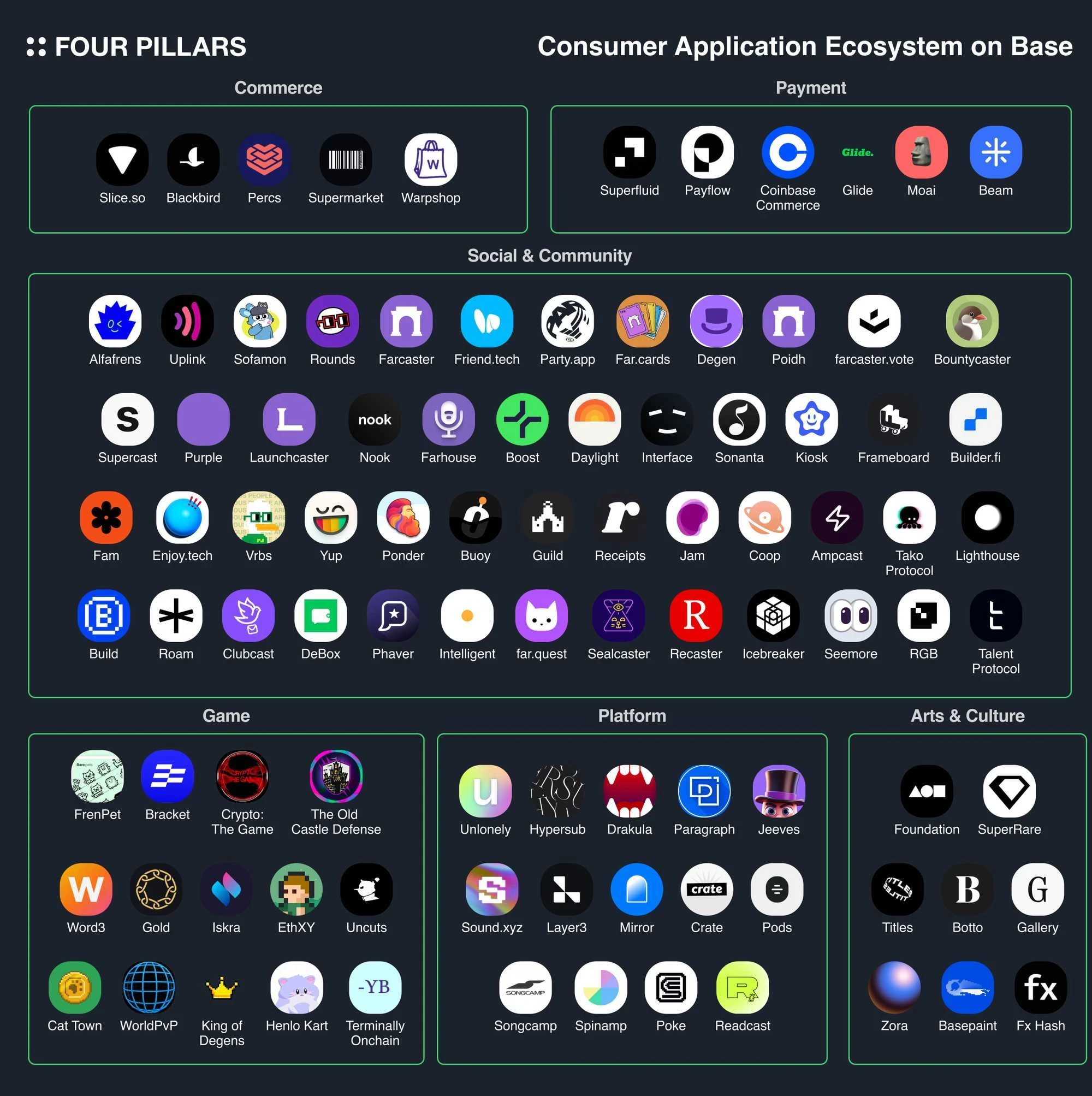

从 Solana、到 Base、再到当下的 Ton,Meme coin 正在引领这本轮牛市,越来越多的传统机构也将目光对准备 Meme, Avalanche 甚至创立专门的 Meme 代币基金。