作者:0XNATALIE,来源:作者博客

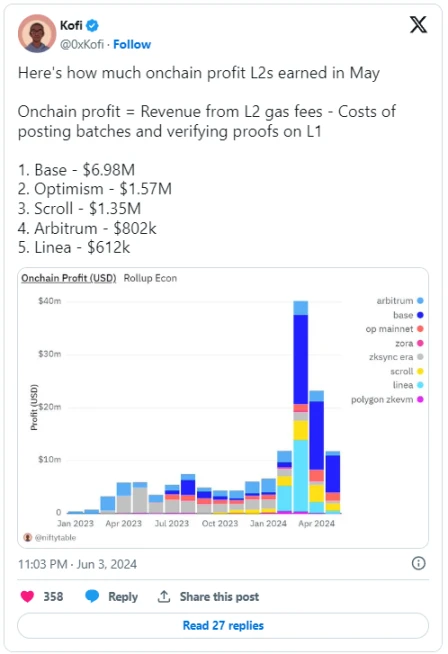

Paradigm 研究员 Dan Robinson 和 Dave White 提出了一个新的概念「MEV 税」。MEV 税机制允许应用程序能够从交易中回收部分 MEV,目的是重新分配 MEV 的价值,避免这些价值全部被执行交易的搜索者占有。这种机制能够在如 OP Mainnet、Base 和 Blast 等 OP Stack L2 上有效实施。

MEV 税介绍

MEV 税(MEV taxes)是一种允许智能合约通过分析交易中的优先费用(priority fee)自动提取费用的机制。在此框架下,智能合约根据交易的优先费用收取一定比例的 MEV 税。优先费是用户为了加快其交易被网络确认的速度而支付的费用。在 EIP-1559 后,以太坊的交易费用分为基础费用和优先费。基础费用由网络自动设置,并根据网络拥堵情况动态调整,而优先费则是用户支付给区块提议者的额外费用,以激励优先处理其交易。

智能合约通过检查交易的优先费,并据此收取成比例额外的费用,称为 MEV 税。举个例子,在 MEV 税下,用户支付 1u 的优先费用给区块提议者,以激励他们优先处理这个交易。搜索者为了让这笔交易的 MEV 都归他(比如可以获利 100u),就要按照与这笔交易交互的智能合约设定的 1:99 比例费用,支付 99u 给智能合约,这 99u 将返还给应用(用于为用户提供奖励等) 。在没有 MEV 税的情况下,用户支付 1u 的优先费用,同样提议者如果处理了这比交易就会拿到 1u,但这笔交易产生的 MEV(100u)都会归搜索者。

有效性基于竞争优先排序规则

MEV 税的有效性基于「竞争优先排序」(competitive priority ordering)的规则:

-

按优先费用排序:区块提议者应按照交易的优先费用高低来排序交易,高优先费用的交易应该被优先处理。

-

无审查:区块提议者不能审查或排除任何交易,即使是支付较低优先费用的交易。

-

无窥视和延迟:区块提议者不能提前窥视交易内容,也不能无故延迟某些交易的处理。

基于这个规则,MEV 税只在 OP Stack L2 上有效。因为这些链上的区块提议者(排序器)遵循竞争优先排序的规则。如果排序器违背这些原则,他们也可以通过操纵交易顺序来逃避 MEV 税,捕获价值归己。

而对于以太坊 L1 来说,区块的构建是通过 MEV-Boost 等竞争性建块拍卖系统进行的,多个区块构建者参与竞争,试图通过包括高费用的交易来最大化收入。由于 MEV 税会使构建者的收益减少,所以在高度竞争的建块环境中,构建者会倾向于优先选择未实施 MEV 税的交易,所以这种机制在以太坊上无效。

MEV 税解决的问题

MEV 税可以被任何智能合约采用,无需特定的外部设施,允许智能合约开发者根据自己的应用需求定制收费模型。这种灵活性保证了不同的区块链协议和应用可以按照自己的策略进行优化,同时保持与其他系统的兼容性。例如:

-

优化 DEX 交易:在 DEX 中引入 MEV税 时,交易的执行价格不仅仅取决于市场供需关系,还包括了 MEV 税的成分。因为为了抢先完成交易并获得更好的价格,搜索者需要支付更高的 MEV 税。而这部分费用可以用来提升该交易在区块中的优先级,或者作为一种奖励机制,反馈给用户或流动性提供者,从而可能改变该交易的执行价格,间接减少了交易价格滑点。

-

减少 AMM 中流动性提供者的损失与再平衡问题:AMM 可以设置优先处理那些支付较高 MEV 税的交易,这样可以直接从套利者那里回收一部分利润并返回给 AMM 或流动性提供者,确保流动性提供者的收益更加稳定。

-

捕获交易产生的「backrun」MEV:通过将 MEV 税集成到智能合约钱包中,设计机制让用户的钱包在交易时自动收取 MEV 税。这样,当其他市场参与者试图利用用户交易产生的 MEV 时,他们必须支付 MEV 税,这部分税收可以返还给原交易的用户。这种机制有效地让用户捕获因自己的交易而产生的 MEV,保护了他们的利益。

MEV 税的限制

MEV 税除了上面所说的有效性高度依赖于排序器严格遵守竞争优先排序规则外,还面临着其他一些限制。比如当区块完全填满时,区块提议者可能不得不放弃优先级较低的交易,而不是简单地将它们包含在区块的后期。还有 MEV 税的成功需要市场上存在竞争,这意味着交易的机会需要被广泛知晓,对于一些基于用户意图的应用,这可能需要公开用户的意图,导致在竞争中潜在的价值泄露。

虽然 MEV 税机制面临一些挑战和限制,但是这种创新方法也是重新合理分配 MEV 的一种途径,将原本全部归于搜索者的 MEV 利润返还给应用程序。MEV 税和 MEV Share 的目的类似,都在寻找 MEV 返还的方法,以促进 MEV 生态的公平分配。