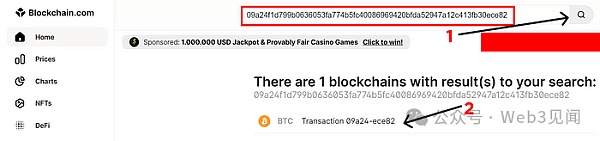

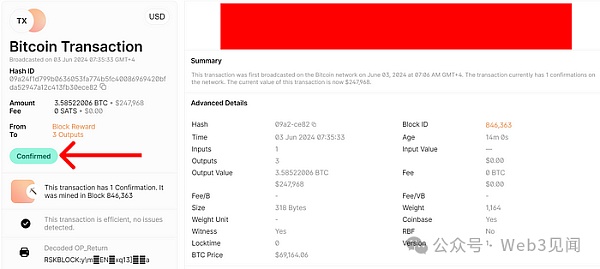

5月28日上午,破产十年的交易所 Mt.Gox(门头沟)账户地址突然出现一笔大额转出记录,在之后的 6 个小时里,Mt.Gox 陆续转出了 10 笔共 141,685 枚比特币,单笔数额从 2 亿美元到 23 亿美元数额不等,价值约 98 亿美元。

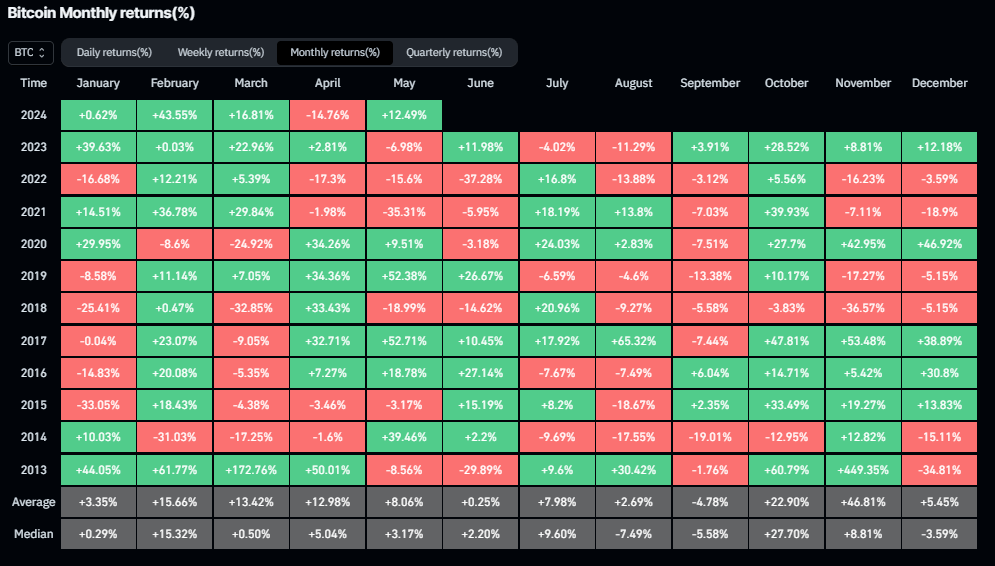

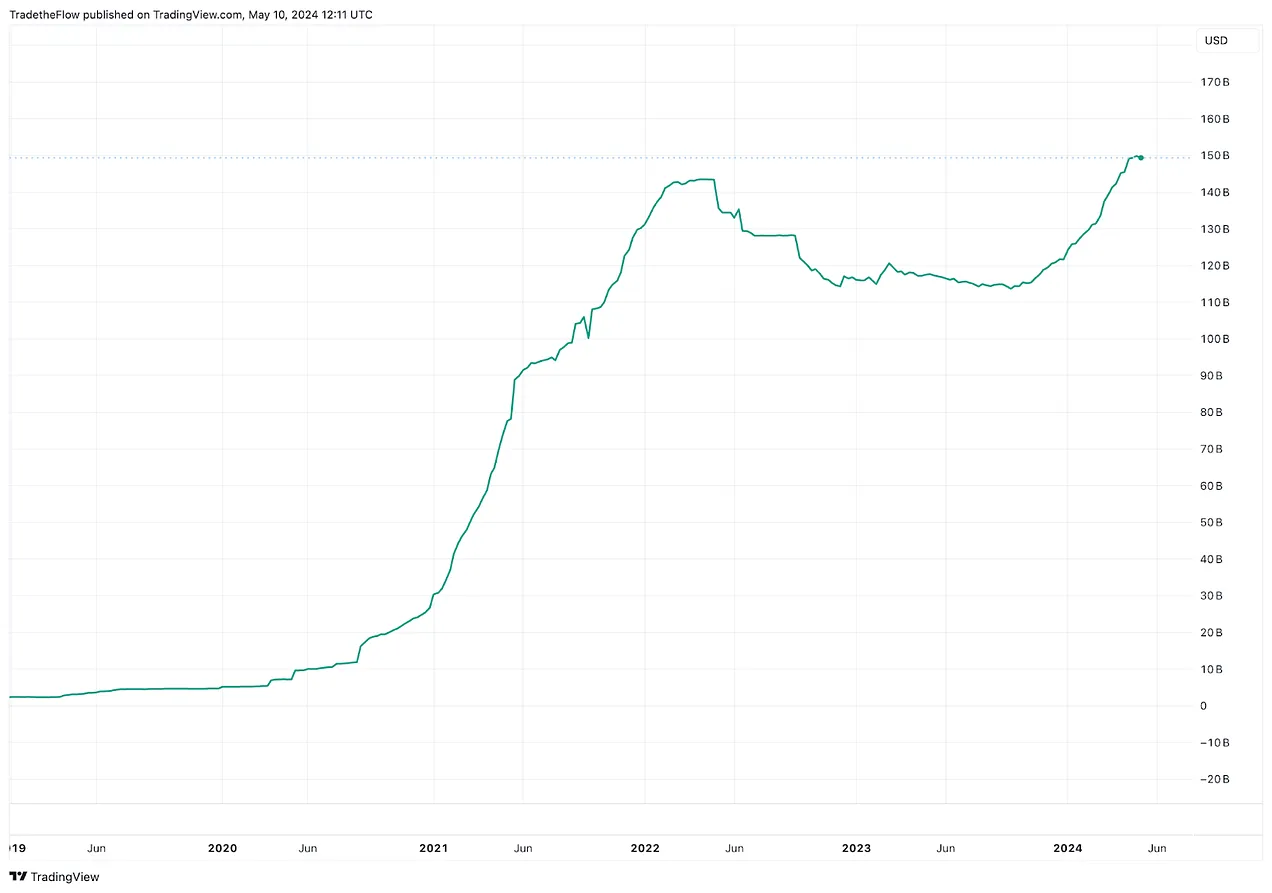

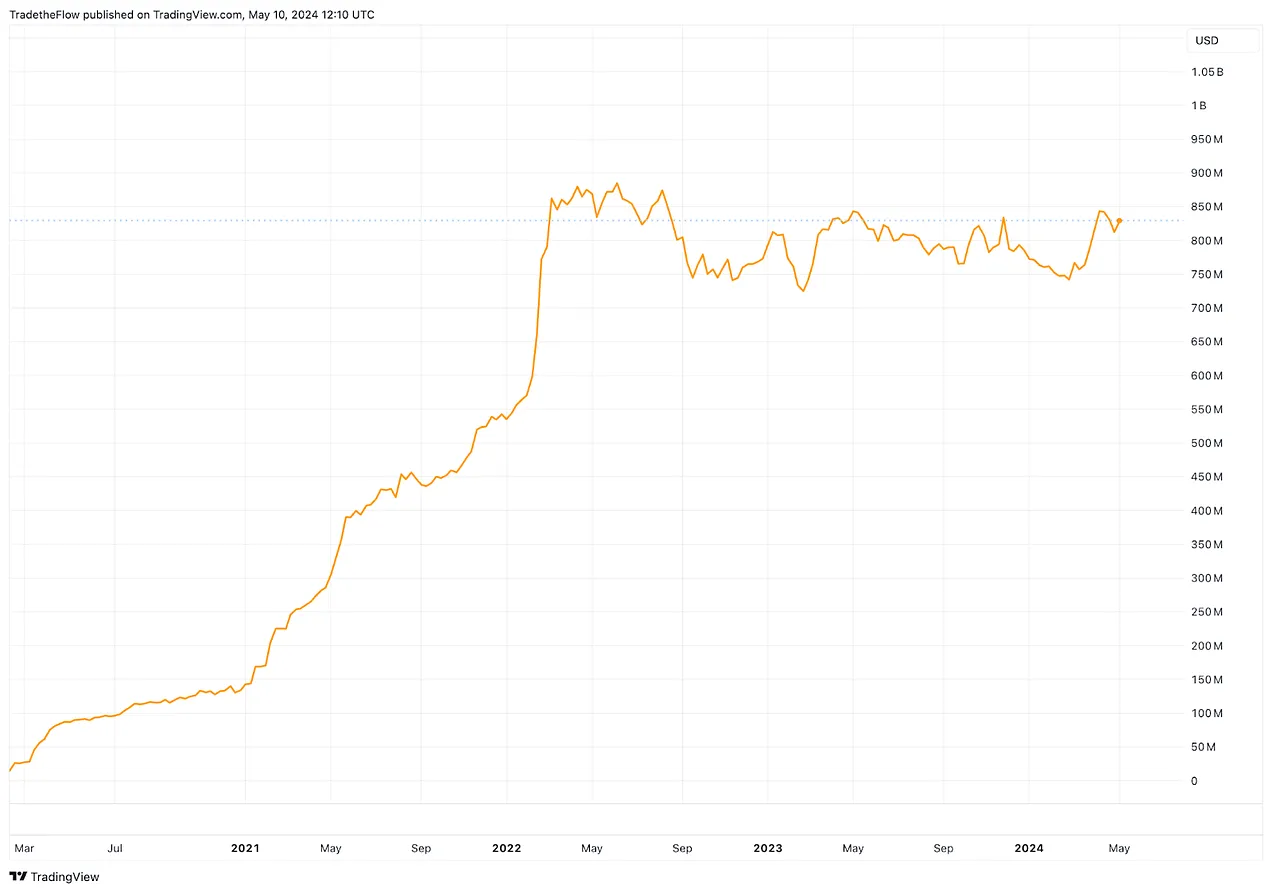

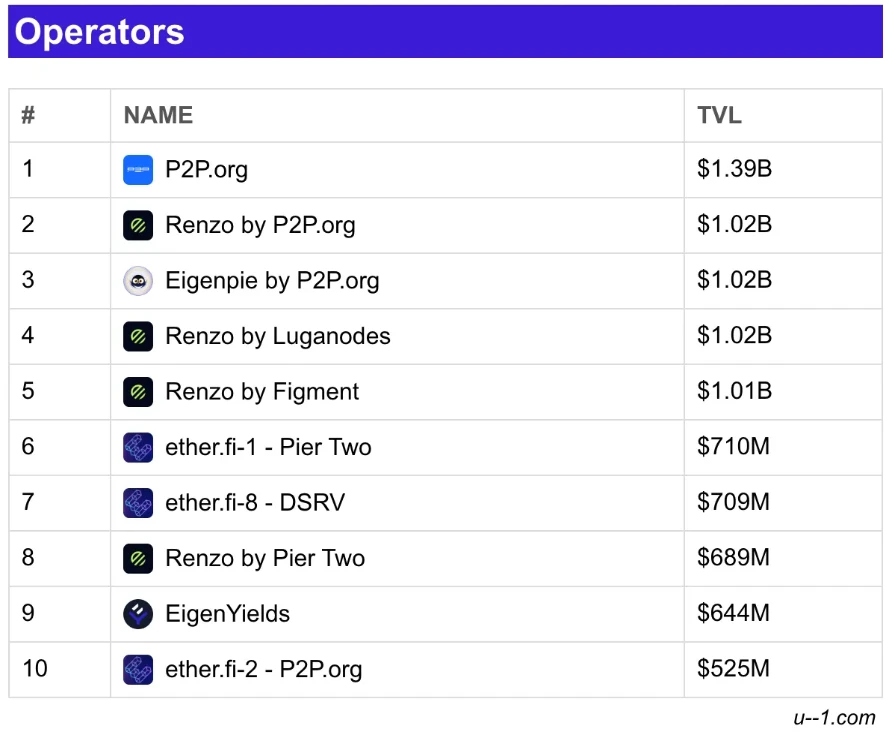

这是 Mt. Gox 的冷钱包地址时隔五年后的第一次动作,价值近百亿美元的 14 万枚比特币转出动作引起了社区的高度关注,对比今日的比特币 ETF 总增值数量为 3028 枚,像贝莱德、灰度这样的华尔街 ETF 巨头各自比特币持仓总额为 200 亿美元左右,Mt.Gox 地址昨日所转出的比特币数量占贝莱德、灰度各自所持比特币数量近一半。

这波巨额转移表明,加密史上最重要的新闻之一、Mt.Gox 被盗破产事件即将画上终点,持续 10 年的赔偿进程正走到最后一步。

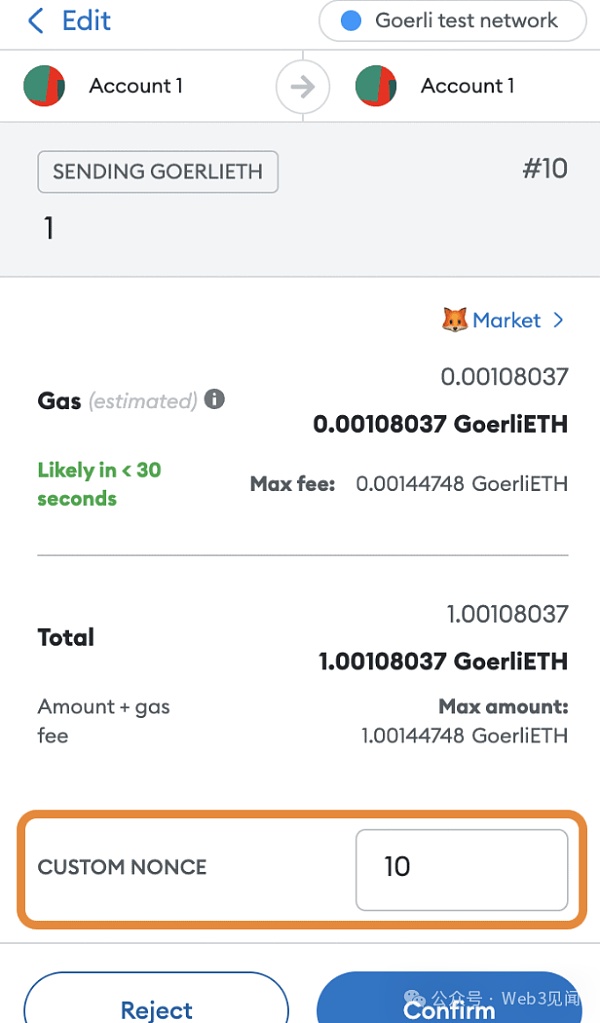

早在今年 1 月,dForce 创始人 Mindao 在推特上放出了作为 Mt. Gox 债权人所收到的邮件,在邮件中,Mt. Gox 向用户确认曾输入的交易所地址账户所有权作为 BTC/BCH 的收款地址,并表示「将于未来两个月解锁 14万枚比特币,用于支付债权人」根据当时最新的资产负债表,未来两个月 Mt. Gox 解锁比特币的精确数量将是 14.1 万枚。

在事情激起社区高度关注后,BlockBeats就Mt.Gox转出14万枚比特币的情况采访了 Mindao,他表示「今年年初债权人都已经登记了收款地址,之后会在 Kraken 等交易所收到代币,这次(大额转出)应该是 Mt. Gox 正在做比特币分发的准备」。

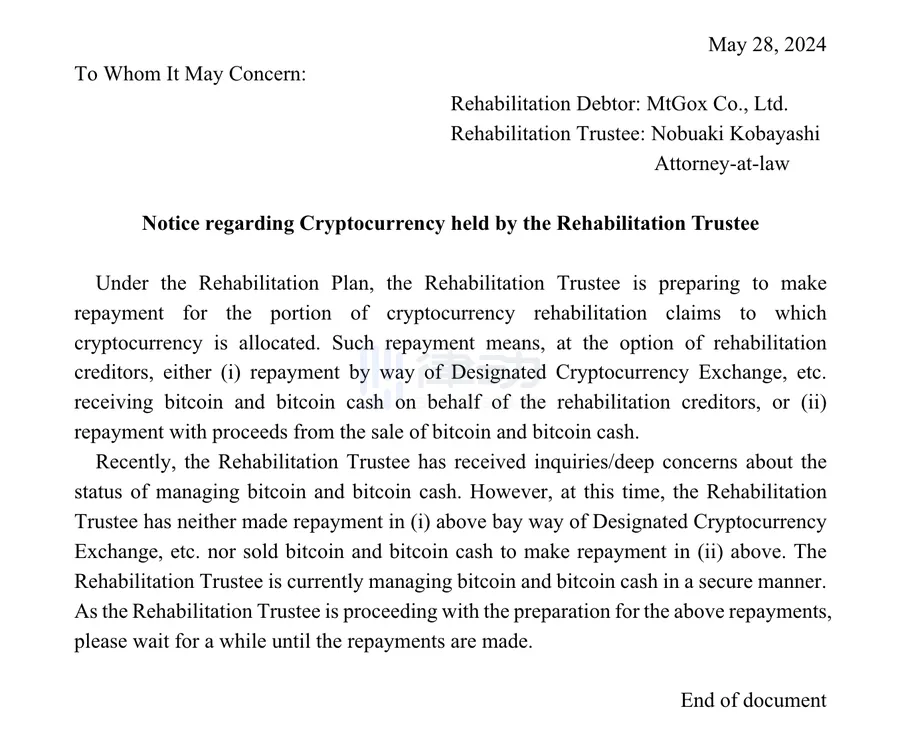

当日下午,Mt. Gox发布公告解答社区疑惑,表示根据重组计划,重组信托受托人正在准备就分配了加密货币的索赔部分进行偿还。根据重组债权人的选择,要么通过指定的加密货币交易所等进行偿还,代表重组债权人接收比特币和比特现金,要么通过出售比特币和比特现金获得的收益进行偿还。

目前,复原信托受托人还没有开始偿还(转到交易所或者售出)这些资产,BTC和BCH仍在保管中。

14 万枚比特币会砸出「门头沟坑」吗

对于推迟数年终于落地的「雷」,一些社区成员的第一反应是恐慌。

有社区成员放出了 Mt. Gox 清算律师小林信明之前抛售比特币的时机,他曾在 2017 年 12 月到 2018 年 2 月期间,通过场外交易的方式抛售 3.58 万个比特币用以偿还用户的损失,而在当时都卖到了高点。结合近期市场上涨疲惫的势头,许多人认为大盘有可能因此产生下跌趋势。今早,比特币在突破 70000 美元后转而下跌,跌幅已超 3%。

14 万枚比特币完成结清后,真的会引起大幅抛压吗?单就这一事件本身来说,市场都认为「会有点影响,但应该不会太大」。

在 Mt.Gox 向债权人提供的偿付方案中,偿付额度包括「基础偿付」部分和「比例偿付」部分,其中基础偿付部分的金额一致,比例偿付部分可选择「中期还款和终期还款」或「早期一次总付还款」。后续的具体情况 Mt.Gox 没有公布,也就是说债权人不会一次性收到所有赔付资产。

Mindao 表示,「因为大部分债权人已经把自己的钱都卖给那些基金了,所以这部分的抛压早就对冲掉了。而像我们这种一直拿到最后的,肯定也不会在这个时间卖掉了。」

回顾这几年,对 Mt. Gox 的恐慌情绪已是「散户必修课」、新韭菜「每年吓一下」。自从 2019 年 Mt. Gox 被裁定要向债权人赔偿 14 万枚比特币之后,几年以来「Mt. Gox 事件」已经成为了利空定时炸弹,「狼来了」的故事不断上演,刺激着市场的情绪。

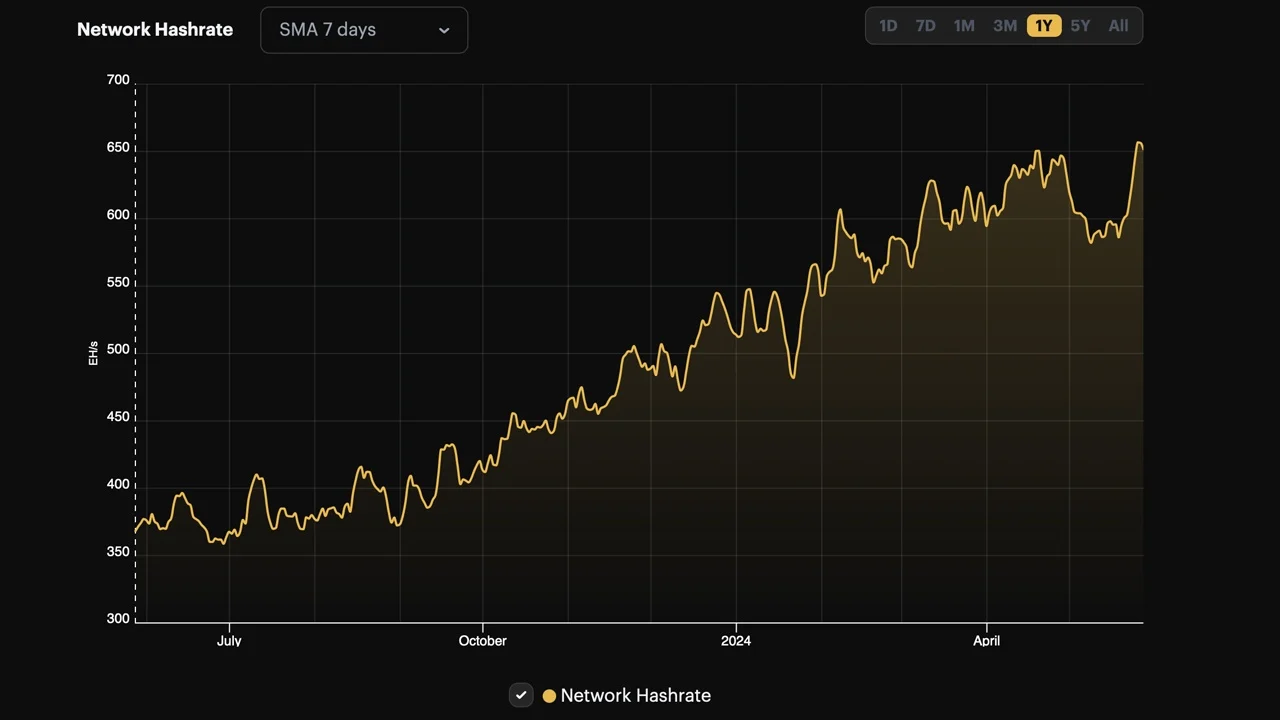

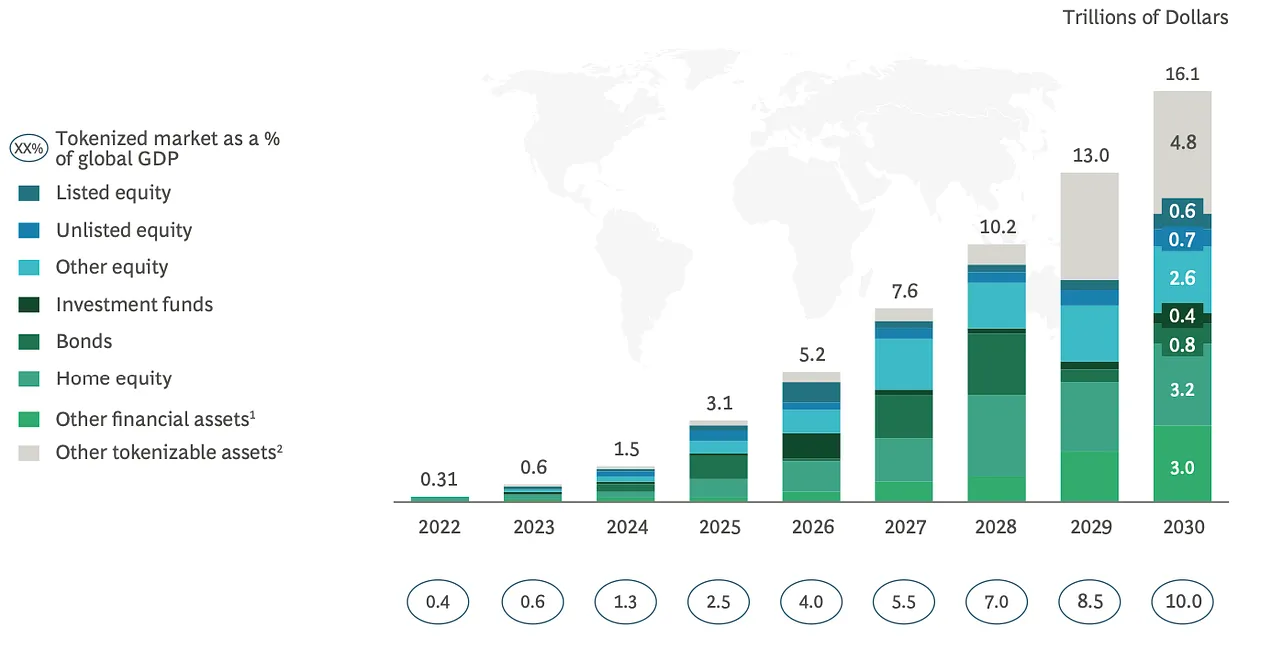

尽管随着比特币 ETF 的通过,如今的加密货币市场中机构已经逐渐成为主力,14 万枚比特币对交易市场的冲击也将逐渐减小。排除大幅抛压影响,还是有声音认为恐惧情绪带来的波动会更大。

加密 KOL 日月小楚在推特上表示,「很多人用灰度进行对比,觉得对市场不会有影响。我并不赞同…… 如果进行赔付,市场一定会有反应的…… 恐慌往往会持续一段时间。而真实的情况是抛压并没有想象那么大,所以到时候是个提前抄底的好机会。」

据之前 Mt.Gox 此前发布的公告,这 14 万枚比特币的债务偿还最后期限为 2024 年 10 月 31 日。

回顾 10 年前的那场「加密地震」

Mt.Gox 破产事件是加密货币历史上最著名的事件之一。Mt.Gox 最初于 2010 年创建,在巅峰时期占据了比特币交易超过 9 成的份额。

2011 年,Mt.Gox 首次遭到黑客攻击,导致数千比特币被盗。到了 2014 年,Mt.Gox 忽然宣布平台上约 85 万个比特币(当时价值约 4.5 亿美元)被盗,并在之后暂停了所有交易,申请了破产保护。这次事件引起了加密市场的「地震」,比特币的价格从当年最高 951 美元跌至 309 美元,跌幅达 67%。

自从宣告破产清算开始,Mt. Gox 与债权人就开始了长达数年的胶着拉扯。在之后的几年里比特币价格一路走高,到 2019 年时触及 19000 美元。

2019 年,东京地方法院裁定 Mt. Gox 寻回 14.1 万枚比特币交付信托保管,并协商所有债权人投票,选择清偿方案。根据 2019 年 Mt.Gox 的资产负债表显示,其债务人持有约 14.2 万枚 BTC、14.3 万枚 BCH 及 690 亿日元(当时约 5.1 亿美元)。

但 2019 年确定的 14 万枚比特币在当时的单价最高为 1 万美元左右,而两年之后,比特币的价格突破 6 万美元,也让 Mt. Gox 的赔付程序一拖再拖。

2022 年,Mt. Gox 宣布其比特币偿还程序已经被法院受理,Mt. Gox 债权人渠道运营商 Django Bits 表示,这个还款过程或将「持续数月甚至数年」。

如果 Mt. Gox 这次「不鸽」,五个月后,这场长达十年、涉及 80 万比特币的破产风波将彻底落下帷幕。Mt. Gox 再回社区关注中心也引起了一波 OG 的怀旧,十年前 Mt. Gox 宣布丢失 80 万枚比特币的时候,以太坊也在那段时间诞生并逐步走到加密世界的中心。十年之后,比特币 ETF、以太坊 ETF 陆续通过,加密领域正走向下一个阶段。