原文整理 编译:深潮 TechFlow

主持人:,Bloomberg Intelligence 分析研究员;,Asgard 创始人;,Asymmetric 创始人兼 CEOCIO

嘉宾:Jack Platts,Hypersphere Ventures 联创兼管理合伙人

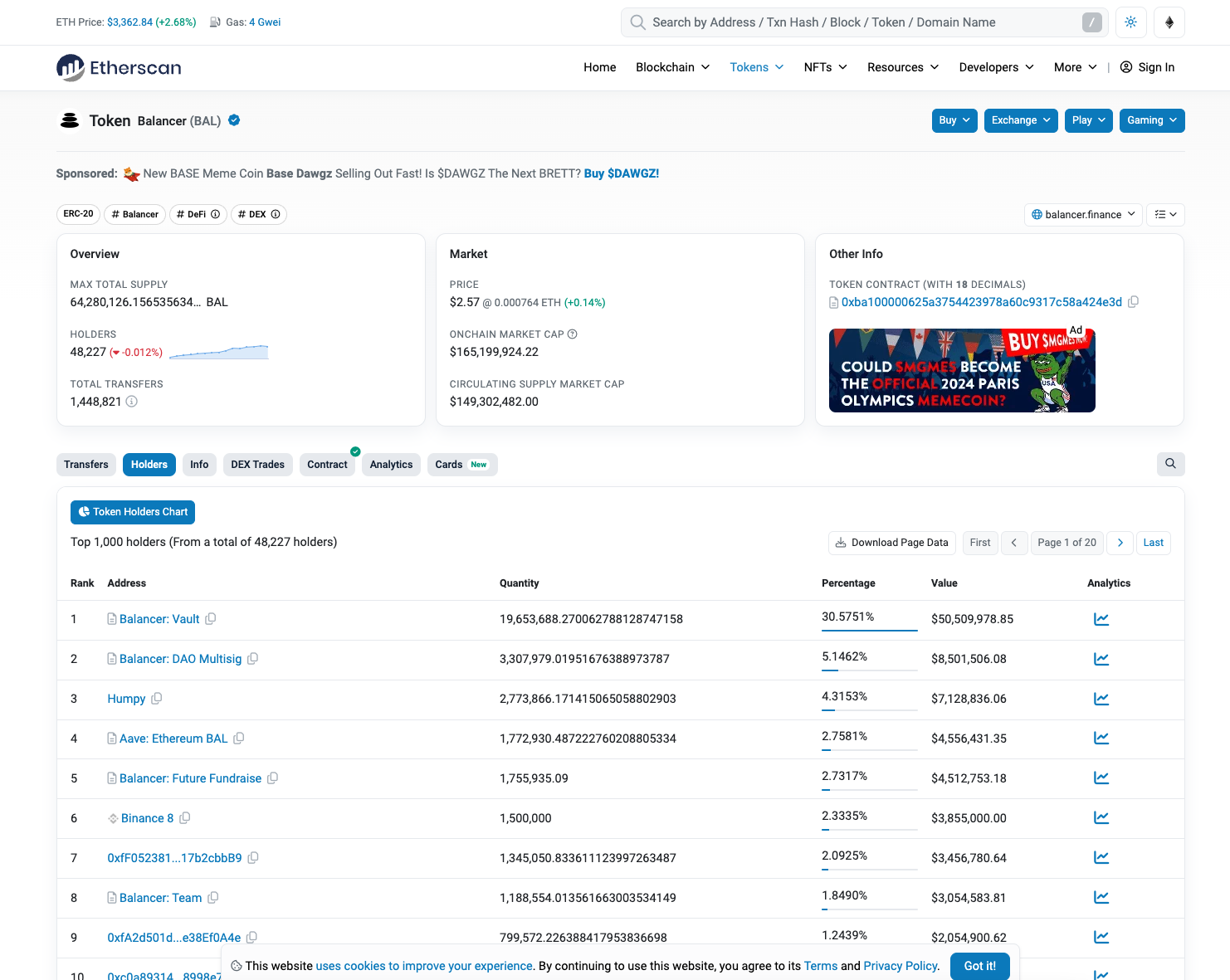

播客源:

原标题:How to Play the ‘Trump Trade’ in Crypto: Bits + Bips

播出日期: 2024 年 7 月 18 日

背景信息

在本期的 Bits + Bips 中,主持人 James Seyffart、Alex Kruger 和 Joe McCann 邀请了嘉宾 Jack Platts,一起讨论了市场对前总统 Donald Trump 遭遇暗杀未遂事件的反应,并分析这一事件如何影响 2024 年美国总统大选及加密货币市场。

他们还探讨了潜在的利率削减:今年 7 月是否会降息? 9 月的降息幅度可能有多大?这一决定是否会受到即将到来的选举影响?

此外,他们预测了 BTC ETF 流入量中 ETH ETF 将达到的比例,James 还分享了他对 Grayscale 的 ETHE 的看法(提示:他的观点对 ETH 是积极的)。

最后,他们讨论了德国政府用尽 BTC 和 Mt. Gox 开始分发之后比特币的未来。现在是否会进入只涨不跌的阶段?

特朗普枪击案后加密市场的情绪

特朗普枪击事件的影响

-

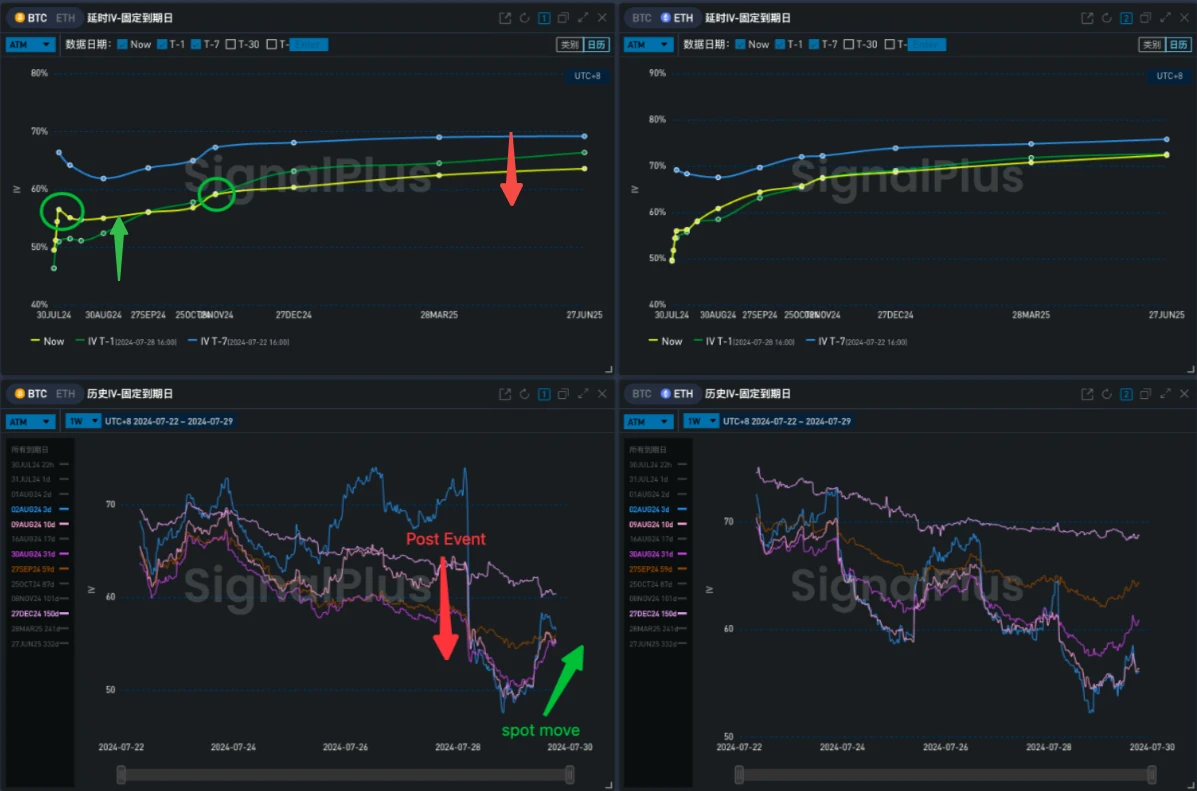

James 提到,前总统特朗普在一次演讲中遭遇枪击,虽然只是擦伤了耳朵,但这一事件在政治和金融市场上引起了巨大反响。James 认为,这可能会影响即将到来的选举。

-

Joe 表示,无论政治立场如何,这种政治暴力在美国是不可接受的。他指出,特朗普的形象在事件后大幅提升,可能会在民调中获得同情分。

-

Joe 还分享了他作为投资者和对冲基金经理的第一反应是检查市场动态。他注意到在预测市场上,特朗普胜选的交易量激增。

加密货币市场的反应

-

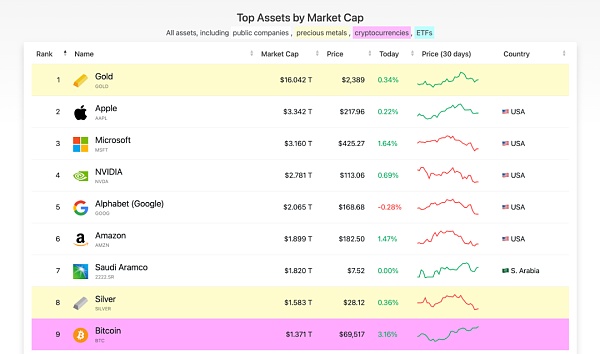

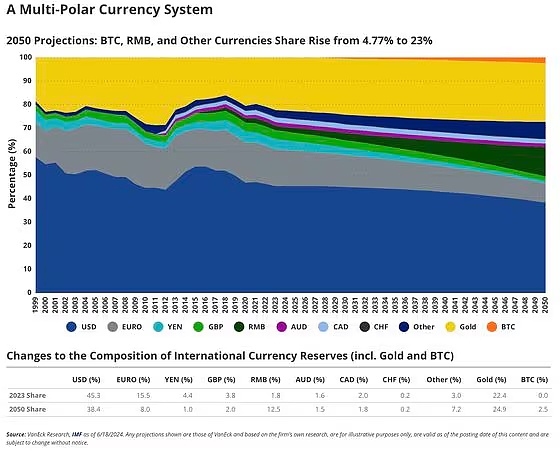

Joe 比较了这次事件对比特币价格的影响,与 2023 年 3 月硅谷银行资金枯竭时的市场反应相似,认为这是一次“逃往安全地带”的交易行为。他解释说,这种“逃往安全地带”的行为表明投资者在恐慌时倾向于购买比特币等“数字黄金”。

-

Alex 虽然同意 Joe 的大部分观点,但他对“逃往安全地带”的交易有所保留,他认为这主要是“特朗普交易”的结果。许多投资者认为特朗普是亲加密货币的,因此在事件发生后纷纷买入比特币和其他加密货币。

市场情绪和未来展望

-

Jack 回顾了特朗普当选总统以来比特币价格的变化,指出比特币在特朗普任期内经历了巨大的增长。他认为,最近几个月的市场抛售可能已经接近尾声,未来市场可能会因为特朗普的政治前景而回升。

-

James 补充说,最近的民调显示,特朗普在多个摇摆州领先,这进一步增强了投资者对“特朗普交易”的信心。他还提到,即使是非加密货币领域的专业人士也开始关注比特币的价格走势。

选举市场如何成为观察赔率的地方,以及加密货币是否“右倾”

选举市场作为观察选举赔率的工具

-

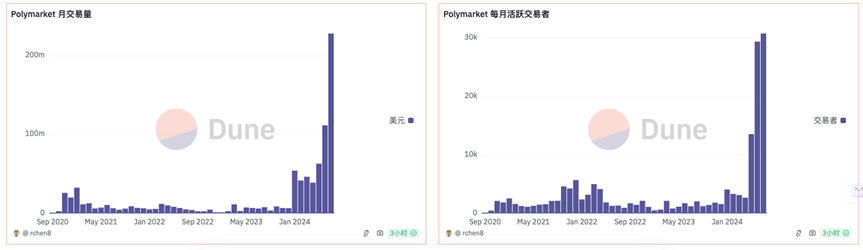

Joe 提到,尽管一些州的民主党参议员候选人领先,但预测市场提供了更为准确的选举结果预期。Joe 认为,预测市场比传统民调更可靠,因为参与者是真金白银地押注他们的预期,而不是仅仅表达意愿。

-

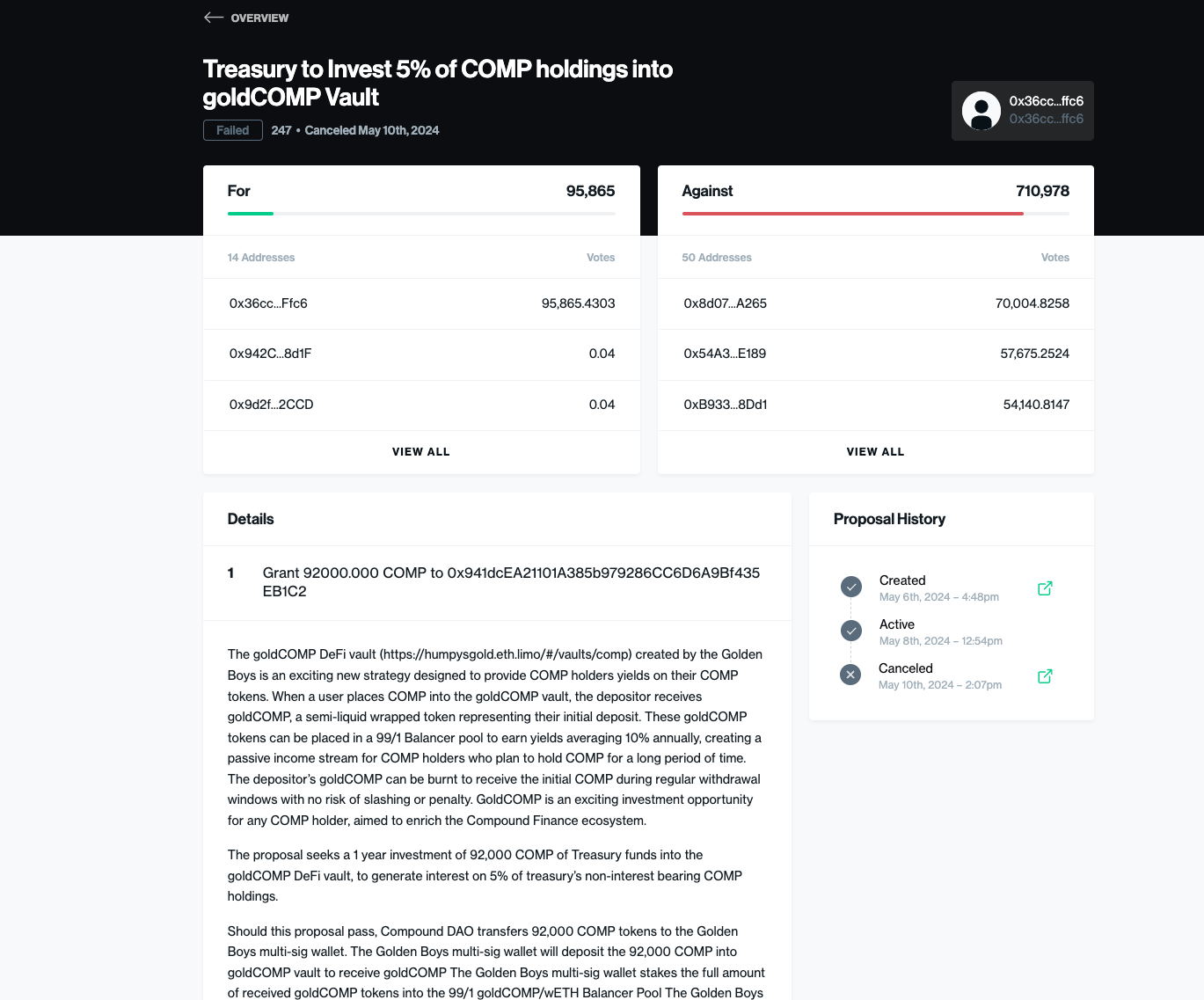

James 同意 Joe 的观点,并补充说,预测市场如 Polymarket 和 PredictIt 在预测选举结果方面表现出色。虽然这些市场可能存在一定的偏见,但总体上比媒体和传统民调更具可信度。

加密货币市场的“右倾”

-

Alex 指出,尽管预测市场在选举预测中表现出色,但也存在一些批评,认为这些市场可能存在“右倾”偏见。特别是 Polymarket,因为其用户群体主要是加密货币爱好者,而这些人通常倾向于支持右派。

-

Jack 补充说,特朗普的副总统提名人 JD Vance 是一个明确的亲加密货币支持者,这进一步加强了市场对加密货币的信心。JD Vance 不仅在推特上公开支持加密货币,还持有六位数的比特币资产。

市场情绪和未来展望

-

Joe 强调,特朗普枪击事件的视觉冲击力极强,这将成为其竞选团队的重要宣传工具。图像和故事的力量可能会显著影响选民情绪,进一步推动特朗普的选举前景。

-

James 提到,特朗普计划在下周的比特币会议上发表讲话,这表明他对加密货币的支持态度没有改变。James 认为,这对加密货币市场来说是一个积极信号。

降息: 7 月 or 9 月,幅度: 25 or 50 个基点?

选举市场作为观察选举赔率的工具

-

Joe 提到,尽管一些州的民主党参议员候选人领先,但预测市场提供了更为准确的选举结果预期。Joe 认为,预测市场比传统民调更可靠,因为参与者是真金白银地押注他们的预期,而不是仅仅表达意愿。

-

James 同意 Joe 的观点,并补充说,预测市场如 Polymarket 和 PredictIt 在预测选举结果方面表现出色。虽然这些市场可能存在一定的偏见,但总体上比媒体和传统民调更具可信度。

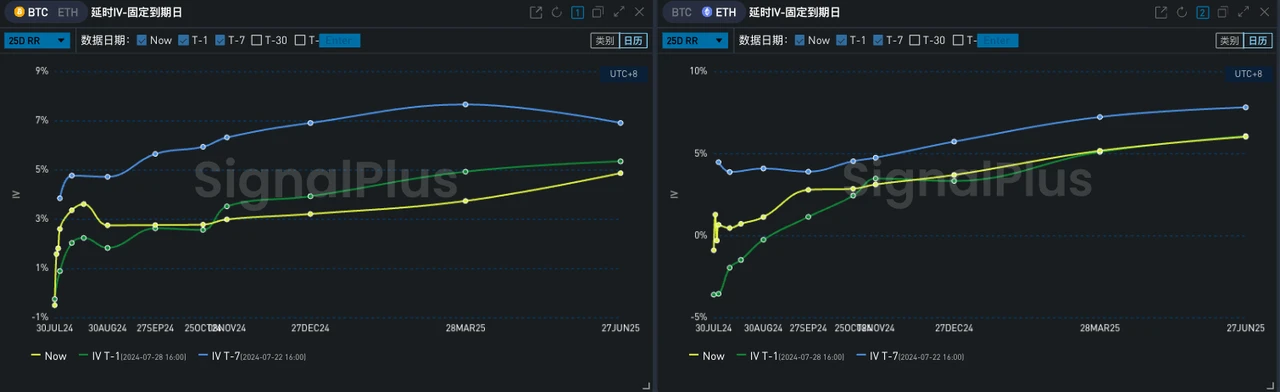

利率政策及其对加密货币市场的影响

-

James 指出,当前市场预期在 9 月 18 日的会议上有 100% 的可能性会降息 25 个基点。他认为,虽然 7 月份降息的可能性较小,但仍有一定概率。

-

Joe 认为,联邦储备系统降息的可能性很大,关键在于降息的幅度和时间。他指出,最近的 CPI 数据为负,通货膨胀明显下降,这使得当前 5.5% 的利率显得过高。他还提到,如果零售销售数据疲软,可能会推动 7 月份降息的可能性。

-

Alex 和 Joe 都认为 9 月份降息的可能性更大,但 Alex 担心如果降息幅度达到 50 个基点,市场可能会将其解读为美联储被迫采取行动的迹象,这可能会引发风险厌恶反应。

-

Jack 指出,降息对加密货币市场来说总体上是有利的,但具体影响取决于降息的背景。如果降息是因为经济放缓,那么对市场的影响可能不同于因为通胀下降而进行的“安全降息”。

Joe 如何看待全球流动性周期、降息和比特币潜在上涨之间的关系

全球流动性周期的现状

-

Joe 认为,全球流动性周期尚未达到顶峰。尽管第二季度通常由于税收和财政部一般账户(TGA)等因素导致流动性放缓,但他指出,全球流动性在今年初已经开始回升。

-

Joe 提到,中国面临货币防御问题,这对全球流动性不利。然而,他认为,随着美联储降息,全球其他中央银行也可能会协调行动,这将有助于全球流动性增加。

降息对全球流动性的影响

-

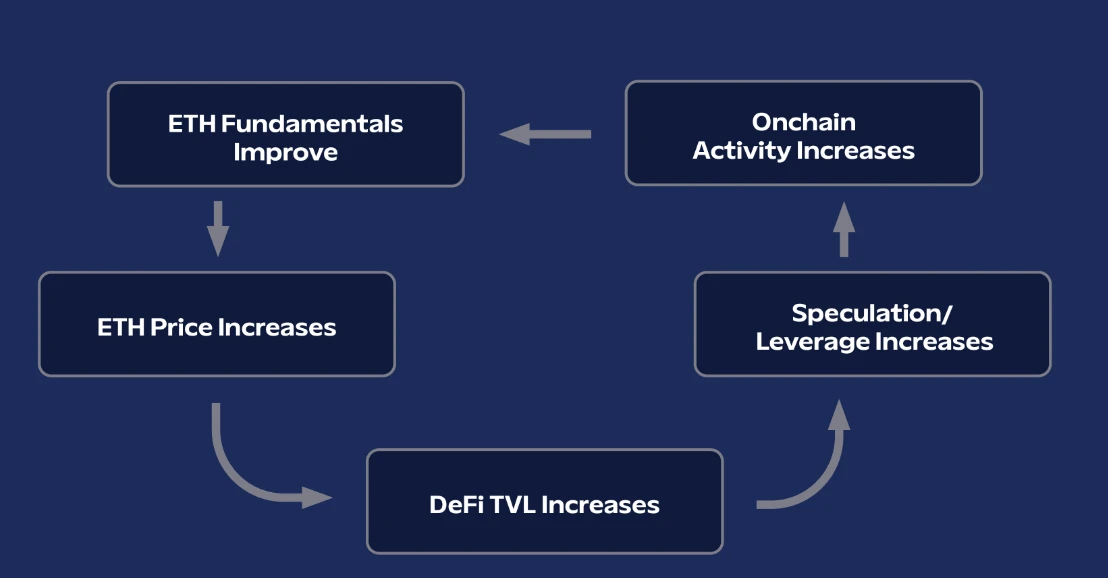

Joe 指出,美联储降息将导致美元走弱,进而提升全球流动性。他认为,全球流动性周期与比特币价格之间存在几乎一对一的正相关关系,而美元指数则与之负相关。

-

Joe 解释说,当利率下降时,投资者将寻找新的投资机会,而不是将资金留在收益下降的短期国债中。这将推动资金流入风险资产,包括比特币和其他加密货币。

比特币和加密货币市场的潜在上涨

-

Joe 提到,普通投资者目前大量购买短期国债(T-bills),但随着利率下降,这些投资者可能会将资金转移到股票或加密货币等风险资产中。

-

Alex 补充说,当短期收益率从 5% 到 7% 下降时,资金流入股票和其他风险资产的比例会显著增加。这意味着降息环境下,比特币和加密货币市场可能会受益。

-

James 提到,当前货币市场基金的水平创历史新高,许多投资者可能将这些资金视为储蓄。一旦利率下降,这些资金可能会流入股票或加密货币市场。

未来展望

-

Joe 认为,随着利率下降,资金将从货币市场基金和短期国债中流出,进入包括加密货币在内的风险资产。他还提到,以太坊 ETF 可能成为资金流入的一个重要渠道。

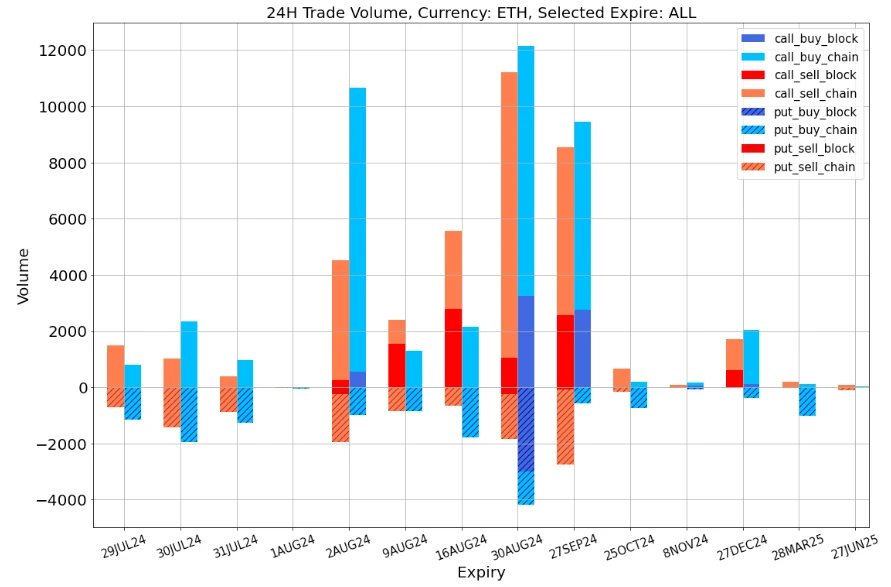

关于以太坊 ETF 及其预期推出的新更新

以太坊 ETF 的最新进展

-

James 介绍说,预计以太坊 ETF 将在 7 月 23 日(星期二)正式推出。美国证券交易委员会(SEC)已经要求所有发行方在本周三(7 月 17 日)提交最终文件。这些文件需要包括所有相关信息,如费用结构等。

-

James 指出,VanEck 和 Bitwise 目前正在进行费用豁免,预计其他发行方也会采取类似措施。ETF 的推出时间恰好在比特币大会前两天,这将使其在大会期间成为热点话题。

机构投资者的观点

-

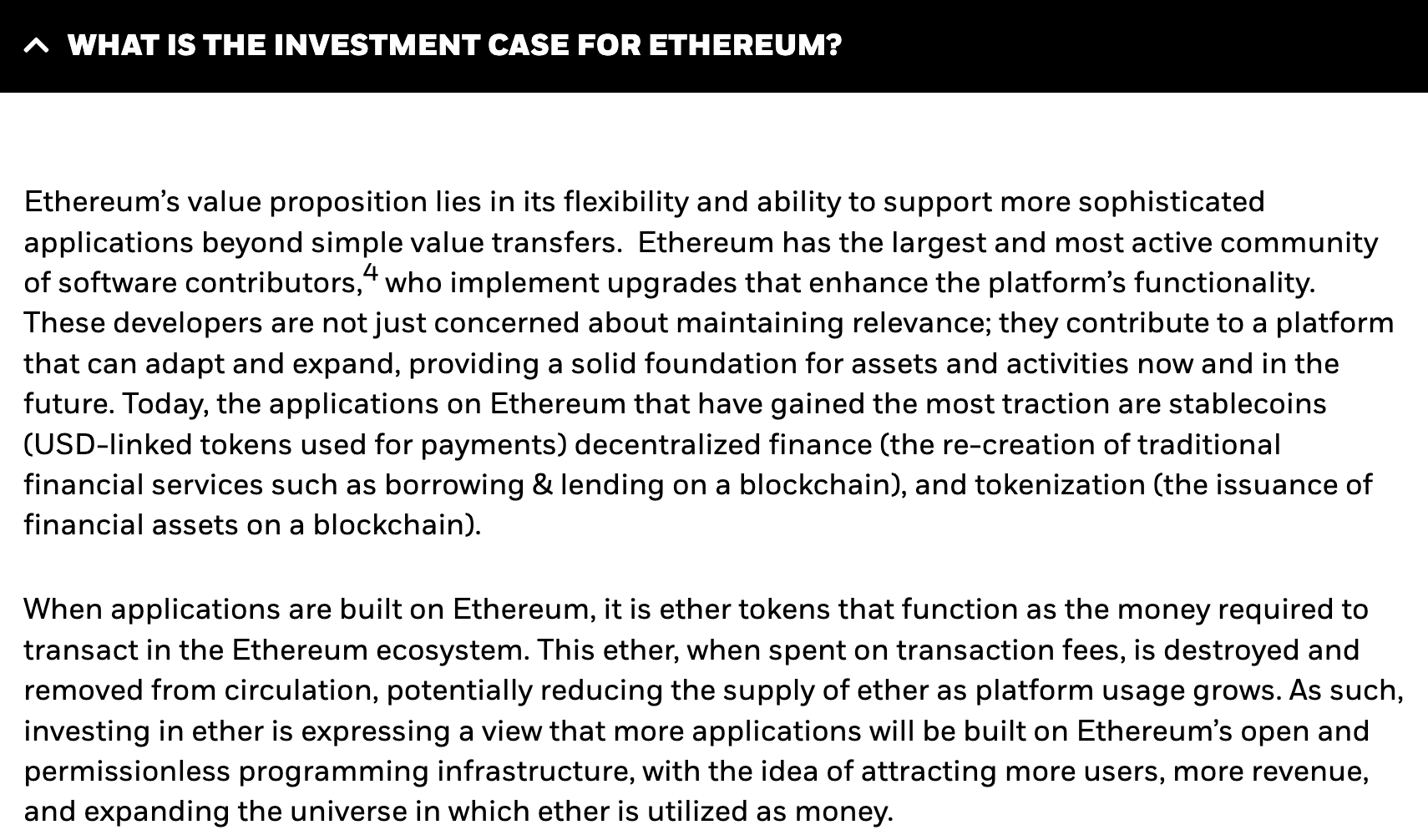

Joe 邀请 Jack 分享作为长期加密货币支持者和机构投资者的观点。Jack 认为,以太坊 ETF 的推出对整个加密货币行业来说是非常积极的信号。以太坊作为比特币之后的第二大加密货币,获得了机构的关注,这将提升整个市场的信心。

-

Jack 提到,尽管以太坊 ETF 可能没有比特币 ETF 那么受欢迎,但它仍然是一个重要的里程碑。他认为,即使以太坊 ETF 在前六个月的净流入少于 10 亿美元,长期来看,这对以太坊仍然是一个积极的推动力。

市场预期与影响

-

James 强调,人们不应过于关注 ETF 的初始资金流入量。ETF 的推出本身就为传统金融资本进入以太坊市场提供了新的桥梁,这是一个长期的积极因素。

-

Joe 认为,以太坊 ETF 的推出将使加密货币市场不再仅仅依赖比特币。他还预测,Solana 可能是下一个推出 ETF 的加密货币,这表明加密资产的“ETF 化”趋势正在形成。

-

Alex 补充说,ETF 的推出将使那些无法直接投资加密货币的机构和个人投资者能够通过 ETF 获得市场敞口。这将进一步扩大加密货币的投资者基础。

为什么自特朗普新闻以来 Solana 没有显着跑赢大盘

市场预期和 Solana 的表现

-

Alex 表示,他对 Solana 没有显著跑赢大盘感到惊讶。自特朗普新闻发布以来,许多人预期 Solana ETF 将在明年推出,因此他原本预计 Solana 会有更大的市场表现。

-

Joe 回应说,从相对价值来看,尽管 Solana 没有明显超过比特币和以太坊,但它在过去几天内确实略微跑赢了这两种加密货币。他认为这是因为 Solana 的市场波动性较高,交易者更喜欢在这种资产上进行交易。

相对价值和市场波动性

-

Joe 进一步解释说,Solana 的实际波动性类似于过去的比特币,因此交易者更愿意在 Solana 上进行交易,而不是在波动性较低的比特币和以太坊上进行交易。这种交易行为在相对价值上有所体现。

-

Joe 指出,尽管 Solana 没有出现巨大涨幅,但在市场波动性和交易行为的推动下,它的表现仍然略优于比特币和以太坊。

市场情绪和预期

-

Alex 提到,市场情绪和预期在 Solana 的表现中起了重要作用。尽管许多人预期 Solana ETF 将推出,但这种预期并没有立即转化为显著的市场表现。

-

Joe 认为,市场可能在等待更多明确的信号,例如 SEC 的正式批准或其他相关消息,这些因素可能会在未来推动 Solana 的市场表现。

市场广度表明当前市场反弹和小盘股利率的影响

市场广度的变化

-

Alex 提到,市场广度指的是参与市场走势的股票数量。最近一个月,尤其是上周,市场广度变得非常低。这通常被认为是一个看跌信号,意味着市场反弹可能是虚假的,市场可能会迎来大幅回调。

-

Alex 提出了一个反对观点,即当前市场的走势主要由人工智能(AI)和云计算、数据中心等投资驱动。因此,市场广度较低是正常的,因为这些领域的表现优异,而其他经济领域的表现无法与之匹敌。

小盘股的表现

-

Alex 指出,上周四的通胀数据发布后,小盘股指数(Russell 2000)上涨了超过 4.5% ,而纳斯达克指数下跌了 2% 。这种大盘科技股与小盘股之间的显著分化表明市场广度有所改善,这打击了看跌者的论点。

-

Alex 还提到,特朗普的政策可能对小盘股更为有利,因为这些政策通常包括减税和放松监管,这些因素相对而言对小盘股更为有利。

利率对小盘股的影响

-

Joe 补充说,美国银行的全球研究团队上周发布了一份报告,预计第二季度将是标准普尔 500 指数中除前七大科技公司之外的其他 493 家公司首次实现每股收益(EPS)增长的季度。这是一个巨大的变化,因为过去几个季度并非如此。

-

Joe 指出,小盘股公司受高利率的限制更大,因为它们需要借钱运营,而大公司如苹果则可以通过投资短期国库券赚钱。因此,如果利率下降,小盘股的表现可能会改善。

技术层面的突破

-

Joe 提到,从技术角度来看,小盘股指数出现了巨大的突破,形成了“缺口并前行”的走势。这表明市场对小盘股的兴趣正在增加,部分原因是它们对利率的敏感性。

房地产市场的利率影响

-

Alex 提到,商业房地产市场也受到利率的影响。短期利率的下降对商业房地产有利,而长期利率的上升对住宅抵押贷款不利。因此,我们可能会看到商业房地产市场的趋势变化。

未来市场预期

-

Joe 总结说,市场有两种可能:要么领先的科技股(如“Magnificent Seven”)回落,要么其他股票开始赶上当前的市场广度。未来几个月将揭示哪种情况会成为现实。

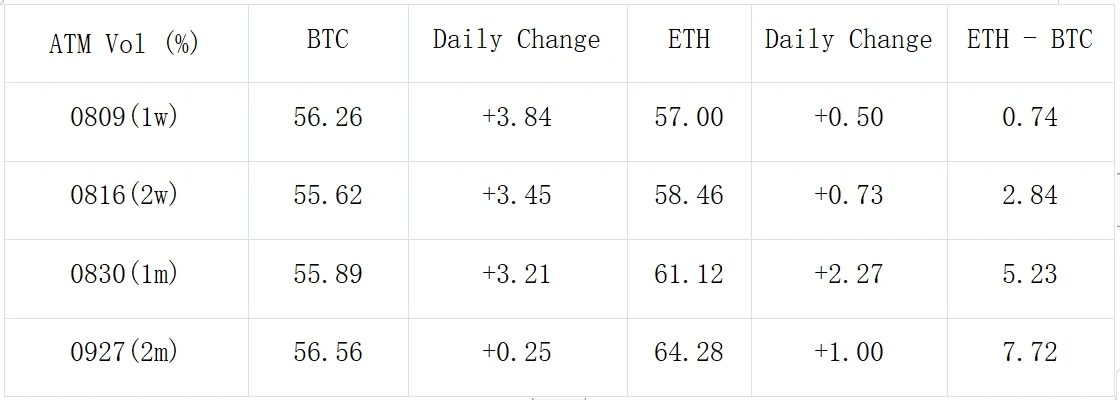

对 ETH ETF 流入流出的预测

ETH ETF 流入预测

-

Jack 预测,以太坊 ETF 在前六个月的流入量将略低于比特币 ETF。他认为流入量在 1 到 2 亿美元之间是合理的,因为以太坊的品牌认知度较低,且没有质押奖励。

-

Joe 认为,以太坊 ETF 的流入量大约会占比特币 ETF 的 20% 。他和说话人 2 的预测一致,预计流入量在 20% 到 25% 之间。

-

Alex 也同意这个范围,认为流入量在 20% 到 30% 之间是合理的。

市场对 ETH ETF 的期望

-

James 指出,尽管许多人期望以太坊 ETF 的流入量会更高,但即使达到比特币 ETF 的 20% ,也将是一个非常成功的 ETF 推出,可能成为历史上第二成功的 ETF 推出。

-

James 还提到,Grayscale 的 ETHE 产品不会像 GBTC 那样出现大量抛售,因为 ETHE 没有像 GBTC 那样受到破产事件的影响。

Grayscale 的 ETHE 产品

-

James 提到,Grayscale 正在推出一个迷你以太坊信托基金,这可能会在 ETH ETF 推出时分散一部分资金流入。

-

James 认为,尽管 ETH ETF 的推出可能会对 ETHE 产生一定影响,但由于 ETHE 没有像 GBTC 那样的破产事件,它的表现可能会相对稳定。

-

Jack 补充说,以太坊的市值约为 4000 亿美元,因此 1% 的流入量将是 40 亿美元。他认为 3 亿美元的预测可能比他之前的 1 到 2 亿美元更合理。

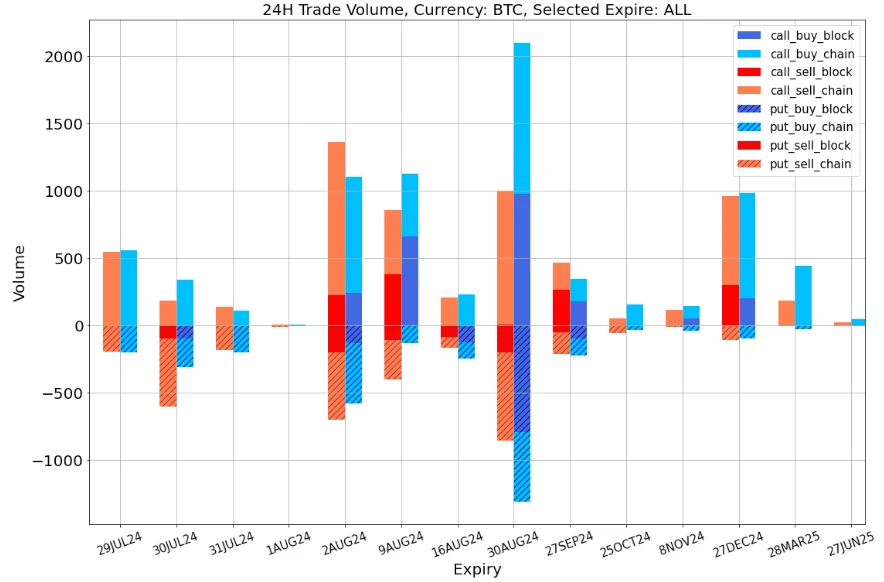

在德国政府抛售比特币以及 Mt. Gox 分配之后,BTC 下一步怎么走

德国政府抛售比特币

-

Joe 提到,德国政府的比特币抛售已经完成,但这一事件对市场的影响非常大,因为他们选择在交易量较低的假期期间进行抛售,对持有者造成了严重打击。

Mt. Gox 分配

-

Alex 解释说,Mt. Gox 将分配约 14.1 万个比特币,其中 9.5 万个将在 90 天内分配给选择提前分配的用户。预计大约 30% 的比特币会被出售,但这些销售将是分阶段进行的,因此不会像德国政府的抛售那样对市场造成巨大冲击。

-

Joe 补充说,Genesis 交易公司也有一些比特币需要分配,但这些分配是以实物形式进行的,因此不一定会立即抛售到市场上。

市场趋势

-

Alex 认为,尽管德国政府的抛售对市场造成了一定的影响,但他认为这是市场趋势的一个重大变化,未来市场将继续走高。

-

Jack 指出,过去几个月的市场表现表明牛市尚未结束,最近几天的市场走势进一步证明了这一点。他认为,随着特朗普可能再次当选总统,这将对比特币和整个加密市场产生积极影响。

未来市场预期

-

James 认为,尽管 Mt. Gox 的分配被称为“提前分配”,但实际上这已经是一个持续了十年的过程。他认为,许多选择提前分配的用户早已可以通过其他途径出售他们的比特币,因此实际的市场抛售压力可能会低于预期。

-

Joe 提到,如果特朗普再次当选总统,这将对比特币和整个加密市场产生积极影响。此外,他还提到中国可能会解除对比特币和加密货币的禁令,这将进一步推动市场走高。

-

Alex 认为,如果中国真的解除禁令,比特币价格可能会在短时间内大幅上涨。