原文作者:Jack

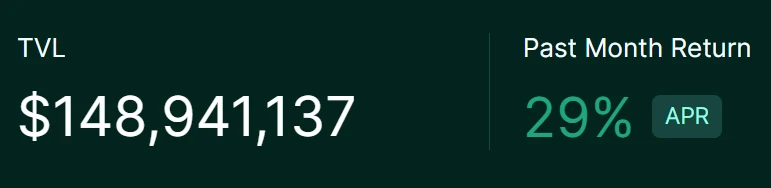

从的数据上看,RWA 已经成为除 meme 外,过去 3 个月唯一实现上涨的加密叙事。在市场整体陷入停滞的环境下,这一表现引起了我们的关注。实际上,自去年 6 月以来,关于 RWA 的声音就一直此起彼伏,在贝莱德推出 BUIDL 链上基金后,这个叙事被彻底点燃。

在加密领域,RWA 已经是一个「被讲烂了的故事」。尽管 RWA 是个新的概念词,但以去中心化的方式连接和影响现实产业似乎始终是币圈创业者的「直觉方向」:区块链就像互联网,一定能彻底改变传统商业。然而万物上链没有大家想象的那么简单,从早年间 Paxos Gold 的链上黄金到 ICO 时期 Power Ledger 的链上能源账簿,再到上一轮周期资方背景豪华的链上信贷 Maple Finance 以及 Goldfinch,RWA 似乎一直在失败。

但有趣的是,加密行业的原生用户似乎一直在低估这个叙事的生命力。通过对时间线索的详细梳理,我们能够清晰地看到 RWA 叙事基本面的持续变化,而在此次叙事复兴的背后,是 RWA 产品定位和用户需求的对齐,以及传统金融机构带动的巨大增量机会。

在风口面前,大家的嗅觉都不差,然而能真正「踩准点位」的人并不多。过去半年,无数团队扎堆转型RWA,但成功把握机会并初显成效的项目却寥寥无几。无论是转型还是入局,看清机会才是团队获得船票的关键,而在众多竞赛者中,一个名叫Jiritsu的项目吸引了我们的注意。

总是失败的 RWA

2022 年 12 月 6 日,智能合约审计平台 Sherlock 在 Mirror 上更新了博客文章,告知社区团队将因 Maple Finance 借款人违约造成大约 400 万美元的损失。在此之前,Sherlock 有约 500 万 USDC 存储在由 M 11 Credit 管理的 Maple 借贷池,然而现在,该池质押者的整体资金损失将超过 30% 。同日,DeFi 保险平台 Nexus Mutual 也预计自己将在 Orthogonal Trading 违约事件中损失约 300 万美元。

此前一天,加密对冲基金和信贷投资公司 Orthogonal Trading 违约其在 Maple Finance 上的 3600 万美元贷款,约占 Maple Finance 活跃贷款额的 30%。而就在半年前,Maple 刚刚遭遇了贝宝金融(Babel Finance)近 1000 万美元的借贷违约,而彼时遭受重创的正是 Orthogonal Trading 在借贷池中的 1000 万 USDC 头寸。

一年时间里,接二连三的违约事件让昔日的 RWA 借贷明星苦不堪言。LUNA 和 3AC 相继暴雷后,加密市场的连锁反应迅速加剧,主流生态和机构的清算使市场的整体信贷规模急速萎缩,导致去杠杆化事件的持续发生,FTX 暴雷后,市场上的活跃贷款总值更是暴跌 80%,从 15.8 亿美元缩水至 2023 年初的 2.7 亿美元。在市场走下坡路时,Maple 的日子并不好过,即使在 10 月宣布收紧贷款标准后,违约事件仍在接连发生。

相关阅读:《》

很多人将 Maple 遇挫的原因归咎到市场的身上,认为 Maple 是生不逢时。但即便是在市场回暖的情况下,违约事件也在许多 RWA 借贷协议上频繁发生。今年 4 月,初创企业信贷公司 Lend East 表示此前曾通过 RWA 借贷协议 Goldfinch 获得的约 1000 万美元贷款将只能偿还约 400 万美元,剩余 600 万美元将全部违约。自开始运营以来,Goldfinch 已经遭遇了三次大额违约,这个含着金钥匙出生的项目,同样没能给 RWA 带来魔法。

从 2021 年 6 到 2022 年 1 月,a16z 先后两次向 Goldfinch 投资近 3000 万美元,但在随后的一个月里 Goldfinch 就因借款人「投资没有达到预期」出现了 2000 万美元的坏账。去年 10 月,Goldfinch 治理平台又公布了一份报告,指出平台上一个借贷池出现坏账, 700 万美元存在损失风险。

与常规 DeFi 中的超额抵押借贷不同,私人信用协议(即 RWA 借贷协议)旨在让现实世界中的企业根据其信用记录获得无担保贷款,链上资金则通过协议获得链下收益。这些协议第三方机构对借款人进行评估,并通过建立资金池作为流动性借给潜在借款人。比起「黄金上链」、「地产上链」等概念,链上信贷已经是在产业链条上相对成熟的 RWA 模式,但即便如此,这些协议仍旧难以形成飞轮。

一个直接原因是引导用户时的超高门槛。在大多数情况下,用户必须经过 KYC 程序才能参与到协议的借贷池中买,这背离了大多数 DeFi 用户追求「无许可」以及「代码即法律」的画像,一定程度上让协议变成 To B 产品。实际上,这也是大部分 RWA 项目所面临的主要问题,即产品定位与用户画像的错位。在一个遍地都是超高 ROI 的行业,大部分「Degen」对这些链下资产所能带来的收益机会似乎并不感兴趣,无论是黄金、地产还是艺术品,涨幅都难以与热门代币相媲美。

另一方面,链下收益来源的稳定性和安全性也是 RWA 借贷协议面对的主要问题。在 2021 到 2022 年期间,Maple Finance 的活跃信贷几乎全部输向加密行业内的原生机构,多数在熊市期间都出现了暴雷情况。在 2021 年底,Maple 就曾为 FTX 背后交易公司 Alameda Research 提供 2500 万美元,理由是 Alameda 承诺将在 12 个月内将借款数额增长至 10 亿美元。为了证明链上信贷模式跑得通,Maple 在选择借贷对象时将对收益率的考量放在了第一位,最终的结果就是:RWA 带来的所谓链下收益,实则来自疯狂上杠杆的加密机构。

而 Goldfinch 遇到的困境则反映出一个更令人挫败的事实,即能通过常规渠道获得融资的企业和实体,往往不会选择链上融资。Goldfinch 的确是认真在寻找加密行业以外的借贷场景,大多围绕初创行业以及发展中国家和地区的小微贷款,前者中往往是顶级 VC 挑剩的「下等马」,后者则本身就自带超高失败率。一方面需要承担较高风险,另一方面收益率又不及炒币预期,产品与用户的双重 Debuff,始终让 RWA 走得举步维艰。

这次,基本面变了

有意思的是,自去年 6 月以来,RWA 的叙事再次兴起,然而这次,它的基本面发生了重要的变化。

当链上巨鲸看上 5% 年化

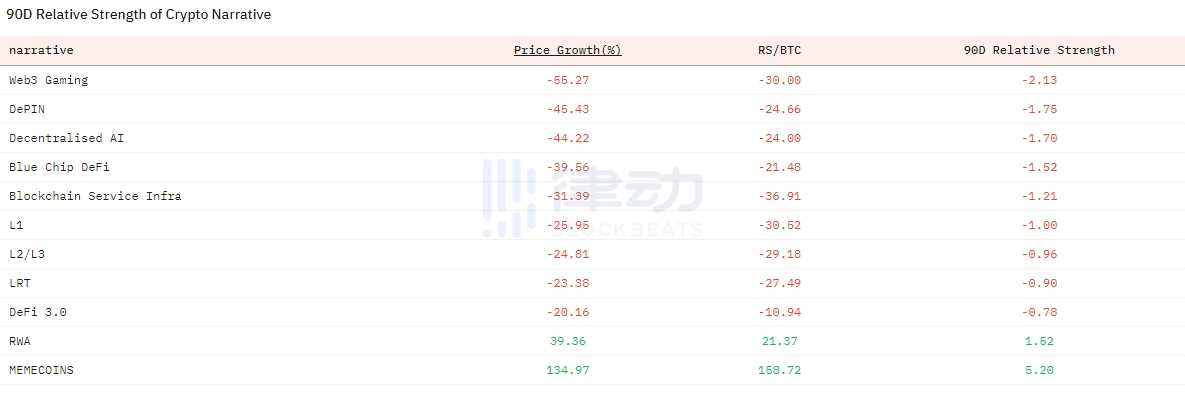

三箭资本暴雷前夕,团队发现自己管理的资产几乎找不到可以产生预期收益的场景。随着美联储开启加息进程,流动性紧缩侵蚀了全球的各类市场,被定义为风险资产的加密货币尤为明显。与收益率自 2021 年底便稳步上升的美债相应的,是 DeFi 逐步下滑的收益水平,收益中值从 2022 年初的 6% 降至 2023 年 7 月的 2% ,这对大户而言几乎无利可图,因为无风险收益都已经达到了 5% 。

当链上收益足够低靡时,现实世界的收益率就香了很多,这意味着困扰 RWA 协议的主要瓶颈发生了转变,即加密行业开始对链下收益感兴趣了。为了应对行业资金不断出逃的状况,行业开始思考如何将美债的无风险收益带到链上来,因此 RWA 再次成为了人们眼中的救星。

2023 年 8 月,MakerDAO 旗下借贷协议 Spark Protocol 页面显示,DAI 存款利率(DSR)已提高至 8%,沉寂许久的 DeFi 被再度点燃。一周时间内,协议 DSR 收益金额攀升近 10 亿美元,DAI 流通供应量激增 8 亿美元,创下三个月来的历史高值。

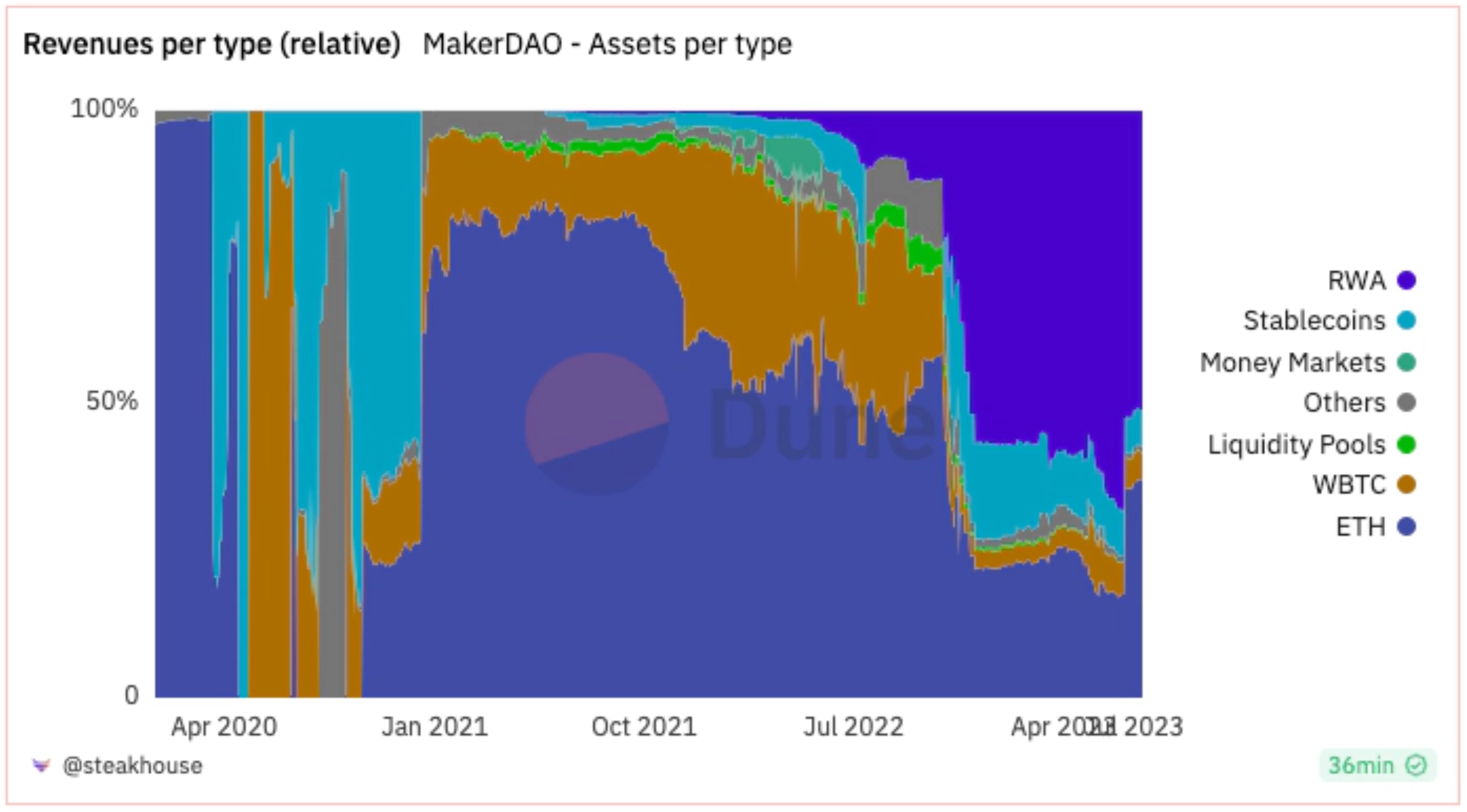

在深熊状态下给出巨额收益,Maker 的秘方正是 RWA。据 The Defiant 统计报道,按总 TVL 计算,MakerDAO 在过去一年中近 80% 的费用收入均来自 RWA 资产。从 2023 年 5 月份开始,MakerDAO 逐步增加了其对 RWA 的风险敞口,除了向 Coinbase Prime 部署资金外,还通过旗下 Monetalis Clydesdale 和 BlockTower 两个实体大量分批购买美国国债,另外,BlockTower Credit 还在 RWA 借贷协议 Centrifuge 上部署了高达 2.2 亿美元的借贷资金。据 Dune Analytics 数据显示,MakerDAO 截止 2023 年 7 月时,已拥有近 25 亿美元的 RWA 投资组合,其中包括有超 10 亿美元的美国国债。

突如其来的高收益,让 RWA 成了 Maker 社区里最有争议的话题。在 Tornado Cash 案发生后,加密原生用户急于摆脱中心化权力束缚的愿望愈发强烈,DAI 对美债依赖程度的增加一方面降低了 DeFi 的抗监管能力,另一方面也意味着一旦美联储反转,依靠美债的 RWA 协议将再次失灵。

但愿景层面的顾虑并不能妨碍加密行业赚钱的动力,RWA 重新引起了人们对 DeFi 的兴趣。蓝筹稳定币的超高收益在 DeFi 生态产生了连锁反应,Aave 社区很快提议,将 sDAI 列为抵押品,以求间接获得对美债的杠杆敞口。DAI 摇身一变,从流动性产品成为 DeFi 世界的「收益乐高」,任何想要获得 RWA 敞口的协议,都可以基于 DAI 打造自己的可持续收益,MakerDAO 治理代币持有人也开始出现大量资金流入,MKR 单月涨幅超 35%,成为市场上表现最好的代币之一。

MakerDAO 在 RWA 领域的成功探索,掀起了行业又一次 RWA 热潮。同样是 6 月,Compound 创始人宣布了自己创立的新公司 Superstate,专门负责将债券等资产带到链上,为潜在客户提供比肩现实世界的收益。消息公布后,COMP 代币价格 24 小时上涨幅度超 23%。此后,Ondo Finance、Matrixdoc 等协议也纷纷开始其在美债代币化领域的探索。

「正规军」的齿轮在转动

去年 6 月,全球规模最大的资管集团贝莱德通过子公司 iShares 向美 SEC 提交了现货比特币 ETF 的文件申请,新一轮加密牛市随即开启。自今年 1 月推出以来,IBIT 不断创下贝莱德新基金纪录,今 4 月贝莱德一季度财报显示,IBIT 已经吸引了约 139 亿美元净流入,占其 ETF 产品总净流入的 21% ,这一数据在 6 月份来到了 26% ,贝莱德 CEO 拉里•芬克更是将 IBIT 称为「历史上增长最快的 ETF」。

在 2023 年 4 月香港 Web3.0 峰会后,机构上链探索的齿轮就已开始转动。同年 7 月,香港证监会(SFC)金融科技组主管黄乐欣在接受采访时表示,SFC 将改变此前有关 STO 的看法,证券型代币(Securities Token)或 RWA 将不会被定义为复杂产品,RWA 会按底层背书资产类型来监管,并且有机会向散户开放。

机构布局加密行业的野心远不止 ETF。Blackrock 首席执行官 Larry Fink 在 2022 年底就表示「下一代市场,下一代证券,将是证券的代币化」,摩根大通 Onyx 区块链主管 Tyrone Loban 的想法则是「将数万亿美元的资产带入 DeFi,让其与机构资产的规模一样大,这样就可以利用这些新机制进行交易、借贷和贷款」。

除了来自行业的内部推动力,此次 RWA 叙事复苏的一大关键原因即是来自政府和大型金融机构等外部力量的探索兴趣。传统机构主动参与,意味着 RWA 协议倒追现实世界关注的局面发生了改变,「将自己的金融产品放到链上」成了外界机构对加密行业的需求。

今年 3 月,贝莱德推出了其首个在公共区块链上发行的代币化基金 BUIDL,为合格投资者提供赚取美元收益的机会。贝莱德在公告中表示代币化仍然是其数字资产战略的重点,通过基金的代币化在区块链上实现所有权的发行和交易,以期扩大投资者对链上产品的访问,提供即时和透明的结算及跨平台转账。

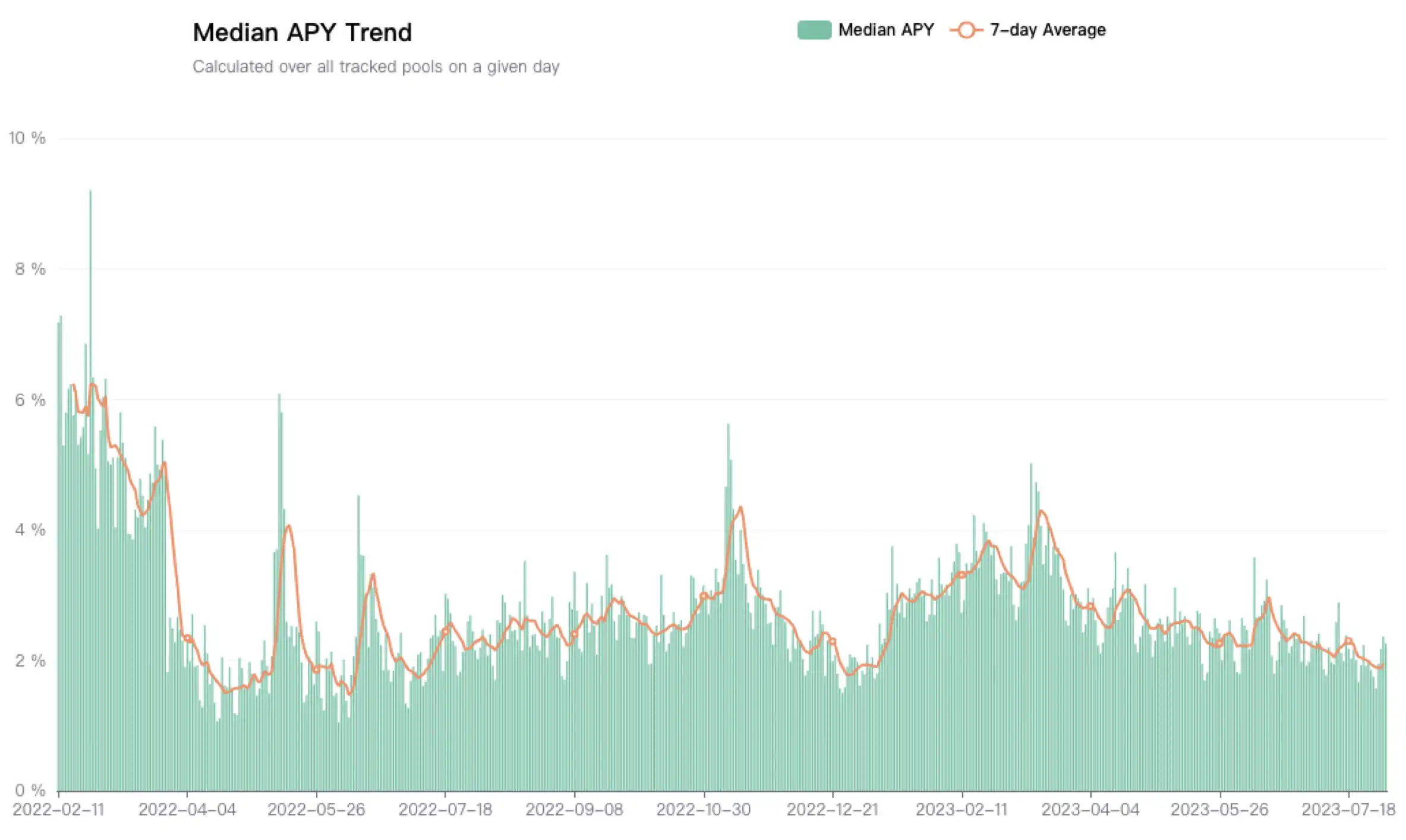

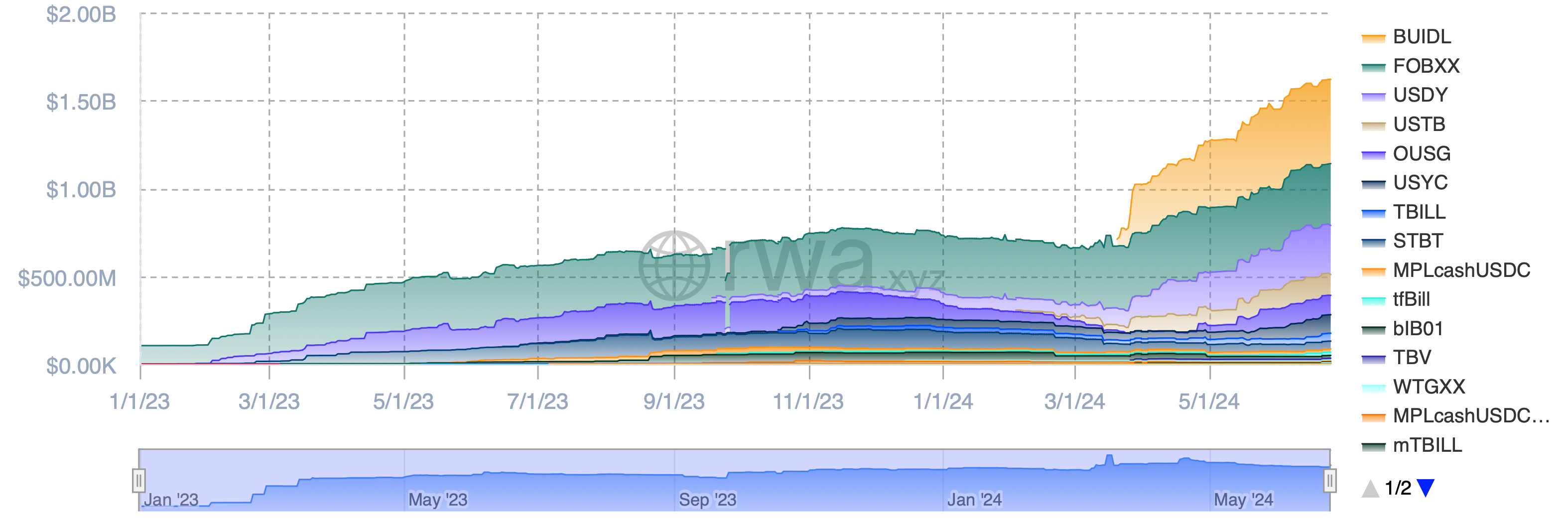

与比特币现货 ETF 申请一样,BUIDL 的出现再次引爆 RWA 概念,传统金融巨头开始在链上试水,不少分析员甚至称其为以太坊等公共智能合约链「带来了合法性」。在推出不足 10 天的时间里,BUIDL 基金体量增长至 2.74 亿美元,与之相伴的是代币化 RWA(包括国债、债券和现金等价物)市值的大幅增长,自 4 月初增长近 35% ,目前已超 15 亿美元。

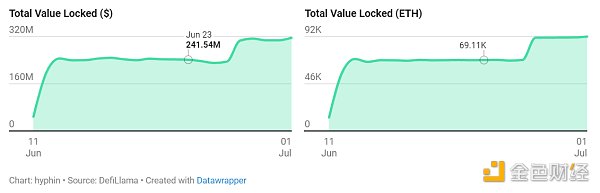

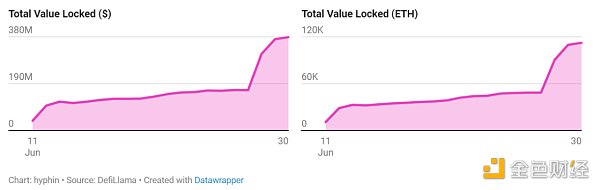

在 BUIDL 的带动作用很明显,整个链上美债市场都在 BUIDL 上线后呈现出明显的上涨趋势,此前相对沉寂的富兰克林邓普顿链上美国政府货币基金 FOBXX 更是迅速增长近 27% ,在加密行业内,同样转型美债 RWA 协议的 Ondo Finance 也在「贝莱德概念」的推动下 TVL 迅速翻倍至 5 亿美元。

庞大机器的齿轮已开始转动,这几乎毋庸置疑,在香港 Web3 新政和贝莱德率先尝试代币化探索后,机构「上链尝鲜」的进程将愈发明显,其针对区块链基建的技术需求也将愈发增长和丰富,对苦于找不到较好商业模式的加密原生项目而言,这是一个难得且巨大的 To B 机会。

天量 To B 生意,谁站上了风口?

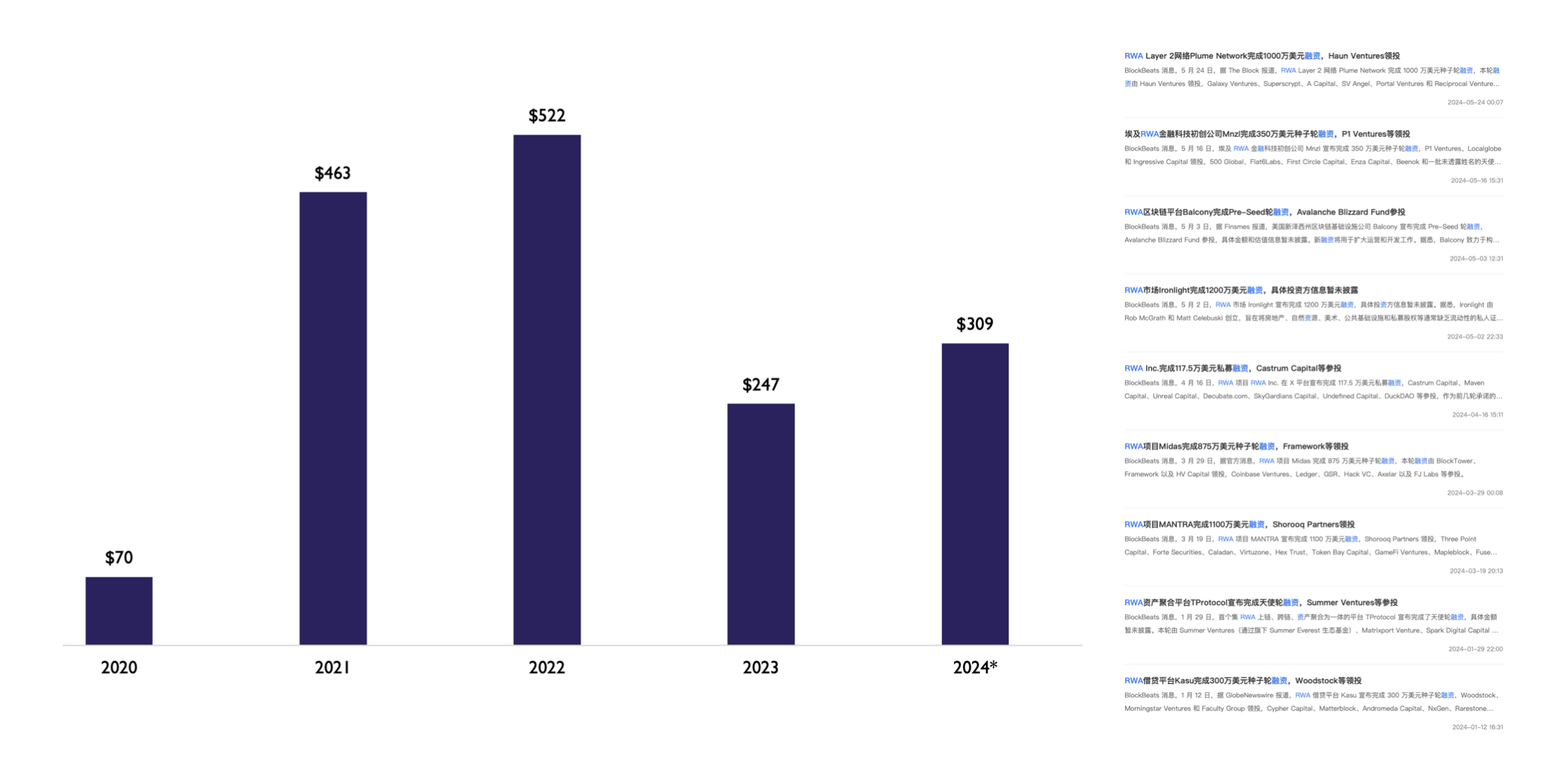

趋势出现后,RWA 领域融资数量在今年激增,很多团队都想希望抓住这一机会,不过大部分人的动机依旧是「蹭热度」,就连曾经的 meme 币项目 TokenFi 也表示自己将进军 RWA 领域。不过在风口上,精准地把握住市场中的机遇并不是每个人都能做到的。

RWA 公链

除代币化美债 TVL 次高的 Polygon 外,Avalanche 可以算是首个全面拥抱 RWA 的 L1 公链。作为上一轮周期的新公链三巨头之一,Avalanche 在进入熊市后选择了与 Solana 相反的发展路径。自 2022 年底,Avalanche 开始了企业级应用方向的高频探索,其特殊的子网结构也使得团队在这一领域的进展十分迅速。Avalanche 子网架构可以授权机构部署针对其特定用例优化的自定义区块链,并与各 Avalanche 网络无缝互操作,从而实现不受限制扩展性。从 2022 年底至 2023 年初,来自韩国、日本和印度的文娱巨头就纷纷在 Avalanche 上建立了自己的子网。

对于机构的敏感性,也让 Avalanche 最早观察到香港的资产代币化动向。2023 年 4 月香港 Web3.0 峰会期间,Avalanche 推出了 Evergreen 子网,旨在满足特定公司和整个行业对金融服务的要求。Evergreen 是一套专门为金融服务设计的机构区块链部署服务和工具,机构基于 Evergreen 子网在私有链上与经过许可的交易对手一起部署区块链结算策略,并通过 Avalanche 本地通信协议(AWM)与其他子网保持互操作能力。

Evergreen 的解决方案直接满足了机构结合公共和私人区块链的需求,在上线后立刻吸引了 WisdomTree、Cumberland 等机构的注意力,并在 Evergreen 测试网 Spruce 启动后参与到网络的开发与测试中来。同年 11 月,Avalanche 又与摩根大通数字资产平台 Onyx 达成合作,利用全链互操作协议 LayerZero 连接 Onyx 与 Evergreen,促进 WisdomTree Prime 提供的代币化资产认购和赎回功能,该合作还被囊括进新加坡金融管理局(MAS)与金融业合作推出的「守护者计划」中。

此后,Avalanche 接连公布与机构的各类 RWA 合作,11 月帮助金融服务公司 Republic 推出其代币化投资基金 Republic Note,2024 年 2 月帮助花旗银行与 WisdomTree 等机构在 Spruce 测试网上进行私募股权基金的代币化概念试验,3 月与澳新银行和 Chainlink 合作,利用 CCIP 连接 Avalanche 和以太坊区块链的代币化资产结算,4 月又帮助集成了支付巨头 Stripe。

生态内部的基金会也在 RWA 方向做努力,启动 Avalanche Vista 计划,投入 5000 万美元购买包括债券、地产等生态内发行的代币化资产。另外生态基金 Blizzard Fund 也积极投资和吸引 Balcony、Re 等 RWA 项目进入生态。在 Ava Labs 执行总裁 John Wu 看来,Avalanche 的使命是「在链上呈现世界的资产」。传统金融轨道不同,区块链可以立即完成结算,如今机构们看到了这种现实世界中无法存在的即时结算方案,RWA 的兴起能够将受到强监管的实体带入链上空间,实现更多可能性,而 Avalanche 会努力成为他们上链的最佳选择。

「贝莱德概念」

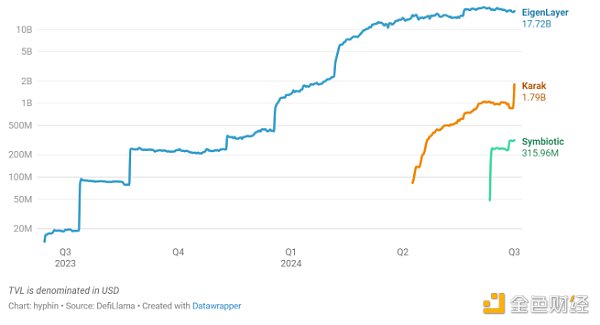

尽管 RWA 包含的资产范围十分广泛,但在 MakerDAO 和贝莱德入局后,代币化美债无疑成为最受欢迎的 RWA 产品,市值在一年左右的时间里增长近 10 倍之多,从 2023 年初的约 1 亿美元扩大至 2024 年初的近 10 亿美元。

与黄金、地产等代币化资产不同,代币化美债不直接由美国国库支持,而是常以货币市场基金(Money Market Fund)的方式带入市场。因此美债 RWA 的发行人也是持牌的基金经理,负责创建和管理货币市场基金,并将基金单位作为代币化国库向持有人发行。

但货币市场基金是受监管的资本市场产品,投资者的投资也会受到相关规则和法规的限制,这意味着投资者在购买前需要进行 KYC 认证程序。另外由于基金的资产均需交由托管方保管,基金经理除了购买和出售资产外,还必须直接与托管方合作开展新用户引导、净额结算、对账等运营工作,而托管方将拥有完整更新的持有人名单及其余额账簿。

今年 3 月由贝莱德发行的 BUIDL 基金正是这种代币化货币市场基金,它将总资产全部投资于现金、美债以及回购协议等美元现金等价物,贝莱德将每日应计股息作为新代币直接支付到投资者的钱包中,让投资者在持有区块链上的代币的同时赚取收益。在贝莱德的光芒照耀下,BUIDL 基金的发行方与管理人 Securitize 很快进入到人们的视野中来,成为 RWA 领域的「香饽饽」。

此次与贝莱德合作的 Securitize 很早就专注于 RWA 领域并为许多大规模资产证券公司提供过服务。在 2019 年取得 SEC 过户代理注册资格后,Securitize 在 2021 年获得了由 Blockchain Capital 和摩根士丹利领投的 4800 万美元融资。2022 年的 9 月,团队帮助美国最大投资管理公司之一 KKR 将其部分私募股权基金在 Avalanche 上进行代币化。次年,还是在 Avalanche 上,Securitize 又为西班牙房地产投资信托公司 Mancipi Partners 发行了股权代币,成为第一家在欧盟新的数字资产试点制度下发行和交易代币化证券的公司。

在今年抱上贝莱德大腿后,Securitize 于 5 月再次获得贝莱德领投的 4700 万美元战略融资,融资资金将被用于进一步加速其在金融服务生态系统中的合作伙伴关系,而作为投资的一部分,贝莱德全球战略生态系统合作主管 Joseph Chalom 则被任命为 Securitize 董事会成员。在贝莱德掀起的 RWA 新潮里,Securitize 无疑是最大赢家。

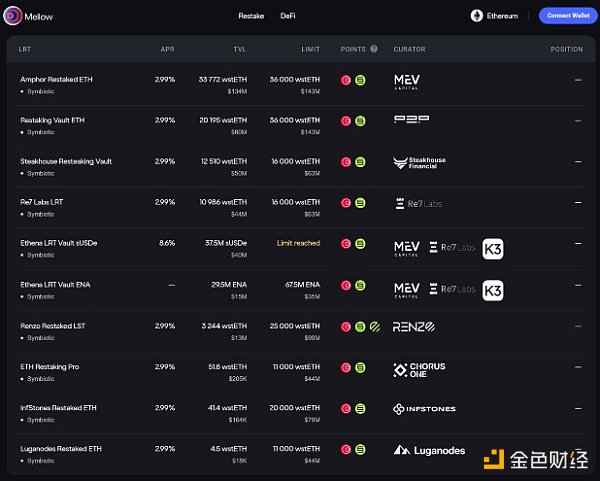

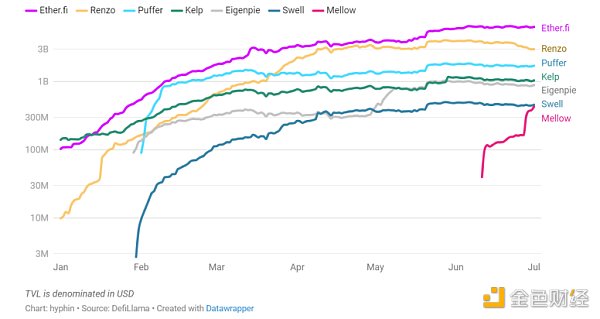

还有一类加密原生的 RWA 协议,在嗅到风向后,也精准地把握到了这次起飞的机会,其中 Ondo Finance 是典型代表。

2021 年 8 月,Ondo Finance 宣布完成 Pantera Capital、DCG 等参投的 400 万美元融资,准备为链上投资者提供可持续收益。2023 年 1 月,Ondo 正式推出了三支代币化基金,包括 OUSG(美国政府债券基金)、OSTB(短期投资级债券基金)和 OHYG(高收益公司债券基金),Ondo 对其收取每年 0.15% 的管理费。当然,和前文提到的情况相似,Ondo 的代币化基金始终在 PMF 上挣扎。

但当行业再次吹起 RWA 春风时,Ondo 也立刻做出了反应。今年 1 月,Ondo Finance 在社交平台公布了自己的「生态系统目录」,包括了 RWA 业务流动性、托管和资管公司等领域的合作提供商,其中不乏贝莱德、摩根士丹利等金融巨头的名字。官方表示,这份目录旨在帮助协议「将工作重点聚焦于这些合作伙伴」,意外之意:我们会和贝莱德「紧密合作」。

随后在 BUIDL 基金推出当月,Ondo 立刻宣布对其美债产品 OUSG 进行重大调整,除了在购买和赎回机制上的改进,此次调整中最引人注目的莫过于其将 OUSG 大部分资产(约 9500 万美元)重新分配至 BUIDL 基金中的决定。团队称这一行为能帮助自己将代币背书资产从「不太理想的交易基金」转移到基于区块链的代币化基金,Ondo 随即成为 RWA 以及「贝莱德概念」的龙头炒作标的,代币价格一周涨超 110% 。

规模效应,才是最终赢家

不管是「To RWA」的公链,还是 Securitize 等链上资产的发行方与管理人,他们的发展上线大多都由贝莱德等金融机构的兴趣所决定。换句话说,当前 RWA 叙事的机遇完全来自传统金融机构的定制化需求。对行业而言,仰仗金融巨头们的行动力并不是实现增长的最优解,解决内部基建以及流动性的碎片化问题并实现规模效应,才是自立自强的关键。

流动性碎片化

现实世界资产代币化最大的好处,就是能够为这些资产提供更快、更高效的交易与结算流程,这毫无疑问是所有机构看上 RWA 的主要原因。尽管这个想法在逻辑上没有问题,但在实际推进时却会在技术层面遇到许多困难,资产上链后流动性的碎片化问题就是其中之一。

当 RWA 的上链及交易充满复杂性,分散的市场让这一问题雪上加霜。Digital Asset Research 在去年 7 月的中就强调,在目前的 RWA 机构中,超 60% 都是通过自己的代币化资产市场在进行交易,这意味着资产在「历经磨难」完成上链后,只能吸引小部分固定客户。

根据 The Block 的数据统计,RWA 赛道的总融资规模也在今年扭转下滑趋势,回升至 3 亿美元。当前 RWA 的趋势性复苏让不少创业者看到了新的「叙事机会」,市场上的 RWA 概念项目也在以肉眼可见的速度增加。然而,大多数获得融资的项目,往往都聚焦在特别小的垂直领域,比如自然资源、特定大宗商品以及艺术品等,而房地产领域的 RWA 项目在这一方面则尤为明显。

这种垂类可以细分到什么程度呢?比如 Balcony、Mnzl 等平台,提供的都是针对地域性地产资源的代币化流程,往往上链资产以及通过链上工具进行交易的买卖双方用户,都是地方的机构或政府部门,基本可以看作一个半封闭式资产市场。

RWA 项目的垂类化和地域化诚然可以理解,毕竟不少现实世界资产都有较强地域性,往往需要专人专岗、对症下药。但因为各地不同的法规限制,每个 RWA 项目几乎都在从零搭建自己的上链流程以及交易平台,同时在选择底层公链和智能合约开发工具等技术栈时又存在不同选择,这让不同 RWA 之间的互操作性带来了巨大的挑战。

不少创业者看到了这种流动性的割裂,因此在同一时期市场上也开始出现 Midas、Plume 等一类 RWA 资产聚合平台或者 RWA 发射平台,但当进一步思考时,你会发现它们仍然面临两难局面:如果想要建立统一市场,就必须先在代币及合约标准方面有一定兼容性,这就阻碍了平台大规模、多种类地聚合 RWA 资产。而如果率先聚合不同 RWA 协议,又会因为协议间的技术栈差异而被限制在「发射平台」的角色上,尽管为小项目带来了部分流动性,但对于上链的资产来说仍要面对市场割裂的问题。

即便是流动性最好的代币化美债市场也是如此,虽说在贝莱德、富兰克林邓普顿等机构的推力下解决了单品类的规模化问题,但你还是会发现,为了让未来的潜在投资者以及合作项目有更多选择, 这些资产也被分散在了以太坊、Stellar、Avalanche 等不同公链上。

这也给在声量上迟迟不见起色的跨链互操作协议带来了叙事窗口,比如很早就开始布局 RWA 的 Axelar。去年分别与 Centrifuge 和 Ondo 合作推出了 Centrifuge Everywhere 以及 Ondo Bridge,为 RWA 代币化产品优化协议及链间互操作性和流动性。在当前碎片化问题明显的市场环境下,跨链互操作未尝不是一种弥补方案。

在最薄弱的环节自力更生

其实 RWA 突破规模化限制的瓶颈并不难看出,就是缺乏如 DeFi 领域 AMM 这样的自动化流程或技术。对于 RWA 产品来说,代币化往往只是一个开始,产品上链后保证持续的资产更新与透明度才是考验效率和成本的关键,通常来说包括以下几个方面:

1. 财务报告:资产管理人需要定期发布资产的财务和绩效报告,比如地产管理人需要定期提供租金收入的付款日期和金额,或者是欠款以及空缺情况的细节,以让投资者更清晰地了解该地产的现金流动态。

2. 债务管理:像 RWA 信贷一类产品,需要定期更新贷款的抵押、还款、利率调整以及再融资活动等细节情况,让投资者了解其健康程度,这是此类产品维持投资者信任的基础。

3. 所有权变更:如果底层资产或拥有该资产的法律实体的基本所有权发生了变化,也需要及时进行公告。

4. 市场监管:当底层资产所在的市场监管环境发生变化时,管理人同样需要进行报告并做出相应调整以确保产品合规性。

当然除此之外,还有诸如资产的保险和风险管理策略、资产的估值与检查、发行的法律实体等繁杂的细节,一个现实世界的资产从代币化开始到信息更新与维护都需要资产管理人在整个投资生命周期中对各类细节投入大量精力与关注。总言之,在当前「基建冗余」的市场环境下,资产上链早已不是 RWA 发展最困难的环节,链下持续验证以及法律监管才是减慢资产类别和规模增长、磨损资产上链价值的主因。这一切,还是在抛开链下实体中心化审计风险的前提下才能展开的探讨。

RWA 资产的规模与增速完全取决于链下发行和管理机构的实力水平,这也正是美债 RWA 产品在贝莱德入局后得以迅速增长的重要原因,相比之下,其他诸如地产、大宗商品等资产则因没有在流程上增强自动化而难以实现规模效应。当然了,上链资产的价值磨损同样意味着巨大的商机,而就目前来说,这部分潜在收益基本都流进了类似 Securitize 这样的资产发行及管理人手里。

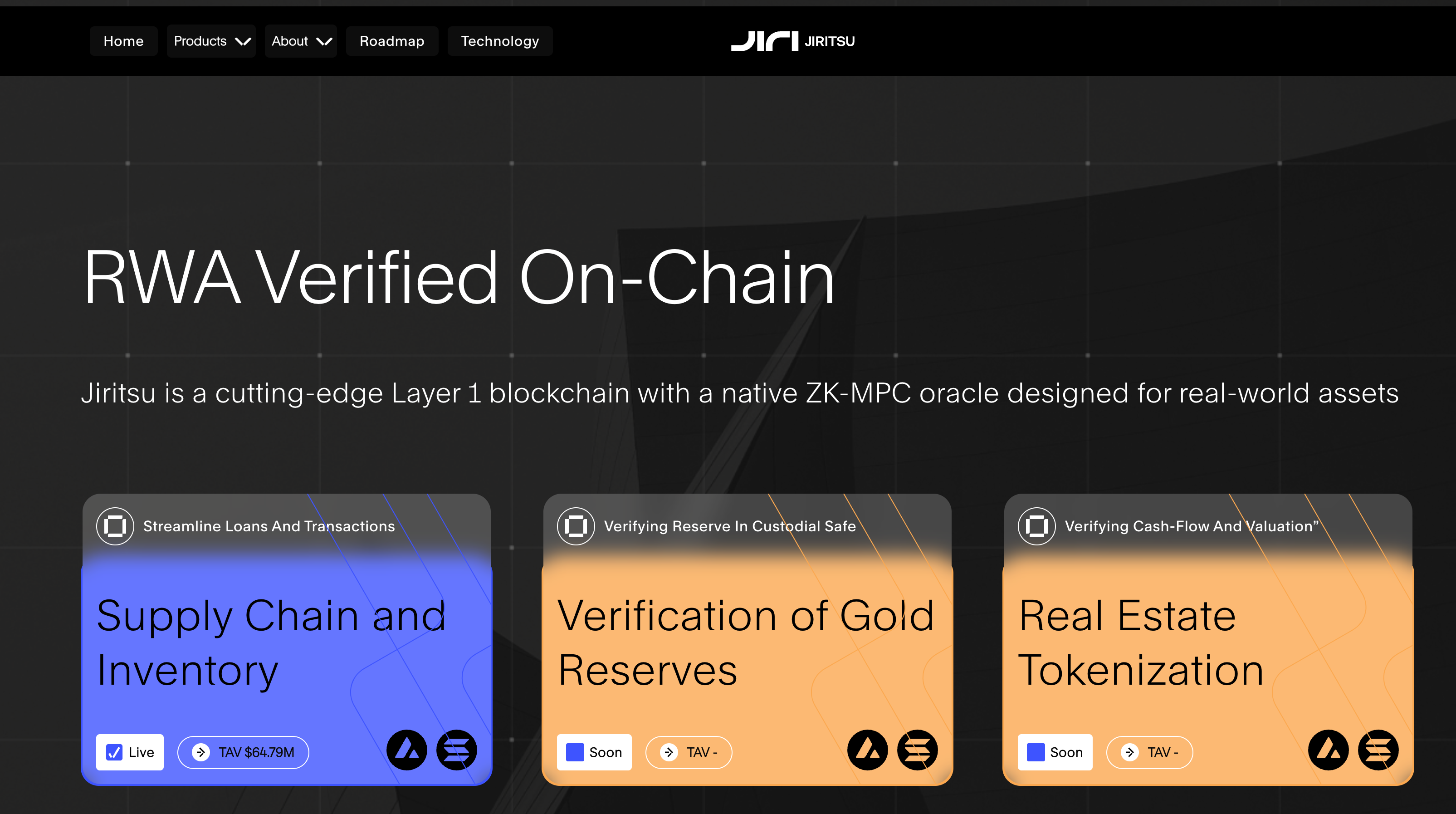

有没有可能像 ChainLink 之于 DeFi 一样,在 RWA 领域搭建一套自己的自动化「资产预言机」系统呢?我们在 Jiritsu 这个项目上找到了一些答案。

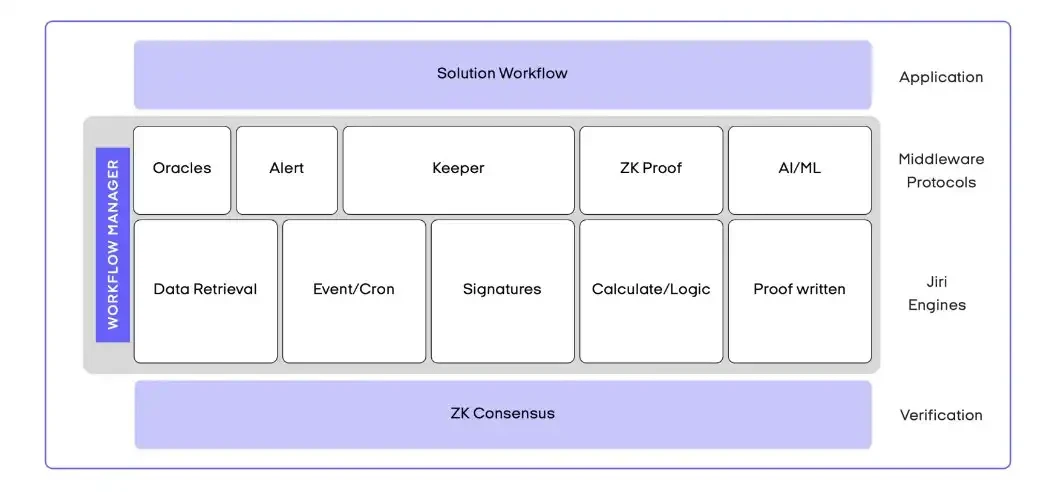

Jiritsu 是一条专门针对链下资产验证的 Avalanche L1,旨在实现链下资产注册和验证的自动化和去信任,在提升 RWA 代币化的经济效率和透明度的同时降低上链磨损与成本。通过集成 ZK 证明和 MPC 多方计算,Jiritsu 能够确保对资产详细信息进行安全和私密的自动化验证,同时将监管合规性和资产完整性嵌入代币化产品中。有意思的是,「Jiritsu」这个名字来自日语「じりつ」,意为自立。在当前核心环节严重依赖中心化人力的 RWA 领域,这正是其增强加密原生属性以及实现规模效应最需要的。

Jiritsu ZK-MPC 预言机从多个来源汇总数据并验证相关计算,并采用多功能数据检索机制以增强不同类型资产的集成深度。该预言机包括「推送」(Push)和「收集」(Pull)两个主要机制,前者是数据提供商(比如资产管理人)直接向预言机发送信息,后者则允许预言机通过 API 直接从集成信息供应商的诸如供应链软件、银行信息等系统并获取数据。

在共识机制方面,Jiritsu 引入工作流证明(PoWF)概念,网络中的节点运行由计算引擎和工作流管理器驱动的操作系统,利用生成的 ZK 证明来确保可验证计算和智能合同执行的共识机制,以将共识机制直接集成至其 MPC 框架中。与 ChainLink 或者 Pyth 等现有预言机相比,Jiritsu 不需要在汇总信息时使用跨链桥进行信息传递,同时还在简单的数据反馈外增加了对信息的分析和验证功能。

在用户或者资产管理人在 Jiritsu 注册希望代币化的资产及其详细信息后,ZK-MPC 验证器会对这些信息进行分析并确认资产的价值及合规状态。分析过程涉及两种类型的验证器,一种用于审查业务政策和监管合规性,另一种则用于处理财务数据,执行现货价格检索和市价评估等任务。在信息完成分析和验证后,ZK-MPC 将生成 ZK 证明并存储上链,随后用户便可以认领这些证明并将其嵌入自己的智能合约中,这样,整个资产的代币化流程就全部完成了。

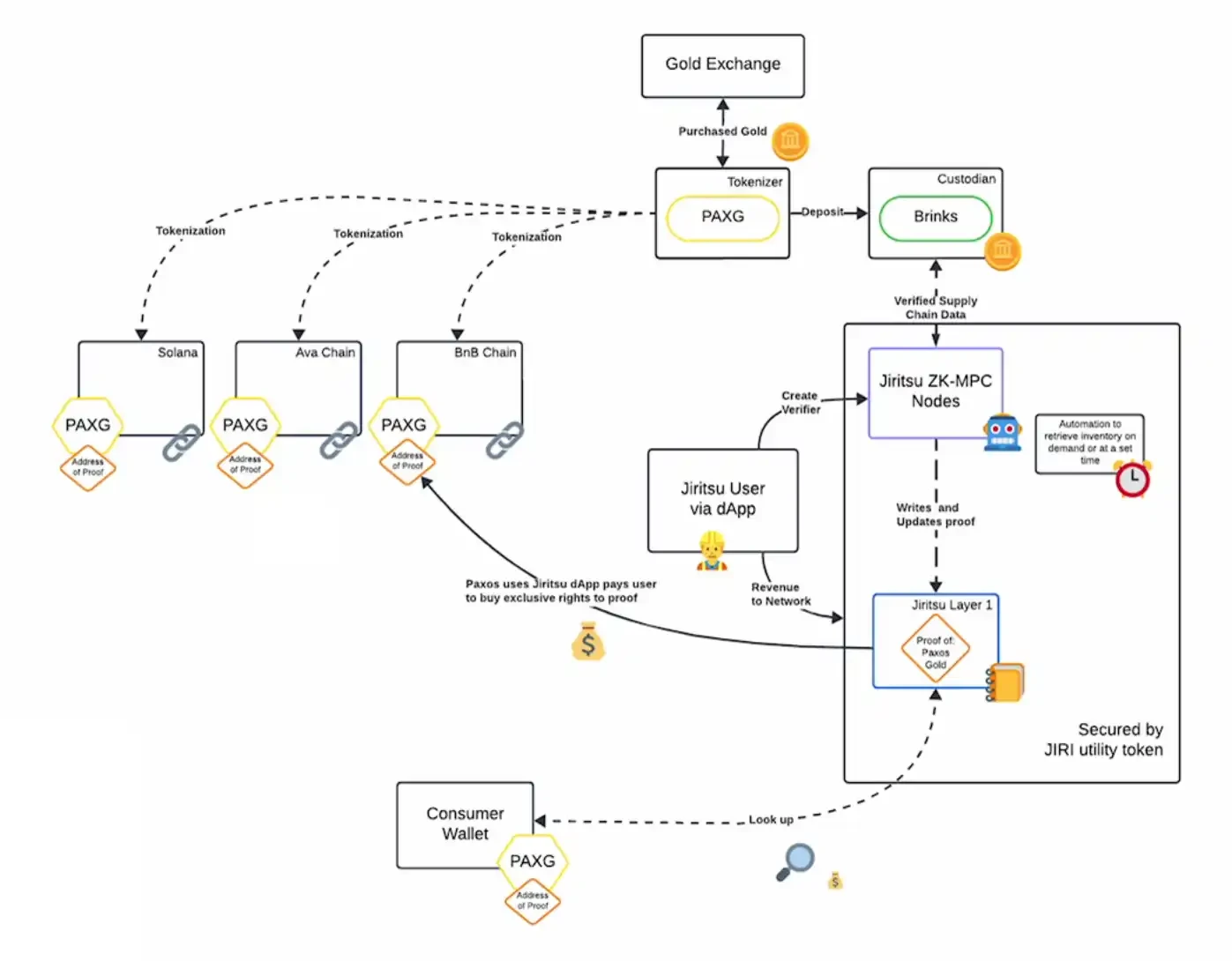

Jiritsu 官方以 Paxos 的代币化黄金产品 PAXG 为例展示了其产品使用的完整流程:

首先,Paxos 通过可靠的黄金交易所购买黄金并存入托管服务机构。随后,Jiritsu 用户可以使用受支持公链上的 Jiritsu dApp,在 Jiritsu 网络的 ZK-MPC 节点上创建验证器。ZK-MPC 节点在检索到有关 Paxos 的黄金托管信息后,由验证器生成相关 ZK 证明。

验证过程中,ZK-MPC 节点负责进行链下验证计算,而生成的 ZK 证明也有不同级别的访问和保密权限,比如审计员可以拥有所有信息的完全访问权限,而资产管理人则只能看到与其角色相关的特定信息。该验证过程可以在预设时间或按需求对信息进行更新,远比 Paxos 目前每季度手动验证库存的方法更具效率和可靠性。

在 ZK 证明上传至 Jiritsu 网络后,Paxos 就可以推进其托管黄金的代币化进程。在这个环节,Jiritsu 同样实现了「链抽象」概念,允许像 Paxos 这样的资产发行方在诸如 Solana、Avalanche 或 BNB Chain 等理想的目标链铸造相应代币。

代币生成后,Paxos 通过 Jiritsu dApp 向节点和验证器支付费用,其中有一部分将会分配给 Jiritsu 网络。投资者购买的 PAXG 代币将包含一份底层黄金证明,并可以使用该证明访问 Jiritsu 网络上的黄金托管状态信息,而 Paxos 则可以在这一环节将费用成本转嫁至投资者身上。

Jiritsu 网络上的 dApps 专门为便于编写特定数据而设计,允许用户为任何业务逻辑、数据读取器以及智能合约集成创建验证器,这种适应性确保了 Jiritsu 可以为广泛的业务需求提供定制解决方案的能力。此外,其 ZK-MPC 云服务下的 Jiritsu Proof 显著扩大了信息验证的资产类别,除银行信息和公司信贷等传统财务验证外,还可以验证一系列现实世界资产的状态信息,比如公司厂房的设备、库存以及交易和收入信息等,Jiritsu 近期就为一家 SKU 超 10 万、总价值约 2000 万美元的亚马逊供应链公司提供了库存证明。

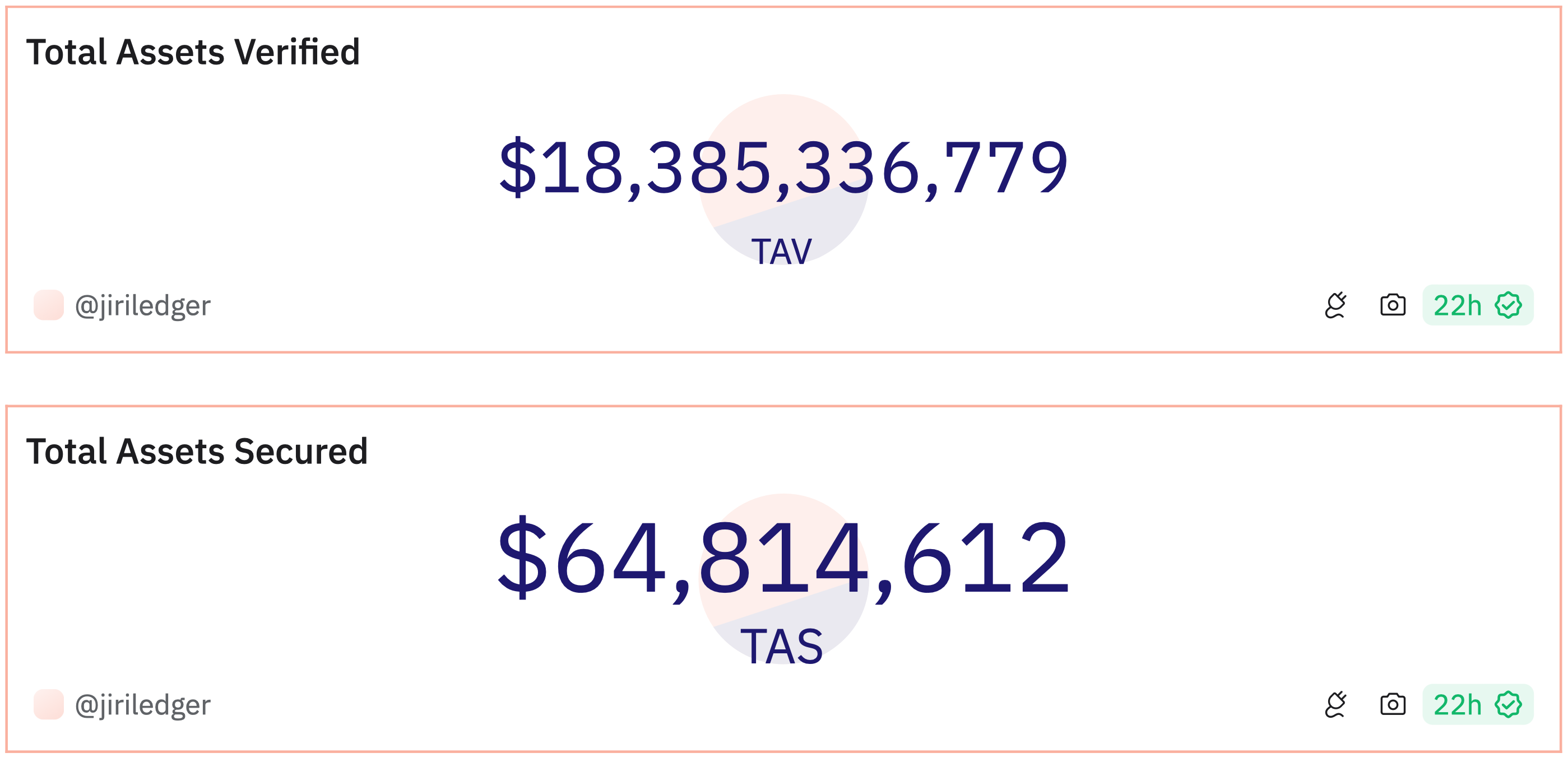

在此基础上,Jiritsu 还通过「已验证资产总价值」(Total Asset Verified)和「已锁仓资产总价值」(Totl Asset Secured)两个数据指标来衡量其对现实世界资产上链的影响力,并用这些数据指标,为 DeFi 协议提供更具兼容性和互操作性的底层资产乐高。根据官方提供的,截至目前 Jiritsu 已经验证了超 180 亿美元的资产,并有超 6000 万美元资产随时等待各类协议使用。

前不久,Jiritsu 集成了贝莱德的 RWA 生态系统,为其比特币现货 ETF 以及 BUIDL 基金的储备资产估值及验证、合规性和 KYC 平台信息等提供自动化的链上证明,以方便其他协议更便捷快速地使用这些已经上链的资产。另一方面,尽管 iBIT 和 BUIDL 为加密市场和 RWA 带来巨大增量资金,但其资产验证仍依赖于自我报告,且只提供年度审计,而 Jiritsu 则为这些产品带来了更具透明度和成本效益的解决方案。

Jiritsu 还与深耕 RWA 领域的 Republic 平台进行了集成,让任何资产管理者能够直接实施和使用类似的解决方案,在提供多种类代币化产品的同时提高合规性和运营效率,资产管理人在代币化、合规性以及营销和客户服务方面,都可以使用 Republic 提供的成熟基础设施。通过自动化和去信任的验证和审计,Jiritsu 将过去由穆迪、毕马威等机构完成的工作搬移到链上,而这部分传统市场的费用收入超过 1500 亿美元,哪怕按 10% 计算,这也是一个极具想象力的业务天花板。

良币驱逐劣币

从 DeFi、GameFi 再到 NFT,加密行业过去的成功案例,均是依靠原生链上资产以及交互形式的创新吸引新用户和资金,然而 RWA 的概念却是将外部世界的价值带到链上。因此不少加密原生用户向来抵触 RWA 叙事,认为将现实世界资产带到链上,首先是对加密用户的「定向收割」,其次也挤压了加密原生资产的价值增长空间。另外,习惯了超高波动性的加密用户对现实世界资产的「低收益」也不感兴趣。RWA 在过去一直不温不火,很大程度就是因为这种产品定位与用户需求的错配。

然而自去年下半年以来,RWA 领域的基本面发生了重要变化,一方面是加密原生协议开始对持续稳定的收益能力产生需求,另一方面是传统金融机构在贝莱德的影响下开始积极探索链上金融产品。对于传统机构来说,区块链的即时结算,不仅能降低磨损,还能为高门槛的金融产品带来更广泛的投资者基础,抬高金融产品的交易量和费用收入。产品定位与用户需求不再错配,叙事复苏就成为了必然。

而对于加密行业而言,尽管 RWA 无法像原生链上资产那样为散户带来超高涨幅,但却是开始让区块链进入了「用例时代」。对于传统金融机构而言,RWA 资产除了低成本和高交易量的特点外,还带有公开透明的特性。短期来看,这似乎对金融行业没有太大影响,但我们不妨设想,当实现规模效应后,RWA 资产的这一特性就将成为投资者在做决策时,一个极为重要的参考指标:一边是传统机构的「黑匣子产品」,一边是实时结算且公开透明的链上产品,在资产标的相同时,你会如何做选择?毫无疑问,RWA 对传统金融机构来说,是一场良币驱逐劣币的游戏。