原文作者:思维怪怪、shushu

感谢 0x Scope 提供的数据支持

8 月 5 日,全球资本市场遭遇历史性大跌,虽然昨晚美股开盘后市场有所回暖,但「黑色星期一」阴翳仍未散去。

加密市场经 8 · 5 暴跌,总市值一度跌破 1.9 万亿美元, 24 小时跌幅达 16.8% ;比特币市值跌破 1 万亿美元,被 Meta 反超,降至全球主流资产市值第 10 位;而以太坊更是抹平今年内所有涨幅,与 1 月 1 日 K 线起始价格相当。

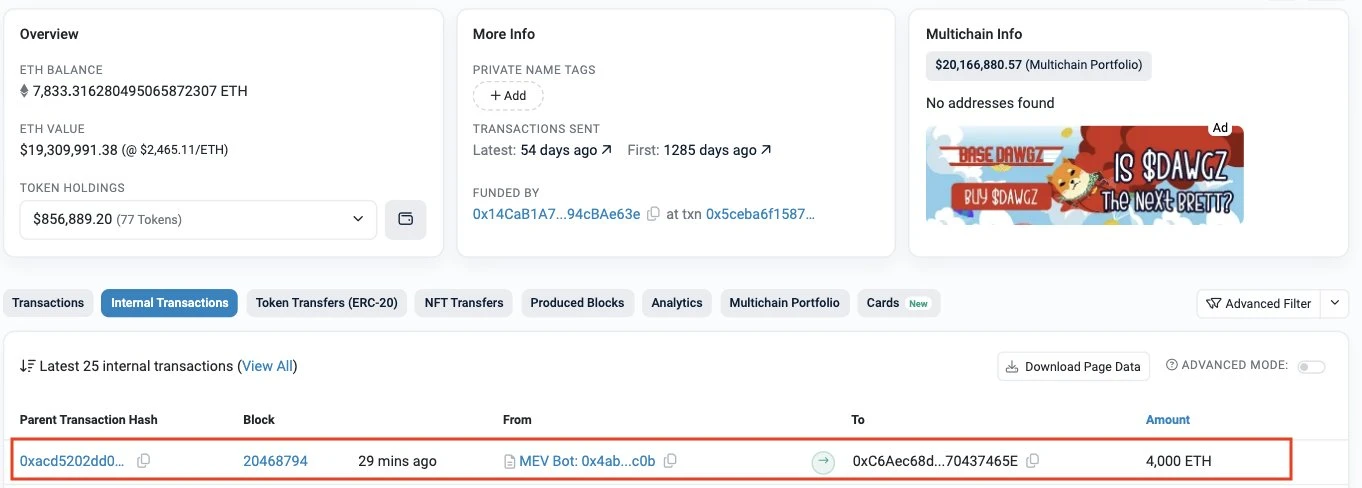

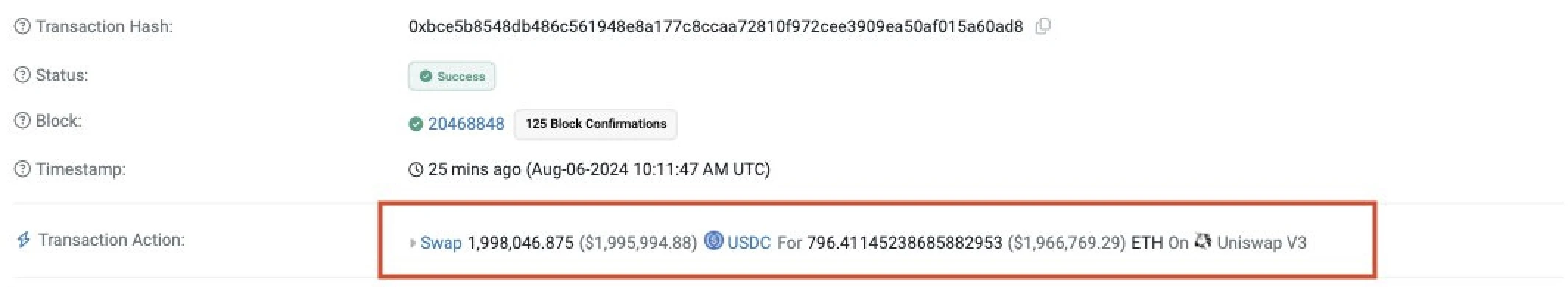

但正所谓大跌危机既是危,也存在机会。在 0x Scope 的数据帮助下,BlockBeats 整理了在 8 月 5 日到 8 月 6 日期间以太坊链上单笔 swap 交易额超过 10 万美元的巨鲸持仓买卖动向,来看看巨鲸们在这波大跌中都买/卖了哪些代币。

需要注意的是,此次统计时间段内的 10 万美元以上操作共有 1671 笔,其中稳定币操作未包含在以下数据分析中。此外,还有包括 WLD、LDO、SDEX、UNI、TURBO 等代币只有一到三笔交易操作,故此没有放在下列统计中。

下面让我们进入数据环节:

BTC(包含 WBTC 和 tBTC)

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 292 笔 BTC 交易,其中 199 笔为买入, 93 笔为卖出。买入一共 1, 949.11 枚 BTC,价值约合 104, 732, 418.30 美元;卖出一共 923.01 枚 BTC,价值约合 50, 184, 355.29 美元。

一共有 98 个巨鲸在此期间,执行了净买入操作,净买入 1, 694.31 枚 BTC,价值约合 91, 121, 163.77 美元;一共有 62 个巨鲸在此期间,执行了净卖出操作,净卖出 668.21 枚 BTC,价值约合 36, 278, 885.71 美元。

ETH(包括 weETH、wstETH、StETH、mETH、rSETH、ezETH、swETH、CbETH、rsWETH、rETH、sfrXETH、pXETH、uniETH、ETHx、pZETH、pufETH、KrETH)

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 469 笔 ETH 相关交易,其中 271 笔为买入, 198 笔为卖出。买入一共 53, 593.22 枚 ETH,价值约合 140, 861, 717.70 美元;卖出一共 33, 070.36 枚 ETH,价值约合 88, 712, 661.11 美元。

一共有 74 个巨鲸在此期间,执行了净买入操作,净买入 46, 077.37 枚 ETH,价值约合 120, 889, 157.07 美元;一共有 79 个巨鲸在此期间,执行了净卖出操作,净卖出 25, 554.51 枚 ETH,价值约合 68, 707, 773.70 美元。

MOG

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 88 笔 MOG 交易,其中 43 笔为买入, 45 笔为卖出。买入一共 6, 563, 679, 689, 813.11 枚 MOG,价值约合 7, 226, 294.97 美元;卖出一共 8, 135, 965, 742, 213.6 枚 MOG,价值约合 8, 632, 141.69 美元。

一共有 21 个巨鲸在此期间,执行了净买入操作,净买入 4, 791, 557, 590, 444.87 枚 MOG,价值约合 5, 352, 961.87 美元;一共有 37 个巨鲸在此期间,执行了净卖出操作,净卖出 6, 363, 843, 642, 845.36 枚 MOG,价值约合 6, 758, 808.59 美元。

PEPE

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 63 笔 PEPE 交易,其中 27 笔为买入, 36 笔为卖出。买入一共 1, 262, 952, 000, 000 枚 PEPE,价值约合 8, 831, 090.79 美元;卖出一共 1, 512, 039, 000, 000 枚 PEPE,价值约合 10, 958, 647.06 美元。

一共有 16 个巨鲸在此期间,执行了净买入操作,净买入 1, 139, 901, 000, 000 枚 PEPE,价值约合 7, 995, 082.73 美元;一共有 23 个巨鲸在此期间,执行了净卖出操作,净卖出 1, 388, 988, 000, 000 枚 PEPE,价值约合 10, 122, 639.00 美元。

NEIRO

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 28 笔 NEIRO 交易,其中 10 笔为买入, 18 笔为卖出。买入一共 12, 186, 725.07 枚 NEIRO,价值约合 1, 525, 697.64 美元;卖出一共 16, 045, 259.68 枚 NEIRO,价值约合 2, 241, 179.96 美元。

一共有 7 个巨鲸在此期间,执行了净买入操作,净买入 8, 362, 097.45 枚 NEIRO,价值约合 975, 688.50 美元;一共有 12 个巨鲸在此期间,执行了净卖出操作,净卖出 12, 220, 632.06 枚 NEIRO,价值约合 1, 691, 170.82 美元。

MKR

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 17 笔 MKR 交易,其中 4 笔为买入, 13 笔为卖出。买入一共 2448.84 枚 MKR,价值约合 4, 656, 742.94 美元;卖出一共 1512.38 枚 MKR,价值约合 2, 934, 907.13 美元。

一共有 3 个巨鲸在此期间,执行了净买入操作,净买入 2448.84 枚 MKR,价值约合 4, 656, 742.94 美元;一共有 5 个巨鲸在此期间,执行了净卖出操作,净卖出 1512.38 枚 MKR,价值约合 2, 934, 907.13 美元。

LINK

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 15 笔 LINK 交易,其中 7 笔为买入, 8 笔为卖出。买入一共 264, 901.29 枚 LINK,价值约合 2, 523, 805.63 美元;卖出一共 592, 392.07 枚 LINK,价值约合 5, 120, 912.73 美元。

一共有 7 个巨鲸在此期间,执行了净买入操作,净买入 264, 901.29 枚 LINK,价值约合 2, 523, 805.63 美元;一共有 6 个巨鲸在此期间,执行了净卖出操作,净卖出 592, 392.07 枚 LINK,价值约合 5, 120, 912.73 美元。

APU

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 14 笔 APU 交易,其中 5 笔为买入, 9 笔为卖出。买入一共 2, 410, 478, 314.42 枚 APU,价值约合 837, 489.42 美元;卖出一共 7, 341, 924, 560.56 枚 APU,价值约合 2, 038, 774.58 美元。

一共有 1 个巨鲸在此期间,执行了净买入操作,净买入 49, 621, 974.04 枚 APU,价值约合 299, 780.78 美元;一共有 7 个巨鲸在此期间,执行了净卖出操作,净卖出 4, 981, 068, 220.18 枚 APU,价值约合 1, 501, 065.94 美元。

ONDO

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 11 笔 ONDO 交易,其中 1 笔为买入, 10 笔为卖出。买入一共 676, 499.74 枚 ONDO,价值约合 486, 358.66 美元;卖出一共 3, 658, 063.18 枚 ONDO,价值约合 2, 187, 842.54 美元。

一共有 1 个巨鲸在此期间,执行了净买入操作,净买入 676, 499.74 枚 ONDO,价值约合 486, 358.66 美元;一共有 4 个巨鲸在此期间,执行了净卖出操作,净卖出 3, 658, 063.18 枚 ONDO,价值约合 2, 187, 842.54 美元。

RLB

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 11 笔 RLB 交易,其中 4 笔为买入, 7 笔为卖出。买入一共 14, 682, 204.24 枚 RLB,价值约合 687, 547.53 美元;卖出一共 30, 577, 619.22 枚 RLB,价值约合 1, 628, 130.57 美元。

一共有 4 个巨鲸在此期间,执行了净买入操作,净买入 14, 682, 204.24 枚 RLB,价值约合 687, 547.53 美元;一共有 6 个巨鲸在此期间,执行了净卖出操作,净卖出 30, 577, 619.22 枚 RLB,价值约合 1, 628, 130.57 美元。

RNDR

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 11 笔 RNDR 交易,其中 5 笔为买入, 6 笔为卖出。买入一共 208, 382.20 枚 RNDR,价值约合 878, 056.62 美元;卖出一共 285, 987.72 枚 RNDR,价值约合 1, 183, 200.38 美元。

一共有 4 个巨鲸在此期间,执行了净买入操作,净买入 179, 961.85 枚 RNDR,价值约合 756, 133.23 美元;一共有 5 个巨鲸在此期间,执行了净卖出操作,净卖出 257, 567.37 枚 RNDR,价值约合 1, 061, 276.99 美元。

wTAO

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 11 笔 wTAO 交易,其中 7 笔为买入, 4 笔为卖出。买入一共 4607.36 枚 wTAO,价值约合 895, 639.02 美元;卖出一共 7252.33 枚 wTAO,价值约合 1, 557, 695.82 美元。

一共有 5 个巨鲸在此期间,执行了净买入操作,净买入 4607.36 枚 wTAO,价值约合 895, 639.02 美元;一共有 4 个巨鲸在此期间,执行了净卖出操作,净卖出 7252.33 枚 wTAO,价值约合 1, 557, 695.82 美元。

PEIPEI

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 10 笔 PEIPEI 交易,其中 5 笔为买入, 5 笔为卖出。买入一共 9, 150, 220, 565, 222.91 枚 PEIPEI,价值约合 1, 247, 155.87 美元;卖出一共 4, 242, 850, 607, 981.65 枚 PEIPEI,价值约合 824, 640.64 美元。

一共有 5 个巨鲸在此期间,执行了净买入操作,净买入 9, 150, 220, 565, 222.91 枚 PEIPEI,价值约合 1, 247, 155.87 美元;一共有 5 个巨鲸在此期间,执行了净卖出操作,净卖出 4, 242, 850, 607, 981.65 枚 PEIPEI,价值约合 824, 640.64 美元。

TON

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 10 笔 TON 交易,其中 3 笔为买入, 7 笔为卖出。买入一共 191, 876.9 枚 TON,价值约合 1, 069, 442.58 美元;卖出一共 245, 045.1 枚 TON,价值约合 1, 265, 323.65 美元。

一共有 3 个巨鲸在此期间,执行了净买入操作,净买入 191, 876.9 枚 TON,价值约合 1, 069, 442.58 美元;一共有 4 个巨鲸在此期间,执行了净卖出操作,净卖出 245, 045.1 枚 TON,价值约合 1, 265, 323.65 美元。

PRIME

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 8 笔 PRIME 交易,其中 2 笔为买入, 6 笔为卖出。买入一共 37, 476.3 枚 PRIME,价值约合 208, 893.54 美元;卖出一共 196, 709.78 枚 PRIME,价值约合 1, 088, 115.60 美元。

一共有 2 个巨鲸在此期间,执行了净买入操作,净买入 37, 476.3 枚 PRIME,价值约合 208, 893.54 美元;一共有 6 个巨鲸在此期间,执行了净卖出操作,净卖出 196, 709.78 枚 PRIME,价值约合 1, 088, 115.60 美元。

DOG

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 7 笔 DOG 交易,其中 3 笔为买入, 4 笔为卖出。买入一共 139, 717, 900 枚 DOG,价值约合 529, 486.04 美元;卖出一共 400, 792, 800 枚 DOG,价值约合 1, 840, 728.72 美元。

一共有 2 个巨鲸在此期间,执行了净买入操作,净买入 139, 717, 900 枚 DOG,价值约合 529, 486.04 美元;一共有 4 个巨鲸在此期间,执行了净卖出操作,净卖出 400, 792, 800 枚 DOG,价值约合 1, 840, 728.72 美元。

FLOKI

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 4 笔 FLOKI 交易,全部为卖出。卖出一共 11, 912, 320, 000 枚 FLOKI,价值约合 1, 298, 368.00 美元。

一共有 4 个巨鲸在此期间,执行了净卖出操作,净卖出 11, 912, 320, 000 枚 FLOKI,价值约合 1, 298, 368.00 美元。

CRV

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 4 笔 CRV 交易,其中 3 笔为买入, 1 笔为卖出。买入一共 2, 868, 419 枚 CRV,价值约合 613, 475.25 美元;卖出一共 499, 277.3 枚 CRV,价值约合 108, 282.77 美元。

一共有 2 个巨鲸在此期间,执行了净买入操作,净买入 2, 868, 419 枚 CRV,价值约合 613, 475.25 美元;一共有 1 个巨鲸在此期间,执行了净卖出操作,净卖出 499, 277.3 枚 CRV,价值约合 108, 282.77 美元。

RAI

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 4 笔 RAI 交易,其中 1 笔为买入, 3 笔为卖出。买入一共 41, 971.64 枚 RAI,价值约合 118, 359.96 美元;卖出一共 106, 629.1 枚 RAI,价值约合 320, 827.55 美元。

一共有 1 个巨鲸在此期间,执行了净买入操作,净买入 41, 971.64 枚 RAI,价值约合 118, 359.96 美元;一共有 2 个巨鲸在此期间,执行了净卖出操作,净卖出 106, 629.1 枚 RAI,价值约合 320, 827.55 美元。

KAS

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 4 笔 KAS 交易,其中无买入, 4 笔为卖出。卖出一共 4, 463, 535.48 枚 KAS,价值约合 731, 901.56 美元。

一共有 2 个巨鲸在此期间,执行了净卖出操作,净卖出 4, 463, 535.48 枚 KAS,价值约合 731, 901.56 美元。

AAVE

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 7 笔 AAVE 交易,其中 4 笔为买入, 3 笔为卖出。买入一共 4954.9 枚 AAVE,价值约合 439, 871.40 美元;卖出一共 4344.03 枚 AAVE,价值约合 385, 971.17 美元。

一共有 2 个巨鲸在此期间,执行了净买入操作,净买入 4954.9 枚 AAVE,价值约合 439, 871.40 美元;一共有 3 个巨鲸在此期间,执行了净卖出操作,净卖出 4344.03 枚 AAVE,价值约合 385, 971.17 美元。

PEAS

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 4 笔 PEAS 交易,其中 1 笔为买入, 3 笔为卖出。买入一共 49, 001.07 枚 PEAS,价值约合 144, 063.12 美元;卖出一共 143, 813.6 枚 PEAS,价值约合 451, 146.79 美元。

一共有 1 个巨鲸在此期间,执行了净买入操作,净买入 49, 001.07 枚 PEAS,价值约合 144, 063.12 美元;一共有 3 个巨鲸在此期间,执行了净卖出操作,净卖出 143, 813.6 枚 PEAS,价值约合 451, 146.79 美元。

BITCOIN(HarryPotterObamaSonic10Inu)

巨鲸们 8 月 5 日到 8 月 6 日之间,一共执行了 4 笔 BITCOIN 交易,其中 1 笔为买入, 3 笔为卖出。买入一共 1, 137, 861.94 枚 BITCOIN,价值约合 124, 125.94 美元;卖出一共 4, 192, 971.4 枚 BITCOIN,价值约合 422, 034.70 美元。

一共有 1 个巨鲸在此期间,执行了净买入操作,净买入 1, 137, 861.94 枚 BITCOIN,价值约合 124, 125.94 美元;一共有 3 个巨鲸在此期间,执行了净卖出操作,净卖出 4, 192, 971.4 枚 BITCOIN,价值约合 422, 034.70 美元。