8月3日消息,据金十报道,AI数字人独角兽公司Character.AI宣布,谷歌(GOOG.O)已同Character.AI支付模型授权费,并将让Character.AI联合创始人兼CEO诺姆·沙泽尔 和总裁丹尼尔·德弗雷塔斯,以及Character从事模型训练和语音人工智能工作的员工(约130名员工中的30名)加入谷歌,参与Gemini AI项目。据报道,Character.AI的管理层告诉员工,投资人的股票将以每股约88美元的估值被收购。谷歌对Character.AI的整体收购价值将超过25亿美元。

金色晨讯 | 8月3隔夜重要动态一览

21:00-7:00关键词:美联储降息、特朗普、CZ、哈里斯 1.多家华尔街投行调整美联储降息预测 2.特朗普建议用加密货币解决美国债务问题 3.哈里斯获得足够票数,锁定民主党总统候选人提名 4.法国金融市场管理局开放MiCA下的CASP许可证申请 5.特朗普拒绝承诺与哈里斯辩论,理由是自己民调领先 6.美国经济衰退担忧引发全球股市大幅下跌,黄金创历史新高 7.CZ入狱以来X平台账号首次变动,新增关注SolanaNews.sol 8.美联储古尔斯比:如果失业率升至4.1%以上,必须对这种情况做出反应

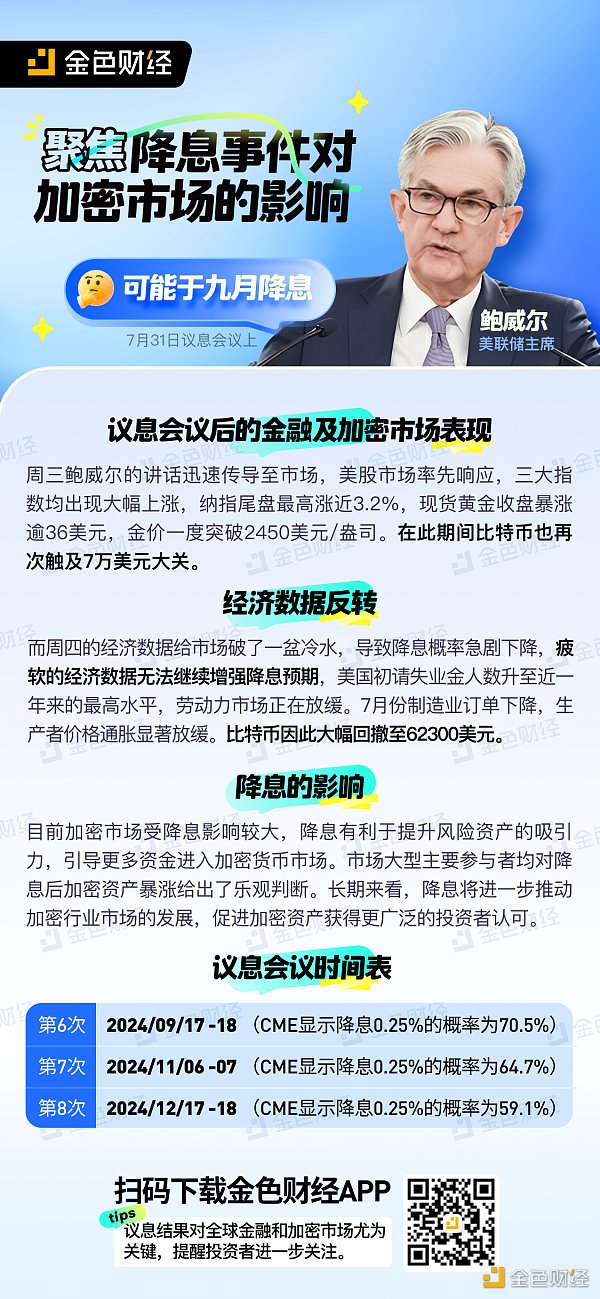

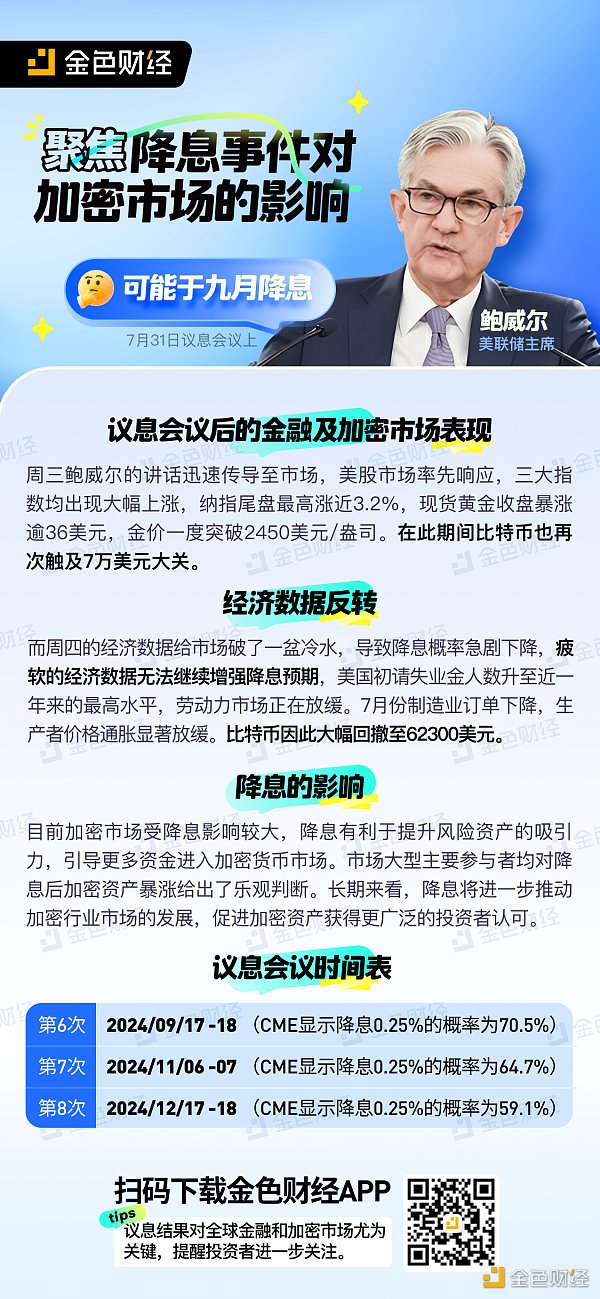

金色图览 | 聚焦降息事件对加密市场的影响

金色图览 | 区块链2024年7月安全事件总览

OG DeFi项目近期动态盘点:Aave与MakerDAO的野心与展望

作者:WOO Network

背景

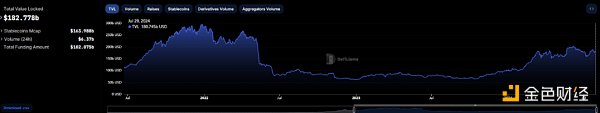

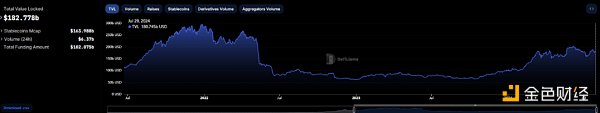

本轮迷因币为市场主旋律,对于 DeFi 以及相关「实用」代币兴趣缺缺。当前市场整体 DeFi 锁仓量约为 1820 亿美元,距离 2021 年底新高 3000 亿美元,仍约有 40% 的距离。这也间接证明了在大盘不断创高的当下,DeFi 领域未能跟上脚步,

但在加密货币市场当中,DeFi 是少数能产生真实收益的赛道,也是整体市场流动性的基石,虽然币价表现不如新兴迷因币暴力飙涨,但 DeFi 老蓝筹们仍在市场占有重要角色,像是 Aave、MakerDAO 以及 Uniswap 这三个协议整体锁仓量为前七大,同时也是该赛道的绝对龙头。

在不断迭代的加密市场当中他们是怎么站稳脚步?当中又有哪些重大更新?未来还有成长潜力吗?WOO X Research 将在本文作出解答。

Aave

当前状况

Aave 始于 2017 年的 ETHLend,2018 年更名为 Aave,2019 年在以太坊上部署了最初版本的智能合约并推出了 Aave V1,2020 年底推出了 Aave V2,2022 年 3 月推出了 Aave V3。

Aave V3 支援跨链借贷,透过高效模式提升资金利用率,并支援隔离资产的借贷。该版本还能设定借款和存款的上限,更新了清算机制,并可提供多种奖励代币。

当前 TVL 为 220 亿,为整体加密市场第二大锁仓量项目,仅次于 Lido,且支援 12 条区块链, 为所有人提供一个无须许可的借贷平台,同时也是巨鲸利用借贷方式循环作多 / 空的首选场所。

除了借贷功能之外,Aave 在 2023 年 7 月也推出自家稳定币 GHO,为超额抵押稳定币。稳定机制为:

-

当 GHO 价格高于挂钩时,使用者可以用 1 美元价值的抵押品铸造 1 个 GHO,然后以高于 1 美元的价格出售,赚取利润,使 GHO 价格回落。

-

当 GHO 价格低于挂钩时,使用者可以在市场上以低于 1 美元的价格购买 1 个 GHO,然后用它偿还 1 美元的债务,这会减少 GHO 的供应并提高价格。

另外 GHO 使用 Aave V3 的资产作为以太坊市场上的抵押品来铸造,此外 Aave 质押者( stkAAVE 持有者)与一般人相比,有以下几个主要福利:

1. 借贷利率折扣:每质押 1 个 stkAAVE:最多对 100 个 GHO 的借贷享有折扣。折扣后的借贷利率会比标准利率低。如标准借贷利率为 7.25%,而质押 AAVE 的使用者以享受的利率为 5.08%。

2. 奖励计划:参与质押的使用者可以通过 Merit 计划获得定期的奖励,目前的奖励利率为 3.58%。

目前 GHO 市值为 1.02 亿美元,与 crvUSD 市值不相上下。

但产品的好表现,并不等于好的币价表现,原因在于 $Aave 币价并与协议本身无太大关连,代币主要赋能为治理,近一年走势落后以太币许多。

近期更新

在 7 月 25 日,Aave 官方团队的治理代表 ACI 发起 Aave 新经济模型的提案,通常提案过关机率高。

主要内容为:

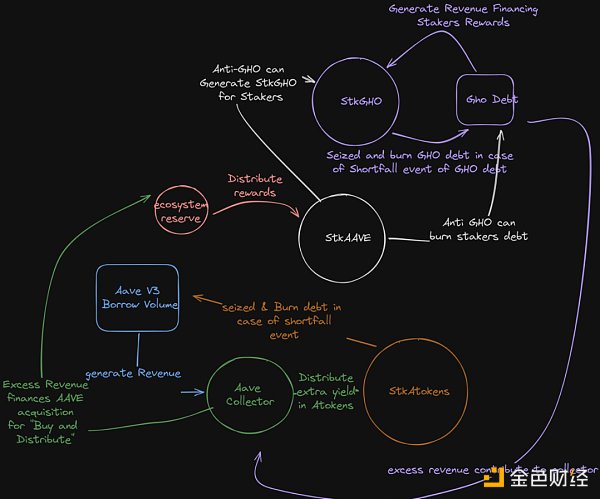

启动 Umbrella Atokens 安全模组:

-

AToken 防御机制:以前 Aave 的安全模组是将质押的资产会被卖掉来偿还债务。现在这种方式变成,新增 Atoken 类别来保护资产。如果发生短缺,这些代币将被扣押以销毁债务质押的资产会被销毁,而不是卖掉。这样可以提高系统的效率。

-

激励用户借款:大约 80% 的 Aave 用户仅在协议中存入资金,而不借款。他们主要是为了获得流动性收益,并且相信 Aave 协议足够安全来长期存放资产。要吸引用户借款,提供更多中期奖励来吸引这些用户参与 Umbrella 安全模组。主要以各自的 aTokens 进行奖励,这些奖励由相关资产的储备因子提供资金。

Aave 回购计划,运作机制如下:

-

收入产生:Aave V3 借贷产生收入,这些收入进入 Aave Collector。

-

收入分配:部分收入用于购买 AAVE 代币并分配给生态系统储备。另一部分收入以 Atokens 的形式分配给 StkAtokens 持有者。

-

安全保障:在发生资金短缺事件时,质押的 StkAAVE 和 StkGHO 代币将被扣押并销毁以偿还债务。 Anti-GHO 提供额外的安全保障,生成 StkGHO 给质押者,并在需要时销毁质押者的债务。

-

奖励发放:质押者(如 StkAAVE 和 StkGHO 持有者)会根据他们的贡献获得奖励,这些奖励来自协议产生的收入。

这样的运作方式确保了 Aave 协议的稳定性和安全性,同时为用户提供了持续的奖励。

后续影响

最大影响为协议表现与 Aave 价格正式挂勾,每当产生借贷行为时,协议便会自动在二级市场购买 Aave,无疑为 Aave 币价的长期发展注入一剂强心针。

对于持有者而言, Umbrella Atokens 安全模组的推出,其分润机制也能使质押意愿提高,为协议安全增添保障。

当前提案仍在初期阶段,对于币价实质影响并非立竿见影,仍须许多调整与讨论,但可以预见的是,若提安通过能使协议本身更加安全,将吸引更多资金进入协议,产生的真实收益也将推动 Aave 币价。

MakerDAO

当前状况

2014 年创建,2017 年 12 月,第一份 MakerDAO 正式白皮书发布,介绍了最初的 Dai(当时为 Sai)稳定币系统。鉴于当时 ETH 是系统接受的唯一抵押资产,生成的 Dai 被称为单一抵押 Dai (SCD) 或 Sai。该白皮书还包括一项升级系统的计划,以支援除 ETH 之外的多种抵押资产类型。当时的愿望于 2019 年 11 月实现。

目前 Dai 是最大的去中心化稳定币,上轮熊市也引进美国国债收益率,成为 RWA 代表项目之一。在对内发展方面,也创立 Spark Protocol 以及 Summer.fi ,两者皆为去中心化借贷平台;前者作为 subDAO,用户可以使用 ETH、stETH、sDAI 等资产获得 DAI 贷款。后者作为借贷收益聚合平台,用户可以将既有资产放大收益。

也对外投资 Multis、Opolis,前者为 Web3 企业链上解决方案,后者为 DAO 解决方案。

可以说 MakerDAO 在币圈业务触角多元,对内对外皆积极行动寻求机会。

MKR 做为治理代币,能投票决定的项目包括含调整 DAI 储备率、增加可抵押的加密货币资金池、调整风险参数等等。

除了治理代币外,Maker 还会被用来支付赎回资产的稳定费用。当使用者希望能赎回当初抵押的资产时,必须也只能支付一笔 Maker 作为稳定费。而这笔支付的稳定费将会被用来回购市场上的 Maker,并且销毁以保持稀缺性。

在价格方面,由于享有 RWA 赛道红利等因素,近一年 MKR 价格表现与以太币相比并无太大落差。

近期更新

在 5 月 16 日,MakerDAO 创办人 Rune Christensen 于推特上宣布将进行 DAI 稳定币的重大升级,原因是他认为目前 DAI 在规模化上实现与美元挂钩、保持纯粹的去中心化以及同时扩大规模是不可行的。

但 Rune 仍希望大规模采用以及保持去中心化,他预计推出两种稳定币:

-

NewStable:符合监管要求稳定币

-

PureDai:完全去中心化稳定币

NewStable:符合监管要求稳定币

遵循 Dai 的发展轨迹,并将重点放在实用性和采用上, NewStable 还是一种去中心化的稳定币,透过使其治理使其尽可能具有弹性和透明性,使用去中心化作为实现实际目标的手段。

NewStable 将接管 Dai 的 RWA 和 tradfi 业务,将继续依附于 Maker,并获得 Endgame 的代币经济、成长重点和治理功能。

加入冻结功能,为了确保 NewStable 能够安全地达到全球规模,发布时不会实现冻结功能,但代币将具有可升级性,以便稍后可以透过治理投票来实现,随着 NewStable 大众市场采用,这将导致使用大规模 RWA 抵押品的安全性、稳定性和可靠性更高。

在 NewStable 上线后经过初始过渡期(目前估计至少为 1 年)后,DSR (DAI 存款利率 ) 将开始逐步淘汰,随着时间的推移逐渐降低费率。最终,yield 将仅在 NewStable 上可用。

PureDai:完全去中心化稳定币

PureDai 将仅使用纯粹去中心化的抵押品,如 ETH 和 stETH,不会包含 USDC 等较中心化的资产。

此外 PureDai 拥有自由浮动的对标价格(不一定会对标美元),并搭配最大程度去中心化的预言机系统。这一机制将绝对不会受到任何组织,包括 MakerDAO 的修改。

为了将 PureDai 的法律合规风险降到最低,PureDai 将以最终不可变的合约形式发布。一旦 PureDai 发行后,其合约将无需也无法进一步升级或更改,并且完全独立于 Maker 的控制之外。一旦启动合约,PureDai 将与 Maker 没有任何关系。

因此,PureDai 的合约设计非常重要,Rune 认为至少需要几年的时间才能推出。

*NewStable、PureDai 随时可与 Dai 相互转换

(2) 在 7 月 17 日,MakerDAO 创办人 Rune Christensen 在社群平台上表示,MakerDAO 推出 NewGovToken 启用功能。

当 Spark subDAO 启动时,NewGovToken 持有者将能够启动其 NewGovToken 以获得 SPK 奖励。NewGovToken 启动者将获得所有 SPK 代币奖励的 15%

NewGovToken 可透过将 MKR 以 1:24,000 比例获得,Endgame 启动后即将推出。启动 NewGovToken 没有锁定期或额外风险,可以随时即时取消启动。

(3) 7 月 13 日,MakerDAO 周四表示计划将其储备中的 10 亿美元投资于代币化的美国国债产品。包括贝莱德的 BUIDL、Superstate 和 Ondo Finance 在内的该领域的顶级参与者表态将积极参与该计划。 据报道,MakerDAO 的计画意味着其储备策略将进行重大调整,部分支持其去中心化稳定币,这些稳定币由一系列合作伙伴在链下持有的美国政府债券和票据支撑。

后续影响

从 MakerDAO 近期发展方向可以看出亟欲往 RWA、合规、大规模采用等方向前进。加密市场随着年初的比特币现货 ETF 撬开了传统金融市场的大门,但现在以太币 ETF 通过,也证明加密资产越来越受到关注以及引发传统机构的兴趣。

随着加密监管友好趋势上涨,可以预见 RWA 赛道仍是 2024 重点炒作赛道。 MakerDAO 挟带 RWA 叙事红利以及身为以太坊老牌项目,在币价表现上仍是我们可以期待的。

Coinbase:无论特朗普哈里斯谁当选 白宫都将对加密货币友好

作者:夏军雄;来源:元宇宙NEWS

当地时间周四(8月2日),美国最大的加密货币交易所Coinbase首席执行官布莱恩·阿姆斯特朗预测称,无论哪个政党获胜,下一届美国政府都将对加密货币持建设性态度。

Coinbase周四公布了2024年二季度财报。财报显示,Coinbase二季度营收为14.5亿美元,同比大增104.8%,超过分析师预期13.9亿美元;二季度交易性收入为7.809亿美元,分析师预期7.451亿美元;二季度净利润为3600万美元,每股收益0.14美元。

加密货币长期被视为高风险行业,受到监管机构的严格审查,但这一局面近来有所改变。随着华尔街机构越来越重视加密货币,美国监管机构批准了加密货币基金,提高了其主流吸引力。共和党和民主党都开始认可该行业日益增长的影响力。

阿姆斯特朗在财报后的电话会议上表示,作为一个重要的投票群体,加密货币倡导者正在发出自己的声音,而两党政界人士都注意到了这一点,出台全面的加密货币相关立法的势头越来越强。

三大支持加密货币的超级政治行动委员会Fairshake、Defend American Jobs 和 Protect Progress已经筹集了2.3亿多美元来支持友好的候选人。

共和党总统候选人特朗普上周表示,如果自己重返白宫,他将确保政府100%保留其拥有的比特币,并会将比特币列为美国战略储备资产。

有媒体报道称,美国副总统、民主党总统候选人哈里斯的顾问也接触了顶级加密货币公司,以改善双方关系。

AJ Bell投资分析师Dan Coatsworth表示:“唐纳德·特朗普支持加密货币,如果他获胜,理论上会为该行业带来顺风。我们还不知道卡马拉·哈里斯的立场,但有报道称她可能会采取比乔·拜登更温和的立场。”

美国最高法院上月推翻了所谓的“雪佛龙尊重原则”,大幅削减了联邦行政机构解释其所执行法律的权力,分析人士认为这有利于加密货币行业。

Coinbase和美国证券交易委员会(SEC)正在进行法律斗争。SEC去年3月起诉Coinbase,称其为未注册的经纪商。Coinbase随后在去年4月发起了反诉。

阿姆斯特朗盛赞了美国最高法院的行动,他表示:“我们认为这个案件是最高法院对机构越权持怀疑态度的一个迹象,这对我们的行业总体来说是积极的。”

为什么说交易所模式才是最好的加密业务?

作者:MASON NYSTROM;编译:深潮 TechFlow

加密货币的超级力量是创造新的资产和市场。

因此,加密货币中最常见且成功的商业模式之一就是交易所模型。如果你在加密货币领域待了一段时间,这并不令人惊讶,但我认为在评估加密公司和协议时,这一模式常常被低估。

交易所可以出现在多种场景中,但通常为某种资产或服务创建交易场所,并提供处理这些交易的机制。

如今,我尝试问自己一个问题——这个协议或业务如何能够成为一个交易所?对于某些业务来说,这一点非常明显,但对于其他业务,则需要一些想象力。

一条普遍的经验法则是——应用与交易的接近程度越高,初创应用转变为交易所的可能性就越大。这对于执行交易的应用(例如,兑换)是直观的,但对于处于堆栈特权位置的应用(例如,在价值流中)或起初作为 SaaS 产品但可以发展为拥有强大市场的平台的应用同样成立。

交易所适合在以下场景中发展:

-

新资产在链上出现

-

应用控制分发并可以引入交易行为

-

新服务出现,影响有价值的链上状态或与交易有所关联

-

加密游戏控制自己的资产发行并拥有开放经济

-

开发者平台可以引入服务市场或拍卖行进行交易

当新资产在链上出现时

这是交易所最有可能出现的明显场景。Coinbase 创建了一个比特币市场。早期参与者如 Etherdelta 展示了对交易长尾代币的市场需求,尽管后来的竞争者 Uniswap 成为主导场所。对于新创建的资产如 NFTs(例如,Superrare、Opensea)以及衍生资产如稳定币(例如,Curve)和永续合约(例如,Deribit、dydx 等),情况也是如此。

当然,并非所有交易所都能成功或拥有相似的护城河。一些新资产如 ERC 1155 或比特币序列号更适合由现有交易所(例如,Magic Eden)来服务,而不是新兴交易所。基于新资产的交易所通常在拥有流动性网络效应、控制最终用户分发或作为其交易的基础资产的特权发行者时,防御能力最强。

控制分发的应用

一般而言,控制最终用户分发使得应用能够升级为交易所。Phantom 和 MetaMask 是钱包,但 MetaMask Swaps 的出现使所有钱包都变成了交易所。Telegram 机器人是交易所,但位于用户更方便的地方——他们的直接消息中。社交应用如 Farcaster、Lens 和 Unlonely 提供内置交易功能,用于在分发点交换资产——如 meme 代币、NFT、积分等。同样,Solana 的 blinks 现在为任何应用实现应用内交易并成为交易所提供了一种模型。

未来,我预计更多以分发为重点的应用将利用类似于 Solana blinks、Farcaster frames 或 Lens open actions 的原语提供应用内交易。历史上,web2 应用被迫将用户引导到其他平台进行交易,但现在区块链可以在分发点提供交易,这意味着所有应用都可以成为市场。

新服务的市场

影响有价值链上状态或与交易有某种关联的服务提供商,具备成为交易所的能力。例如,预言机将外部数据(如股票价格数据)引入链上,这可能影响其他资产的链上价格,触发清算,或导致套利,从而产生预言机可提取价值(OEV)的实例。像 Pyth 这样的预言机提供商通过创建将交易与预言机更新捆绑的拍卖,进入交易所模型,并让人们为优先处理交易支付费用。桥接和跨链互操作性服务自然充当交易所,通过类似方式控制资产价格。

更为新兴的是 ZK 证明市场和必须在链上提交的服务。因此,ZK 证明市场(例如 Gevolut)和聚合器(例如 Nebra)将不得不与交易和其他证明生成器竞争稀缺的区块空间。尽管证明服务领域正在发展,领先的提供商将从规模经济中受益(更多证明 → 更多聚合 → 更便宜的证明 – 更多证明),这可能使这些服务市场成为有价值的交易所。

加密游戏

Web2 游戏与 Web3 之间一个显著的区别是向拥有可转移资产的开放经济的转变。由于像 Axie 这样的加密游戏通常控制资产的发行和流通速度(例如,周转率),它们可以垂直化自己的游戏内交易所或以其他方式充当资产经纪人。这自然为 web3 游戏提供了引入交易所业务的机会。

开发者平台作为市场或拍卖行

开发者平台的情况稍微不那么明显,但它们受益于规模经济,并在堆栈中占据特权位置,使它们与交易保持密切联系。

作为服务的 Rollup 提供商(RaaS),例如 Conduit 和 Caldera,也具备通过创建自己的分片排序器插入价值流的能力,这些排序器成为 RaaS 支持链的交易排序焦点。虽然共享排序器当然可以自行排序区块,但它们也可以拍卖交易并捕获 MEV(矿工可提取价值)。

另一个核心的开发者基础设施是钱包即服务提供商(即 Dynamic、Crossmint、Privy),它们能够连接用户资金跨越不同应用,提供粘性的用户和开发者体验。借助这种锁定,WaaS 提供商提供应用内交易、上下车交换,可能还会提供类似的钱包交换插件功能。

随着加密经济的发展,所有资产都转移到链上,我们无疑将看到更多交易所的出现。

揭秘区块链盈利能力:哪些 L1 和 L2 收入最高?

作者:@BanklessHQ;编译:白话区块链

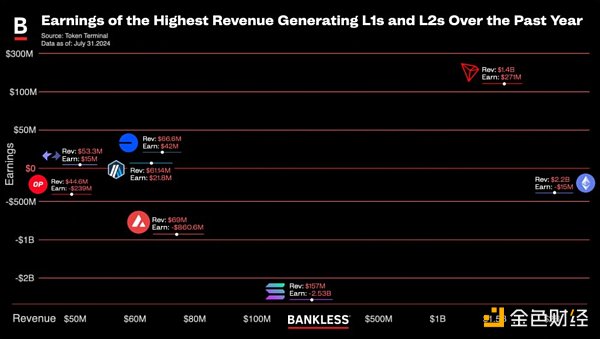

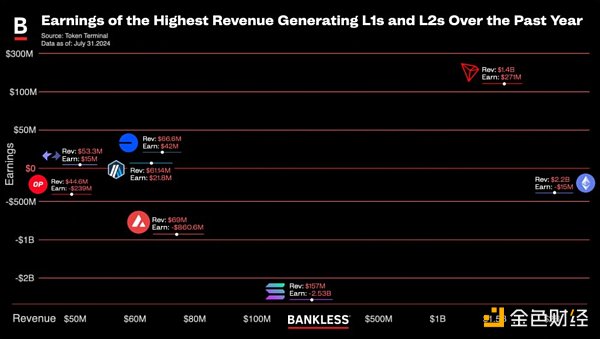

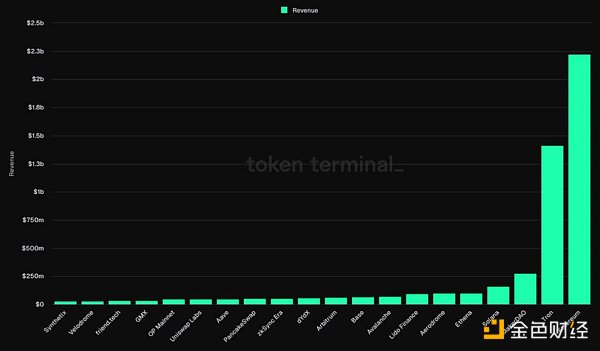

图是支撑最具收入和收益的L1和L2网络的数据。今天,我们将探讨按收入排名前四的L1和L2,并分析这些区块链实际保留的收入是多少。

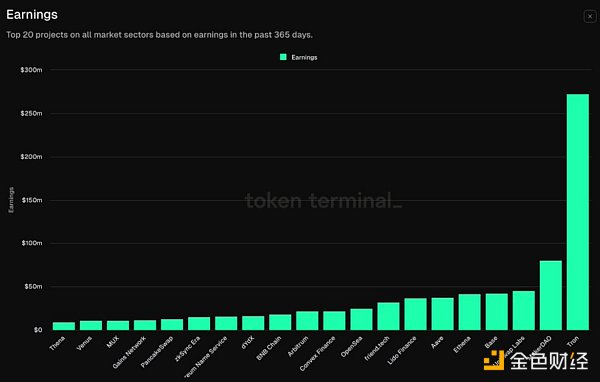

在本文中,我们将收益定义为:总收入减去Token发行。

1、哪些L1区块链是有利可图的?

1)以太坊

在收入方面,@Ethereum 远远领先于其他所有区块链,包括L1和L2,在过去一年中收入达到了22.2亿美元。

然而,尽管有着可观的收入,以太坊还是记录了1500万美元的净亏损。

这是怎么回事?这一亏损主要是由于新Token的发行速度超过了收入,使得其收益在2023年下半年表现强劲后,今年至今出现了负增长。这在很大程度上可以追溯到交易活动向L2的转移,减少了直接支付给这个全球计算机的费用。因此,尽管有大量的交易量和网络活动,这一迁移导致以太坊的收益下降。

2)波场

默默无闻的巨头 @trondao 在总收入方面排名第二,过去一年收入达到14亿美元。

波场的成功直接归功于其网络上广泛的稳定币活动,它在稳定币数量上仅次于以太坊。由于在阿根廷、土耳其以及通货膨胀率持续高企的非洲国家等发展中经济体中被广泛使用,这一特点尤为显著。虽然有些人可能会称其为“单一技能选手”,但这一“技能”在过去一年中转化为2.71亿美元的收益,使其成为迄今为止最盈利的区块链。

3)Solana

@solana 也是收入排名靠前的协议之一,过去一年收入达到了1.57亿美元。

Solana的受欢迎程度源于其作为表情包币集散地的地位、空投带来的资本增长、解决垃圾信息问题的技术升级以及对人工智能等领先趋势的支持,这些都助力其在本周期中获得了显著的关注度和强劲的收入。然而,这种增长并未转化为实际收益。考虑到向质押者发行的Token和运营成本,Solana在过去四个完整季度中录得25.3亿美元的巨额净亏损,完全抵消了其收入,使其深陷亏损状态。

4)雪崩

拥有自己的表情包币基金的L1 @avax 以6900万美元的收入位居第四。

雪崩以其子网扩展解决方案和专注于游戏的特色而闻名,其即将到来的重大升级ACP-77将改善子网的部署和管理体验,使其更加经济实惠,从而有可能增加收入。尽管如此,该链在过去一年中仍然面临着860.6百万美元的净亏损,这主要是由于Token发行和运营成本所致,因此未来仍有很长的路要走。

2、哪些L2区块链是有利可图的?

1)Base

尽管成立不到一年,由Coinbase推出的L2 Base凭借OP Stack迅速崭露头角,自成立以来已创收6660万美元。

值得注意的是,@base 成功保留了其中的63%,在同一期间净赚4200万美元。这一成功可归因于两个关键因素:

-

首先,Base通过EIP-4844引入blob,显著降低了成本,使成本从2024年第一季度的934万美元降至2024年第二季度的69.9万美元。

-

其次,Base没有原生Token,这使其更具竞争力,避免了其他L2所面临的分发相关费用。

2)Arbitrum

Arbitrum是锁仓量(TVL)最大的L2,锁仓量达172亿美元,过去一年创造了6114万美元的收入。

作为DeFi的枢纽,@GMX_IO 和 @pendle_fi 等领先的DeFi协议落户 @arbitrum,其SDK也为 @SankoGameCorp、@degentokenbase 和 @XAI_GAMES 等L3提供了主要基础设施。尽管收入尚未达到Base的水平,Arbitrum在过去一年中取得了2180万美元的收益,尤其是在第二季度表现出色,当时其费用降至仅61.3万美元,而第一季度的费用为2000万美元。

4)zkSync Era

作为领先的零知识(ZK)技术驱动的L2之一,@zksync Era在过去一年中创收5330万美元。

自2023年6月空投后,该网络的锁仓量(TVL)显著增加,ZK技术为链上增加了约8.5亿美元的价值,尽管随着用户出售空投的Token,这一数额逐渐减少。然而,该链仍然保持盈利,过去一年净赚1530万美元,过去四个完整季度净赚1750万美元。尽管zkSync在L2排名中仅位列第八,但其盈利能力使其成为第三最赚钱的L2。

5)OP Mainnet

作为Superchain的核心,@Optimism 在过去一年中通过其主链上的排序器费用以及网络中如@zora和Base等项目,创收4460万美元。

2024年第二季度,Optimism网络活动达到创纪录水平。日均活跃地址数增长至121.6K,环比增长37%,尽管市场低迷,日均交易量也增长至601K,环比增长28%。和其他L2一样,EIP-4844对这一增长贡献巨大,费用的降低增加了网络活动,进而使Optimism的净盈利增长超过150%。

尽管如此,Optimism仍然深陷亏损,过去一年因回溯性空投、激励计划和运营成本而遭受了2.39亿美元的净亏损。

3、叙事与基本面

在分析这些数据时,请记住,正如传统金融(TradFi)中一样,盈利能力只讲述了故事的一部分。没有人是根据英伟达当前的财务状况下注数万亿,而是它背后的叙事推动了其增长。

对加密货币买家来说,基于叙事的投资往往是默认选择,他们在进行高风险操作时希望获得超额回报。然而,仍需铭记的是,依然有网络在今天的活动基础上建立起了实质性的业务。

深入探讨顶级L1和L2的收入和收益,可以更深入地了解这些网络的基本健康状况及其在竞争格局中的地位。

VC和开发者的新焦点:新叙事「Web3 x AI Agent」及潜力项目解析

国内还没有多少有关新叙事 Web3 x Agent 的内容,很荣幸与 Solana 上的潜力 AI 项目 HajimeAI 合作完成本次研究。

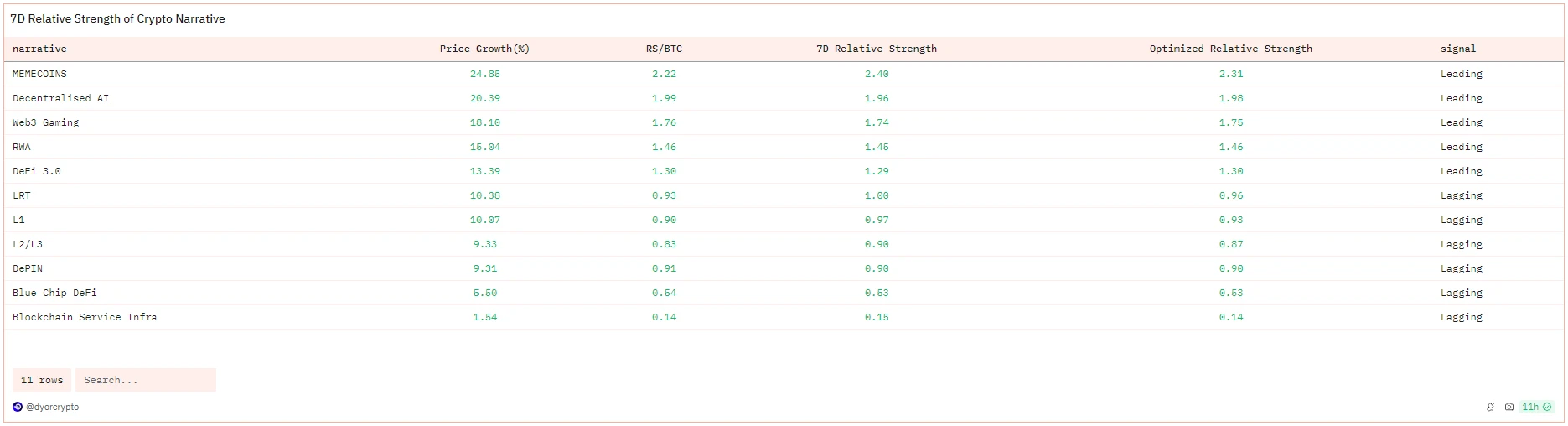

回看今年一月,美国比特币现货 ETFs 获批,引发了投资者的强烈看涨情绪以及正向资金流入。加密市场在 2024 年上半年继续增长,总市值增长了 37.3% 。有几个 Crypto 叙事获得了很强的动能,在我的印象里, Memecoin、AI、RWA 是表现最强劲的。就从上周的币价表现来看,AI 仍然是比较强的,仅次于 Memecoin。

Web3 x AI,今年各个 Web3 VC 大举押注这个赛道,甚至能在公开市场购买老项目 TAO(Bittensor),所以我并不认为这是个转瞬即逝的叙事。相反,它会随着传统 AI 赛道的发展而继续创新。

比方说,传统 AI 领域的最新趋势 AI Agent 也被带入到了 Web3 世界。在上半年里,有大量 Web3 x AI Agent 项目启动,例如 Spectral、Olas Network,同时也有很多老项目在紧跟这个叙事,例如 Fetch.AI $FET,Phala $PHA。在刚刚过去的 ETHCC 上,有不少 Web3 开发者和顶级 VC 开始聚焦在 AI Agent 叙事上。

本文从我认为的两个最具代表性的新项目着手,来快速理解这个新叙事以及其中的机会。

目录:

一、什么是 AI Agent?

二、Web3 x AI Agent 的新变革

三、Spectral 投研

四、GaiaNet 投研

五、其他早期项目概览

一、什么是 AI Agent

简单来说,AI Agent 是一种基于大语言模型(LLM),能够感知环境进行自主理解、独立思考、自主决策和执行动作的“代理”。就类似于人类“做事情”的过程,Agent 的核心功能,可以归纳为三个步骤:感知、规划和行动。

那么 AI Agent 与 ChatGPT 等 AI 聊天机器人有何不同呢?在目的和能力上

聊天机器人旨在与人类互动,由于 AI 聊天机器人是为了帮助人类而设计的,它们不会采取自主行动;

而 Agent 则旨在完成自主任务,具备采取自主行动的能力。你不用一直告诉它要做什么,只要给它一个目标,就能想办法自动帮你完成

举个例子,AI Agent 就像是一个更加智能的小爱同学,当你生病的时候,你对它说:“小爱同学,我身体有些不舒服。”

它会通过监测你的体温和其他身体指标,并结合互联网上的数据和信息,经过分析,给你一个结论:“你阳了”。然后主动给你生成了请假条,你只要点点头就会直接发给你老板。而且它还能感知到,家里的退烧药不够了,就自主帮你把药品加入购物车,只要你支付, 15 分钟后就会送到家门口。

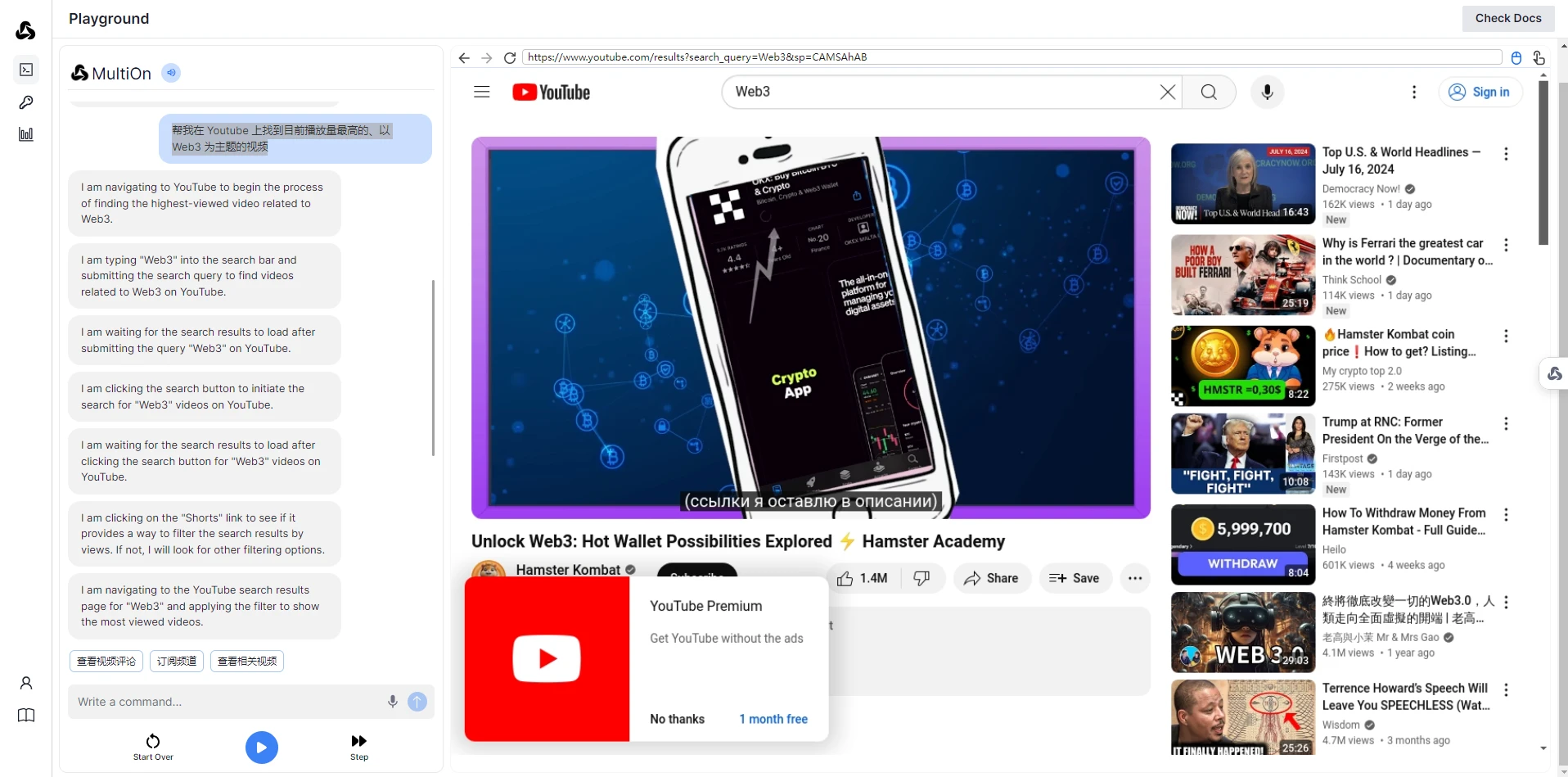

把 Web2 最火的一些 AI Agent 几乎都用了一遍,比如 Perplexity、CrewAI、AutoGPT,MultiOn,比较常用的功能包括批量文档内容提取、互联网信息整合(生成研究报告)。MultiOn 这个产品我用起来很有心意,在这里着重介绍下。它主打的是简化互联网用户交互,解放用户双手,改变用户与互联网的互动模式。

例如,我向 MultiOn 下达了一个任务,“帮我找到 Youtube 上播放量最高的 Web3 主题视频”,从“浏览器打开 Youtube”、“搜索主题为 Web3”、“筛选播放量最高”,全部自动完成,最后 Agent 向我输出了 2600 万播放量的视频 ✅

二、Web3 x AI Agent 的新变革

首先,Web3 能为 AI Agent 带来什么?换句话说,将 AI Agent 搬到链上,能有什么好处?

-

抗审查

AI Agent 基于 LLM,集中式的 LLM 会导致输出偏向便审查的结果,这样就会一定程度上限制真实信息的传播。使用去中心化的 LLM 搭建 AI Agent 可以解决这个问题。

-

去中心化/所有权

相同的道理,除非是自己花费巨量数据资源做 LLM,否则 AI Agent 的核心数据仍然保存于集中式 AI 提供商。

-

货币化

AI Agent Launchpad?发币治理某个 AI Agent,IAO(Initial Agent Offering),给 AI Agent 开发者和投资者提供变相途径。

-

可组合性/乐高

AI Agent 与其他同网络 Agents 之间交互、交易、赋能上的互操作。如果参考 DeFi 的可组合性,未来仅用一个 Web3 的 AI Agent 实现从投资选品、寻找流动性最好的 DEX、完成代币交换、监控收益情况,也就不足为奇了。

反过来,AI Agent 又能为 Web3 带来什么?

1. 对话式 AI Agent 上链,除了 Web2 Agent 能做到的特定领域专业知识搜集与整理,也能做到 Web3 链上信息的检索和汇总,大大简化了 Web3 用户链研过程。

2. 仅仅看 AI Agent 的概念,还有 MultiOn,真的很能让我想到一直在奶的 Intent-Centric(以意图为中心),要做的就是解放链上用户的双手,改变用于与 Web3 交互方式,实现 Mass Adoption。这些交互包括但不限于 Swap、空投交互。想象一下,向 AI Agent 说,“帮我完成 Linea 的空投交互”,AI Agent 就能从网上获取 KOL 们的空投教程,然后通过链上钱包跟着步骤自动完成。(那好像就不需要撸毛工作室了?)

或者“帮为我构建一个 ETHBot,当 ETH 低于 MA 200 时,用我 USDT 余额的 30% 买入 ETH”,全天候监控市场,是不是很性感。

如果每个求解器都采用能自动做链上交互的 AI Agent,其实就实现了意图协议最重要的一块拼图。

关于 Intent-Centric 可以查看我之前的公众号文章。

所以在这里,我想将目前的 Web3 x AI Agent 赛道具体产品分为两种,一种是 Web2 式链上对话 AI Agent,另一种就是上一段所说的比较 Web3 Native 的 AI Agent。

第一种可理解为,在某个 Layer-1 上创建的 AI Agent,适用于 Web3 用户学习特定领域专业知识,以及做链上研究。不包含链上操作

第二种可理解为,逻辑上链,帮助用户在链上实现一些特定交互。包含链上操作

当然,我的分类只是最基本的基于“AI Agent 是否具备链上交互能力”,并未考虑是否基于可靠、可验证的去中心化 AI 模型。

下面各介绍一个典型项目,GaiaNet 和 Spectral,进行横向对比

三、Spectral(具备链上操作能力)

前身是一个基于以太坊的信用评分协议,旨在为贷款人提供评估借款人信用风险的新方式。

2023 Q4 转型为机器智能网络,允许用户构建链上 AI Agent,形成链上代理经济。

1. 业务模型

Spectral 四个比较重要的产品:

Spectral Syntax,一个官方开发的 Agents 集合,用户可以告诉某个 Agent 要做什么,Agent 会将自然语言意图转换为可执行代码来帮助用户完成。例如创建 NFT、创建 Memecoin、自动化交易、链上信息检索。亲身体验了下 MoonMaker Agent,可以实现自动化完成从名称创建、logo 设计到 CA 部署。

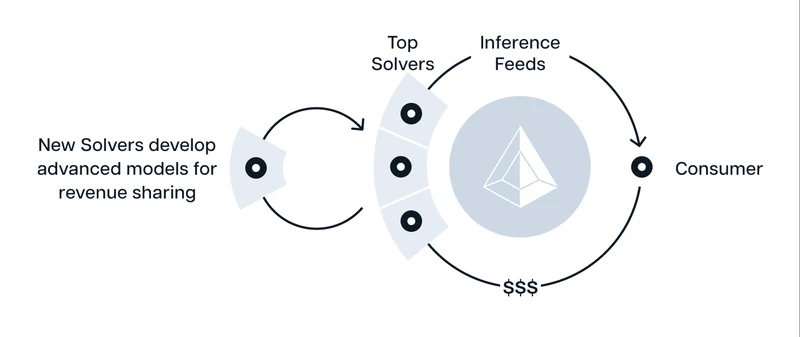

Spectral Nova,一个直接向智能合约提供机器学习推理的去中心化平台,顶尖科学家、企业、Dev、工程师等模型创建者可以在其中构建 AI 模型,获得用户付费收入。此外,模型创建者可以发布带有奖励的挑战。其中的求解者(赏金猎人)解决挑战,赢得奖励,或者获得收入分红。创建者、求解者、验证者和消费者在 Spectral 的机器智能网络上相互交互,通过激励机制形成飞轮。

Agent Wallets, 2024 Q3 推出,通过将 AI Agent 集成到钱包里,帮助用户实现链上操作,简化 Web3 用户体验。举个例子,支持使用 USDC 进行无 Gas 交易,Gas 资产 Agent 将自动执行交换。

Inferchain,一个以 AI Agent 为叙事的 Layer 1 ,将集成 Syntax、Nova 中的 Agents,促进这些 Agents 之间的互操作。将在 2024 Q4 推出。

2. 发展历程

2021-2022 分别以作为 Web3 信用风险评估基础设施完成融资

2024.03 推出 Syntax,正式转型为链上 AI Agent 叙事

2024.05 TGE,启动第一季空投

2024.06 与加密钱包 Turnkey 合作,Q3 推出 Agent Wallet(Turnkey 曾融资 1500 万美元,红杉、Coinbase 参投)

3. AI x Web3 的结合点

Inferchain 是 Spectral 生态的最后一块拼图,实现其最终愿景,轻松开发链上 AI Agents,并能够互通互联,最终实现 AI 在 Web3 领域的应用透明化、去中心化和可验证。

4. 产生的价值

解决了集中式 AI 试错成本昂贵,依赖于单一 source 并且信息真实性的问题 ;

使普通用户(非技术)也能够快速创建链上 Agent;

促进链上 Agents 之间的通信。

5. Spectral 代币经济学

$SPEC,用户可以使用代币来作为支付手段,付费使用社区开发的 AI Agents。此外还被用于去中心化治理,质押机制:

在 Spectral Syntax 中,质押 SPEC 的用户有权创建 AI Agents,和访问社区创建的 AI Agents;

在 Spectral Nova 中,验证者需要质押 SPEC 作为抵押品,来验证求解者完成的挑战。

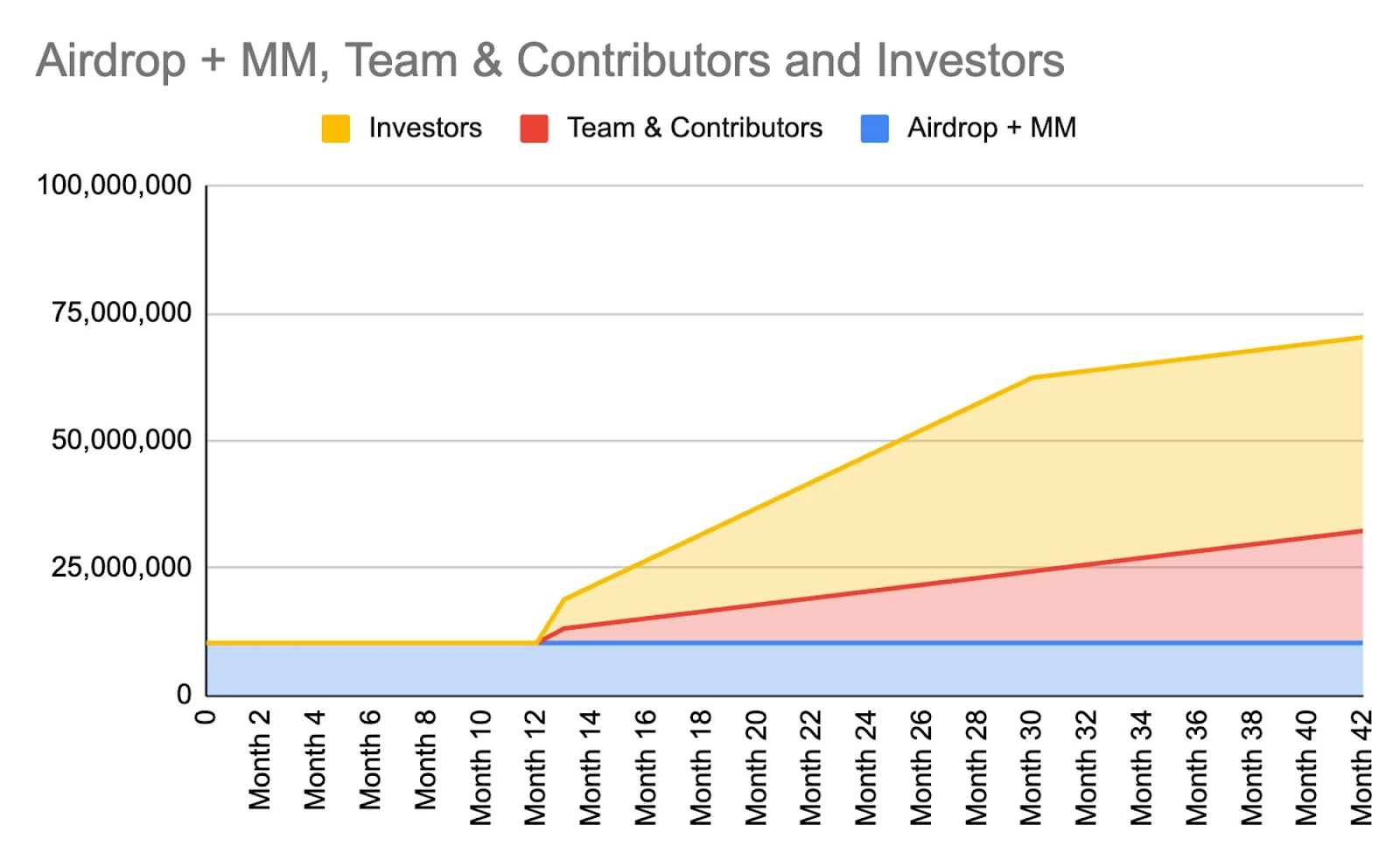

SPEC 已上市 Bybit、Gate.io、MEXC 等交易平台,流通市值 8500 万美元,FDV 8 亿美元

目前流通部份只有第一季空投+做市商份额,占总量的 10.3%

⚠️ 2025.05 开启核心贡献者和投资人解锁,如果今年后面几个月加密市场继续走高,则需注意解锁后的抛售风险

6. 团队背景

Sishir Varghese – 联创和首席执行官

此前曾担任 AlphaChain 联合创始人和执行合伙人,还担任过 Loopring 的战略合伙人

Mihir Kulkarni – 产品主管

此前曾是 Coinbase 机构产品运营经理

7. 融资情况

轮次一:

Galaxy, ParaFi Capital, Maven 11, Alliance DAO, Rarestone Capital …

轮次二:

General Catalyst, Social Capital, Jump Capital, Samsung Next, Circle Ventures, Franklin Templeton, Section 32 …

超级大 VC 投资背景,例如富兰克林汉普顿、三星、谷歌

8. AI Agent 使用情况

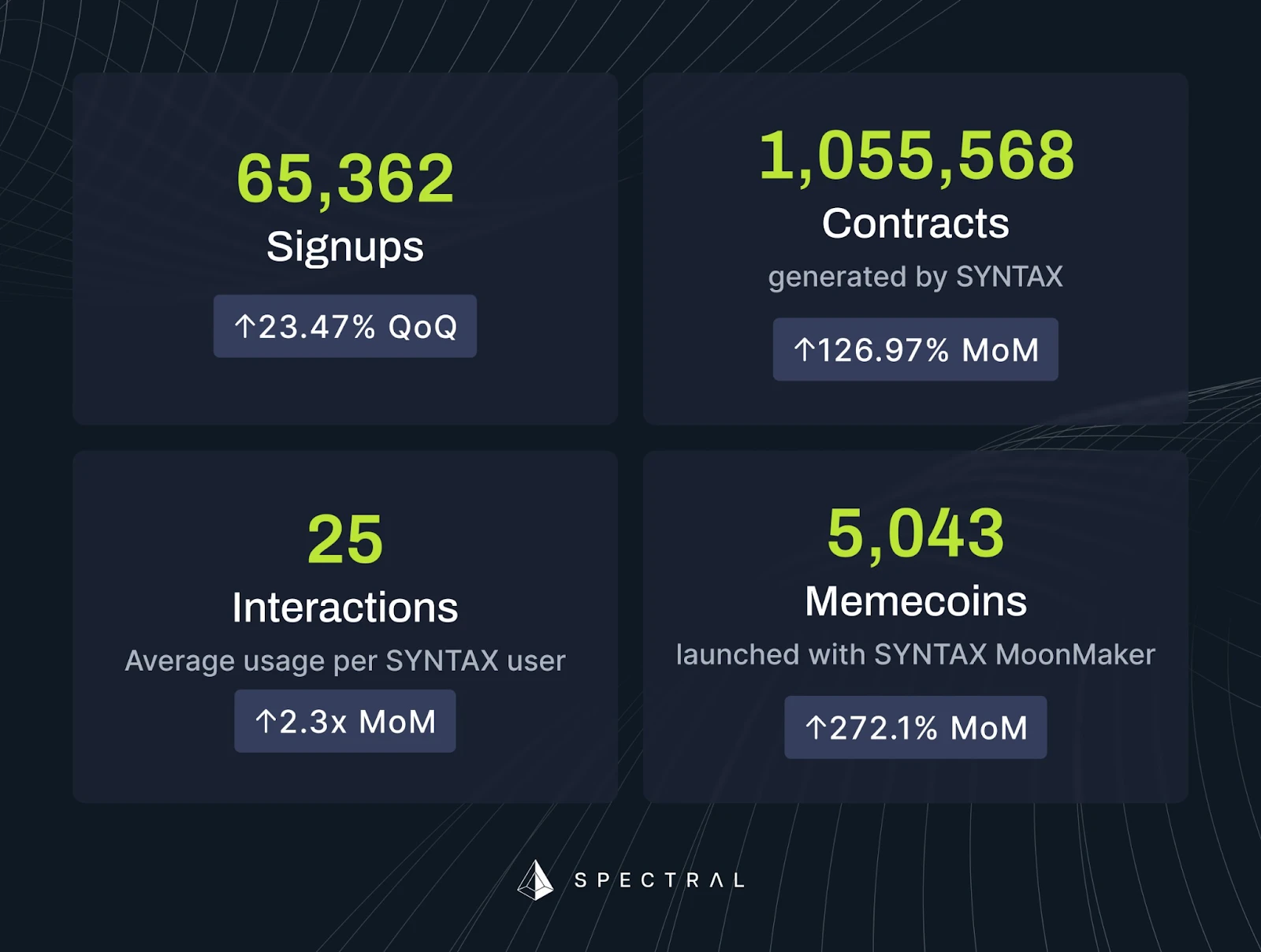

2024.06 公布的 Q2 数据:

注册用户 65, 362

由 SYNTAX 生成的合约数量 1, 055, 568

每个用户的平均交互次数 25

使用 MoonMaker 创建的 Memecoins 数量 5, 043

四、GaiaNet(不具备链上操作能力)

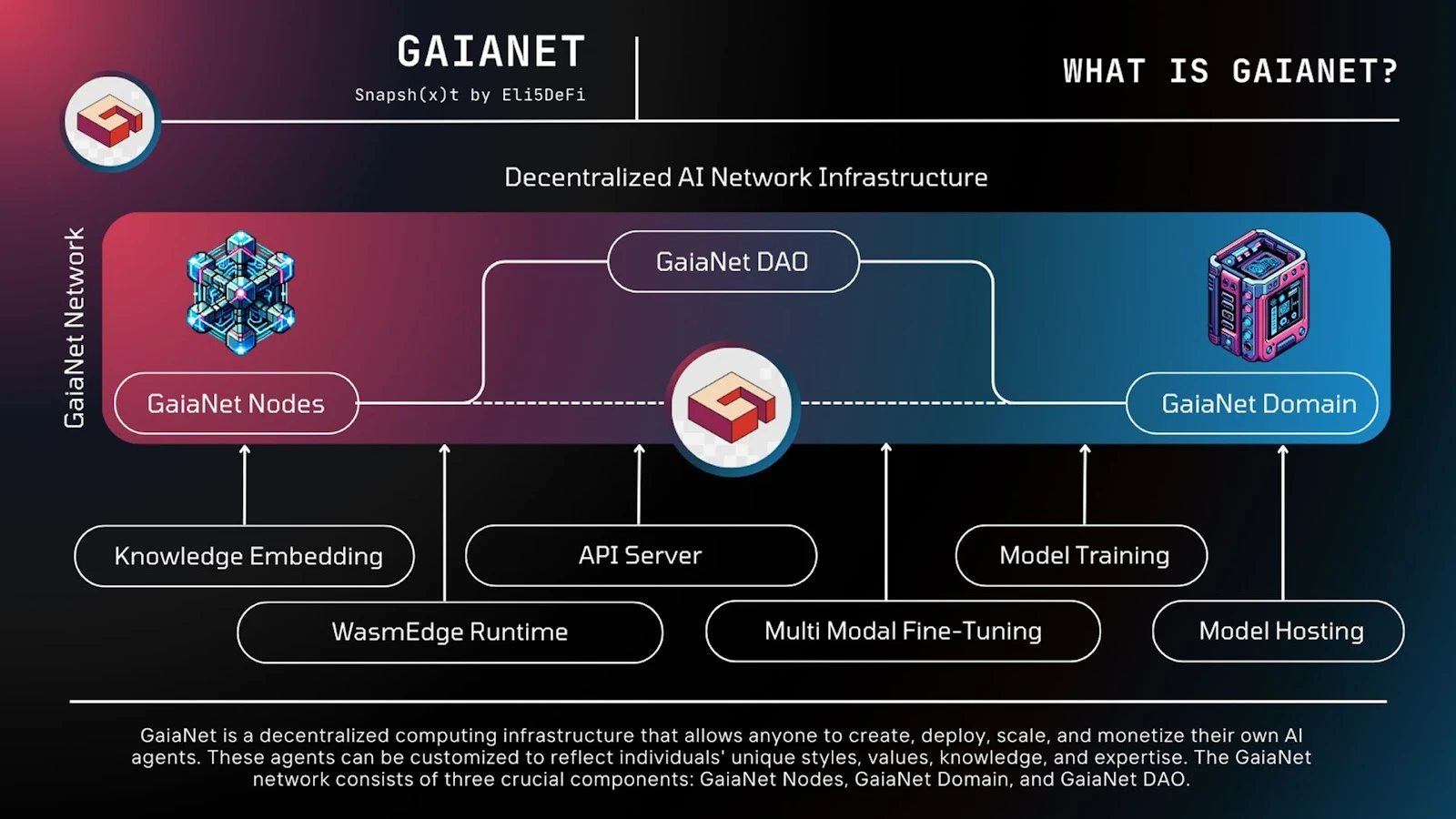

GaiaNet 是一个分布式 AI 基础设施,将逐步成为一个去中心化的 AI Agent 生态系统

1. 业务模型

节点即 Agent,Node = Agent。在我自己搭建节点的实践中,当我自己与节点对应的 AI Agent 对话时,AI Agent 输出结果要消耗计算资源。

打造一个基于以太坊,以节点的形式聚合各领域知识库的 AI Agent 网络,让个人和企业根据自己的特定领域专业知识来快速构建 AI Agent,并提供给需求端以盈利。

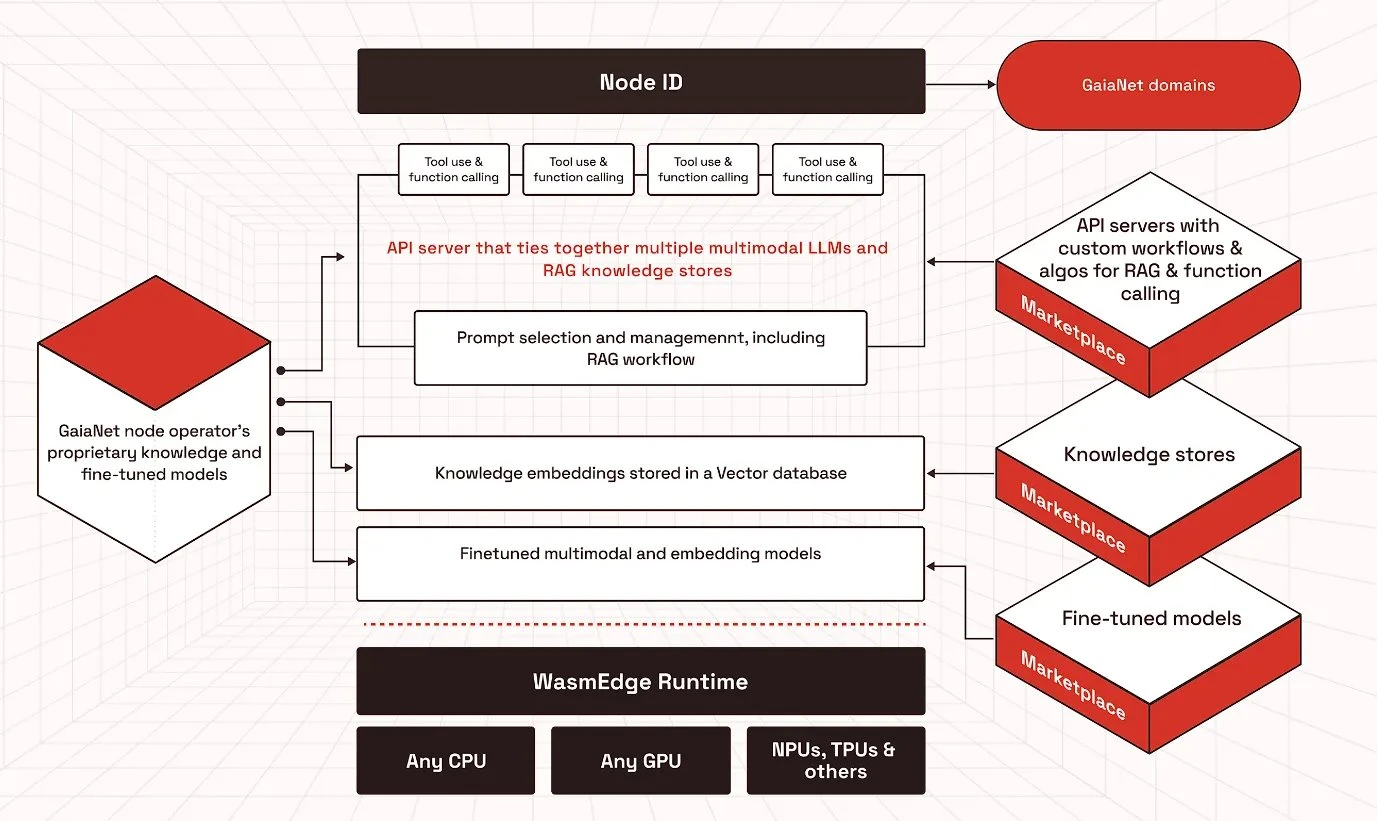

GaiaNet 网络的三个核心组件:

• GaiaNet 节点

一种全面的软件堆栈,个人和企业能够快速部署融入自己专业知识的 AI Agent。

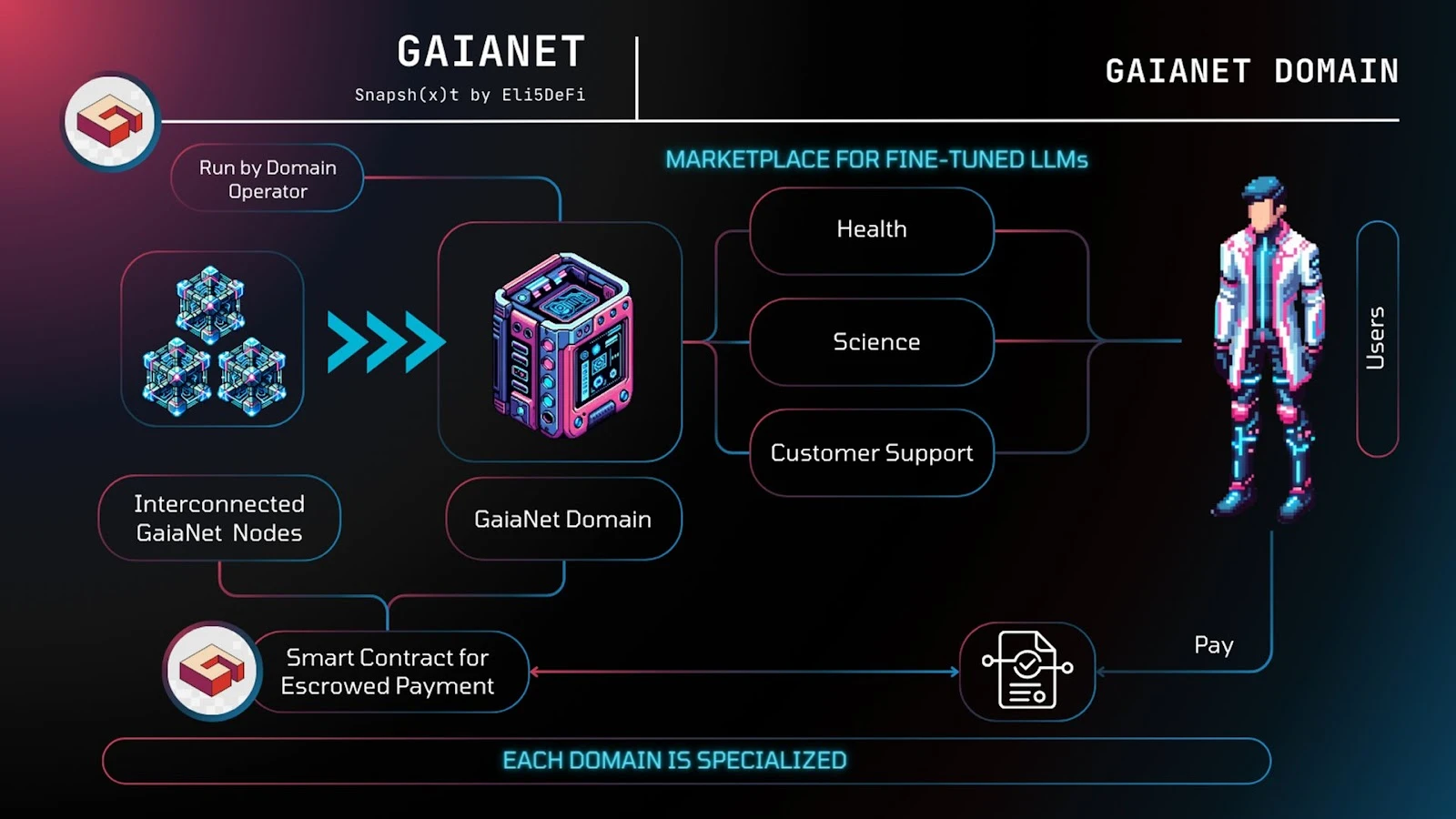

• GaiaNet 域名

一种在互联网域名下注册的节点的集合,由域名运营商管理。官方的设想是,每个域名都特定于一个专业领域,比如金融、医疗、教育,在这些域名下是一个个具有具体职能的 AI Agent。用户使用流程:

用户向节点(AI Agent)付费,费用被托管在链上智能合约中。一部分费用被域名运营商分走,然后向用户提供服务。

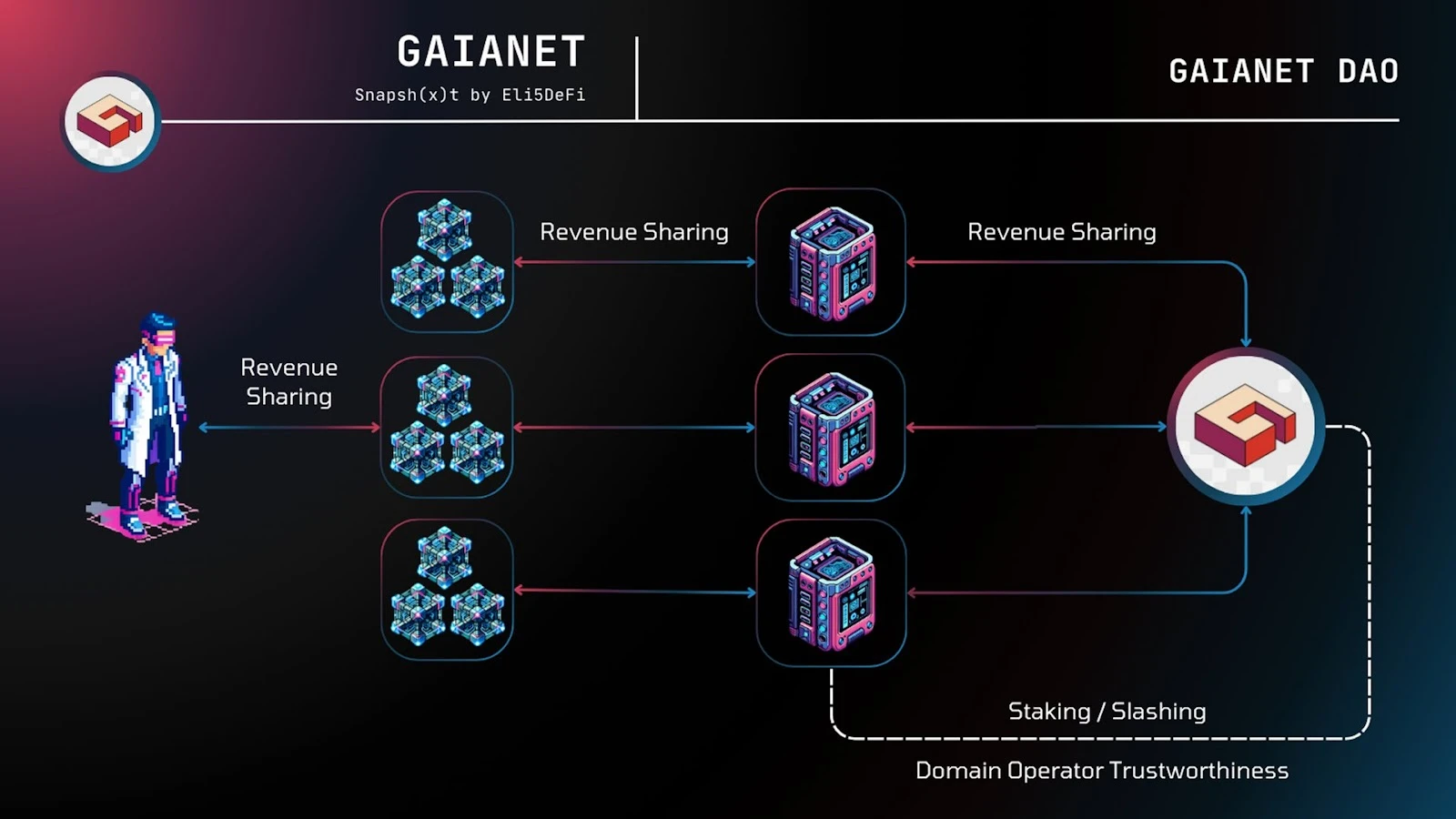

• GaiaNet DAO

Stakers 将代币质押在域名提供商上,提供“信任”;

↓

域名提供商管理符合条件的节点,提供“担保” ;

↓

用户择优选择使用域名提供商下的 AI Agent,费用由节点、域名提供商、Stakers 瓜分。

实际上还有个角色是组件开发者,非 AI Agent 开发者可以通过微调 NFT 形式的模型、知识库、插件等组件,从有需求的 AI Agent 开发者那里获得收益。

2. AI x Web3 的结合点

将 Web2 AI Agent 生态系统搬到链上

3. 产生的价值

开发者可以更轻松的部署 Agent,Gaianet 节点支持所有的开源 LLM,多模态模型,文本到图像模型,文本到视频模型,可以根据自己的选择添加,微调模型。

在域名提供商的基础上,每个行业每个领域都会被生成具有专业知识 AI Agents 集合。

4. GaiaNet 代币经济学

未发币,在 GaiaNet 中使用别人的 Agent 支付代币

5. 团队背景

Matt Wright – 联合创始人兼首席执行官

毕业于加州大学洛杉矶分校,此前曾是 Consensys 的社区主管,也是 EVM Capital 的联合创始人。曾经在 JP morgan 工作过。

Shashank Sripada – 联合创始人

在 Web2 是风投背景,创立和入职多家 VC。毕业于伦敦经济与政治学院,有一些政治背景。

Sydney Lai – 发展宣传主管

EVM Capital 的联创和 CTO,毕业于加州大学伯克利分校

6. 融资情况

2024.05.28 ,种子轮, 1000 万美元

Mantle Network、ByteTrade、EVM Capital、Mirana、Lex Sokolin(Generative Venturesc 联创)、Kishore Bhatia(Superscryptc 创始成员)、Brian Johnson(Republic Capital 的加密主管)

7. AI Agent 使用情况

用户量未知,仅 35 个可用的对话式 AI Agent,知识涉及金融、Crypto、编程等领域。目前节点总数量: 18, 594

由于在测试阶段,且能多线程跑节点,推测批量撸空投的节点占大多数。

五、其他 AI 早期项目一览

Zotto:用户可创建自己的 AI Agent,用于实现交易意图,应用场景比如镜像聪明钱地址、多条件触发交易等。最近刚上了 Testnet,可以重点关注下。

AgentLayer:基于 OP Stack 构建的 Layer 2 ,以 AI Agent 为主要叙事,想要促进自己开发的和社区开发的 AI Agents 之间的联通。

Olas Network:一个链下 AI Agent 生态系统,链下单一 Agent 或多个 Agents 协同完成任务,将输出传递到链上。

Theoriq:Theoriq 旨在成为模块化、可组合的 AI Agent 基础层。

AgentCoin:由 Web2 中的一个成熟 AI Agent 产品 evo ninja 转型,做通用 Web3 AI Agent。

Giza:正在做 Web3 AI Agent 框架,通过 ZKML 链下推理,链上执行。

Olas Network:一个 Web3 AI Agent 生态系统,在链下由单一 Agent 或多个 Agents 协同完成用户提出的任务,将输出传递到链上。

<END>

Humpty 接管了 Compound DAO

20 世纪 40 年代,苏格兰哲学家托马斯·卡莱尔提出了伟人理论,该理论认为历史在很大程度上是由极具影响力的人物所塑造的。在当代,这一理论仍具相关性,例如史蒂夫·乔布斯、埃隆·马斯克和杰夫·贝索斯等人物对行业乃至人们的生活产生了深远影响。

尽管这一理论因过度简化复杂过程而受到批评,但个体影响力的概念依然强大——即便在设计为去中心化的系统中也是如此。在加密领域,我们常常见证到个别行为者通过运用所谓的去中心化治理杠杆,施加不成比例的权力。

历史上,有影响力的人物总能找到方法让公司屈从于他们的意志。20 世纪 80 年代见证了杠杆收购(LBOs)的兴起,像 KKR(科尔伯格·克拉维斯·罗伯茨)这样的公司利用债务收购并重组企业,往往能获得巨额利润。这一时期的企业掠夺者展示了集中金融力量如何重塑整个行业。

今日,加密领域正上演着类似的动态。不同于传统企业,我们目睹了“巨鲸”——持有大量代币的个人或实体——对去中心化自治组织(DAO)的影响力。这些旨在无中心化控制的数字实体,易受主要利益相关者巨大影响力的左右。

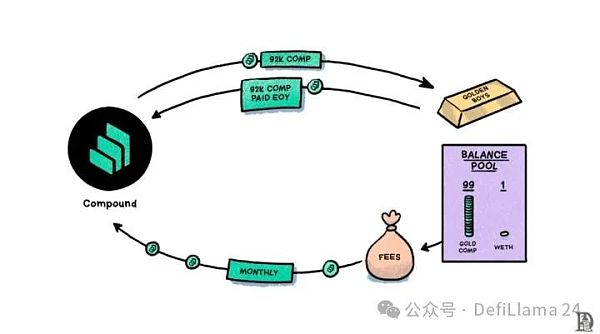

近期 Compound Finance 发生的一起事件体现了这一现象。一群自称 Goldenboys 或 Humpy 的投资者在 X 平台上,通过利用大量持仓(或从其他代币持有者处争取支持),成功推动了协议治理结构的重大变革,迫使 DAO 将 30%的收益分配给 COMP 代币持有者。

发生了什么?

复合提案 #247

https://compound.finance/governance/proposals/247

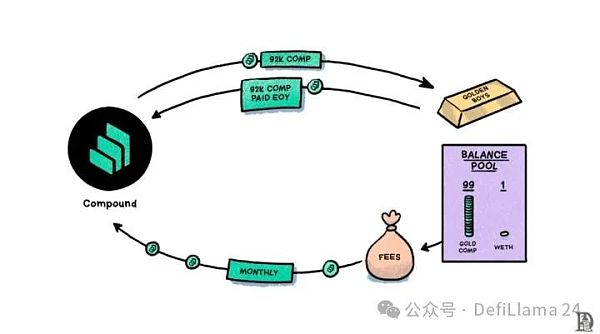

2024 年初,Goldenboys 团队提出了第 247 号 Compound 提案,该提案建议大胆地将 92,000 个 COMP 代币(占国库非生息资产的 5%)投资于团队的 goldCOMP DeFi 金库中,为期一年。该计划旨在产生收益的策略简洁明了:

1. Compound DAO 将用 COMP 兑换 goldCOMP 代币。

2. Goldenboys 将创建一个 99% goldCOMP/1% WETH 的 Balancer 资金池。

3. 每月收益,转换为 COMP 后,将分配给 Compound DAO。

4. 一年后,Goldenboys 将归还最初的 92,000 COMP。

然而,社区拒绝了该提案。在 836 万流通的 COMP 代币中,仅有约 10%参与了投票,其中 71 万票反对,9.6 万票支持。

毫不气馁,Goldenboys 优化了他们的方案。

提案 #279 引入了“信任设置”

https://compound.finance/governance/proposals/279

虽然 Goldenboys 持有钥匙,但 Compound 的治理机制将决定何时以及如何使用它。尽管有了这些安全增强措施,该提案仍未获通过,反对票为 578.6 万(约 5.8%),支持票为 118.5 万(约 1.2%)。

7 月 24 日,

Goldenboys 发布了提案#289

https://compound.finance/governance/proposals/289

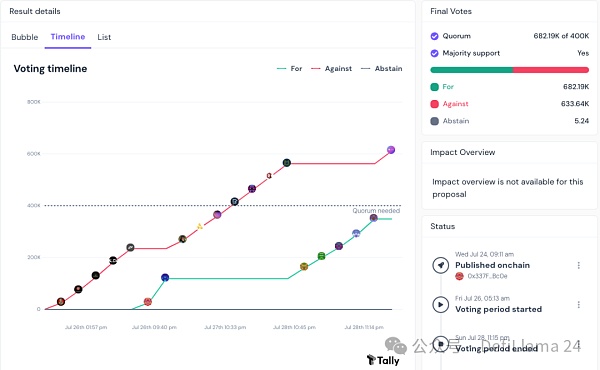

该提案在先前版本基础上进行了改进,控制了 Goldenboys 提取资产的地点。Goldenboys 只能将奖励发送到由 Compound DAO 控制的硬编码审计员地址。令人惊讶的是,要求的 COMP 代币数量从原来的 92,000 个增加到了 499,000 个。投票期间出现了戏剧性的转折:在仅剩数小时之际,反对票以超过 20 万票领先。然而,最后一刻支持票的激增扭转了局面。

该提案以 683K 赞成票对 633K 反对票通过。有趣的是,仅有 57 名持币者参与,而总持币人数为 219K。

以下 Tally 快照展示了投票时间线。它未能捕捉到提案投票的最后一刻激增。

决议与后果

经过私下协商,Compound DAO 与 Humpy(又名 Goldenboys)达成了一致。提案 #289 于 7 月 30 日被取消,并由新质押产品提案所取代。

“质押 Compound 产品”

https://www.comp.xyz/t/alphagrowth-stake-compound-product/5478

这一妥协方案将当前及新增市场储备的 30%分配给质押 COMP 的持有者。

用 0xMaki 的话来说,这并非 Humpy 的首次亮相。此事件让人回想起 2022 年 12 月与 Balancer 发生的类似情况,当时 Humpy 的行动促成了与 DAO 的和解。如果你想了解更多这场风波的详情,有篇 Rekt 文章是个不错的资源。

2022

https://messari.io/report/governor-note-the-vebal-wars

rekt

https://rekt.news/the-humpy-dance/

DeFi 社区对此次事件反应不一。Aave 的 Marc Zeller 提到,他们的社区守护者本可以否决该提案。Curve 的 Michael Egorov 则谈及 Curve 如何实施时间衰减机制,以降低最后时刻操纵的可能性。贬低他人固然容易。但事实是,无论是 Aave、Curve 还是其他任何 DeFi 协议,都无法完全避免治理攻击或操纵行为。

这一决议至关重要,因为除了现有的 683K 代币外,再加上额外的 499K 代币,Goldenboys 将掌控超过 110 万枚 COMP 治理代币。当前最大的委托方 a16z 持有 26 万票。若提案得以实施,Goldenboys 将控制流通供应量中超 12%的份额。根据迄今为止的趋势,提案投票中往往不足 100 万代币参与,Goldenboys 有可能实质上劫持 Compound 的治理权。在此情况下,他们几乎能掌控协议的所有方面,如利率、抵押要求以及哪些资产有资格作为抵押品。任何一方拥有如此控制力都可能对协议造成损害。

在这种情况下,所谓的攻击者与更广泛的代币持有者的利益是一致的。明天,可能就不再如此了。

十字军还是暴君?

鉴于像 Humpy 这样的单一行为体就能迫使重大变革,Compound 的治理在实践中究竟有多去中心化?这揭示了其他 DeFi 协议去中心化状态的哪些方面?协议如何在防止治理攻击的同时,不集中权力或减少开放参与的益处?这里的问题多于答案。

判断攻击 DAO 的人是否需要你在结果和行为之间做出选择。这里的结果是,四年后,由于 Humpy 的贡献,COMP 代币将开始积累价值。他们利用现有的治理机制促成了变革。这不正是去中心化治理设计的初衷吗?

有一派观点认为这是一种治理攻击。然而,Humpy 是如何实现这一点的呢?一个明显的反应是源于 DeFi 中的选民冷漠,这使得治理攻击变得更容易执行。选民冷漠并非 DeFi 独有,而是普遍存在的现象。即使在发达的传统股票市场中,也只有 29.6%的散户和约 80%的机构股份参与投票。需要注意的是,并非所有股份都拥有投票权,因此实际参与率可能更低。

但为何我们假设人们应该想要投票呢?普通民众从大多数治理提案中得不到任何实际利益。相反,这些投票活动需要投入时间、精力,有时还需支付燃气费。

DeFi 协议设有治理委托机制,允许代币持有者转移投票权。尽管存在委托机制,投票参与率却往往低于 10%。

创始治理

让我们面对现实:Compound 并非某天醒来心血来潮,决定将 30%的收入与代币持有者分享。监管环境也不会在三天内发生剧变。是 Humpy,我们这个时代的公司掠夺者,迫使其不得不采取行动。这种情况不仅仅关乎 Compound——这是我们在 DeFi 领域普遍看到的模式。Uniswap 等公司也面临类似压力。

创始人面临的首个问题是:你真的需要去中心化吗?为何要放弃控制权?Pump.fun 自 2024 年 3 月以来已累积 8000 万美元的收入,且未发行代币。COMP 代币历经四年及一些强力推动才实现其本应从一开始就达成的目标。代币问世多年后,Uniswap 的手续费开关仍无法启用,因部分最大代币持有者代表不愿开启。

当前,对代币的渴望反而催生了去中心化的需求,这本末倒置。我明白代币是一种融资工具,能缩短投资者的运营资本周期。周期越短,意味着更多创意能获得资金支持。或许可以设立不同类别的代币,其中一些拥有投票权,正如公开股票的股份一样。

随着 DeFi 的成熟,它必须应对这些治理挑战。纯粹的去中心化理想或许难以捉摸,但通过借鉴 Compound 案例等事件,治理模式可以得到改进。

最终,目标应是创建能够抵御操纵、响应真实社区需求且无需危机即可演进的系统。这一目标要求在个体能动性、集体决策和自动化治理机制之间达成微妙的平衡。

对于创始人而言,信息很明确:治理并非事后考虑,而是协议设计的核心组成部分。它需要与项目技术层面同等程度的创新和细致考量。

随着这场戏剧性事件的展开,我禁不住感到既担忧又兴奋。担忧的是它揭示了我们所谓“去中心化”系统的脆弱性,兴奋的是它表明协议并非总是最终决定者。社区确实能够真正掌握权力。

对于那些在治理设计中苦苦挣扎的创始人,我要说:你们不仅仅是在构建一个协议;你们正在创造一个有生命、有呼吸的生态系统。以下是我认为你们需要考虑的要点:

1. 拥抱巨鲸,但别让他们主导一切。大额代币持有者能推动创新,但也可能挟持你的协议。你能设计出让小人物也能发声的治理系统吗?能否运用二次投票或时间锁定代币来平衡影响力?

2. 让治理变得有趣,而非负担。坦白说,多数代币持有者不参与投票,因为这既乏味又常让人觉得无意义。何不将治理游戏化?或者为持续参与提供真实、有形的奖励呢?

3. 治理模型应如同协议的免疫系统——不断适应。若有人如 Humpy 般来犯你的协议,必要时构建断路器,设置训练轮。DeFi 治理的未来不在于创造完美不变的体系,而在于构建能抵御挑战、愈战愈强的适应性、韧性协议。

就我而言,与其过分纠结于 Humpy 是我们得到的恶人还是我们应得的英雄,显而易见的是,只要存在 Humpy 这样的人,他们就会试图利用每一个治理漏洞。去中心化治理的真正考验并非缺乏有影响力的人物,而是系统应对这类攻击的能力。