【免责声明】本文仅供参考,不构成任何投资建议。投资存在风险,请谨慎操作。读者应根据自身情况独立评估本文内容,自行承担投资决策的风险和后果。

本周,比特币再次冲上 7 万美元,加密市场行情由 BTC 带动普遍回暖,在这场动荡中,一枝独秀的却是 Solana。在本月 Solana 及其生态表现异常强劲,从月初的 121 美元一路上涨至 193 美元,价格上涨近 60% ,整个生态 TVL 也遥遥领先于其他公链,表现令人瞩目…尤其是在经历了前两年的巨幅下跌后,如今 SOL 的上涨让很多人都拍断大腿。谁还会记得去年大半年的时间内,SOL 都在 20 几美元苦苦挣扎?

狂飙突破 – Solana 加密市场新霸主的崛起之路

大家都惊讶于 Solana 居然能够如此迅速地反弹回到高位。本周开始,BTC 反弹突破了 7 万美元之后再次回调,又开启了新一轮的震荡行情。SOL 及其生态却表现非常稳,在过去 2 周内上涨 30% ,整个生态在各公链之中保持强势,生态活跃度几度超越以太坊。我们是否可以预估,在不久的将来,SOL 就可以突破 249 美元的前高呢?

回顾一下去年 Solana 的崛起历程,从 30 美元一路站稳 60、 120 美元,再在今年冲上 200 美元,险些突破前高。即使在整个市场大幅回调时,Solana 也稳稳地守住了 140 美元的支撑位。而随着比特币的最新反弹,Solana 再次强势起飞,直接突破 190 美元,冲向 200 美元大关。生态百花齐放,各 MEME 神盘频出…这一次,Solana 可能真的要全面 Flip 以太坊了。

我们可以看到 SOL 在 2021 年 11 月创下了 259 美元的历史高位,在当时反映了市场对其高性能公链以及 Defi 应用的极大期望。随着加密市场整体进入熊市,Solana 也随之大幅下跌,然后到了 2022 年 11 月 FTX 破产事件的爆发,跌至 8 美元无人敢抄的低位,给 Solana 及其生态带来了沉重的打击。

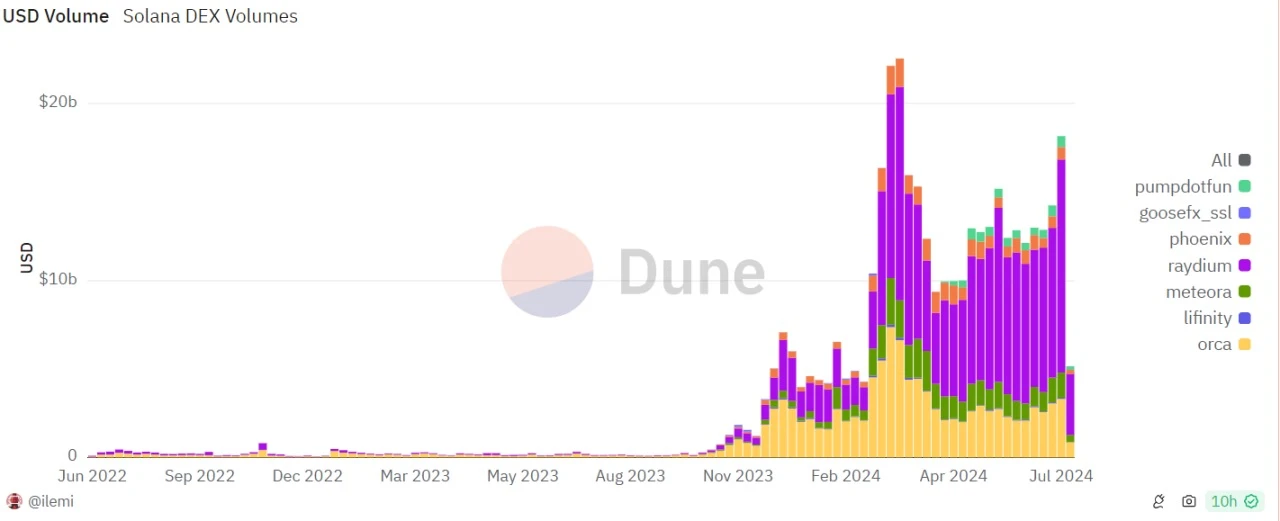

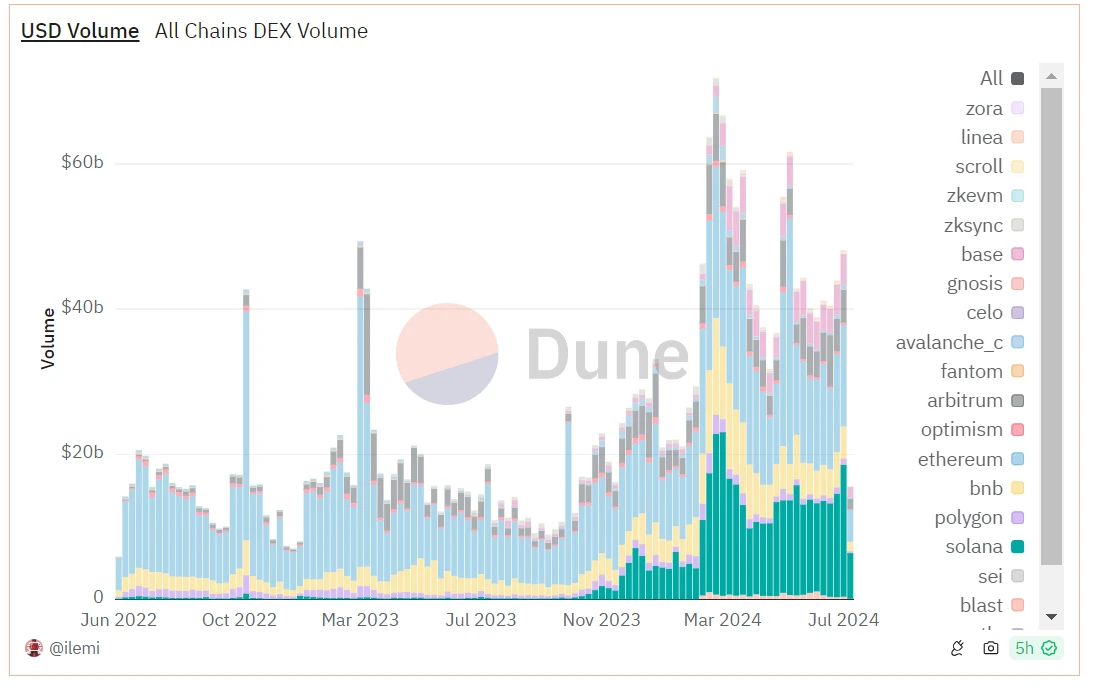

其实 Solana 在 2021 年牛市期间构建的高性能的公链在实际采用情况上并不理想,当时 Meme 币等热门炒作项目绝大部分都集中在以太坊和 BNB 链上。而这一轮中,从 23 年 10 月开始 Meme 的初冒苗头,到 24 年 3 月开始的土狗山寨 Meme 爆发之后,Solana 的高速公链优势终于得到了充分发挥。团队将生态建设的重点转向了 Meme 项目,天时地利人和,成就了 Solana 的疯狂 Meme 季,为 Solana 注入了新的生机和增长动力,链上 DEX 活跃度再次在本月 19 日达到高峰,日交易量达到了惊人的 25 亿美元。

从沉寂到崛起 – 凭借生态爆发引领加密新潮流

过去两年,Solana 可谓经历了起起伏伏。从 2021 年的高歌猛进,到 2022 年的惨烈下跌,Solana 曾一度陷入低迷。但就在 2023 年第三季度开始,Solana 生态迎来了自己的夏日狂欢,在短短 2 年时间里,Solana 的 DeFi 基础设施已经趋于完善。结合 HNT、HONEY、MOBILE 的大爆涨,引发了市场对 Depin 赛道的广泛关注和热捧。紧接着,Solana 生态更是密集推出了一系列备受瞩目的新项目,如 PYTH、JTO、JUP 等,并配合慷慨的全民空投计划,接连丰富了 Solana 生态的繁荣,RNDR 也改名 RENDER,迁到了 Solana 生态。可以说 Solana 从最初追求项目数量,已经转向更加注重生态的交易量和热度。这种战略重心的转移,让 Solana 得以在激烈的公链竞争中脱颖而出,重塑了自身的影响力。

近日 Solana 链上 DEX 在过去 30 天交易量再次超越以太坊,用户交易 Meme 热情居高不下,目前龙头 Meme 的日交易量都超过了 5000 万美元。从 BONK、WIF 开始,Solana 掀起了一场 Meme 狂潮, 2023 年 12 月,Solana 上的 Bonk 开启了疯狂的涨势,拉动了整个 Sol 生态的 Meme 爆发;2024 年 2 月,帽子狗也在 Sol 上掀起了一轮热潮;到 3 月,BOME 开启新一轮“打钱概念”Meme;再到后来 Pump.fun 平台的丝滑一键发币,金狗频出。

这些爆涨的 Meme 代币,不仅带来了丰厚的财富效应,更彻底点燃了 Solana Meme 生态的一团大火。这些也要归功于 Solana 生态内部已经形成的完善 Meme 发行和交易体系。从流动性共享平台 Orca、Jupiter 到 DEX 交易平台 Raydium、Metaora 等,再到全自动交易 Bot,Solana 上涌现了各种专门服务 Meme 项目的基础设施。

更重要的是,创始人团队也公开表示支持某些 Meme 项目,且在不断创新持续完善交易体验,例如今年新发布的 Blinks 和 Actions,虽然讨论度很高,但发布时遇不佳正好处在加密市场回调周期中,相关概念热点 Meme STARCAT(Blinks 发布后 Meteora 推出了带有推荐链接的、推荐人会收到交易返佣的首个采用返佣模式的 MEME)昙花一现,并没有大家期待的跑出 Meme 神盘,最终也没有带动预想中的大规模应用…但也算是在这股 Meme 热潮中实践了生态的创新精神,为未来万倍 Meme 传奇打造了孵化的温床。

Solana 数据

-

市值变化:二季度整体市场降温,SOL 经历了剧烈的价格波动。4 月初市值曾一度冲高至 902 亿美元,创下历史新高,在 5 月回调 37% 跌至 567 亿美元,之后稳定在 600 亿美元左右震荡,上周回升至 850 亿美元之上,显示出强劲的恢复能力,在公链中相对抗跌。

-

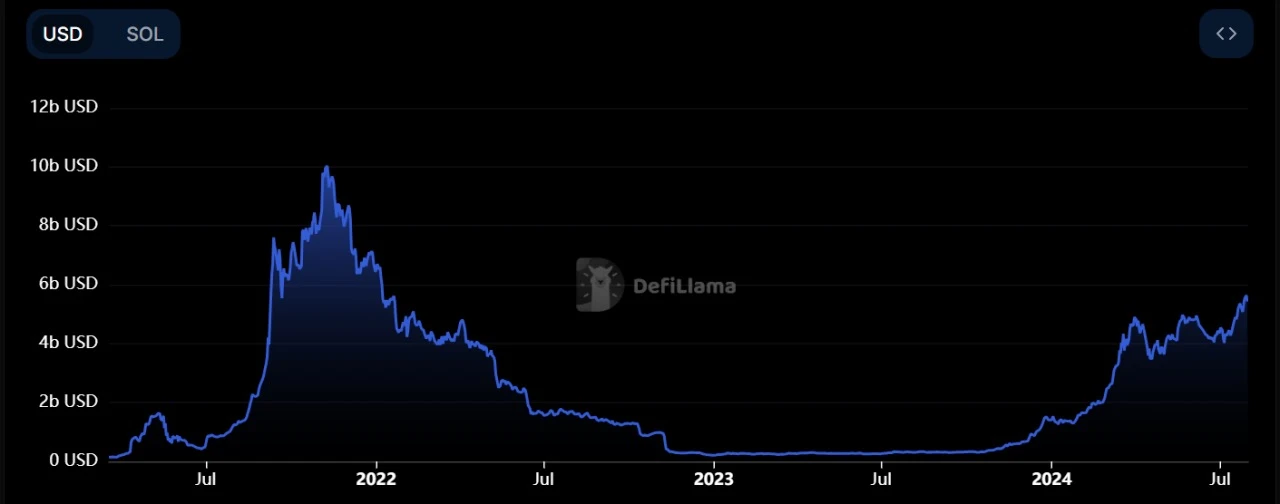

TVL:Defillama 数据显示,Solana TVL 为 54 亿美元,仅次于以太坊和 Tron,相比 21 年 11 月的顶部 100 亿美元还有近一倍的上涨空间,不过可以看到 TVL 在今年明显的稳步上涨,未来可期。

-

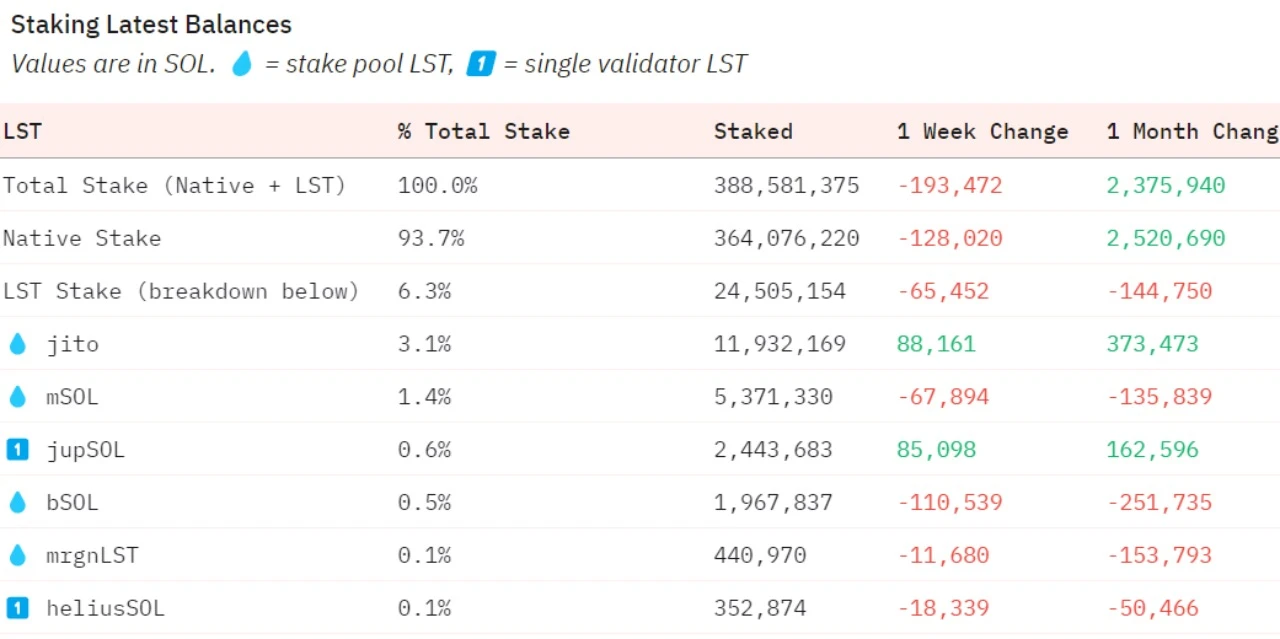

SOL 质押量:截至 7 月 30 日数据,共计质押量为 3.88 亿枚 SOL,月内增长 0.6% ,其中 LST 协议锁住的量只占比 6.3% ,约 2000 万枚。

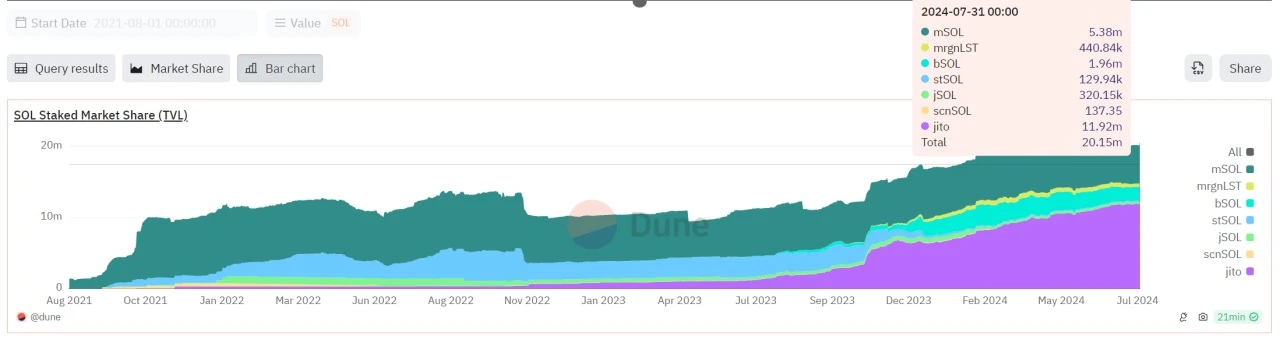

质押在流动性协议中的 SOL 自去年 10 月起稳步上涨中,表明投资者长期看好 SOL 价值,其中 59% 锁在 Jito 协议中。

-

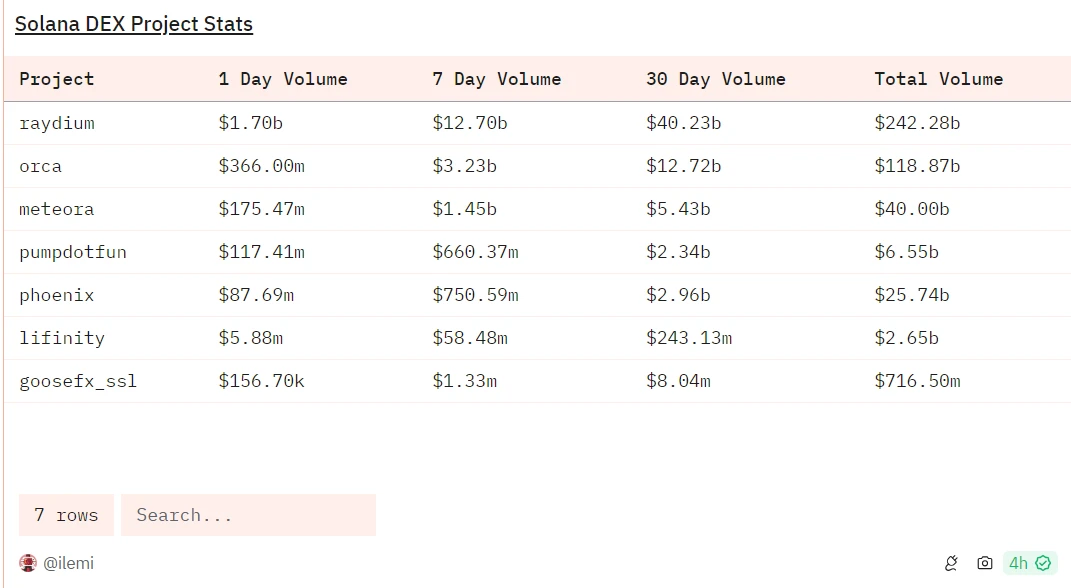

DEX 交易量:Sol 生态的 DEX 交易量已几次超越以太坊,总交易量达 4268 亿。在 7 月,最近的 24 h 交易量和 7 天交易量和以太坊不相上下,其中,在 Raydium 中的交易最为活跃,市占率达 60% 以上。

-

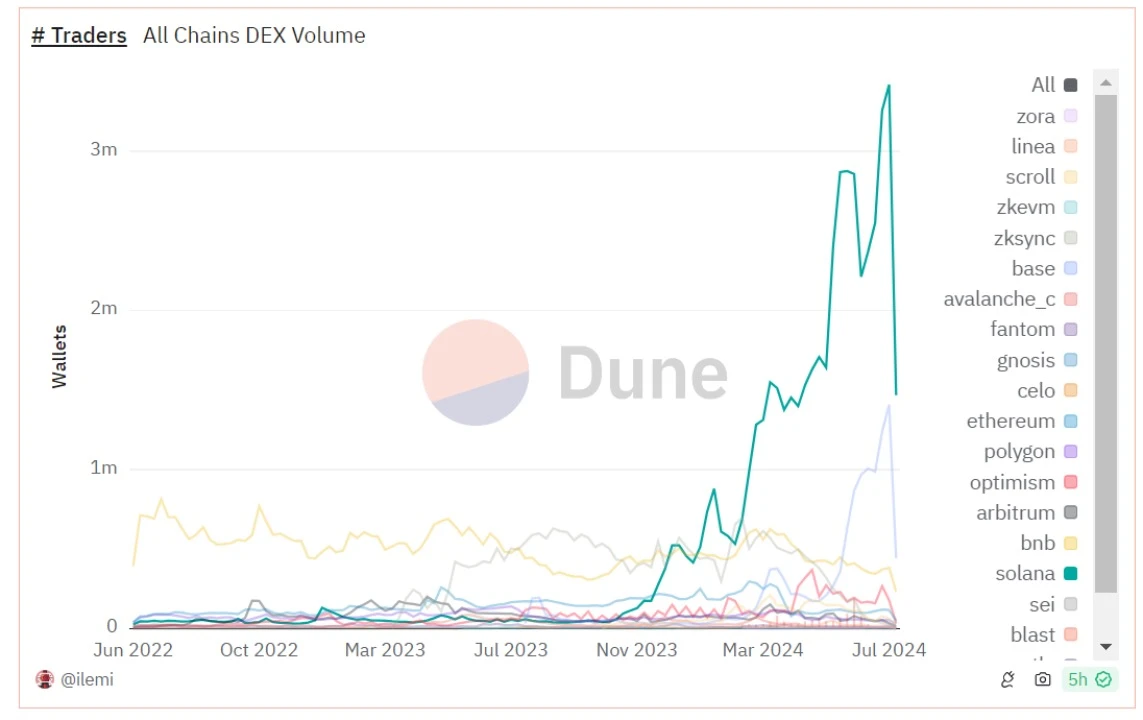

网络活动也保持着高水准,DEX 周交易人数在 7 月一度超过 300 万人,在各公链中遥遥领先。

-

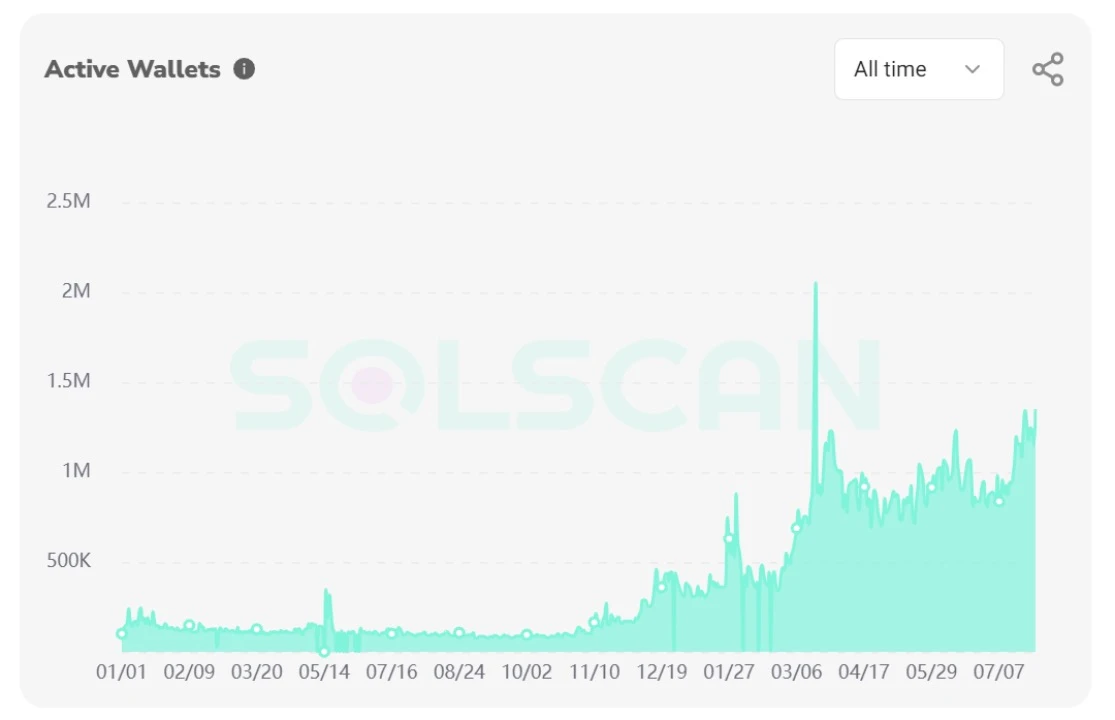

活跃钱包:自今年三月以来,Sol 网络上的活跃钱包也一直维持着较高水准,并没有受到前两个月的市场回调影响, 7 月下旬的每日活跃钱包数量都在 100 万以上。

-

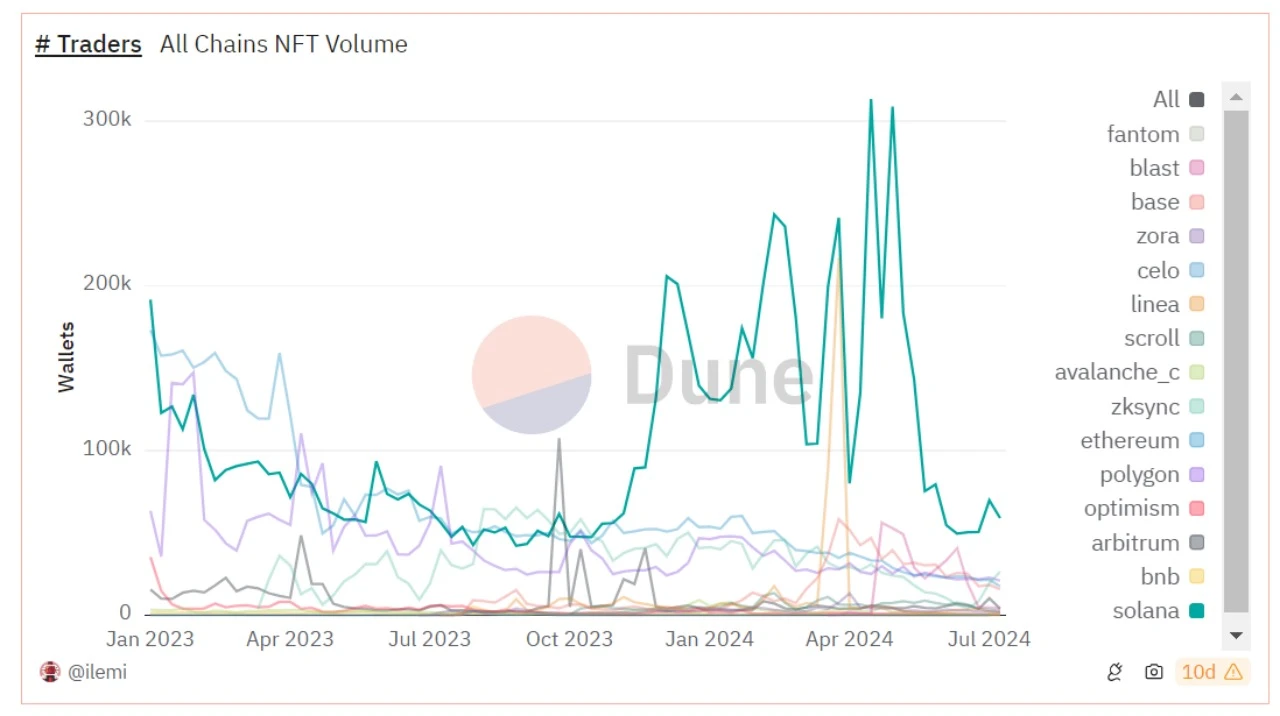

NFT:NFT 交易今年以来在 Sol 链上明显更为活跃。

SOL 团队也一直在为生态繁荣做很多尝试:

7 月初,SEND 直接在 X 上发帖展示了 Blinks 的 100+个用例,得到了 SOL 创始人的官方支持。随即推出了 10 万个 Send It 系列 NFT,并结合 Blinks 的功能可以直接在 X 页面上点击 Collect 按钮进行铸造,SEND 10 万个 NFT 被一扫而空。

此外,生态龙头 NFT Mad Lads 近日地板价回升至 60 sol,本身价值的上涨+诸多空投的傍身,值得长期投资。

本月的金狗 MEME

XT 交易所专注于发掘链上一级金狗,研究驱动,为用户筛除链上合约风险,以第一手速度首发最新热点 Meme 币,买价值币 – 上 XT.com。

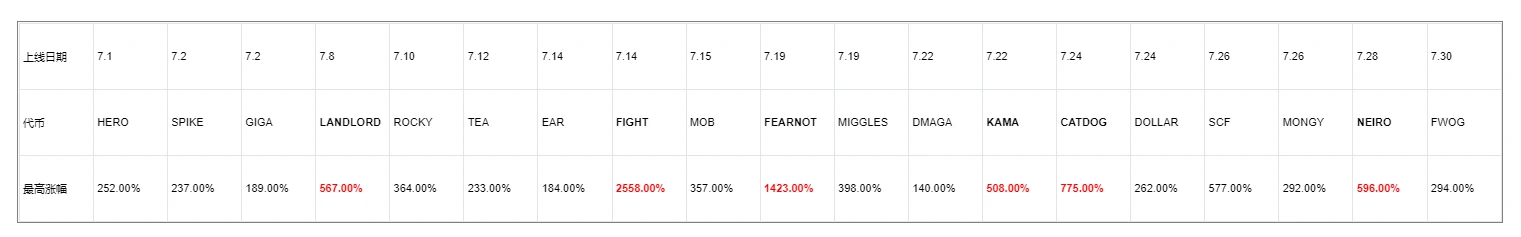

以下是七月 Sol 上 Memecoin 上线 XT 后的涨幅情况:

其中不乏上线后涨幅 5 倍的选手,例如 LANDLORD、KAMA。CATDOG 更是自 7 月 24 日上线以来一直稳步上涨,最高涨幅达 7.75 倍。表现最亮眼的是 FIGHT,上涨近 26 倍;还有 FEARNOT,最高上涨 14 倍。投研团队更是在第一时间发掘并上线了 NEIRO、FWOG 等代币。

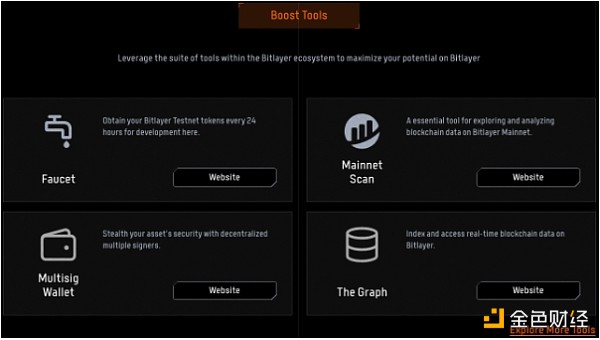

想要一手掌握 Alpha,可以使用这些工具

本月初 Sol 链的 BONK 带动了狗狗币概念 Meme 类代币的大涨。同样狗概念的 BILLY 市值已达到 1 亿美元,动物系 Meme 永远是链上土狗中的赢家,很多老项目都有复苏的迹象。目前这些 Meme 代币的成交量已经回落到去年年底的水平,但是 DEX 的成交量仍保持高位,表明主要的交易机会还是在链上的一级市场。

Meme 类代币存在一个明显的炒作问题,那就是 Solana 链和以太坊链上发行同名代币之间存在时间差。Sol 链的低门槛发币特性赋予了其先发优势,通常同一热点 IP 的 Meme 代币会先在 Sol 链上出现,之后资金才会慢慢买入以太坊上的同名代币。当然又是情况可能会反着来,例如 PEW。总的来说对于买家,越早入场越容易获利。相比资金快进快出的 Solana 链,以太坊上的 Meme 代币表现则更为平稳。

实操性建议,这 7 步走下来应该可以避免一些大镰刀:

-

把握一些实时性机会,热点新闻一定会出同名金狗,时间可能很短,但是把握住时间差就有得赚。比如特朗普要特赦阿桑奇时出了很多相关概念 Meme 例如 FREE;Doge 原型 Kabosu 柴犬去世那天的同名 Meme 带来的财富机会;还有 7 月底的 NEIRO,是 Kabosu 主人新养的可爱柴犬,在 7 月底引起了爆发式的交易热度,两条链上的 24 h 总交易量超过 5.5 亿美金。我们需要观察 Sol 链上跑出的龙头代币,然后在以太链上市值很小时冲进去。别忘记还要做好风险管理,仔细甄别其他风险。

-

关注 pump.fun 上即将打满的新盘,看他的三件套(官网/推特/社群):官网做得精致用心的话可以留意紧盯;还可观察 Dev 是否发过其他盘子、是否有跑路历史;推特是否开了蓝标/金标;有无著名 kol 在喊单等等。

-

Telegram 机器人可以监测一些信息,比如新盘打满提示、名人 Kol 关注、链上聪明钱包监测等。

-

在 GMGN.AI 上看 Dev 是否出货、筹码分布、聪明钱包、老鼠仓信息等。

-

用 Rugcheck 查看合约风险、池子锁仓情况。输入合约地址后检查池子是否上锁或烧毁、管理员权限是否放弃。安全检查永远是第一位的。

-

在 Dexscreener/Dextool/Ave.ai 上查看热榜,观察代币行情、整体市值、池子、持仓人数的变化。

-

推特高强度冲浪,关注活跃土狗社区信息,跟踪有影响力的 KOL 看他们在喊什么。但是要注意大面积被喊到时大概率是庄出货的时候。耳听八方,收集全面消息,关注一些实力项目的冷开金狗。对 Memecoin 感兴趣的伙伴也欢迎加入我们的土狗专用社群,第一时间发现链上金狗:https://t.me/memetothemars

未来展望

SEC 不再追究定义 SOL 为证券的新闻增加了我们对 Solana ETF 顺利上市的期望,也让我们更加看好 Solana 未来的长期上涨潜力。目前 SOL 的市值现在约为 850 亿美元,占比整个加密市场的 3.52% ,假设 SOL 持续发力建设,市值达到以太坊其现有的 16.6% 市占率的一半,SOL 的价格还能翻个 2 倍,当然这是一个比较离谱的算法。乐观来看,假设 BTC 价格在这轮牛市中还能上涨一倍至 15 万美元,那 Solana 作为市值前五的头部公链,也是非常值得被看好的。我们都知道 Defi 不是这轮牛市的主旋律,但它对所有公链的生态繁荣和基础设施建设依然至关重要。也许除了价格上涨之外,我们还可以期待一下 Solana 之后在技术上的新突破。