原文作者:深潮 TechFlow

小时候,经常听到大人用“有文化”来形容一个人。

我好奇地问,啥叫有文化?

大人告诉我,那是一种说不出来但是又能感受到的气质,你长大工作后就知道了。

当我工作后,拿到一本“企业文化”手册,不怎么爱读书的我终于开始嗅到了文化的气息。

毕竟当你工作后,你的文化气质是你的公司塑造的。

当一个人满嘴都是,“击穿心智,闭环,复盘,赋能,抓手,对标,沉淀……”,“哥们儿,阿里的吧”,如果他还说,“你是新人,你牺牲一下,今年 3.25 吧”,那么大概率 P 8 。

假如一个币圈老哥,给你分享如何薅公司资源为自己所用的妙招,你也可以会心一笑,“哥们儿,在 XX 交易所待过是吧?”

企业文化,这玩意儿就像是公司的内裤,平时可能觉得无关紧要,反正外人也看不到,但是必须得有,否则很容易走光。

有人说,企业文化就是老板想让员工怎么做,员工就得怎么做,俗称 PUA。

真正的企业文化,应该是公司里每个人都认同的价值观,就像是一群志同道合的酒肉朋友,喝到半夜还能为了公司的使命激情澎湃——虽然第二天酒醒起来可能会后悔,但至少澎湃过。

我们能轻松想起一些知名互联网公司的企业文化,比如腾讯的“做一家令人尊敬的公司”、谷歌的“不作恶”,但对于加密行业公司的企业文化,你有何了解呢?

本文对比全球五大加密交易所的企业文化,各有千秋,谁是你的菜?

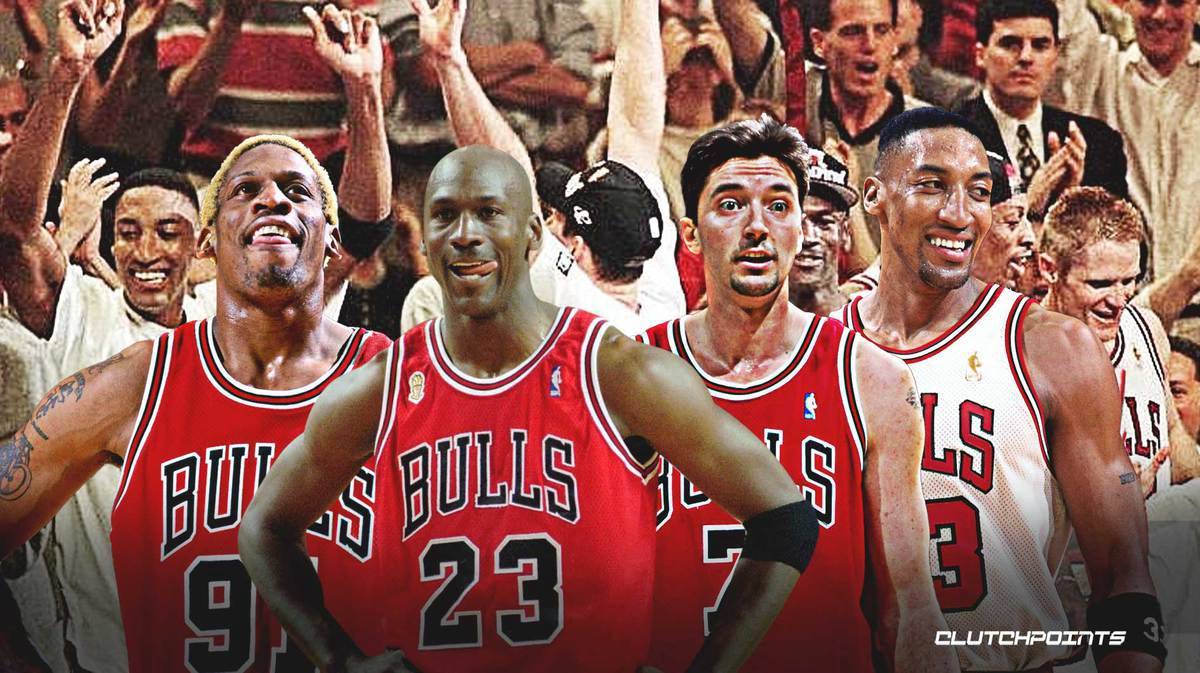

Coinbase:像 NBA 球队一样追求胜利

老牌加密交易平台 Coinbase 一向注重企业文化建设,其使命是促进世界经济自由,为世界创建一个开放的金融系统。

Coinbase 经常把团队比做一个球队,其文化宗旨之一是像冠军球队一样比赛,为了赢下比赛,所以需要:

-

以公司为先:作为#OneCoinbase,将公司的目标置于任何特定团队或个人目标之上。

-

为了更伟大的使命而行动:团结一致,努力完成我们任何人单独都无法完成的事情。

-

默认信任:我们假设队友之间有善意,假设无知胜过恶意。我们互相支持。

-

关注共同点,而不是分歧:我们关注我们的共同点,而不是我们的分歧点,从而帮助创造一种凝聚力和团结感。

-

持续的高绩效:与家庭不同,无论表现如何,每个人都参与其中,而冠军团队则齐心协力提高人才标准,包括在必要时更换团队成员。

企业使命:促进世界经济自由。

Coinbase 十大企业文化细则:

沟通顺畅:直截了当、言简意赅地沟通,高效地分享信息,提高协作和生产力。

高效执行:行动至上,快速完成高质量工作,提倡用 20% 的工作来实现 80% 的结果。

像主人翁一样行事:积极主动地工作,寻求改进公司的所有方面,即使是与工作无关的问题。

持续学习:重视学习,乐于提供和接受坦诚的反馈,并将每一次挫折视为学习的机会。

吸引顶尖人才:致力于吸引顶尖人才,对于表现平平的员工,Coinbase 将会提供一笔丰厚的遣散费。

打造最强团队:需要一个成功的团队,而不是营造温馨有爱的家庭氛围,我们对绩效和交付成果有很高的期望。

以客户为中心:专注于用技术解决客户的问题,成为最便利、最可靠和最安全的平台。

不断创新:利用技术改善世界,Coinbase 可以容忍失败,并将 10% 的资源投资于风险项目。

积极向上的能量:对未来持乐观态度,遇到困难首先解决问题而不是求全责备。

使命第一:在工作期间不会参与与使命无关的社会或政治活动,力求让工作场所成为避免分裂的避难所,专注于朝着使命前进。

通篇看下来,尽管表达很隐晦,但是 Coinbase 的企业文化能看出隐藏的两点:

1.公司不是家,Coinbase 只要优秀的员工,表现平平将会走人,Coinbase 的企业文化依然有狼性的一面。

2.Coinbase 强调求同存异,并强调不会参与社会与政治活动,此前 Coinbase 曾遭员工指控存在性别与种族歧视,因此相关社会与政治议题是 Coinbase 避免触及的领域,政治正确越来越成为美国公司头上的紧箍咒。

Binance:致力实现货币自由,招聘硬核员工

作为行业第一大交易平台,币安一直是很多人研究的对象,特别是关于如何在远程办公的情况下,实现跨文化的有效管理。

在官方发布的《币安如何高效管理远程团队一文中,有提到两点:确定有利于远程工作的企业价值观,全程培养持续沟通的企业文化。

今年 7 月,币安联合创始人何一在接受媒体采访时也表示,币安在过去 7 年当中比较好的一点是币安企业文化非常扎实。

币安的企业价值观可以用 CZ 的一句话进行总结:“我们将加密货币视为提高货币自由的基本手段。因此,我们努力推行加密货币,让其流通于全世界。币安的每款产品和每项服务都有助于实现这一目标,用户至上是我们的关键驱动力。”

愿景:币安致力于增加全球货币自由度,相信通过传播这种自由,可以显著改善世界各地人们的生活,人们应有自由获取、使用、拥有、存储和赚取货币。

使命:币安的使命是为加密货币提供核心基础设施服务。

核心价值观:

-

以用户为中心:用户和社区是币安存在的理由,他们的工作是服务和保护用户,将用户利益放在首位。

-

自由:负责任地执行和自主工作,赋权周围的人,拥有多元化的团队,挑战现状。

-

协作:开放沟通,团队合作,共同目标,共建生态系统。

-

硬核:注重结果,完成任务,充满激情,努力工作,失败后快速学习并重新站起。

-

谦逊:接受批评反馈,平等对待每个人,对成功保持谦逊。

行为准则:

-

有效沟通:简洁的口头和书面交流,直接诚实,不粉饰或选择性报告,明确要求,提供充分背景。

-

保持热情:对行业和重要工作充满热情,主动积极,以使命为驱动而非金钱。

-

持续学习:成为早期采用者,不断学习,适应这个新兴和动态的行业。

-

尊重他人时间:准时准备,注意细节(如静音、准备摄像头)以示尊重。

-

培养强大领导力:建立精简团队,指导和培养,有强大的后备力量,持续学习,以身作则。

-

了解公司战略:理解大局,培养对业务和行业的敏锐感,培养良好判断力,团队优先,注重执行。

-

发展草根心态:贴近社区,保持真实性,依赖社交媒体而非传统媒体。

-

展现彻底的坦诚:直言不讳,提供全面数据,关注问题而非个人,接受直接反馈,不回避问题升级。

通过以上,不仅能看出币安倡导的价值观,也能窥见其行事风格,总结为追求点对点的直接沟通,倡导依靠社交媒体与用户连接,而不是传统媒体,依靠自身的平台发声,而不是三方渠道。所以,我们也可以看到 CZ何一频频在 X 上与用户直接沟通。内部,币安也保持着扁平化沟通的风格,多位币安员工曾表示,此前曾半夜收到 CZ 电话,沟通工作事宜。

Bitget:币圈华为,让结果为你说话

说到狼性,不得不提一家中国公司,华为。

一直以来,华为的企业文化和管理理念受到不少币圈老板的推崇,比如比特大陆联合创始人詹克团就有着“华为信仰”,不仅全方位学习华为,也多次从华为挖人。

尽管华为的狼性文化也受到争议,但是不可否认的是,华为的管理和文化将“实用主义”和“效率”贯彻到了极致。

无论是是哪一个行业,但凡华为踏足成为竞争对手,那么该行业所有人将寝食难安,行业也将面临洗牌。

自从华为与赛力斯联合推出问界,销量最高的造车新势力理想明确要从组织、研发、管理上全面学习华为,其创始人李想号召每位高管买至少 10 本关于华为的书研究。

在币圈,哪家企业最像华为呢?

一个主观看法是——Bitget。

Bitget 的狼性文化,广为行业人知,但是大部分人对狼性文化的理解颇为浅显。

根据 Bitget CEO Gracy 的此前采访所谈,除了一个愿景和使命,Bitget 的企业文化有四个核心价值观:

价值观:

这样的表达略显抽象,但在 Token 2049 期间,Bitget 办的近 10 场活动,让人惊叹于 Bitget 员工的效率和执行力,成为了 2049 期间最具存在感的交易所:签约西甲联赛(西班牙足球甲级联赛 LALIGA)、全球用户数突破 4500 万,日均交易量超 100 亿美元,月访问量突破 3000 万次,BGB 跑赢 BTC……种种标签,让参会者印象深刻。

根据笔者在工作中和 Bitget 打交道的感受,Bitget 的企业文化有两大特征。

第一,高要求,敢于大胆挑战现有格局。

这一点和也华为颇为类似,华为在刚开始做欧洲市场的无线业务时,余承东曾对团队说,将来华为在无线领域要做到第一,超越爱立信,当时内部大多数人“用看白痴一样的眼神看老余”;2012 年,余承东又说,华为将推出一款比 iPhone 5 要强大很多的旗舰手机,引得众人嘲笑……然而,牛逼的团队往往能将吹过的牛逼变成现实。

比如,当大多数人认为,加密钱包赛道已经卷到了极致,格局已定时,Bitget Wallet 最近却异军突起。

今年 8 月,Bitget Wallet App 下载量达到 200 万,在全球 Web3 钱包中排名第一,月活跃用户(MAU)超过 1200 万。

最初,小编怀疑该数据的真实性,私下询问 BG 相关人士是不是刷量了,对方坚决否定,“绝对没有”,并表示“实际数据比这个还要高”,因为上述数据只统计了两大主流商店。

询问原因,得益于今年 Bitget Wallet 早早支持 TON 主网的 MPC 钱包解决方案,并与 Catizen、Tomarket、Notcoin 等 50 多个项目进行合作,链上数据显示, 8 月,Bitget Wallet 贡献了 TON 链上 17% 的活跃地址。

第二,向下放权,一切以结果为导向

很多公司做大之后,很容易陷入“政治化困境”,内斗和站队让公司陷入内耗之中,此时善于向上管理的“高情商员工”往往能拼出一片天地,但在 Bitget 似乎不存在这样的问题,因为其企业文化就是“说再多没用,让结果为你说话”,其次就是大家都太忙了,没空内耗,可以说他们只顾忙着卷别人,没空内卷。高要求必然伴随着高压力,只是 Bitget 还有一条对应的规则是,“论功行赏,有结果的人会得到充分的授权与奖赏”。

总结起来,与其他公司文化还会部分强调意识形态不同,Bitget 的企业文化就是贯彻实用主义,一切以结果为导向,没有结果的人出局,有能力和结果者获得奖赏,简单和高效,这似乎也从文化层面解释了,为什么这一两年 Bitget 交易所及其旗下钱包、投资等生态突飞猛进的原因。

Kraken :十诫,加密行业人士必读

在创办 Kraken 之前,Jesse Powell 经营着一个名为 Lewt 的电子游戏虚拟商品市场,却一直受到支付问题的困扰。

2011 ,当 Jesse 夫妇发现比特币后,他们卖掉了 Lewt,创办了 Kraken,相信如果他们能推动比特币的采用,这将改善数十亿人的生活。

自创始之初,Kraken 就带有创始人 Jesse 赛博朋克和自由主义的价值观,但和 Coinbase 一样,在日益政治化的美国,Jesse 遭美国媒体指责存在性别和种族歧视。

舆论风波后,Kraken 发表企业文化宣言「Ten taclemandments」,即 kraken 十诫,并鼓励不符合公司文化和价值观的明白人可以带着 4 个月的工资离职。

kraken 十诫也成为了加密企业文化的经典。

1. Crypto 是为所有人服务的

比特币将政治从货币中移除。这意味着任何人都可以自由地在比特币网络上进行交易,只要他们能以密码学方式证明对其密钥的控制。

2.必须要拥有使命感和信念感

在 Kraken,我们的使命是加速加密货币在全球的应用,因为我们相信这将改善数十亿人的生活,并促成人类繁荣的新时代。

3.跟上加密货币行业的步伐,否则就会掉队

侦察和情报收集是我们战略的一个关键部分,去中心化的决策需要我们所有人都了解情况。

4.知己、知彼

每个面向客户的产品都应该被每个 Kraken 人所熟悉。如果被要求描述或演示我们客户使用的任何产品,任何一位 Kraken 人都不应该退缩。

5.专业但「自在」

Kraken 人专注于结果,这就是为什么我们重视技能和知识,而不是证书和表现。这也是为什么我们穿着睡衣远程工作,而不是穿着西装在办公室工作。

6.对生命、自由和对健全货币的追求

加密运动植根于 「危险」的想法,例如所有人类都有基本权利:加密技术自由言论自由市场货币选择开放源代码软件个人和财务隐私……

7.在某些时候,你会被冒犯

如果没有人被冒犯,我们要么没有足够的思想多样性,要么没有足够的沟通透明度。如果一直感觉容易或舒适,你可能做错了。理想的 Kraken 人既要脸皮厚,又要心地善良。

8.我们的使命是唯一的

我们没有第二个使命,这意味着当我们遇到一些问题时,唯一的判断依据就是我们如果做了这件事情,是否会对实现我们的终极使命提供帮助。

9.全球视野推动真正的包容性

招聘应基于业绩,而不是仅仅以资历或眼光作为录取标准。多样性不仅仅是表面上身体特征的差异,而是来自全球不同背景和文化的多样性。硅谷对世界多样性的看法是危险的局限性,是对个人的商品化,我们强调机会平等,无论背景如何。

10.成为 Kraken 人的关键:骑士精神

官僚主义必须死,我们坚决避免随着公司规模的扩大,废话和官僚主义的恶性死亡循环。因此,我们尽量保持小团队,指定 DRI,鄙视办公室政治。

Kraken 十诫发布后,迅速发酵,内部乃至加密领域的大多数人都站在 Jesse 的一边,只有不到 1% 的 Kraken 员工离职,并且由于十诫的影响力,Kraken 收到了大量的求职申请,似乎也说明了企业文化的重要性。

不难看出,与 Coinbase 类似,Kraken 也饱受意识形态和政治正确的干扰,此时,清晰明了的企业文化就显得尤为重要,不仅是吸引志同道合的员工,更是立下“警示牌”,告诉一些人不要来。

Upbit:信任与奋进

一个冷知识:韩国最大的加密交易平台 Upbit 并不是一个原生的加密交易所,而是一家金融科技公司旗下的子公司之一。

2012 年,韩国的金融科技 Dunamu Inc.正式成立,并在次年获得了 K Cube Ventures (现 Kakao Ventures)的投资, 2014 年, Dunamu 推出了证券交易平台 Stockplus,直到 2017 年下半年,在美国加密货币交易所 Bittrex 的帮助下,Upbit 正式问世,如今已是 Dunamu 旗下最具价值的公司。

谈及 Upbit 的企业文化,本质上就是 Dunamu 的企业文化,只能说很金融科技,一点也不 Crypto。

Dunamu 的使命是:Connect Unlock Value,通过连接不同的主题创造新的价值,并凭借对世界有益的技术赢得客户的信任。

“我们推出了 Stockplus,因为我们相信证券市场的核心将从桌面端转向移动端。我们对区块链的演变也充满信心,并推出了韩国首个基于移动应用的数字资产交易所 Upbit。我们有幸准确把握了趋势的变化,并继续在技术上发展所有价值对象的交易,使其对每个人都变得方便和简单。现在,我们进一步挑战我们的无国界技术扩展,以解锁以前无法想象的价值。”

Dunamu 有两大核心价值观:

Trust(信任):Dunamu 的每个人都是自己领域的专家。客户对我们服务的信任是我们的首要任务,因此我们尊重同事的意见和决定,我们基于信任的横向沟通文化使我们能够推出便捷和安全的服务。

Drive(奋进):即使我们已经处于领先地位,我们依然追求更快的进步。一旦我们专注于目标,就能消除对失败的恐惧,抓住机遇引领变革。客户是我们所有决策的核心。我们始终为客户进行研究、探索和工作。我们的领导者基于横向沟通,做出快速而准确的决策。

相比 Kraken 等平台关于企业文化的细致,Dunamu 的企业文化非常简单直接,且并没有特别强调加密货币和区块链的愿景,他们就只是要做一件事,不断进步,获得用户的信任。

或许由于母公司的金融行业背景,导致 Upbit 内部管理异常严格,比如他们严格限制员工及其直系亲属在 Upbit 上销售和兑换加密资产,并建立了 Upbit 市场监测系统(UMO),Dunamu 每年在 Upbit 网站上发布一份透明度报告。

在上币方面,Upbit 也保持十分谨慎严苛的态度,这样让整个 Upbit 在行业内变得很神秘。

总结起来,Upbit 本质上是一家交易加密资产的金融科技公司,用金融行业的高标准严格自我要求,极度追求用户的信任。