原文作者:深潮 TechFlow

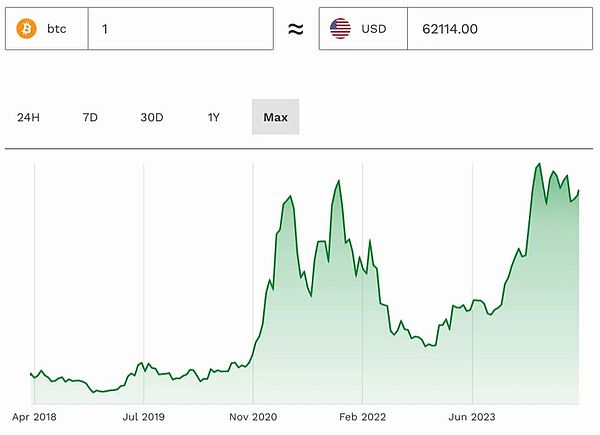

美联储终于松口加息,市场应声而涨,盼星星盼月亮的散户们对“山寨季”的美好畅想也从山寨价格上得以体现。

而在这之外,一向不看大盘脸色的链上世界早已热闹许久,就拿以太主网最近的热点行情来说:Neiro 大小写之争起起伏伏仍未结束,在大写 $NEIRO 上线两周后,代表社区力量的小写 $Neiro 直接上线 Binance,旋即在两天内拉出将近 30 倍涨幅,社区一片欢声笑语,而小写 $Neiro 的狂热出圈也彻底点燃蠢蠢欲动的链上热度。

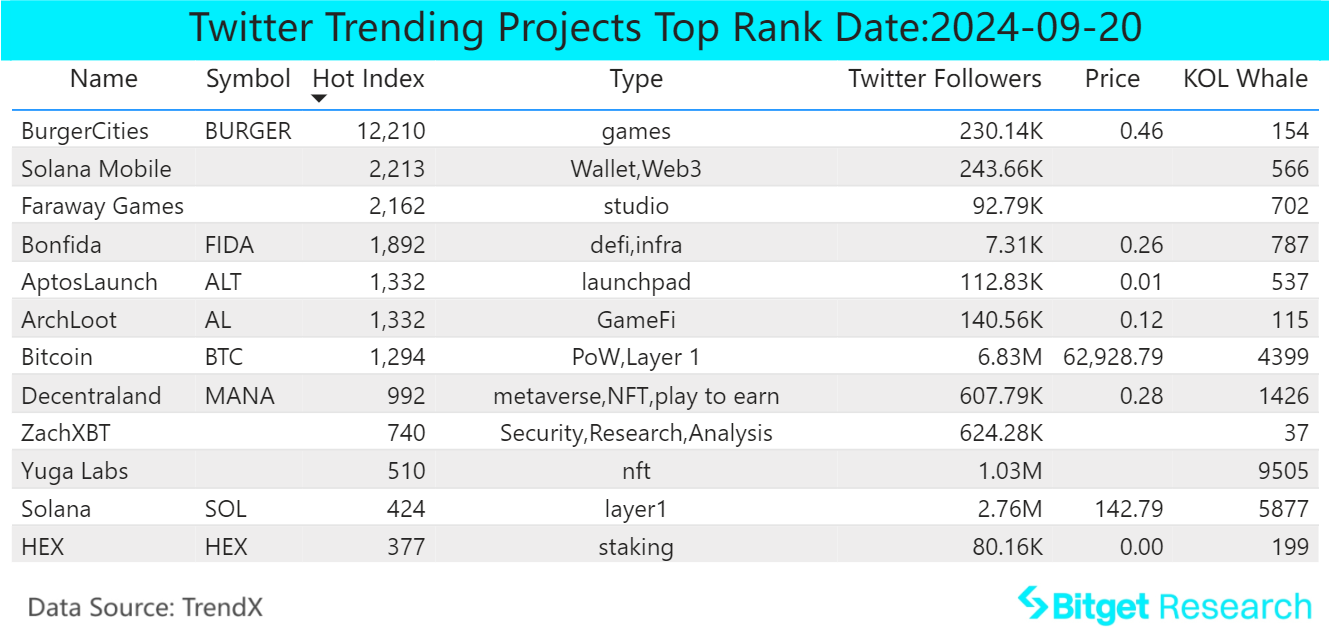

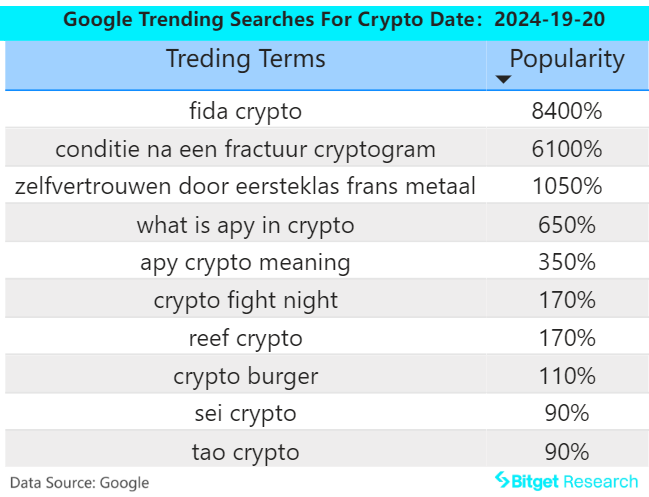

在小写 $Neiro 彻底成功后,Neiro 相关的狗子宇宙概念币们也应声拉盘,基本都有十倍左右涨幅。然而热点更迭的速度永远超出你想象,狗子宇宙还没捂热乎,今天特朗普用比特币买汉堡一事又造福了另一群人,以太链上同名代币 $BURGER 在发行不到半天已经 500 万美元市值,相关概念代币也出一个拉一个。

汉堡还没吃进嘴,下午 V 神的狗 MISHA 概念币又开始火热……总之在这样一个疯狂星期四,我们来盘点一下这几天 ETH 主网上热门的叙事代币。

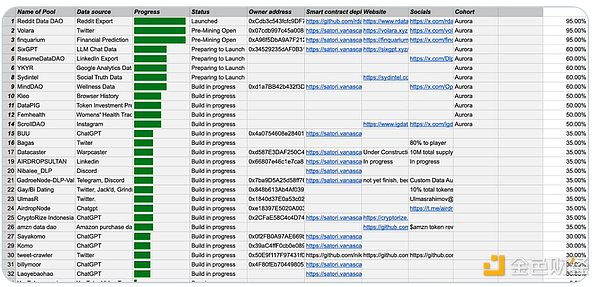

PS:同概念同名代币很多,本文仅从交易量、池子大小、讨论热度择最优者介绍盘点,非财务建议。

Trump 买汉堡概念

Crypto Burger($BURGER)

特朗普使用比特币购买汉堡后,戏称这是“Crypto Burger”,同名代币在短时间经历拉升——归零后又迅速拉起,从 5000 美元市值到最高 500 万美元市值只用了一个上午,截至目前 $BURGER 价格冲高后回落,成交额已经超过 1470 万美元。

First Presidential Transaction ($ 861871)

购买汉堡后,特朗普称这是历史性的一刻。PubKey Bar 的官方 X 账号发布了这一消息,并提到本次汉堡交易发生在区块高度 861871 。

所以就有了这个概念币,在情绪最狂热的阶段也接近 50 万美元,现已回落较深。

V神的狗 Misha 概念

猫猫狗狗概念一直是 Meme 市场最硬的通证,特朗普买汉堡火了半天,V神纪录片结尾的小狗 Misha 又来接棒无处安放的“急急急”资金。

Vitaliks Dog ($MISHA)

当前 Misha 概念最火的是下午一点左右新发的 $MISHA,四个小时左右已经有 870 万美元交易量,当前市值 500 万美元左右。

Misha ($MISHA)

目前最火热的两个 $MISHA 代币是同名。从时间上看,这个 $MISHA 在一周前就已经出现。从价格走势上看市场一开始也确实对这个老牌 $MISHA 买单,但可能由于底部筹码太多,价格一直受阻,拉盘没有新 $MISHA 来得猛,目前新 $MISHA 拉升中,老 $MISHA 阻力相对较大。

Neiro 狗子宇宙概念

自小写 $Neiro 上线 Binance 后,近期有过话题的狗子全家桶都接连拉升。这里除了大小写纷争的主角 $Neiro 和 $NEIRO 之外,还有 Neiro 主人养的其他小动物们。

小猫伙伴:Ginnan、Tsuji、ONI

Ginnan Doges Brother($GINNAN)

Neiro 主人养的三只小猫之一,说是 Nerio 的好朋友(嗯。。。),在 Neiro 概念刚出现的时候疯狂火过一波。小写 $Neiro 上线 Binance 后接着狂涨 30 倍左右,这两天蹭热点之后热度回落,当前市值 240 万美元左右。

Tsutsuji | Doges Brother($TSUJI)

同样是 Neiro 主人养的三只小猫之一,走势、逻辑同 $GINNAN,当前市值 58 万美元。

Onigiri ($ONI) 是的这又是 Neiro 主人养的三只小猫之一,走势、逻辑同 $GINNAN,当前市值 230 万美元。

小狗伙伴:Fuku、Ken

Fuku-Kun($FUKU)

DogeNeiro 的主人传言养的新狗 Fuku 在当时八月链上行情冷淡的时候带起一波 ETH 主网的新热度,人为操盘痕迹相当明显,代币本身也一度上所。但后来 Fuku 概念破产,代币价格也就不了了之,Neiro 上所后 FUKU 也猛拉将近十倍,现价格回落,当前市值 130 万美元左右。

Ken($KEN)

说是 Doge 的老哥(这一大家子……),也跟着 Neiro 宇宙一起火了一波,只不过热度过去也免不了开始自由落体,当前市值 50 万美金左右。

结语

从疯狂的链上行情来看,无论市场如何,总有人赚钱。但最重要的是做好风控,保护本金。小玩怡情,梭哈伤身,切记切记,不要 Fomo。