撰文:Kyle Samani,Multicoin 联创

整理:善欧巴,金色财经

随着区块链技术的迅速发展,以太坊曾经作为行业的领军者,取得了巨大的成就。然而,以太坊经过 9 年的发展,花了 5 年时间才确定扩展计划,又用了 7 年才完成从工作量证明(PoW)到权益证明(PoS)的转型。以太坊从未明确过它想要成为什么。扩展计划不断变化,没有明确的方向。

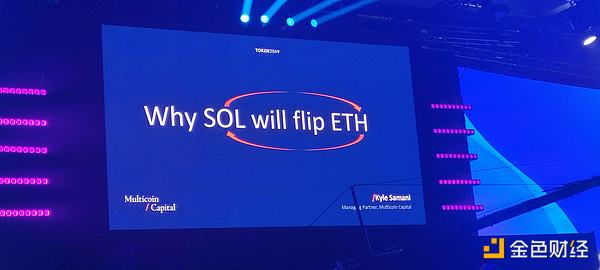

相较于以太坊的迷茫,Multicoin 联创 Kyle Samani 在 9 月 19 日举行的 Token2049 大会上发表主题演讲《Why SOL Will Flip ETH》对 Solana 的未来充满期待。整个社区已经围绕共同愿景——「去中心化纳斯达克」凝聚在一起,所有人都朝着同一个方向前进。金色财经将 Kyle Samani 演讲内容整理如下,以飨读者。

以下为 Kyle Samani 演讲全文(小标题为编者所加):

大家早上好!我是 Kyle Samani,Multicoin 的联合创始人兼管理合伙人。今天我将讨论我们为什么认为 Solana 将超越以太坊。有些人可能已经认同这一观点,有些人可能觉得这太激进,或者认为不太可能发生。我的目标是让大家至少重新思考其中的驱动因素。

今天的演讲分为三个部分。首先,我会简单回顾以太坊的历史,因为这对理解它目前的状态和问题非常重要。接着,我会讲讲为什么 Solana 处于一个有利的竞争位置。最后,我们会一起分析一些关键指标,这些指标表明 Solana 已经超越或接近超越以太坊,这些都是 Multicoin 非常关注的链上数据。

在开始之前,我需要做两点法律声明。第一,今天的言论仅代表我个人的观点,与 Multicoin 无关。第二,本次演讲内容不构成投资建议,也不应被视为 Multicoin 投资顾问服务的要约。

以太坊的历史

现在我们先来聊聊以太坊的历史。以太坊已经有 9 年的历史了,它在 2015 年 7 月正式发布。我认为这一点非常关键,今天会反复强调。以太坊已经存在了 9 年,有足够的时间来解决它面临的问题并确定自己的发展方向,我稍后会详细讨论这些内容。

那么,这 9 年里发生了什么呢?我认为有三件非常重要的事情。第一,去中心化金融(DeFi)的崛起,成为区块链最重要的应用。虽然在 2020 年之前 DeFi 已有一些发展,但真正的爆发是在 2020 年的 DeFi「夏天」。这距以太坊发布已有 5 年。

第二件大事是 2020 年 10 月以太坊决定采用以 roll-up 为中心的扩展路线图,这个决定是在 EIP-1559 更新几个月后做出的。然而,roll-up 路线图的一个明显问题是它对 DeFi 并不友好,导致了跨链桥和网络碎片化等问题。DeFi「夏天」刚结束两个月,他们就宣布了这个路线图,影响显而易见。

第三个关键转折是 2022 年以太坊从工作量证明(PoW)转向权益证明(PoS)。值得注意的是,以太坊社区早在 2015 年主网发布前就有这个计划,但用了 7 年时间才实现。这表明以太坊的行动非常缓慢,一直缺乏明确的方向。

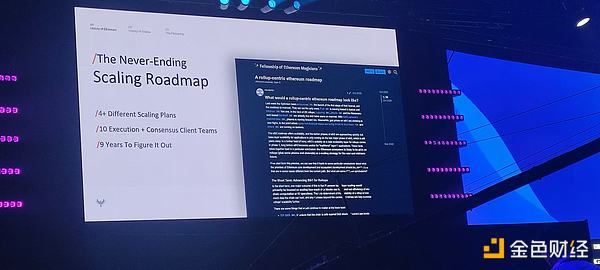

接下来,我想简要谈谈以太坊的扩展路线图。老实说,这个路线图已经多次改变,最早期的方案包括 Plasma 和状态通道等概念。如果你记得,那时还有像 Hyperledger 这样的疯狂想法。显然,这些都没有实现。最终,他们用了 5 年时间,在 2020 年 10 月正式决定采用以 roll-up 为中心的路线图。

然而,现在这个路线图也受到质疑,或者至少部分存在疑问。最近公共讨论中,关于是否扩展 L1、是否引入多种区块提议等问题越来越多,这些思路更接近于 Solana 等项目的策略,且现在重新进入了以太坊的讨论。

我们并不知道以太坊最终会做出什么决定,可能需要 3 个月,6 个月,甚至 9 个月才能见分晓。但我想强调的是,四年前制定的路线图现在至少部分受到质疑,甚至可能完全被推翻。以太坊已经存在 9 年,但它现在却又回到了起点,这到底是怎么回事?

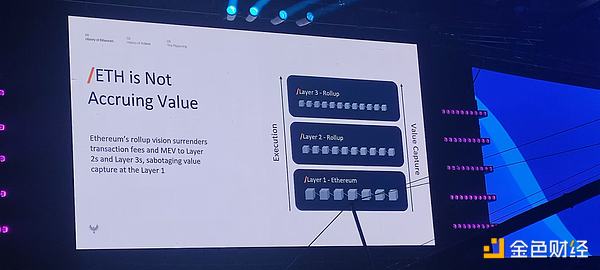

在讨论 Solana 之前,我想再提一点:以太坊已经不再是价值捕获的中心。以 roll-up 为核心的路线图明确将交易费和 MEV(最大可提取价值)费用从 L1 转移到了 L2、L3 甚至 L4。虽然这一路线图成功将交易推向了 L2 层,但也因此把大部分价值创造从以太坊这个资产上移走了。

以太坊依然没有明确方向

这些人会告诉你,你仍然可以将以太坊用于数据可用性(DA),这确实没错。但我会在接下来的几张幻灯片中展示,DA 的价值几乎为零。以太坊和其他地方有足够多的 DA 可用。人们最后会说以太坊的价值源于「ETH 是货币」,但这完全是无稽之谈。这种说法本质上是个循环论证,无法证伪,他们只是强加他们的信仰给你,根本没有任何逻辑可推导。

判断某样东西是否是货币的试金石很简单:去咖啡店问问他们咖啡是怎么定价的。如果他们用 ETH 定价,那 ETH 就是货币。如果是美元,那美元就是货币,这就是判断货币的标准,其他都不是标准。

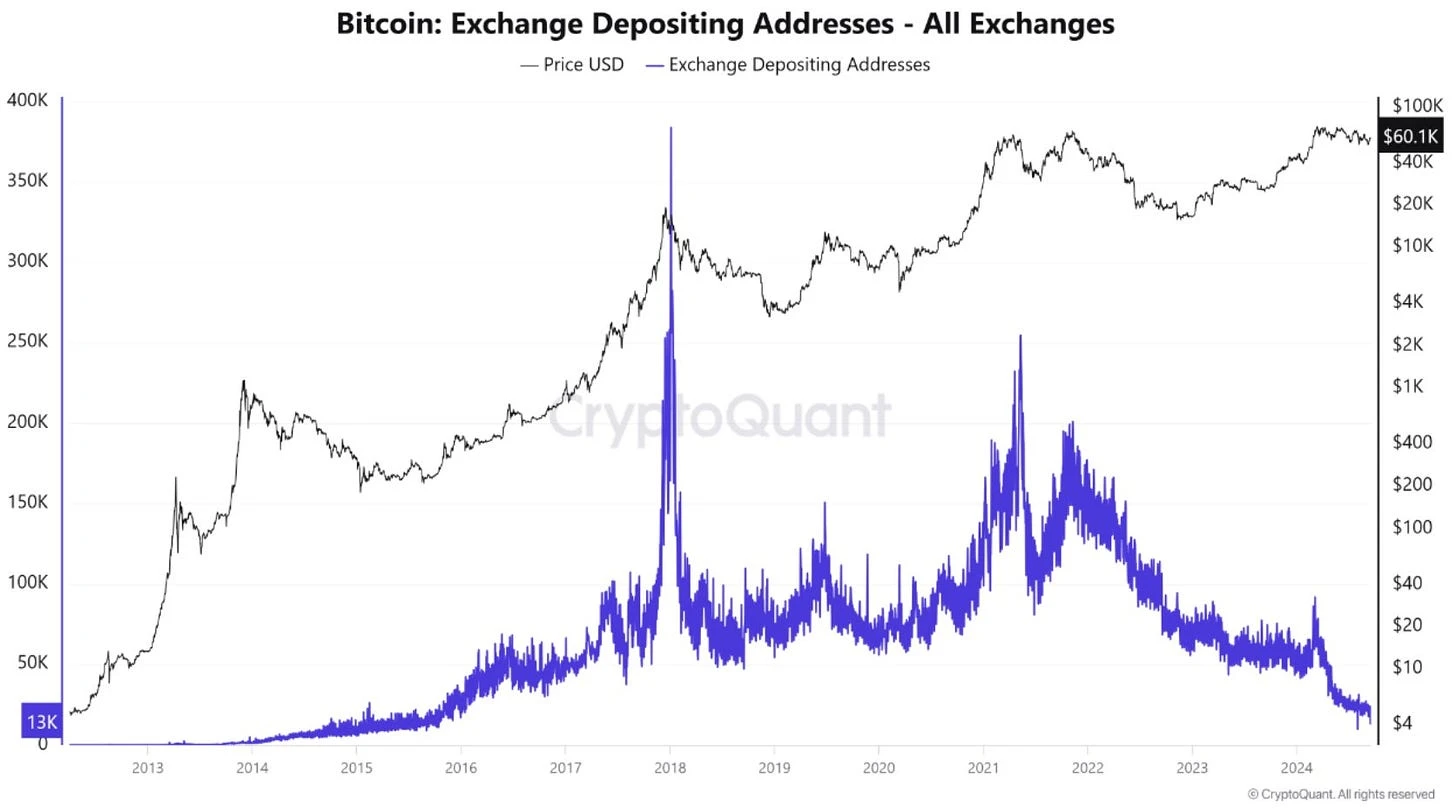

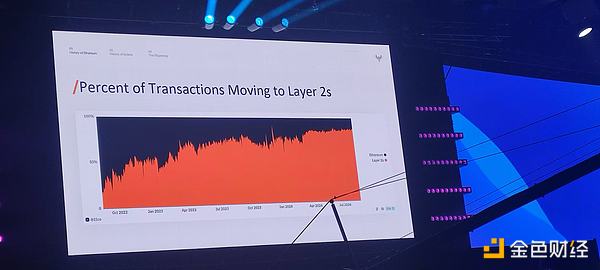

L2 的交易数据

我们可以看到过去三四年里,交易从 L1 转移到 L2 的比例。这一点非常明显,现在几乎所有的交易都在 L2 上,90% 以上的交易都发生在 L2 上。这是按计划进行的,他们确实实现了目标,但结果是什么呢?他们一直在谈论所谓的 DA 价值规则。而实际上,L2 才是赚到钱的一方。

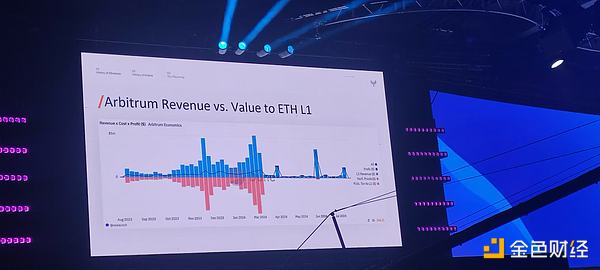

我们来看看 Base 的收入和支出情况,Base 是目前主要指标上最大的 L2。可以很清楚地看到,Base 每周的收入大约在 100 万美元左右,而支出几乎为零。支出为零的原因是他们只需为 DA 向 L1 支付费用,未来可能也会保持在这个水平。

我想强调的一点是,虽然人们一直在说 L2 依赖 L1,但实际上,这张图表清楚地表明它们其实是对立的。Base 的目的很简单,就是为 Coinbase 的股东创造利润,他们想要最大化收入并最小化支出。而事实上,Base 的激励机制与以太坊 L1 的激励机制正好相反,因为 Base 希望尽量减少它支付的费用。如果我们再看看其他主要的 L2,比如 Optimism,图表显示的情况几乎是一样的,Arbitrum 也是同样的模式。在所有 L2 中,这种趋势是一致的。

以太坊定位模糊

我想明确地说,以太坊从未真正明确它想要成为的东西。

9 年前,它以「世界计算机」的身份启动,但这一概念从未真正定义清楚,甚至到现在也没有明确的定义。诚然,我认为他们也不必非得定义什么是「计算机」,这只是一个营销术语罢了。但 9 年过去了,他们仍然没有告诉我们这个平台究竟有什么实际用途。虽然去中心化金融(DeFi)、Web3、去中心化身份存储等概念出现了,但以太坊目前呈现的是这些概念的混合体,说实话,它变得模糊不清,反而没有一个突出的方向。甚至在几周前,Vitalik 和以太坊基金会的其他成员公开表示 DeFi 只是循环论证,建议大家用以太坊做点别的事情。

这很好,我也希望以太坊能做更多的事情。但问题是,9 年过去了,他们依然没有提供明确的指导,没有给出任何清晰的意见。缺乏紧迫感和明确的方向,让整个系统充满了消极的能量。DeFi 是区块链上最重要的事情,无论是在以太坊、Solana,还是其他链上都能看到这一点。听到有人说「DeFi 不重要」时,我只想说,如果你们不打算优化 DeFi,那就告诉我们你们要优化什么吧。但他们没有,因为他们自己也不知道。

让我们回顾一下:以太坊已经存在 9 年了,花了 5 年时间才确定扩展计划,又用了 7 年才完成从工作量证明(PoW)到权益证明(PoS)的转型。以太坊从未明确过它想要成为什么。扩展计划不断变化,没有明确的方向。他们不知道自己在优化什么。因为这个 roll-up 路线图,他们实际上已经将大部分的价值增值从 ETH 转移到了 L2,比如 Base 等项目上。

与此同时,以太坊的市值仍然维持在约 3000 亿美元左右,这是全球市值排名前 40 的资产之一。然而,这个项目仍然不清楚自己想要成为什么,这种结构性问题非常明显。接下来,我们将转向 Solana 的历史进行讨论。相比以太坊从未找到明确方向,Solana 一直目标明确。

Solana 的起源

Solana 的创始人 Anatoly Yakovenko 在 2017 年开始构思 Solana,当时他正在使用一家美国的服务商——Interactive Brokers(类似于更高级版的 Robinhood)编写交易机器人。他发现自己无法获得纽约证券交易所和纳斯达克的实时市场数据,而像 Virtu、Jump Trading 这样的公司却可以轻松获取。他觉得这非常不公平,认为每个人都应该能公平、开放地获取市场数据。

这种不平等的体验促使他开发了 Solana,目标是让任何人都能全天候 24 小时,每周 7 天实时访问市场数据。Solana 系统旨在优化信息传播,任何拥有计算机和网络的人都可以实时接收这些数据。这个愿景已经成为 Solana 的「北极星」,指导着他们从第一天起打造一个全球性的、实时的去中心化交易所。

虽然这一过程比预期困难得多,但 Solana 在 2018 年开始开发,最终在 2020 年推出了 1.0 版本。尽管期间经历了多次失败,网络宕机、拥堵等问题也时有发生,但他们始终坚持这一愿景。直到 2023 年 5 月进行的 1.18 版本升级,Solana 才真正实现了这个愿景。这个升级使链上限价单、订单取消等功能开始正常运行,交易得以顺利进行,费用几乎为零。

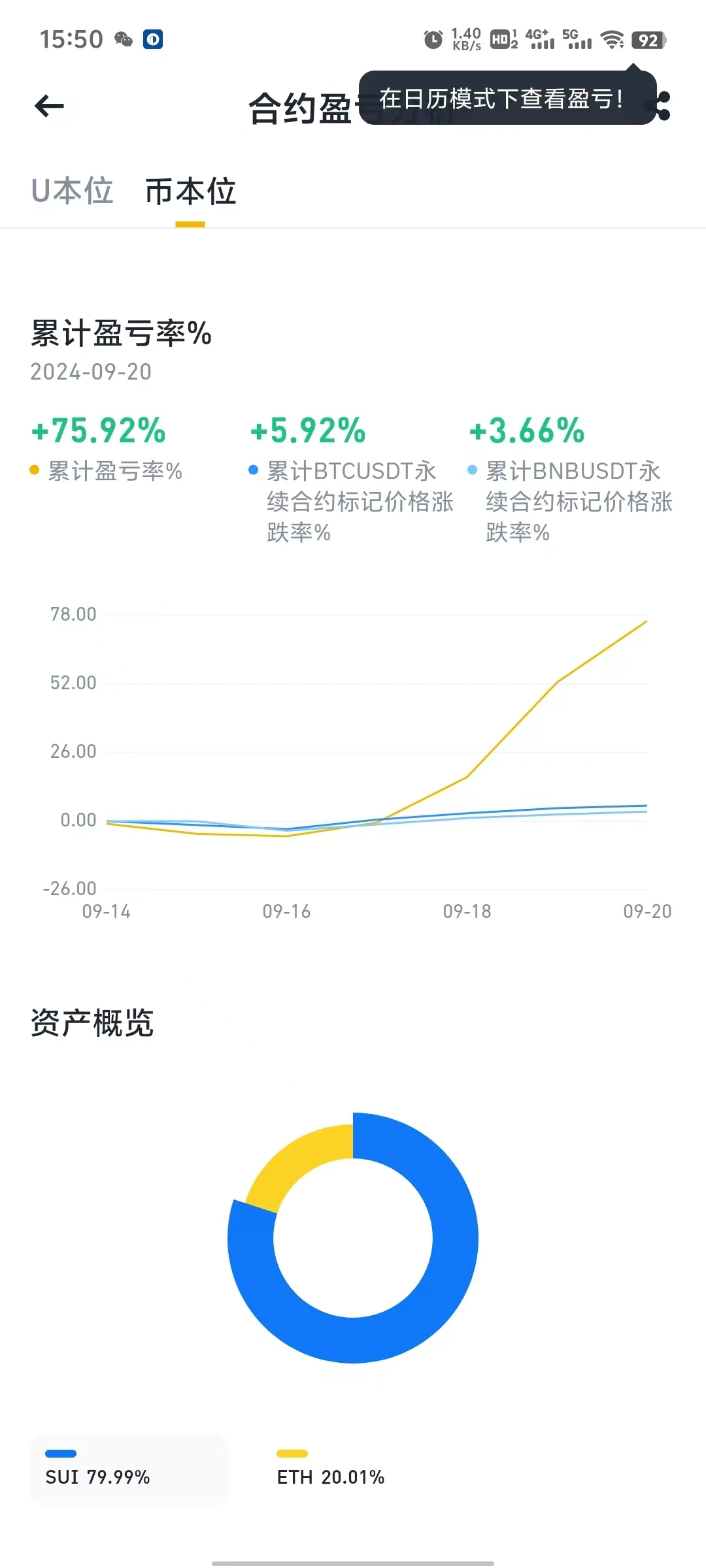

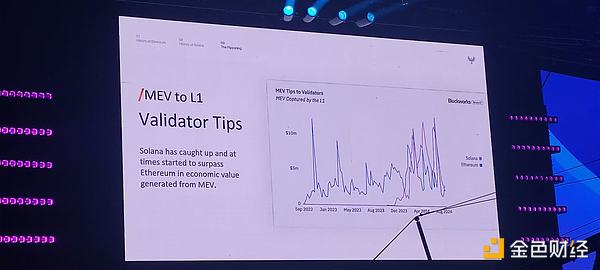

Solana 的成功之处在于,他们坚持了这个艰难且雄心勃勃的愿景,虽然历经失败,但最终的用户体验非常出色,且没有以太坊上的桥接和碎片化问题。此外,Solana 的资产价值也显著提升,现在每年产生 5 亿到 10 亿美元的收入,这主要来自 MEV(最大可提取价值)。Solana 的成功证明了专注的力量,他们用了 6 年时间将愿景变为现实。

这也是我们相信 Solana 市值将超越以太坊的原因。接下来,我们将探讨一些关键的链上指标,这些指标表明 Solana 的表现已经接近或超越了以太坊。

超越以太坊

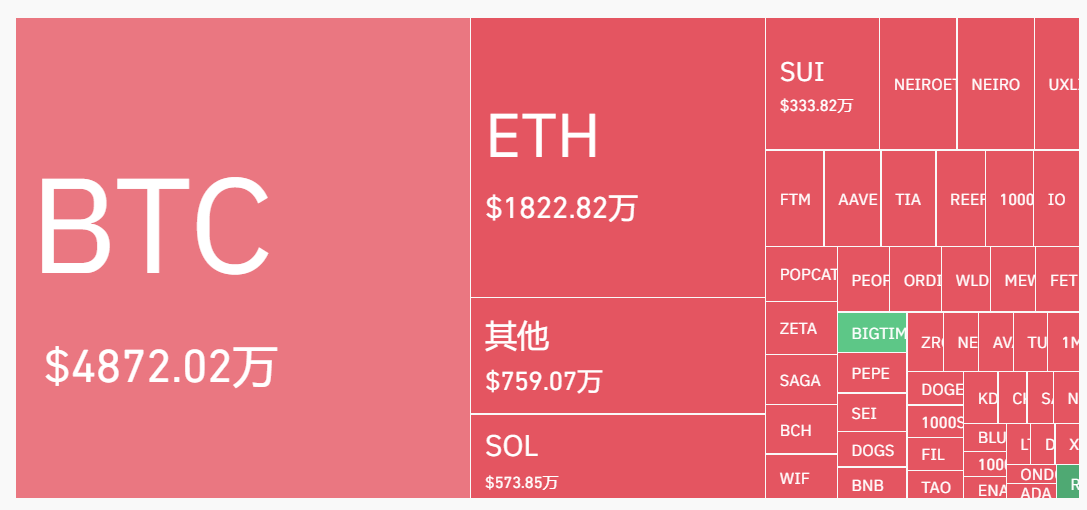

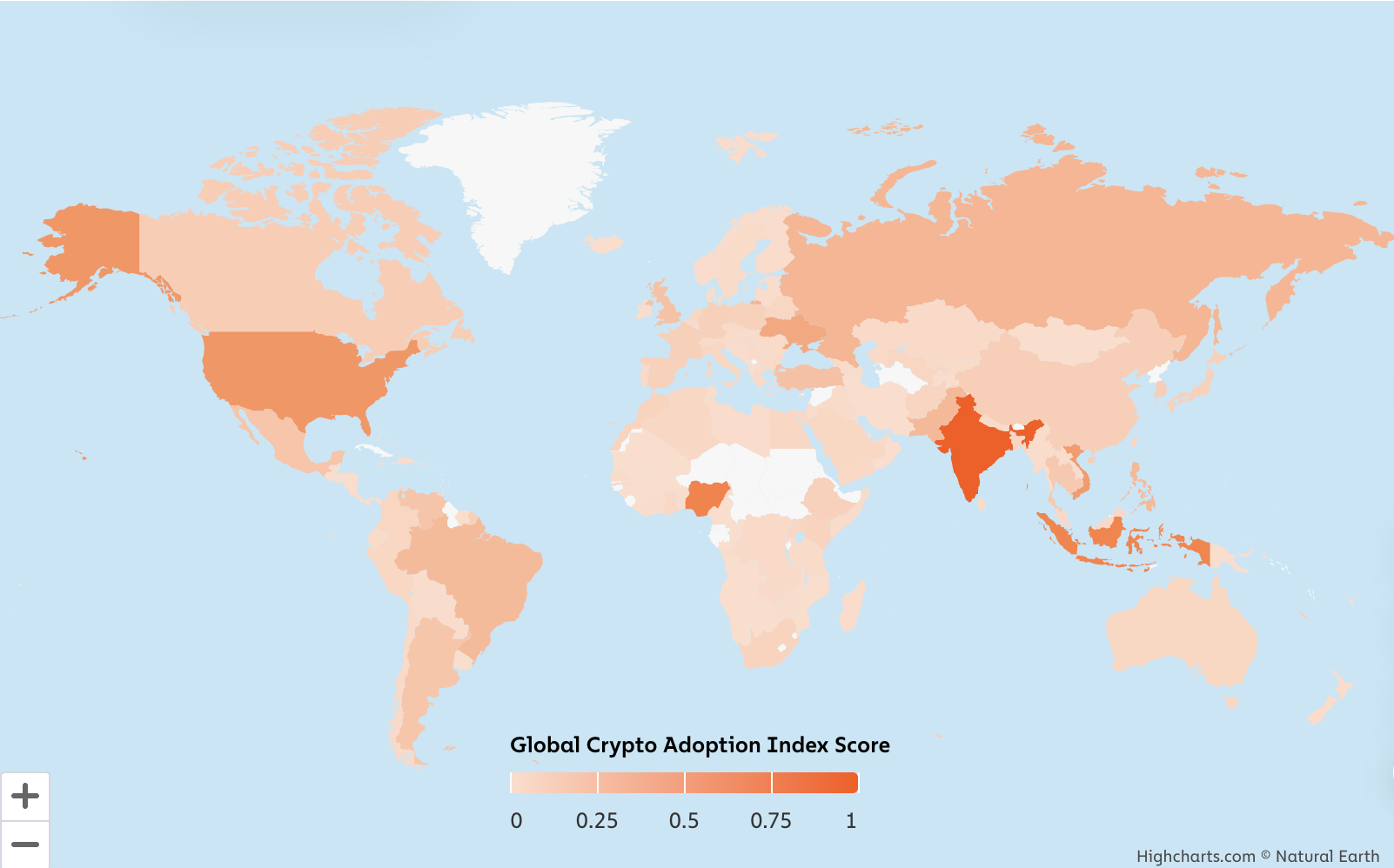

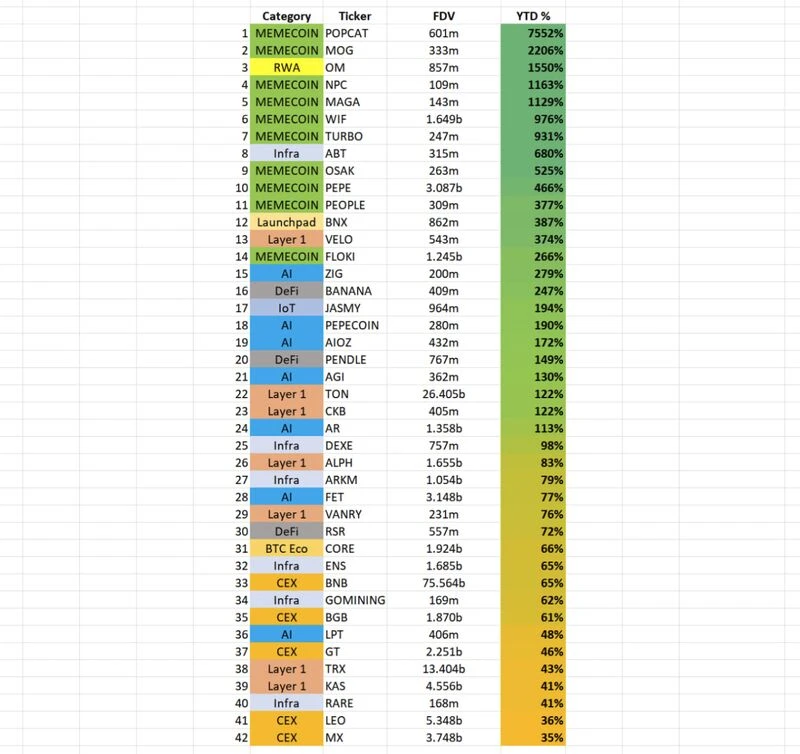

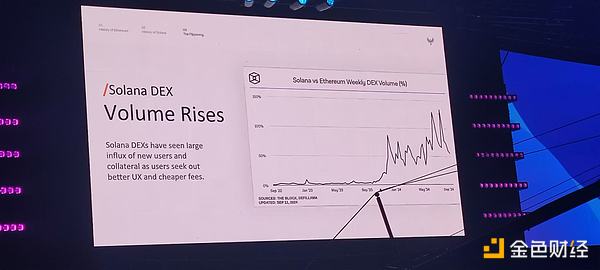

首先,区块链系统本质上是金融系统。我们可以看到,Solana 的链上交易量在过去一年里基本赶上了以太坊,有时甚至超过了以太坊。这是我们认为最重要的指标,毕竟区块链的核心作用就是进行交易。

接着,我们来看第二个指标:验证者奖励。Solana 在这方面也已经赶上了以太坊,一些星期 Solana 的验证者奖励甚至超过了以太坊。

最后一个指标是稳定币的转账量。虽然在这方面 Solana 仍然落后于以太坊,但其增长速度惊人。大约一年前,Solana 的链上稳定币转账量是以太坊的 1/10 到 1/20,而今天它已经接近一半,这表明资金在 Solana 链上流动得越来越多。

如果你相信这些指标会继续保持相同的增长趋势,那么可以合理地推测,Solana 的市值也将朝着同样的方向增长。

Solana 的结构优势

接下来,我想谈谈 Solana 的未来及其三个独特优势,这些优势几乎无法被其他社区复制,也是我们对其未来更加看好的原因。

第一个优势是代币扩展功能

代币扩展功能于今年早些时候上线,这为支付公司或全球主要资产发行商提供了很多特性,比如内置收益功能、机密传输功能(隐藏发送方和接收方)、资产发行和撤销功能等。这些功能是根据支付公司和华尔街的直接需求开发的,现在已经在主网上线。

我之所以强调这个,是因为我们不仅有 DeFi 和其他去中心化金融工具,还需要满足受监管的金融需求。如果没有这些集成功能,受监管的金融公司将无法大规模上链。而这些功能已经完全集成在 Solana 的 L1 层,并且可以随时使用。我们认为这是 Solana 的一个巨大优势,且在以太坊的生态系统中几乎无法复制。

以太坊的 EVM(以太坊虚拟机)是分裂的,有很多不同的版本,比如 Optimism、ZK-rollups、Polygon 等。虽然它们大约 98% 的代码相同,但并非完全一致。如果你想在这些不同的 EVM 版本之间建立共同的标准,比如机密传输的稳定币,要让这些系统彼此沟通和协作是非常困难的。这并非技术问题,而是人际协调的问题。你需要让这些不同的团队坐下来达成一致,这非常具有挑战性。

第一个使用代币扩展的项目是 Paypal 的稳定币 PYUSD,该代币几个月前已上线主网。我们预计,代币扩展功能将在未来 3 到 4 年内成为 Solana 的标志性功能之一,届时它将使 Solana 在众多区块链项目中脱颖而出。

Firedancer

接下来,我想谈谈 Firedancer。Firedancer 是一个即将上线的全新 Solana 客户端,预计将在接下来的几天或几周内发布。他们可能会在明天的 Breakpoint 大会上公布确切日期。如果你还不熟悉,Firedancer 是由 Jump Trading 开发的一个新的供应客户端。Jump Trading 是全球最大高频交易公司之一,而在所有高频交易公司中,Jump 以速度最快著称。

我们认为这非常重要,因为 Jump 团队将其在构建高性能交易系统中积累的所有知识和经验,应用到了这个客户端中。从一开始,Solana 的愿景就是打造一个去中心化的纳斯达克,现在我们将这一全球领先的交易公司的智慧引入其中,构建全球最快的无佣金交易所。这个系统将具有极强的扩展性和速度,并且能够让我们喜欢的 Solana 特点——可组合性、无桥接问题等——在 Firedancer 下变得更为出色。

硬件拓展

最后我想谈的是与 Firedancer 相关的硬件扩展。Solana 的设计原则之一是通过并行硬件自然扩展。自从项目开始的第一天起,Solana 就一直在谈论这个问题。我也已经讲了好几年了。其核心思想很简单:如果系统中的核心数量翻倍或三倍,你会希望系统的性能也能翻倍或三倍。这是一个非常直观的想法。

这个想法不仅适用于 Solana,还因为摩尔定律的缘故,在过去 50 年里,特别是过去 10 到 15 年里,随着核心数量的增加,能够利用并行性的系统在实际性能上取得了显著提升。今天,这一想法尤为重要,因为 AI 领域的复兴正在发生,大量资本流入整个半导体价值链,从设计到制造,这一领域的增长率在过去 30 年里是最快的。

这全都归功于 AI 芯片的爆发式增长,这些芯片由众多初创公司、Nvidia 和 AMD 等公司开发。这些芯片大多是高度并行的,并不是所有芯片都适合 Solana,但这并不重要,我们只需要其中几款芯片能够适配即可,这将大大提升 Solana 的性能。令人惊叹的是,这场 AI 复兴与加密货币完全无关。加密货币领域的任何人都无需了解或关心 AI 领域正在发生的事情,但 AI 领域的 30、40 甚至 500 亿美元的研发投资,都会间接推动 Solana 网络的性能提升。

这正是系统设计核心中的一种关键理念:要想赢得我们认为将成为世界上最大的市场之一,即去中心化的纳斯达克。而 EVM(以太坊虚拟机)是单线程处理器,尽管他们谈论并行化已有 9 年,但至今没有实质进展。我们认为这种对并行处理的全面拥抱将在未来几年变得更加显而易见,尤其是随着链上资产的扩展。

最后,我们对 Solana 的未来充满期待。每个人都在朝着同一个方向努力。每个人都在致力于构建这个去中心化的纳斯达克。我们拥有强大的开发团队,资产发行方、代币扩展功能以及高效的客户端,这一切共同作用,构建了一个可以扩展的网络,并创造了一个随着网络扩展而增值的资产。我们期待在未来几年看到 Solana 的进一步发展。

谢谢大家!