Bitlayer将作为黄金赞助商出席新加坡TOKEN2049

9月18日~19日,新加坡TOKEN 2049将在新加坡滨滨海湾金沙会议中心盛大举行,该活动是全球最具影响力的区块链和加密货币活动之一,每半年在新加坡和迪拜轮流举办,吸引超20,000名来自150多个国家的与会者。

作为新加坡TOKEN 2049的黄金赞助商,Bitlayer将在4楼P113展位亮相,向与会者分享Bitlayer最新技术进展和生态图景,参观展位的访客有机会获得精美纪念品。

除在新加坡TOKEN 2049主展会上参展外,Bitlayer团队还将出席会议前后多个行业会议与聚会,并主办/联合主办与赞助一系列高规格周边活动。以下是新加坡TOKEN2049期间,Bitlayer团队将重点参与的15个线下活动。此外,欢迎您关注Bitlayer官方X账号查看更多活动信息,并与团队建立联系。

Bitlayer Formula Night

Date & Time: September 17, 6:00 PM – 10:00 PM (GMT+8)

Location: 2 Stamford Rd, Lvl 70 #70-01 SKAI Restaurant, Singapore 178882

合作伙伴:Bitsmiley, Chainge, Portal Finance, ALLO, Bedrock, Openstamp, Avalon, Credbull, Biton

Link: https://lu.ma/382qh92g

Bitlayer Night是Bitlayer主导发起,旨在联动全球Bitlayer社区成员的系列交流活动,此前已在越南和韩国成功举办,并收获巨大反响。新加坡Token 2049期间,Bitlayer团队将在新加坡最高的餐厅SKAI举办一场Bitlayer Formula Night活动,为Bitlayer生态项目与投资人、周边合作伙伴提供一个与核心团队沟通、交流的机会,并更好的加强与生态项目的合作。

BTC MASQUERADE – Bitlayer x Pizza Ninjas

Date & Time: September 18, 8:00PM – 11:30pm (GMT+8)

Location: 809 French Road, Kitchener Complex, Level 3 XM Store, Singapore 200809

Link: https://lu.ma/masquerade

BTC MASQUERADE是由Bitlayer和Pizza Ninjas联合主办的假面舞会活动,该活动将是新加坡TOKEN2049期间比特币生态关注者们最盛大的聚会之一,目前已有超过两千名报名者。

Bitcoin Next, Ep.24 – Singapore

Date & Time: September 20, 3:00 PM – 7:00 PM (GMT+8)

Location: 50F, 1 Raffles Place, Singapore 048616

Link: https://lu.ma/xf6xc839

Bitcoin Next Technical Meetup是由Bitlayer主办的前沿技术研讨会,我们将与Polyhedra、Delphinus Labs、Scrypt等行业领先项目、技术创新领军人物探讨当下比特币生态最热门、最前沿的关键话题和趋势。

本次研讨会将深入讨论以下主题:

Bitcoin二层扩展方案

STARK 和 Circle STARK 验证器的实现

比特币智能合约的发展

TIMESTAMP 2024

Date & Time: September 17, 9:30 AM – 5:00 PM (GMT+8)

Location: 80 Bras Basah Rd, Fairmont Singapore

Link: https://lu.ma/hmm39qud

TIMESTAMP 2024由ABCDE和Solv联合举办,将围绕Layer2解决方案、比特币生态、New Infra、AI+Crypto 等十余个焦点话题展开。Bitlayer团队将出席该峰会并设置展台,Bitlayer联合创始人Charlie Hu、Kevin He将出席大会并分别进行主题分享和圆桌讨论。

StreamCon: Beyond Block Space

Date & Time: September 16, 2:00 pm – 5:30 pm (UTC+8)

Location: PARKROYAL COLLECTION Marina Bay

Link: https://lu.ma/xrbs31ob

这场活动由ArkStream Capital主办,Bitlayer联合创始人Charlie Hu将在第三场Panel参与主题为“Embracing the Era of Killer Applications in Shared Security”探讨。

BTC HOUSE YACHT PARTY: NIGHT EDITION (Part 2)

Date & Time: September 16-21

Location: Register for Address

Link: https://x.com/OPALBTC/status/1831701400377815389

这场派对是由OPAL Protocol主办的主题聚会,Bitlayer将携生态伙伴一同出席,期待与比特币生态建设者们的聚会。

Inscribing Singapore X Ordinals Summit

Date & Time: September 17, 9:30 AM – 5:30 PM (GMT+8)

Location: National Gallery Singapore

Link: https://lu.ma/4gexsiyl

本场峰会由Ordzaar主办,聚焦比特币生态现状与未来趋势。Bitlayer团队将出席该峰会并设置展台Booth 7,Bitlayer联合创始人Charlie Hu将参与主题Panel分享与交流。

Liquidity Day

Date & Time: September 18,11:00 AM – 3:00 PM (GMT+8)

Location: Collyer Quay Wework

Link: https://lu.ma/liquid

本次活动由Caladan主办,Bitlayer联合创始人Charlie Hu将参与主题为“Liquidity in the Bitcoin Ecosystem”的Panel讨论与分享。

Shaping the Future of Web3.0

Date & Time: September 19, 9:30 AM – 5:00 PM (GMT+8)

Location: cation:Fairmont Hotel Singapore

Link: https://lu.ma/7y0xjr9z

本次会议由Coinstore主办,吸引Web3创业者、VCs、公链、交易所和媒体等主体参与。Bitlayer联合创始人Charlie Hu将进行主题演技,并围绕”Layer 1 and Layer 2 Synergy: Fueling the Growth of the Web3.0 Ecosystem”话题在Panel中与嘉宾进行讨论。

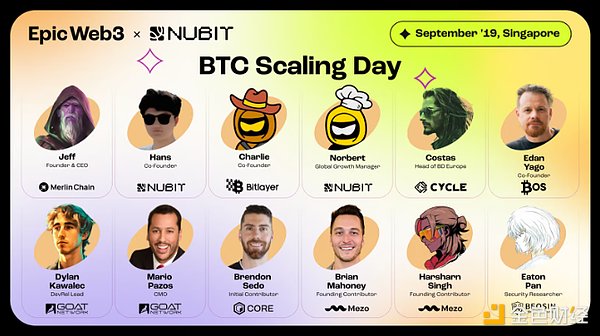

BTC Scaling Day | x Nubit | TOKEN2049 Singapore

Date & Time: September 19, 11:00 AM – 5:00 PM (GMT+8)

Location: cation:Andaz Singapore – A Concept by Hyatt

Link: https://lu.ma/btcdaysingapore

本场活动由Epic Web3与Nubit主办,聚焦比特币扩展性主题。Bitlayer联合创始人Charlie Hu将在活动中与其他嘉宾参与比特币最新技术进展、BTCFi等相关话题讨论。

Hack Seasons Conference | Singapore

Date & Time: September 19, 10:00 AM – 7:00 PM (GMT+8)

Location: National Gallery Singapore

Link: https://lu.ma/hack_singapore

这是一场汇聚了众多Web3创业者、VCs、领先区块链协议等主体的活动,Bitlayer联合创始人Charlie Hu将参加主题为“The Future of the Bitcoin Ecosystem”的Panel讨论。

Bitcoin Reimagined

Date & Time: September 19, 1:00 PM – 6:00 PM (GMT+8)

Location: Fairmont Ballroom / TOKEN2049 VIP Ballroom

Link: https://lu.ma/4b6brduj

本场活动由Starknet和Chakra主办,聚焦基础设施、零知识证明和比特币等前沿主题。Bitlayer联合创始人Kevin He将作为嘉宾参与BTCFi相关的话题讨论。

Comma3 Summit

Date & Time: September 19, 1:00 PM – 6:00 PM (GMT+8)

Location: Raffles Hotel, Singapore

Link: https://lu.ma/4f32e0zk

本期峰会由Comma3 Ventures、Jiritsu Network共同主办。Bitlayer联合创始人Kevin He将作为嘉宾参与主题为“Bitcoin’s Renaissance in the Web3 Era”的讨论。

Intract Meet the OGs | Token2049

Date & Time: September 19, 5:00 PM – 10:00 PM (GMT+8)

Location: True Cost

Link: https://lu.ma/ajj5y0ko

本场活动由Intract主办,聚焦Layer 1、Layer 2和激励分配的未来等话题。Bitlayer联合创始人Charlie Hu将参与主题为“Landscape: Expansion or Saturation”的Panel讨论。

RUNES 2049!

Date & Time: September 20, 1:00 PM – 6:00 PM(GMT+8)

Location: 1 Fullerton Square

Link: https://lu.ma/4hkoaaly

本场活动由ICP (Dfinity), Omnity Network和RunesCC联合主办,聚焦RUNES技术创新、应用场景拓展、资产流动性等话题,并围绕Chain Fusion的发展趋势展开深入探讨。Bitlayer联合创始人Charlie Hu将参与主题为“Bitcoin Token in a Multichain Environment”的Panel讨论。

通过与新加坡TOKEN2049等行业顶级峰会的深度合作,Bitlayer团队将展现其坚定支持比特币生态发展与壮大的决心,也将进一步强化团队与社区及用户间的联系。通过与Web 3.0行业的关键领袖和影响力人物合作,Bitlayer将与构建者一起推动比特币生态系统发展。

关于Bitlayer

Bitlayer是首个基于Bitcoin Finality的比特币二层项目。

Bitlayer正在构建由OpVM、Finality Bridge和RtEVM等创新技术支持的比特币原生二层生态,为开发者与用户提供比特币安全等效、免信任跨链桥以及实时的EVM编程体验。

请通过以下渠道关注Bitlayer的更新:

Website | Twitter | Discord | Medium | Github | Youtube