作者:道说区块链

近日,美国民主党候选人哈里斯的一则表态引起不少加密生态业者的关注。她公开表示:美国应该在包括区块链等新技术在内的诸多领域保持领先。

这是她第一次就加密技术公开地表达自己的正面观点。

看到这个表态,我想起最近这次线上交流时和一位听众问答的情形。

当时有听众问我对美国两位候选人哪一个更看好?

我的答复(大意)是:从现在(交流时)的状况看,川普是非常鲜明地支持加密技术,所以似乎川普会对加密生态更为友好。但从美国的体制来看,我认为最终谁上台,都不会对加密生态的发展有很大的阻碍作用。

我之所以这样认为,原因很简单:

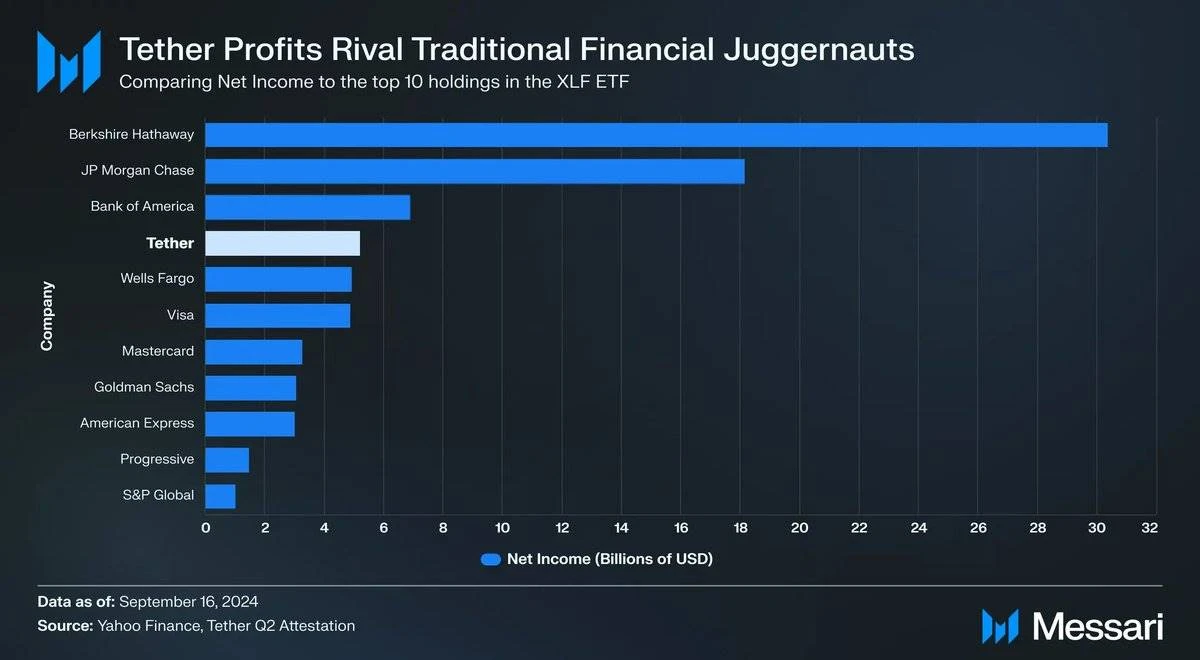

因为随着加密技术的蓬勃发展,美国正在肉眼可见地崛起一批加密领域的新兴科技资本家。而当这批资本家掌握了财富之后,他们必然会用自己的财富影响美国的政治人物、影响美国的产业政策。

在这种利益交换和妥协中,美国的任何政治人物上台都不可能对加密生态采取极端荒谬、匪夷所思、不合逻辑、不近情理的政策。

现在哈里斯的公开转变基本印证了我的看法。

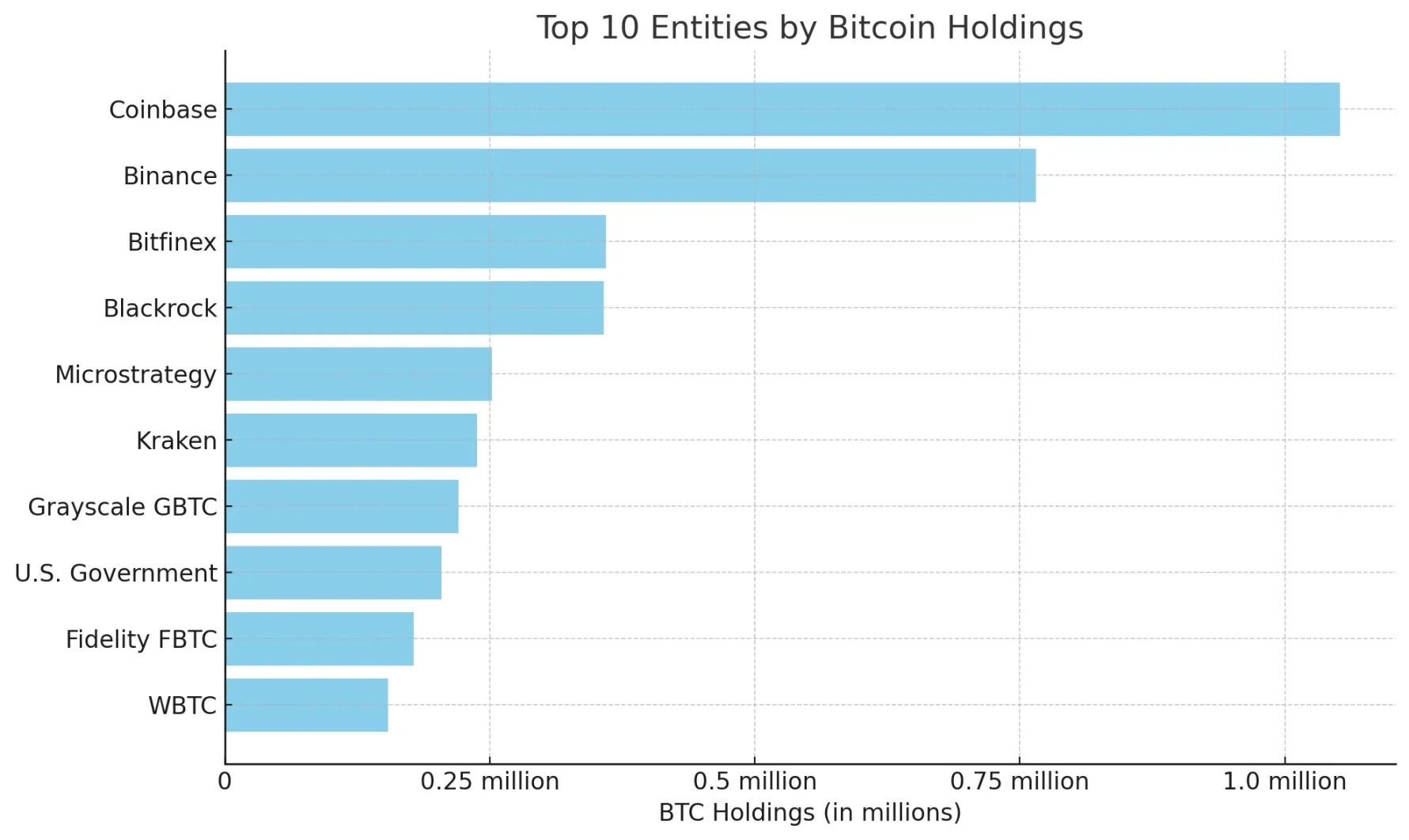

除了政客们的表态,最近我还看到贝莱德CEO兼创始人Larry Fink在接受Jim Cramer的一则访谈中谈到比特币时,大方地坦诚他曾经对比特币的(负面)看法是错误的。正是因为认识到自己过往的错误,所以现在贝莱德在加密领域的布局可谓大手笔、大动作。

所有这些迹象都清晰地表明:美国的精英阶层已经从上到下完成了对加密生态洗心革面的认知转变。

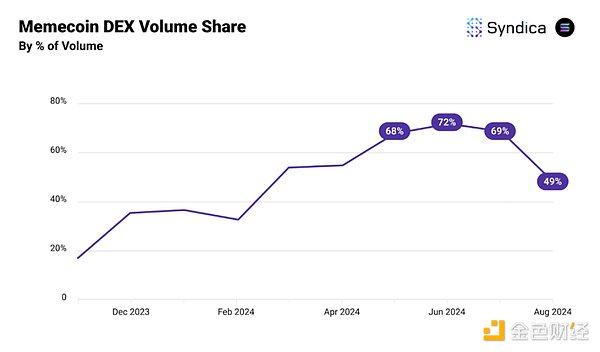

几乎可以肯定地说,加密生态的中心和龙头已经完全转到了美国。

从全球的格局来看,如果美国的态度稳定了,加密生态的发展在大方向上就没有什么很大的障碍了。

加密技术的发展此后一定会加速到来。

昨天还有另一则让人非常震撼的新闻。Meta发布了一款让人颇感惊艳的带AI功能的AR眼镜。这款眼镜尽管在分辨率等方面还有瑕疵,但在大小、轻重、便携性、易用性等方面已经大大超过了苹果的Vision Pro。

更重要的是它的价格只有299美元。

从Meta发布的相关视频来看,戴上眼镜,人们能够沉浸在一种从未有过的现实与虚拟混合的奇妙体验中。

在我看来,这不仅是一种AR/VR产品的递进,更意味着虚拟现实世界已经离我们近在咫尺。

加密技术的迅猛发展、AR技术的突飞猛进、AI技术的一日千里,所有这些都让我感到虚拟世界正向我们呼啸而来。

更重要的是,在这个即将到来的虚拟世界,人、机器、智能和加密资产之间会有什么样的交互,会发生什么样的化学反应都是我们现在难以想象的。

我觉得用不了五年时间,人类社会可能就会迎来一个无法想象的新世界。

回到现实,有点遗憾的是,这些领域的龙头有些是在我们国家产生但最终转到了美国,有些先天就在美国找到了更好的环境。

这让我不由地又想起费舍尔和巴菲特所坚信的,也是我在24日的文章中所写的:

(按照费舍尔的话说)只要美国社会始终相信资本主义自由经济能创造奇迹或者(按照巴菲特的话说)只要美国始终坚持市场经济和法制,那么美国的企业就能源源不断地创造奇迹,就能源源不断地创造财富。

对我们个人而言,在当下这个艰难的环境下,我们要好好地坚持活下去。我相信我们这一代人用不了多久一定能看到我们的前辈无从见过的奇迹,只要能熬到明天我们就能看到新的希望。