作者:Revc

前言

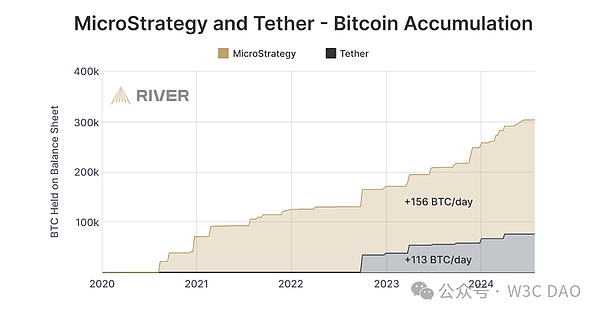

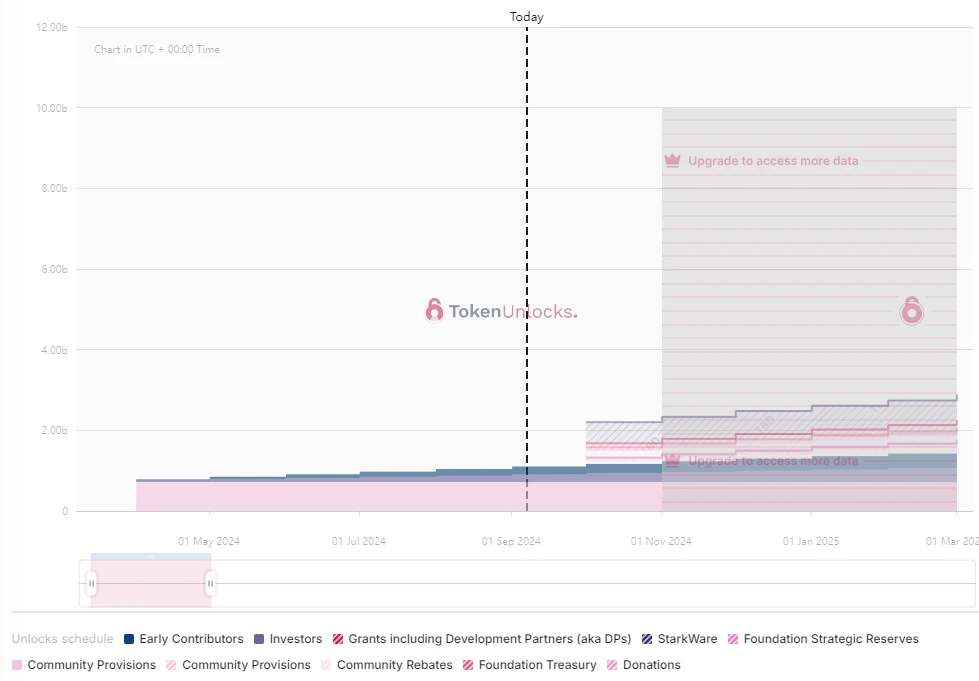

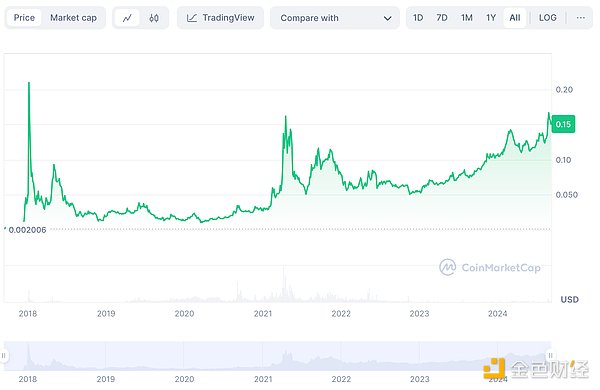

TRX自2023年以来就开启了复苏周期,近期更是突破新高,Tron也被视为加密行业的现金流奶牛链,其在CEX市场间的稳定币通道地位稳固。因Tron治理和技术复杂度较低,Tether选择了其作为稳定币首发阵地。TRC20-USDT发行量于今年7月突破600亿枚,2024年内新增近130亿枚。爆发性增长反映出市场对TRC20-USDT的强劲需求。

Tron的费用机制

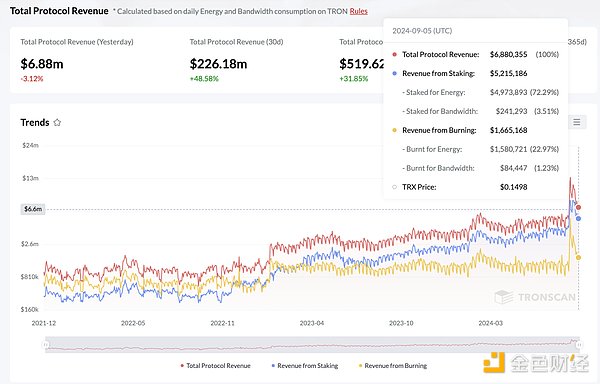

TRX价格的良好表现,和其Gas费用与价格的传导机制有着密不可分的关系,市场时常爆出Tron 网络Gas 费用月收入达数千万美元,大众艳羡其造血能力,但其实Tron网络的收入均以非常简洁且高认可度的方式传导至币价表现上,收入不是直接进入了孙哥的口袋。

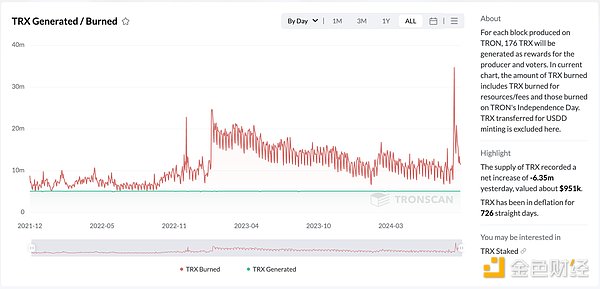

Tron使用资源模型来执行链上交易,质押者会获得带宽和能量等资源。只要有足够的资源,就可以免费转移代币和执行智能合约。如果超出资源限制,就需要使用 TRX 支付交易费用,且支付的 TRX 会被销毁。因此,Tron的收入来自交易费用中的 TRX 销毁。近期在加密社区中也有人询价希望获得更多的Tron网络能量,侧面反映了Tron网络吸引了新的关注。

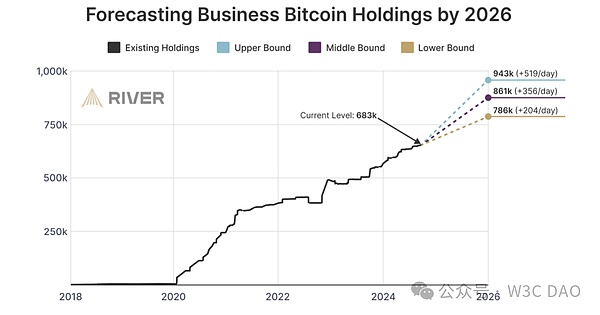

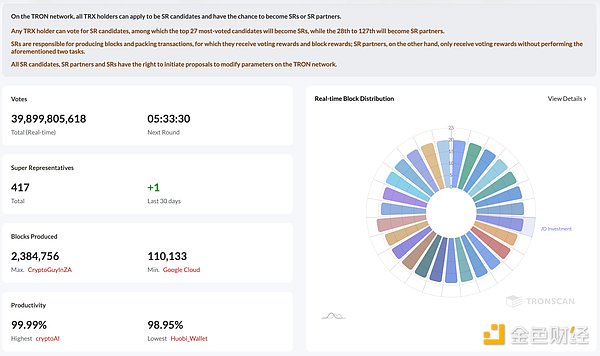

与此同时,质押者和区块生产者会获得新铸造的 TRX 作为奖励,约每天507万 TRX。只要每天销毁的 TRX 超过507万,TRX 的流通供应量就会减少。根据 Tron 官方数据,TRX 在两年多的时间里均处于通缩状态。

由于发行量长期低于销毁量,Tron网络有着良好的收入基本面。在这种费用机制下,TRX的持有者均能享有Tron网络发展的红利。

生态发展现状

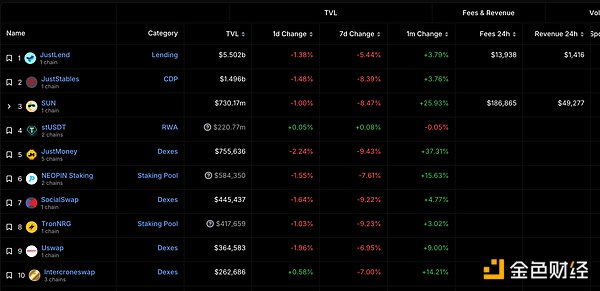

Tron当前收入依赖 USDT 转账业务,反观DeFi、游戏、RWA 等发展较慢,近期meme 板块带领Tron链上手续费创新高,官方随即对手续费机制进行了调整和优化。

Tron由于错过了DeFi Summer的爆发期,目前补足功课的客观条件和环境尚不具备。公链的发展需要踩准每个周期的诸多热点,比如DeFi和NFT之于以太坊,稳定币之于Tron,而未来Tron可能也会迎来适应其自身特点的赛道,带领着Tron二度爆发。

笔者认为Tron可以尝试RWA赛道,尽管本身不看好RWA赛道的爆发潜力,主要RWA资产在法律和属性验证的上链环节过于复杂,但是Tron可能更适合RWA赛道,Tron上面第一大资产USDT其实就是第一大RWA资产,Tether通过储备美国国债发行链上稳定币。

RWA目前以低Alpha资产为主,基本的年化收益率对标美债收益率,而加密市场在牛市的周期中,均是数十倍甚至上百倍的回报预期,所以Tron做RWA的方向就是,吸引现实世界的高Alpha资产,至少是美债的数倍收益率资产。高Alpha资产大多数是待上市证券,但由于SEC的监管也将这条路给堵死了,所以RWA代币化的目标可以是生产性资产而非股票型资产,同时需要有可靠简化的法律手续和潜在回报,并且存在一定市场规模,希望Tron通过赛道RWA赛道可以链接更广泛的资本市场和用户。

SunPump

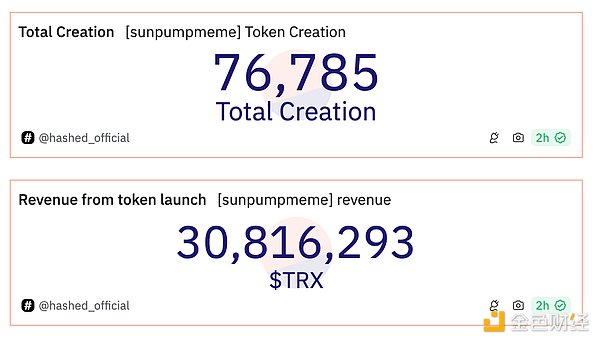

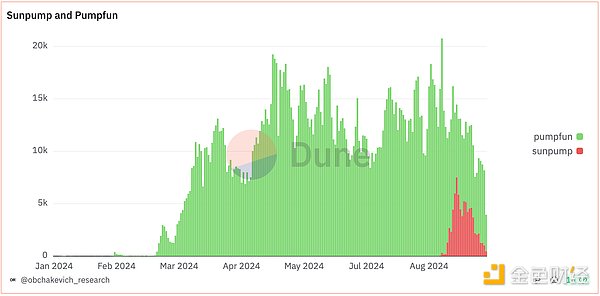

SunPump截至目前已发行了76785个meme币,并获得了超过3081万TRX的收入,折合近463万美元,日间交易量和收入高峰一度超越Pumpfun。

但近期SunPump交易量开始回落,可能由于阶段性的热点乏力导致,也可能是在东西方消费力的差距下,东方用户对PVP摩擦成本较为敏感,容易产生交易疲劳,此外东方社区由于文化和社媒平台的相对限制,MEME氛围不易形成和广泛传播,但MEME板块还是值得关注和发展的板块,孙哥在欧美也是有着广泛的影响力。

未来发展的可能性探讨

尽管行业内的同质化竞争暂时无法挑战其稳定币赛道龙头地位,但没有丰富的场景使得资金留存而仅作为通道,生态将不进则退。目前Tron可以在几个层面进行探索:

1、拓展超级代表数量,让开发者在治理层面形成对Tron的更高程度去中心化感知。公链的第一性原理是去中心化,以太坊上的协议和用户,承担着巨额的交互成本,也愿意为去中心化设计付费,因为如果没有去中心化就没有政治正确,以太坊生态项目有着较强的政治正确优势,解决以太坊的问题就是解决去中心化的问题,尽管部分协议项目离客户真实需求很远,大多数是迎合VC臆想出来的基础设施,但只要说服VC和交易所,拿到TVL和韭菜资源这个项目就成功了。所以一个公链底层的技术设计和治理不够去中心化,那么生态和项目就很难做起来。

尽管目前Tron网络的超级代表有417名,在公链中属于中等治理水平,但是治理模式上可以转为更积极的模式,使得Tron治理和运作更加透明。

2、优化TRX的分配机制,加强应用层建设激励的感知,量化应用层的开发者贡献,开发者为Tron带来用户和资金,则可以获得奖励份额,进一步结合更广泛的开发者和黑客松社区,为Tron网络带来活力。

Fud和潜在风险

孙宇晨本人是很有特点的加密项目创始人,在社交媒体,国际政治舞台,金融市场均有广泛的露出和影响力,用户Fud与其有关的项目,是否是有意收割,还是不受控制的Fomo情绪导致市场剧烈波动进而失控,很难加以客观印证,因为在交易环节难以鉴证用户的主观行为,为回溯和划分权责带来了难度。但也希望孙哥能进一步回应市场和用户关切,更积极履行平台责任。

Tron面临的监管风险,主要来自在SEC的起诉,指控其未经注册就发售和销售了证券,随着与监管部门的拉锯最终有希望将以罚款形式和解。

为什么华人做不出来生态活跃的去中心化公链

华人比较擅长做中心化交易所,华语区是用户密度最大的互联网市场,有着独一无二的产研和运营能力优势,但交易所与公链的运营方式理念完全不同,在Web3尚未大规模采用的前期,做任何Web3产品或者公链面对的用户,极有可能是是同行Builder,有着一样的聪明与野心,所以产品其次,分配优先,有着良好的共识和分配机制的项目,启动效率更高。

另外一点就是少数华人习惯做盘子,以及跑马圈地,以最野蛮掠夺的手段获取最大的利益,也是因为近些年华语区高度内圈所致,无论Web2或Web3,对于去中心化社区总是以VC等这种垄断且破坏性的身份出现,拿华语区与印度市场举例,华企因为领先了几年的发展身位,在印度市场开展破坏性的竞争,而不顾印度市场的客观发展阶段,所以被印度政府扫地出门,当然也有着保守派的影响。

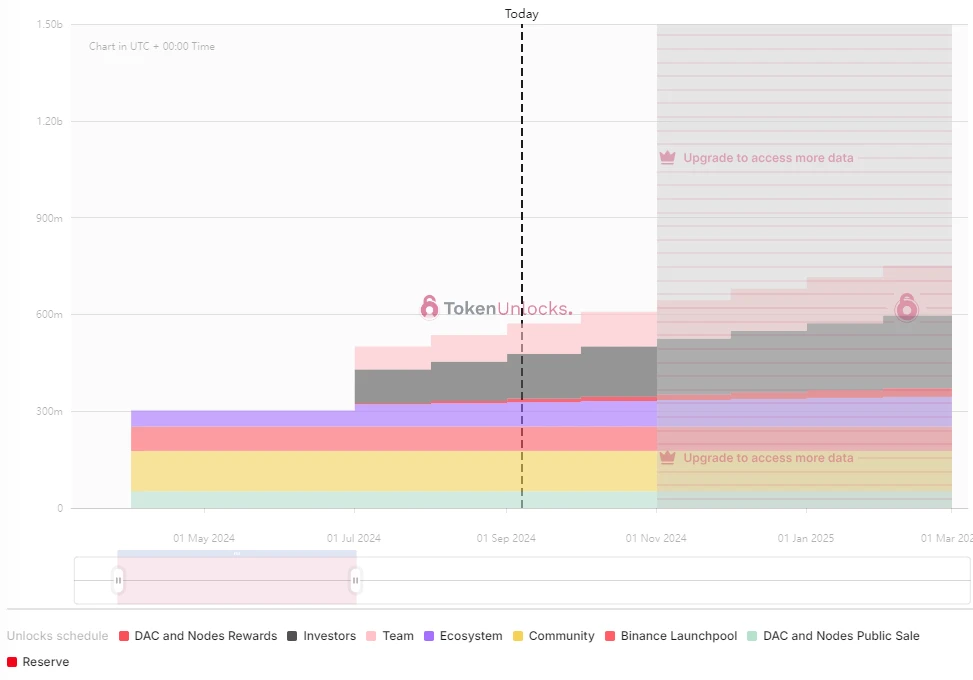

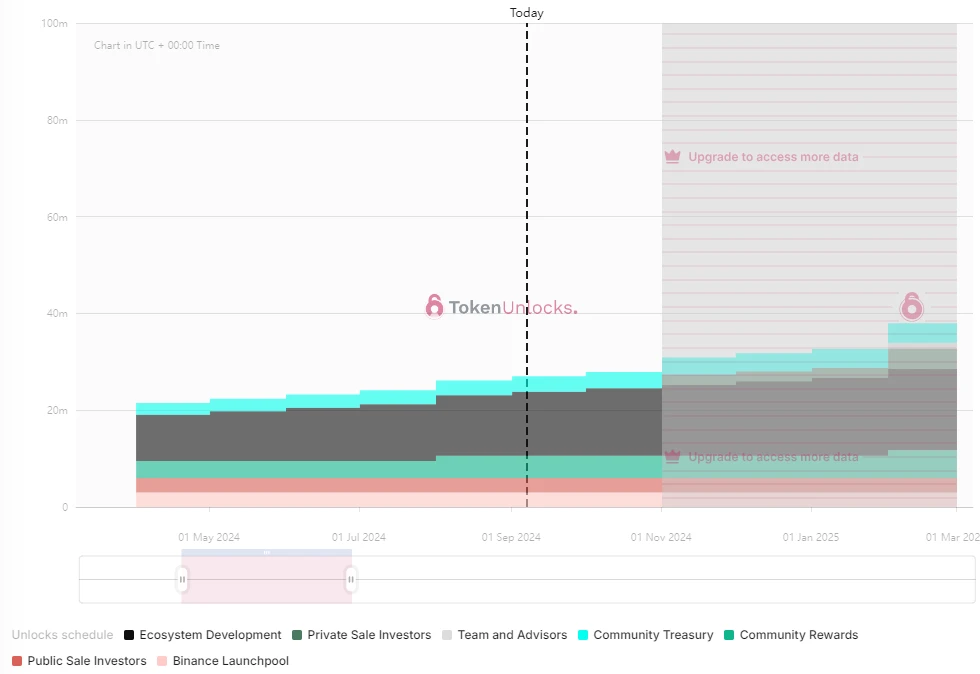

Web3项目去中心化的理念如果不从一而终,那么做出来面对市场和用户的时候,早已有大量既得利益者在车上,用户和韭菜只是抬轿子的。最直观的对比是比特币开始广泛接受的时候有80%尚未挖出,但如今的Web3项目在TGE时点已有超50%代币被分配。吃相难看令人乍舌。

小结

希望Tron等公链是华人进入加密世界的第一站,类似Solana是北美Web2开发者和资本进入加密世界的第一站,华人可以有一个高度去中心化的自治社区,一片Web3项目生根发芽成长的地方,届时孙哥也会化身孙悟空,不只是传统意义上的,适应规则成功的商人,更是有社区力量支持的,抵抗旧互联网势力和资本VC的代表,怀揣着去中心化理想主义的“斗战胜佛”,毕竟历史的车轮滚滚向前,任何一场生产力和生产关系的进步,都是在掀翻腐朽的旧世界,为阶级上升打开通道,企业家的意义可能就是让街上少一些骆驼祥子和蓝黄衣吧。