原文作者:Nancy,PANews

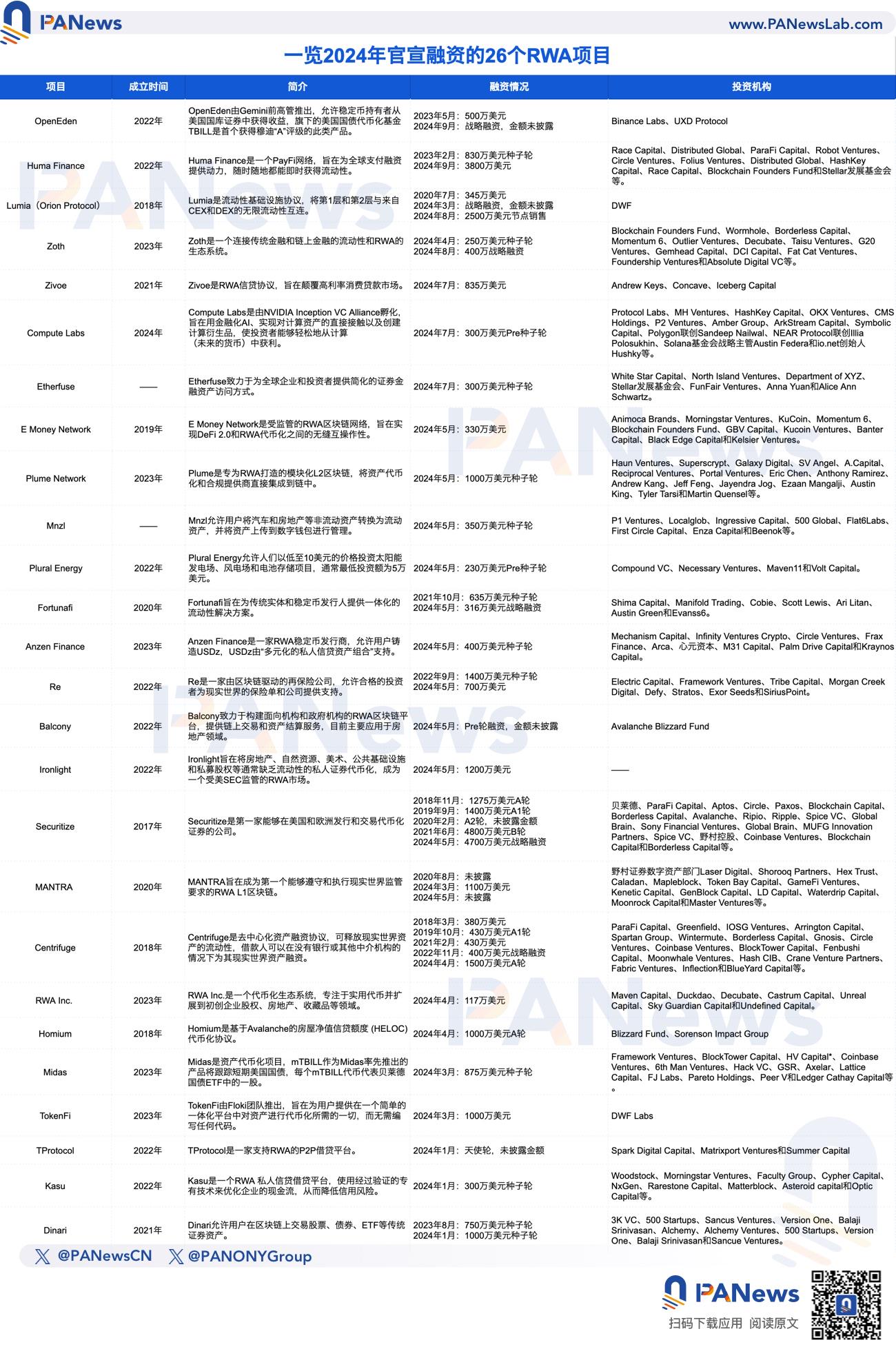

RWA 是今年市场体量增长较快的细分赛道之一,各路机构和资金竞相布局。本文 PANews 盘点了 2024 年官宣融资的 26 个 RWA 项目,累计在今年斩获 2.5 亿美元资金青睐,大多为百万级融资;同时 RWA 的投资热度从今年二季度开始显著升温,且获投项目类型颇为多样。

今年斩获 2.5 亿美元融资额,新项目更被偏爱

资本的潮水往往能投射出市场的发展趋势,眼下 VC 们也倾向在 RWA 叙事中寻找新机会和新增长点。根据 PANews 不完全统计,今年官宣融资的 26 个 RWA 项目在过去已累计获得 3.8 亿美元资金,仅在今年就斩获近 2.5 亿美元,且这一数字已超过去年全年 2.47 亿美元的融资额,也进一步凸显今年 RWA 的受欢迎程度。

从融资规模来看,这些项目今年的平均投资额约为 1031.4 万美元,主要是因 Securitize、Huma Finance 和 Lumia 三个融资最高项目拉高整体水平,分别获得 4700 万美元、3800 万美元和 2500 万美元,占据近一半的融资额,其余项目融资金额基本达数百万美元级别。

且从融资次数上看,有 10 个项目均被多次追加投资,例如 Securitize 在 2017 年成立后获得了 5 轮融资、Centrifuge 也在六年期间获投 5 次、Lumia 在 2018 年推出后完成 3 次融资等。而在今年,包括 Lumia、Zoth 和 MANTRA 等项目还在数月接连获得多笔投资,持续的融资能力也为项目提供更大的竞争优势。

而 RWA 整体的融资节奏是从今年 5 月开始加速,共有 11 个 RWA 项目在 5 月宣布融资,三季度则有 7 个项目披露投资项目。

在融资轮次分布方面,融资活动主要以初创期和成长期项目投资为主流,大多为种子轮、战略轮和 A 轮。具体来说,种子轮最为频繁,高达 12 起,占比整体融资数量的 46.2%;其次是 5 起的战略投资,占比达 19.2%;A 轮则为 2 起,剩余 7 起未披露具体信息。这意味着资本更青睐于成长期企业。

其实细究项目的成立时间,也可以发现绝大部分推出不过两三年,有 62.5% 的项目均为 2022 年后推出,仅有 9 个项目推出时间超过 3 年以上。而 RWA 项目类型也较为繁多,包括借贷、AI、L2、房地产、稳定币、PayFi 和债券等。

当然,资本大举进场背后,其中不乏明星级别投资机构,包括贝莱德、野村控股、Binance Labs、Circle Ventures、Coinbase Ventures 和 Wintermute 等知名传统和加密原生机构均在竞逐和布局。

市场规模实现双位数飙升,RWA 今年增长率排名首位

作为资本押注的主力叙事之一,其实 RWA 已逐渐走进主流视野,并成为今年加密领域少有的市场规模猛增赛道之一。

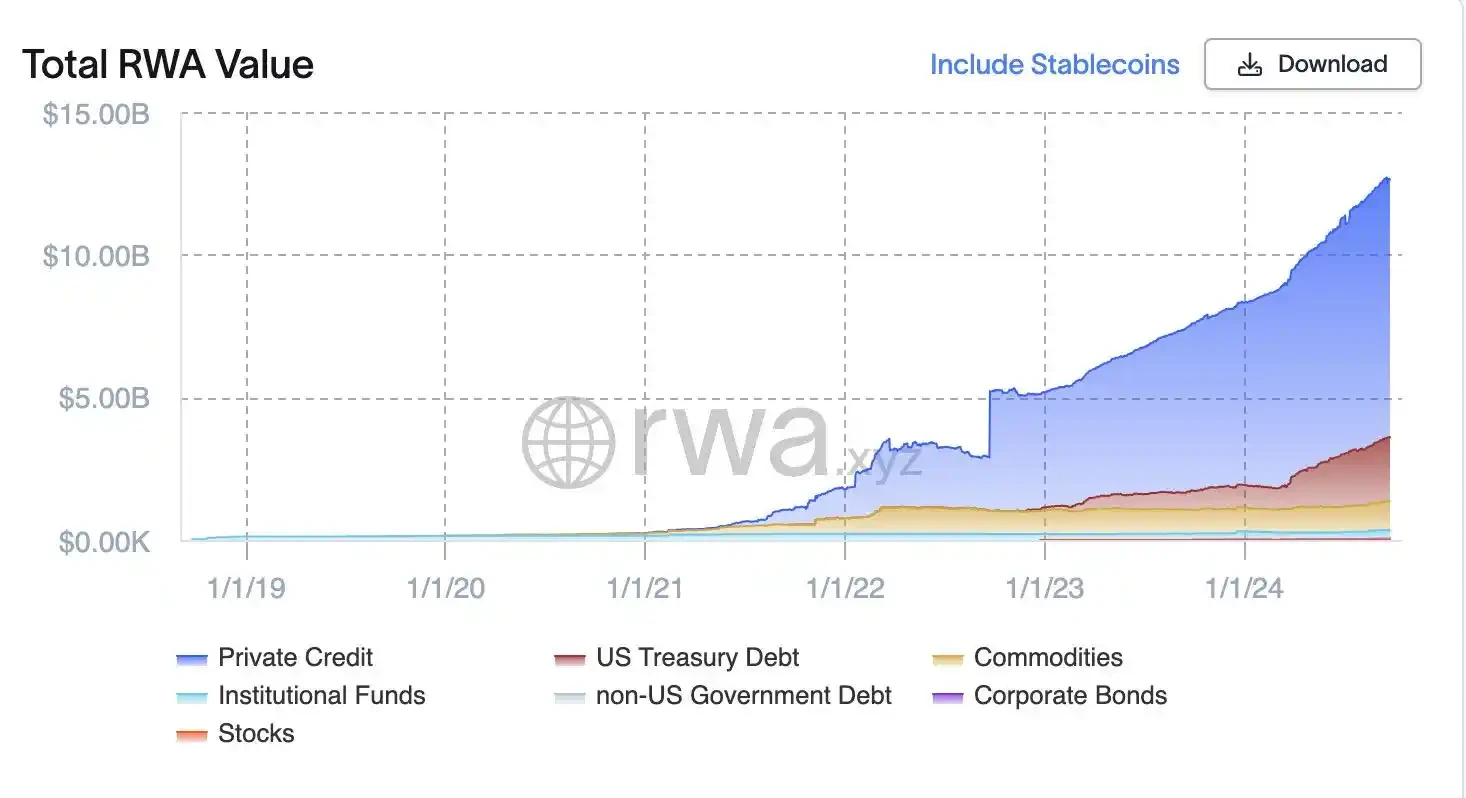

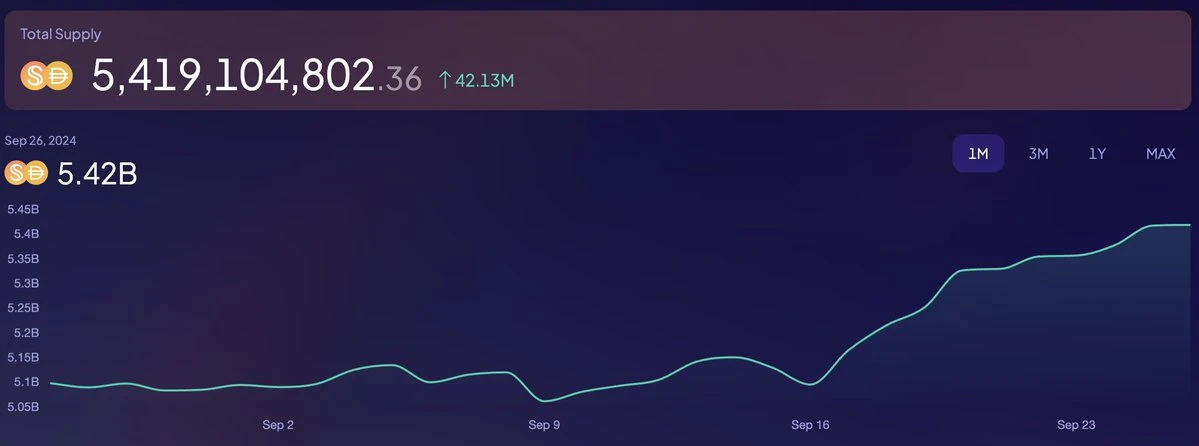

不含稳定币的 RWA 总市值 来源:RWA.xyz

根据 RWA.xyz 数据显示,截至 9 月 25 日,不包含稳定币的 RWA 的市场价值已超过 126 亿美元。其中,代币化的美国国债市场表现尤为突出,市值已近 22.2 亿美元,包括贝莱德的 BUIDL 和 Franklin 的 FOBXX 分别管理着约 5.2 亿美元和 4.3 亿美元。

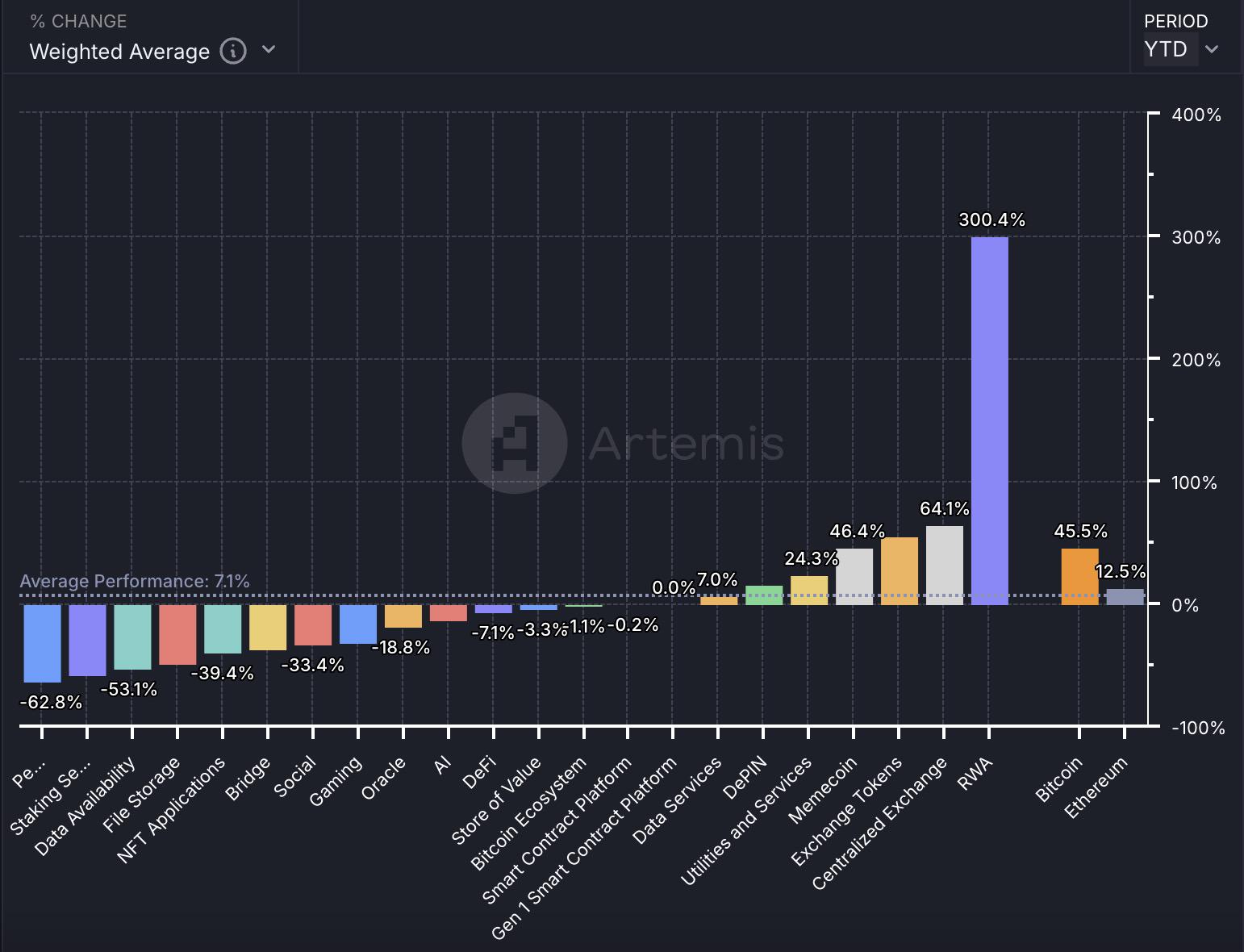

不仅如此,RWA 赛道整体规模的攀升速度也着实让人惊叹。根据 Artemis 数据显示,今年年初至今,RWA 市值规模以高达 301% 的增长率排名首位,远超 MEME、AI、DeFi、DePIN 等热门赛道。

各赛道今年的市值增长率表现 来源:Artemis

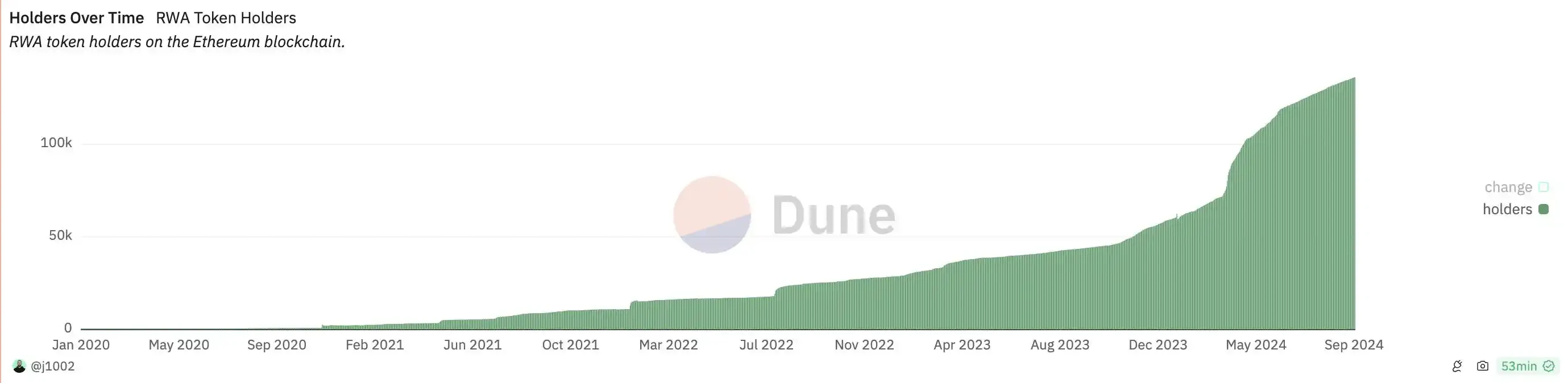

且 RWA 的用户规模也在高速增长。Dune 数据显示,仅以太坊上的 RWA 代币持有者数量就已超过 13.6 万个,较年初上涨了 134.5% 。

以太坊上的 RWA 代币持有者 来源:Dune@j 1002

而 RWA 生态大幅扩张的同时,业内也认可并看多这一赛道的未来发展前景。例如,以太坊联合创始人 Vitalik Buterin 不久前就表示,支持将公司股份以代币形式出售的想法与 RWA 概念相关联,并希望看到更多样化的 RWA 在链上出现,这样应用程序就可以使用它们,而不会受制于单一发行者或资产类别的系统性风险;Polygon 全球机构资本负责人 Colin Butler 则预测,代币化 RWA 代表 30 万亿美元的市场机会,高净值个人和私募股权基金将推动这一领域的采用,因为代币化带来了历史上非流动性资产类别的流动性和可及性;Real Vision 首席加密分析师 amie Coutts 表示,如果目前 2 年复合年增长率 121% 持续下去,到 2030 年可能会看到代币化传统资产的价值达到 1.3 万亿美元左右;渣打银行和 Synpulse 也曾预测,到 2034 年,代币化 RWA 规模可能达到 30.1 万亿美元。