过去 24 小时,市场出现了不少新的热门币种和话题,很可能它们就是下一个造富机会,其中:

-

造富效应强的板块是:BGB;

-

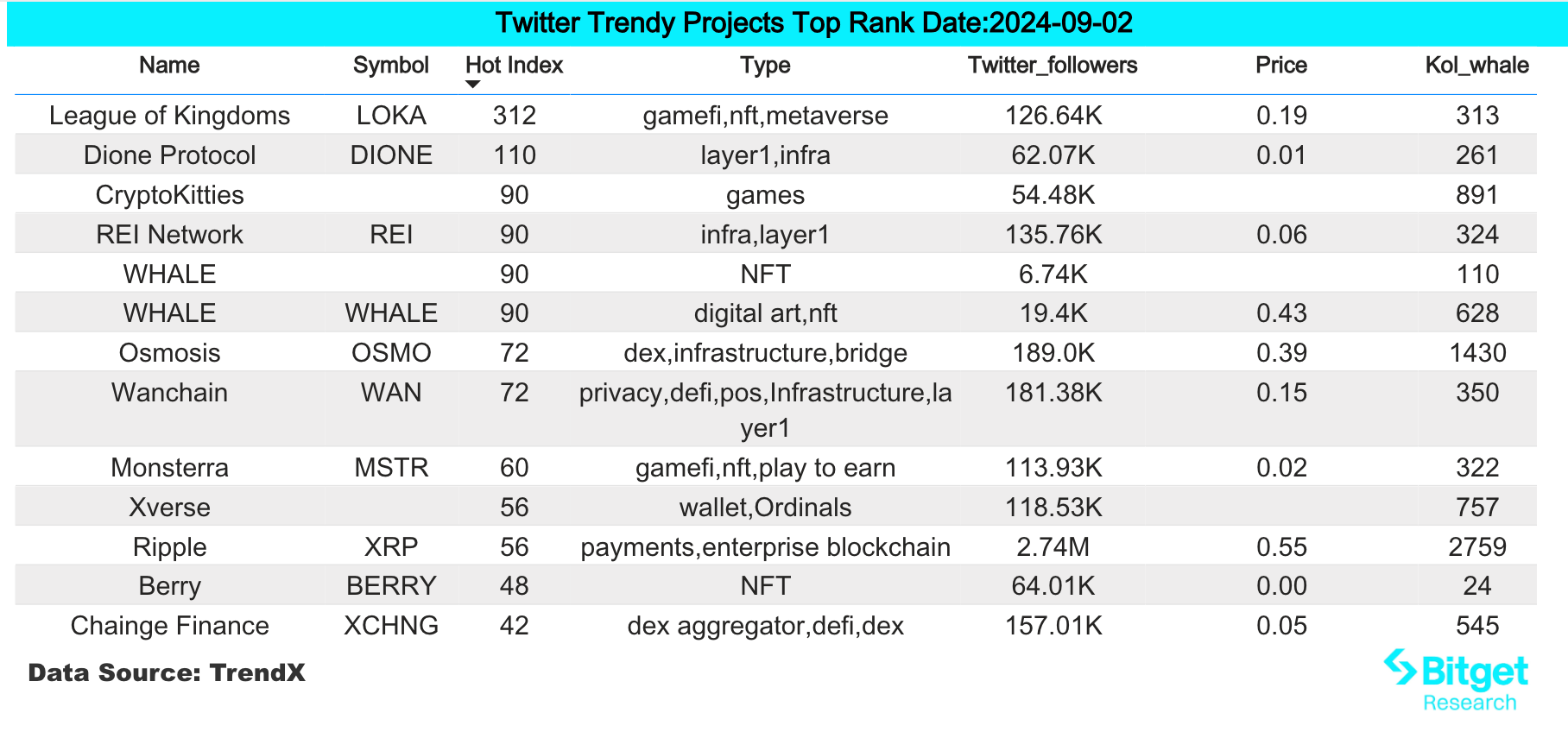

用户热搜代币&话题为 : CARV、CryptoKitties、TON 等;

-

潜在的空投机会有: Fuel、Story Protocol;

数据统计时间: 2024 年 9 月 2 日 4: 00(UTC+ 0)

一、市场环境

美联储 9 月开启降息已基本确定:CME “美联储观察” 数据显示,美联储 9 月降息 25 个基点的概率为 67% ,降息 50 个基点的概率为 33% 。

BTC 带大盘整体大跌,BTC 现货 ETF 上周单周净流出 2.77 亿美元,ETH 现货 ETF 上周单周净流出 1260 万美元。ETH 链上 gas fee 持续低于 1 gwei,ETH/BTC 汇率已跌至 0.042 ,市场情绪和链上活跃度跌至冰点,目前市场短时间暂无反弹迹象。

Bitget 在两周之内连续开启 3 个 Launchpool,BGB 成为过去 7 天的市场下跌中,市值排名 Top 100 的代币中除稳定币外表现第五好的代币(7 日下跌 4.69% ,优于 BTC 的 10.8% )。

二、造富板块

1)后续需要重点关注板块:BGB

主要原因:

-

Bitget 在两周内连续上线 3 个 Launchpool 项目: Orderly Network(ORDER)、Counterfire Economic Coin(CEC)、MetaCene(MAK),在市场下跌过程中持续给 BGB Holders 带来持币收益,使 BGB 价格坚挺。

-

Bitget 平台的基本面持续加强,目前 Bitget 网站的月度访问流量相比一年前上升 + 284% ;8 月 19 日消息,Bitget App 在苹果 iOS 应用商店的排名大幅上涨,目前已在 11 个国家进入财务榜前十位,其中,在尼日利亚排名第二,乌克兰排名第六,白俄罗斯排名第八。

影响后市因素:

-

Bitget 能否在未来几个月持续进行 Launchpool 等给 BGB Holders 持续带来收益的福利,将是 BGB 价格上涨最直接的驱动因素。

-

Bitget 平台的持续的品牌发展和用户增长等,依然是稳固 BGB 价格最大的护城河。

三、用户热搜

1)热门 Dapp

CARV:

CARV 是一个专注于游戏的 ID 基础设施,旨在建立一个用户拥有的游戏身份,实现成就展示、朋友和游戏发现、直接货币化,并且可以带到任何地方。近一周该 Dapp 的独立活跃钱包数达到 445 万以上。近期该项目动作频频: 4 月 26 日,CARV 宣布完成 1000 万美元 A 轮融资;5 月 31 日,Animoca Brands 宣布战略投资 CARV 并成为其节点营运商。

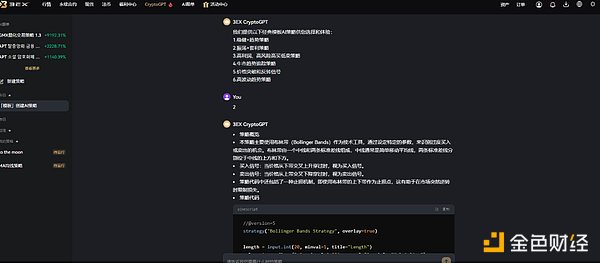

2)Twitter

CryptoKitties:

NFT 老牌发项目 CryptoKitties 推出新项目 egg,该 NFT 系列于近日完成铸造,铸造价格 0.008 ETH。铸造期间总共铸造了 3134 枚 NFT。系列地板价现报 0.1121 ETH, 24 小时涨幅达 261.67% 。

3)Google Search 地区

从全球范围来看:

Why is crashing:

加密市场近期普遍出现下跌,市场投资者均在搜索下跌相关的原因。目前市场下跌的原因主要是因为流动性匮乏,市场缺乏热点等原因。市场可能会在美联储将息或者美国总统大选之后出现显著改善,短期内可能会依然保持震荡下跌的情况。

从各区域热搜来看:

(1)亚洲地区和非洲地区:关注比较分散,对 Blum、solana 等,普遍的搜索关于为什么时常会下跌,加密市场总体市值和恐惧贪婪指数等。

(2)英文区:英文区搜索包括 ONDO、PEPE、TON、FLOKI 等近期下跌表现中有一定支撑的项目,可以体现出英文区用户对下跌中有支撑的资产展示出一定的兴趣。

四、潜在空投机会

Fuel

Fuel 是一个基于 UTXO 的模块化执行层,为以太坊带来了全球可访问的规模。作为模块化执行层,Fuel 可以以单片链无法实现的方式实现全局吞吐量,同时继承以太坊的安全性。

2022 年 9 月,Fuel Labs 在 Blockchain Capital 和 Stratos Technologies 领投的一轮融资中成功融资 8000 万美元。多个头部投资机构投资,如 CoinFund、Bain Capital Crypto 和 TRGC。

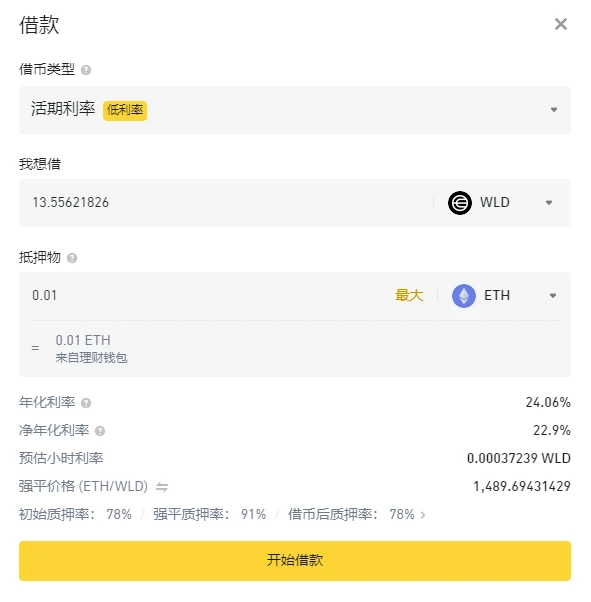

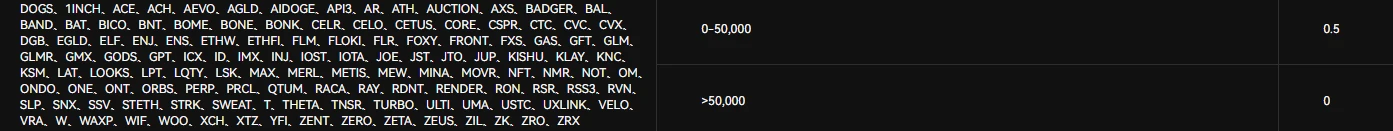

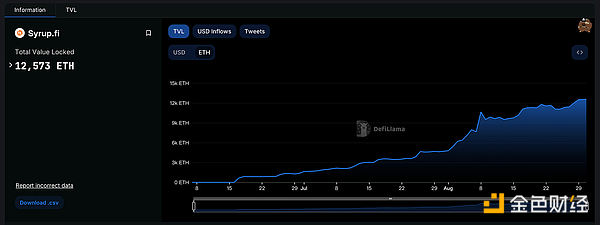

具体参与方式:可以直接将 Fuel 接受的代币存入已获得积分。参与者存入下列资产每 1 美元,每天赚取 1.5 积

分:ETH, WET, eETH, rsETH, rETH, wbETH, USDT, USDC, USDe, sUSDe 和 stETH;从 7 月 8 日至 22 日,存入 ezETH 每天可以获得 3 积分。

Story Protocol

Story Protocol 是一个 IP 管理协议,项目主要想通过利用区块链技术改变人类记录历史的方式,将内容与 IP 都记录在各类区块链上并将其打通。

项目近期完成 8000 万美金的 B 轮融资,a16z Crypto 领投,其他参透的机构包括 Foresight Ventures、Hashed 等。截止目前,Story Protocol 背后的开放团队 PIP Labs 已经融资了 1.4 亿美金,估值达到 22.5 亿美金。市场关注度非常高,可能成为区块链的新赛道的头部项目。

具体参与方式:Story Protocol 已经和多个项目展开合作,包括 Colormp 等,用户可以参与这些项目的 Launch NFT 铸造,并且持续保持项目进展配合完成对于的任务,有可能获得未来 IP 代币空投。