作者:Mia,ChainCatcher

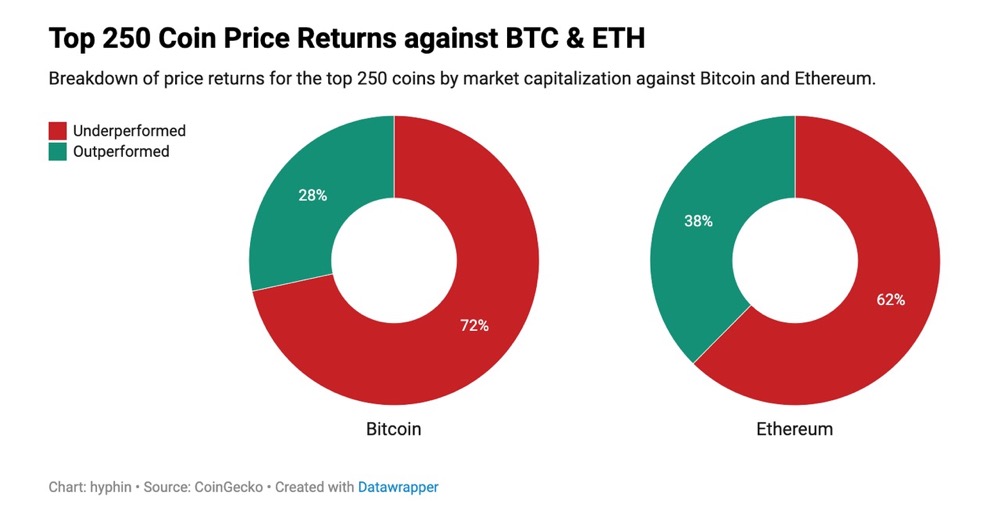

散户将亏钱的原因归结于“高FDV(未来贴现价值),低流通”的代币发行策略,认为VC和项目方合谋,大量的代币解锁,冲击了加密市场。

而VC们则“喊冤”,将这一周期的一级市场定义为“地狱难度”,LD Capital合伙人Li Xi称,今年账面上都是盈利的,但全是纸面价值,因为属于VC的份额还是0解锁。除了‘攒局’的VC,大部分VC都是接盘的“大韭菜”。

ChainCatcher采访了多位VC行业的代表,试图一探VC在当前的生存现状。

众多VC称,6大原因导致当前VC面临退出难题。部分VC表示,在当前的市场环境下,不投成为了最好的策略。

VC的“纸面富贵”

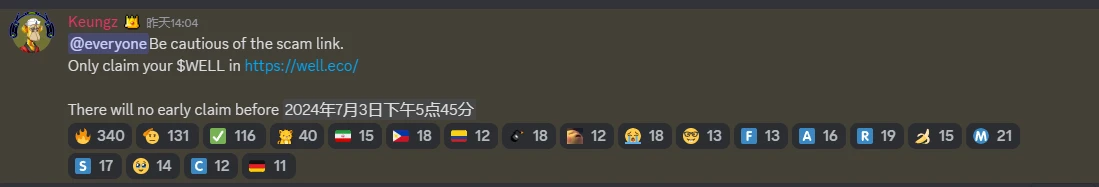

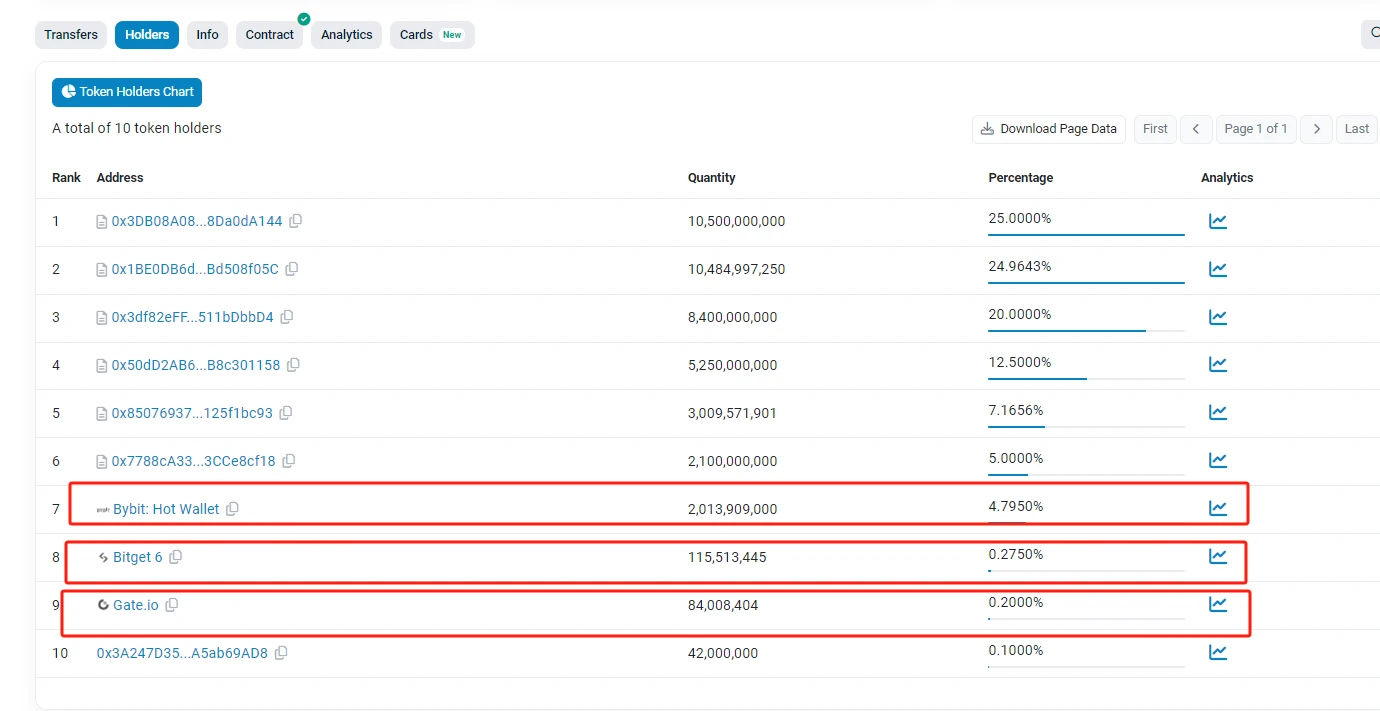

在当前的市场周期中,“高FDV,低流通”的代币发行方式已逐渐成为了一种主流趋势,而“VC代币”则在二级市场上被贴上“危险标签”。

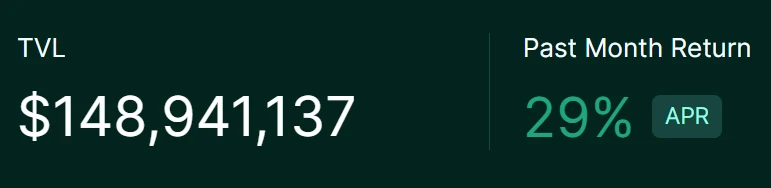

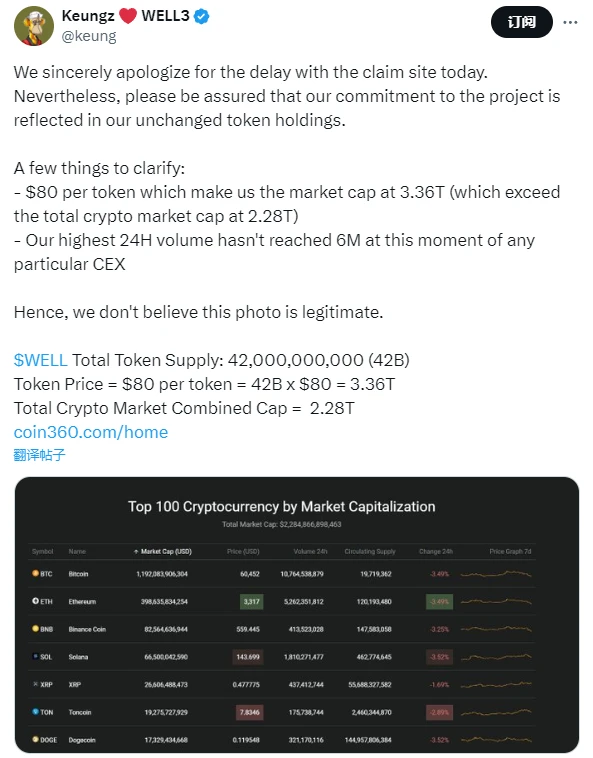

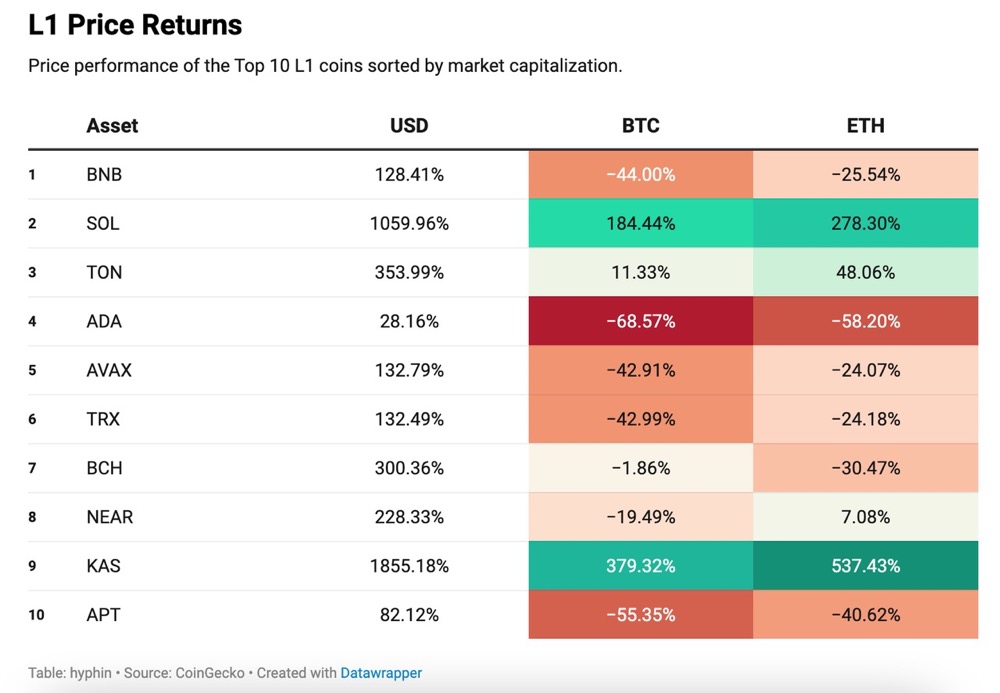

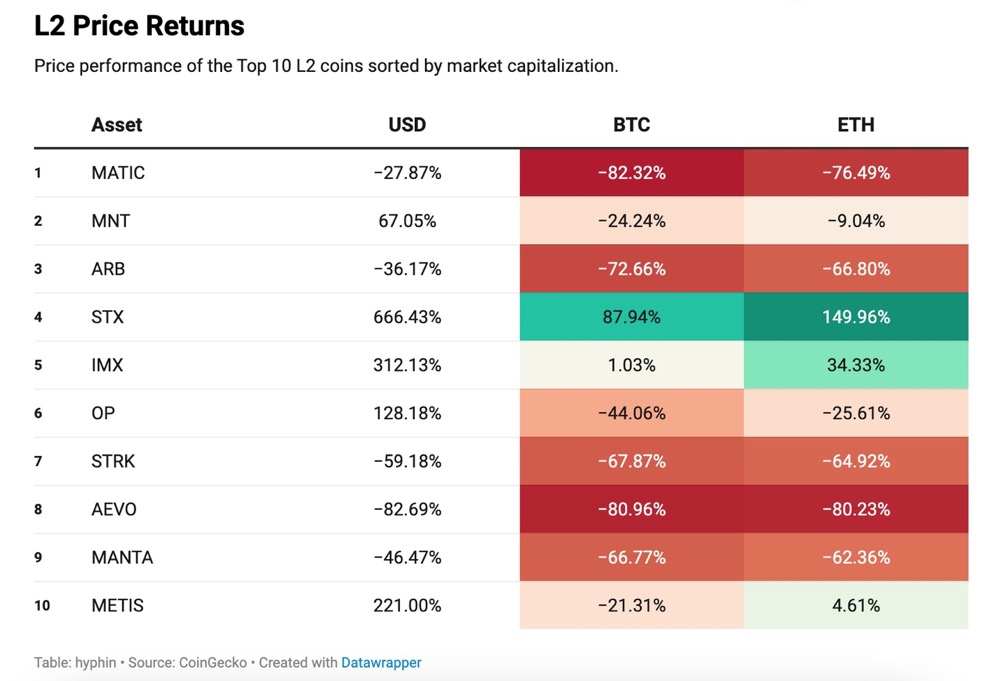

此前,数据分析平台DYOR的联创hitesh.eth于X上贴出了一组数据,盘点了当前市面上较为典型的十大“VC代币”。

数据显示,即便是在市场遭遇持续下跌的状况下,各大VC在这些代币的投资上账面价值仍有着数十倍甚至近百倍的浮盈。

对于VC机构而言,“账面盈利”一直是作为常识和客观的存在,早期投资者通常都会获得一定比例的代币作为回馈,这部分代币会依照特定的时限结构进行锁定。无论web2还是web3的投资,这个现象都一直存在,只是在不同发展阶段中,比例会很不一样。

不过,解锁的不确定性,也让这部分收益成为“纸面财富”。

LD Capital合伙人Li Xi公开表示,尽管LD Capital所投资并已上线交易平台的项目在财务报表上均呈现出盈利态势,但这一连串看似光鲜的数字背后,实则是“纸面富贵”,“因为属于VC的份“高FDV、低流通”导致代币解锁风额还是0解锁”。

对于二级市场的散户而言,还有大量VC份额未解锁,则引发新的恐慌。

常见的代币锁仓参数包括:分配比例、锁仓时间以及解锁周期,所有这些参数都仅仅只在时间维度上发挥作用,目前解锁期则是被项目方与交易所一刀切的制定规则,而对于当下市场环境而言,“未解锁的代币”则成为了VC“账面盈利”。

而面临“账面盈利”,市场也开始产生了应对之策——“场外OTC”。

CatcherVC投资合伙人Loners表示:“如果你投的deal还不错,那会有一些基金愿意去购买你手里的saft协议,相当于风险转让或者提前套现了,但目前OTC市场的交易量还是太小了,而且交易集中在几个特别头部的项目。”

Loners称,如果场外交易慢慢成熟,匹配不同风险承受能力的基金,这个问题会得到部分缓解。或者更极端的也可以选择做空套保的形式,但很多机构没有这方面的管理经验不太建议尝试。

锁仓困境

面对目前市场上海量“VC系代币”的解锁,除非市场需求得到增加,否则可能会带来潜在的抛压。

Loners也持同样看法:“项目代币及相关资源解锁期较长,期间市场对项目发展的预期若未达标,加之市场情绪、流动性波动,以及项目热度高峰通常集中于上市阶段导致的高溢价,使得项目在解锁后若缺乏新资金注入,代币价格易下跌。”

Hack VC合伙人Ro Patel表示,“如果锁仓代币的占比过大,进而影响到了代币的可用流动性,这将对代币的价格产生不利影响,进而损害所有持有者的利益;反过来,如果贡献者们得不到适当的补偿,他们则可能会丧失继续 build 的动力,最终这也会损害所有持有者的利益”。

同样,SevenUpDao合伙人Nathan认为,“对于一些底层基础设施,解锁可以保持不变,给予他们能够跨周期施展开发的时间。但对于偏流量侧、应用侧的项目,就不应该采取同样的解锁,你需要鼓励他们,激励他们,让他们快速解锁去不断的创新下一个”。

Loners也与Nathan持同样观点,认为解锁条款的设计应该是具体项目类型而论,“对于行业重要的基础设施,可以接受较长期的解锁,而很多应用类项目,不应该设计特别严苛的条款,更应该专注于产品本身,以相对较好的解锁条件换来融资效率。”

6大原因导致一级市场地狱难度

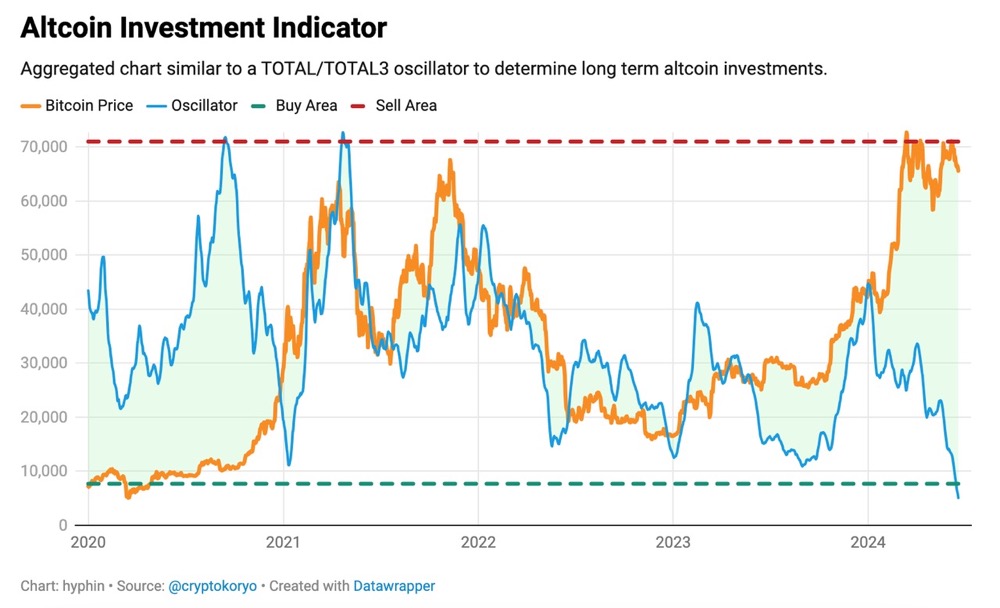

随着市场流动性的日渐枯竭,一级市场的回报率周期延长,越来越多附庸于大型VC的中小型VC选择了保守的观望态度。

Nathan坦白,“对于中小型的投资机构而言,其实调整的灵活度越高,越不容易在这个事情上吃亏,因为你不需要为了品牌、为了把LP的钱按节奏花出去而去一年投30个、50个项目,市场上也不可能有这么多优质的项目给到大家去分。”

部分中小型VC机构同样表示,由于估值过高加上严苛的投资条款,今年并未参与过多的一级投资。

他们认为,目前市面上的部分新项目并没有大的VC做背书且概念不够创新,此外,过高的FDV也可能让TGE的价格超出预期,“很多机构投资实际上都面临亏损”。

随着越来越多小型VC退出,市场成了大型VC“孤军奋战”的战场。

由于面临LP的出资压力,虽然投资环境艰巨,大型VC仍需投资。

面对当前一级市场的投资难度,Nathan乐观地将其定义为“暂时的,也是阶段性发展的一种合理性存在”。

VC们认为本轮投资“地狱难度”的挑战主要来自以下6个方面:

-

估值泡沫与市场动荡:2022年初,受美元放水红利影响,北美VC机构成功募集巨额资金,推动一级市场估值飙升至非理性水平。随后,FTX暴雷、币安CZ等事件接连发生,严重扰乱了市场的融资与上市节奏,进一步加剧了市场的不确定性。

-

行业叙事与应用缺失:尽管技术叙事和新资产发行叙事层出不穷,但市场普遍缺乏能够吸引用户并产生实际效用的应用叙事。这导致投资者对项目的长期价值持怀疑态度,进而影响其投资决策。

-

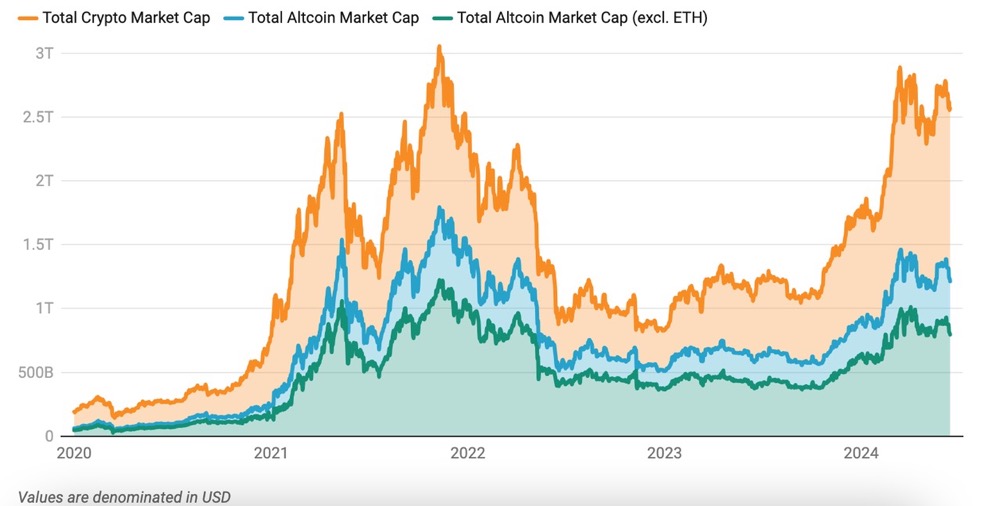

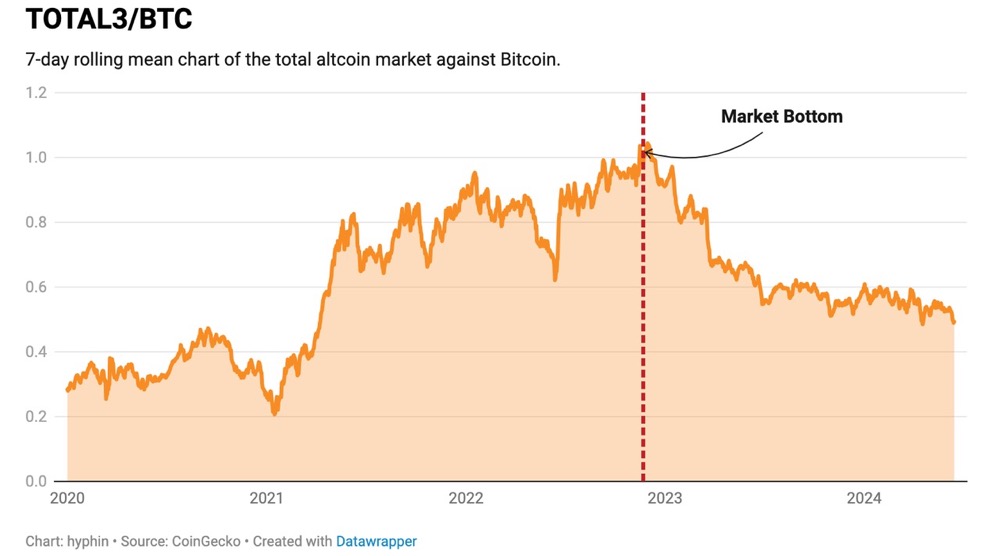

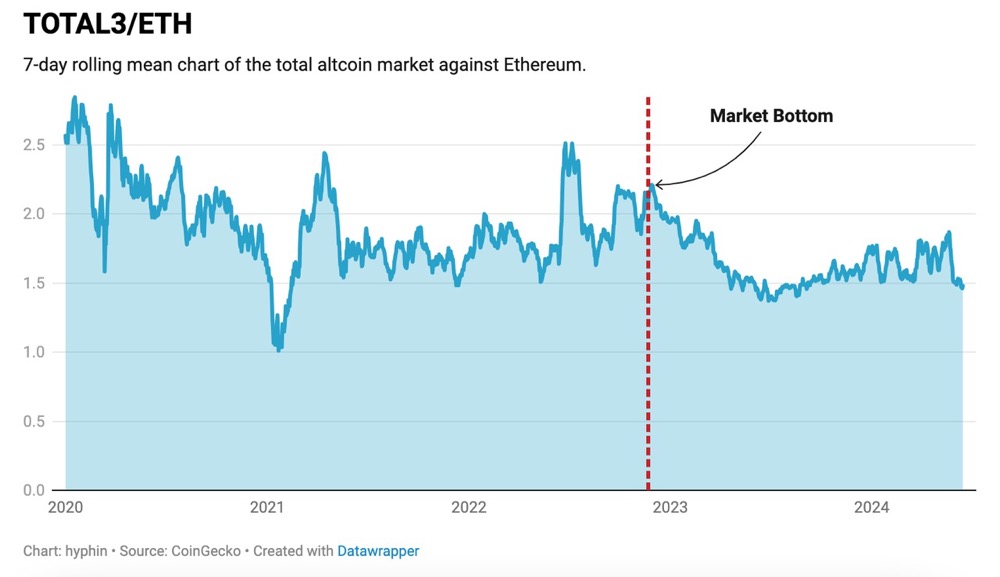

资金流动受限与存量市场:市场整体处于存量资金状态,资金流动受限,虽然有ETF流入,但没有流入山寨市场,这直接影响了市场的活跃度和项目的融资能力。

-

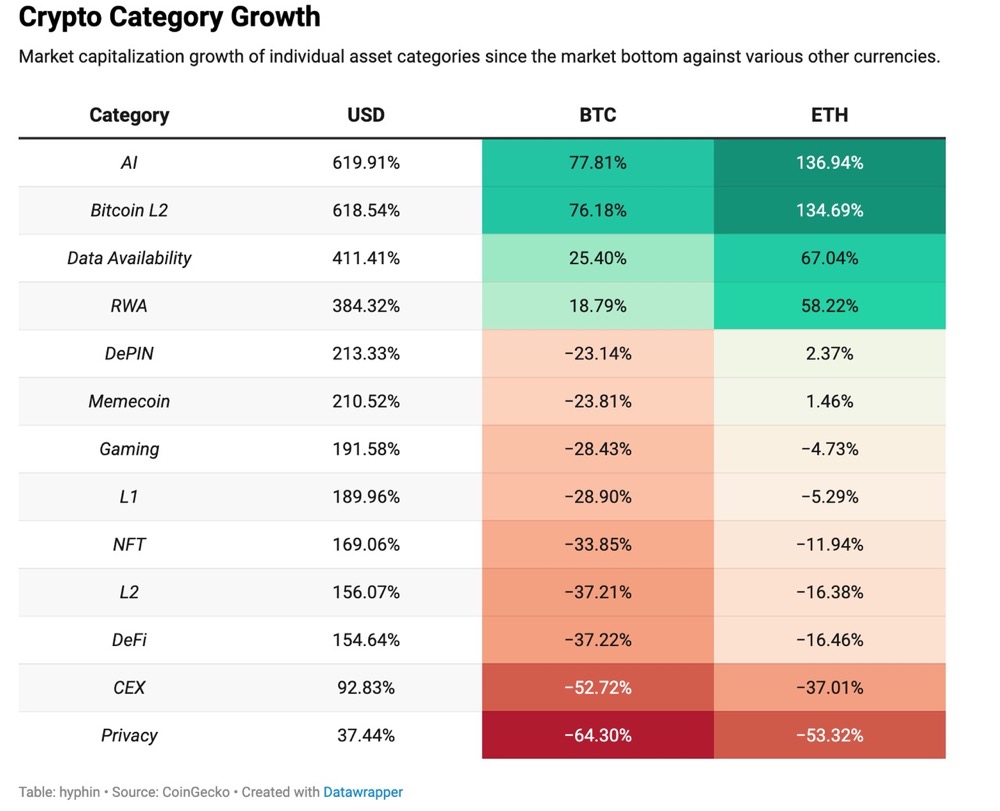

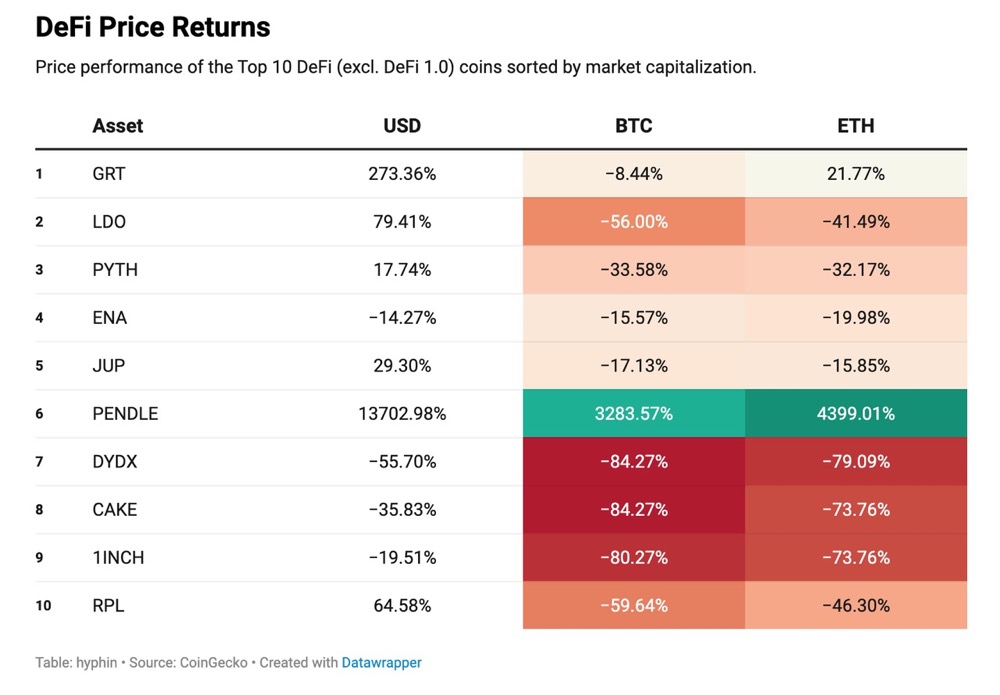

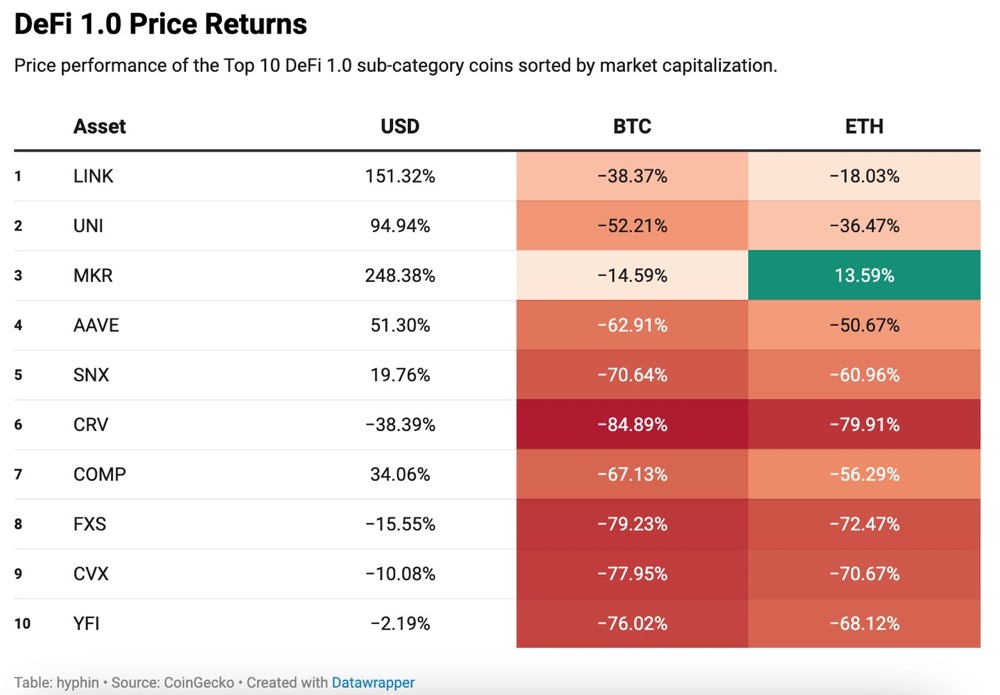

山寨币与VC币的困境:山寨币价格大幅下跌,同时VC币面临大量解锁但无增量资金承接的困境,导致这些币种持续下跌,进一步打击了市场信心。

-

资金集中与退出难度:资金端高度集中在少数头部CEX,而大部分非热门项目无法满足CEX的上币要求、难以获得投资机构的青睐,进而加大了项目的退出难度。

-

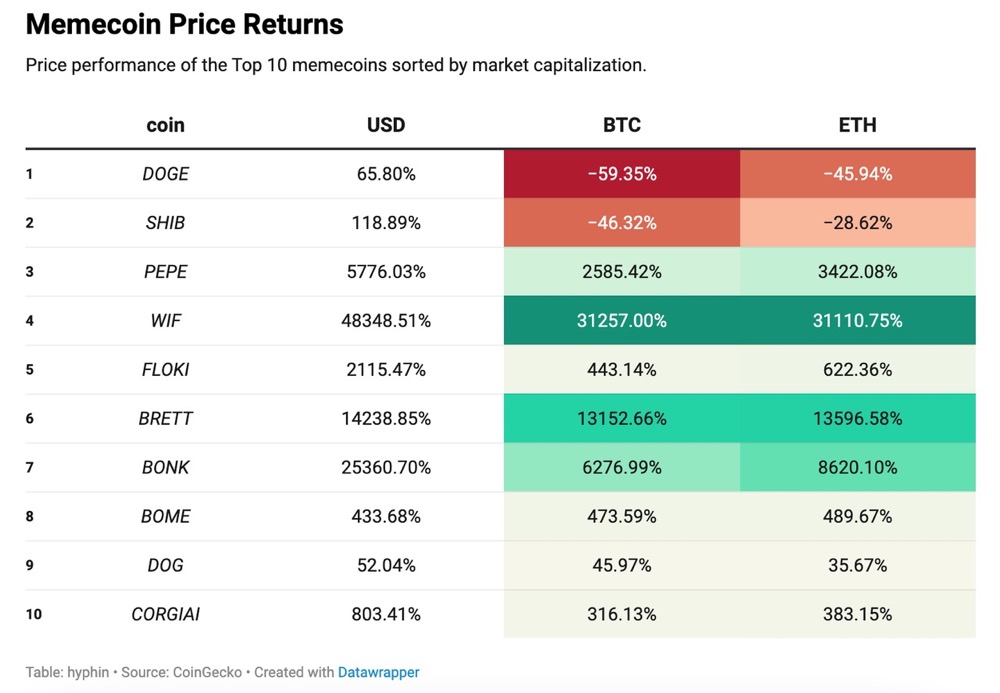

热点缺失与游资偏移:当前市场缺乏新的热点来承载游资,同时,当市场注意力集中在风险较高的meme上,进一步加剧了市场的投机氛围和波动性。

“攒局”VC和接盘“大韭菜”

LD Capital合伙人Li Xi用“除了“攒局”的VC,大部分VC都是接盘的“大韭菜”来概括了当前的VC现状,而事实也确实如此。Nathan将其定义为“‘攒局’是在当下一级市场退出难度提升下的一种市场调节现象。”

在当前一级市场退出难度日益加大的背景下,“攒局”悄然兴起。“攒局”以“抱团”的形式,以较低的估值将VC的赔钱风险降低到了相对可控范围内。

然而,“攒局”并非毫无瑕疵,优秀的创始团队少,叙事同质化严重、试错成本高昂以及缺乏直接资本退出通道等问题,都是不容忽视的挑战。

Nathan表示,“在一级市场特别兴旺的时候,从ROI来讲更有效率的做法是直接投资;反之,才会考虑‘攒局’”,而对于希望长期稳健发展的VC而言,“‘攒局’的动作不是必要的,但‘攒局’的能力是必要的。”

关于“攒局”项目与“大韭菜”,实际上是一个市场选择与自我修复的过程,Loners表示,无论是攒局项目还是正经项目,从资金角度来说退出往往依赖于二级市场的表现。然而,项目的核心仍在于其产品或服务是否能为行业创造正向价值。如果项目缺乏实质性贡献,即便拥有强大的背景和支持,也难以长期维持其市场地位。

Nathan表示,如果大量“攒局”项目因为质量较差,资本无法退出、被舆论裹挟,那自然也会让“攒局”者失去动力”,而如果这个项目能够获得更好的资源,估值也合理,何乐而不为?