来源:BeWater Community

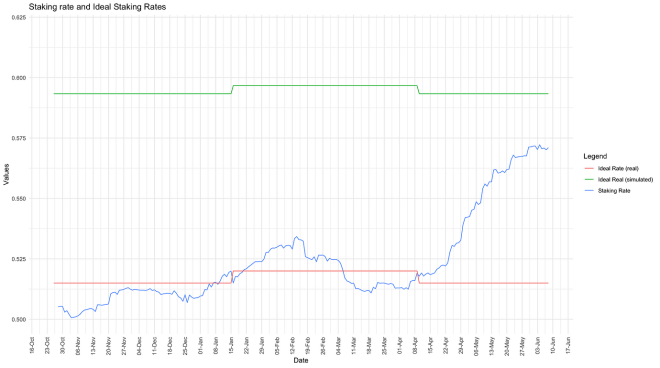

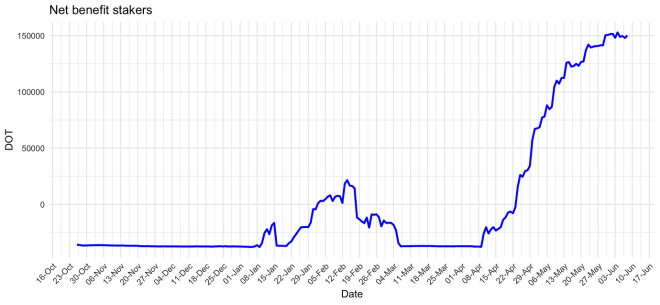

6 月 14 日,AO 基金会正式推出去中心化超级计算机 AO 的代币经济学。在 6 月 12 日晚,AO 发布代币经济学以及NEAR发布DA解决方案前夕,我们邀请了 Arweave 和 AO 创始人 Sam Williams、NEAR Protocol 联合创始人 Illia Polosukhin 就 AI 和区块链的融合进行了一场深度对谈。Sam 详细阐述了 AO 的底层架构,它以面向 Actor 的范式和去中心化的 Erlang 模型为基础,旨在打造一个可无限扩展、支持异构进程交互的去中心化计算网络。Sam 还展望了 AO 在 DeFi 场景中的潜在应用,通过引入可信的 AI 策略,AO 有望实现真正的「代理金融」。Illia 则分享了 NEAR Protocol 在可扩展性和 AI 集成方面的最新进展,包括链抽象与链签名功能的引入,以及开发中的点对点支付和 AI 推理路由器。此外,两位嘉宾还就当前各自生态中的优先事项和研究重点,以及他们看好的创新项目发表了看法。感谢 @BlockBeatsAsia 的 @0xLogicrw 第一时间编译整理,为社区带来中文版精彩内容。

Illia 和 Sam 如何涉足 AI 和加密

Lulu:首先做一个简单的自我介绍吧,讲讲你们如何涉足 AI 和区块链两个领域。

Illia:我的背景是机器学习和人工智能,在进入加密领域之前,我在这一领域工作了大约 10 年。我最为人所知的是《Attention is All You Need》这篇论文,它引入了 Transformer 模型,现在被广泛应用于各种现代机器学习、AI 和深度学习技术中。然而,在此之前,我还参与了许多项目,包括 TensorFlow,这是 Google 在 2014-2015 年开源的一个机器学习框架。我还从事过问答系统、机器翻译等研究,并在 Google.com 和其他谷歌产品中实际应用了一些研究成果。

后来,我和 Alex 共同创办了NEAR.ai,最初是一家 AI 公司,致力于教机器编程。我们认为,未来人们将能够通过自然语言与计算机交流,而计算机则会自动进行编程。在 2017 年,这听起来像是科幻小说,但我们确实进行了大量研究。我们通过众包的方式获取更多的训练数据,来自中国、东欧等地的学生为我们完成小任务,如编写代码、撰写代码注释。但我们在支付酬劳时遇到了挑战,比如 PayPal 无法向中国用户转账。

有人建议使用比特币,但当时比特币的交易费用已经很高。于是我们开始深入研究。我们有可扩展性的背景,在谷歌,一切都要讲究规模。我的联合创始人 Alex 创建了一个分片数据库公司,为财富 500 强企业服务。那时看到区块链技术的现状很奇怪,几乎所有东西实际上都在单台机器上运行,受限于单机的能力。

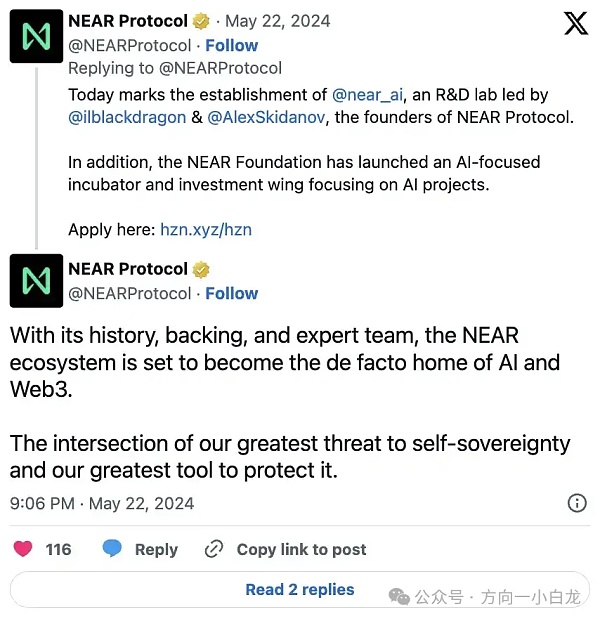

于是,我们打算构建一个新的协议,这就是 NEAR Protocol。它是一个分片的 Layer 1 协议,注重可扩展性、易用性和开发便利性。我们在 2020 年上线了主网,并一直在壮大生态系统。2022 年,Alex 加入了 OpenAI,2023 年又创办了一家专注于基础模型的 AI 公司。最近,我们宣布他回归领导NEAR.ai团队,继续我们在 2017 年开始的教机器编程的工作。

Lulu:这真是一个非常精彩的故事,我之前并不知道 NEAR 最初是作为一个 AI 公司起步的,并且现在又重新聚焦于 AI。接下来请 Sam 介绍一下自己和你们的项目。

Sam:我们大约七年前开始涉足这个领域,当时我已经关注比特币很长时间了。我们发现了一个令人兴奋但未被深入探索的想法:你可以在一个网络上存储数据,这些数据将被复制到全球各地,没有单一的中心化故障点。这启发了我们创建一个永不遗忘的、被多个地方复制的档案,让任何单一组织甚至政府都无法审查这些内容。

于是,我们的使命变成了给比特币扩容,或者说让比特币式的链上数据存储达到任意规模,以便我们能够为人类创建一个知识库,存储所有的历史,形成一种不可篡改、无需信任的历史日志,这样我们就永远不会忘记我们如何一步步走到今天这个重要背景。

我们在 7 年前开始了这项工作,如今已经上线主网 6 年多了。在这个过程中,我们意识到永久的链上存储能够提供远超我们最初想象的功能。最初,我们的想法是存储报纸文章。但在主网上线后不久,我们意识到,如果你能在世界各地存储所有这些内容,实际上你就种下了一个永久去中心化网络的种子。不仅如此,我们在 2020 年左右意识到,如果你有确定性的虚拟机和一个与程序交互的永久有序日志,你基本上可以创建智能合约系统。

我们在 2020 年首次尝试了这个系统,当时我们称之为 SmartWeave。我们借鉴了计算机科学中的惰性求值概念,这个概念主要由编程语言 Haskell 推广。我们知道这个概念在生产环境中已经使用了很长时间,但在区块链领域还没有被真正应用。通常在区块链领域,人们在写入消息时就会执行智能合约。但我们认为,区块链实际上是一种只增不减的数据结构,具有一定的规则来包含新信息,而无需与数据写入本身同时执行代码。由于我们有一个任意可扩展的数据日志,这对我们来说是一种自然的思考方式,但在当时还是比较罕见的。唯一的另一个团队是现在叫做 Celestia(当时叫 LazyLedger)的团队。

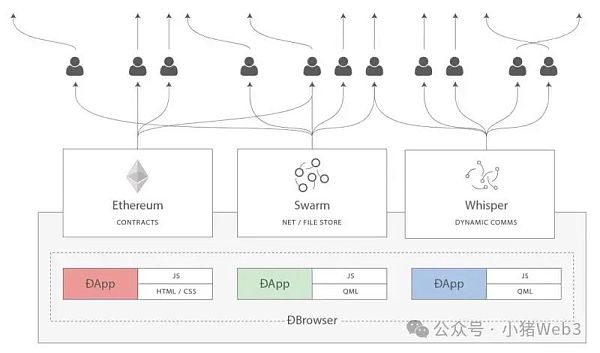

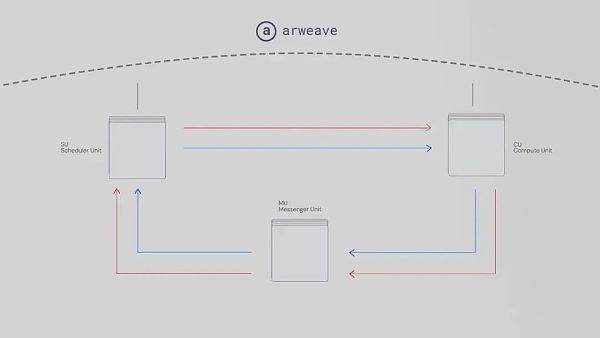

这导致了 Arweave 上计算系统的一场寒武纪大爆发。大约有三四个主要项目,其中一些发展出了自己独特的社区、功能集和安全权衡。在此过程中,我们发现不仅要利用基础层的数据可用性来存储这些日志,还需要一种机制来委托数据可用性保证。具体来说,你可以将数据提交给一个打包节点或者其他代表你的人(现在称为调度单元),它们会将数据上传到 Arweave 网络,并给你一个含有经济激励的保证,确保数据会被写入网络。一旦这种机制到位,你就有了一个可以横向扩展计算的系统。本质上,你有一系列的进程,可以将其看作以太坊上的 Rollup,共享相同的数据集,能够相互通信。

AO(Actor-Oriented)的名称来自计算机科学中的范式,我们建立了一个结合所有这些组件的系统,它有原生的消息传递系统、数据可用性提供者和去中心化计算网络。因此,惰性求值组件变成了一个分布式集合,任何人都可以开启节点来解析合约状态。将这些组合在一起,你得到的是一台去中心化的超级计算机。它的核心是我们有一个任意可扩展的消息日志,记录了所有参与计算的消息。我认为这特别有趣,因为你可以进行并行计算,而你的进程不会影响我的进程的可扩展性或利用率,这意味着你可以进行任意深度的计算,例如在网络内部运行大规模 AI 工作负载。目前,我们的生态系统正在大力推动这一理念,探索在基础层的智能合约系统中引入市场智能时会发生什么。这样,你本质上就有了智能代理在替你工作,它们是可信的、可验证的,就像底层的智能合约一样。

AO 的底层概念和技术架构

Lulu:正如我们所知,NEAR Protocol 和 Arweave 现在正在推动 AI 和加密货币的交叉融合。我想深入探讨一下,既然 Sam 已经触及了 AO 的一些底层概念和架构,我可能会先从 AO 开始,稍后再转向 AI。您描述的那些概念,让我感觉那些代理在自主运行、协调并允许 AI 代理或应用程序在 AO 之上工作。能否详细阐述一下 AO 基础设施内部的并行执行或独立自主代理?构建去中心化 Erlang 的隐喻是否准确?

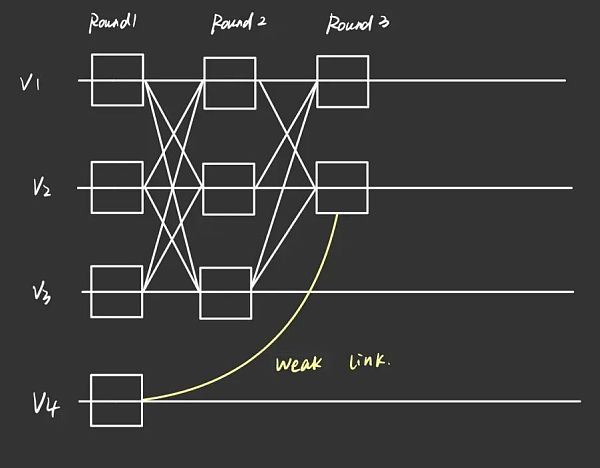

Sam:在我开始之前,我想提一下,我曾在读博士期间构建了一个基于 Erlang 系统的操作系统。我们称之为在裸机上运行。Erlang 令人兴奋的地方在于,它是一个简单而富有表现力的环境,其中每一块计算都期望并行运行,而不是共享状态模型,后者已经成为加密领域的规范。

这其中的优雅之处在于,它与现实世界有着美妙的映射。就像我们现在正在一起进行这个对话,我们实际上是独立的角色,在自己的脑中进行计算,然后倾听、思考和交谈。Erlang 的代理或面向 Actor 的架构确实很出色。在 AO 峰会上紧接着我演讲的是 Erlang 的创始人之一,他讲述了他们在 1989 年左右如何想出这个架构。当时他们甚至没有意识到「面向 Actor」这个术语。但这是一个足够美妙的概念,许多人都想出了同样的想法,因为它很有道理。

对我来说,如果你想构建真正可扩展的系统,你必须让它们传递消息,而不是共享状态。也就是说,当它们共享状态时,就像在以太坊、Solana 和几乎所有其他区块链中发生的那样,实际上 NEAR 是一个例外。NEAR 有分片,所以它们不共享全局状态,而是有局部状态。

当我们构建 AO 时,目标是将这些概念结合起来。我们希望有并行执行的进程,可以进行任意大规模的计算,同时将这些进程的交互与其执行环境分离,最终形成一个去中心化版本的 Erlang。对于那些不太熟悉分布式技术的人来说,最简单的理解方式就是把它想象成一台去中心化的超级计算机。使用 AO,你可以在系统内部启动一个终端。作为开发人员,最自然的使用方式就是启动自己的本地进程,然后与之对话,就像你与本地命令行界面对话一样。随着我们走向消费者采用,人们正在构建 UI 和所有你期望的东西。从根本上说,它允许你在这个去中心化的计算设备云中运行个人计算,并使用一个统一的消息格式进行互动。我们在设计这一部分时参考了运行互联网的 TCP/IP 协议,试图创建一个可以被视为计算本身的 TCP/IP 协议。

AO 的数据协议不强制使用任何特定类型的虚拟机。你可以使用任何你想要的虚拟机,我们已经实现了 WASM32 和 64 位版本。生态系统中的其他人已经实现了 EVM。如果你有这个共享的消息层(我们使用 Arweave),那么你可以让所有这些高度异构的进程在一个共享环境中交互,就像计算的互联网。一旦这种基础设施到位,下一步自然就是探索可以使用智能、可验证、信任的计算来做什么。显而易见的应用就是 AI 或智能合约,让代理在市场中做出智能决策,可能相互对抗,也可能代表人类对抗人类。当我们审视全球金融体系时,纳斯达克大约 83% 的交易是由机器人执行的。这就是世界运转的方式。

过去我们无法将智能部分上链并使其可信。但在 Arweave 生态系统中,还有另一个并行的工作流,我们称之为 RAIL,即负责任的 AI 账本。它本质上是一种创建不同模型输入和输出记录的方式,并以公开、透明的方式存储这些记录,这样你就可以查询并说,「嘿,我看到的这段数据来自 AI 模型吗?」如果我们能够推广这一点,我们认为它可以解决我们今天看到的一个根本问题。比如,有人给你发了一篇来自你不信任的网站的新闻文章,上面似乎有某个政客做傻事的图片或视频。这是真的吗?RAIL 提供了一个账本,很多竞争公司可以在一个透明和中立的方式下使用,存储他们生成的输出记录,就像他们使用互联网一样。而且他们可以以极低的成本做到这一点。

Illia 对区块链可扩展性的看法

Lulu:我很好奇 Illia 对 AO 方法或模型可扩展性的看法。您曾参与 Transformer 模型的工作,该模型旨在解决顺序处理的瓶颈。我想问问,NEAR 的可扩展性方法是什么?在之前的 AMA 聊天中,您提到过您正在研究一个方向,即多个小模型组成一个系统,这可能是解决方案之一。

Illia:可扩展性在区块链中可以有很多不同的应用方式,我们可以沿着 Sam 的话题聊下去。现在看到的是,如果你使用单个大型语言模型(LLM),它在推理方面有一些限制。你需要以特定的方式提示它,它才能运行一段时间。随着时间的推移,模型会不断改进,变得更加通用。但无论如何,你都在以某种方式调教这些模型(可以将其视为原始智能)来执行特定的功能和任务,并在特定的上下文中进行更好的推理。

如果你希望它们执行更通用的工作和进程,你需要多个模型在不同的上下文中运行,执行任务的不同方面。举一个非常具体的例子,我们现在正在开发一个端到端的流程。你可以说,「嘿,我想构建这个应用程序。」最终输出是一个完全构建好的应用程序,包含正确的、经过正式验证的智能合约,并且用户体验也经过了充分的测试。在现实生活中,通常不会有一个人来构建所有这些东西,同样的想法也适用于这里。你实际上希望 AI 扮演不同的角色,在不同的时间发挥不同的作用,对吧?

首先,你需要一个担任产品经理角色的 AI 代理,实际收集需求,弄清楚你到底想要什么,有哪些权衡,用户故事和体验是什么。然后可能有一个 AI 设计师,负责将这些设计转化为前端。再可能有一个架构师,负责后端和中间件的架构。接着是 AI 开发者,编写代码并确保智能合约和所有前端工作经过正式验证。最后,可能还有一个 AI 测试人员,确保一切正常运行,通过浏览器进行测试。这样就形成了一组 AI 代理,虽然可能使用相同的模型,但经过特定功能的微调。它们在过程中各自独立扮演角色,使用提示、结构、工具和观察到的环境进行互动,构建一个完整的流程。

这就是 Sam 所说的,拥有许多不同的代理,它们异步地完成自己的工作,观察环境并弄清楚应该做什么。所以你确实需要一个框架,需要系统来持续改进它们。从用户的角度来看,你发送一个请求,并与不同的代理进行交互,但它们就像一个单一的系统在完成工作。在底层,它们可能实际上为交换信息而相互支付,或者不同所有者的不同代理相互交互以实际完成某件事。这是一种新版本的 API,更智能,更自然语言驱动。所有这些都需要大量的框架结构以及支付和结算系统。

有一种新的解释方式叫做 AI 商业,所有这些代理为完成任务而相互互动。这是我们所有人正在迈向的系统。如果考虑到这种系统的可扩展性,需要解决几个问题。正如我提到的,NEAR 设计是为了支持数十亿用户,包括人类、AI 代理甚至猫,只要能够进行交易。每个 NEAR 账户或智能合约都是并行运行的,允许继续扩展和交易。在较低层次上,你可能不希望每次调用 AI 代理或 API 时都发送交易,无论 NEAR 有多便宜,都不合理。因此,我们正在开发一个点对点协议,使代理节点、客户端(包括人类或 AI)能够相互连接并为 API 调用、数据获取等支付费用,并有加密经济规则保证他们会响应,否则将失去部分抵押金。

这是一个新系统,允许超越 NEAR 的扩展,提供微支付。我们称之为 yoctoNEAR,相当于 NEAR 的 10^-24。这样你实际上可以在网络层级上进行消息交换,并附带支付功能,使得所有的操作和交互现在都可以通过这种支付系统进行结算。这解决了区块链中一个根本性的问题,即我们没有带宽和延迟的支付系统,并且实际上存在很多免费搭便车的问题。这是可扩展性一个非常有趣的方面,不仅仅局限于区块链的可扩展性,而是能够应用于未来可能拥有数十亿代理的世界。在这个世界里,即使在你的设备上,也可能同时运行着多个代理,在后台执行各种任务。

AO 在 DeFi 场景中的应用:代理金融

Lulu:这个用例非常有趣。我相信对于 AI 支付,通常存在高频支付和复杂策略的需求,而这些需求由于性能限制尚未实现。所以我很期待看到基于更好的可扩展性选项如何实现这些需求。在我们的黑客松中,Sam 和团队提到,AO 也在探索使用新 AI 基础设施来支持 DeFi 用例。Sam,您能否详细说明一下你们的基础设施如何在新的 DeFi 场景中应用?

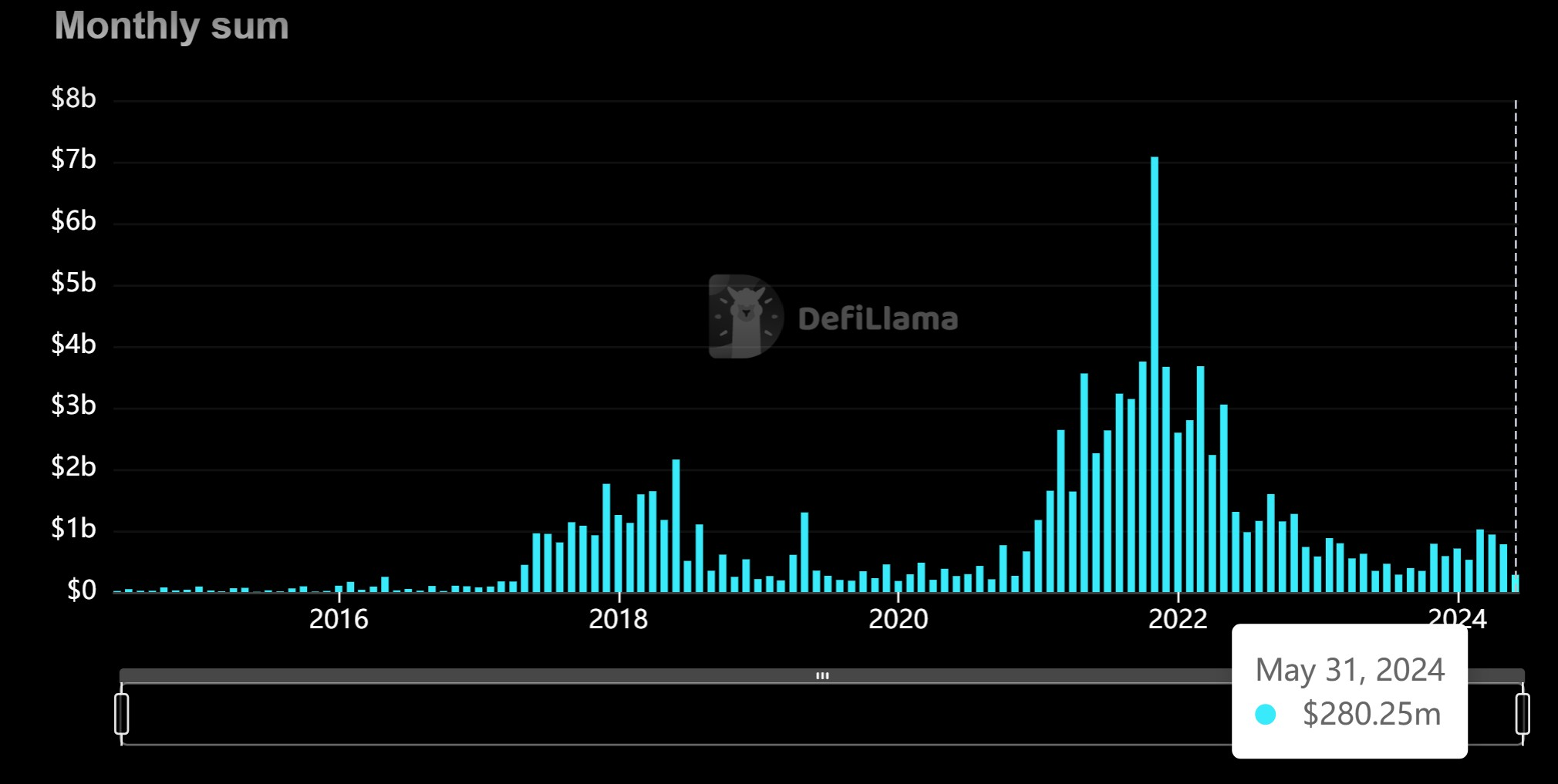

Sam:我们称之为代理金融(Agent Finance)。这指的是我们看到的市场有两个方面。DeFi 在第一阶段做得非常好,将各种经济原语去中心化并带到链上,使用户无需信任任何中介即可使用。但当我们考虑市场时,我们想到的是数字的上下波动,以及驱动这些决策的智能。当你能够将这种智能本身带上链时,你就会得到一个无需信任的金融工具,如基金。

一个简单的例子是,假设我们要建立一个 meme coin 交易对冲基金。我们的策略是,当我们看到提到特朗普时就买入 Trump 币,提到拜登时就买入 Biden 币。在 AO 中,你可以使用像 0rbit 这样的预言机服务来获取网页的全部内容,比如《华尔街日报》或《纽约时报》,然后将其输入到你的代理中,它处理这些数据并分析特朗普被提到了多少次。你也可以进行情感分析,从而了解市场走势。然后,你的代理会根据这些信息去买卖这些资产。

有趣的是,我们可以使代理执行本身无需信任。这样你就有了一个对冲基金,可以执行策略,你可以将资金投入其中,而无需信任基金经理。这是金融的另一个方面,DeFi 世界还没有真正触及到,即做出明智的决策,然后付诸行动。如果能让这些决策过程变得可信,就可以将整个系统统一起来,形成一个看起来像是真正去中心化的经济,而不仅仅是涉及不同经济博弈的原语的结算层。

我们认为这是一个巨大的机会,生态系统中已经有一些人开始构建这些组件。我们有一个团队创建了一个无需信任的投资组合管理器,它会根据你想要的比例买卖资产。例如,你希望 50% 是 Arweave 代币,50% 是稳定币。当这些东西的价格变化时,它会自动执行交易。这背后还有一个有趣的概念,AO 中有一个我们称之为 cron 消息的功能。这意味着进程可以自行唤醒,并决定在环境中自主地做一些事情。你可以设置你的对冲基金智能合约每隔五秒钟或五分钟唤醒一次,从网络获取数据,处理数据,并在环境中采取行动。这使得它变得完全自主,因为它可以与环境进行交互,从某种意义上说,它是「活」的。

在以太坊上执行智能合约需要外部触发,人们为解决这个问题构建了大量基础设施,但并不顺畅。而在 AO 中,这些功能是内置的。因此,你会在链上看到代理不断相互竞争的市场。这将以加密领域前所未见的方式,推动网络的使用量大幅增加。

NEAR.ai 的整体策略和开发重点

Lulu:NEAR.ai 正在推进一些有前景的用例,能告诉我们更多关于其他层面或整体策略以及一些重点吗?

Illia:确实在每一个层面都有许多事情在发生,有各种产品和项目可以集成。这一切显然都始于 NEAR 区块链本身。很多项目需要可扩展的区块链、某种形式的身份验证、支付和协调。NEAR 的智能合约使用 Rust 和 JavaScript 编写,这对很多用例来说非常方便。一个有趣的事情是,NEAR 最近的协议升级推出了所谓的 yield/resume 预编译。这些预编译允许智能合约暂停执行,等待外部事件发生,无论是另一个智能合约还是 AI 推理,然后恢复执行。这对于需要从 LLM(如 ChatGPT)或可验证的推理中获得输入的智能合约非常有用。

我们还推出了链抽象和链签名功能,这是过去半年 NEAR 引入的独特功能之一。任何 NEAR 账户都可以在其他链上进行交易。这对构建代理、AI 推理或其他基础设施都非常有用,因为现在你可以通过 NEAR 进行跨链交易,而不必担心交易费用、代币、RPC 和其他基础设施。这些都通过链签名基础设施为你处理。普通用户也可以使用这一功能。Telegram 上有一个基于 NEAR 构建的 HOT Wallet,实际上在主网上刚刚推出 Base 集成,大约有 14 万用户通过这个 Telegram 钱包使用 Base。

更进一步,我们打算开发一个点对点网络,这将使代理、AI 推理节点和其他存储节点等参与到更可证明的通信协议中。这非常重要,因为目前的网络堆栈非常有限,没有原生的支付功能。尽管我们通常说区块链是「互联网货币」,但实际上我们还没有解决在网络层级上带着钱发送数据包的问题。我们正在解决这一问题,这对所有 AI 用例以及更广泛的 Web3 应用非常有用。

此外,我们还在开发所谓的 AI 推理路由器,这实际上是一个可以插入所有用例、中间件、去中心化推理、链上和链下数据提供商的地方。这个路由器可以作为一个框架,真正地将 NEAR 生态系统中所有正在构建的项目互联起来,然后将所有这些提供给 NEAR 的用户群体。NEAR 在不同模型和应用程序中拥有超过 1500 万的月活跃用户。

一些应用程序正在探索如何将模型部署到用户设备上,即所谓的边缘计算。这种方法包括在本地存储数据,以及使用相关的协议和 SDK 进行操作。从隐私保护的角度来看,这非常有潜力。未来,许多应用程序将在用户设备上运行,生成或预编译用户体验,仅使用本地模型,从而避免数据泄露。作为开发者,我们有很多研究在进行,目的是让任何人都能轻松地在 Web3 上构建和发布应用程序,并在后端进行正式验证。这将成为未来的重要话题,因为 OLLM 模型在发现代码库漏洞方面越来越强大。

总之,这是一个完整的技术栈,从底层的区块链基础设施,到 Web3 的链抽象,再到点对点连接,非常适用于连接链下和链上参与者。接下来是 AI 推理路由中心和本地数据存储的应用程序,特别适用于需要访问私人数据而不泄露给外部的情况。最后,开发者将所有研究成果整合起来,目标是让未来的应用程序由 AI 构建。中长期来看,这将是一个非常重要的发展方向。

AO 的优先事项和研究重点

Lulu:想请教一下 Sam,AO 目前的优先事项和研究重点有哪些?

Sam:其中一个我个人特别感兴趣的想法是利用 AO 提供的扩展功能,建立一个确定性的 CUDA 子集,一个抽象的 GPU 驱动程序。通常情况下,GPU 计算不是确定性的,因此不能像在 AO 上那样安全地用于计算,至少不能安全地使用,因此没有人会信任这些进程。如果我们能解决这个问题,从理论上讲是可能的,只需要处理设备级别的不确定性问题。已经有一些有趣的研究,但需要以一种可以始终 100% 确定的方式处理这个问题,这对于智能合约的执行至关重要。我们已经有了支持这一功能的插件系统作为 AO 内部的驱动程序。框架已经有了,我们只需要弄清楚如何精确地实现它。尽管有很多技术细节,但基本上是要使 GPU 环境中的作业加载足够可预测,以便用于这类计算。

另一个我感兴趣的是,能否利用这种链上 AI 的能力,使我们能够进行去中心化或至少是开放和分布式的模型训练,尤其是微调模型。基本思路是,如果你可以为某个任务设定一个明确的评判标准,就可以针对这个标准训练模型。我们能否创建一个系统,让人们投入代币鼓励矿工竞争以构建更好的模型?虽然这可能不会吸引非常多样化的矿工,但这并不重要,因为它允许以开放的方式进行模型训练。然后,当矿工上传模型时,他们可以添加通用数据许可证标签,规定任何人可以使用这些模型,但如果用于商业用途,则必须支付特定的版税。版税可以通过代币分配给贡献者。这样,通过结合所有这些要素,就可以创建一种激励机制来训练开源模型。

我还认为之前提到的 RAIL 计划也非常重要。我们已经与一些主要的 AI 提供商或推理提供商讨论了支持这个计划的可能性,他们确实表现出了浓厚的兴趣。如果我们能让他们真正实施并在网络上写入这些数据,那么用户就能通过右键点击互联网的任何图片,查询这张图片是用 Stable Diffusion 生成的,还是用 DALL·E 生成的。这些都是我们目前在探索的非常有趣的领域。

Illia 和 Sam 各自看好的项目

Lulu:请各自提名一个最近喜欢的 AI 或加密项目,可以是任何项目。

Illia:我打算取个巧。我们每周都会举行 AI Office Hours,邀请一些项目,最近有 Masa 和 Compute Labs。两个项目都非常棒,我就以 Compute Labs 为例。Compute Labs 基本上将实际的计算资源(如 GPU 和其他硬件)转化为一种可供经济参与的真实资产,使用户能够从这些设备中获得收益。当前,加密领域的计算市场发展火热,它们似乎是加密货币促进市场的自然场所。但问题是这些市场缺乏护城河和网络效应,导致竞争激烈和利润压缩。因此,计算市场只是其他商业模式的一种补充。Compute Labs 提供了一种非常加密原生的商业模式,即资本形成和资产去碳化。它为人们创造了通常需要建立数据中心才能参与的机会。计算市场只是其中的一部分,主要目的是提供计算资源的访问。这种模式也契合了更广泛的去中心化 AI 生态系统,通过提供底层的计算资源,为更广泛的投资者群体参与创新提供了机会。

Sam:我在 AO 生态系统中有很多很棒的项目,我不想偏袒任何一个,但我认为 Autonomous Finance 正在构建的底层基础设施,使得「代理金融」成为可能。这非常酷,他们在这方面真的走在前列。我还想感谢更广泛的开源 AI 社区,特别是 Meta 开源 Lama 模型的做法,推动了许多其他人开源他们的模型。如果没有这种趋势,当 OpenAI 在 GPT-2 之后变成 ClosedAI,我们或许会陷入一片黑暗,特别是在加密领域,因为我们将无法接触到这些模型。大家只能从一两家主要提供商那里租用这些闭源模型。目前这种情况没有发生,这非常好。尽管讽刺,但还是要给 Web2 之王 Meta 点赞。