Dora Factory,作为去中心化治理技术和公共物品资助的先锋基础设施,在2024年6月5日向所有Cosmos质押地址空投DORA代币,共计104万个地址符合空投资格。此次空投旨在邀请Cosmos社区关注并参与公共物品隐私治理。随着104万地址符合资格进入投票白名单,Dora Factory同步开启了史上规模最大的MACI(最小抗共谋基础设施)投票轮次,创造了隐私投票技术的历史。

104万Cosmos质押者获得空投

6月5日,Cosmos社区中的全体质押者钱包中都收到DORA代币。DORA是Dora Factory团队基于Cosmos SDK开发的去中心化治理应用链Dora Vota的原生网络代币。

本次空投覆盖Cosmos 全体质押者,共104万个地址,是历史上覆盖人数最多,规模最大的空投之一。Dora Factory的持币地址数也一举突破百万。此次空投旨在动员全体Cosmos社区—最活跃且热爱去中心化治理的链上社区之一,邀请他们参加一场重要的公共物品社区治理实验。

开启ATOM经济区二次方资助投票

拿到空投的 DORA 代币后,Cosmos 社区成员可以参与由DoraHacks和Dora Factory联合ATOM Accelerator发起的ATOM经济区(AEZ)二次方资助,使用ATOM支持他们欣赏的公共物品团队,为早期开发者提供支持,并决定8000枚ATOM匹配池的分配。本次二次方投票的智能合约部署在了Dora Vota网络上,社区可以使用空投DORA支付投票手续费。

这次投票不仅仅是为16个早期项目分配 8000 个 ATOM 奖金池,更是一次发动社区力量,去中心化支持公共物品和早期优秀开发团队的重要社区治理实验。二次方资助机制确保了每一笔来自社区成员的小额捐赠都能发挥最大的影响力,真正实现了“众人拾柴火焰高”的理想。

支持隐私保护的MACI投票

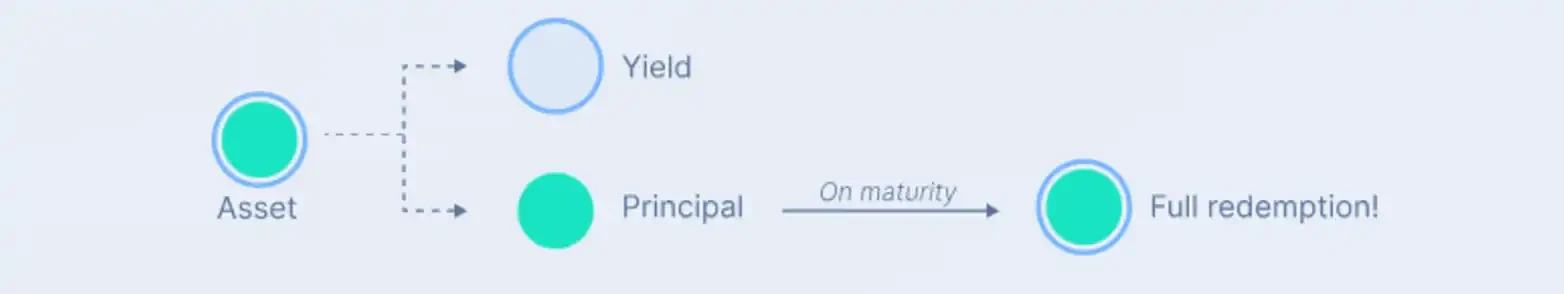

与此同时,Dora Factory 还邀请社区成员参与 MACI(最小化抗共谋基础设施)隐私投票,将为参选团队分配 2 万美元的 USDC 奖金池。与传统二次方投票不同,投票者可以在不透露身份(地址信息)的情况下,为公共物品投票表达自己的看法。质押 ATOM 越多的地址,将获得更多的声量积分(Voice Credit),从而拥有更大的投票权。通过 MACI 投票,Dora Factory 希望邀请Cosmos社区体验最前沿的隐私保护投票产品,并以此为开端,将安全、隐私、抗共谋的治理技术引入到未来更多元的治理场景中。

Dora Factory的全面支持

为了确保每一位社区成员都能无忧参与投票,Dora Factory将使用Dora Vota原生的手续费加油站(Gas Station)功能,补贴社区投票者的全部投票手续费成本。这意味着,无论是参与二次方资助投票还是 MACI 投票,社区成员都无需担心手续费相关费用。手续费补贴是Dora Factory团队在917治理提案中对社区的承诺,也是其对去中心化治理技术大规模采用的坚定支持。

历史性的社区治理活动

此次空投和投票不仅仅是一次技术上的尝试,更是一次具有历史性深远意义的社区治理活动。在二次方资助模块原生应用在Cosmos Hub后,若社区积极响应,Cosmos将成为最大规模支持公共物品的去中心化链上社区之一。

本次于2024年6月进行投票的ATOM经济区二次方资助Cosmos917号治理提案通过后, Cosmos 社区两年二次方资助计划的第一轮,有不少优秀的项目参加。Dora Factory 团队希望社区关注公共物品发展,通过空投的方式为社区免除手续费成本,鼓励社区参与对公共物品的支持。

最大规模隐私治理实验

本次最小化抗共谋基础设施(MACI)投票是本技术在Cosmos社区中的首次实施。Dora Factory 为 104 万地址开设白名单。这是目前MACI隐私投票技术首次实现百万地址白名单,纵观其历史发展中规模最大的一次投票实验,Dora Factory团队希望邀请 Cosmos社区踊跃参与,共同创造 Web3 行业历史。

关于 Dora Factory

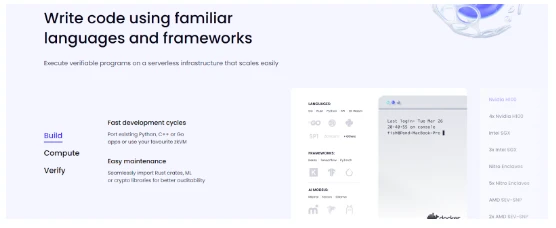

Dora Factory 是领先的去中心化治理的协议栈,通过公共利益质押(Public Good Staking) 和 Dora Vota 为全球极客运动、开源社区、去中心化组织提供治理和长期激励。Dora Factory 开创性地建设了公共物品质押基础设施,改变了 PoS 生态长期资助开发者的方式,而 Dora Vota 则提供了完善的去中心化治理平台,用户可以通过 Dora Vota 提供的开放平台创建 MACI、二次方投票等可编程的治理机制,降低了去中心化治理所需的成本,为去中心化治理的普及和采用奠定了基础。

浏览 DoraFactory.org,了解和使用 Dora Factory 的产品。

更多的信息,请浏览 Dora 研究博客: research.dorahacks.io