如果你还不知道索尼(Sony),可以通过这些数字了解其在全球的影响力:

1. 超过 9 亿台索尼设备正在使用中(电视、相机、音响设备、PS 游戏机、手机等)

2. 横跨电影、音乐和游戏的数字媒体帝国,拥有 1.16 亿活跃用户,视频游戏设备 PS2 累计在全球销售超过 1.5 亿台

索尼以 1174.5 亿美元的市值位列全球第 131 名最有价值的公司,在 2023 年 6 月至 2024 年 6 月期间的收入为 874.83 亿美元。

索尼刚刚成立了区块链部门,并推出了以太坊 Layer-2 网络 Soneium,国内部分用户直呼为“索尼链”,致力于为创作者提供开放互联网。

快速了解索尼链

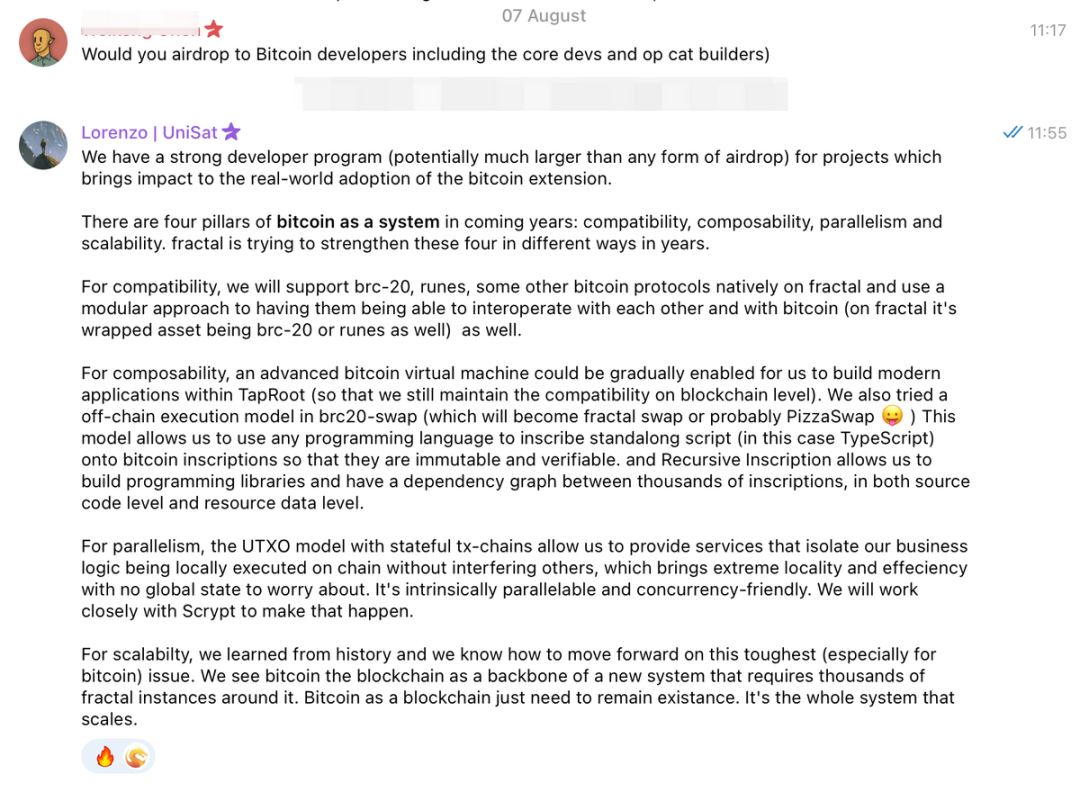

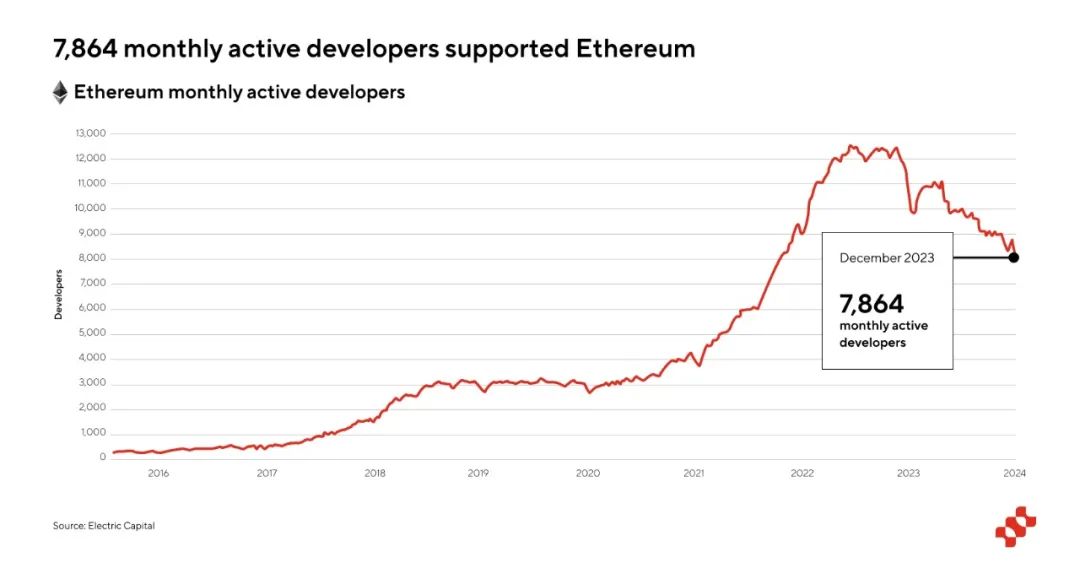

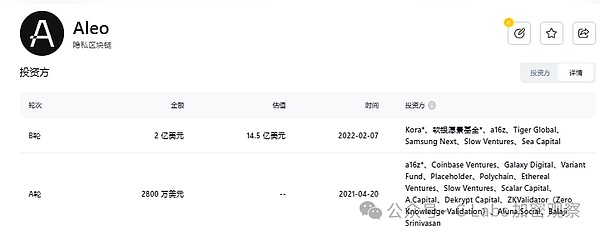

Soneium 是由索尼和 Startale Labs 共同创立的以太坊 Layer-2 ,后者因构建日本第一大公链 Astar Network 而闻名。

Soneium 是一个面向创作者和开发者的通用区块链平台,Startale 提供了其专业的区块链开发知识进行构建,利用索尼的全球影响力进行扩张。

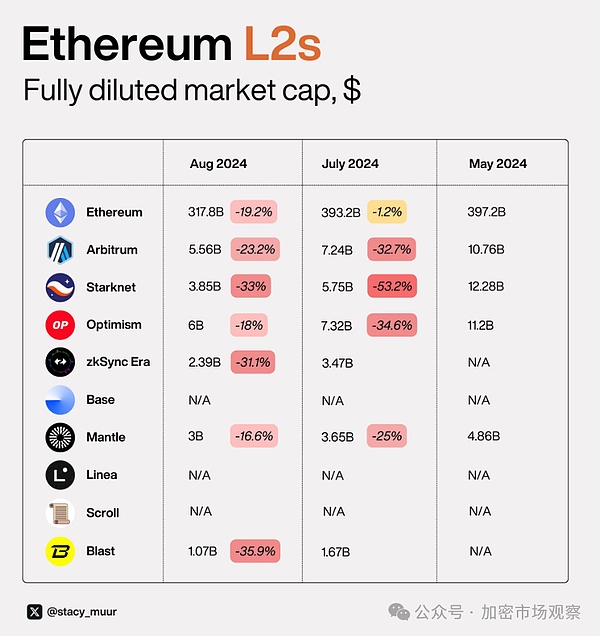

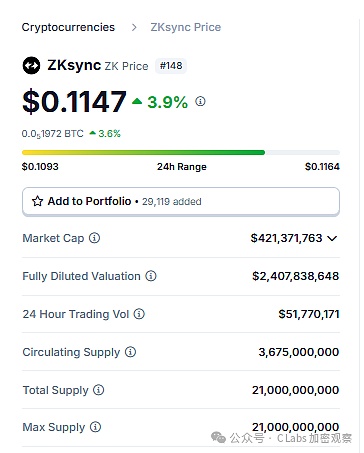

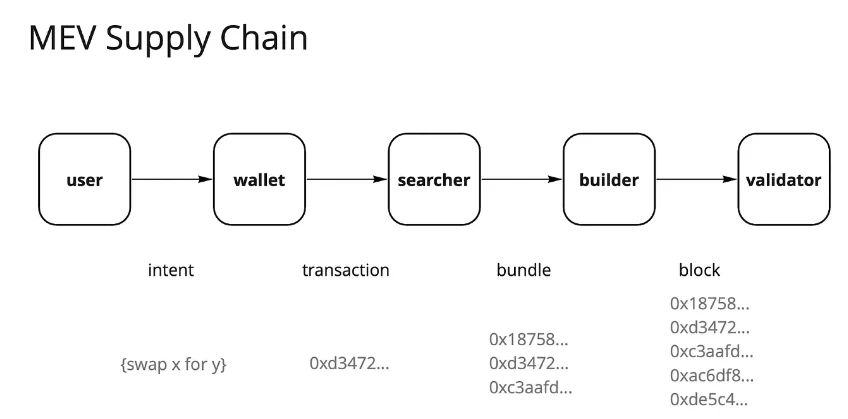

Soneium 基于 OP Stack 构建,与 Optimism Superchain 集成。

走向主流是索尼链的宗旨,Soneium 官推已提及十余次“Go Mainstream”,并巧妙借用 Web3 用户最常提到的缩写 GM(Go Mainstream),深受 Web3 用户欢迎。谁说 Web2 大厂的人不懂 Web3 呢?

Soneium x Astar 网络

Astar Network 正在将其 Astar zkEVM 重塑为 Soneium L2,(方式是迁移,而不是简单更名),释放新的潜力。正如公告所言,与索尼集团合作使 Astar 能够利用其在娱乐、游戏和金融方面的专业知识,将 Web3 技术融入现实世界应用程序中,从而覆盖更广泛的受众。

公告:

品牌重塑促进了 Astar 生态系统的发展,增强了互操作性,并通过更高的排序器收入、更广泛的用户群体和更大的实用性增加 $ASTR 的价值。

$ASTR 将为 Soneium 生态系统提供支持,但 Gas 代币仍然是 $ETH。Soneium 近期没有推出原生代币的计划。

Soneium Minato 测试网和 Spark 孵化计划

Soneium Minato 测试网于 8 月 28 日推出,作为开发人员和创建者构建和试验 dApp 的试验场。

用户可以通过 Soneium 原生跨链桥将 ETH 测试币从 Sepolia 测试网桥接到 Minato。

Soneium Spark 是一个以生态建设者为中心的计划,为有远见的开发人员、创作者和项目提供每个团队高达 100, 000 美元的投资。其他支持包括营销、业务和技术援助。

Soneium Spark 的第一批项目已开始接受申请,孵化从 10 月中旬开始,持续为索尼链生态带来新应用。

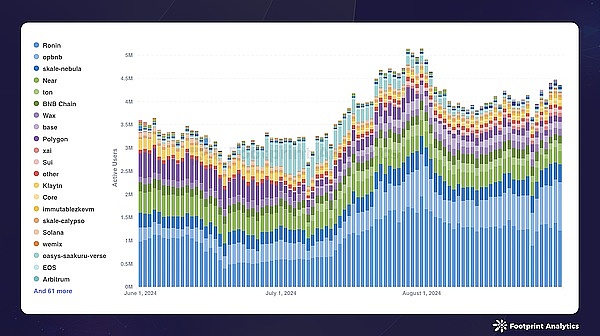

60+ 生态项目一览

短短半个月的时间,Soneium 已有超过 60 个项目宣布开发或集成。在索尼的全球影响力、走向主流用户的愿景和 Spark 计划这三重光环的加持下,有更多的项目即将面世。接下来,我们将一一介绍,并进行分类,对正在快速发展的索尼链生态做一下概述。

我们将生态项目分为八大类:SocialFi、GameFi、RWA、DeFi、NFT、基础设施、协议和跨链桥。

1. SocialFi

Yay!

Yay! 是一个流行的 Web2 社交平台,旨在成为用户通过兴趣连接的虚拟世界。自 2020 年推出以来,用户数已超过 900 万人,在线社区超过 10 万个。

2023 年 8 月,Yay! 开始向 Web3 Social-Fi 应用转型,先是集成了 Worldcoin,再是与 LayerZero 等领先的 Web3 协议合作。

Yay! 第一时间官宣了与 Soneium 的合作,并启动 ETH 质押活动,限额 1000 ETH(随时可解押),参与者将优先获得未来的权益(如原生代币、NFT),额度已满。

Metadomo

Metadomo 是一个去中心化“忠诚度积分”交易平台,将用户传统忠诚度计划的积分(航空里程、信用卡、电信积分)、游戏积分与全球商家相连接(全球 10 万商家)。在该平台上消费积分,可赚取原生代币 $DOMO。

基于 Soneium 网络构建,产品未上线,未发币。

Layer 3

Layer 3 是一个创新型的 Web3 任务平台,与 Galxe 等头部任务平台相比,对于项目方而言,优势在于它可以通过聚合跨多个链和 dApp 的用户活动,生成用户链上身份的统一视图,实现高度针对性的高效代币分发。

目前该平台拥有超过 400 万名用户,社交互动数据破亿。

Layer 3 第一时间发布了探索 Soneium 的任务活动,通过资产跨链、加入 Discord 等任务探索 Soneium Minato 测试网。目前参与者已超过 4.7 万人。

2. GameFi

Hea l3

Hea l3 是一个基于 Astar zkEVM 的健康类 GameFi,玩家需要购买 NFT 服装(上衣/裤子/鞋子),通过睡眠、饮食管理、户外运动来赚取 $GHT 代币。NFT 越稀有,代币奖励越多,代币可用于升级 NFT 或交易 NFT。

作为 Astar 生态为数不多跑起来的 GameFi,虽然还未宣布,但极大可能会迁移至 Soneium 网络。

Derby Race

Derby Race 是基于 Soneium 的赛马预测游戏,严格来说是一个 GambleFi 产品,正在开发中。该团队曾开发过同类游戏 xDerby Raffle 和 Derby On-chain Race。

Metapro

Metapro(Meta Protocol)是一个专注于 GameFi 的创新平台,主要功能有开发门户(提供 GameFi 开发工具)、Launcher(游戏上线和代币发行)、Web3 钱包(适用于 Metapro 游戏生态的资产钱包)。

Metapro 第一时间宣布将在其游戏钱包中支持 Soneium 链。

SuperVol

SuperVol 还没有详细信息,有可能是偏游戏化的二元期权/预测市场。

3. RWA

All Access

All Access 是一个粉丝经济平台,又像一个 Brand 增长平台。该平台与 50+ 线下活动/明星合作,让粉丝能够赚取积分并兑换 VIP 体验,同时还通过去中心化解决方案为品牌提供了一种直接吸引和奖励最忠实粉丝的方式。

还未发币,也暂时没有宣布具体在 Soneium 上建设的方式。

OpenEden

OpenEden 是一个链上美国国债协议,它允许用户通过持有其原生稳定币 TBILL 投资美国国库券(T-Bill),以获取预计 4.89% 的年化收益。TVL 超过 1 亿美元。

– 用户将 USDC 存入 OpenEden 金库,获得 TBILL 代币

– TBILL 代币与美国国债挂钩,获得收益

– 用户可随时在链上赎回 TBILL,获得 USDC

团队成员来自高盛、摩根大通、德意志银行、Gemini、Binance 等 Web2 和 Web3 巨头。

还未发币,也暂时没有宣布具体在 Soneium 上建设的方式。

DeStore Network

DeStore Network 是 Astar 生态中的 Web3 电子商务平台,使企业能够在 Web3 中销售数字孪生资产(实物+数字资产)。

还未发币,但确定会迁移至 Soneium,值得关注测试网中的机会。

4. DeFi

Ionic

Ionic 是一个多链借贷平台,目前支持 Optimism、Base、BOB、Mode 等 L2 网络,TVL 超过 2 亿美元。

已发币,官方暗示即将支持 Soneium 网络。

L2 X Pro

L2 X Pro 是 Astar zkEVM 上的 DEX,旨在成为 Astar 的交易和流动性中心,TVL 不是很高。

还未发币,已确定迁移至 Soneium,值得关注测试网中的机会。

Very Long Swap

Very Long Swap 是 Astar zkEVM 上的 DEX,功能有 Swap、LP、永续合约、IDO 等,TVL 目前仅为 17.6 万美元。

目前已在 Soneium 上线测试版,在 Layer 3 发布了任务活动。

测试版:

L3 任务:https://app.layer3.xyz/quests/trending-now-swap-on-soneium-minato

Algem

Algem 是 Astar zkEVM 上的一个 LSD 协议,用户在其中质押 ASTR,会收到相同数量的 nASTR,在赚取质押收益的同时,还可以交易流动的 nASTR 获得收益,或者到 LSDFi 协议中使用,不影响资金效率。

Algem 的用户数据在 Astar DeFi 生态名列前茅,还未发币,已确定迁移至 Soneium,值得关注测试网中的机会。

waveX

waveX 是 Soneium 上的原生永续 DEX,Soneium 上的 First,正在开发中。亮点是它将集成各种 LST,比如上面提到的 nASTR,以及以太坊的 stETH 等,这不仅能丰富 waveX 的资金池,还为 LST 持有者增加了额外收益。

目前出了一款 TG 小游戏:

玩游戏后填表抽奖 USDT:

UntitledBank

Untitled Bank 是 Soneium 上的原生去中心化借贷平台,仍具有高效的流动性管理、风险隔离的借贷结构以及增强灵活性和安全性的模块化设计。

正在开发中,暂无更多信息。

Velodrome

Velodrome 是 Optimism 生态的老牌 DEX,也是 TVL 排名第一的 DeFi 协议。通过发行其原生代币 VELO,以及对 veVELO(veNFT)的分配,来奖励流动性(LPs)和积极参与治理的用户。

第一时间表达了对 Soneium 的支持,但并未宣布具体的集成。

Avalon Finance

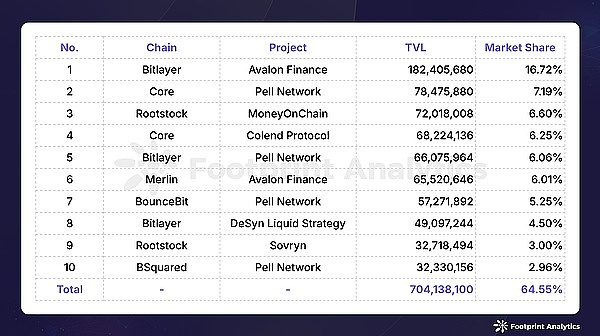

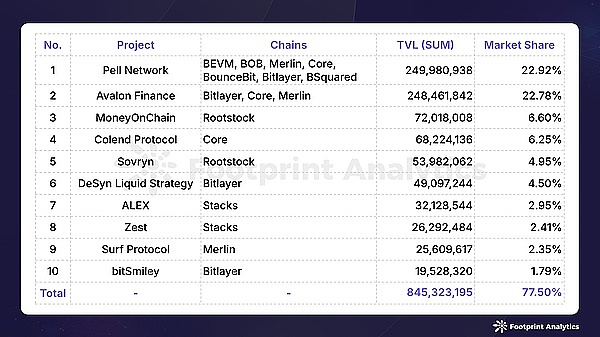

Avalon Finance 是一个多链借贷平台,已部署在以太坊、Arbitrum、Scroll、BNB Chain、Bitlayer、CoreDAO 等链。但其实还是主打 BTC 生态的借贷,支持 BTC LST 代币存和借。Avalon 在 Bitlayer 链上拥有最大的市场规模,借贷总额 2.8 亿美元,其次是 Merlin 和 CoreDAO。

两种模式,

去中心化借贷:多链,支持 BTC LST

CeDeFi 借贷:将 DeFi 与机构 CeFi 流动性提供商连接起来,TVL 近 8000 万美元。

尚未发币。可能会在不久后支持 Soneium 测试网的借贷,或者在主网后第一时间支持。值得关注测试网中的机会。

C14

C14 是 Astar zkEVM 的去中心化借贷平台,市场规模不是很大。

尚未发币,确认迁移至 Soneium,值得关注测试网中的机会。

Sake Finance

Sake Finance 是 Soneium 上的原生借贷平台,应该是超额抵押。

目前进入 Sake Finance 的 Discord 社群,在 faq 频道做任务抽奖可拿 OG 身份。官方暗示可能会在 9 月推出测试版。

DC 移步:

Neemo Finance

Neemo Finance 是 Astar 网络的一个 LSD 协议,与上面提到的 Algem 机制一样,用户质押 ASTR 可获得 nsASTR,享受质押收益的同时,还可以随时交易 nsASTR,或投入到 LSDFi 协议里。

9 月 9 日在 Astar 主网上线,已确认会迁移到 Soneium 上,猜测可能要到主网了。尚未发币。

QuickSwap

QuickSwap 是 Polygon 上的老牌 DeFi 协议了,暗示将会在未来支持 Soneium 网络。

Solv Protocol

Solv Protocol 是一个老牌 DeFi 协议,主打 ERC-3525 ,旨在将各类未来现金流通证化,从而为行业带来全新的资产品类。

今年踩准 BTCFi 赛道,发行全链收益比特币包装币 SolvBTC,大受欢迎。SolvBTC 被部署在比特币主网、以太坊、BNB Chain 等链上,Solv 作为一个统一的流动性入口,将各种流动性资源和投资机会整合到一个平台上。用户不需要访问多个不同的平台或协议,就可以在 Solv Protocol 上管理他们的投资。

Solv 也压中了 LSD 赛道,为 SolvBTC 推出了 LSD 功能,质押获得 LST 代币 SolvBTC.BBN(Babylon 质押)和 SolvBTC.ENA(Ethena 质押),不仅能获得收益,还可以用在 LSDFi 协议中获得潜在的额外收益。

已发币,宣布正在 Soneium 上构建。

SynStation

SynStation 是一个代币质押协议,原生建立在 Soneium 上。

目前在以太坊主网推出了质押赚取积分的活动,可质押 ETH、USDT、USDC 和 WBTC,将在 Soneium 推出主网后迁移资产。前 100 名质押 10 ETH 的用户可拿 OG NFT,DYOR。

SoneFi

SoneFi 是 Soneium 上的原生 DeFi 平台,提供 Swap、永续合约、Launchpad 等功能。

测试版已上线,可领取测试币后 Swap 和组 LP。

5. 基础设施

Alchemy

Soneium 官宣的技术合作伙伴, 9 月推出 API 和开发者工具。

Graph Protocol

Soneium 官宣的技术合作伙伴,将为开发者提供安全可靠的链上数据。

Sentio

Soneium 官宣的技术合作伙伴,Sentio 是一个链上监控工具,可以帮助开发者跟踪和收集智能合约的事件、交易、状态。

Thirdweb

全栈 Web3 开发平台,即将集成索尼链。

可部署代币、NFT,增加测试网 tx:

Pyth Network

Soneium 官宣的基础设施合作伙伴,部署了实时价格数据预言机。

Sequence

Sequence 是 Soneium 的基础设施合作伙伴,是一个全栈 Web3 开发者平台,提供钱包、市场、智能合约管理、索引器、游戏引擎等工具。正在集成 Soneium 网络。

6. NFT

Bluez

Bluez 是 Astar 网络上的 NFT 市场,未发币,将会迁移至 Soneium 网络。

Sonova

Sonova 是 Astar 网络上的 NFT 市场,未发币(有 TGE 计划),确认迁移至 Soneium 网络,值得关注测试网中的机会。

NFTs 2 Me

NFTs 2 Me 是一个 NFT 部署平台,支持开发者无需代码快速创建和部署 NFT 合集。

已经添加了对 Soneium 测试网的支持。部署工具:

NFTs2Me 在测试网上发了一个纪念 NFT, 0 铸造费,可以去 Mint 一张,也算是留下了一条标准的 tx。DYOR。

7. 协议

Astar zkEVM 打底,Optimism 生态新晋明星项目,Circle 作为创世合作伙伴将支持 USDC。

8. 跨链桥

Chainlink

Chainlink 作为创世合作伙伴,集成 Soneium 网络。

Layerswap

Layerswap 是一个多链跨链桥,支持 35 个 L1/L2 以及 15 多个中心化交易所之间的资产跨链。

Layerswap 已集成 Soneium 测试网,可以从 Ethereum Sepolia、Loopring Sepolia、Arbitrum Sepolia、Immutable zkEVM Testnet 等测试网跨链资产至 Soneium 测试网。

未发币,因此值得在 Layerswap 上在多个测试网与 Soneium 之间进行跨链交互,也可作为 tx。

Superbridge

Superbridge 是一个基于 Rollup 的跨链解决方案,支持用户在任何 OP Stack 或 Arbitrum Nitro 链之间进行资产跨链,目标是支持市面上所有的 Rollup。

Superbridge 将在 Soneium 主网上线后支持资产跨链。

Owlto Finance

Owlto Finance 是一个旨在支持各种 Rollup 和 CEX 的跨链桥,现已支持 Soneium 测试网向 Ethereum Sepolia、Plume Testnet、Bera Bartio 的跨链操作。

未发币,值得做一些测试网跨链交互,作为 tx。

Orbiter Finance

多链跨链桥 Orbiter 已在测试网中添加了对 Soneium 的支持,未来将会支持主网。

总结

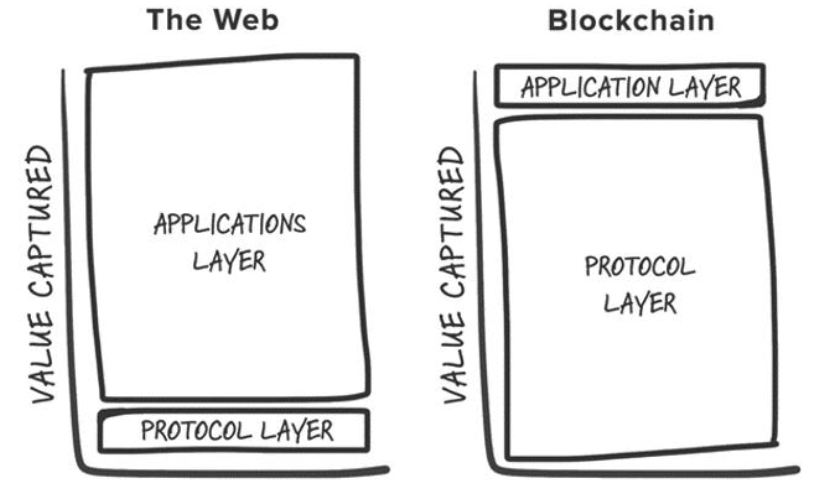

1. 由索尼开发的 Soneium 是一个全新的以太坊 Layer-2 ,旨在为创作者提供一个开放互联网。

2. 索尼家喻户晓的名字和成熟的全球影响力可能会引起 Web2 用户对 Soneium 的极大兴趣。

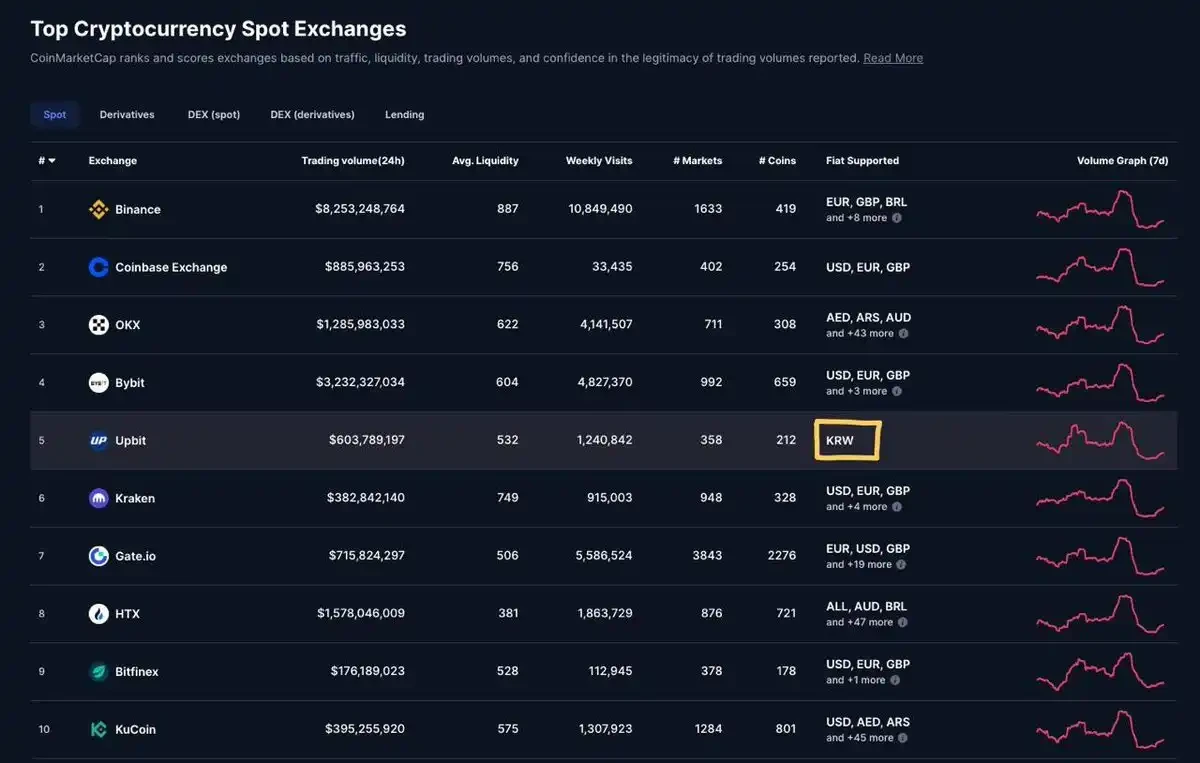

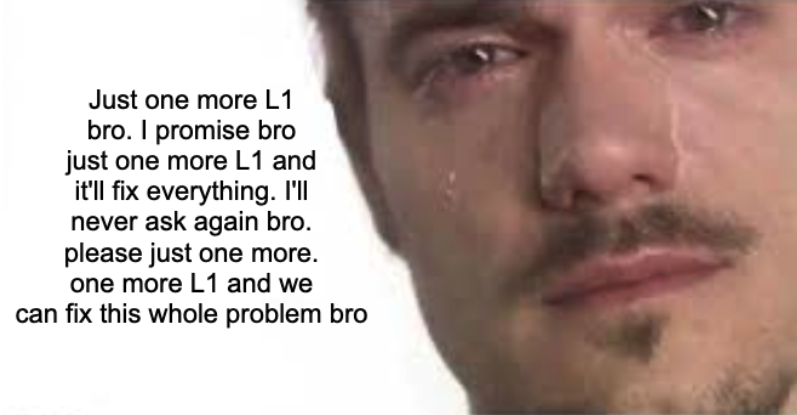

3. 然而,目前市面上已经挤满了众多 L2 解决方案,因此衡量 Soneium 能获得多少 Web3 用户和主流用户关注,仍然有待观察。