撰文:Evan、Joy、Aaron J,Waterdrip Capital

1. 现在是将 Mass Adoption 置于首要显性建设的时刻

Mass Adoption(大规模普及 / 采用),一直是 Web3 最核心的挑战。然而,市场往往更容易聚焦短期的财富效应,忽略项目的可持续和实现 Mass Adoption 的关键因素。自 2009 年 BTC 推出以来,纵观诸多赛道,唯有中心化交易所如币安凭借其用户数突破 2 亿大关,成为 Web3 领域最先实现 Mass Adoption 的典型产品。

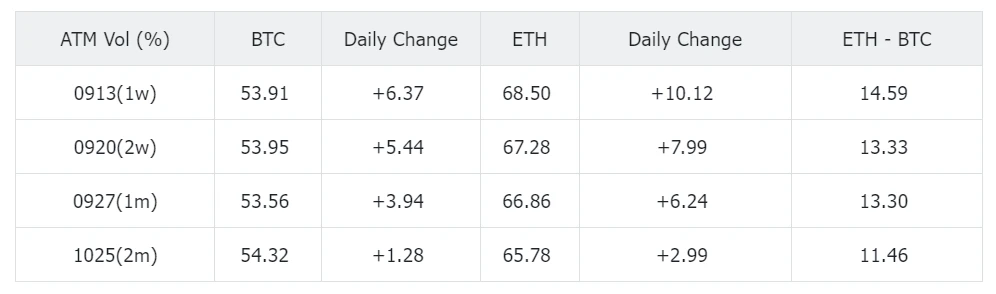

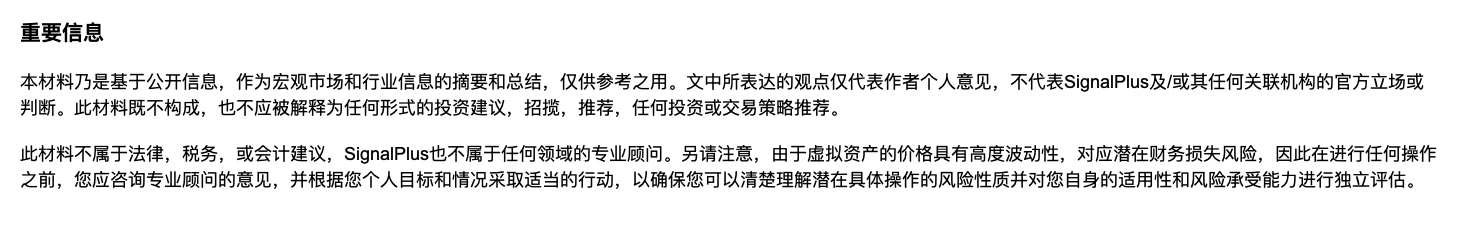

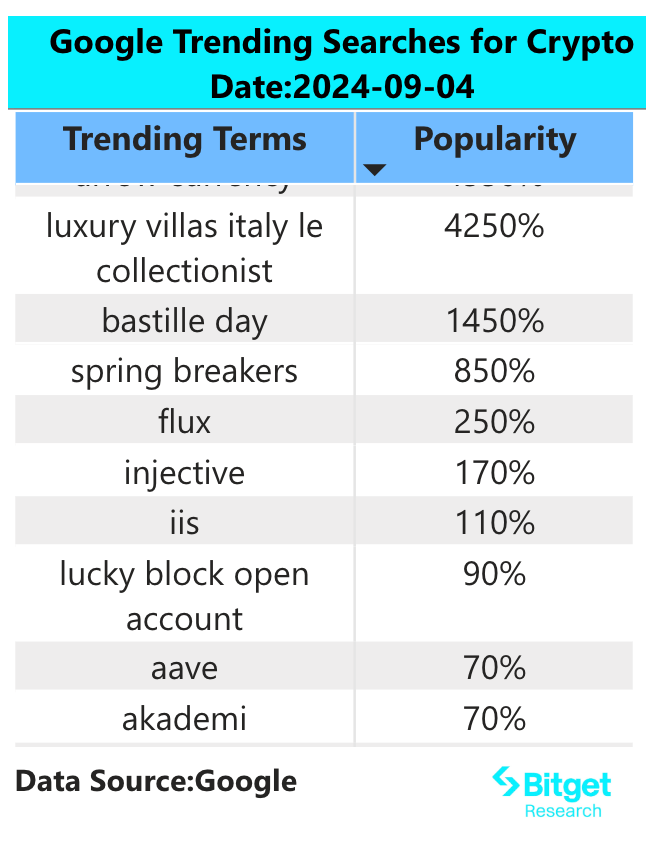

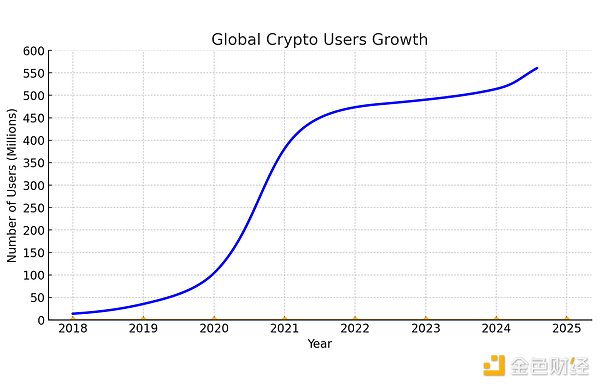

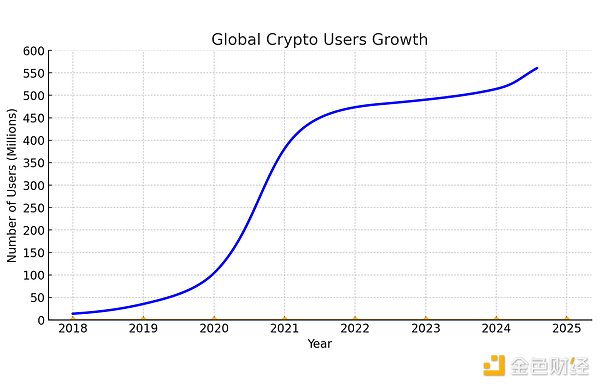

随着 BTC ETF 的通过,市场迎来了独属于 BTC OG 和信仰者们的牛市。相比之下,由于流动性不足,新币表现差强人意,山寨币也远未呈现上轮牛市百花齐放的现象,大多数 Web3 用户也未享受到牛市的繁荣。在上轮牛市中,加密用户从 2019 年不到 5000 万用户,快速增长到 2022 年的 4.2 亿,增长 10 倍左右。然而, 2024 年初至今,全球加密用户仅增长 3000 万用户,增速远低于上轮牛市。

全球 Web3 用户量增长图,数据来源:Triple-A, https://www.triple-a.io/cryptocurrency-ownership-data

从第一性原理视角,差距的根本原因在于也因如此,现在正是将 Mass Adoption 置于显性建设的关键时刻。

2. Web3 实现 Mass Adoption 的障碍

A16Z 在其《big-ideas-in-tech-2024 》报告中强调,简化用户体验是 Web3 实现 Mass Adoption 的基础。

币安在其《Road to One Billion On-chain Users》报告中指出,实现 Mass Adoption 需要两个核心条件:一是有用户想使用的链上应用程序;二是这些应用程序必须易于理解和访问。诸多实现了产品 – 市场契合度(Product Market Fit,以下简称 PMF)的并成功穿越了周期的产品都印证了这两个核心条件。同时,加密行业还需要构建必要的基础设施、工具和公众认知,以使「数字所有权」的概念对全球社会变得易于理解和访问。

洛杉矶老牌风险资本公司 Upfront Ventures 管理合伙人 Mark Suster 提到,如果要构建 Mass Adoption 产品,除了 PMF,还需要让产品能够持续赚钱,且拥有一个足够大的目标市场。

Mass Adoption 不仅是获取用户,更要能捕获用户手中的流动性。

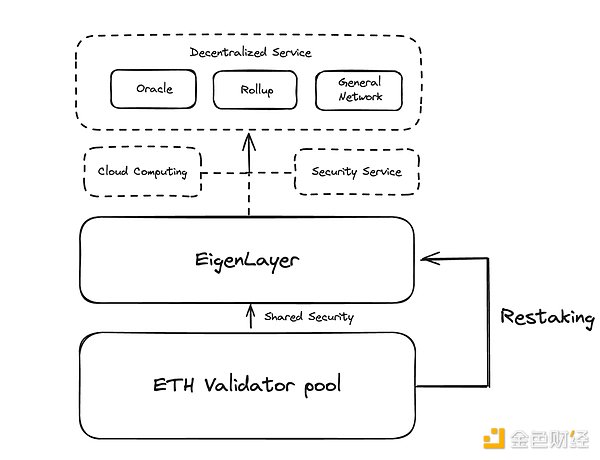

IOBC Capital 认为,解决传统机构进入 Web3 的合规渠道问题,也是 Web3 实现 Mass Adoption 的关键。合规问题被视为软性基础设施,随着 BTC/ETH ETF 的获批,贝莱德 RWA 基金的设立,以及美国总统大选中候选人将 Web3 的建设加入竞选承诺,相关政策及合规渠道的发展呈现稳步前进且不可逆的趋势。

总结种种,Web3 如要实现 Mass Adoption 需要满足以下条件:

1. 切实满足某个真实需求(即 PMF);

2. 目标市场至少有数十亿人群或者百亿美金的规模;

3. 用户采用门槛低,产品易用性高;

4. 支持产品核心价值和体验的上下游供应及基础设施成熟;

5. 能够大规模、精准地获取用户;

6. 具备长期可持续的商业模式。

我们看到,条件 1 – 4 ,Web3 领域不乏有项目一直在重点投入,且在不断改善。而 Telegram 和 TON 为条件 5 带来红利。但条件 6 却鲜有进展。可其中核心逻辑在于:

回顾上一轮周期,DeFi、GameFi、NFT 和元宇宙等均为 Mass Adoption 提供了充足动力,它们无一不是匹配了以上多项要求:Axie Infinity 和 YGG 解决了菲律宾大量失业人群在疫情期间的收入问题,STEPN 匹配了用户的健身需求并通过内置钱包降低了用户使用门槛。然而,如此诸多取得了显著成果的项目,但由于商业模式缺乏可持续性,非金融回报类的产品价值无法打动用户付费,导致其无法延续 Mass Adoption 的使命。这为我们提供了宝贵的经验和教训。

3. TON 生态在实现 Mass Adoption 上的优势和挑战

3.1 优势

基于 10 亿用户的社交裂变网络——能够大规模地获取用户

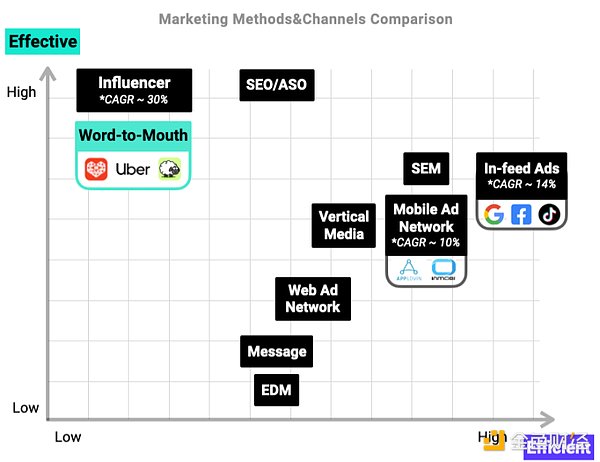

截至目前,Telegram 已拥有 9.5 亿月活用户,其社交网络为项目的社交裂变营销提供了广阔的实施空间。社交裂变(Word-to-Mouth)营销是当前最高效的大规模获客方式之一,而大规模高效获取用户正是实现 Mass Adoption 的重要前提。

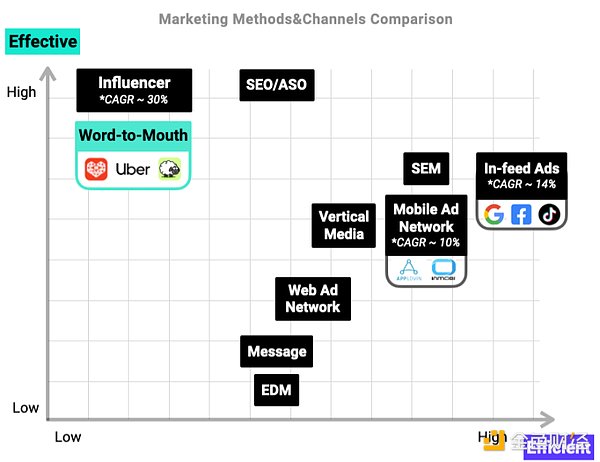

Web2 时代的营销方法与渠道效果比较,数据来源:Miniton

依托 TON 生态的这一优势,TON 生态已成功孕育了多个千万级用户量的生态项目,其中 60% 的活跃项目属于游戏类。其中,Notcoin 率先实现了这一目标,自推出以来已吸引超过 3500 万加密用户。其代币 $NOT 从上线到在交易所发布仅用了不到一个月时间,并在上线两周内实现了 400% 的涨幅,成为本轮牛市中表现优异的少数 Alt Coin 之一。

通过小程序框架进一步吸引开发者——最大化覆盖终端用户需求(PMF)

对于生态和基础设施而言,产品的 PMF 是一个概率问题,生态可以通过增加产品数量来解决 PMF 问题——终有一款产品能满足用户的需求。显然 Telegram 小程序 +TON 生态的组合正是吸引了大量的开发者开发大量的小程序来无限接近满足用户的各种需求。

开发者入驻 Telegram 和 TON 的理由十分明确:这里有大量用户,加上这里从曝光到打开应用的转化率很高:小程序为用户提供了最短的访问路径,无需输入网址、无需下载,即点即用 —— 如此不仅是降低了用户使用门槛,同时也提升了产品获取用户的转化率。

Banana Gun 是一款 Telegram 机器人, 2024 年 7 月 18 日上线币安。它不仅可促进以太坊网络上的自动化和手动交易,还支持用户在 Solana 网络上手动买卖代币。无疑,Banana Gun 的成功得益于 Telegram 提供的机器人和小程序支持,以及在 Telegram 上触达用户的优势。

高度集成的 MPC 钱包——门槛低,易用性高

TON 目前为用户提供两个钱包工具:Telegram Wallet 和 TON Space。除美国地区用户外,其他用户均可通过添加 wallet 机器人开通 Telegram Wallet,并在 Telegram Wallet 小程序中启动 TON Space。在 Telegram 应用内进行交易时,从注册开户到转账,再到每一笔支付,Telegram 钱包都提供了目前最便捷的用户体验,有着接近于微信支付一样的体验。

凭借 TON 生态提供的低门槛钱包,TON 生态中的 Catizen 实现了 10% 的链上用户转化率,拥有 2500 万玩家、约 150 万链上游戏玩家和全球 50 多万付费用户,游戏内收入超过 1600 万美元。

7 月 23 日,币安孵化器宣布投资 Catizen 的发行平台 Pluto Studio。币安联合创始人兼币安实验室负责人何一表示:「币安实验室一直热衷于支持像 Pluto Studio 这样的项目,这些项目有可能吸引数十亿用户加入 Web3。我们期待支持更多有远见的建设者,他们旨在打造专为大规模采用(Mass Adoption)而设计的产品。」

3.2 挑战

单一依赖 Telegram

TON 生态的最大优势在于拥有 Telegram 的官方独家扶持:是唯一与 Telegram 集成并在其内推广的 Web3 基础设施。这即是优势,也是最大的风险,Telegram 的任何变动都可能对 TON 产生系统性的影响。例如,Telegram 创始人 Pavel Durov 被捕当天,TON 生态的 TVL 单日跌幅超过 60% ,凸显了单一依赖中心化组织背后的系统性风险。

DeFi 赛道发展不足

虽然用户是资金的基础,但并非所有产品和团队都具备流量变现的能力。当前普遍的 Telegram 用户付费能力不足现象,我们认为并非生态问题,而是产品形态和团队的原因。例如:Catizen 和相当数量的 Trading Bot/ 小程序很好的捕获了 Telegram 流量背后的流动性。同时在收入颇高 Web2 微信小游戏中,约 60% 的流量来自去中心化的产品裂变。尽管如此,TON 生态的 TVL 规模仍不合理,这主要与其 DeFi 赛道项目匮乏有关。目前,STON.fi 和 DeDust 占 TON 生态总 TVL 的 80% 。

商业化服务不完善

开发者对生态的关注点通常包括四点:

1. 平台规模

2. 基础设施完善性

3. 触达用户的效率

4. 流量变现的支持

在这四个方面中,第 3 点和第 4 点为商业化服务 / 基础设施。在该两方面,TON 每一点各只实现了 50% 。

在触达用户方面,TON 实现了大规模的高效触达:当前 TON 生态的获客模式,除去分享裂变模式,主要以 Telegram Ads 的非效果营销 CPM 方式,和小程序之间的积分墙导流,这两种方式为主。但由于数据隐私保护的原因,无法实现精准触达和效果营销,除非 Telegram 违背其产品原则,采集用户诸多隐私数据。

在流量变现方面,TON 提供了极佳的支付工具,如 Web3 支付工具 Telegram Wallet 和 TON Space,以及 Web2 支付工具 Telegram Star。然而,最匹配用户需求的大部分产品并不适用付费的变现方式,如免费工具和轻度游戏。这些不适用付费变现的免费产品往往在建立稳定可靠的商业模式,这是产品实现 Mass Adoption 不可或缺的前提。TON 生态在商业服务 / 基础设施的不足,似乎成为了构建 Mass Adoption 产品最后不明确的障碍。

在商业模式可持续这一问题上,也不乏参与者。MiniTon 是一家由 TON Foundation 资助的,商业化变现服务供应商,为休闲游戏和竞技游戏开发者提供了 TaaS(Tournaments as a Service)盈利方案,助其摆脱单一依靠广告变现的窘境,并以 Friend Tech 协议为蓝本,重构了游戏的社交运营模式,以建立持续稳定的 Web3 商业模式。

竞技比赛的盈利模式(EF & RK)与基于广告(IAA)和游戏内购(IAP)的盈利模式并列为三大游戏变现模式。在棋牌类等 PvP 游戏中,这种模式得到了广泛应用,这类游戏在 Web2 市场的年市场规模超过 300 亿美元,并且一直是社交程序中最畅销的品类,被誉为 Web2 领域 Mass Adoption 的驱动力。MiniTon 利用加密技术,不仅是将竞技比赛的盈利模式同 Telegram 进行了无缝结合。同时利用加密社交协议,对超过 300 亿美金市场规模的 PvP 游戏,进行了运营模式优化。

MiniTon 在开发初期便得到了 Waterdrip Capital 的重点投资和孵化。目前,MiniTon 已经为玩家提供了一个社交竞技平台,通过游戏对战合约,让玩家在单机休闲游戏中也能获得电子竞技的体验,并建立新的社交联系。开发者通过接入 SDK,仅需 1.5 天的开发时间即可接入 MiniTon 提供的变现解决方案。

截至目前,MiniTon 已完成 Alpha I 封闭测试,参与内测的用户规模达到 3 万人,并实现了 1% 的付费率转化。预计将在 9 月底推出 Alpha II 测试版本,并将测试规模扩大到数十万用户。

值得注意的是,MiniTon 的游戏合约是一个多链协议,不完全依赖于单一生态系统,因此具备较强的抗系统风险能力。

4. TON 生态可从微信汲取多少成功与失败经验

4.1 微信是否值得参考

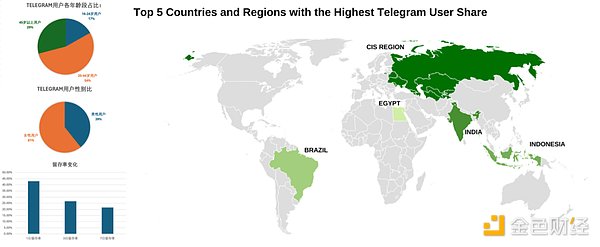

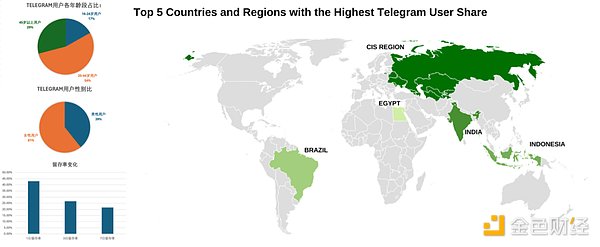

微信和 Telegram 一样,都属于社交产品,以通信和社交关系为基础核心。但 Telegram 用户和微信用户有着极大的区别。以下是根据第三方监测的 Telegram 最近一周的用户数据:

Telegram 用户数据一览,数据来源:Waterdrip Capital

4.2 Telegram 与微信用户的用户画像不同:

刨除人群地理位置分布的差异,Telegram 和微信的最显著的差异在于用户的使用习惯上:

截至 2024 年 6 月底微信小程序的月活跃用户规模达到了惊人的 9.3 亿,渗透率超过 90% 。获客优势,加微信成熟的商业化服务基础设施,是开发者在微信小程序生态获得成功的核心原因:

1. 超轻量化的用户触达路径:无需下载或输入网址,即点即用

2. 有效的基于社交关系的获客:约 60% 的流量来自用户分享

3. 新的增量市场:根据数据, 2024 年 2 月微信小游戏的月活跃用户 7.55 亿,甚至超过了手游 APP 的 6.5 亿用户数

4. 高效的商业化服务体系:基于微信广告和微信支付, 2023 年小游戏收入达到 30 亿美金

Telegram 小程序已经具备了上诉原因的前 3 点优势,相比微信,Telegram 的不足也尤为明显:

1. 用户付费能力弱:绝大部分用户来自低付费能力的地区;

2. 无法精准投放:基于隐私保护原则无法提供类似微信广告一样的精准营销服务,难以获得高净值或目标用户;

3. 支付渗透率低:Telegram 钱包渗透率仅 5% ,微信支付的渗透率为 92.4% 。

但不可否认的是,Telegram 依然是加密赛道渗透率最高的产品。从存量的高净值的加密赛道用户切入,可以抵冲掉 Telegram 小程序当前的不足。因此,微信小程序的成功模式完全值得参考。

4.3 从微信小程序 / 小游戏生态可参考的项目建设路径

通过梳理微信小游戏生态的发展历程,我们发现微信小游戏开发者的生存高度依赖于微信官方所提供的开发者服务程度。

微信小程序发展时间线和项目事例,来源:Waterdrip Capital

微信小程序野蛮生长的时间线

此阶段微信运营滞后,生态野蛮发展:由于通过裂变分享可轻易获得大量用户,存在大量「换皮」游戏 5 天开发 + 上线 3 天完成成本回收的现象,导致游戏品质较为粗糙。

该阶段小游戏发行采用去中心化方式,主要获客来源依赖于其他小程序和微信广告投放。

该时期小游戏和免费小程序的收入主要来源于广告(IAA)变现,即向其他小游戏或小程序导入用户,及接入微信广告变现插件。

值得 Web3 开发者参考的是:对比下来,Telegram 也属当前阶段。刨除该时期现象级游戏《海盗来了》,该时期 Top 50 的游戏中 98% 为休闲及休闲竞技类游戏。例如《欢乐斗地主》、《数字三消》、《脑力大乱斗》、《几何大逃亡》、《我要当皇上》等。其中《我要当皇上》的玩法跟现今 Catizen 属于同一类玩法。

2020 年 – 2022 年,生态调整

该时期在疫情期间,有一定宏观特殊性,例如健康码小程序在 2020 年便拥有 8 亿用户。

截至 2022 年 10 月,微信小程序月活跃用户达到 10 亿。微信小程序生态一方面着力提升传统行业规模,例如教育、医疗、餐饮。一方面引导游戏行业提升产品质量,为开发者提供超过 100 多项功能和接口,不断提升自身商业化变现(IAA 和 IAP)服务。

这期间,微信小游戏唯一的现象级产品便是《羊了个羊》。由于微信不断提升对游戏内容品质的要求,以及对分享裂变行为的限制,反而微信小游戏呈现出了一个微笑曲线。但从结果看,微信的运营策略是成功的。在优选游戏中, 50 款游戏收入超过 5 千万, 7 款游戏收入过亿。

微信小游戏用户「微笑曲线」,来源:Waterdrip Capital

值得 Web3 开发者参考的是:该时期最畅销的游戏依然是休闲竞技类产品,例如棋牌。从玩法角度:卡牌、MMORPG、经营、放置类游戏收入最高。

2023 年至今,稳定中爆发

得益于微信小游戏持续引导开发者开发高品质内容,同时为小游戏不断优化技术底层支持,中重度高收入游戏大批量涌现。

根据腾讯 2024 年 Q1 财报,微信小程序总用户使用时长同比增长超 20% 。而微信小游戏 2023 年收入相比 2022 年增长了 3 倍,一年内有 240 多款游戏的季度流水超过千万。

此段周期微信小程序 / 小游戏爆发的原因:

-

允许微信小游戏和小程序在微信外部平台投放广告(例如抖音),进一步提升了广告投放效率;

-

新增了直播获客渠道;

-

游戏畅销头部品类逐渐从棋牌类游戏占大多数变为:MMORPG、放置、卡牌和经营;

-

商业化变现由单一的 IAA 或者 IAP 转为混合变现(IAA + IAP 均有)。

4.4 TON 可从微信小程序成长所汲取的经验

-

不断致力于解决开发者所关心的问题(PMF),例如提升对游戏引擎的兼容度,提升获客的效率,开放 Telegram 之外的外部效果营销渠道给 Telegram 小程序,提升钱包渗透率,加大对商业化解决方案的扶持等;

-

拥有像微信一样的根据市场快速调整的反应速度(对微信初期每月都会有多条生态运营政策的调整);

-

为每一个初创产品尽可能提供扶持,例如每一个小程序提供专项、免费的流量扶持政策(对比微信小程序的优选政策);

-

鼓励生态产生优质内容。