作者:陈律师上海

泰国是东南亚加密货币市场活跃的主要国家之一。与越南一样,泰国是东南亚国家中加密货币交易量最高的国家之一,据报道有近 21.9% 的泰国公民拥有加密货币(全球平均水平为 11.9%)。此外,泰国独特的地区特点也使泰国 Web3 产业的发展前景广阔。泰国常被称为数字游民的天堂,凭借长期居留签证和相对较低的住房成本吸引了大量数字人才。这些特点对泰国 IT 产业的发展产生了直接和间接的影响,此外,泰国是东南亚仅次于印度尼西亚的最大经济体,互联网普及率高达 85% 左右,这为 Web3 行业的发展奠定了良好的基础。

一、泰国加密货币市场的发展阶段

泰国是加密货币市场相对较早的兴起者。泰国最早的加密货币交易所 Bitcoin Co. Ltd 于 2013 年开始运营。然而,由于后期泰国银行宣布加密货币相关业务非法并关闭了交易所,加密货币市场的发展在市场早期受到了限制。

五年之后,2018 年 5 月 泰国政府颁布“2018 年数字资产业务紧急命令”,同年6月泰国证券委员会批准7家加密货币交易所运营,央行也宣布泰国首个 CBDC 项目“Inthanon”的成立,之后,2018 年 7 月,泰国证券交易委员会颁布了 ICO相关规定,明确了该类行为的监管标准,成为当时世界上第一个允许首次代币发行(ICO)的国家。

泰国政府意图将自己打造成亚洲重要的web3中心。然而,由于涉及加密货币相关犯罪和非法交易的增加,国内要求加强加密货币监管的呼声开始高涨。

不久之后,政府也做出了回应。此前,泰国一直允许加密货币交易所开设非面对面账户。然而,自 2021 年 5 月起,泰国引入了当面验证程序。这项措施旨在通过准确追踪加密货币的流向和来源,防止与加密货币相关的犯罪。2022 年 4 月,该国禁止使用加密货币作为支付方式。2023 年 7 月,该国开始禁止加密货币借贷。

泰国央行于 2022 年 10 月发布的针对商业银行的新加密货币法规。其目的是通过限制金融机构参与加密货币市场,最大限度地降低风险,以免对公众造成不利影响。文件要求任何泰国商业银行或金融控股公司对加密资产的直接或间接投资不得超过其总资本的 3%。金融控股公司可以从事加密货币业务,但必须获得泰国中央银行的批准。根据现行法规,商业银行不得直接参与或开展加密货币相关业务。在发生了一系列与加密货币相关的负面事件后,泰国政府采取了谨慎的态度,将加强监管和保护投资者作为工作重点。

二、泰国加密货币市场现状

目前,泰国有多家注册于本地的加密货币交易所,主要有 Bitkub、Orbix Trade(前身为 Satang Pro)和 Zipmex等。其中,Bitkub 的交易量约占总交易量的 75%,在2021 年加密货币期间甚至一度飙升至约 90%。这表明,泰国和其他国家一样,正在经历交易所市场赢家通吃的局面。一些国外的知名交易所也开始开拓本地市场,诸如韩国知名的的加密货币交易所 Upbit 。泰国海湾能源开发公司(Gulf Energy Development)与 Binance 合资成立的新加密货币交易所 Gulf Binance 预计将于 2024 年初推出。可以预见的是未来几年,泰国本地交易所之间争夺市场份额的竞争预计将更加激烈。

泰国加密货币市场的主要参与者是商业银行。因此,在加密货币发展中,商业银行起到了巨大的作用。随着 2018 年《加密货币法》的颁布,泰国银行允许商业银行设立与加密货币相关的子公司,这导致商业银行积极地参与加密货币市场。虽然商业银行仍不得直接参与加密货币相关业务,但它们现在可以通过其子公司有效地投资加密货币、发行加密货币和代理加密货币相关服务。

在泰国的主要商业银行中,由泰国王室拥有的暹罗商业银行(Siam Commercial Bank)和Kasikorn银行(Kasikorn Bank)尤其具有创新性。暹罗商业银行一直积极采用区块链技术。2020 年 4 月,它推出了使用瑞波币的跨境汇款服务,名为“SCB Easy”。2021 年 7 月,它获得了运营 Ripple Net(Ripple 自有支付网络)的许可证。

虽然由于法规原因,暹罗商业银行被禁止直接参与加密货币业务,但它通过其控股公司 SCBX 经营各种 Web3 相关业务。2021 年 2 月,该公司通过其加密风险投资公司“SCBX 10X”募集了 5000 万美元的 Web3 基金。此外,它还通过 SCB 10X 的子公司“TokenX”运营加密货币上市支持服务(ICO 门户网站),最近还与韩国最大的加密风险投资公司 Hashed 成立了合资企业。该公司名为“Shard Lab”,在区块链技术研究和实验性产品开发方面处于领先地位。

开泰银行也在振兴泰国加密货币市场方面发挥着积极作用。Kasikorn 银行运营着一个 ICO 门户网站 “Kubix”,并通过其金融科技子公司 Kasikorn 商业科技集团(KBTG)运营着一家加密风险投资公司 “Kasikorn X”(KX)。KX 在加密货币领域引领创新,推出了加密货币投资分析平台 “BigFin “和用法币购买 NFT 的市场 “Coral”。

与暹罗商业银行(Siam Commercial Bank)一样,开泰银行(Kasikorn Bank)也对加密货币交易所业务表现出浓厚的兴趣。2023 年 10 月,它收购了泰国加密货币交易所 “Satang Pro “母公司 97% 的股份,并将该交易所更名为 “Orbix Trade”。最后,KX 通过募集 1 亿美元基金支持 Web3 和人工智能初创企业,在市场上占据领先地位。

三、2024 年泰国加密货币新规则

泰国证券交易委员会 SEC 根据《数字资产法》对加密货币进行监管,重点关注销售、交易和首次代币发行 (ICO) 等领域。泰国证券交易委员会更新的框架取消了散户投资者对资产支持代币的限制,为托管人制定了新规则,并赋予该机构在防范数字资产风险方面更大的作用,其中,具体规定包括:

1.投资限制

自2024年1月,泰国取消了散户投资者对房地产或基础设施支持的数字代币的投资限制,标志着一个重大转变。此前的规定将散户投资者每次投资发行该类资产ICO 的资金限制为 300,000 泰铢(约合 8,400 美元)。

这一变化预计将为更广泛的投资者拓宽市场,并支持国家数字资产市场的发展。

2.衍生业务

新法规要求泰国SEC更多地参与监管数字资产领域的业务扩张。寻求展业的公司必须首先获得泰国SEC的批准,确保其扩张计划符合监管标准。

目前泰国 SEC 不允许比特币ETF在其国内市场进行交易。这种做法与韩国类似,韩国也决定不允许此类 ETF 进入其国内市场。韩国金融服务委员会一位官员对当地媒体表示,“政府一贯坚持禁止金融机构投资虚拟资产的原则,以稳定金融市场并保护投资者。”

3.发行融资

泰国金融科技企业有多种公开筹款选择,包括股权和债券众筹、ICO、PP-SME 发行、通过另类投资市场 (MAI) 公开发行以及通过泰国证券交易所 (SET) 公开发行——所有这些均受 SEC 管辖。SEC 最近还宣布专门为初创企业和中小企业创建 LiVE 交易市场。

金融科技公司可以通过众筹门户进行股权和债券众筹。有兴趣通过众筹发行证券的金融科技公司必须在泰国注册,有明确的业务目标,并打算使用从发行中收到的资金来经营其业务或偿还公司为开展业务而产生的债务,并且没有在 SET 上市为证券的股票。金融科技公司可以通过这种众筹渠道从机构投资者那里筹集资金,没有任何限制。然而,金融科技公司在首次发行后的 12 个月内,可以通过该众筹渠道从散户投资者那里筹集最多 2000 万泰铢的资金,并在此后从投资中筹集另外 2000 万泰铢(使总额达到 4000 万泰铢)。泰国证券交易委员会指出,在三个试点项目成功试验后,2021 年可能有 69 家中小企业和初创企业进入该众筹平台。1

4. SEC监管沙箱

SEC 发布公告增加了可纳入其监管沙盒计划的业务类型:

-

中介集团:投资咨询、私募基金管理、互惠基金管理、证券借贷(SBL)类证券业务,经纪、交易、咨询、衍生品基金管理类衍生品业务(经纪、股票交易、承保)。

-

KYC 流程组。

-

售后服务组,即证券结算机构、证券存管机构、证券登记机构和衍生品结算机构。

-

产品交易系统服务群,即电子交易平台(ETP)服务以及证券交易中心和衍生品交易中心。2

四、 泰国电子支付监管政策

近年来,电子支付服务(e-Money)在泰国越来越受欢迎但任何希望提供此类服务的公司都必须获得电子支付牌照。财政部长根据泰国银行的建议颁发了许可证,确保只有值得信赖和有能力的服务提供商才能获得电子支付许可证。

泰国对电子支付的监管主要包括 e-KYC、采用生物识别技术的数字银行和移动银行、另类信贷、点对点贷款以及虚拟银行等。

e-KYC 流程以及数字和移动银行生物识别技术的使用是根据泰国央行第 FPG 号通知引入的。2019 年 8 月 23 日公布的关于在金融机构开设存款账户的了解你的客户 (KYC) 的规定。亲自或通过互联网或手机开设储蓄账户需要 KYC 流程银行业。金融机构负责获取验证客户身份的身份数据和文件,但此类数据和文件也可能以电子形式用于 e-KYC 流程。他们还可能采用生物特征比对技术来提高客户验证的效率。对于非面对面验证,金融机构必须对客户进行拍照,并利用活体检测和生物识别比对技术来验证客户的身份。

2020 年 9 月 15 日,泰国央行发布通知,允许在贷款审批流程中使用替代数据进行信用分析。根据《关于开展数字个人贷款业务的规则、程序和条件的通知》,贷款人可以申请数字个人贷款业务许可证,该许可证要求贷款人将贷款流程数字化并使用替代数据,包括公用事业和数据。手机缴费行为或电商平台的收入和消费行为,以评估借款人还款能力或意愿。贷款人可以发放最高信用额为 20,000 泰铢、最长还款期为 6 个月的数字个人贷款。与费用一起收取的实际利率不得超过每年25% 。

2020年7月30日,BOT发布了第FPG号通知14/2563 ,其中涉及经营点对点借贷电子系统或网络业务(点对点借贷平台)的规则、程序和条件的规定。规定的规则允许平台提供商利用其业务作为通过电子系统或网络进行信贷融资的渠道或中介来运营点对点借贷平台。2023年1月13日,为了将虚拟银行建立为新的金融服务提供商,泰国央行发布了《虚拟银行牌照框架咨询文件》进行公开听证。简而言之,该框架规定,虚拟银行可以经营全服务银行业务,并且必须遵守与传统商业银行相同的规定,前提是具备一定的适当资质并符合相关标准。BOT 虚拟银行牌照规定已于 2023 年 7 月发布。

五、最后

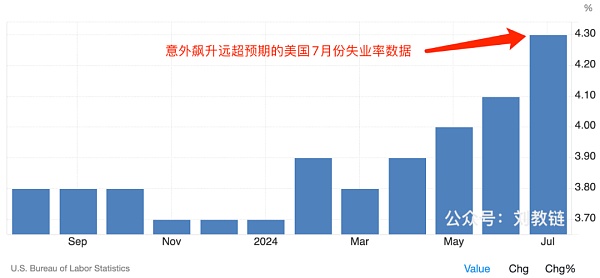

泰国是最早拥抱加密货币市场的国家之一,2023年当选的总理 Srettha Thavisin并不反感web3行业的发展,甚至曾承诺向每位公民发放价值约 300 美元的加密货币。自他当选以来,泰国执政党和中央银行一直在考虑向公民发行实用代币,这为加密货币被接受为一种支付形式带来了新的希望。然而,批评人士认为,这些举措并不能真正促进加密货币市场的发展。

泰国的市场发展也存在一些不利因素。泰国是东南亚增长率最低的国家之一,人口年龄中位数为 41 岁,远高于越南(32岁)。此外,泰国政府计划从 2025 年开始对国内外加密货币交易征税,预计这也会对市场产生影响。