作者:Weilin,PANews

7月18日,香港金管局公布首批共三家“沙盒”参与机构名单,包括京东币链科技(香港)有限公司、圆币创新科技有限公司,以及联合申请的渣打银行(香港)有限公司、安拟集团有限公司 (Animoca Brands Limited)、香港电讯有限公司(HKT)。

此前,香港金管局今年3月宣布推出稳定币发行人“沙盒”,随后收到数十家机构的咨询,部分准备比较充足的机构提交了正式申请。在进入“沙盒”后,这三家机构可以在指定范围内测试预期业务模式,并就日后如何遵守拟议实施的稳定币监管制度与金管局沟通。

从背景上看,三家机构各不相同,谁的实力更胜一筹?Hashkey的分析师Jeffery Ding表示,香港稳定币将“多面开花”,也将成世界首个支持银行发稳定币的地区。目前,数字银行与保险业也已经行动起来,将与“沙盒”参与机构建立更多的合作。

“沙盒”名单公布,哪家申请者最有实力?

从背景上看,京东币链科技的母公司京东科技有电商背景。京东币链科技公司在2024年3月正式注册,主要业务包括数字货币支付系统和区块链基础设施建设。根据领英的资料显示,公司CEO刘鹏现任京东科技副总裁,长期深耕于金融科技领域,先后供职于腾讯、华为、蚂蚁金服、京东等企业。目前,京东币链科技已获得香港证券及期货事务监察委员会(SFC)的第1类(证券交易)、第4类(就证券提供意见)和第9类(资产管理)牌照。

圆币创新科技有DeFi、数字支付和金融科技背景,公司开发并运营多种DeFi应用,为用户提供包括去中心化交易、借贷、收益农场等服务。通过技术创新,圆币创新科技为用户提供数字货币支付解决方案,支持多种数字货币的支付和结算服务。公司正在积极推进以港元为基础的稳定币HKDR的研发和发行。

渣打银行(香港)有限公司、Animoca Brands Limited、HKT三家强强联手。渣打银行(香港)有限公司正在设立比特币和以太坊交易柜台,使其成为首批进入现货加密货币交易的全球银行之一。此外,渣打银行通过其子公司Zodia Custody在香港推出了加密货币托管服务,主要面向机构投资者。在区块链应用方面,渣打银行(香港)已成功完成了首个跨区块链平台的试点交易,该交易连接了香港的eTradeConnect和中国人民银行的贸易金融平台(PBCTFP)。

至于Animoca Brands Limited,这家业内熟悉的总部位于香港的领先区块链游戏和数字娱乐公司,在2024年第一季度报告了显著的财务增长。公司在该季度的预订收入达到了9000万美元,相比2023年同期的5200万美元增长了72%。其中,6500万美元来自数字资产咨询服务,包括代币咨询、交易和区块链节点运营。

香港电讯有限公司(HKT)是香港最大的综合电讯服务提供商之一,该公司成立于1925年。

需保证充足储备,法币稳定币需持牌才可面向零售用户

稳定币是香港扶持Web3发展的重要承诺和项目之一。

自2022年1月起,香港监管部门就一直在推动稳定币政策进展。2022年1月的讨论过程,汇总了收到的反馈意见,并明确了监管框架的初步方向 。2023年12月27日:香港财经事务及库务局(财库局)和金管局联合发布了关于稳定币发行人拟议监管制度的咨询文件,进一步征求公众和行业的意见。2024年3月12日:金管局公布了“稳定币发行人沙盒”政策,允许在监管沙盒内测试稳定币发行。2024年7月17日:发布了咨询总结,汇总公众意见和反馈,提出了关于在香港实施稳定币发行人监管制度的立法建议。下一阶段提交立法会审议,并发出相关指引。

此次”沙盒”批准的关键之一,是申请者需要提出具体的应用场景,并说明其稳定币业务如何切实可行地解决经济活动中的痛点,为香港的经济和金融活动带来效益和新机遇。首批参与“沙盒”的三家机构提出的主要应用场景包括支付、供应链管理和资本市场用例。“沙盒”参与机构亦提出其他用例,包括Web3、游戏以及虚拟资产交易等。

早在2023年12月27日,香港金融管理局总裁余伟文就撰文指出,稳定币则有机会成为传统金融与虚拟资产市场的介面(注:媒介)。如稳定币逐渐成为大众选用的其中一种支付方式,数字支付与实体经济可能会进一步结合,稳定币是否真正具备“稳定”的条件,就会变得尤为重要。

从持有者角度而言,若稳定币发行人未能保持充足的储备资产以维持稳定币的稳定价值,或未能在合理的时间内按面值赎回稳定币,除了会令持有者蒙受金钱上的损失,亦会影响他们日常支付需求,因而扰乱经济活动。另外,稳定币发行人为满足赎回要求,有可能需要在金融市场抛售储备资产以换取现金、亦会对金融稳定造成冲击。

根据金管局拟议的制度,发行人若要在香港发行参考单一或多种法定货币的稳定币(“法币稳定币”),则必须向金管局申请相关牌照。发行人将需要在港有实体存在和配置管理层,并符合一定的资本要求。持牌人应制定有效的稳定机制,例如维持由优质并具高流动性的资产(如相应币种的银行存款或短期债务证券)所组成的储备资产并作妥善托管安排,以确保用户能按照他们的意愿随时按面值将稳定币换成法定货币。持牌人亦需遵守相应的管治、风险管理及打击洗钱及恐怖分子资金筹集的措施等。

此外,金管局亦计划为其他有意提供稳定币购买服务的市场参与者设定规定。其中,将要求只有持牌发行人发行的法币稳定币才可以出售给零售投资者。

考虑到“沙盒”有效运作的实际需要,“入盒”门槛有相当的要求,只有完全满足以上条件的申请者方能“入盒”。在完成立法、新法例生效之前,金管局会继续处理“沙盒”的查询和申请。

此外,进入“沙盒”并非将来申请稳定币发行人牌照的先决条件。这些机构必须严格遵守“沙盒”的要求,例如不得以“沙盒”相关名义向公众集资或提供任何投资产品,以及在起步阶段不能使用公众的资金。

未来趋势:稳定币有望“多面开花”,机构间合作将展开

针对香港财库局及金管局发表的稳定币发行人监管制度咨询总结,HashKey Group首席分析师Jeffrey Ding认为,目前香港对法币稳定币发行人有严格的监管制度,要求发行人必须确保法币稳定币获得优质及具高流动性储备资产的全额支持。目前采用率最高的USDT和USDC,未来能否在香港交易的问题,就要看看他们能否成功过渡。问题其一,要在香港拥有实体公司的发行方才可申请。其二,如果以欧洲MiCA稳定币监管政策来看,或许仅有支持将储备金放在银行的发行商,方可在变局中得到监管认可,这会对部分发行商造成阻碍。

在另一方面,香港也可能出现稳定币“多面开花”的场景。例如银行有自己的稳定币,交易所有自己的稳定币。如果银行成功推出自己的稳定币,香港将会是第一个银行推出稳定币的地方,这将对全球稳定币监管政策起到示范作用。

沙盒推出吸引了业界相关人士和机构的关注,ZA Bank行政总裁姚文松表示,目前正与近10家稳定币企业洽谈合作,相信未来还有更多项目推出。香港数字资产保险公司,OneInfinity by OneDegree营运总监章昱称,公司已经开发定制的保险和风险管理解决方案,协助稳定币发行人管理相关风险。毕马威中国香港银行业高级合伙人马绍辉指出,引入稳定币发行人监管制度,可望推动稳定币在本港实际应用的创新和发展。

PEOPLE(ConstitutionDAO),于2021年11月成立,目的是购买美国宪法的原始副本,与特朗普本身并无直接关系,但属于币安交易所上与美国政治相关度最高、流动性最佳的meme。官方推特无与美国大选绑定营销的行为,并于2024年2月停止运营。

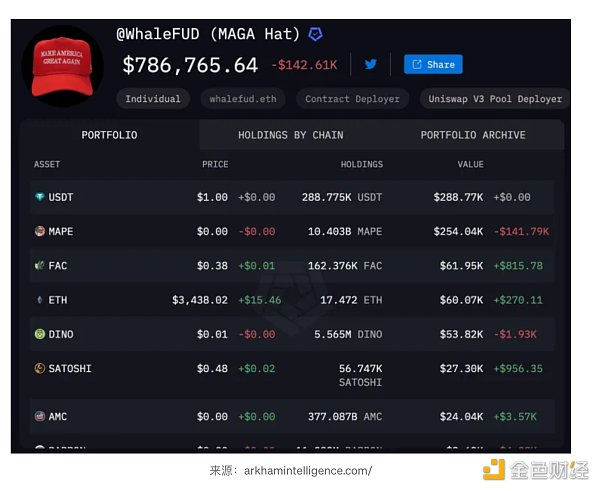

PEOPLE(ConstitutionDAO),于2021年11月成立,目的是购买美国宪法的原始副本,与特朗普本身并无直接关系,但属于币安交易所上与美国政治相关度最高、流动性最佳的meme。官方推特无与美国大选绑定营销的行为,并于2024年2月停止运营。 对后续猜测:本板块呈现并可能持续保持资金相对分散、注意力容易转移、炒作节奏快的特点。TRUMP同名代币的资金被Super Trump、Baby Trump等代币分散,WhaleFud带领粉丝出逃maga,各个链上多个同名代币竞争,都表明了该板块特性。以及基于特朗普善用媒体、善于营销的特点,因此推测有由特朗普言论、新的政治口号催生更多meme代币的可能性,导致很难有一个代币统一社区共识。️

对后续猜测:本板块呈现并可能持续保持资金相对分散、注意力容易转移、炒作节奏快的特点。TRUMP同名代币的资金被Super Trump、Baby Trump等代币分散,WhaleFud带领粉丝出逃maga,各个链上多个同名代币竞争,都表明了该板块特性。以及基于特朗普善用媒体、善于营销的特点,因此推测有由特朗普言论、新的政治口号催生更多meme代币的可能性,导致很难有一个代币统一社区共识。️