原文编译:Carol,吴说区块链

Consensys 公司的加密资产曾因被视为加密资产证券而成为 SEC 执法行动的目标。这些加密资产包括但不限于以下资产:AMP(AMP 代币,自 2020 年 10 月以来通过 MetaMask Swaps 提供)、AXS(Axie Infinity Shards,自 2020 年 11 月以来提供)、BNB(BNB 链生态系统的本地代币,自 2021 年 3 月以来提供)、CHZ(详见下文)、COTI(COTI 代币,自 2020 年 10 月以来提供)、DDX(DerivaDAO 代币,自 2020 年 12 月以来提供)、FLOW(FLOW 代币,自 2020 年 11 月以来提供)、HEX(HEX 代币,自 2020 年 10 月以来提供)、LCX(LCX 代币,自 2020 年 10 月以来提供)、MANA(详见下文)、MATIC(详见下文)、NEXO(NEXO 平台代币,自 2020 年 10 月以来提供)、OMG(OMG Network 代币,自 2020 年 10 月以来提供)、POWR(Powerledger 代币,自 2020 年 10 月以来提供)、SAND(详见下文)、LUNA(详见下文)、RLY(Rally 代币,自 2020 年 10 月以来提供)、XYO(XYO 代币,自 2020 年 10 月以来提供)。

以下是 Consensys 通过其 MetaMask Swaps 平台为投资者账户进行交易的部分加密资产证券的详细信息(非详尽列表)。

自首次发行或销售以来,每一种加密资产证券都是作为投资合同进行发行和销售,因此被视为证券。对于每一种加密资产证券,发行者和推广者的声明使投资者合理地预期会从这些发行者和推广者(以及相关第三方)的管理或创业努力中获得利润。无论投资者是通过最初的发行、还是从先前的投资者那里获得,亦或是通过包括 MetaMask Swaps 平台在内的加密资产经纪平台获得这些加密资产证券,这种合理的预期都是存在的。

A. MATIC

「MATIC」是 Polygon 链上的原生代币。Polygon 最初称为 Matic Network,并在 2021 年更名为 Polygon,是一个于 2017 年在印度孟买由 Jaynti Kanani、Sandeep Nailwal 和 Anurag Arjun 等人创建的区块链平台。自创建以来,Polygon 的创始人通过他们为「Polygon 的发展和增长」创立的实体「Polygon Labs」(Polygon)一直积极参与 Polygon 的工作。

根据 Polygon 的网站信息,Polygon 是一个以太坊扩展平台,声称通过托管与以太坊侧链,开发人员可以构建具有低交易费用且可扩展的用户友好型 dApps,并允许用户在 Polygon 的侧链网络上处理交易并启动资产转移和技术开发。

Polygon 发行了 100 亿枚固定供应量的 MATIC 代币。MATIC 持有者可以通过在 Polygon 平台上质押他们的 MATIC 并成为验证者来赚取额外的 MATIC,方法是将他们的 MATIC 委托给其他验证者以换取验证交易收取的部分费用,或者将他们的 MATIC 质押给其他第三方,例如提供质押服务的加密资产平台。

根据 MATIC 的初始白皮书,「Matic Tokens 有望在 Matic 网络 [现为 Polygon] 上提供经济激励……没有 Matic Token,就没有激励用户花费资源参与活动或为 Matic 网络上的整个生态系统提供服务。」

大约在 2018 年左右,Polygon 在两轮早期销售中以每 1 MATIC 0.00079 美元的价格筹集了 16.5 万美元,并以每 1 MATIC 0.00263 美元的价格筹集了 45 万美元。2019 年 4 月,Polygon 通过「首次交易所发行」(IEO)在 Binance 上以每 1 MATIC 0.00263 美元的价格向公众出售了其总供应量的 19% ,筹集了额外的 500 万美元用以资助网络开发。

自首次发行以来,MATIC 就作为投资合约进行发行和销售,因此是一种证券。

所有 MATIC 代币的价格都会一起上涨或下跌。

自 2021 年 7 月以来,MATIC 就可通过 MetaMask Swaps 提供的经纪服务进行买卖。

Polygon 公开传播的信息会让投资者(包括自 2020 年 10 月以来购买 MATIC 的投资者)将 MATIC 视为一项投资。具体来说,MATIC 持有者会合理地预期,通过 Polygon 团队的努力,Polygon 协议会得到增长和发展,而这种增长和发展会反过来增加人们对 MATIC 代币的需求和价值。

例如,Polygon 在白皮书中公开声明,它将通过其私人和公开筹款活动的投资收益来发展和壮大其业务。

此外,在 IEO 之后,Polygon 进行了额外的 MATIC 销售,公开声明这样做是为了筹集支持其网络增长所需的资金。2022 年 2 月 7 日,Polygon 在其博客上报告称,通过向多家知名风投公司进行一轮私人销售,其原生 MATIC 代币筹集了约 4.5 亿美元。Polygon 报告称,「有了这笔资金,核心团队可以确保 Polygon 在推动大规模采用 Web3 应用的道路上处于领先地位,这场竞赛我们相信最终会使以太坊胜过其他区块链。」

Polygon 还报告了从其他知名和名人投资者处筹集的资金。

Polygon 声明,将保留大约 67% 的 MATIC 用于支持 Polygon 生态系统、基金会和网络运营。另有 20% 的 MATIC 被进一步保留用于补偿 Polygon 团队成员和顾问,使他们的利益与投资者对 MATIC 的期望一致。

此外,Polygon 博客经常更新 Polygon 的网络增长和开发情况,包括 2022 年 12 月之前的每周活跃钱包和每日交易统计数据,以及每日收入和网络总收入等财务指标。

Polygon 还经常宣传加密资产交易平台何时允许 MATIC 进行交易。

Polygon 还以其他方式明确鼓励 MATIC 购买者将 MATIC 视为一种投资。例如,MATIC 价格最大跌幅发生后 14 个月, 2021 年 2 月 5 日的一条推文中,Nailwal 将该代币比作一个从失败中回归并成为冠军的拳击手:

此外,在 2022 年 11 月 3 日,Nailwal 在推特上表示:「在 Polygon 获得其应得的‘前三’ 位置(与 BTC 和 ETH 并列)之前,我不会休息。没有其他项目能接近这个目标。」 在 2022 年 5 月 24 日与 CNBC 在 YouTube 上发布的「Fireside Chat」中,Bejelic 描述了「Polygon 的不同之处」:「我们作为一个团队非常投入,对所有项目都采取非常亲力亲为的态度,全天候工作以推广采用,这就是为什么我们目前是最受欢迎的扩展基础设施平台。」 到 2023 年,Polygon 的创始人继续通过各种社交媒体推广平台。例如,在 2023 年 2 月 21 日,Nailwal 在推特上表示,Kanani 转发了「Polygon 的增长是指数级的。保持这种惊人的增长,我们已经明确了未来 5 年的战略,通过扩展以太坊推动 web3 的大规模采用。我们的资金仍然充足,目前还有超 2.5 亿美元的余额和超 19 亿枚 MATIC 代币」。

自 2022 年 1 月以来,Polygon 还宣传其将「销毁」作为费用累积的 MATIC 代币,表明 MATIC 的总供应量将减少。例如,在 2022 年 1 月,Polygon 在一篇标题为「Burn, MATIC, Burn!」的博客文章中强调了协议升级,该升级使销毁成为可能。Polygon 在其网站上同期发布的另一篇博客文章中解释道,「Polygon 的 MATIC 供应量固定为 100 亿,因此任何可用代币数量的减少都会产生通缩效应。」 截至 2023 年 3 月 28 日,Polygon 已销毁了约 960 万 MATIC 代币。Polygon 网络「通缩效应」中营销的 MATIC 销毁机制,使投资者合理地认为购买 MATIC 具有潜在的利润,因为存在一种内置机制来减少供应,从而会提高 MATIC 的价格。

B. MANA

「MANA」是由 Decentraland 铸造的数字代币。Decentraland 是一个虚拟现实平台,于 2015 年 6 月开发,但直到 2020 年 2 月才向公众开放。Decentraland 由一个名为 Metaverse Holdings 的实体通过核心开发团队推出,团队成员包括 Ariel Meilich、Esteban Ordano、Manual Araoz 和 Yemel Jardi。Decentraland 运行在以太坊链上。根据 Decentraland 的网站信息,Decentraland 是一个三维虚拟现实平台,用户可以在其中创建、体验和货币化他们的内容和应用程序。

MANA 是 Decentraland 虚拟现实生态系统中所有交易所涉及的加密资产。2017 年 8 月 18 日,Decentraland 举行了首次代币发行(ICO),在此过程中 MANA 被兑换为 ETH,筹集了大约 2410 万美元。目前,MANA 代币的总供应量约为 21.9 亿。

Decentraland 为早期贡献者提供了购买 MANA 的折扣价格。

自首次发行以来,MANA 作为投资合同进行发行和销售,因此是一种证券。

所有 MANA 代币的价格都会一起上涨或下跌。

自 2020 年 10 月以来,MANA 就可以通过 MetaMask Swaps 提供的经纪服务进行买卖。

Decentraland 公开传播的信息会让投资者(包括自 2020 年 10 月以来购买 MANA 的投资者),认为 MANA 是一项投资。具体来说,MANA 持有者会合理地预期,通过 Decentraland 团队的努力会得到增长和发展,这种增长会反过来增加人们对 MANA 的需求和价值。

在 MANA ICO 期间筹集的投资者资金被集中用于资助 Decentraland 平台的市场营销、业务开支和完成。例如, 2017 年 7 月 5 日——MANA ICO 前几周,Jardi 发表了一篇博客文章,详细说明了 Decentraland 对代币销售收入的预期用途,如下所示:

这篇博客文章进一步解释说,收入的「首要任务」是开发一个虚拟世界,并且即使在 Decentraland 创建之后,「开发预算将集中在不断改进用户在世界浏览器中的体验。」

事实上,Meilich 在另一篇博客文章中解释说,在 ICO 之后,Decentraland 将实施「连续代币模式」,其中 MANA 的供应量将在第一年增加 8% ,随后几年将以较低的速度增长,以允许 Decentraland「定期扩展以容纳新用户……通过 [连续代币模式] 出售的代币收益将长期为 Decentraland 提供资金,使其与网络的繁荣保持一致。」

2020 年 4 月,Decentraland 团队宣布成立 Decentraland 基金会,该基金会目前持有 Decentraland 平台上提供的产品和服务(包括虚拟环境和工具)的知识产权。Meilich 公开声明,在 ICO 期间发行的 MANA 代币初始供应的分配如下: 20% 给创始团队、顾问和早期贡献者;20% 给基金会;40% 向公众开放购买;20% 保留用来「激励早期用户、开发者和希望在 Decentraland 内部构建的合作伙伴。」

正如 Meilich 在其公开博客文章中解释的那样,「为了激励在 Decentraland 内创造价值,将为开发团队、组织储备分配额外的代币,以加速社区和合作伙伴的参与。」

例如,Decentraland 公开发布了一份白皮书(「Decentraland 白皮书」),描述了将在虚拟现实平台中构建的架构以及支持 Decentraland 增长的步骤。白皮书进一步明确表示,平台的开发仅处于初期阶段,并列出了一些需要在开发过程中解决的「挑战」,以确保平台的成功。

根据 Melich 的说法,即使在 ICO 之后,Decentraland 仍在准备一项土地分配政策,以及一种使团体能够购买更大的连续地块的方法。」自 ICO 以来,Decentraland 已开发出在其平台上使用的工具(例如「Marketplace」和「Builder」)。在 2018 年 3 月 19 日发布的一篇公开博客文章中,Decentraland 团队将「Marketplace」描述为「工具系列中的第一个」。

此外,Decentraland 白皮书解释了基金会如何「促进网络发展」,即它将「举办艺术、游戏、应用程序和体验的创作竞赛,奖品将取决于达到一系列里程碑的情况。同时,新用户将被分配津贴,使他们能够立即参与经济活动。」Decentraland 白皮书进一步声称,「这些财务激励措施将帮助网络的实用价值快速增长,直到它能够独立吸引用户和开发者。」

Decentraland 白皮书和网站还宣传了该协议在 Decentraland 生态系统中使用时会如何「销毁」MANA 代币。

Decentraland 白皮书仍然可以在 Decentraland 网站上获取。

C. CHZ

CHZ 是以太坊区块链上的一个代币,被宣传为「Chiliz 体育和娱乐生态系统的原生数字代币,目前为 Socios 提供支持」,Socios 是一个建立在 Chiliz 区块链上的体育粉丝互动平台。Chiliz 区块链由协议创始人兼现任 CEO Alexandre Dreyfus 于 2018 年初推出,由一家名为 HX Entertainment Ltd 的马耳他实体运营。Chiliz 白皮书将 Chiliz 协议描述为一个平台,「在这个平台上,粉丝可以直接在他们最喜欢的体育组织中投票,连接并帮助资助新的体育和电子竞技实体。」

据称,CHZ 代币允许「粉丝从与 Socios 平台合作的任何团队或组织那里获取品牌粉丝代币(Fan Token),并行使他们作为粉丝影响者的投票权。」例如,购买 CHZ 代币后,持有「Fan Token」可以参与投票,影响团队决策,包括选择球员热身服和球队旗帜设计。

根据 2018 年 11 月的 Chiliz 白皮书,其在 2018 年第二季度「Chiliz 代币生成事件」中完成了约 6600 万美元的募资,约 30 亿 CHZ 代币「通过私募方式执行」。CHZ 代币最初在 2018 年铸造,最大供应量为 8, 888, 888, 888 枚代币。然而,直到 2019 年第二季度,Chiliz 才在 Socios 平台上提供可使用 CHZ 购买的「Fan Token」。

自至少 2020 年 12 月以来,CHZ 一直可以通过 MetaMask Swaps 平台进行买卖。

从 2018 年 CHZ 代币的首次私募发行,到 2023 年的公开声明,Chiliz 团队发布的信息,包括 CHZ 可以在 MetaMask Swaps 上交易期间的声明,使 CHZ 持有者合理地认为 CHZ 是一项投资,并期望通过团队开发、扩展和增长平台的努力获得利润,从而反过来增长 CHZ 的需求和价值。

Chiliz 网站介绍了 Chiliz 团队,该团队「由来自 27 个不同国家的近 350 多名跨行业专业人士组成,并且还在不断壮大。」Chiliz 团队运营 Chiliz 协议和 Socios。

事实上,Chiliz 白皮书和其他公开声明还介绍了 Chiliz 领导团队的几位成员,公开这些「领导」或「顾问」团队的简历,以及他们过去的成功创业经验。Chiliz 网站宣称 Chiliz 团队正在「为体育和娱乐构建 web3 基础设施」。

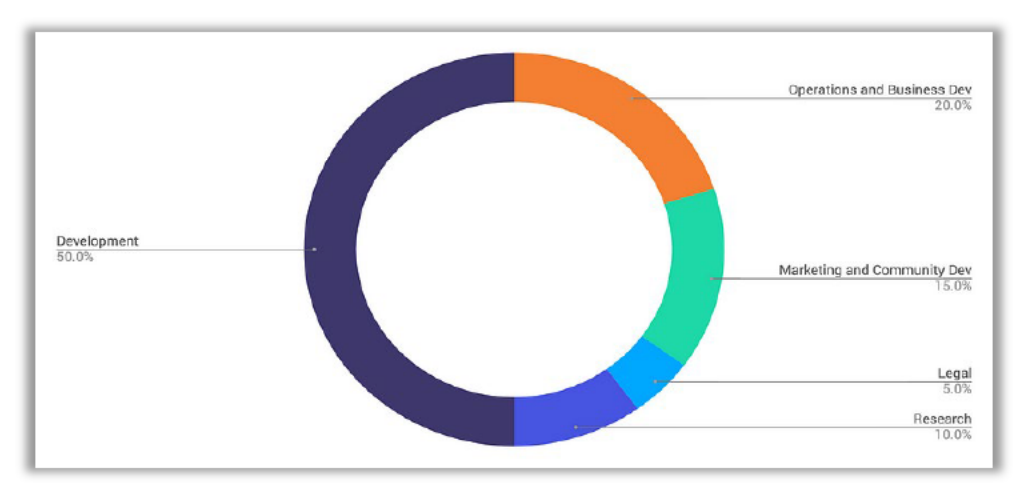

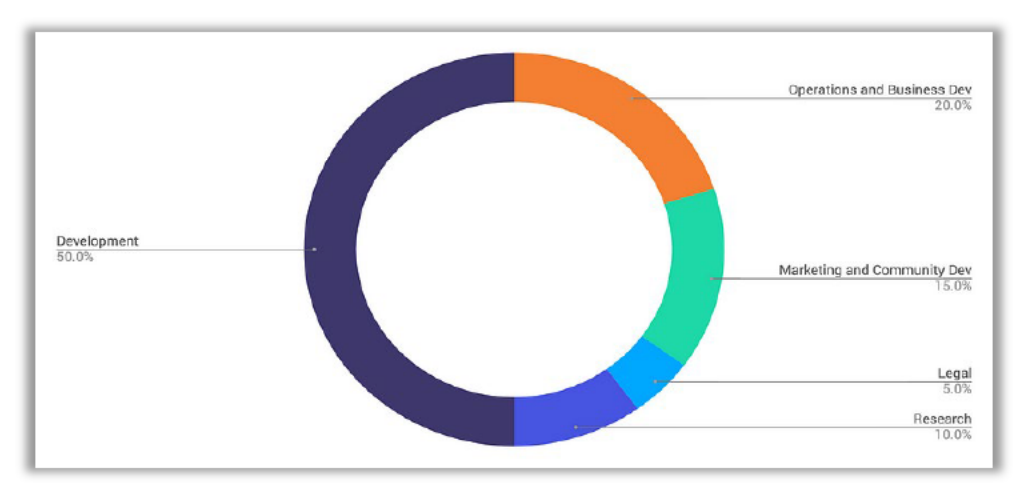

Chiliz 团队还公开声明,他们将使用 CHZ 销售的收益来资助 Chiliz 协议的发展、市场营销、业务运营和增长,从而增加与协议相关的 CHZ 需求。例如,白皮书解释说,通过代币销售筹集的资金将分配如下: 58% 用于运营费用(大部分资金将从发行方传递给附属公司,用于开发 Socios 平台,确保合作伙伴关系并实现平台的数字基础设施);20% 用于用户获取(资金将用于为 Socios 平台获取新用户并增加其投票功能的参与度);10% 用于公司结构调整;5% 用于安全和法律;7% 用于生态系统支持。

此外,分配的 CHZ 代币总量的 5% 和 3% 分别分配给 Chiliz 团队和顾问委员会,这两个群体负责平台的创建和开发,使管理层的命运与 CHZ 投资者的命运保持一致。

CHZ 白皮书进一步明确了发起人与投资者之间的利益一致性(命运一致性),当它警告「如果 BTC、ETH 或 Chiliz 的价值波动,公司可能无法在必要程度上资助开发,或者可能无法以预期的方式开发或维护 Socios 平台」。

Chiliz 团队还经常宣传体育和电子竞技行业的增长潜力,并希望通过 Chiliz 团队的努力扩展其平台来实现货币化。例如,CHZ 白皮书强调了游戏行业的规模和电子竞技收入的潜力,以及使用 CHZ 推动和货币化传统体育粉丝参与。关于 2018 年 6 月的「代币生成事件」,白皮书指出:「我们不再追求筹资措施,而是专注于利用累积的资源实现 Chiliz/Socios 的愿景。」白皮书继续说道:「在基础设施建立后,Chiliz 及其支持的 Socios 平台将以足球为基准,将我们的代币化粉丝投票模式扩展到其他体育项目,以迎合全球市场,其中不同的竞争垂直领域占主导地位——印度市场的板球、日本的棒球等。」

Chiliz 团队及其高管的公开声明表示,CHZ 代币主要用于在 Socios 上购买「Fan Token」,而 CHZ 代币的需求和价格直接依赖于 Socios 粉丝代币及其利益的需求。

Chiliz 团队还发表了其他公开声明,强调了 Chiliz 区块链设计中依赖 CHZ 运作的经济现实——随着 Chiliz 通过与更多团队合作扩展其平台,这些团队为代币持有者提供有吸引力的机会,相应「Fan Token」的价值将增加,进而 CHZ 的价值也会增加。

例如,Chiliz 网站上的常见问题部分(至少从 2021 年 12 月到 2022 年 12 月的公开提供)中写道:「随着更多电子竞技队伍、联盟和游戏标题加入平台,更多粉丝希望获得投票权,对 Chiliz 代币的需求不断增长。」

Chiliz 的 CEO 在其他公开声明中也表达了相同的观点。2020 年 2 月,他表示:「成千上万的普通足球迷已经开始使用加密货币,购买 $CHZ 以购买 Fan Token,随着我们继续增加更多合作伙伴,扩大我们的影响力并提升品牌,我们预计未来会有更多人这样做。」 2021 年 3 月,他在推特上写道:「Socios 应用程序的每月活跃用户(MAU),由 $CHZ 提供支持。你可以看到对 $CHZ(交易所、Etherscan 钱包等)的需求爆炸式增长。一切都是相关的。我们正在构建一个面向主流消费者的产品,由 Chiliz 区块链提供支持。」 2023 年 2 月,他在推特上表示:「我有偏见,但我非常有自信 Chiliz 生态系统将为粉丝、体育资产和创新带来很多价值。」

Chiliz 团队还通过在加密资产交易平台上提供代币来推动 CHZ 的二级交易。例如,早期版本的白皮书强调了在亚洲交易平台提供 CHZ 的「持续讨论」,Chiliz 网站上有一份「上市内容和问答」文件,反映了在 Binance 平台上提供 CHZ 的提议。

Chiliz 团队还告诉投资者,他们计划通过「销毁」CHZ 代币作为一种机制,通过减少其总供应量来支持 CHZ 的价格。例如, 2020 年,Chiliz 团队通过其「Fan Token」交易所宣布,将销毁 20% 的净交易费收入、 10% 的「Fan Token」销售收入以及 20% 的 NFT 和收藏品净收益。与本文所述的其他加密资产证券一样,这种市场化的 CHZ 销毁使投资者合理地认为购买 CHZ 具有盈利潜力。

D. SAND

「SAND」 是在以太坊区块链上创建的,是 The Sandbox 平台的原生代币。The Sandbox 最初是由 Pixowl, Inc.(「Pixowl」)于 2012 年首次发布的一个虚拟游戏平台,最初是一款手机上的下载游戏。Pixowl 总部位于旧金山,由 Arthur Madrid(「Madrid」)和 Sebastien Borget(「Borget」)于 2011 年创立。2018 年,总部位于香港的 Animoca Brands, Inc.(「Animoca」)收购了 Pixowl,并宣布打算利用区块链技术构建新的 3D 版本的 The Sandbox。收购 Pixowl 后,The Sandbox 的知识产权连同 Pixowl 的其他资产一起转移到 Animoca 的全资子公司 TSB Gaming Ltd(「TSB」)。Madrid 是 TSB 的首席执行官,Borget 是首席运营官。

根据 The Sandbox 的网站,SAND 是访问 Sandbox 平台、参与平台治理和通过平台上的质押计划赚取奖励所必需的代币。

在 2019 年 7 月铸造 SAND 之前,大约在 2019 年 5 月 23 日,Animoca 通过 TSB 通过发行未来股权协议(「SAFEs」)和 SAND 代币筹集了约 250 万美元的现金和加密资产,以 「资助即将推出的区块链版本的 The Sandbox 的开发」。根据 Animoca 于 2019 年 5 月 23 日的新闻稿,大多数投资者将其投资分配给购买 SAND 代币和通过 SAFE 协议获得的未来 TSB 股权(金额为 200 万美元),而一些投资者将其投资专门分配给 SAND 代币(50 万美元)。根据新闻稿,本轮融资由 Hashed 领投,金额约为 100 万美元,还有一些其他加密风险投资者参投。

TSB 在 2019 年 7 月左右在以太坊区块链上铸造了总共 30 亿枚 SAND,并通过私人销售和在 Binance 上的 IEO 筹集了 300 万美元。

自 2020 年 10 月以来,SAND 一直可以通过 MetaMask Swaps 平台进行买卖。

TSB 公开传播的信息使 SAND 持有者(包括自 2022 年 5 月以来购买 SAND 的持有者),合理地认为 SAND 是一种投资,并期望从 TSB 扩展 Sandbox 协议的努力中获利,从而增加对 SAND 的需求和价值。

在宣布「交易所上市」的博客文章中,The Sandbox 宣传了其获得「上市」和 SAND 代币在二级市场上的流动性。例如,在 2021 年 9 月 21 日的 Medium 博客文章中,The Sandbox 表示 「$SAND 已在全球 60 多个加密货币交易所上市,其中包括按市值排名前十几的交易所」。

此外,The Sandbox 表示将汇集私人代币销售和 IEO 的收益,用于开发和推广平台。例如, 2019 年 5 月 23 日的新闻稿指出:「通过这笔交易筹集的资金将用于扩大 The Sandbox 游戏平台的开发团队和基础设施,通过获取创作者和知识产权许可证支持营销工作,并提供安全、法律和合规费用以及一般和行政费用。」The Sandbox 白皮书同样描述了 IEO 筹集的 300 万美元资金的相同用途。

根据 The Sandbox 白皮书,在最初铸造的 30 亿枚 SAND 代币中, 19% 将分配给 The Sandbox 的创始人和团队, 25.8% 将分配给公司储备。

The Sandbox 在 2019 年 7 月 25 日的 Medium 博客文章中表示,「SAND 代币的一个有趣特性是,由于其稀缺性,它的价值可能会随着时间的推移而增加。SAND 的供应量将限制在 30 亿枚。」

TSB 公开表示将采取措施管理 SAND 的市场,包括 SAND 白皮书中提到的 The Sandbox 团队控制 SAND 代币的供应,并实施「可控供应机制,例如从多个交易所购买 SAND」,并且「虽然 SAND 的总供应量是固定的,但初始提供的 SAND 数量将提供稀缺效应,减少人均 SAND 供应量,从而促进需求。」

在许多场合,Animoca 描述 The Sandbox 的成功和未来发展时,宣传了 Pixowl、TSB 和 The Sandbox 核心成员(包括 Madrid 和 Borget)的背景:

· 在收购 Pixowl 之后,Animoca 的联合创始人兼董事 Yat Siu 在 2018 年 8 月 27 日的新闻稿中表示,「Pixowl 经验丰富的开发人员将大大提高我们的开发能力。其创始人是备受尊敬的游戏行业老手,曾开发过数百万美元的游戏项目。我们相信区块链版本的《The Sandbox》具有巨大的潜力……我们期待利用此次收购带来的众多增长机会。」

· 在 2018 年的新闻稿中,Madrid 也评论道:「Animoca Brands 是 Pixowl 的完美契合,我们很高兴将我们的品牌关系添加到其投资组合中,同时加速我们关键知识产权《The Sandbox》的增长……」

· 2018 年的新闻稿还宣传了「Microsoft Game Studios 的创始人兼 Xbox 项目的联合创始人 Ed Fries 是《The Sandbox》原始游戏开发商 Pixowl 的特别顾问,因此将继续在顾问团队中任职。」

· The Sandbox 白皮书进一步指出:「我们拥有一个强大的产品路线图,和一流的团队来执行一个强有力的愿景,建立一个独特的虚拟世界游戏平台,让玩家可以在其中构建、拥有和货币化他们的游戏体验,并推广区块链作为游戏行业的主导技术。」

The Sandbox 白皮书描述了「Sandbox 基金会」的作用是通过提供资助以激励平台上的高质量内容和游戏制作来支持 Sandbox 生态系统。并进一步指出「元宇宙的整体估值通过基金会资助的所有游戏的估值而增长,形成一个良性循环,从而能够资助更大的游戏。」The Sandbox 的 Gitbook 还指出,Sandbox 基金会支持赚取游戏代币的比赛和跨游戏,以鼓励更广泛地采用 SAND;支持营销活动,促进对 NFT、元宇宙和 SAND 采用的认识增长,包括与交易所和影响者进行联合营销。

E. LUNA

LUNA 是 Terra 区块链的原生代币,由 Terraform 及其创始人 Do Kwon 创建。Terra 区块链于 2019 年 4 月启动,同时创建了 10 亿枚 LUNA 代币。

在所有相关时间段内,Terraform 和 Kwon 为自己保留了数亿枚 LUNA 代币。

有一个名为「Shuttle」的「bridge」允许 LUNA 持有者创建 LUNA 的「包装」版本(「wLUNA」)。wLUNA 代币在所有重要方面与 LUNA 相同,不同之处在于它们可以在以太坊区块链上交易,而不是 Terra 区块链上。

从它们发行之时起,直到 2022 年 5 月,LUNA 和 wLUNA 被当作投资合同提供和出售,因此属于证券。

投资者可以支付法定货币或加密资产来获得 LUNA 和 wLUNA。

LUNA 和 wLUNA 的价格相同,并且可以一比一互换。任何 wLUNA 持有者在任何时候都有权利将 wLUNA 兑换成 LUNA。

因此,LUNA 和 wLUNA 的投资者在价格上涨和下跌中有着同样的风险,即如果一位投资者获利,所有投资者都会按其持有的 LUNA 或 wLUNA 总量同比例获利。

LUNA 和 wLUNA 在 2021 年 1 月首次通过 MetaMask Swaps 开始交易。

Terraform 反复公开传播关于 LUNA 或 wLUNA 的信息以及 Terraform 计划采取的使这些资产更有价值的努力,导致投资者(包括自 2021 年 1 月 7 日以来购买 LUNA 或 wLUNA 的人),将 LUNA 和 wLUNA 视为对 Terraform 努力的投资。具体来说,LUNA 和 wLUNA 的持有者会合理地期望从 Terraform 扩展 Terra 区块链的努力中获利,因为这种增长会反过来增加对 LUNA 和 wLUNA 的需求和价值。

Terraform 和 Kwon 告诉投资者,Terraform 将使用 LUNA 销售的收益来资助运营并帮助构建和扩展 Terra 生态系统。例如,在 2018 年 7 月的代币销售协议中,Terraform 向潜在投资者表示,此次融资是「为了建立和运营」由 Terraform 开发的系统。

在 2021 年的一次公开采访中,Terraform 的业务发展负责人表示,LUNA 是「我们公司的 ‘股权’。

2021 年 4 月 7 日,Kwon 在 X 上发帖称,「从长远来看,$Luna 价值是可行的——随着生态系统的增长而增长。」

Terraform 特殊项目主管在 2021 年 6 月的视频演示中同样表示,「拥有 LUNA 本质上是拥有网络的一部分股份,并赌其价值会随着时间的推移而持续增长。」

在营销材料中,Terraform 进一步宣传其团队的专业知识,声称 Terraform 是由「连续创业者」领导,并且是一个拥有「深厚相关专业知识」的团队。

基于这些事实及其他因素, 2023 年 12 月 28 日,纽约南区联邦法院裁定,LUNA 和 wLUNA 都是作为投资合同提供和出售的。