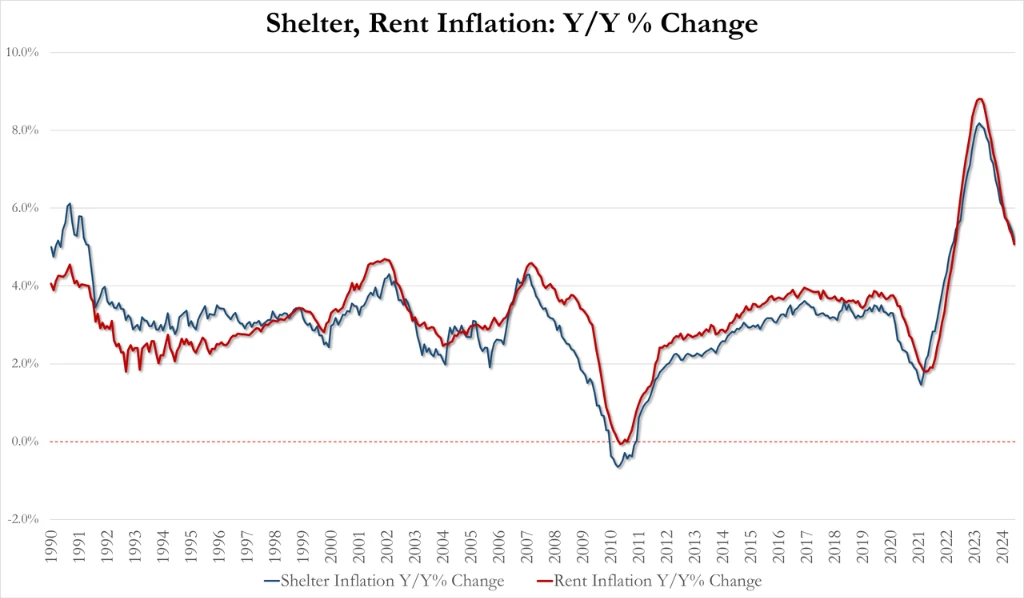

原文作者:Cycle Capital 市场热点主题回顾

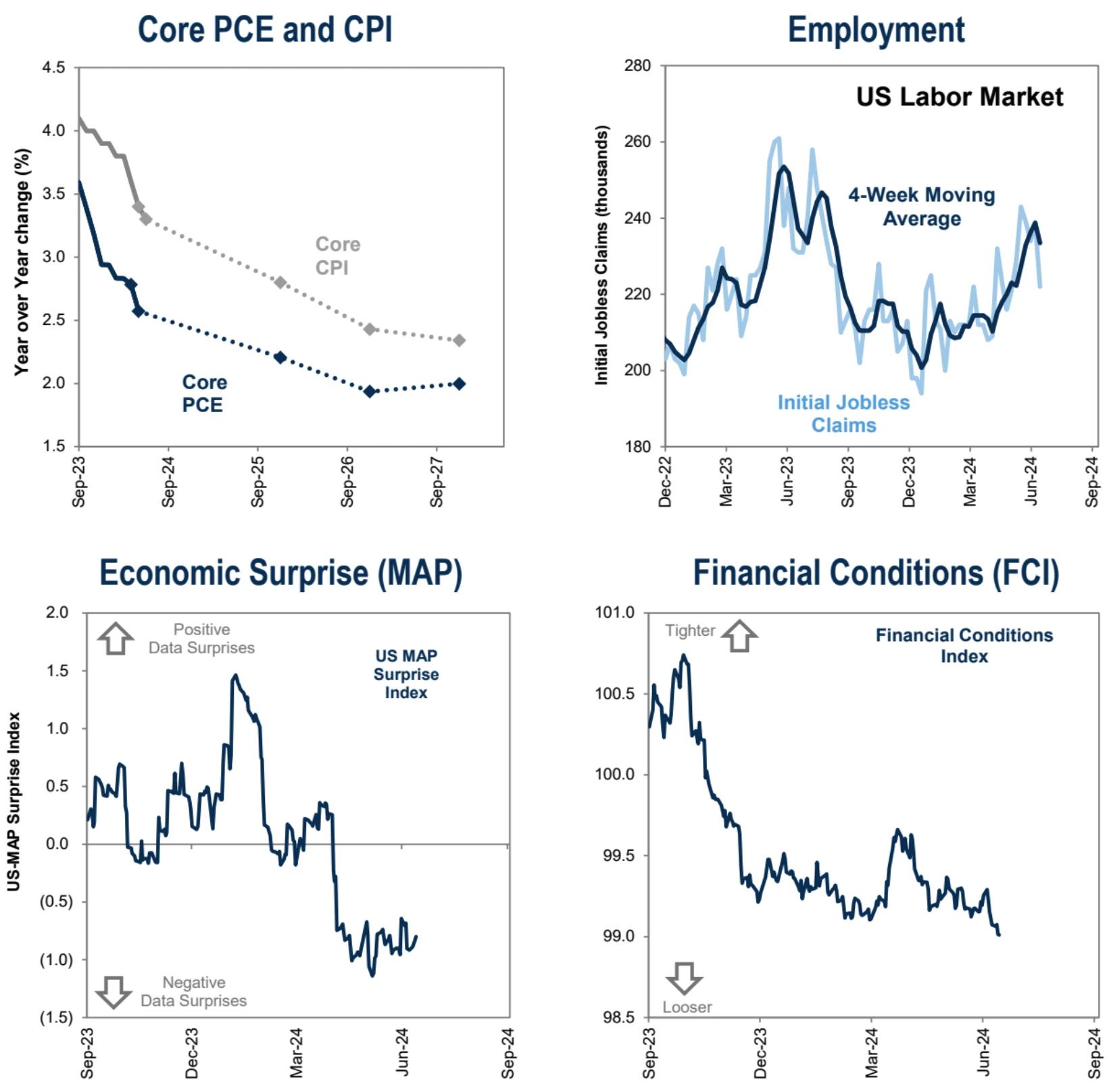

近期宏观背景顺风

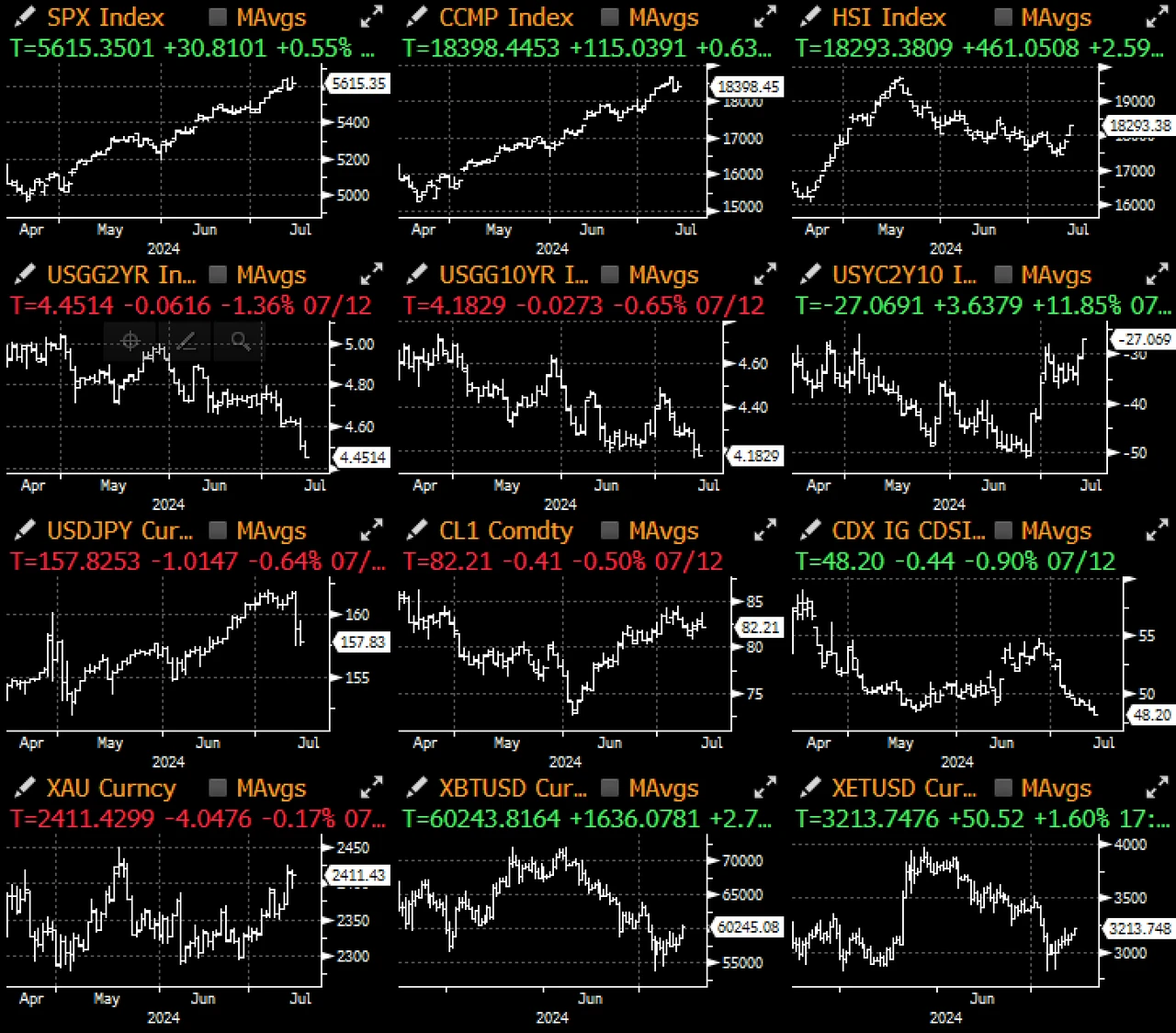

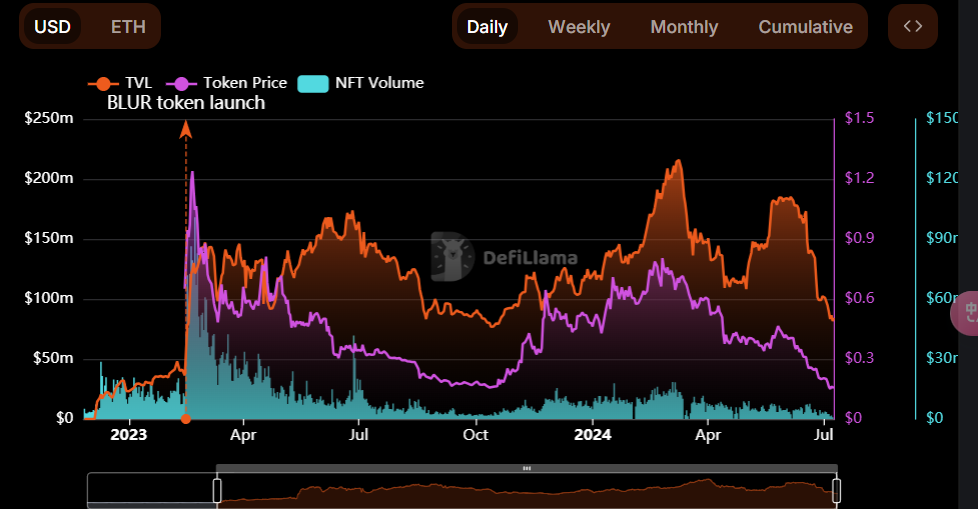

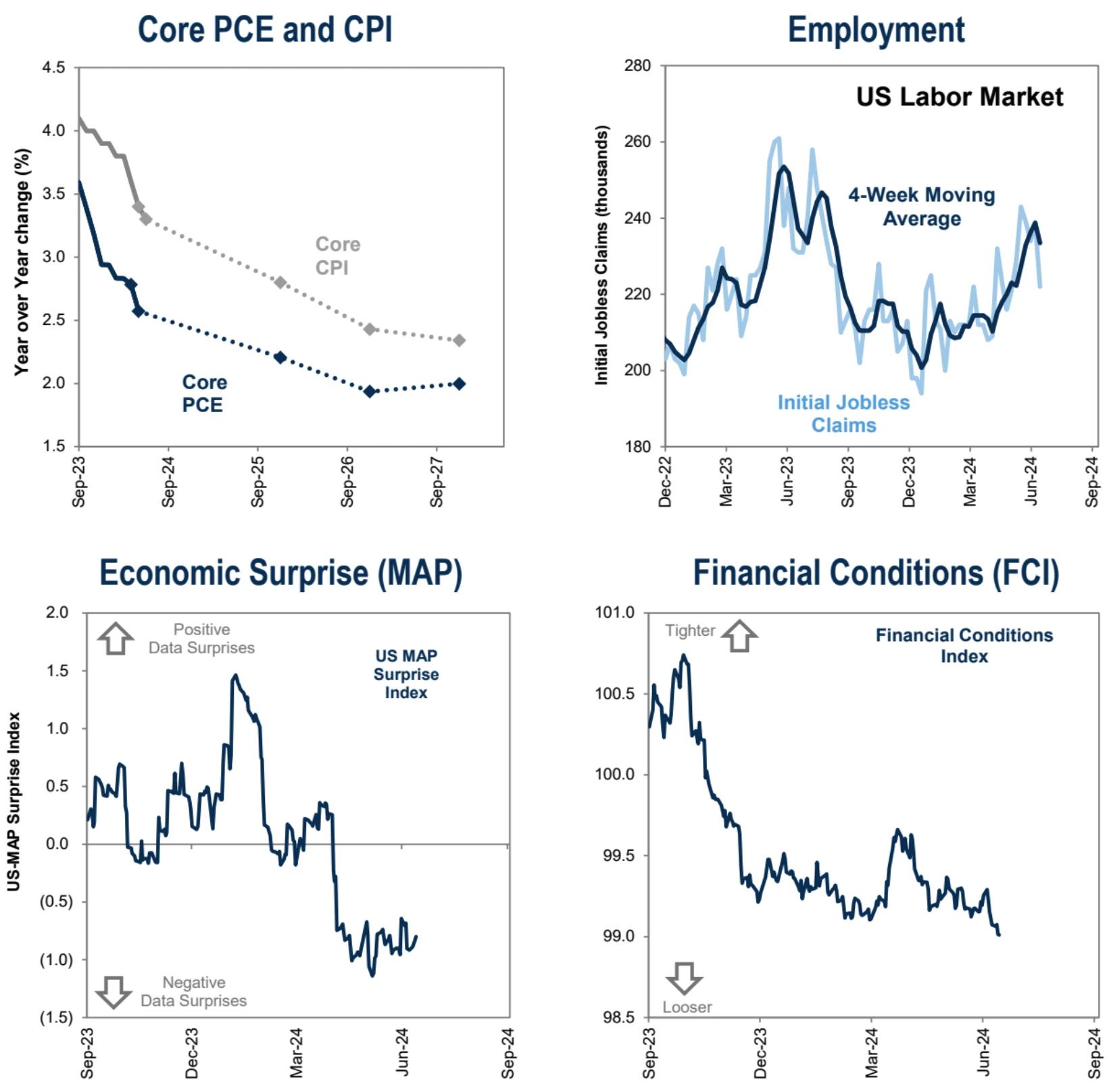

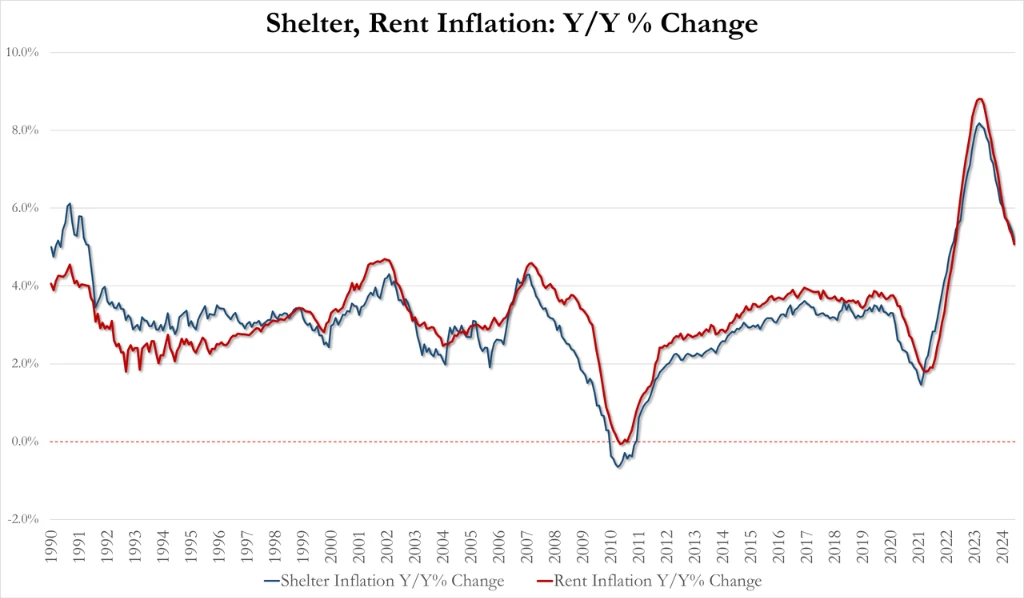

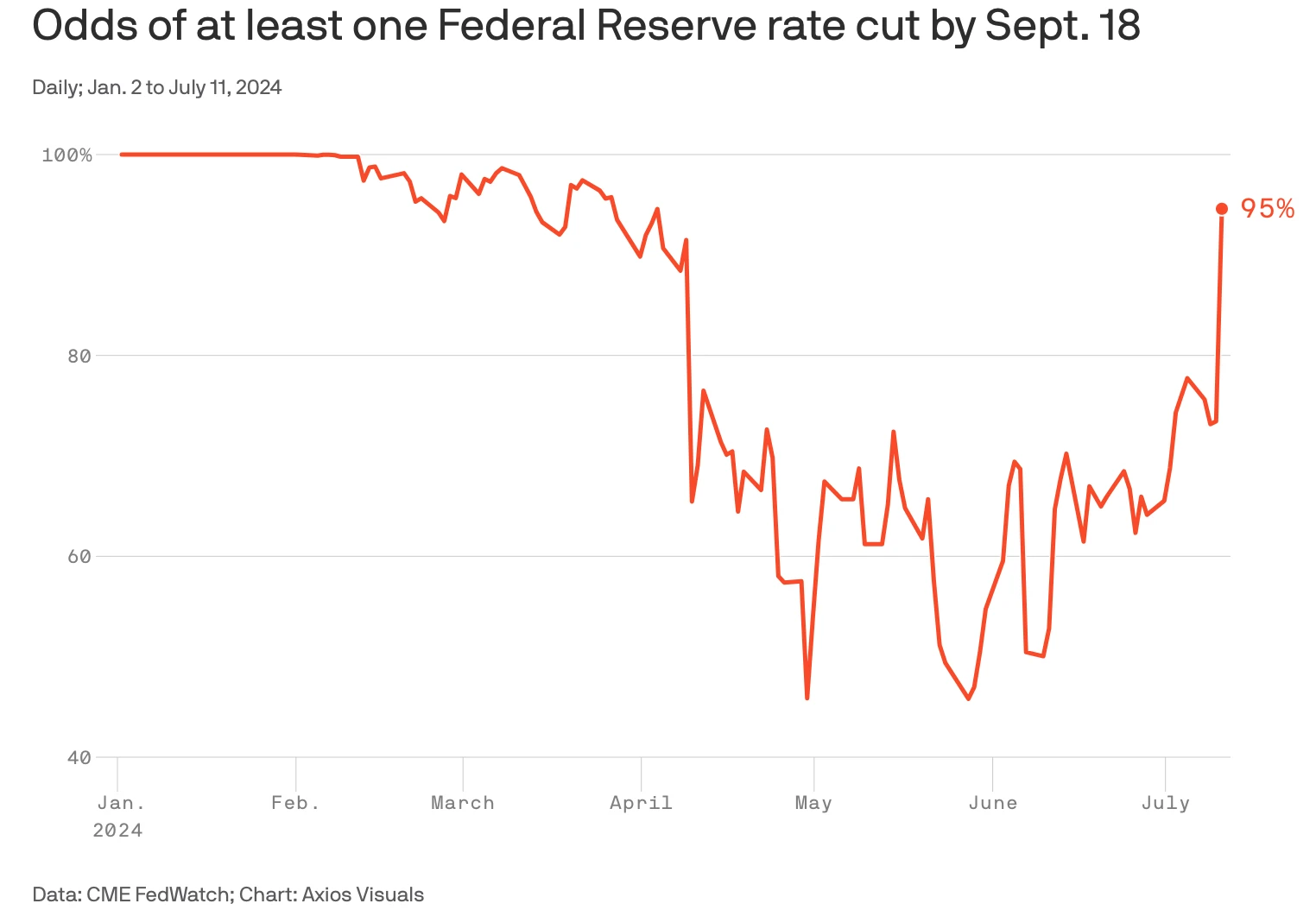

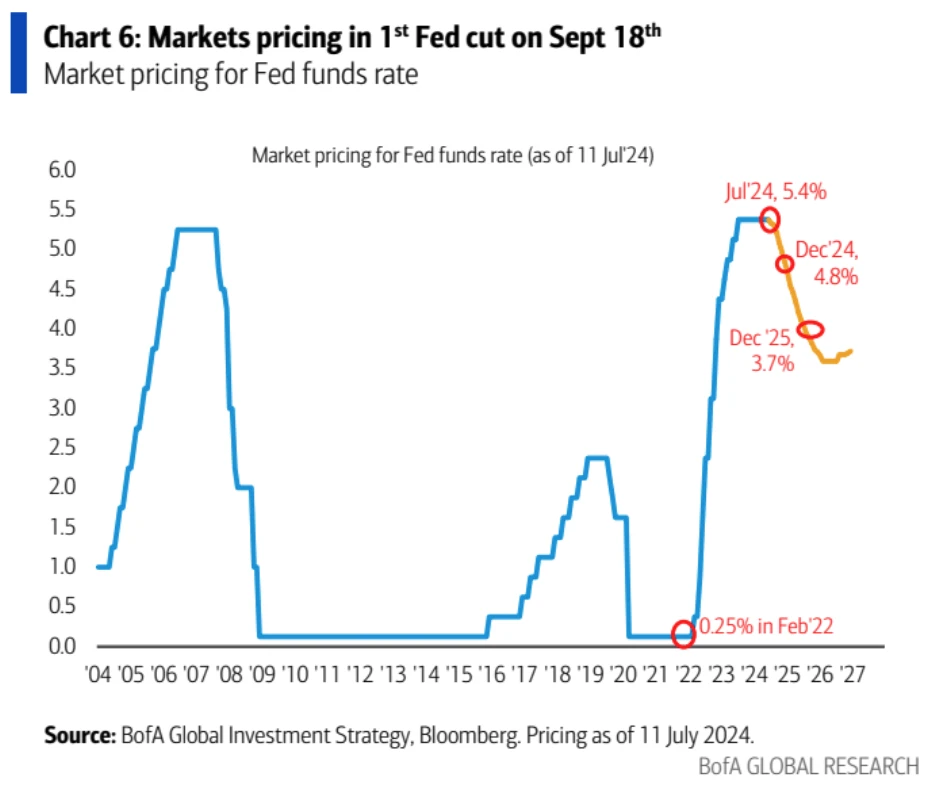

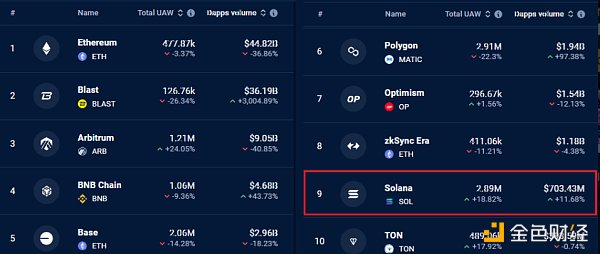

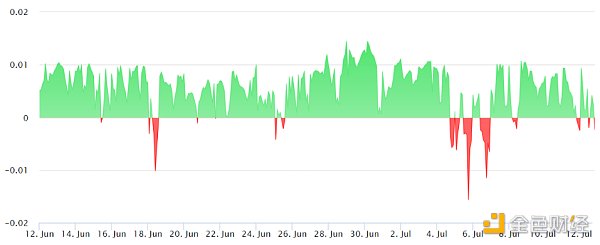

通胀全面降温:最近两个月显示出明显的下降趋势。美国 6 月 CPI 环比四年来首次转负,核心同比增速创逾三年新低。根据 GS 预测两者未来两年都将处于下降通道中。住房通胀正在加速放缓。

就业市场:初次申请失业救济人数 4 周移动平均数 4 月以来上涨了 10% 左右,表明就业市场略有走软,但总体仍然处于相对平衡稳定状态。

经济惊喜指数:最近两个月位于低谷,表明最近的经济数据低于预期情况较多。

金融条件指数:显示出持续的宽松趋势,程度为 2022 年底以来最宽松 s。

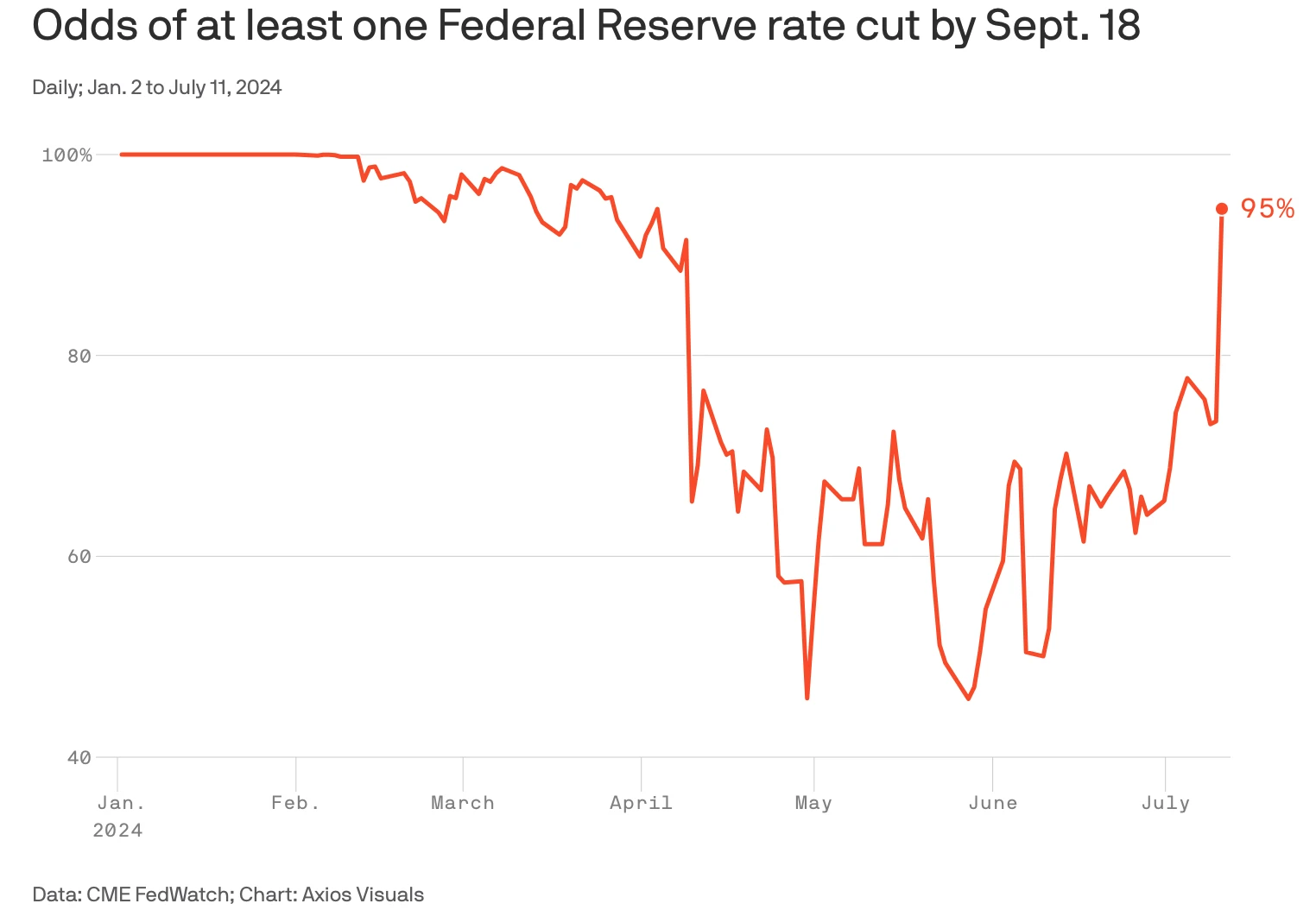

以上背景可以说是风险资产市场所喜爱的情况,因为投资者期待美联储将会采取行动支持经济扩张。随着时间推移,第一季度末对通胀的担忧被证明是过度的,尽管服务业通胀仍然高于央行目标水平的,但商品类通胀下降明显。

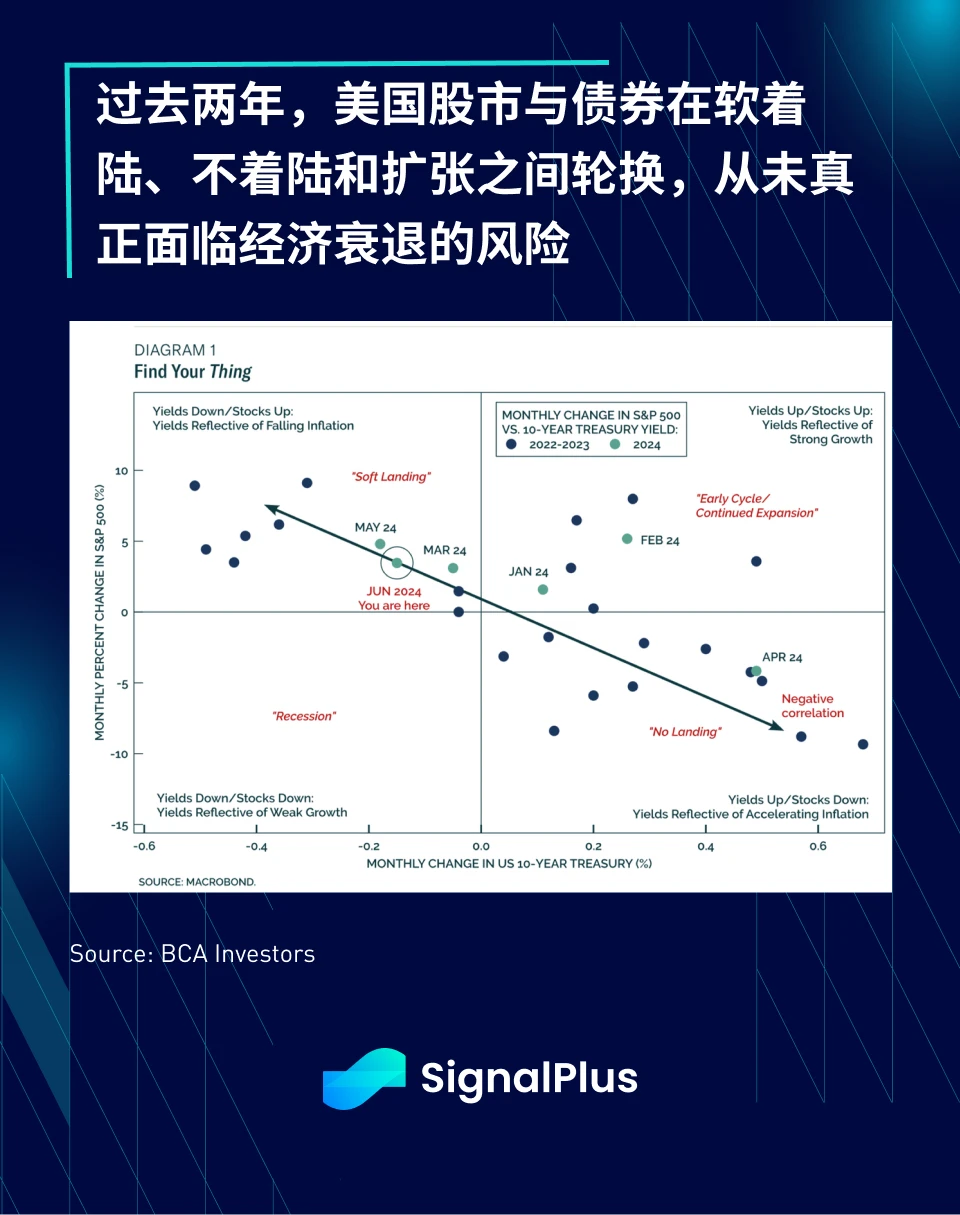

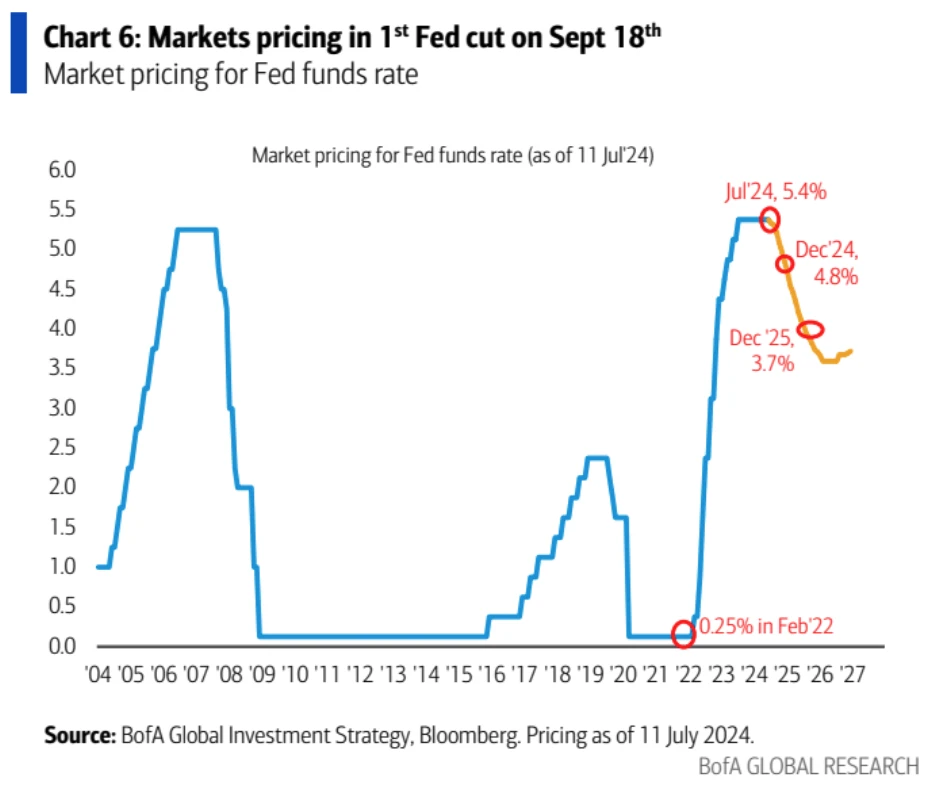

随着美元走弱和美联储开始降息,新兴市场和加密货币可能受益,在不发生衰退的背景下。如果随后预期软着陆转为硬着陆时,迅速从股票类风险资产转向债券。

Q2财报季压力山大

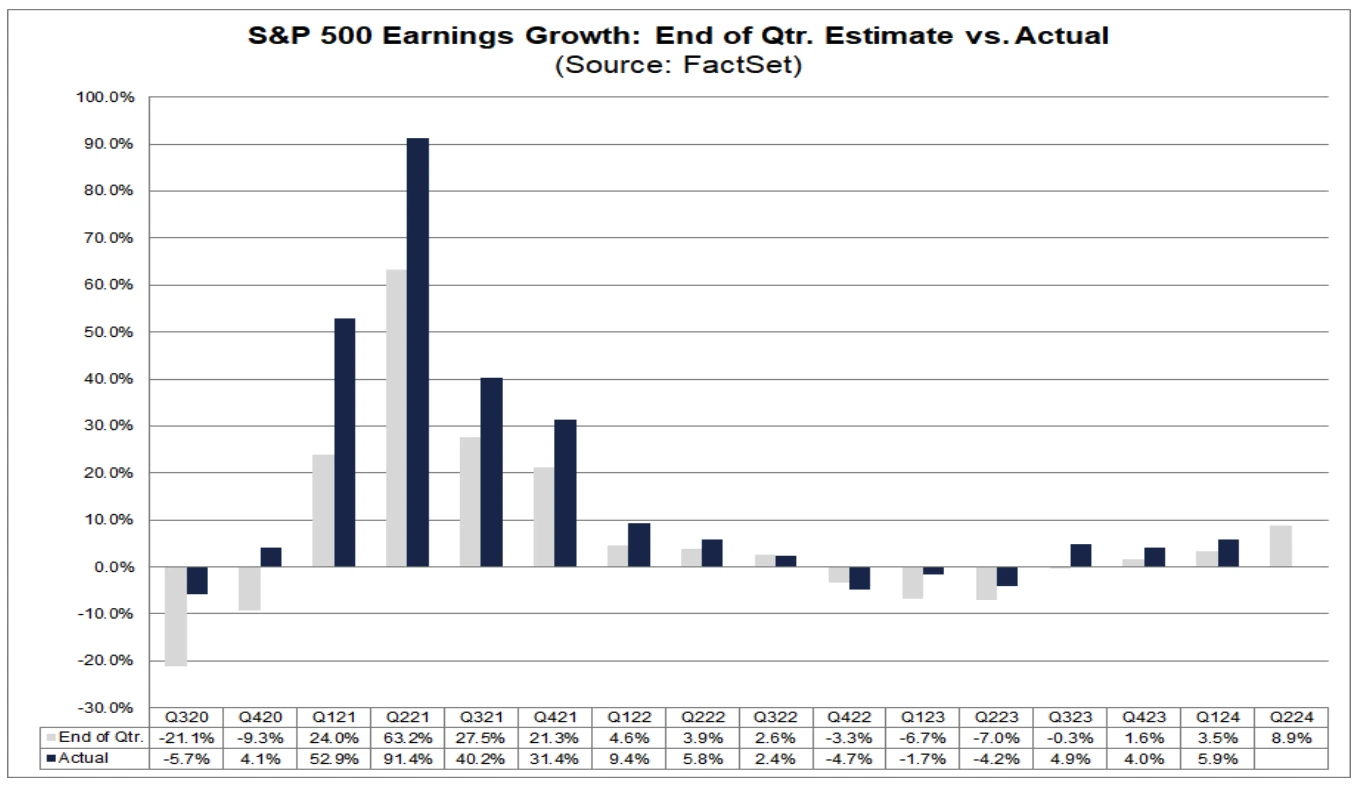

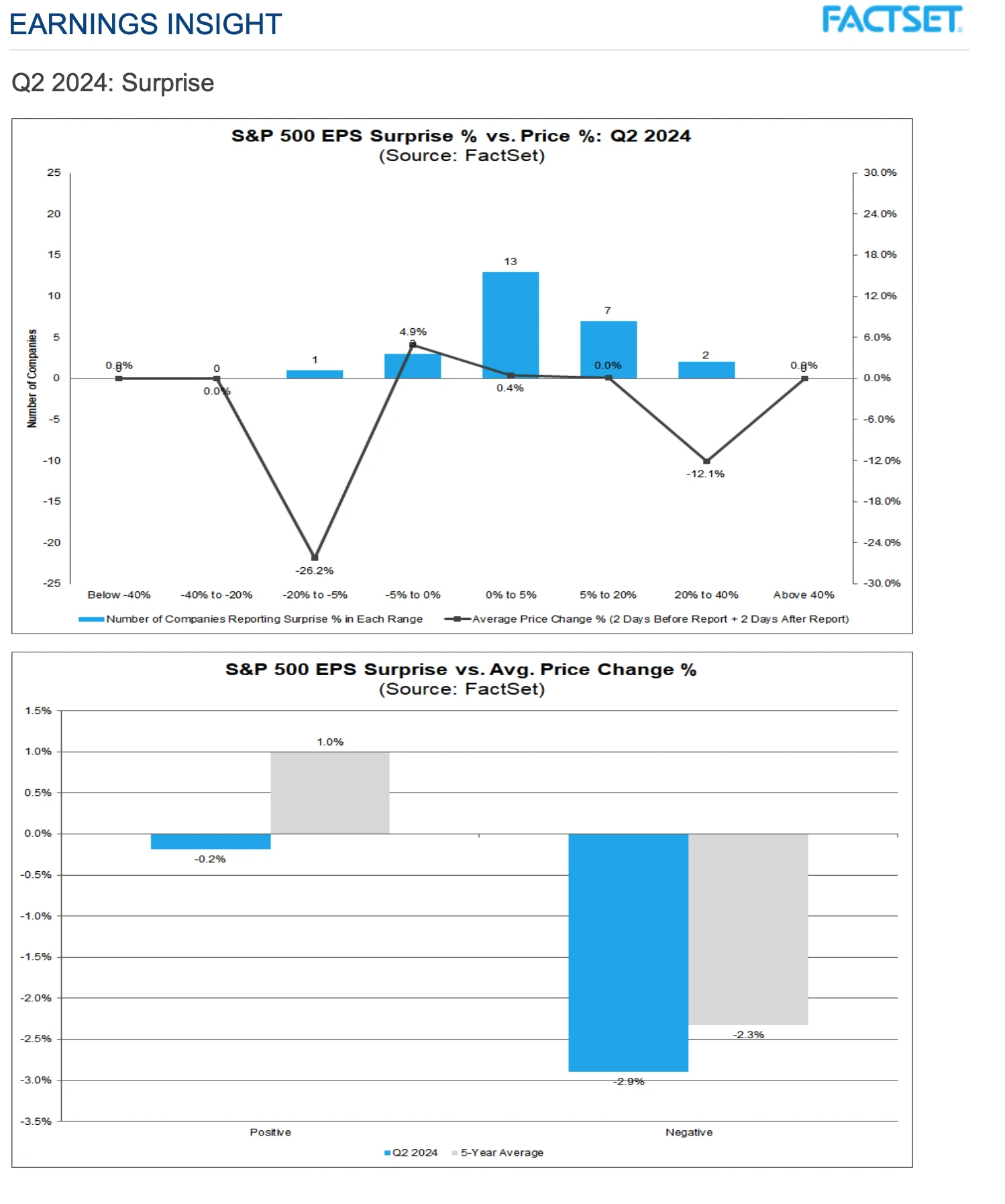

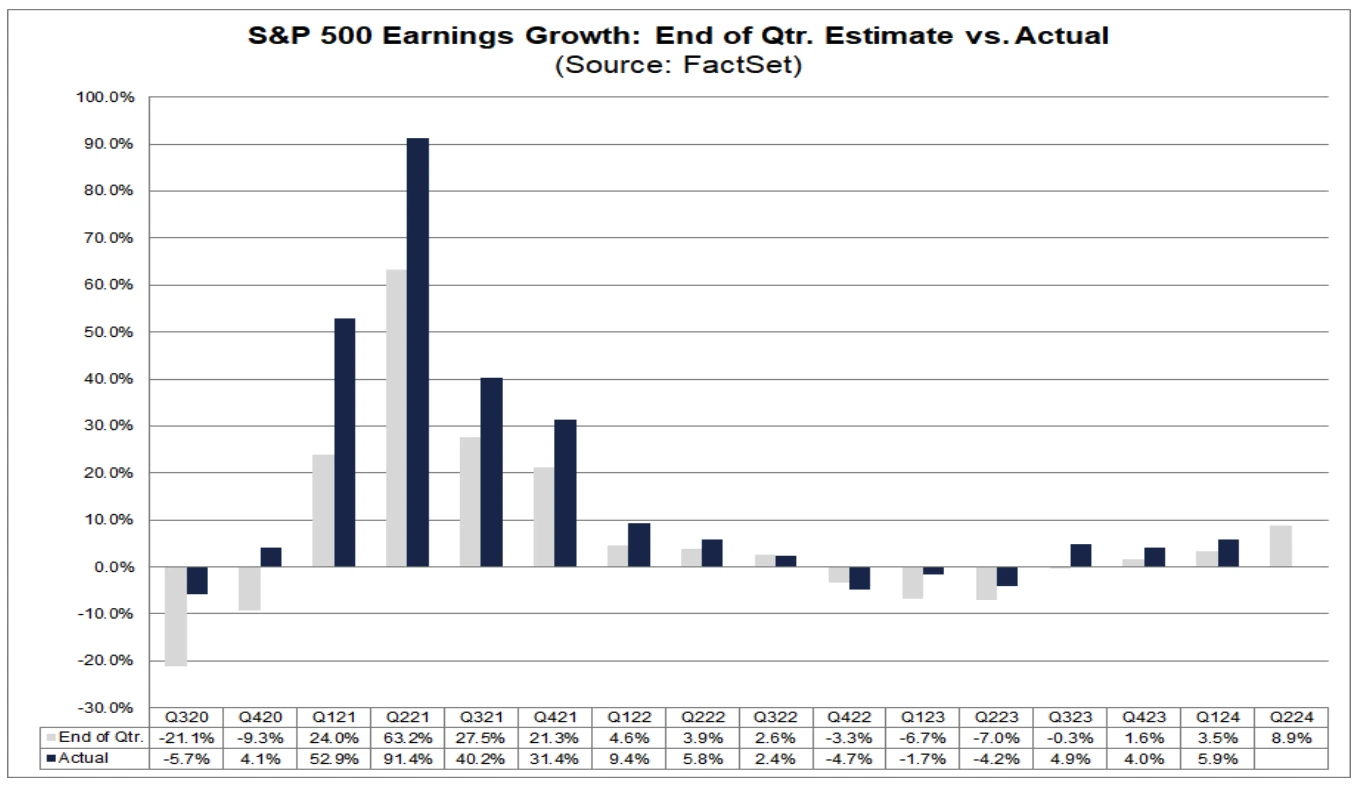

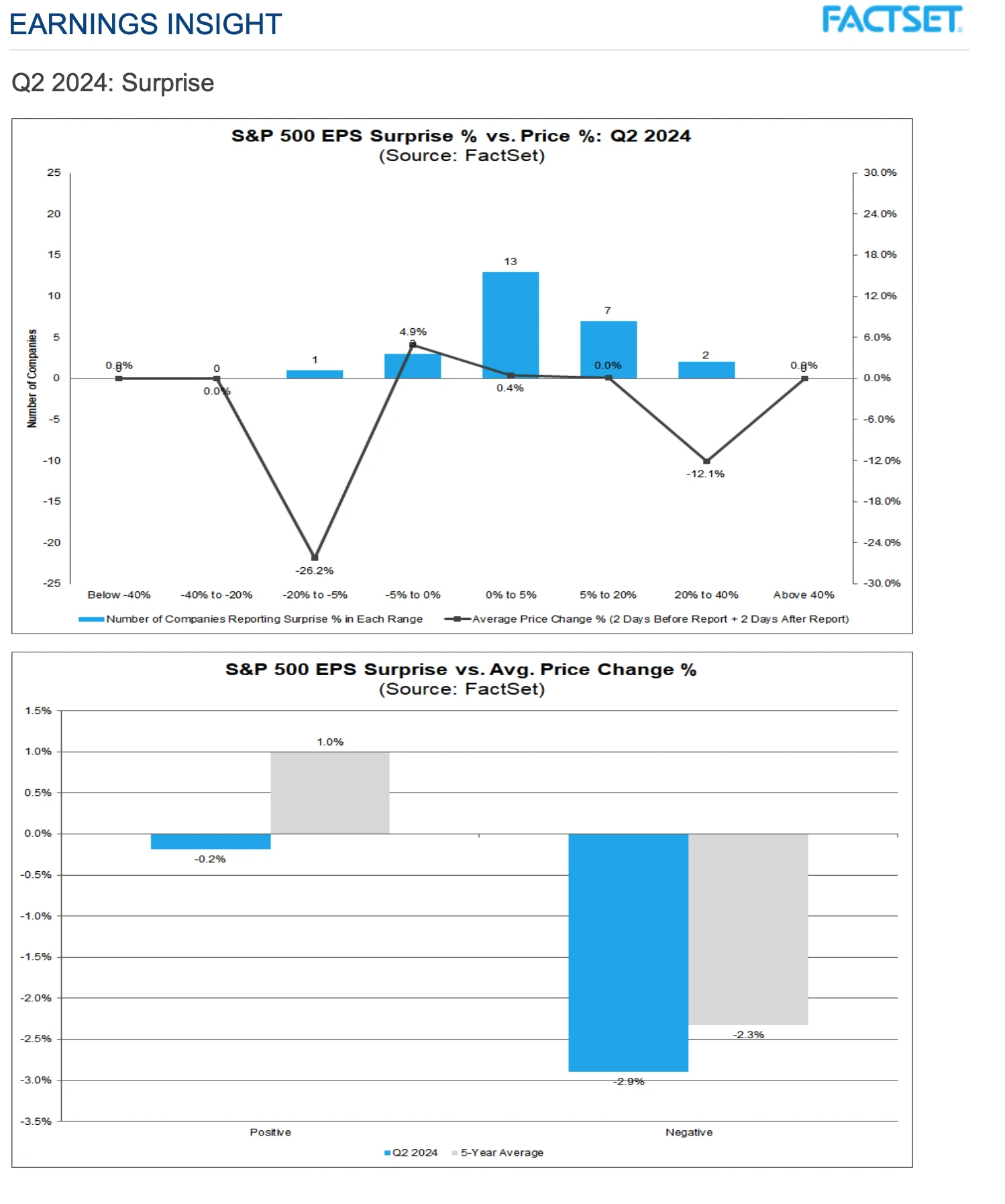

当前市场焦点在于已经开幕的盈利季,当季市场预期非常乐观,要实现之前的惊喜程度可能存在困难,所以在本季公布过程中看到一些盈利兑现或板块切换是非常有可能的情景。

华尔街预期 Q2 标普 500 的盈利会同比增长 8.9% ,这要显著高于上个季度的 5.9% 。上次有如此高的盈利增长,还要追溯到 2022 年的Q1,也就是美联储刚开始加息的时候,那个时候的盈利增速为 9.4% ,值得一提的是, 8.8% 的盈利期待还是调低后的结果。3 月底的时候,分析师们普遍预计盈利增速是 9.1% 。

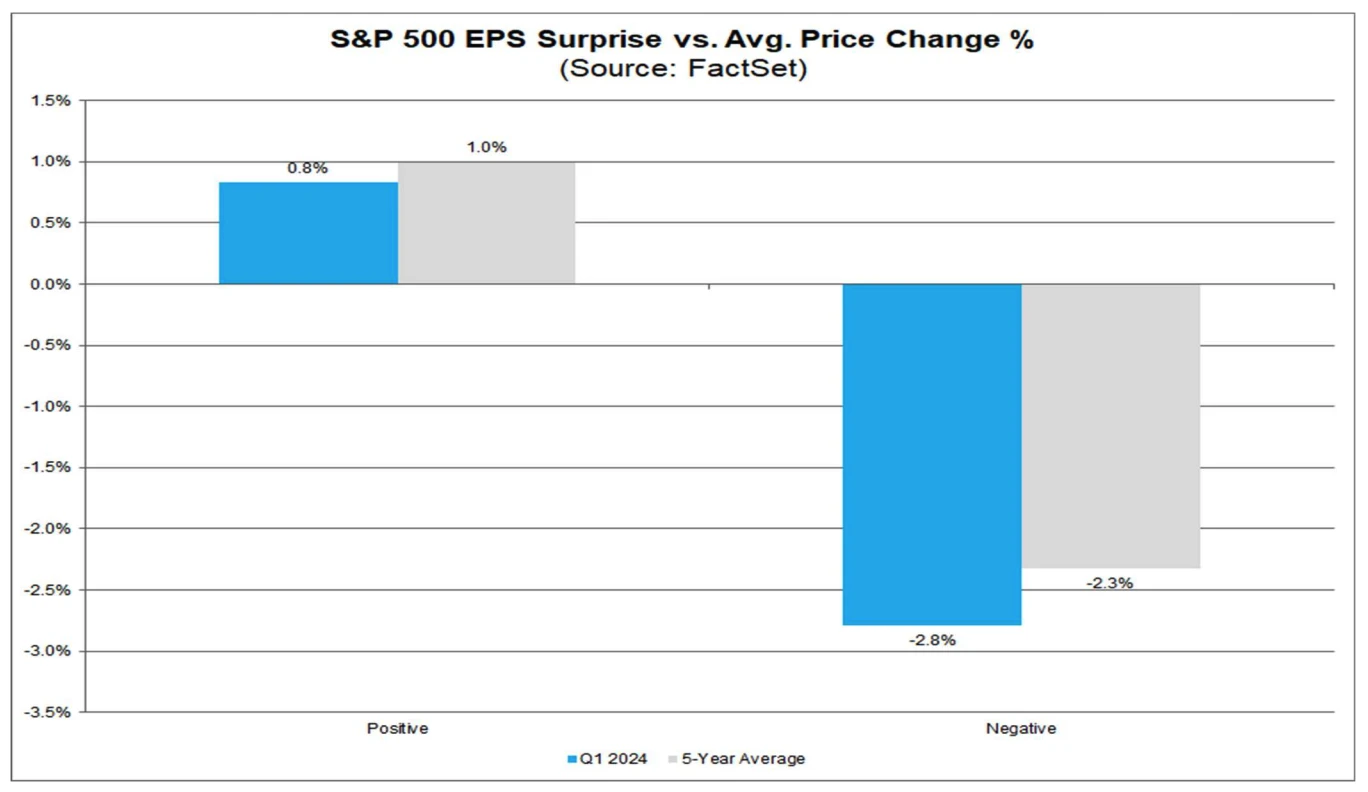

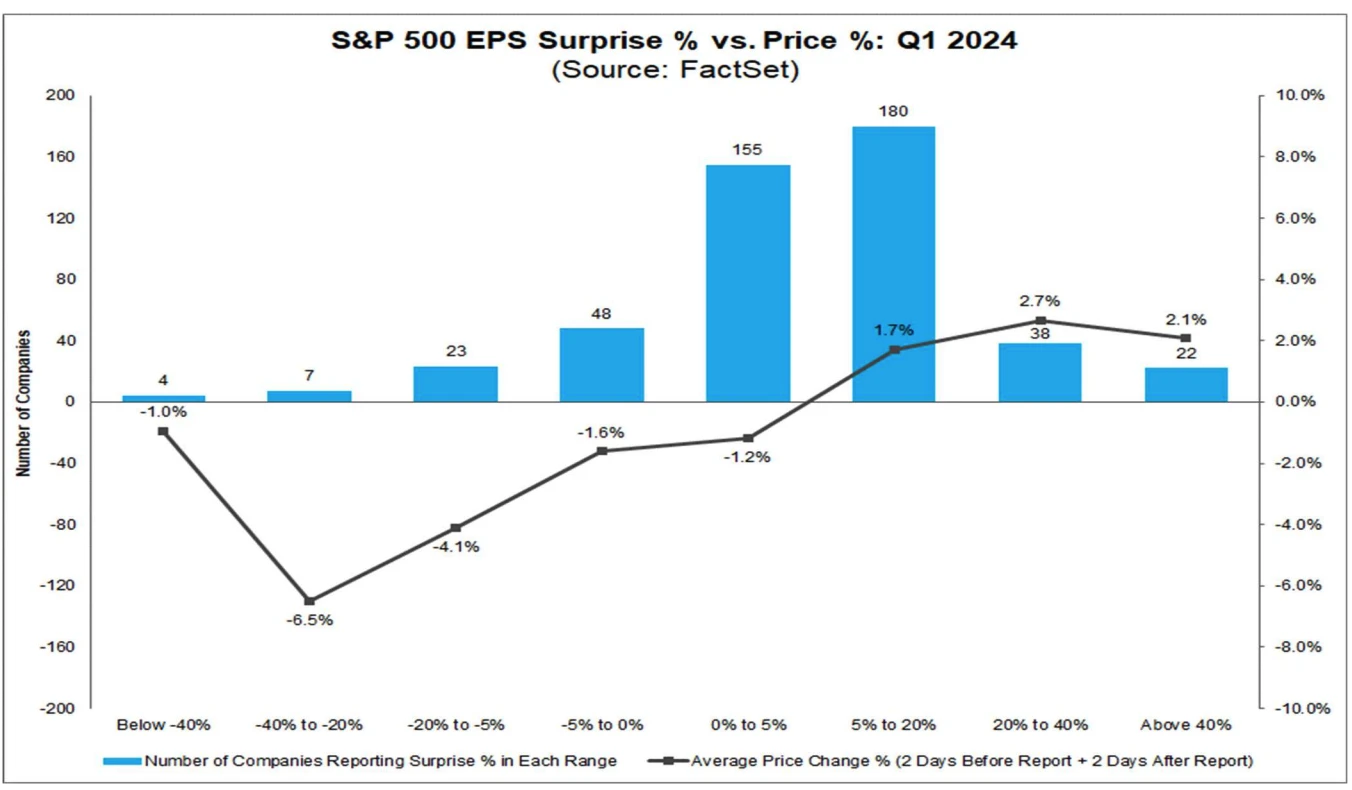

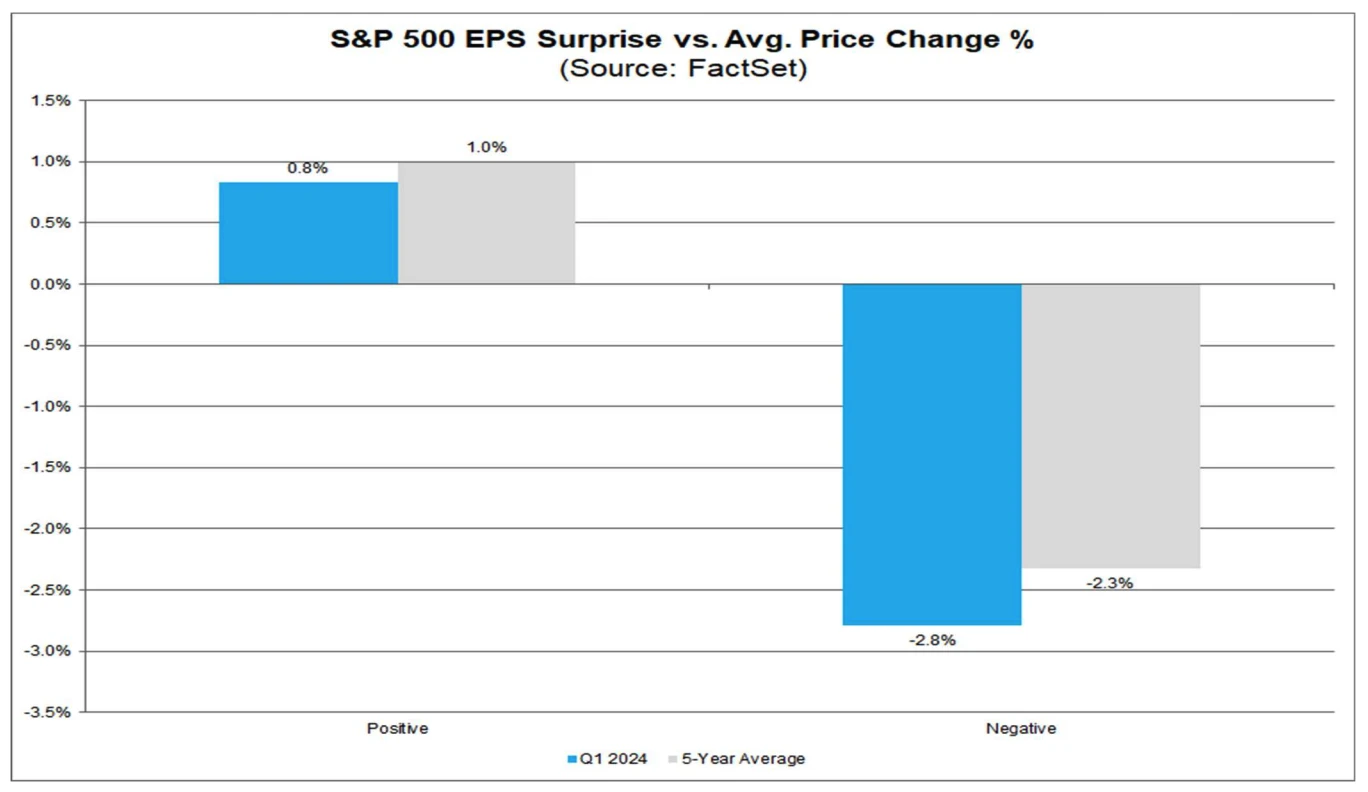

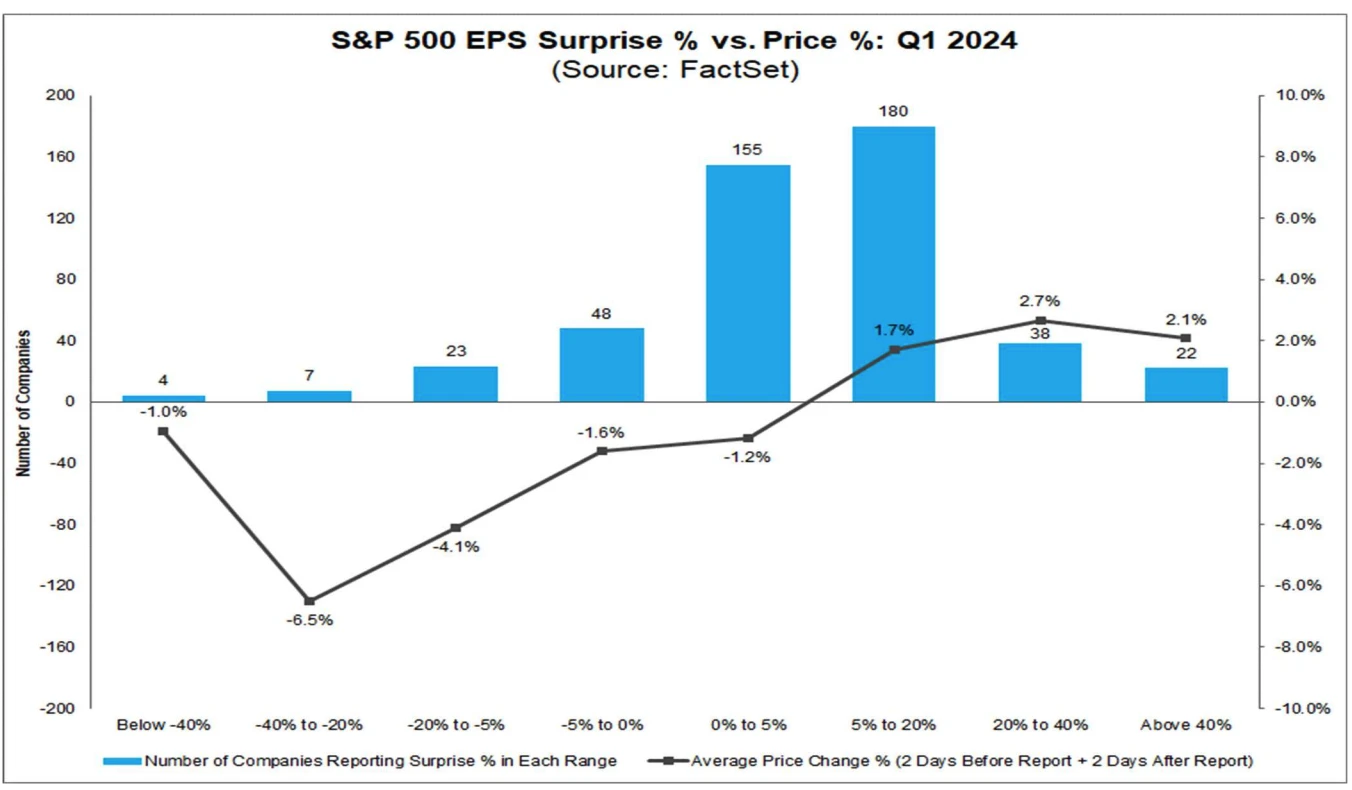

另外从一季度的市场短期反应来看,非常明显的好惊喜涨幅不如坏意外的跌幅 — — EPS 意外值为正的公司,其股价平均涨幅略低于五年平均水平。EPS 意外值为负的公司,其股价平均跌幅略大于五年平均水平。

从一季度的表现中可以看到:

在 EPS 意外值“低于-40% ”的范围内,平均股价变化为-6.5% 。

在 EPS 意外值“ 0% 到 5% ”的范围内,平均股价变化为-1.2% 。

在 EPS 意外值“ 5% 到 20% ”的范围内,平均股价变化为 1.7% 。

在 EPS 意外值“ 20% 到 40% ”的范围内,平均股价变化为 2.7% 。

从目前 2 季度已经出炉的主要是金融股的市场反应来看,结果比一季度还更差些:

最近市场对 AI 的盈利能力开始质疑的讨论越来越多,例如近日高盛发布了一份题为报告,其中多位专家对生成型 AI 的经济潜力持深刻怀疑态度。这是近一年多来笔者见到关于 AI 最悲观的一份报告,值的细细品味。

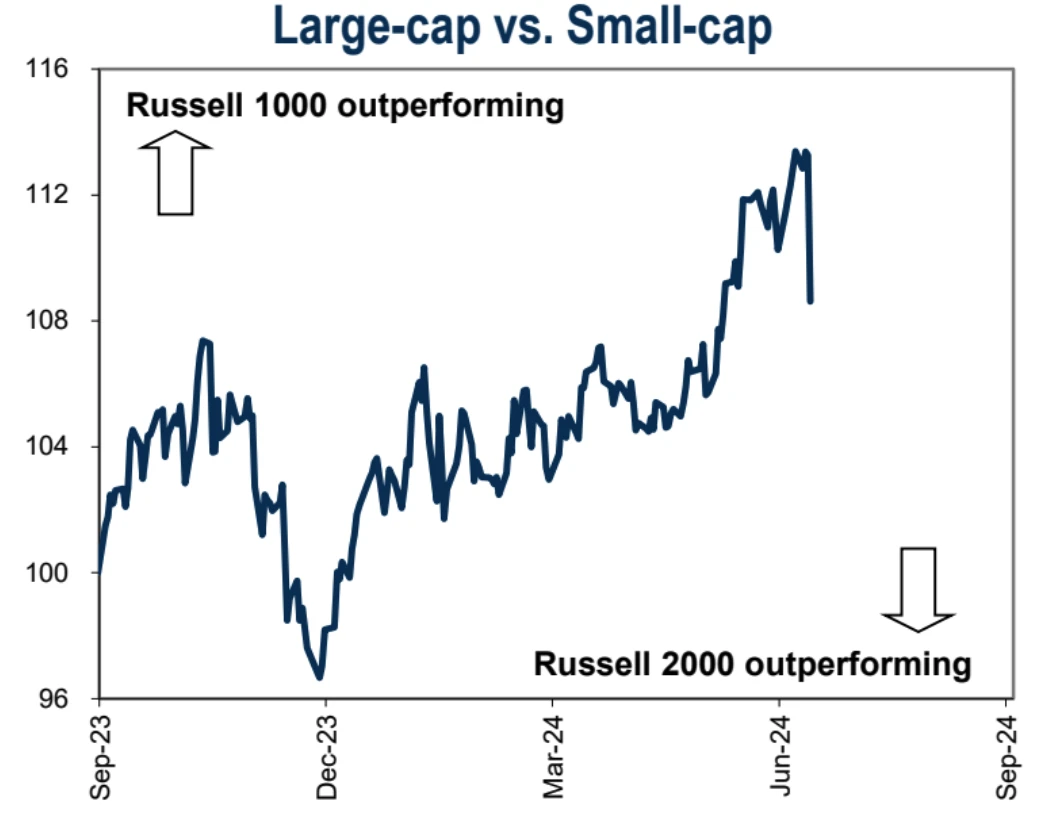

所以随着大科技股走出 2022 年业绩低谷,除了做硬件的 Nv 或 Tesla 在财报后依旧能保持强势的可能性越来越低。比较好的结果是板块切换从 Mag 7 切换到 the 493 (NDX 上周相对于 R 2 K 表现落后 6.3% ,是过去十多年最差的相对表现之一),或者炒作焦点能从从 AI 切换到分支赛道,包括人形机器人和自动驾驶等。

从消费市场的角度来看,人形机器人这个市场显然前景巨大,甚至高于 AI,因为 AI 至少可见的未来内很难让终端消费者为此多付钱,而机器人则不一样可能成为每个家庭需要新增购置的必备品,现在只等“iPhone 时刻”的出现。

根据高盛统计目前投资人对大科技表现出如下的兴趣排序:NVDA > AMZN > MSFT > AAPL > GOOGL > META。

波音认罪了

上周波音同意就两起 737 Max 的刑事案件认罪。两个案件的背景是 2018 年 10 月和 2019 年 3 月,两架波音 737 MAX 8 型客机分别在印度尼西亚和埃塞俄比亚境内坠毁,共造成 346 人遇难。调查指出事故的原因与这个机型里面新软件系统的安全设计漏洞有关。波音公司在向联邦航空局申请试费认证的时候,故意隐瞒了这个风险,而且没有加强飞行员的培训,从而导致了空难的发生。根据周日时候晚些提交的法庭文件,波音公司正式承认,在 Max 机型申请联邦航空局认证的过程中,有故意瞒报安全风险的行为,犯有密谋欺诈美国政府罪,公司甘愿受罚。

波音公司将面临高达 4.872 亿美元的罚款,但这是法律允许的最高罚款,实际金额将由法官决定。由于 2021 年波音与司法部达成暂缓起诉协议,支付了 2.436 亿美元的刑事罚款,并赔偿受害者家属 5 亿美元,所以这次需要支付的是第二笔 2.44 亿美元的刑事罚款。公司在经历了这件事之后,也被要求要花重金整改内部的合规和安全方面要求三年至少要投入 4.55 亿美元,还将接受独立合规监督员的三年监督。显然,这样的惩罚力度让很多民众都不满意,很多人都说 2.44 亿对波音这样大的公司来说才等于 2 架 737 max 的价值,一条生命价值只有 70 万。从战略的角度来说,全世界大飞机制造基本上被波音和空客垄断,显然美国方面不会把波音搞得太惨。

不过仅从投资的角度来说,这代表波音利空出尽了,对估值的恢复是件好事。这情景有点类似 2023 年 11 月币安的认罪罚款,随后 BNB 从 200 美元一路飚涨至最高 720 美元。

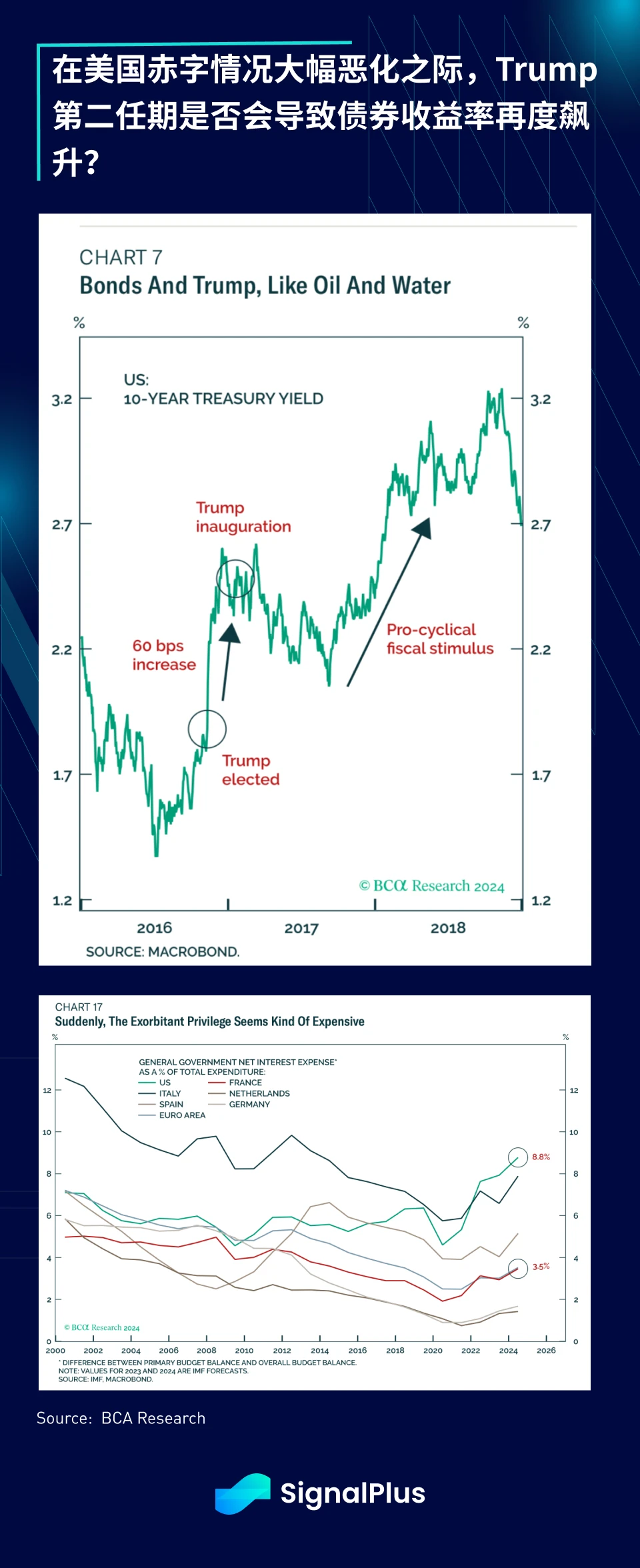

市场押注共和党 11 月大获全胜

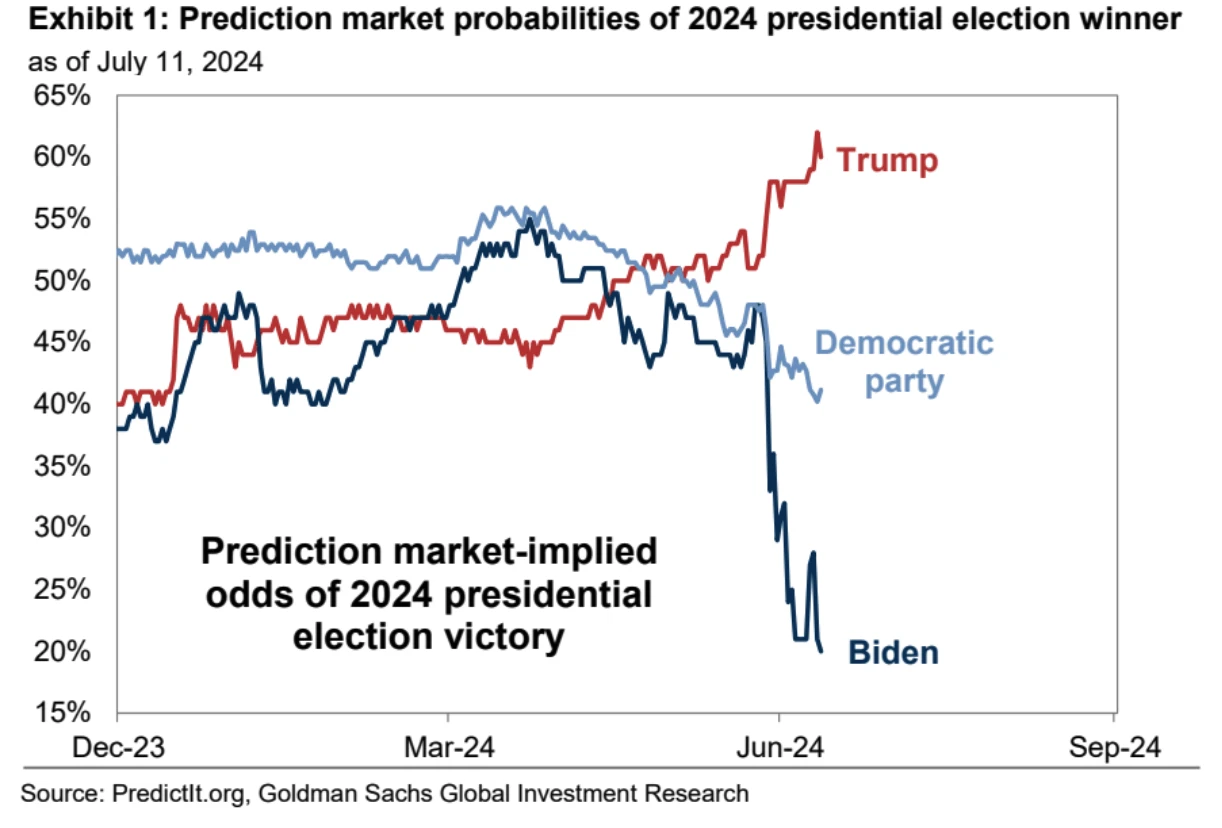

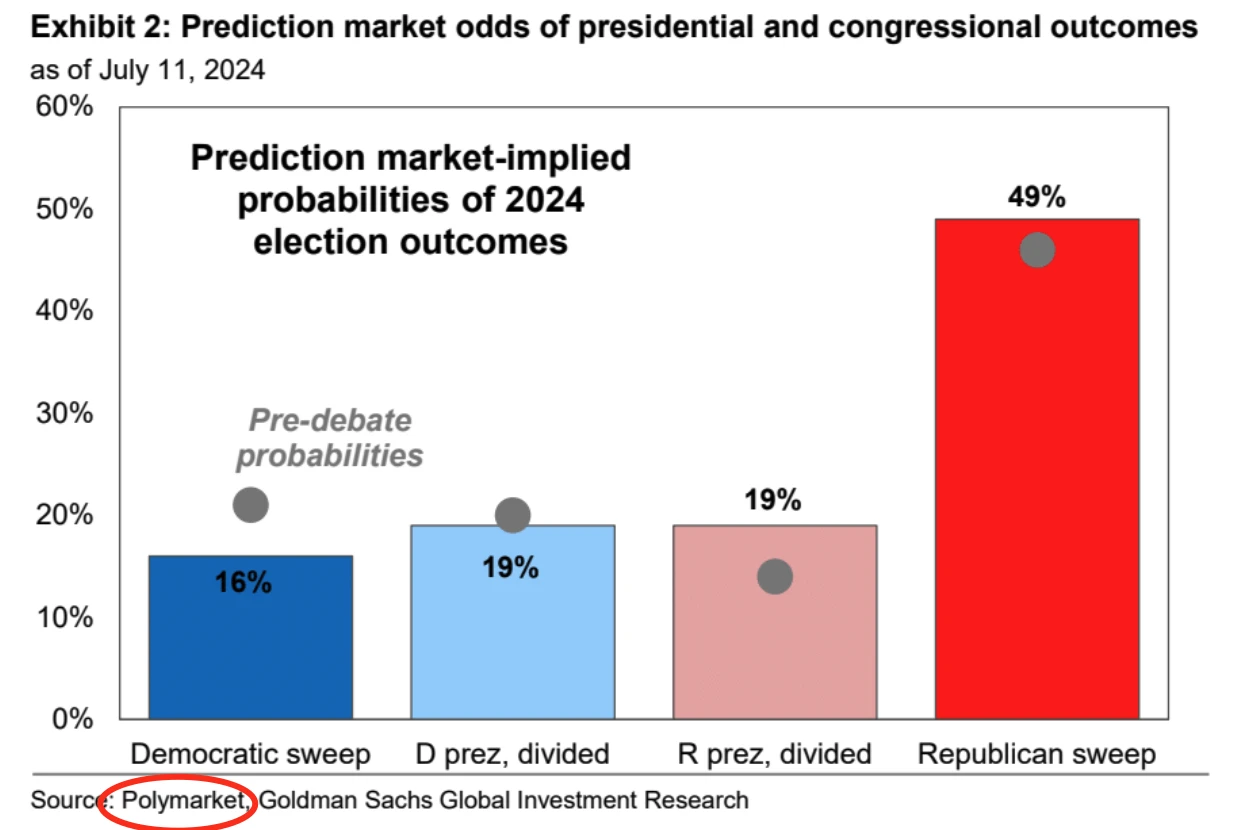

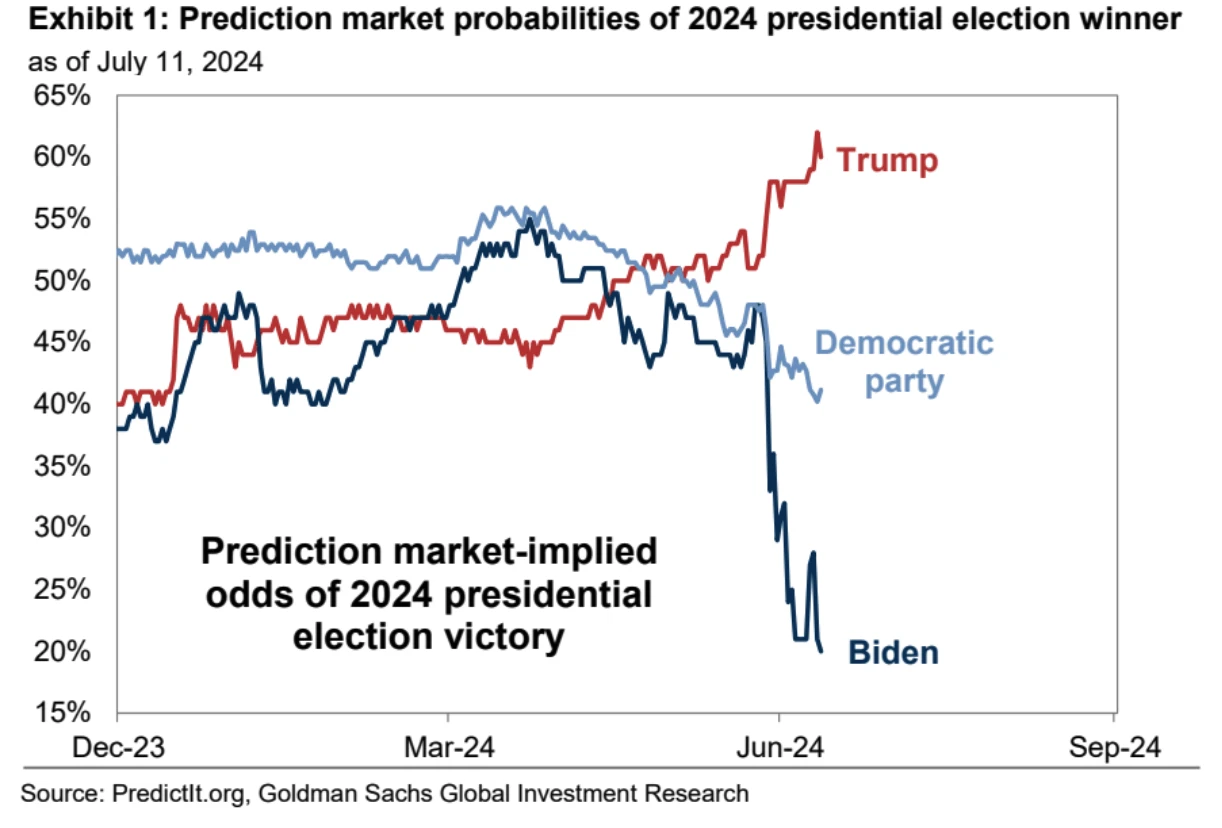

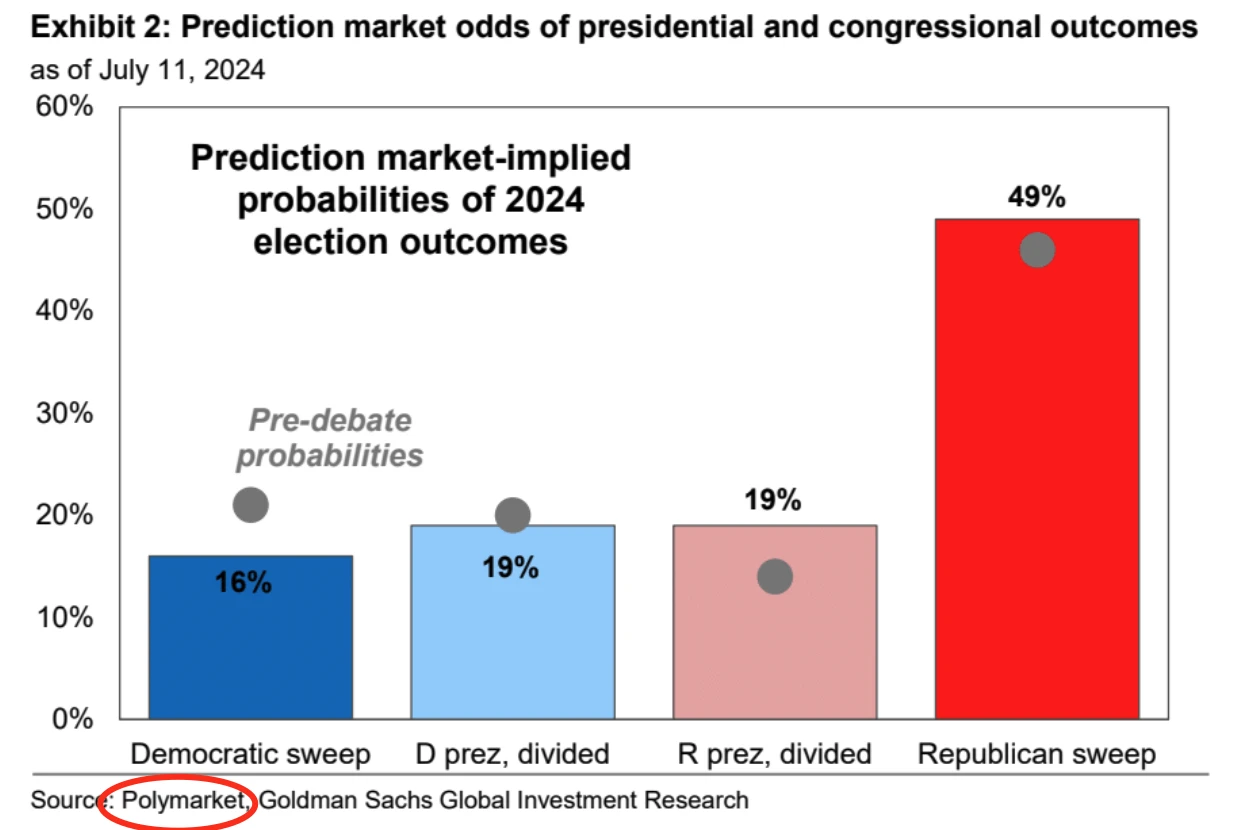

衍生品市场现在对拜登非常悲观,经过 6 月 27 日的辩论后,特朗普胜选的预测市场概率从年初的 40% -50% 跳升到大约 60% 。共和党拿下参众两院以及总统(sweep)的概率也有所增加,当前大约为 50% 。拜登胜选概率已经跌破 20% :

值得注意的是高盛援引了加密货币预测平台 Polymarket 的数据,这是加密应用正在“出圈”实用性逐渐增强的一个侧影。

接下来的要点:

-

随着美联储降息的预期的逐渐稳定,机构投资者的关注点正从增长和货币政策转向政治。

-

重点是特朗普上台可能性变化,投资者的疑问集中在特朗普政府可能实施的关税、国内税收政策和监管变化上。

-

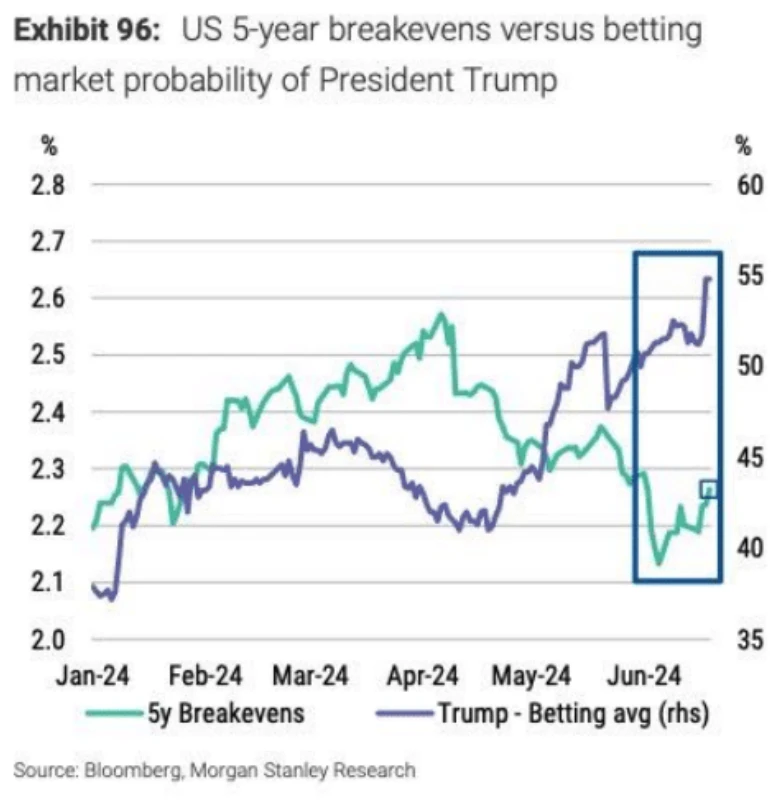

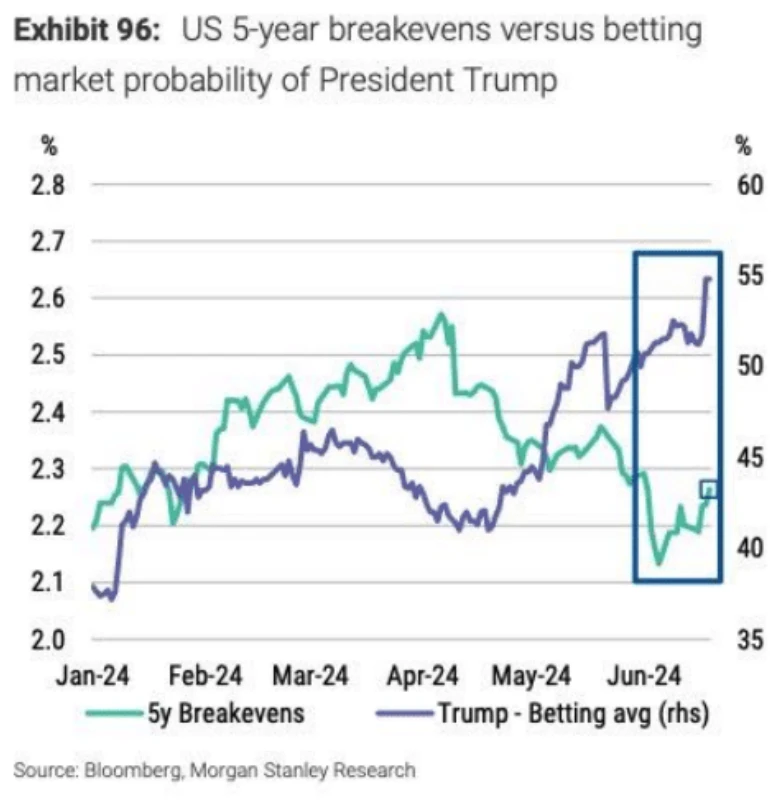

特朗普上台后,大幅提高关税预计将使专注于国内市场的企业受益,而非那些具有国际业务的企业。预计关税将轻微拖累美国 GDP 增长,对中国进口价格的影响同时可能推高通胀(这与联储降息想要的环境相反)。下图可见市场的通胀预期和特朗普胜选概率最近有同步上行的趋势,未来可能进一步联动:

-

市场最近随政治波动的情况不多,似乎低估了美国大选的不确定性,尽管共和党胜选的可能性很高,但民主党竞选人变动的可能性也在迅速上升。

-

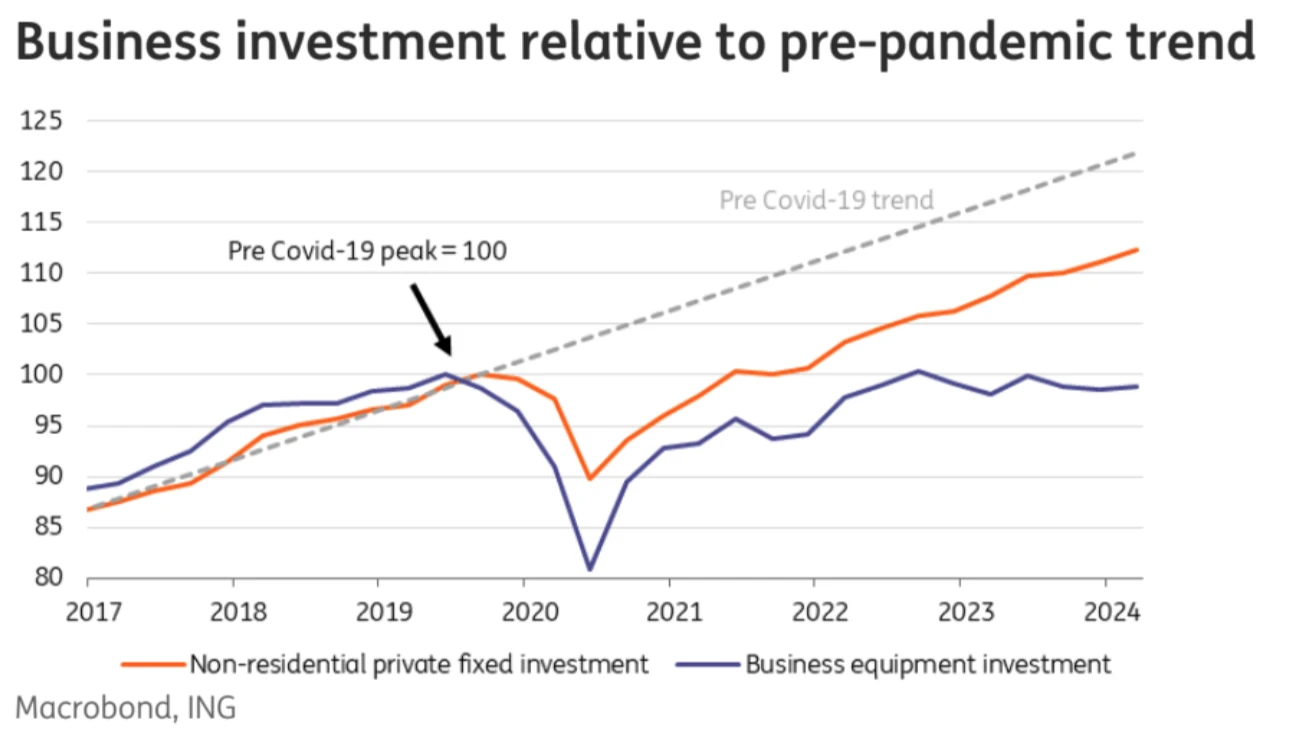

商业设备投资已经停滞不前,企业可能会因为担心新政府的政策变化而推迟项目,例如对石油和天然气勘探许可或外国电池制造厂的批准。这种政治不确定性使得企业对投资更加谨慎。

(如上图,尽管经济表现强劲,股市和企业利润创历史新高,但商业设备投资(实际量)却低于 2019 年的水平。尽管包括结构和知识产权在内的非住宅固定投资表现较好,但仍比疫情前的趋势低 8 个百分点。主要的改善归功于政府通过《半导体激励生产法案》(CHIPS)和《降低通胀法案》(IRA)提供的 1 万亿美元支持。)

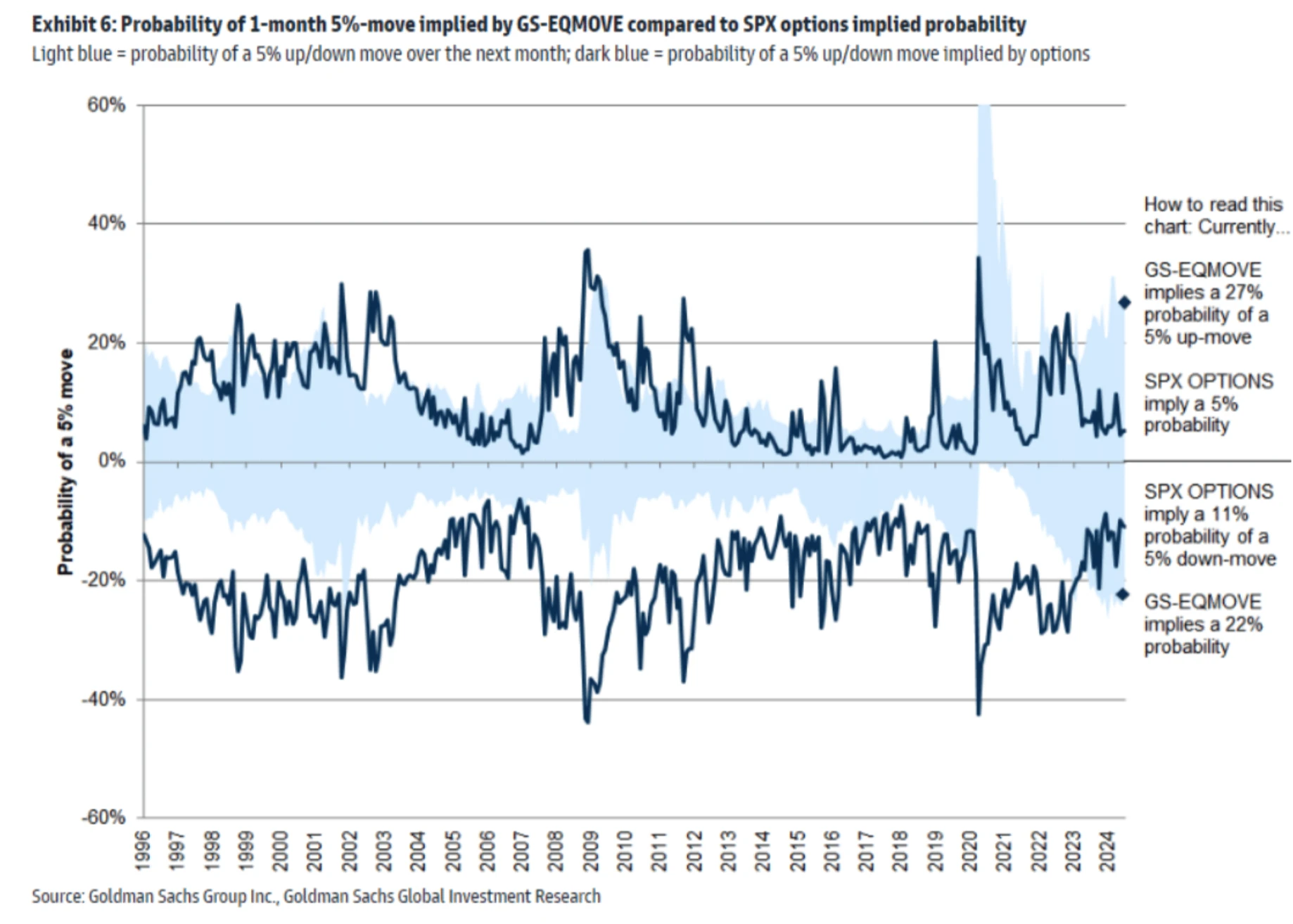

SPX 期权市场的隐含向上和向下的波动都很低:

受政策变化影响的行业

-

可再生能源与环境政策:如果特朗普再次当选,预计在环保政策上会有所放松,这可能对传统能源股有利,而对可再生能源股则可能是压力。

-

科技与大数据:科技行业在特朗普政府下可能面临较宽松的反垄断审查,尤其是大型科技公司,可能会从中受益。

投资风格和市场策略

-

增长与价值:在当前的市场环境下,增长型股票可能继续吸引投资者的关注,特别是在科技和消费领域。然而,根据政策的具体变化,价值型股票在某些行业,如金融和工业,也可能展现出吸引力。

-

利率敏感型股票:考虑到可能的经济政策和利率变化,这一类股票可能会因为其对利率变动的高度敏感性而表现出显著的波动。

华尔街和币圈要“感恩”中国

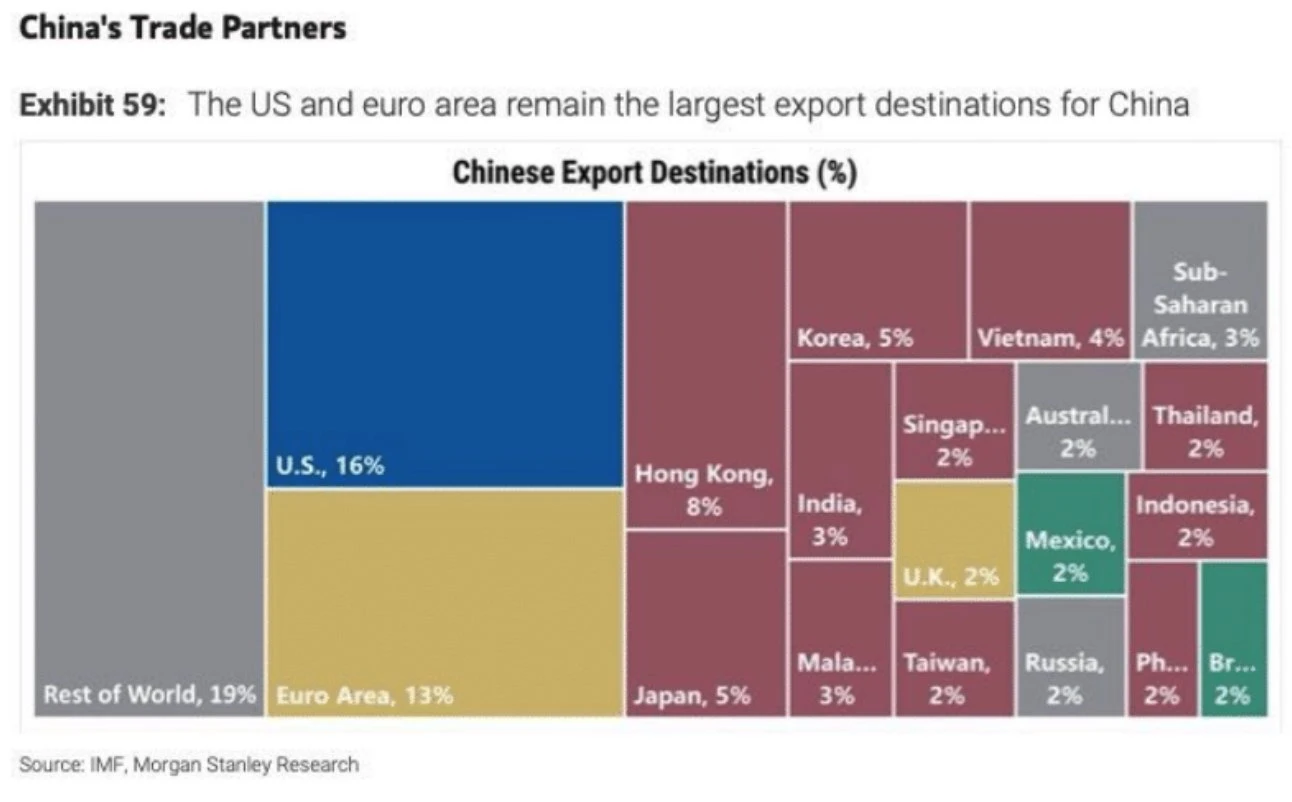

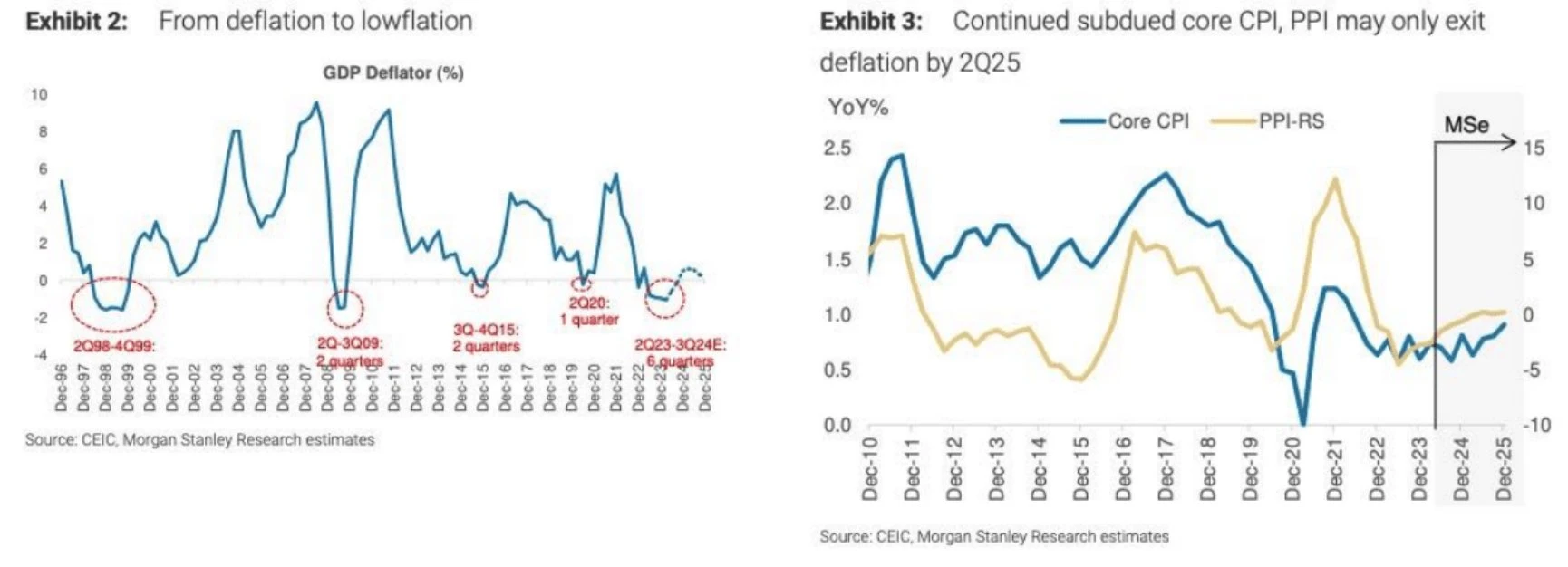

中国处于通货紧缩状态,政策措施还增加了过剩产能。作为世界最大商品出口国正在输出通货紧缩。其溢出效应贡献给核心商品通胀率下降约 0.5 个百分点,降低了欧美核心通胀率约 0.1 个百分点,。尽管总体效应是温和的,但可给欧美央行今年更多的降息空间 which 利好股票和 crypto

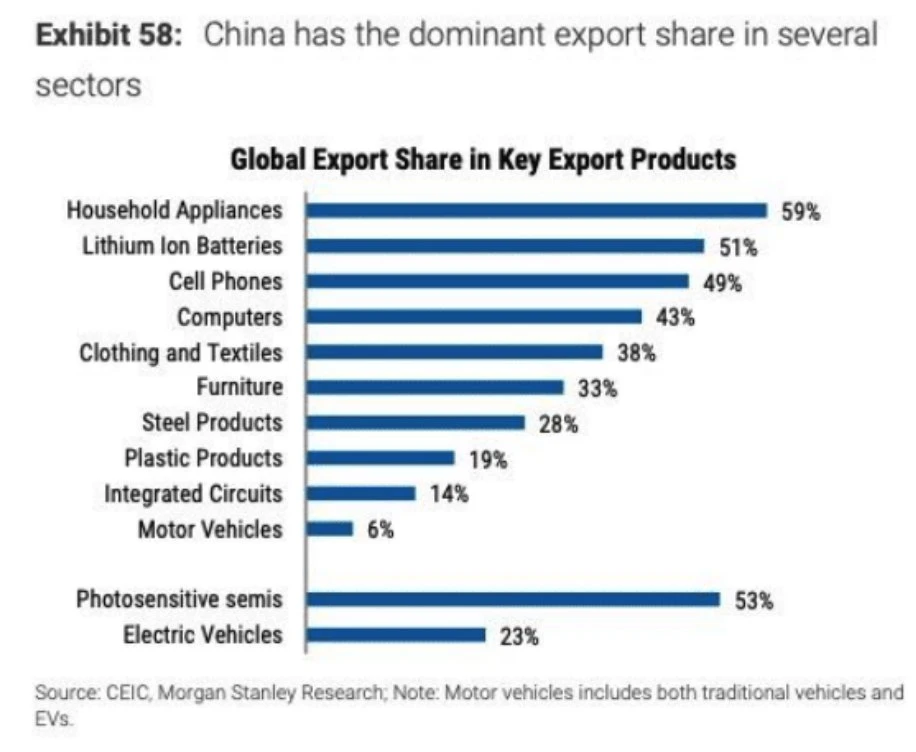

下图清晰地展示了中国在多个关键出口产品中占有显著市场份额。除了传统制造业领域仍然占据重要地位,如家电(59% )、服装和纺织品(38% )以及家具(33% )。此外中国在高科技领域的制造能力和技术水平显著提升,在锂离子电池和光敏半导体(摄像、太阳能)领域的市场份额分别达到 51% 和 53% 。:

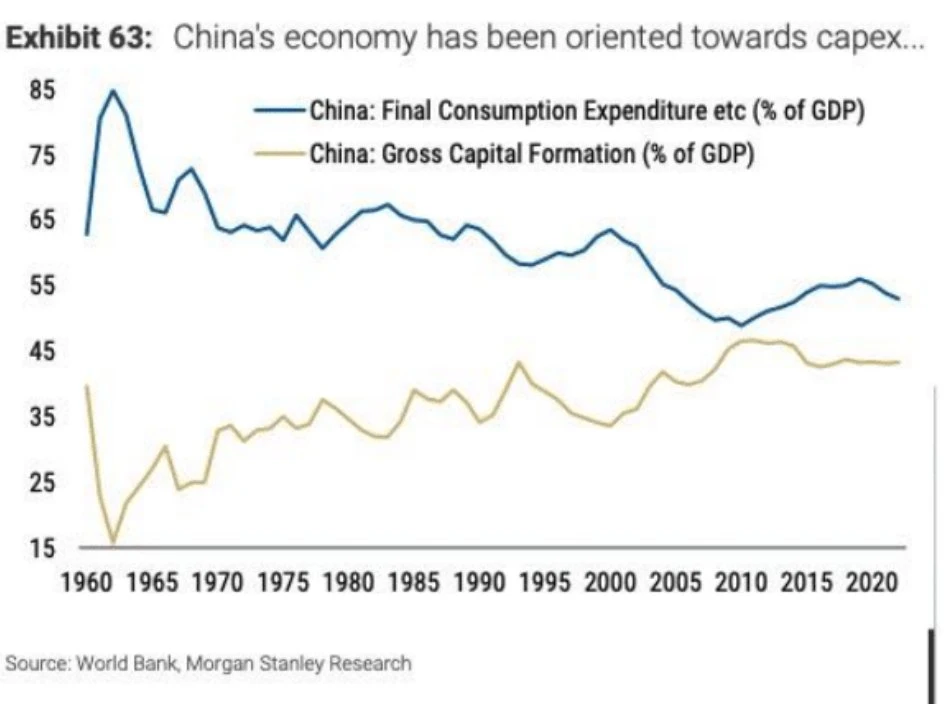

中国多年来采用投资驱动的经济增长模式,这种模式在短期内可以迅速提升生产能力和经济总量。下图可见中国的固定资本投资占 GDP 的比例显著高于消费支出。这表明大量资金被投入到建设新厂房、购买设备和扩展生产线等方面。这种模式可能超过市场需求的增长速度。

尽管中国的生产能力迅速提升,但全球经济增速放缓,尤其是在全球金融危机后,全球需求未能同步增长。这导致中国大量的产能无法得到充分利用,进一步加剧了产能过剩的情况。

如钢铁、煤炭、化工和房地产等资本密集度尤其高。这些行业的扩张速度尤为迅猛,但也最容易出现供过于求的现象。

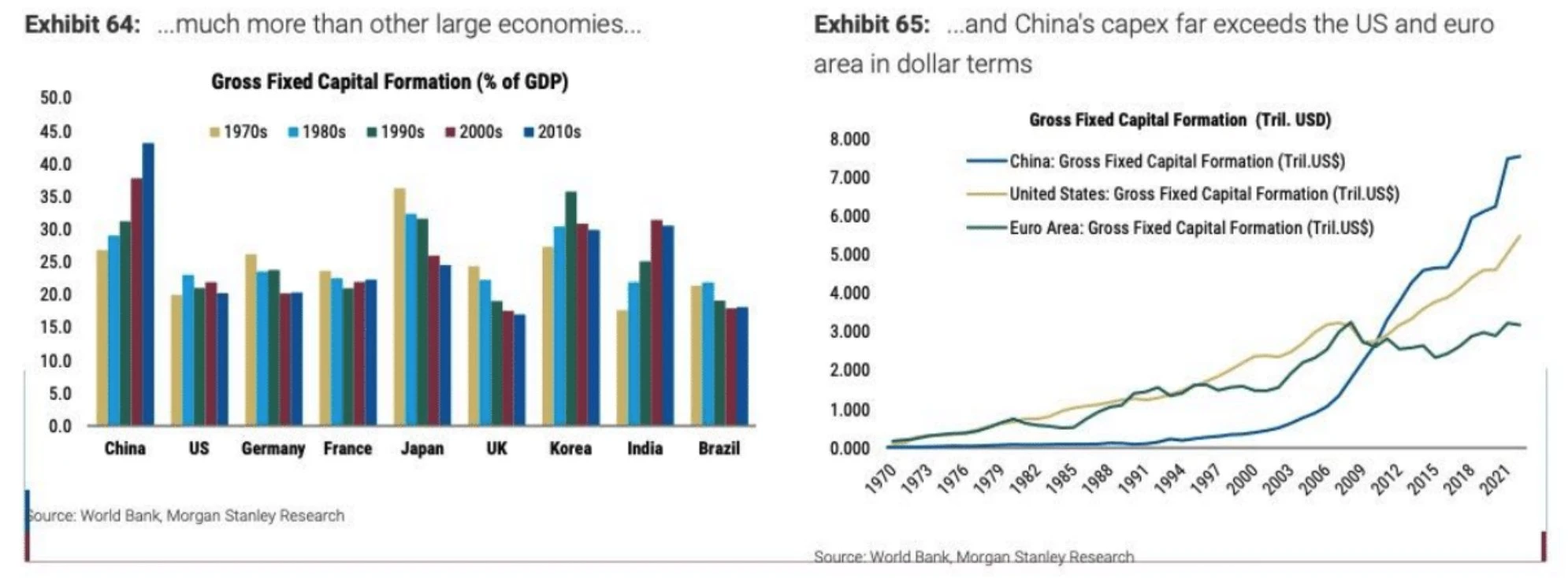

下显示了中国的资本支出水平高于其他主要经济体近 10 个百分点。以美元计远超美国和欧元区 85% 以上。政策主导的过度投资容易导致资源配置效率低下,资金和资源被大量投入到低效甚至无效的生产领域,而这些资源本可以用于更具生产力的行业或领域。长期来看,这种低效的资源配置会拖累经济的整体增长潜力。

摩根士丹利中国的 PPI 预计在 2025 年下半年才会结束通货紧缩。

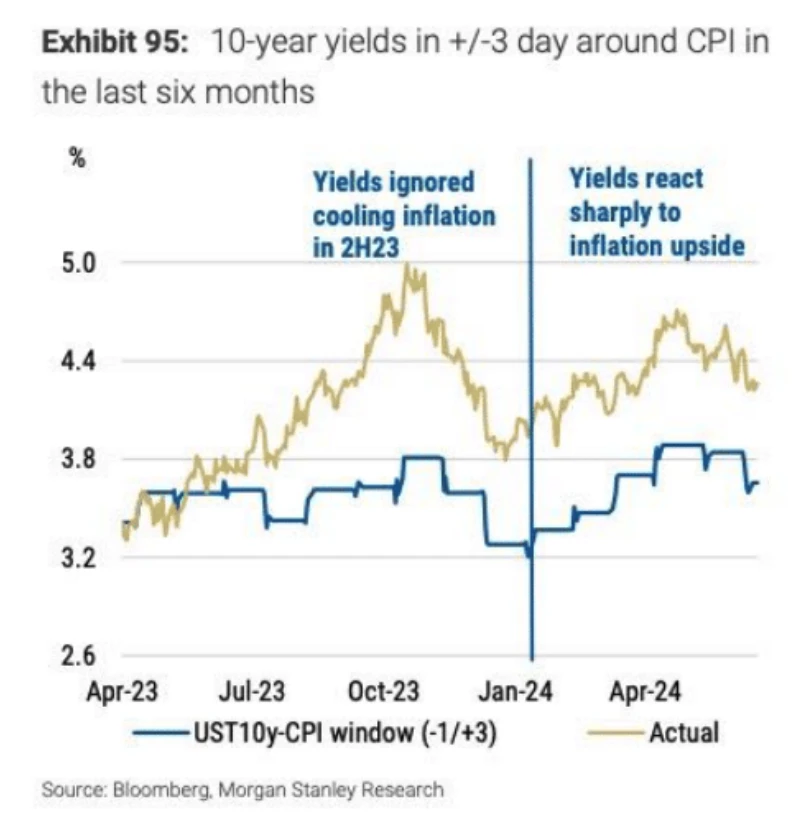

美国利率市场在今年对通胀意外表现出高度敏感性, 10 年期国债收益率在 CPI 发布的前后三天内波动幅度达到 80 个基点。

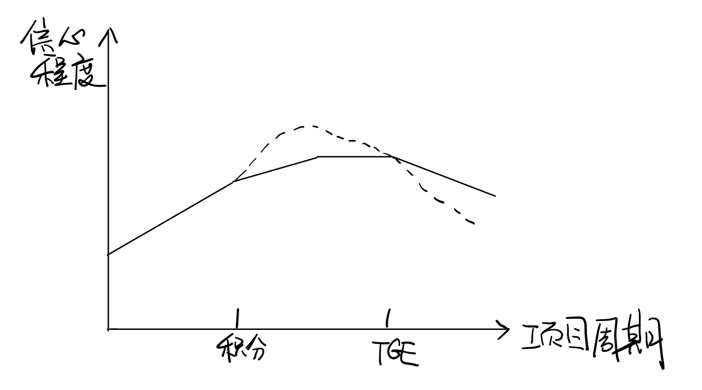

尽管市场对 2023 年下半年通胀降温充满信心,但通胀上升的意外动摇了这一信心,导致市场强烈反应。下图显示在 2023 年下半年以后,市场对通胀冷却的预期反应平淡,但对通胀上升的意外反应剧烈:

市场对通胀上升的剧烈反应可能是由于对短期数据的过度关注,忽视了季节性因素、通胀的广泛性、长期趋势以及实际经济基本面的考量。此外,对央行政策调整的预期可能也被过度放大。综合这些因素,市场的反应显得不完全合理,来自中国的通货紧缩影响将对美国核心 CPI 施加下行压力,预计这一趋势将在未来继续。

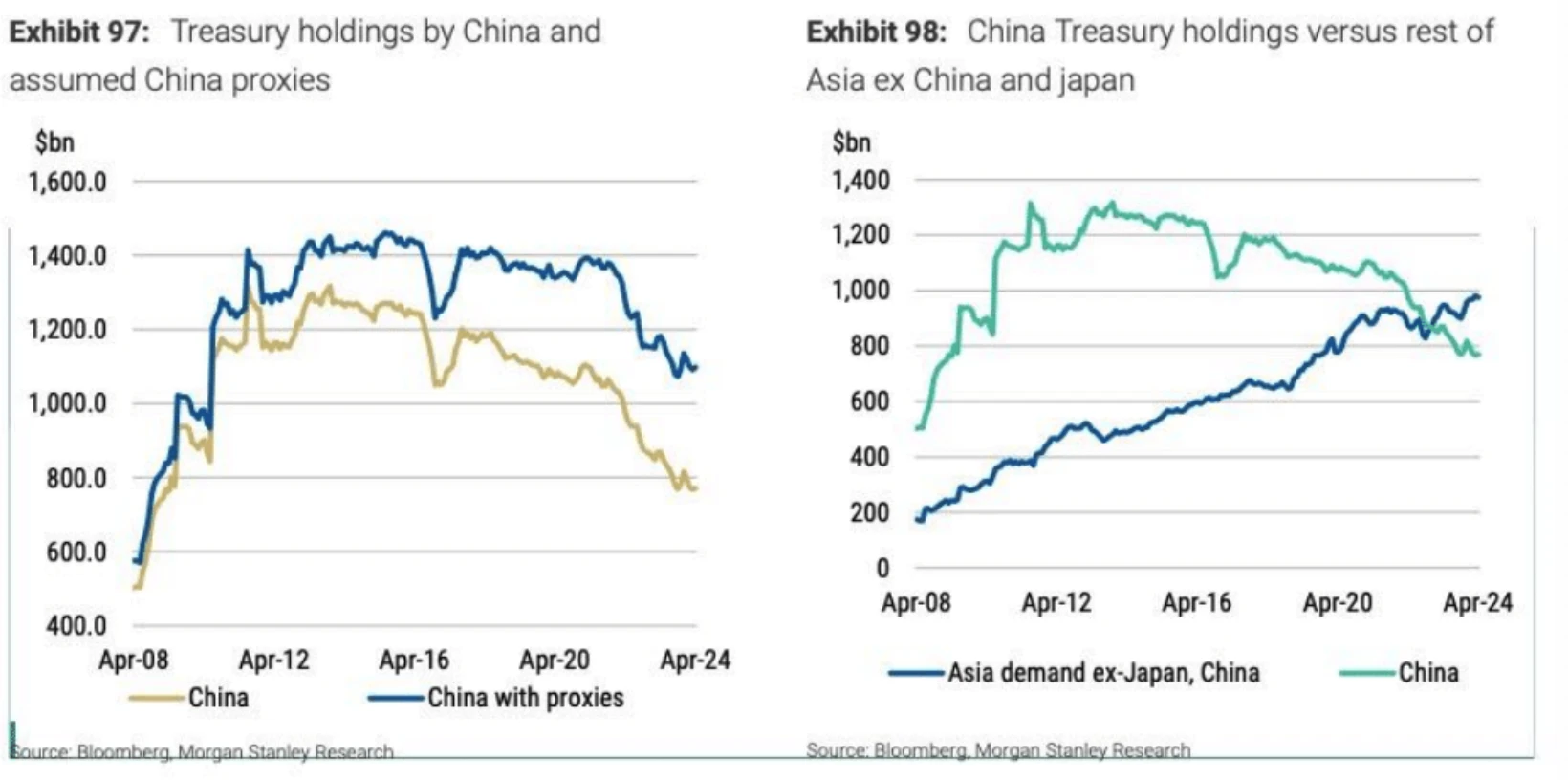

尽管中国在美国市场的份额下降,但净出口的美元价值上升,所以中国出口的增长可能会增加其对美债的需求,而不应该减少。

图 97 显示,中国及其代理持有的美债数量有所下降,但并未如预期般急剧减少。图 98 显示,除中国外,亚洲其他国家对美债的需求一直在增长,部分抵消了中国需求的下降。

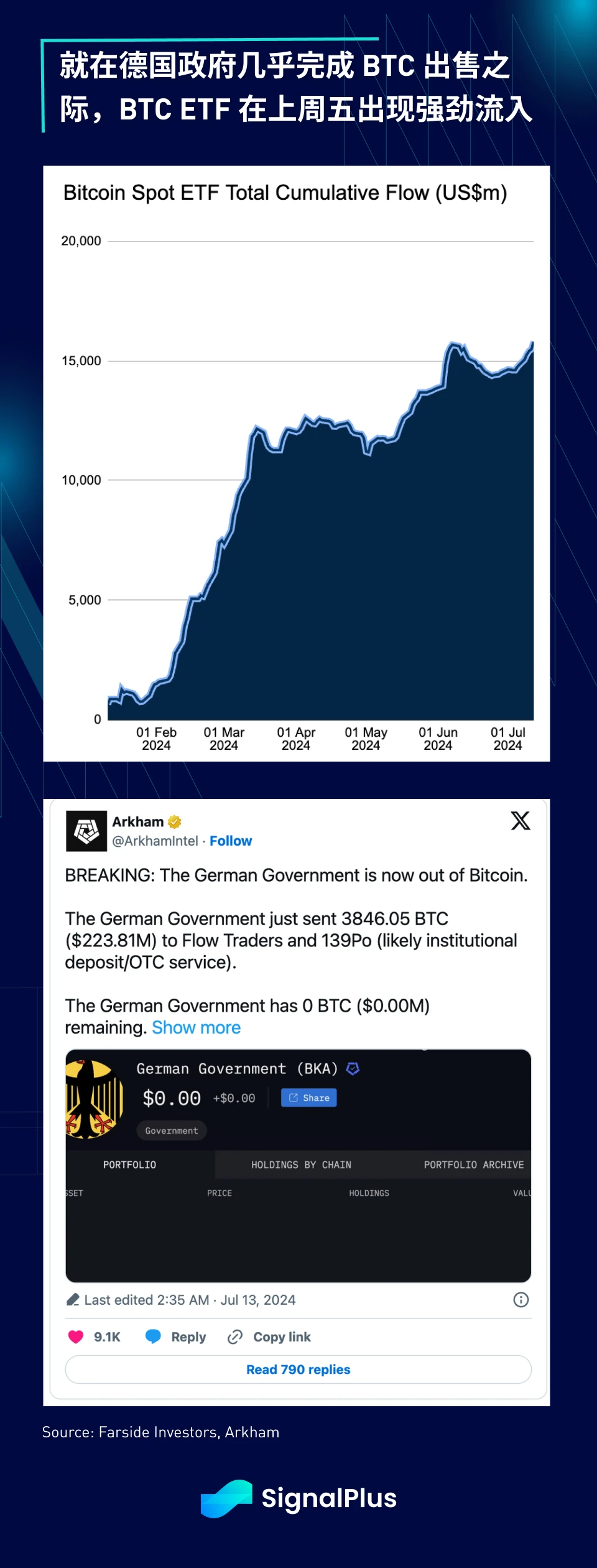

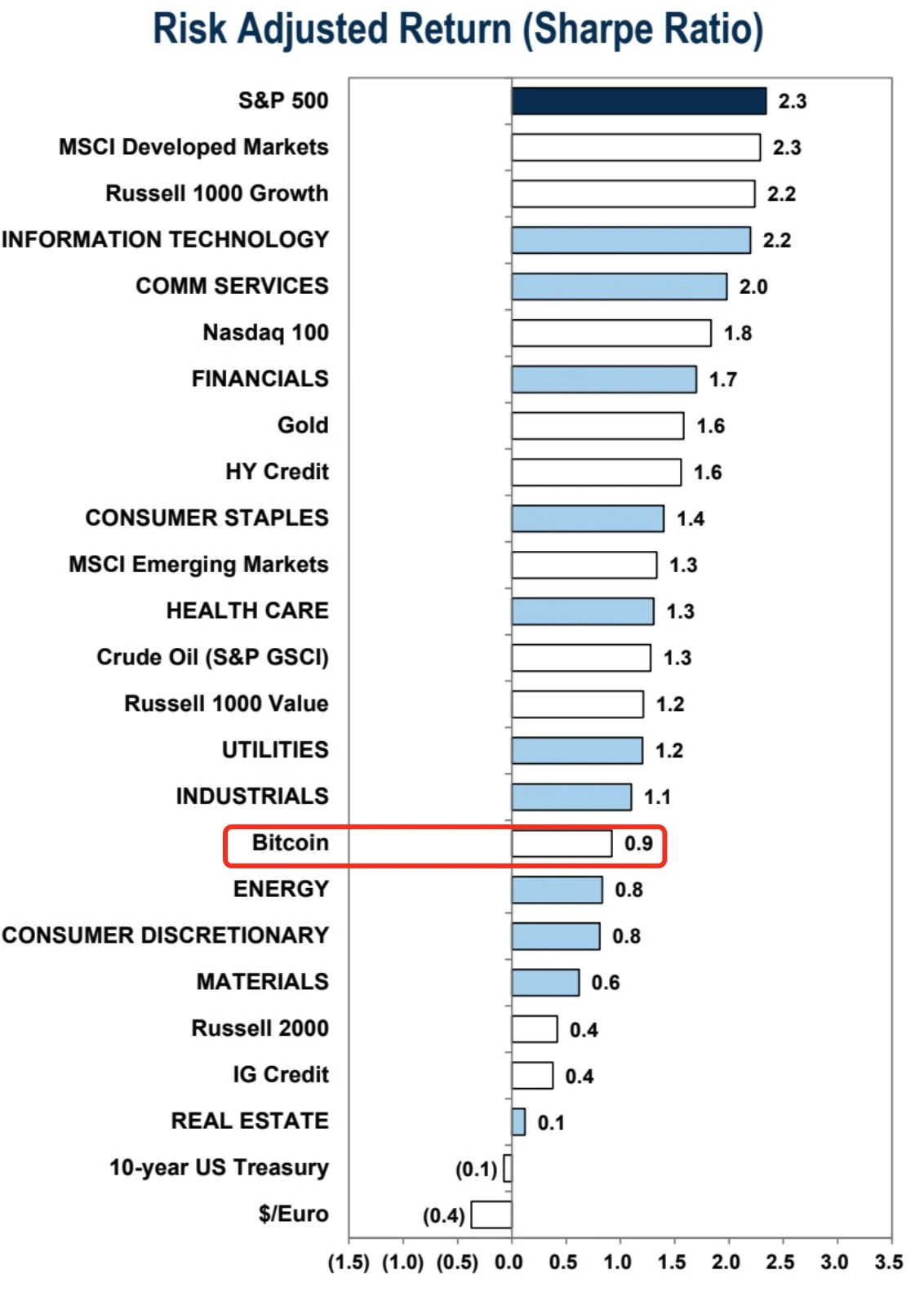

BTC 难得的落后

年初至今为样本的话,btc 风险回报比大幅低于美股了,这样的情况在历史上并不多见。主要因为最近一个月的意外大幅下跌,就在 6 月初 btc YTD 的 sharpe 还有 1.8 高于 spx 的 1.7

可能产生误读的信号…

历史上,一些经济指标被视为预测衰退的可靠信号,但在本轮周期中,这些规则似乎失效了。例如:

-

收益率曲线倒挂:两年期和十年期国债收益率曲线倒挂已持续两年,传统上这被视为衰退的前兆,但美国经济仍未陷入衰退。

-

货币供应量(M 2):M 2 在 2022 年底急剧下降,通常这预示着经济下滑,但经济依然稳健。

-

ISM 指数:尽管 ISM 指数在过去 20 个月中的 19 个月都是负值,但经济并未陷入衰退。

-

Sahm 规则:当失业率从低点上升 0.5 个百分点时,通常预示衰退。尽管失业率从 3.4% 上升至 4.1% ,主要原因是劳动力供应增加而非需求下降,当前失业率仍处于低位。

1990 年代美国经济曾经历类似情况,当时也有多项传统的衰退信号出现,但经济并未立即陷入衰退,而是经历了一个长时间的扩张期。这表明历史上的相似信号并不总是意味着立即的经济衰退,当前的经济状况可能也会类似。

贝莱德 BUIDL 突破 5 亿美元,MakerDao 计划为美债资产配置 10 亿流动性

RWA 虽然一直没有爆炒行情,但行业稳健的进展一直不停。

根据 Etherscan,BlackRock BUIDL 推出不到四个月,目前持有价值 5.028 亿美元的代币化国债 。

在 RWA 代币化公司 Ondo Finance 购买更多 BUIDL 并将其用作其 OUSG 代币的支持资产后,这一里程碑得以实现。

加密借贷平台 MakerDAO 是规模 50 亿美元的稳定币 DAI 背后的协议,该平台上周发布新计划,欲将其储备中的 10 亿美元投资于代币化的美国国债产品。包括贝莱德的 BUIDL、Superstate 和 Ondo Finance 在内的该领域的顶级参与者正在排队申请该提案。10 亿美元意味着存量美债 RWA token 规模 55% 的增长!

从收入角度上来说 10 亿付息(4.5 ~ 5% )资产的转换意味着协议每年 4 ~ 5 千万美元的额外收入,占目前收入的接近一半,按 PE 估值法是较明显的利好。不过届时也有可能从存量资产中进行转换,如果是这样则在财务上没有直接的利好,只是降低了底层托管的风险。不过这可以成为 Maker 跳出自己的小圈子,与传统大机构绑定的关键转变。

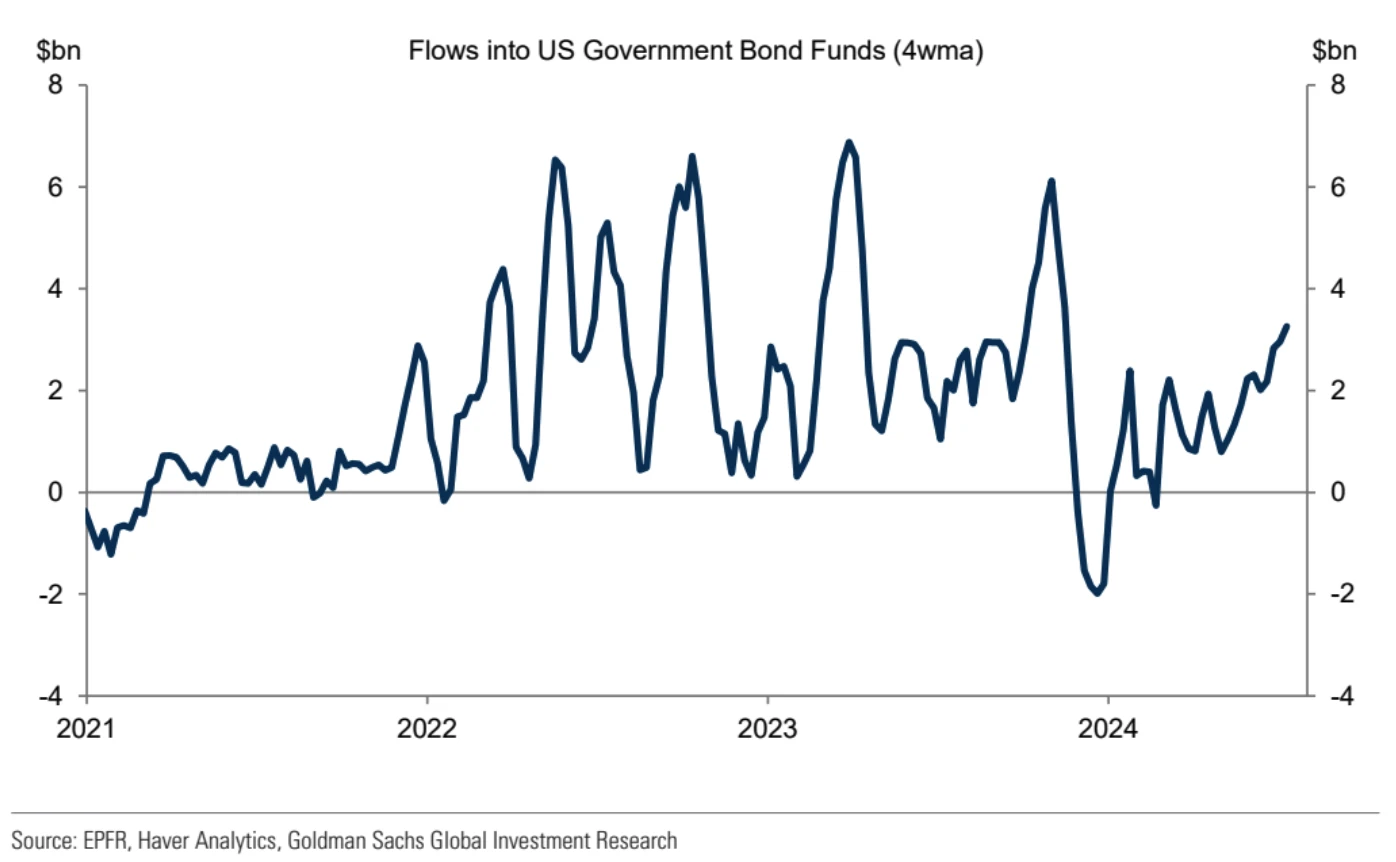

资金流和情绪一览

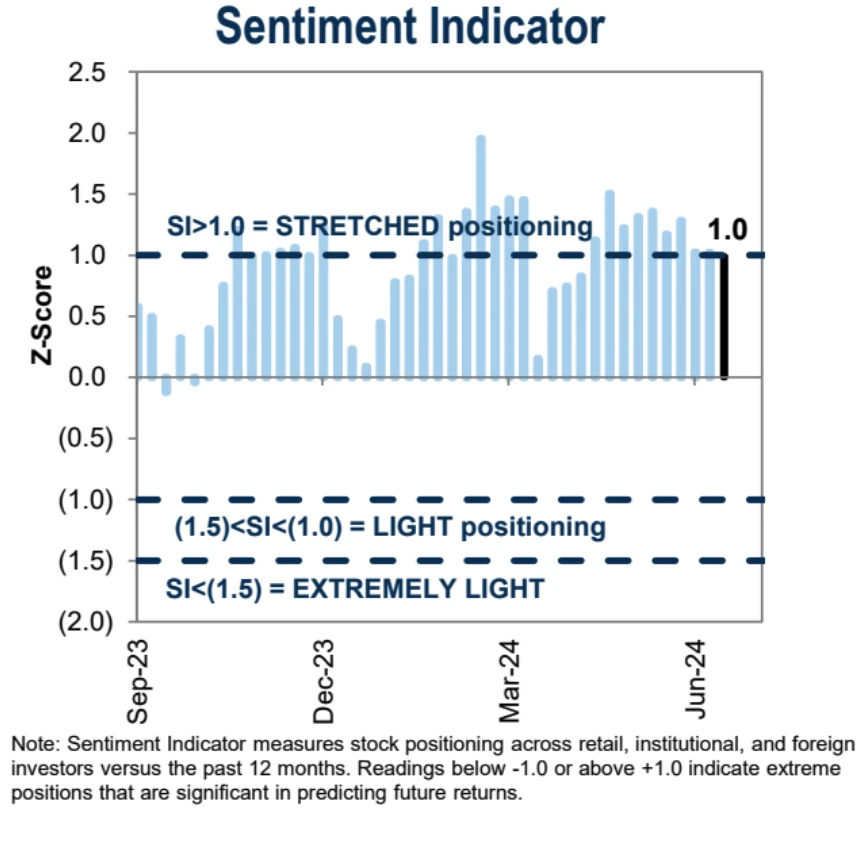

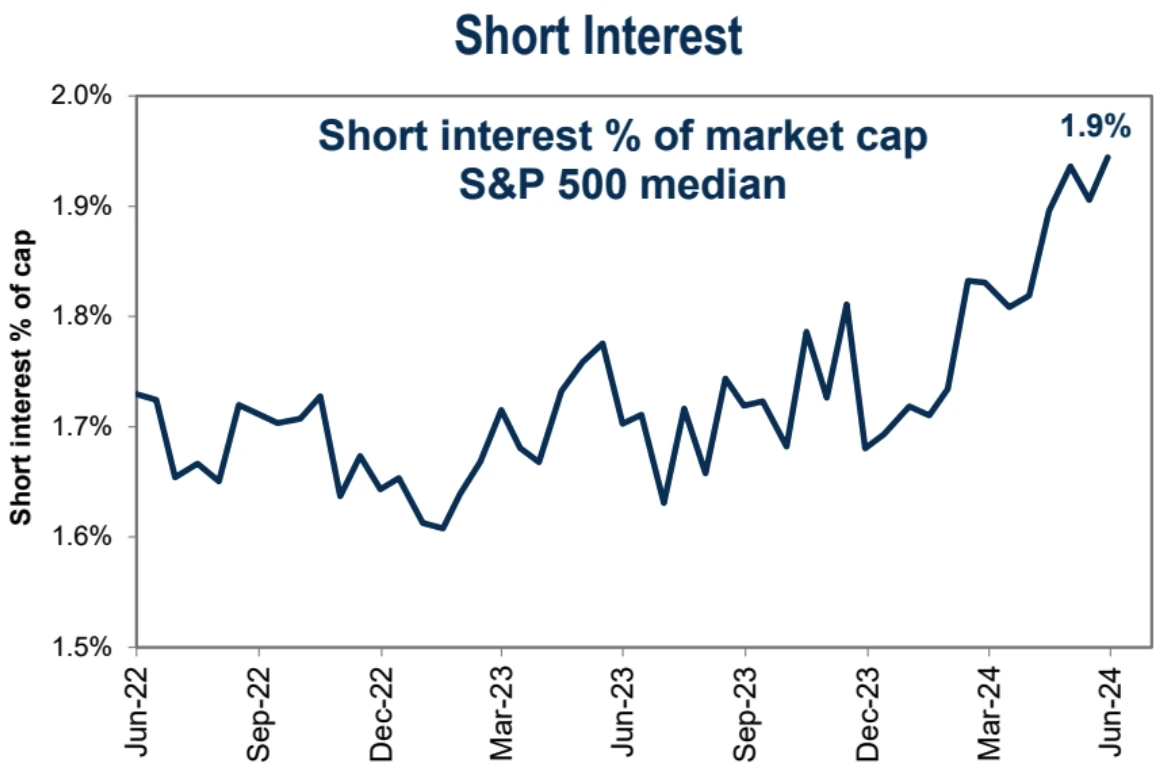

美股空头比重 6 月略有上升接近 4 年来最高水平,但总体水平仍然不高(高的时候可以到 3 ~ 4% ):

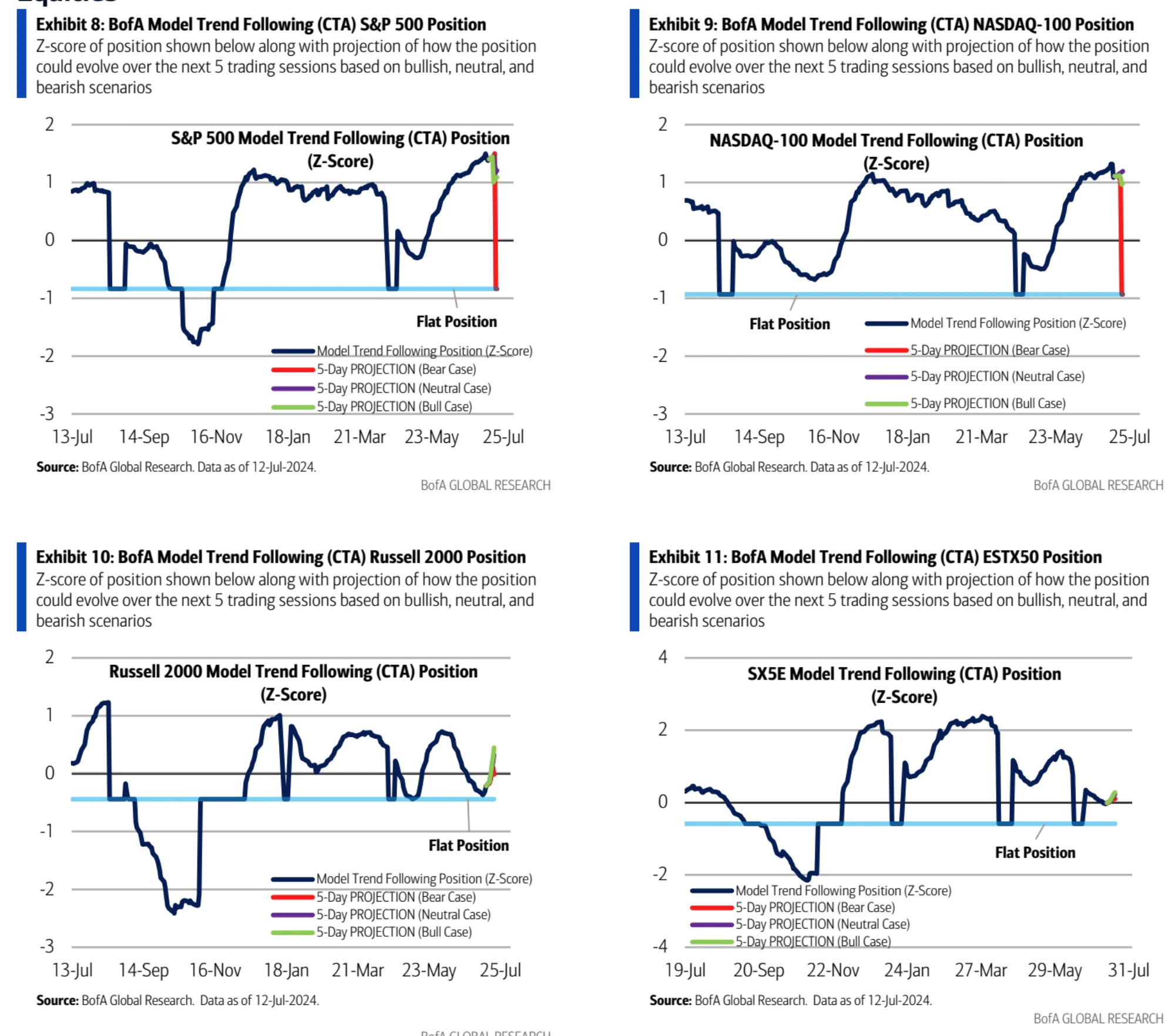

BofA 对不同股指的 CTA 头寸的分析和未来五个交易日的预测显示 SP 500 头寸 Z-score 接近 2 ,头寸较高。NDXZ-score 接近 1 ,中等偏高水平,Russell 2000 头寸较为中性,上涨概率大。

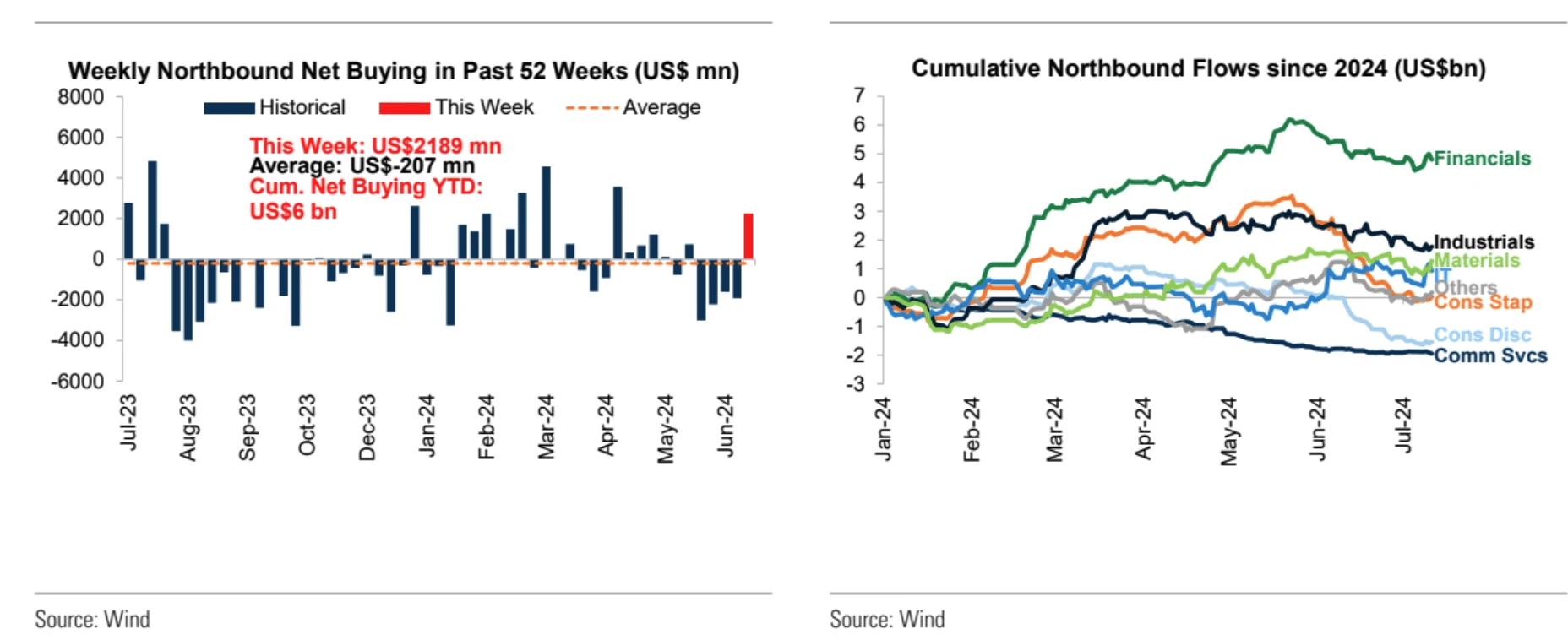

大 A 北向资金本周净买入 159 亿元创下 11 周最高,并一举逆转了连续四周的净卖出