撰文:Zixi.eth

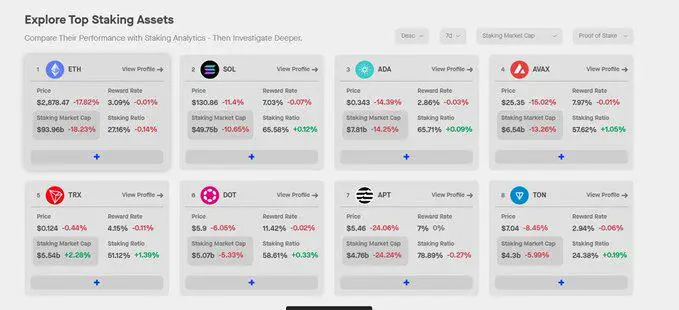

Ton ecosystem 还是比较早期。Ton 很有机会,但是 Ton ecosystem 的项目对体量大的基金来说可能没机会。

1.在去年下半年 Ton 开始做生态后,我们在今年就看到了 ton ecosystem 的第一波爆发。总体来看,Ton foundation 的执行力非常好,不到一年的时间就初具雏形。

2.Ton foundation 很清楚哪些应该去中心化来做,哪些应该中心化来做。例如钱包和支付来中心化做,这是微信当年的核心竞争力之一,Ton 也很清楚。只有解决了资金托管安全问题(大家都会相信 TG 的技术,钱包不会丢),资金简单支付(不需要再用繁琐的银行卡支付,全部链上走 Ton/U),以及简单好用后(不需要向 metamask 或者是 okx wallet,或者是早年淘宝买东西跳转 78 次),才能真正的做到 web3 版本的微信支付。其他的生态采取 crypto native 的思路,全部外包出去,激励社区来做。

3.生态项目盈利模式不再需要像单纯的 web2/3 项目,盈利模式开始多元化。Web2 的模式可以 web2 收广告费,可以卖用户给交易所,可以在游戏中卖增值服务,可以收取订阅费,可以不发币。Web3 的模式可以收取 defi 等金融协议费用,可以卖 NFT,可以发币。

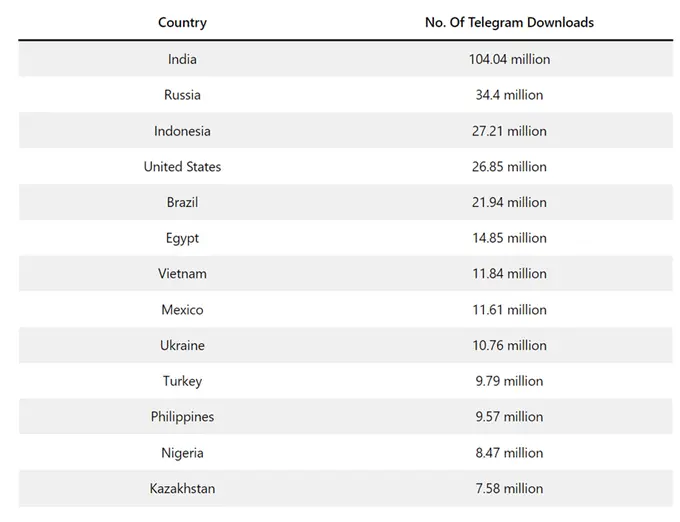

4.TG 的特点是有基础流量,解决了支付的问题,这些用户有一定的 crypto 知识,但是用户分散在低价值地区,大多数用户的单位价值不高。这是否意味着 Ton 上不应该做 web3 金融类的工具,而是更应该偏 web2 的流量打法?

5.Ton ecosystem 本身就是一个 HTML5 的 web2 公司,只不过在支付 / 结算层面加了区块链。同样,为什么这些项目一定要加 Ton 呢?理论来说,完全可以利用 tg 的流量,然后再用 polygon,或者是 solana,或者是其他 L2。回归本质,TG 有的是流量,Ton 提供的是结算。其他的生态项目不一定要重零开始,直接加上 Ton 即可(正如 travala 订机票酒店,Oobit crypto 支付,Ton 都是一个很好的点缀,而不是核心)

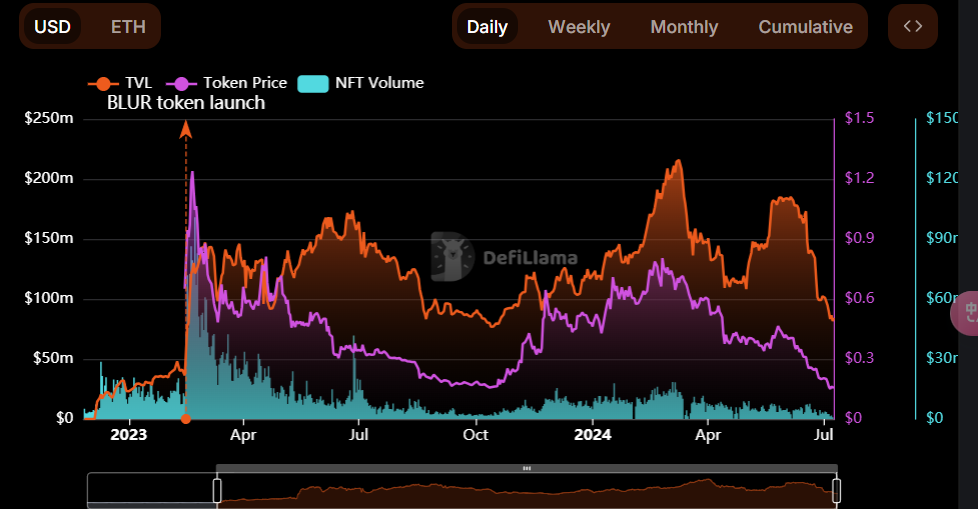

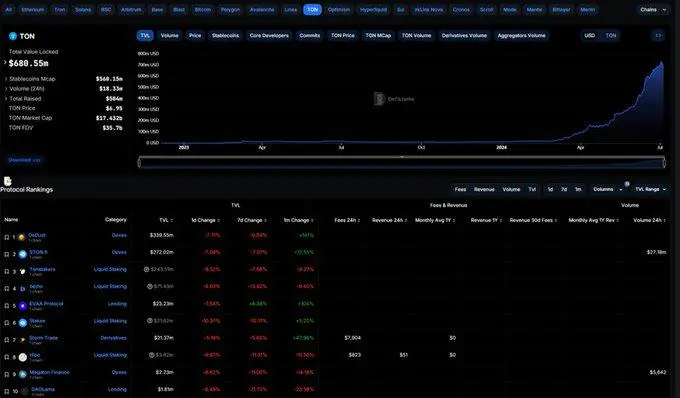

6.链上 TVL 增长较快,但是受限于 Ton 的市值还不大,因此天花板也会相对较小。搞 DeFi 还是应该在 BTC 以及以太坊上做。但是 Ton 不同于 BTC 和以太坊,Ton 的筹码相对集中,Ton 的核心利益 holder 们是否有金融需求?我个人对非 BTC 和以太坊的资产端创新保守,这已经不是 defi 和金融的年代了。

7.TG 上是一个完全没有监管的环境。这就意味着做流量和赌场生意的,完全可以不受法律的监管。

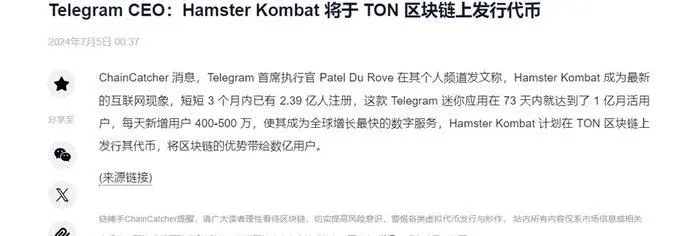

8.目前看下来,项目在上面做生意可能比投资更 make sense。已经有大批项目跑下来有相当规模的收入,例如 catizen 收入超过 1000 万美金,hamster 日入百万美金。但是作为投资人来下场投资,盈亏比不高。

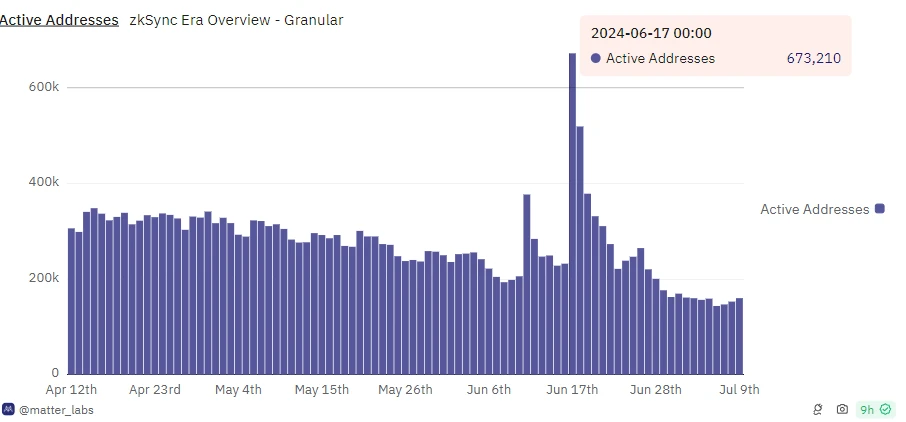

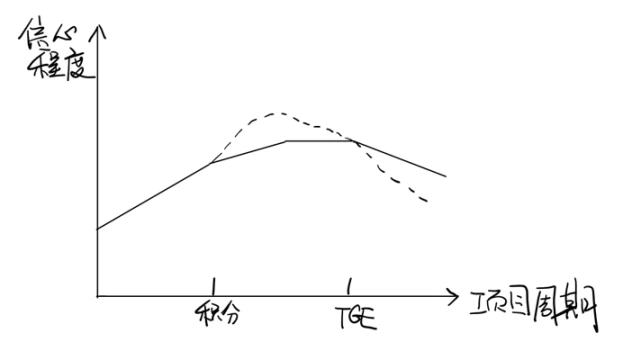

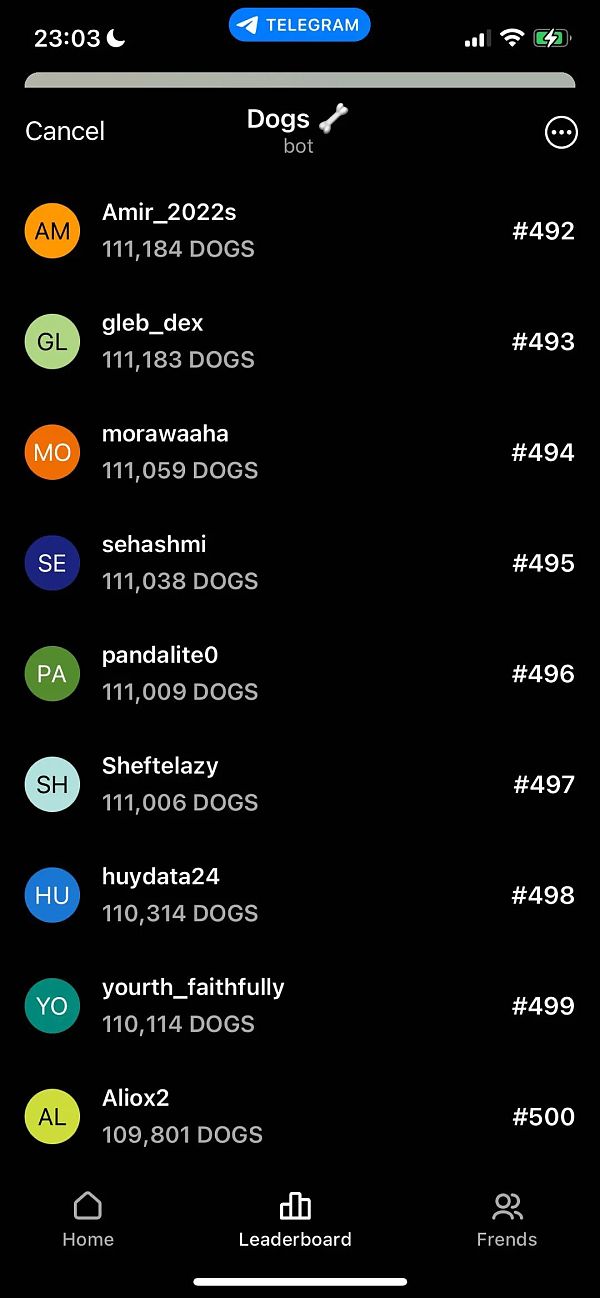

9.这里做项目的生命周期可能更短。例如 Catizen,Hamster 的用户多是撸毛党,token 一发,撸毛党一砸盘,项目基本就结束了 50%。是否会可能演变成极致的 ROI 回本生意?

10.众包类的项目,可能天生适合在 TG 上扎根。也正是因为 TG 聚集了大量非高价值人群(用户画像可能和 YGG 有点像),有正向现金流的众包项目,是否适合在 TG 上做?例如数据标注,自动驾驶的数据采集,外卖配送。

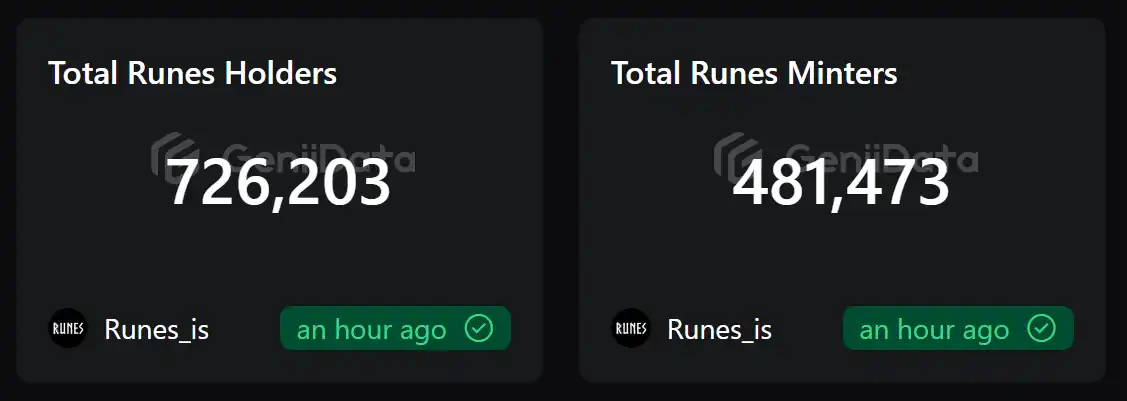

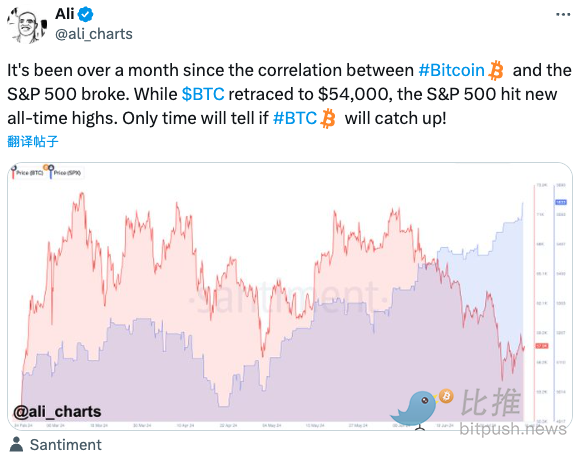

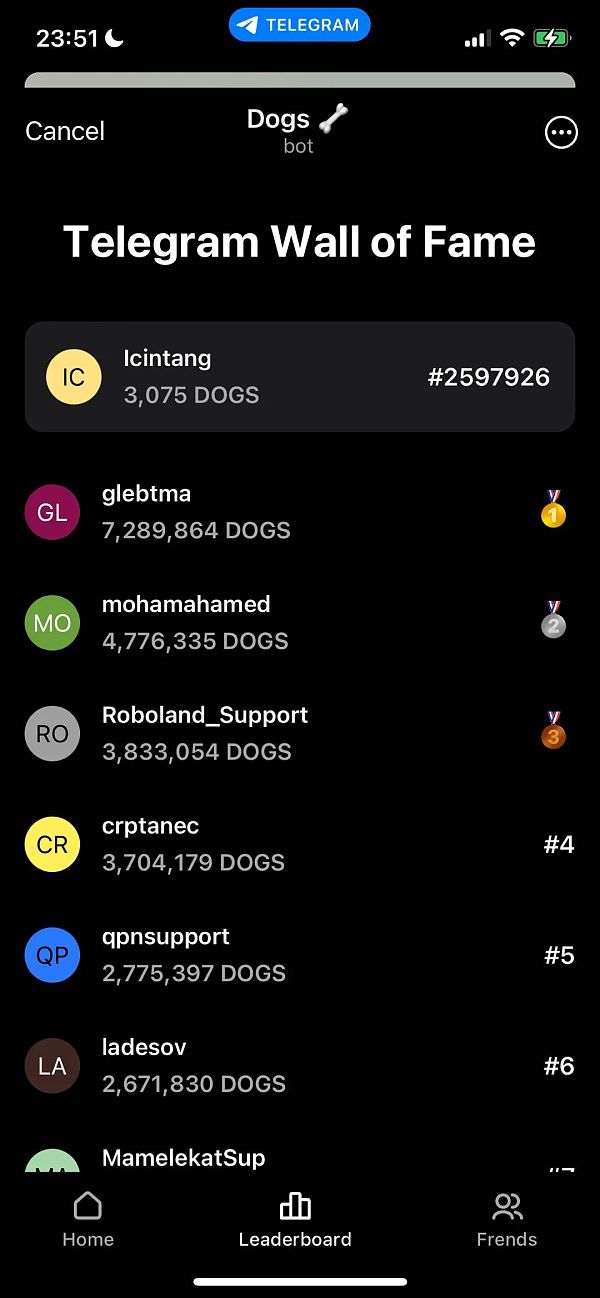

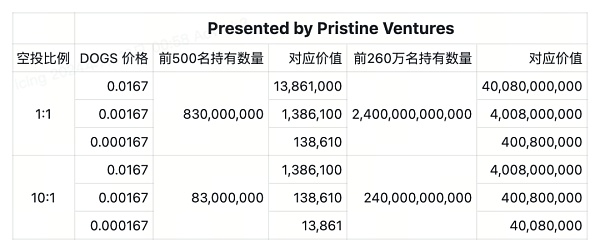

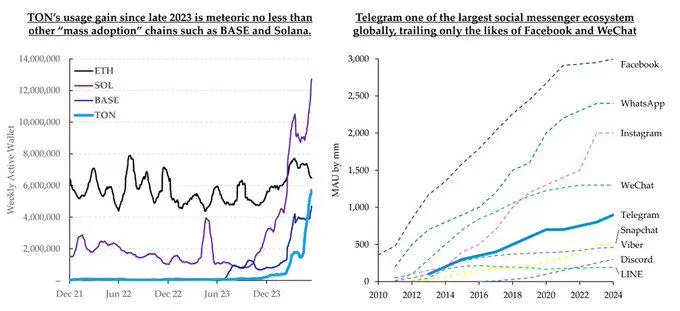

1/nTG 是目前第五大社交平台,于 2013 年由 Durov 两兄弟创立。Ton 于 2017 年立项,21 年下半年上线主网,23 年才开始发力正式做推广和运营。Ton 的可比对象是 Solana 和 Base,这是因为 solana 和 base 均为高性能公链,且 2C 属性很明显。Solana 之前背靠 FTX,Base 背靠 Coinbase,Ton 背靠 TG,均有一定的流量载体。从目前的 Weekly active wallet 看来,Ton 的增长超越了 Base,目前接近 solana 的一半。目前 Ton 的打法全面照抄微信小程序,开始自己独特的 web3 之路。 ( 图片来源:folius ventures)

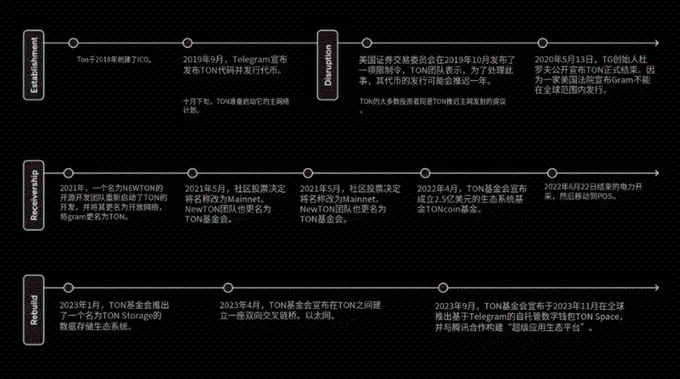

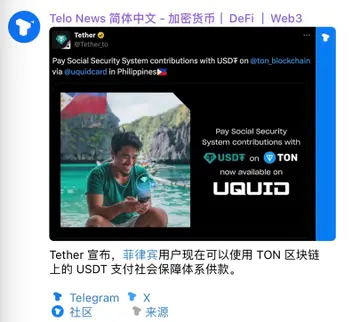

2/n13 年 Durov 两兄弟创建了 TG;18 年 Pavel Durov 启动了 TON,并 ICO 了 17 亿美金;20 年在 SEC 的纠缠下,TG 放弃了 Ton 的主导开发;同时,TON 社区成立了 Ton Foundation 来继续主导 Ton 开发;21 年 9 月上线主网并发币;21 年 -22 年初这段时间 Ton foundation 和矿工积蓄了 80%+Ton 筹码;23 年 9 月 TG 宣布独家和 Ton 合作,生态打法全面复制粘贴微信小程序;24 年 2 月,Pantera 重仓 $300m 于 Ton;24 年 4 月 Tether 开始在 Ton 上部署 USDT,用户能够通过 TG 开始转账;24 年 6 月,Notcoin/Hamster/Catizen 等开始在 TG 爆火。

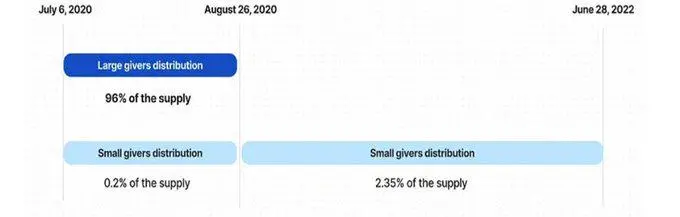

3/n筹码高度集中的风险需要考量。 合约地址有两种类型:Small Givers 和 Large Givers。后者每次分发更多的代币(每次分发 10 万枚,而不是 100),但需要更多的计算能力。 Telegram 于 2020 年 7 月 6 日启动了代币挖矿,通过系统地址向 20 个合约转移代币,这些合约分发代币。 挖矿从 2020 年 7 月 6 日持续到 2022 年 6 月 28 日,但几乎所有的代币发行都在前 51 天分发完毕: 从 2020 年 7 月 6 日到 2020 年 8 月 26 日,Large Givers 分发了 48 亿(96%)代币,Small Givers 分发了 990 万代币(0.2%); 从 2020 年 8 月 27 日到 2022 年 6 月 28 日,Small Givers 分发了 1.173 亿代币(2.35%)。 值得注意的是,共有 3278 个唯一地址参与了挖矿,但只有 248 个地址参与了 Large Givers 的分配。因此,我们知道 96% 的 TON 供应量分配给了 248 个地址。此外,这 248 个地址紧密关联:我们发现许多矿工地址组彼此关联,并具有相同的模式,如挖矿的开始和结束时间或挖出的代币的操作。我们还发现了一些散户活动,但大部分代币供应是由一群相互关联的巨鲸挖掘的。 来源:Whiterabbit

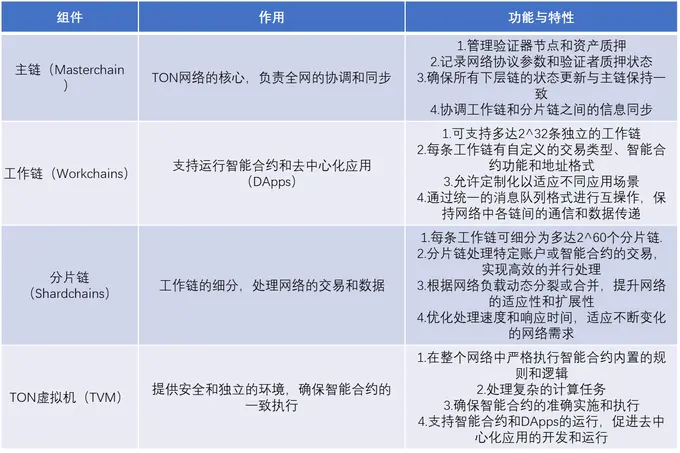

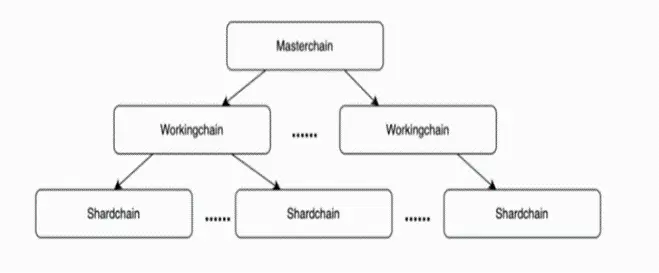

4/n 从链本上的结构来看,在 2021 年看来是很好的技术路线。直接把链模块化了。 Ton 的开发语言不同于 web2 主流以及以太坊 EVM 的 solidity,Ton 自研了 TVM(Ton virtual machine),采用 Fift,FunC 和 Tac 三种语言编程,这三种语言是 Ton 上专门的开发语言,相对较新。整体的开发者生态相对早期,主要还是因为编程语言相对早期的原因。 FunC 是一种专门为 TON 区块链上的智能合约编程而设计的高级语言。它是一种领域特定的、类 C 语言的、静态类型语言。FunC 被用来编写智能合约,然后被编译成 Fift 汇编代码,最终生成 TON 虚拟机(TVM)的字节码。Fift 是一种低级汇编语言,FunC 程序会被编译成 Fift 汇编代码。Fift 更接近底层,通常不直接用于编写智能合约,而是作为 FunC 和 TVM 字节码之间的中间表示。Tac 是它旨在提供比 FunC 更高级的抽象,同时保持与 TON 虚拟机的兼容性 FunC 是一种变种的 C 语言,和 C/C++ 会有点像。当初 Ton 选择 FunC 这门语言也是因为 TG 是用 C 写的,Ton 抛弃了 EVM solidity 的 crypto native 思路,将自己的功能定义为辅助 TG 做生态。这就注定了 Ton 不是为 Web3 Geek 设计的,更多的场景是落地在 web2 普通用户,说白了就是为 TG 的用户做的一条区块链,所以一些技术的影子,例如高并发,异步结构,就是参考了 web2 的架构。所以打法从开发者生态看,非常 web2+web3。这在后面的生态发展可见一斑。

5/n 为什么现在 ton ecosystem 引起了大家的关注 1.真 web2+web3。TG dapp(小程序)有 web2 主营业务,crypto 只是一个 value add,例如游戏能够通过广告等 web2 盈利模式来创造大量收入,能够避开原来花钱做营销做数据 + 上所 + 割一波就跑的 crypto 模式。此外,通过 crypto global payment,跨境电商 / 出海业务 / 机酒预定等能有新的支付拓展渠道。 2.开发成本低。大多数小程序可以通过 HTML5 进行部署,而且 TON 提供了一系列的技术开发文档和模板,使得开发者无需从头编写代码即可完成部署。据反馈,具有 Web2 背景的项目方在两三天内即可完成一个小程序的部署工作。 3.对于 Web3 而言,Ton ecosystem 为项目方开辟了新的可能性,不再执着于 Infra/DeFi 等 crypto native 赛道,支持开发者构建基于社交、游戏、电商、跨境业务等多领域的产品,从而拓宽了项目方的选择范围。 最后,开发者在 TON 生态系统中开发时,可以在 Telegram 一个平台上完成多种产品的交互和融合。对于用户而言,TON 生态系统的小程序应用在交互方面具有明显优势,用户无需离开 Telegram 平台,即可通过点击钱包小程序完成一站式的交互操作,无需切换至如 MetaMask 等外部钱包。此外,Telegram 上的钱包已经支持用户用法币 OTC 入金,即用户可以直接使用信用卡购买加密资产,实现从资金注入到链上各种应用的无缝交互。

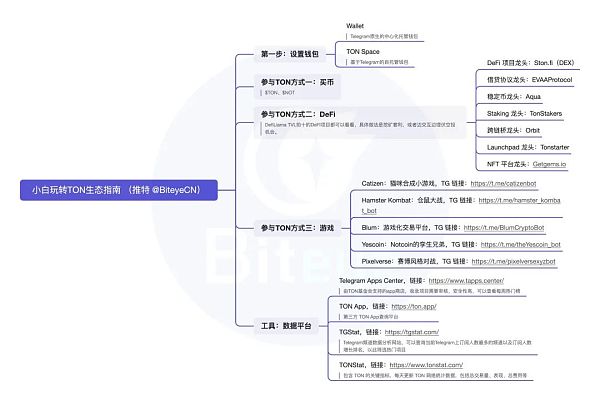

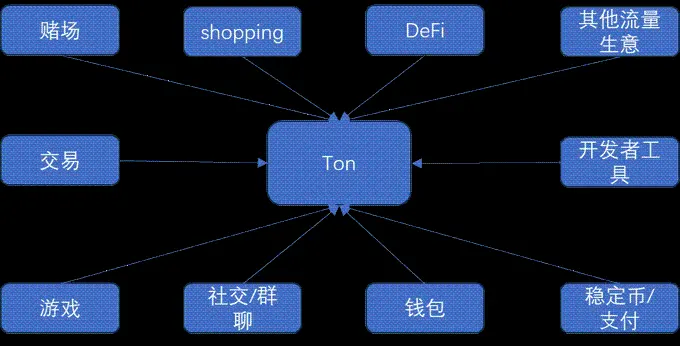

6/n 下面是 Ton ecosystem,目前发展比较火热的是游戏以及社交等。目前的游戏生态多为 tapgame,即点点点,三消等土味小游戏,多用 html 界面 +crypto native economy+ 广告费盈利,但是用户极多,是目前的爆款。Ton 生态上,游戏依旧处于红海竞争状态,但是跨境电商,加密支付等偏 web2 场景相对蓝海。

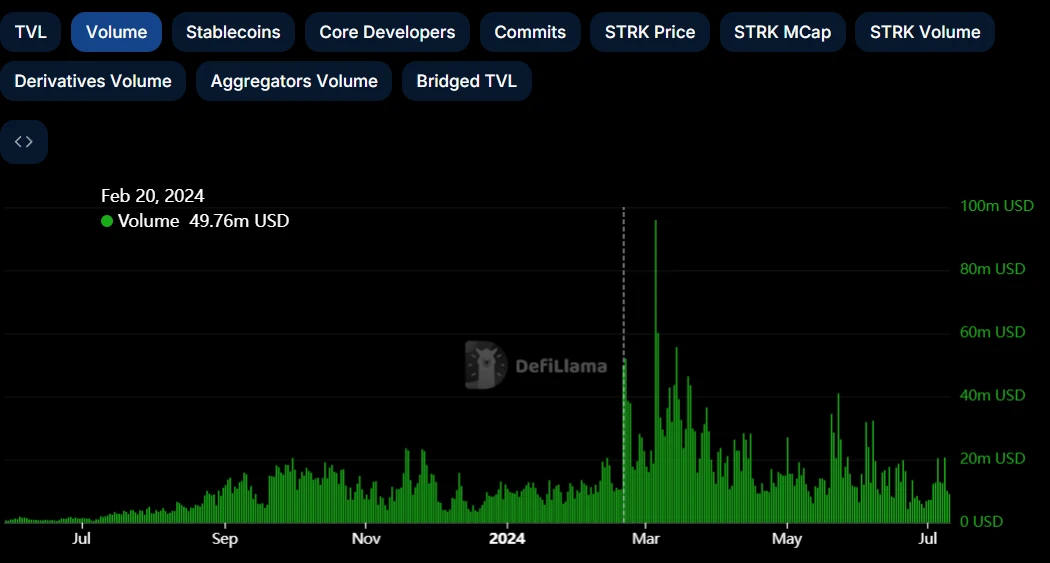

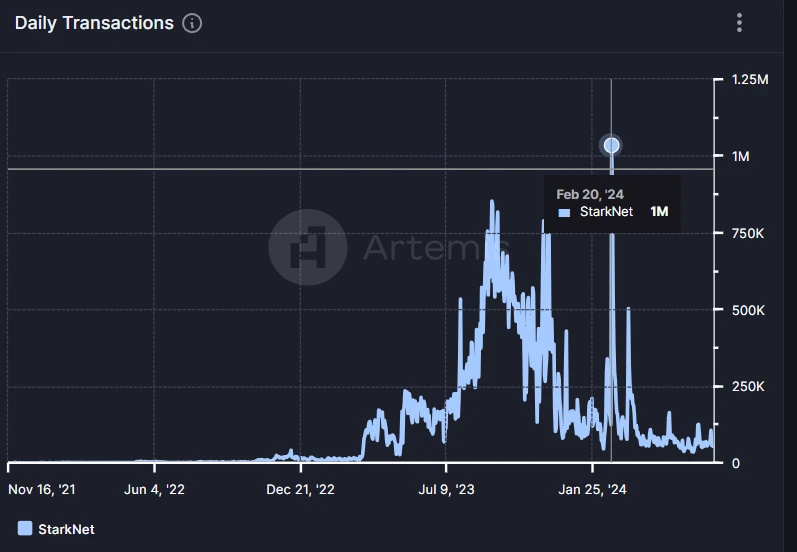

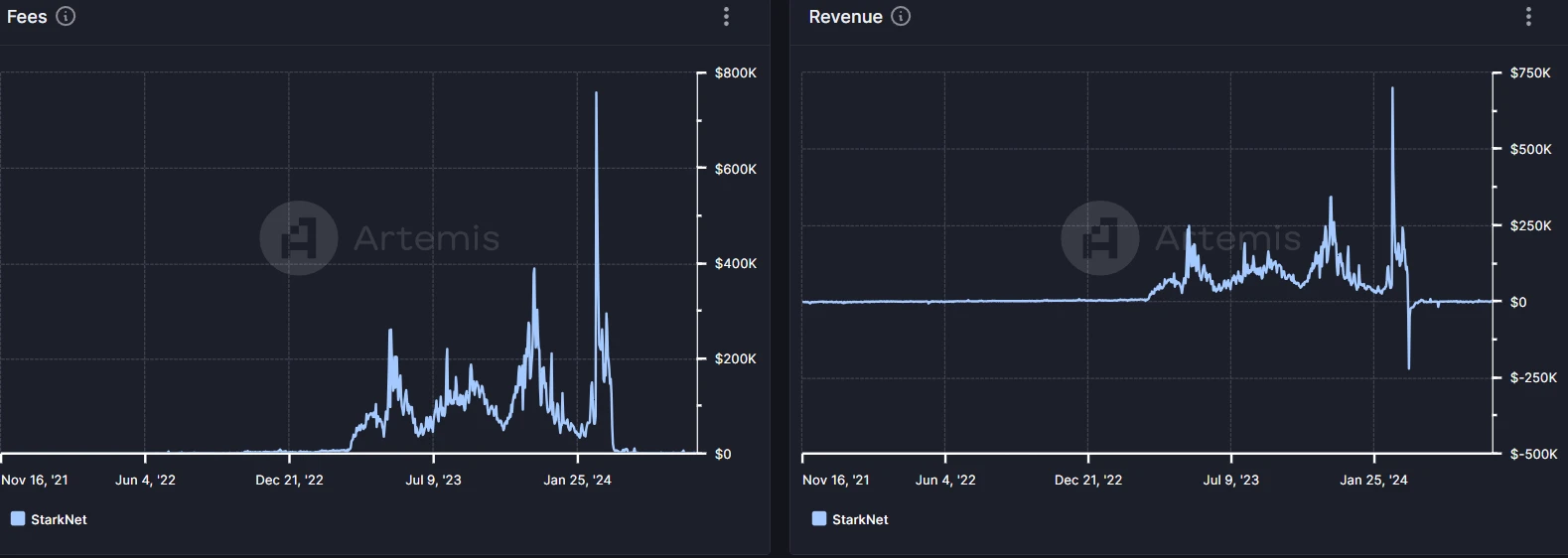

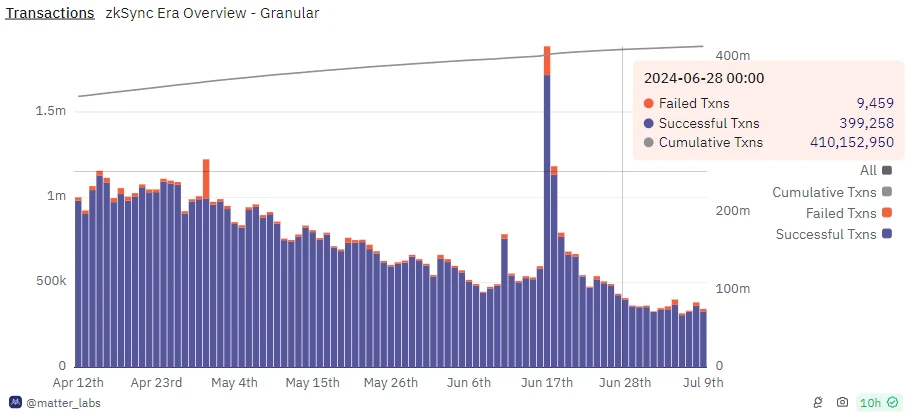

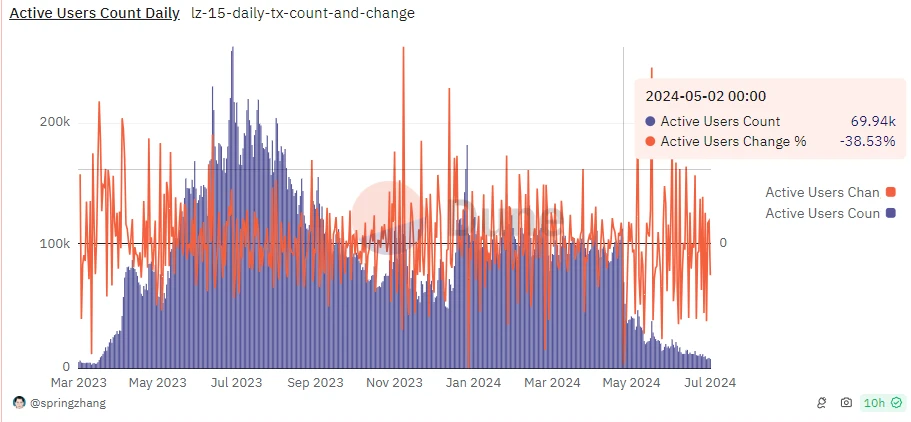

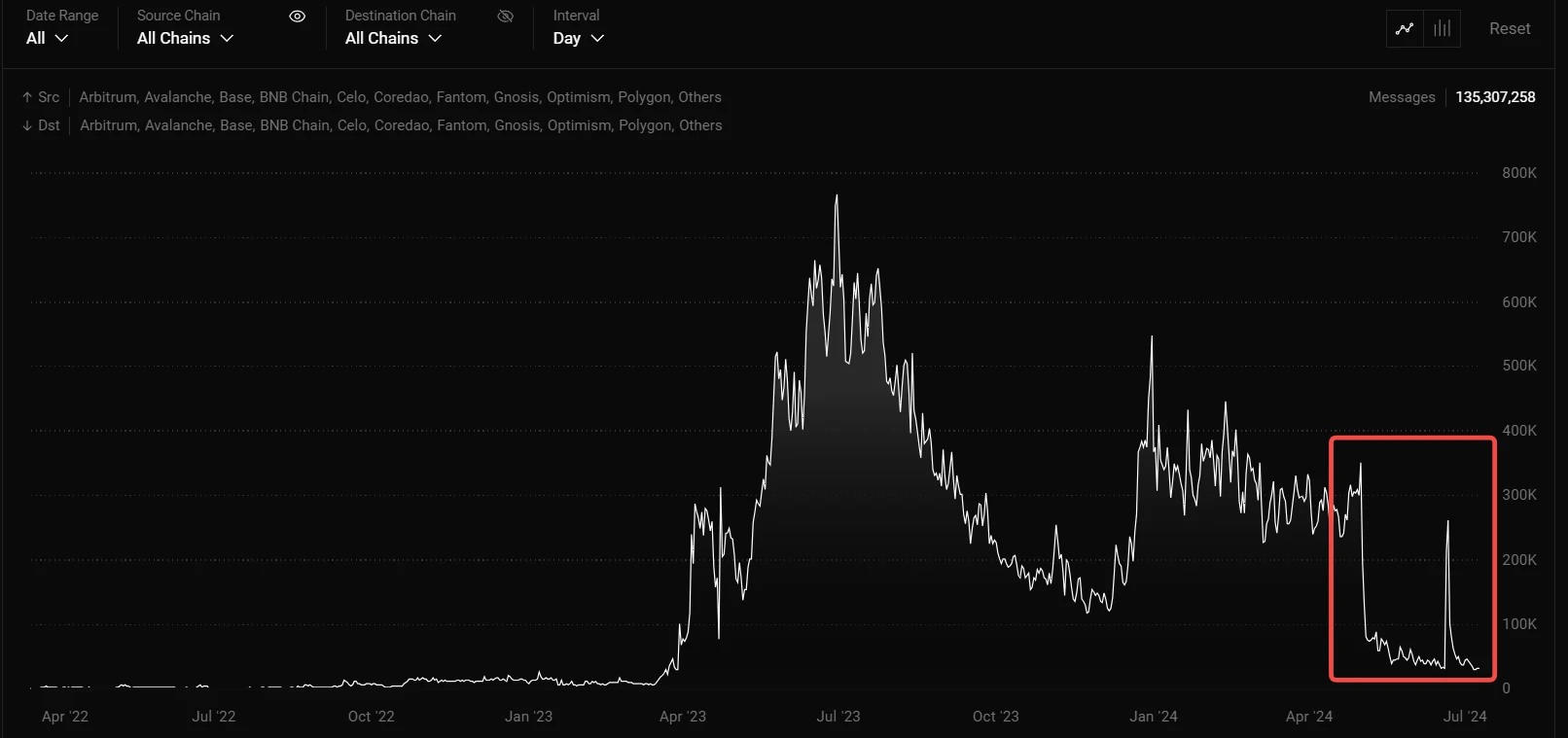

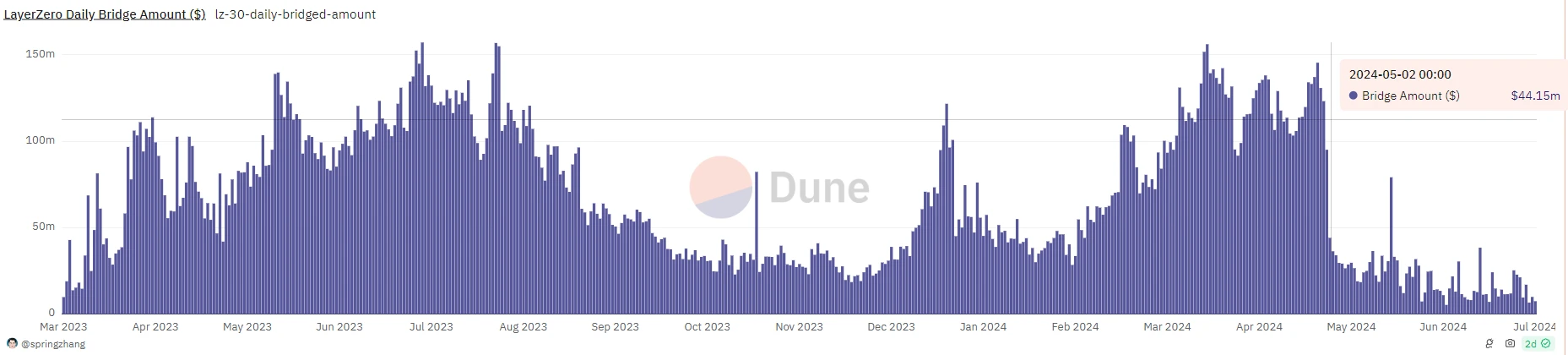

7/n DeFi——TVL 上表现不出色,毕竟不是一个 crypto native 的公链 Ton 的 DeFi 表现相对一般,整体 TVL 只有 6.8 亿,甚至比不过 Linea,Blast 等中游 L2,但是也 make sense。Ton 从发展的第一天就不把自身标榜为 crypto native 的公链,因此 defi 不是其生态发展的重心。

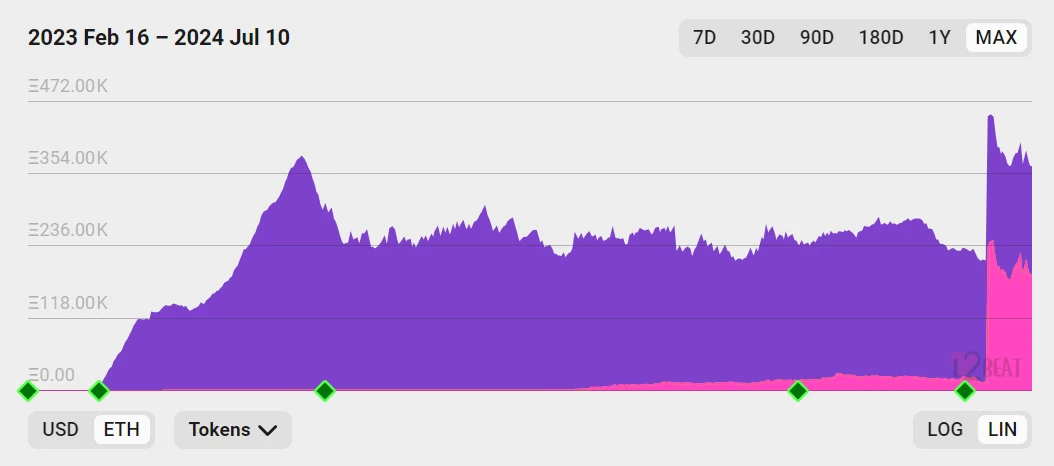

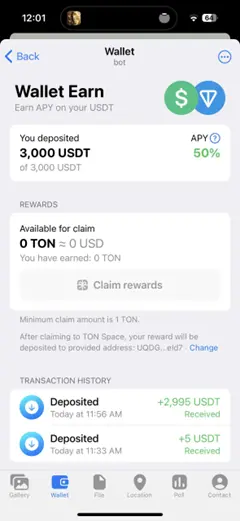

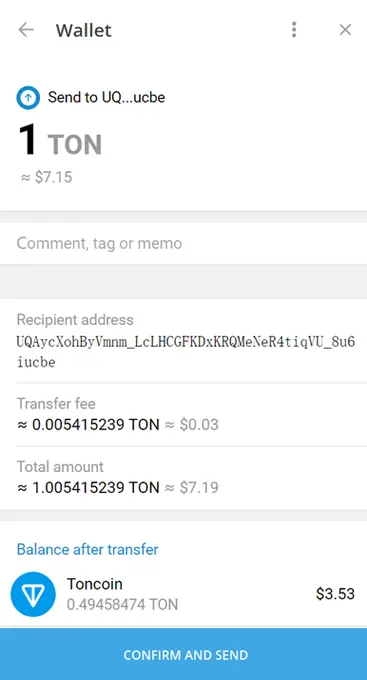

8/n 稳定币 / 支付 / 钱包——优先战略,web2 体验的支付生态 自 2017 年以来,Telegram 其实一直在探索自己的商业模式,无论是支付服务、广告,还是被美 SEC 按下暂停键的 ICO 融资等,但最终结果并不理想。去年 PavelDurov 透露,维持 Telegram 正常运行的每年成本约 6.3 亿美元。根据《华尔街日报》报道,到 2021 年 4 月,Telegram 已累计欠下 7 亿美元债务。因此,自 2021 年开始,Telegram 多次公开发行上亿美元级别的超额债券,今年 3 月还通过销售债券获得了 3.3 亿美元资金。Telegram 常被视为 Web3 版的微信,从活跃用户的角度来看,Telegram 和微信差别不大,微信约有 12 亿活跃用户,Telegram 有 9 亿且还在增加,但在盈利方式上却相差甚远。支付是微信主要的商业化路径,对照微信,Telegram 也会选择支付。但由于 Telegram 不被监管,拿不到主流的金融监管牌照,它只有 Web3 支付这条路,且创始人 Pavel Durov 很早就进入了 Crypto 行业。自从今年年初,Ton 开始主打稳定币策略,将 USDT 引入到 Ton 链上,并且给出补贴,经过 KYC 后的用户 ( 包括大陆新加坡等 ) 可以通过 TG 的官方钱包 Ton space 来 staking USDT,Ton 官方给出了 50%APY,3000U/ 两个月上限的奖励吸储,利息以 Ton 币本位支付。经过两个月发展,Ton USDT 发行量迅速从 1 亿增长至 5 亿。Ton USDT 可以直接通过钱包转账给好友,就像微信转账给好友一样,此外,这笔钱还能撤回,这和传统的链上支付完全不一样。

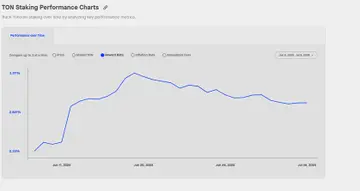

9/n 正常的非以太坊公链的 staking ratio 通常会达到 50% 以上,并且会有较高 APY 来吸引矿工。但是 Ton 的 staking ratio 和 reward ratio 都相对较低,猜测是因为:1.大部分筹码还是在 Ton foundation/ 早期矿工手中;2.市场上流通的筹码很少,少的筹码和质押的人数又要筛选一层;3.reward ratio=inflation+gas fee,Ton 的 gas fee 较低(0.005*7=0.035U),这只能说明网络活跃度其实不及预期(这可能是因为目前大部分火的 ton 生态项目只有发币预期,还没完全上链),Ton 的 inflation 只有 0.3%-0.6%,这意味着 Ton staking 的绝大部分收益都来源于 Ton gas fee,这和 Solana 等大公链采取了不同的措施。

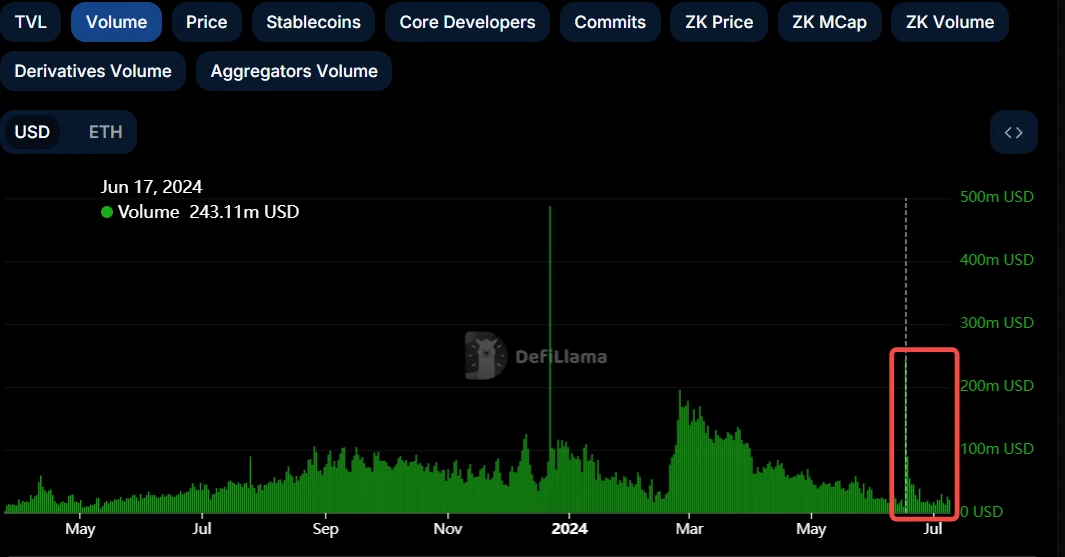

10/n Catizen 是很早的一个 web2 游戏团队做的项目,之前 21 年做过一个项目叫 tap fantasy,在 facebook 上的一个挂机 H5 小游戏。Catizen 是一款挂机合成养小猫的游戏,两只低等级的小猫合成高等级的小猫,越高等级的猫产出越高。用户可以用额外的 crypto token 或者是 U 来买额外的功能,来加速小猫的产出。Catizen 的游戏内收入已超过 1000 万美元,这一数据是在游戏上线后约两个月内达成的。在 6 月 catizen 总用户数超过 2000 万,DAU 约 200 万,链上用户超过 70 万,付费用户约 50 万。链上用户转化率保持在 10% 左右,超过 50% 的活跃用户是付费用户。Catizen 未来将基于此,逐渐推出自己的小游戏平台,将自己打造成 telegram 4399/steam。

11/n Hamster Combat 是 TG 上最火的 tap game,玩家通过挂机 / 点击屏幕 / 完成任务赚取金币,消耗金币以组建更好的团队来获得更多的金币,整体偏挂机和养成。Hamster 整体做的非常毒瘤——tap 一次赚一个币,能量 1000,需要点 1000 次,需要等待自动回复后才能重新点,每天还有 6 次瞬间回复能量的机会;裂变也做得很好;挂机的被动收入仅在退出游戏的三小时内有效,超时后需要重新进入游戏。Hamster 在中东以及东南亚很火,这和当年打金 gamefi 的逻辑很像。但值得注意的是,目前 Hamster 并没有发行 token,这就意味着用户的只是获得「积分」而不是真实的 token,他们更类似于撸毛党。Hamster 的收入来源于广告以及将新客户导入交易所,据传每日广告收入有数百万美元,而付费群体是交易所。

12/n 其他的生态都略小,不过多追溯,直接看图。 官方亲自下场的赛道,可能第三方都没啥机会再做了。