原文作者:Kaori,BlockBeats

原文编译:Jack,BlockBeats

meme 币腰斩、脚斩甚至归零,很少有投资者会去追究它为什么归零;不过 DEGEN 从 0.06 跌至 0.005 ,这个某种程度上已经成为 Base 及 Farcaster index 的 meme 币「反向去 0 」,让一众投资者不愿相信,为什么一手好牌变成如今这个局面。

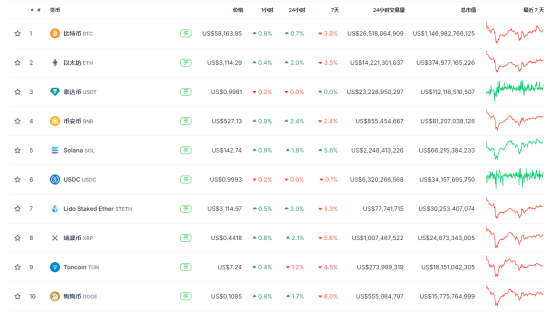

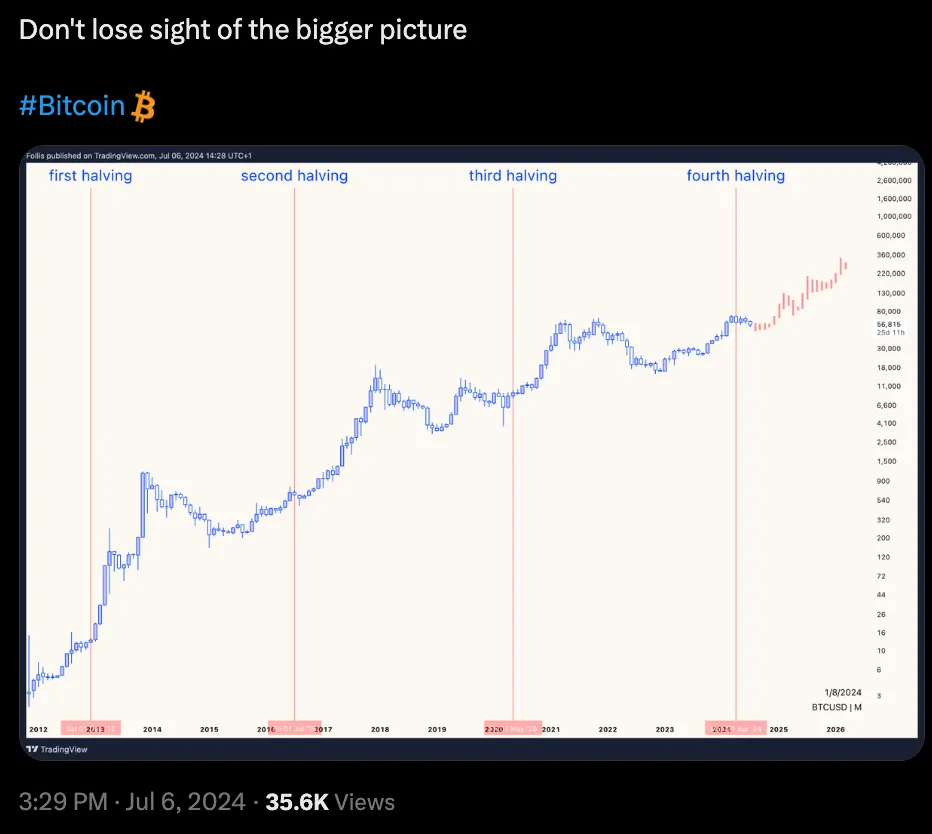

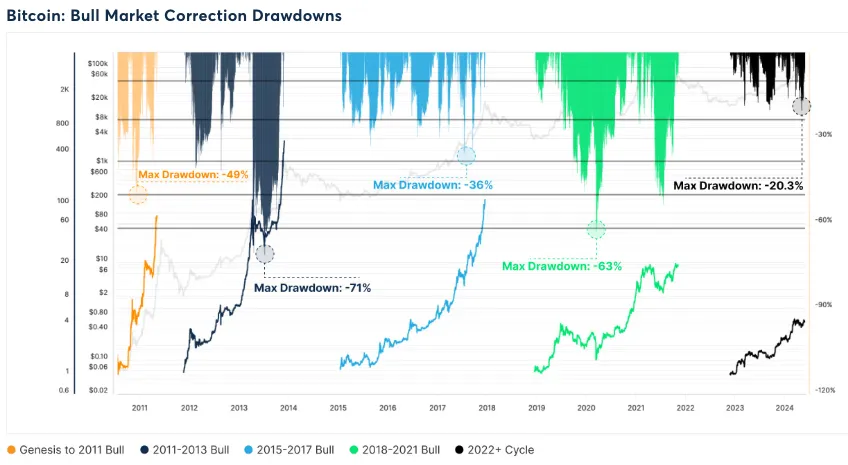

从年初上线 Base 到 1co nfirmation 投资再到伴随着 Farcaster 生态崛起,价格也在三个月内从 0.00002 美元一路破零涨至 0.06 美元,DEGEN 无疑是这个周期 meme 狂潮里不可忽视的一股力量。尽管近两月大盘行情不好,DEGEN 难以独善其身,但这段时间 Degen 在项目运营、预期管理等方面遭遇一系列问题,让市场对 DEGEN 的信心受到了一定影响。

自第一轮空投之后,通过打赏获得的筹码数量大幅减少,因此虽然 Degen 的分配模式出现了问题,但币价大跌一部分原因是对其背离了以社区为核心愿景导致的象征性出走。明日,Degen 将开放新一期空投分配,且不论新的激励方式成效如何,Degen 这一路走来其实已属不易。作为一个社区驱动的项目,Degen 完美诠释了草根创业者如何在资源有限的情况下推动项目的发展并赢得市场认可。然而,Degen 与 Farcaster 或 Base 之间的复杂关系,也让 Degen 注定无法成为一个单纯的 meme 币。

分配模式引不满

作为一个靠公平起家的 meme 币,却偏袒社区里掌握权力的用户。

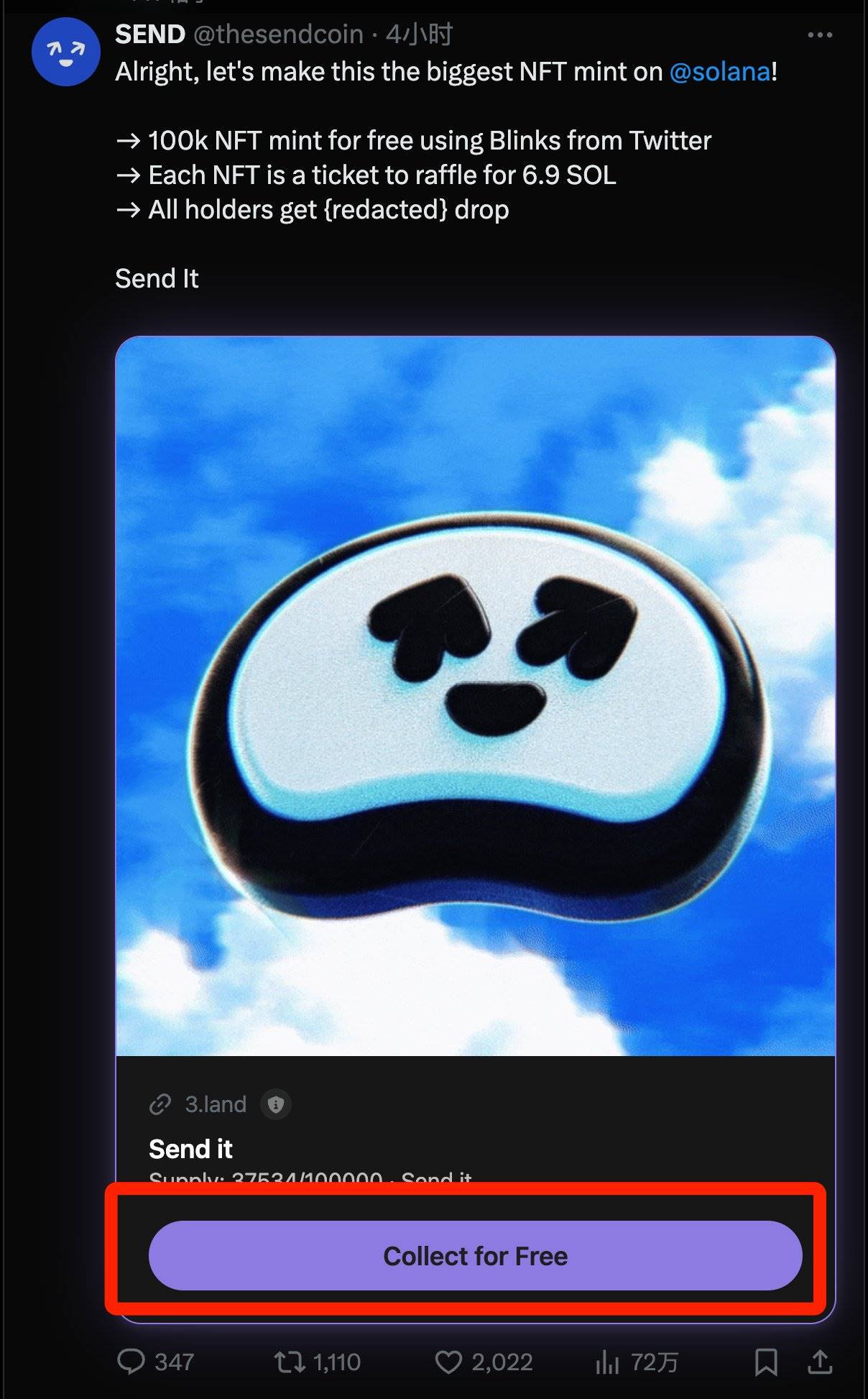

DEGEN 脱胎于 Warpcast 的 Degen 频道,每个用户都有机会获得代币空投,数量由其它 Farcaster 用户的打赏值决定,空投分配额度不依赖金钱,而是好的内容更容易收到可观的打赏数量。

彼时 Farcaster 平台由于用户数量较少,这种社交资本尚未固化,每个用户都有机会获得和给予奖励的权力,即使没有影响力,也可以通过主动参与获得,自下而上的代币分配模式和分配标准最大程度上做到了去中心化,为 Farcaster 平台上的所有用户提供了公平的机会和空间,成为了彼时打破已经固化的加密生态系统或圈子的驱动力。

但 6 月,Degen 创始人 Jacek 却宣布使用基于 OpenRank 社交图谱的数据来判定用户活动水平以及提高拥有活跃徽章用户的打赏额度,破坏了 Degen 一开始的公平分配机制。OpenRank 是一个个人资料声誉评分系统,用以解决社交网络中的可信度。但使用 OpenRank 排名作为打赏额度标准会导致那些本就拥有高内容排名的账户拥有更多打赏额度,而新用户则无法平等的参与进 Degen 的分配之中。活跃徽章(Power Badge)是 Warpcast 的一种账户活跃等级机制,拥有活跃徽章的人被简称为 PB 用户,这一社交等级机制在 Warpcast 生态内部本来也受到一些议论,因为没有获得徽章的用户将会受到流量限制。

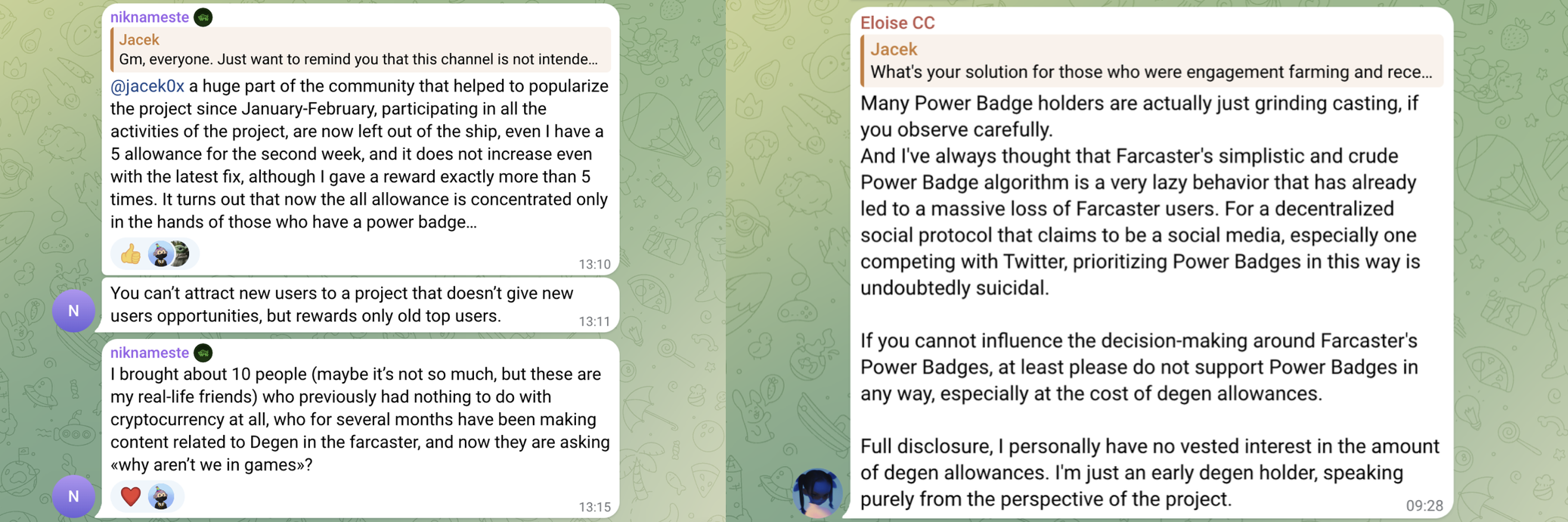

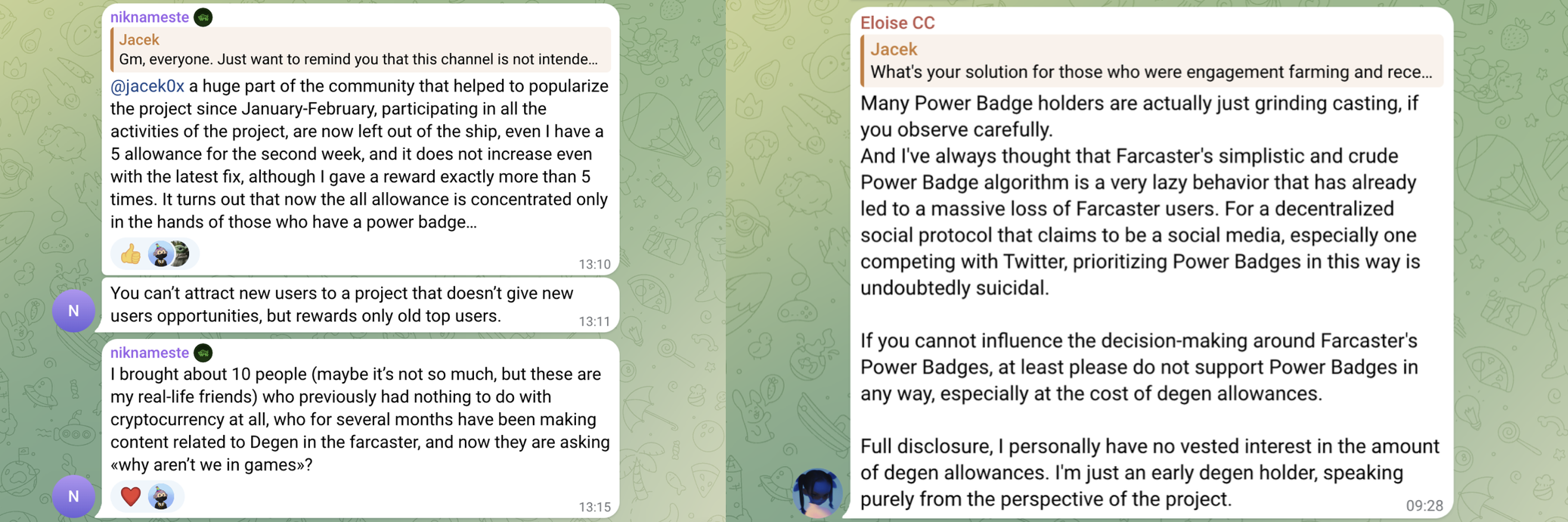

Degen 宣布这一决定后一段时间,DEGEN 的价格跌幅超 30% 。在 Degen 的 Telegram 群组里,能看到很多社区用户对这种方式表达不满,有人说道「一个只奖励老用户和顶级用户的项目是无法吸引新用户的。每月有 500 万枚 DEGEN 流向这些人(PB 用户),他们互相打赏,对扩大 Degen 生态系统没有帮助」。

在一些社区成员看来,Farcaster 粗糙的 Power Badge 算法是一种非常懒惰的行为,导致了大量 Farcaster 用户的流失。对于一个声称是去中心化社交协议的项目,特别是一个与 Twitter 竞争的社交媒体项目,这种优先考虑 Power Badge 的方式无疑是自杀行为。「如果无法影响 Farcaster 的 Power Badge 决策,请至少不要以任何方式支持 Power Badge,尤其不要以牺牲 degen tip 为代价」是社区成员恳切的请求。

社区的不满情绪溢于言表,DEGEN 币价也一蹶不振。但 Jacek 在此期间一直和社区保持积极沟通,不到一周时间,Degen 团队及时调整了「偏心」高级用户的打赏机制,但随后的新分配机制仍然引发社区争议。

6 月 18 日,Degen 官方发文表示正在开发一种新的激励机制以鼓励长期持有者,「未来的系统将要求用户通过锁定或抵押来展示对 Degen 项目的承诺,旨在奖励长期持有 DEGEN 代币的人」。官方还表示废除提高 PB 用户的打赏额度这一设定,奖励额度根据 DEGEN 持有量来决定。

7 月 2 日,Jacek 表示新一季的 DEGEN 空投规则将是在设定的时间内锁定 DEGEN 才能获得打赏额度,然后发布了一项关于锁定期时间长短的投票。截止撰稿时,支持 3 个月锁定期的票数最多,而这也是所给选择中时间最短的一项。

不过,仍有人对 Degen 从根据 OpenRank 的打赏额度计算方式转变为质押 DEGEN 才能获得打赏额度这个规则感到不满,认为这样不利于 Degen 社区的长远建设,而只会收获一批为了空投而质押的僵尸用户。

也因此,Degen 新一季空投一拖再拖,从 6 月底拖至 7 月 4 日,7 月 3 日官方又宣布延期至 7 月 11 日才进行新一轮分配。

悬崖勒马般的取消活跃徽章持有者的特权让 DEGEN 币价短期回升至 0.01 美元,摇摆不定的空投规则让币价又陷入泥潭。但价格往往只是表象,Degen 变成如今这般局面背后有更深层次的原因。

草根创始人

一手缔造 Degen 的人,Jacek Trociński,出生于加利福尼亚州的圣莫尼卡,母亲是波兰人,Jacek 从小家庭经济条件并不宽裕,因此有一份稳定的工作显得尤为重要。毕业后 Jacek 分别在 IBM、瑞士信贷和波兰的 M-Bank 工作,尽管取得了不错的成绩,但 Jacek 一直渴望释放自己的创造力,然而 Jacek 总是被现实生活中诸如抵押贷款之类的压力束缚住。

去年冬天,Jacek 决定放手一搏,辞去了令人羡慕的稳定工作,全身心投入到加密事业中。在偶然创立 Degen 之前,Jacek 已经尝试了多个项目,包括借用 FriendTech 概念在 Farcaster 上进行尝试,但都没有成功,直到在 POINTS 之后,作为社区 meme 的 DEGEN 一炮而红。

Jacek 在 Web2 最后一份工作期间与上司 Colton 成为朋友,之后他们一起创办了 Degen。没有华丽的团队,除了名称和代码外,DEGEN 推出时几乎没有任何品牌和市场,礼帽 Emoji、Degentlemen 文化都是由社区志愿者从头开始建立。

而在 Degen 发展的这大半年里,几乎都是 Jacek 负责对外沟通工作,没有专业的市场公关人员——Degen 的推特官方账号、Warpcast 上、Telegram 群组里,都能看到 Jacek 冲在第一线回答社区问题。前几日,Jacek 还庆幸 Degen 没有急于扩张招聘,称「手头有现金生存可能比没有跑道的快速增长更好。」

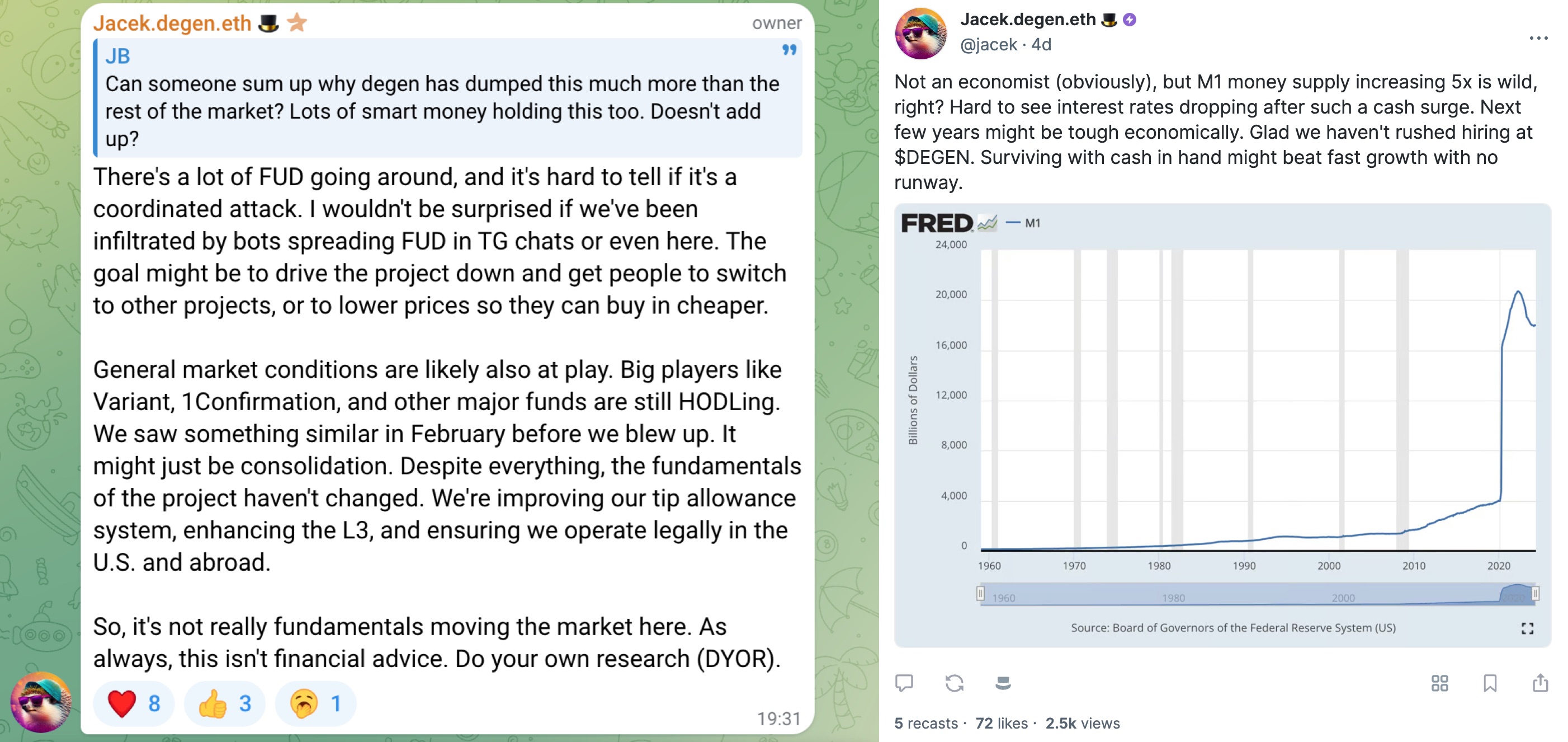

左图:Telegram 群聊中散户问「有人能总结一下为什么 degen 的跌幅比市场其他部分更大吗?也有很多聪明钱在持有,这不合逻辑啊?」Jacek 回复称「有很多 FUD,很难判断这是否是有组织的攻击,我们可能已经被传播 FUD 的机器人渗透了,他们的目标可能是打压项目,让人们转向其他项目,或者压低价格以便廉价买入。」

右图:Jacek 在 Warpcast 发帖称「M 1 货币供应量增加了 5 倍,如此大量的现金涌入之后,很难看到利率会下降,接下来的几年经济可能会很艰难。很高兴$DEGEN 没有急于招聘,手头有现金生存可能比没有跑道的快速增长更好。」

对于一个发轫于社区的项目而言,创始人接地气是一个符合项目调性的选择,但 Jacek 务实的性格让 Degen 的发展总显得和这个疯狂市场有些出入。

今年 2 月,Degen 宣布完成 490.5 枚 ETH(当时约合 147 万美元)天使轮融资,1co nfirmation 领投,多位 Farcaster OG 参投。尽管这部分资金被用来发展 Degen 生态系统和社区,但这次融资更偏向于捐赠行为,松散的个人投资者让 DEGEN 没有如 WIF 那般的控盘实力,团队仍然属于「草根发展」模式。

上月底,Jacek 在社群和 Degen 项目官方账号中都表示将会为 DEGEN 寻找做市商,这或许是 Degen 开始转变的第一步。

天花板变低

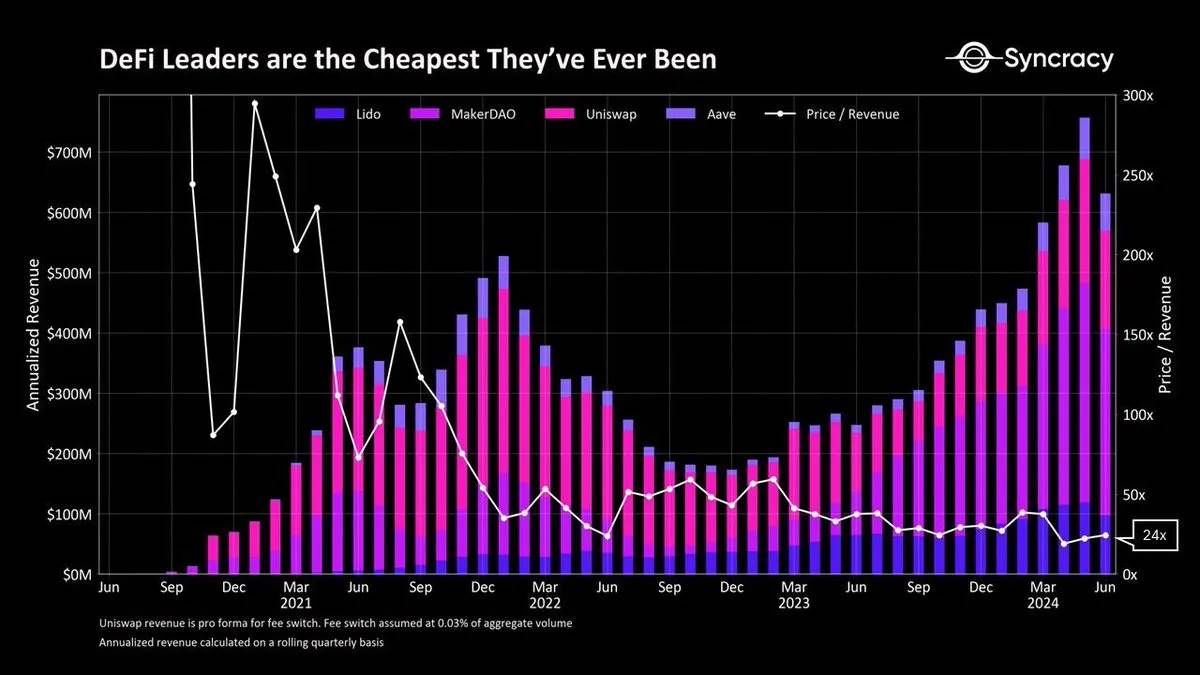

DEGEN 无法成为 WIF 的原因或许在于拥有了想象力的天花板,因为 WIF 只是一条带着毛线帽的宠物狗,而 Degen 还是一条 Layer 3 。

3 月 28 日,Degen 宣布推出基于 Base 结算的 Layer 3 Degen Chain,这是一条由 Syndicate 团队操刀打造的使用 DEGEN 作为 gas 的 L3。Jacek 将 Degen L3 比喻成区块链版的拉斯维加斯,用户可以享受各种应用和游戏,而不是像其他链那样专注于严肃的 big tech 项目。

L3 计划是在 3 月初 ETHDenver 会议上 Jacek 同 Syndicate 团队碰撞得来的,发链并不在 Degen 一开始的路线图中,又或者说,Degen 本就没有路线图。

推出 L3 之后的几天,Degen 突破 0.06 美元再次创历史新高,不到一周时间 Degen Chain 就有了 1300 万笔交易, 70 万多个钱包,Degen 的 Bridge 有超过 6000 万美元的资金被转移。不过随着大盘行情震荡,DEGEN 价格暴跌,Degen Chain 上的资产表现也并不如人意。

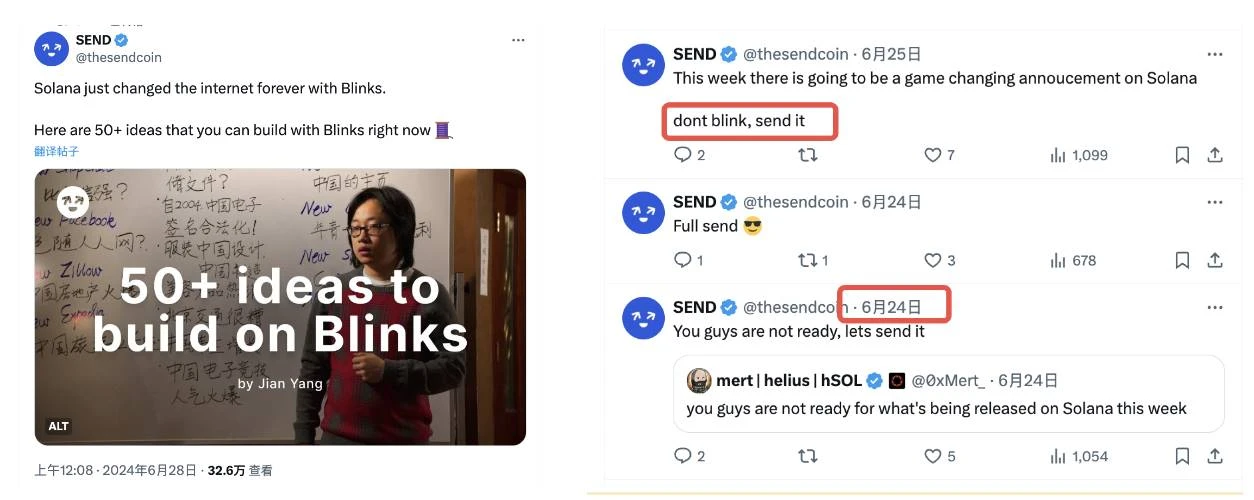

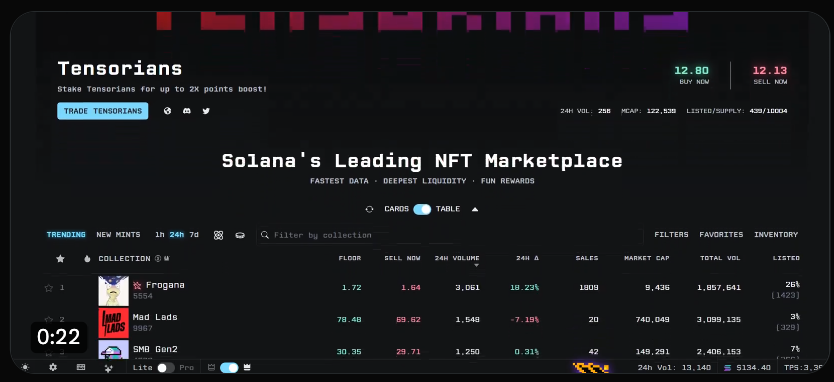

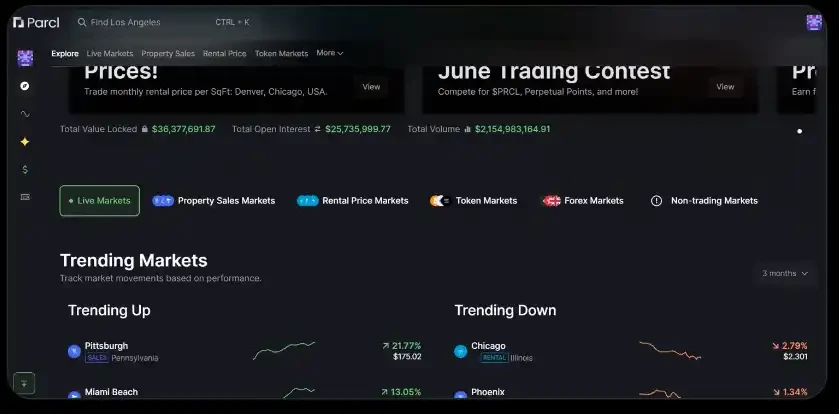

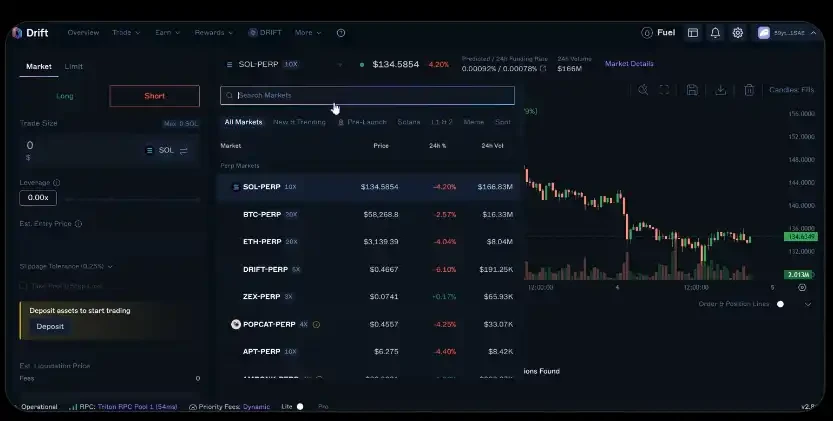

这期间 Degen 还集成了很多 Base 生态的 dApp,和 Base 的消费应用链愿景不谋而合,但正如 Layer 2 曾不被看好的原因一样,Layer 3 依然被打上了同样的拥有玻璃天花板的标签。

正如那句老话——「最怕 meme 币做事」,因为做事意味着丧失想象力。

市场预期错位

「Degen 可能是 Farcaster 发生过的最好也是最糟糕的事情。」

Farcaster 宣布融资,DEGEN 逆市上涨,Farcaster 传出发币谣言,DEGEN 应声下跌,其在投资者眼中俨然成为了一个 Farcaster 情绪指标,但在 Farcaster 协议核心团队眼中,Degen 和其它项目并无特殊区别。如果市场只寄希望于这一点,Degen 的未来是否具有可持续性?

Degen 和 Farcaster 之间互相成就的关系毋庸置疑,得益于发帖被打赏从而获得 DEGEN 空投,Degen 一度曾是 Warpcast 上最活跃的频道。随之而来的却是大量垃圾贴文和求互关的 farmer,没有真实用户内容让 Farcaster 协议创始人 Dan 十分苦恼,多次发言称需降低 Degen 相关内容的权重。

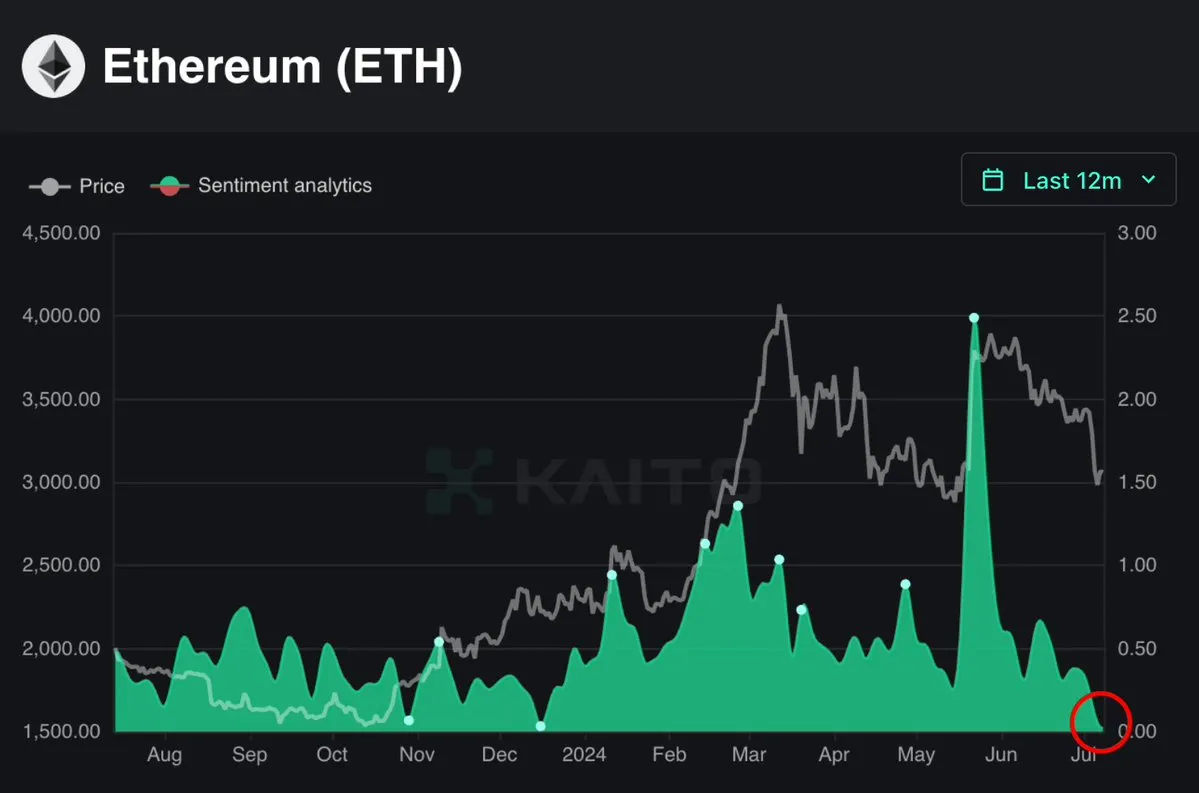

上图:Farcaster DAU;下图:DEGEN 币价走势图|二者呈现正相关性,但后期 DEGEN 币价涨幅与 Farcaster DAU 相关性下降

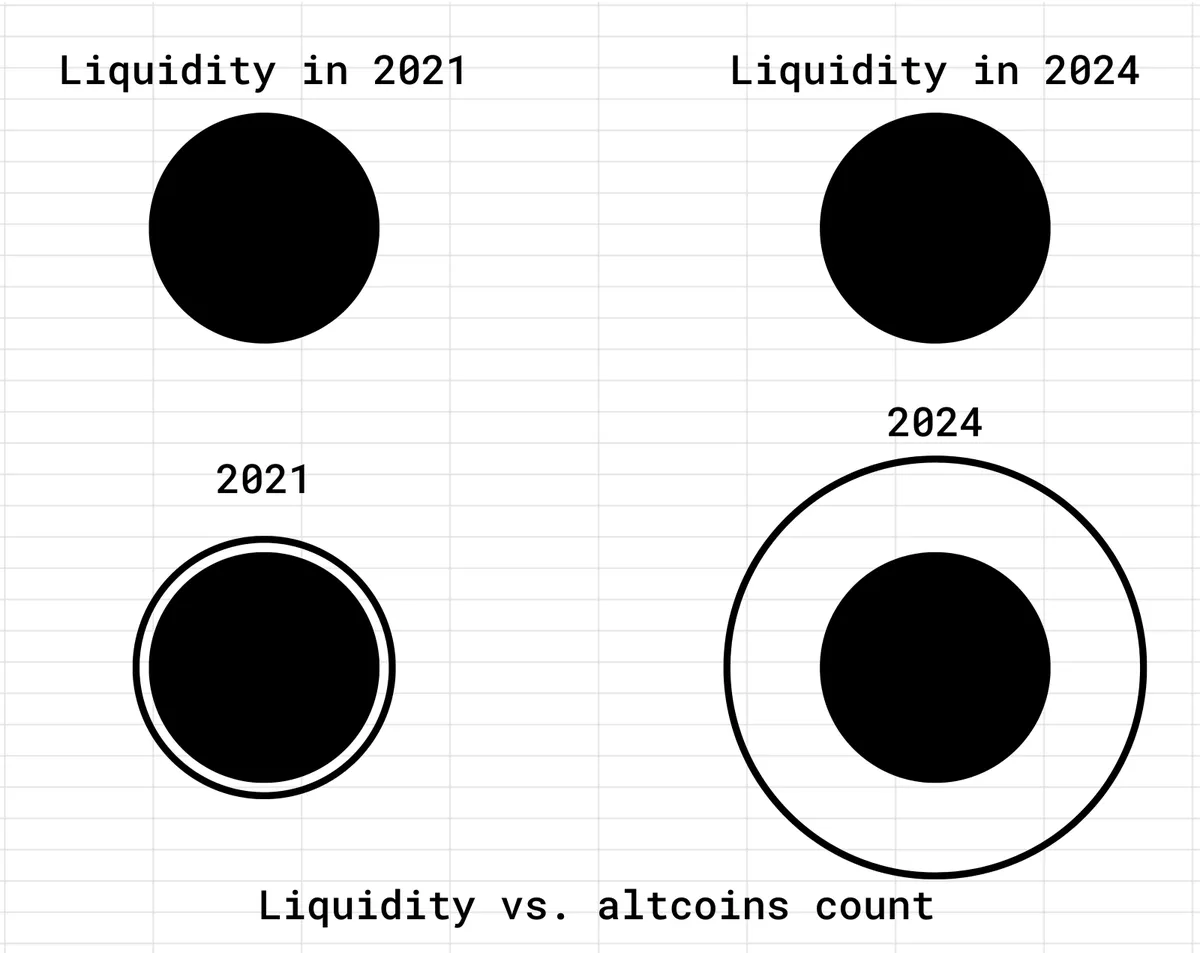

而之所以让 DEGEN 陷入如此疯狂的境地,在于 Farcaster 又或者说 Base,缺少能够让散户买单的投资标的。再加之今年的 meme 热潮,DEGEN 成为 index 理所当然。

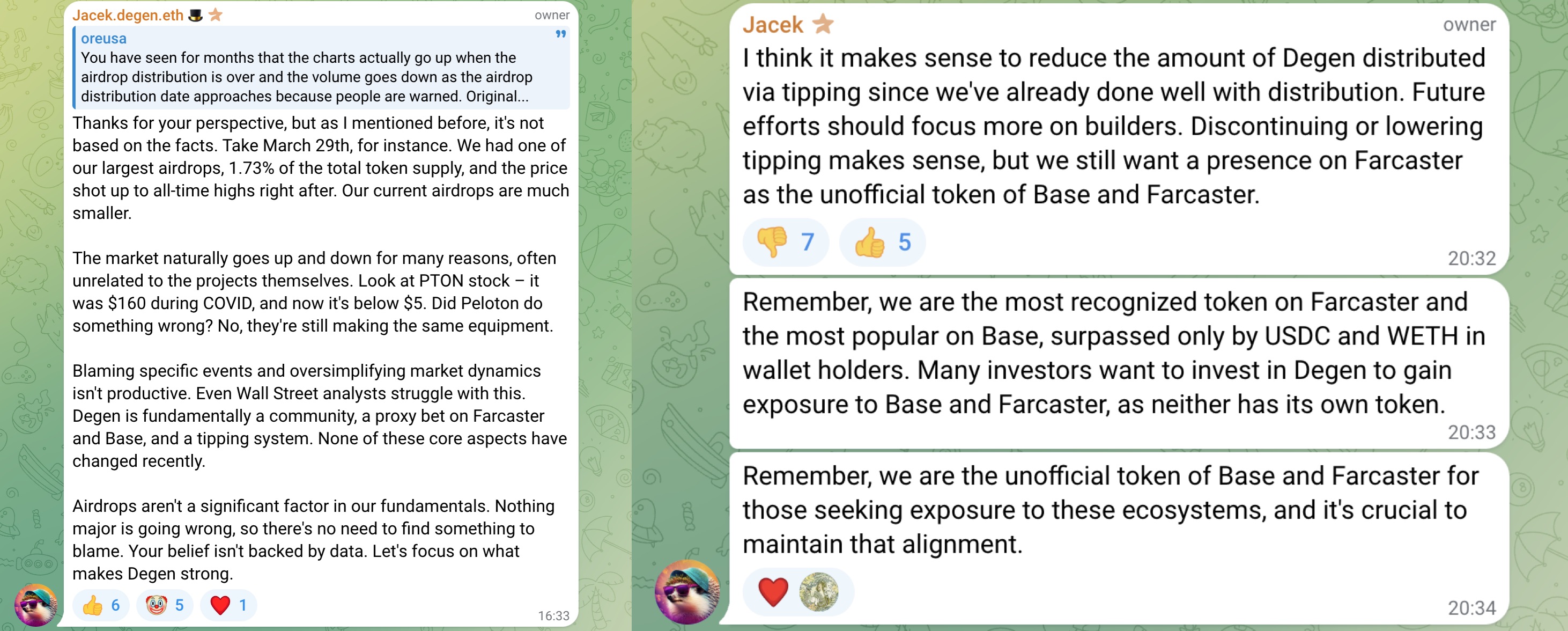

与此同时,Jacek 在对外宣传口径上也经常强化这一点。他称 DEGEN 是 Farcaster 上最受认可的代币,是 Base 上仅次于 USDC 和 WETH 的代币。许多投资者通过投资 Degen 获得 Base 和 Farcaster 的潜在收益,因为这两个平台都没有自己的代币。

「请记住,我们是 Base 和 Farcaster 的非官方代币,为那些寻求这些生态收益机会的人提供服务,保持这种一致性是至关重要的。」

Jacek 在 Telegram 上回复社区用户问题、以及安抚投资者情绪|「将市场动态简化为具体事件并加以指责并没有建设性,即使是华尔街的分析师也很难做到这一点。Degen 本质上是一个社区,一个对 Farcaster 和 Base 的代理赌注,以及一个打赏系统,这些核心方面最近都没有发生变化。」

但 Jacek 所提到的这种一致性在 Farcaster 乃至 Base 方面却十分暧昧。

Degen 上线早期,为 Warpcast 冷启动之后的用户增长作出了很大贡献,彼时 Dan 也很乐意为 Degen 做点什么,比如将包含 Degen 的内容点赞标志设计成绅士礼帽。但随着 Degen 社区壮大,如前文所述这种相互成就开始成为 Dan 有意想要克制的方面。

Dan 对代币的态度可以说是抵触的,在文字 AMA 中有人直接问他为什么不部署一个 Farcaster 代币以及 DEGEN 是否是 Farcaster 的非官方代币,Dan 的回答简洁有力——代币有什么用?

有人在 Dan 的 Twitter 账户搜 DEGEN 以及在另一大去中心化社交协议 Lens 创始人 Stani 的 Twitter 上搜 Lens 生态龙头 meme 币 BONSAI,结果显示 Dan 并没有主动提及 Degen 代币,并且还明确表示 Farcaster 不等于 Degen,另一方 Stani 则直接明牌喊单。

Jacek 的创业者身份与 Dan 所扮演的创始人身份是截然不同的,这里甚至可以延伸到 SocialFi 这个有些被盘包浆的流行词汇上来。Farcaster 是 Social,Degen 是 Fi,将 Degen 和 Farcaster 绑定在一起或许可以短时间拥有增长飞轮,但长期来看,社交增量并不以经济激励为转移,金融资本转换为社交资本的过程中也充满挑战。

「degen」意味着够早期、高度不确定性,但如今的 Degen 作为一个市值从 20 亿回归到 2 亿的正经项目,已经进入了新的发展阶段,它应该以更成熟的运营方式推进发展。

又或许让 DEGEN 变得更加 Degen 的做法是让其回归 meme 币本质,成为一种精神图腾,毕竟只有虚无缥缈的东西才有发挥空间。但分析这么多,不如说 meme 币就是一个靠运气决定命运的产物,时机卡准了就上了神坛。