引言

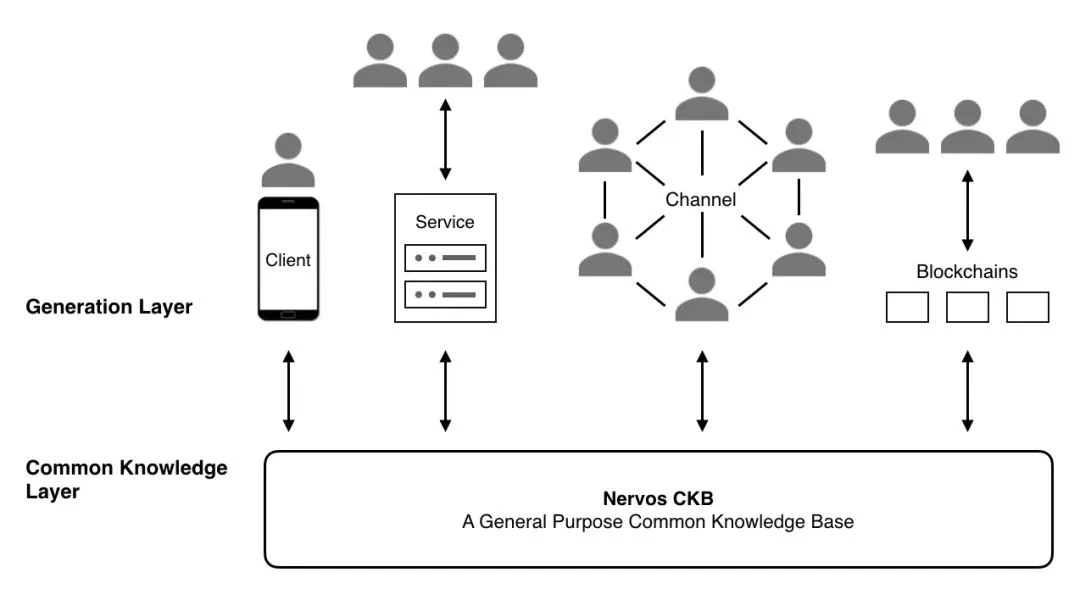

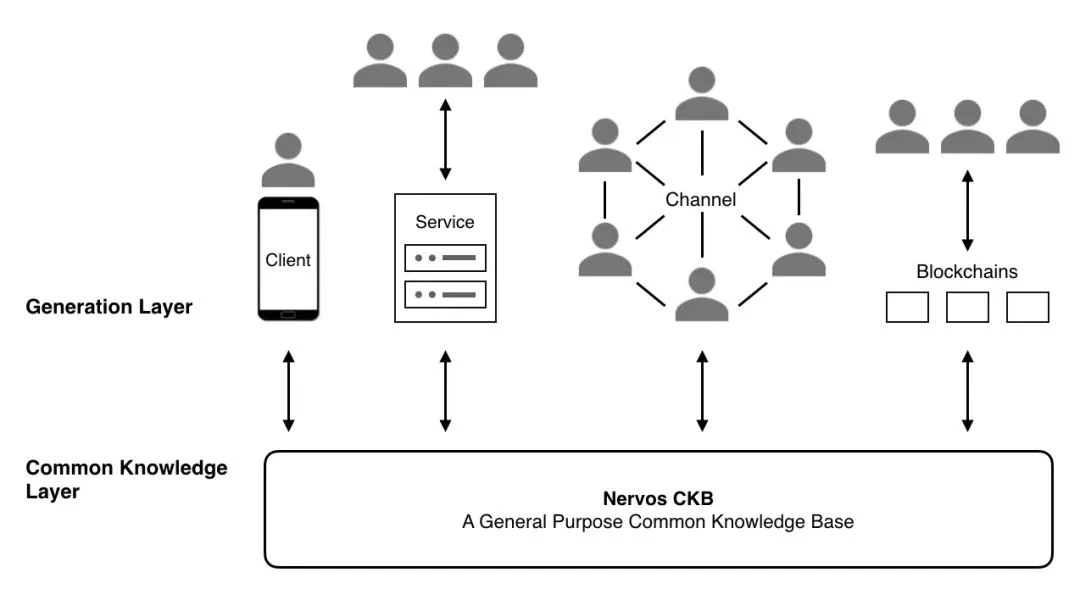

Nervos Network 作为公链,旨在解决比特币和以太坊等传统网络面临的扩展限制。

Nervos 区块链使用工作量证明 (PoW)共识并支持智能合约开发的 Layer-1 协议,还包含一系列第 2 层扩展解决方案,以促进大容量用例。Nervos 的原生代币 (CKByte 或 CKB)允许用户和开发者按照他们持有的比例在 Nervos 区块链上申请存储空间.

2024 年 2 月 13 日 Nervos Network 宣布发行新的产品:RGB++,Nervos Network 开启了转型之路:从 Layer-1 向比特币 Layer-2 的转变,利用其自身的优势”专攻”比特币的二层扩容。

项目基本信息

项目团队

核心团队

Jan Xie: 创始人兼首席架构师。同时也是 Cryptape 创始人,以太坊基金会前研究员兼开发员,专注 Casper 和 Sharding,ethfans.org 的联合创始人,Peatio 的前架构师。

Inal Kardan : 联合创始人兼首席执行官。Yunbi Peatio 的核心开发人员,Teahour 的联合创始人。具有非常丰富的开发经验。

Kevin Wang: 联合创始人。曾就读于宾夕法尼亚大学的电信和网络专业,获得学士学位。曾在 IBM 硅谷实验室从事企业数据解决方案工作。Kevin Wang 还是意图驱动的中心化求解器基础设施 Khalani 的联合创始人。

Daniel Lv :联合创始人兼 COO 。imToken(全球最大的以太坊钱包)的前首席技术官、Yunbi 前首席技术官、ruby-china.org 的联合创始人,还曾在 Intridea 担任过高级工程师。

Cipher Wang:联合创始人。曾就读于北京大学。Cryptape 首席产品官,曾任中国印钞造币总公司区块链实验室主任。

融资情况

Nervos Network 已通过两轮融资筹集约 1 亿美元。

种子轮

2018 年 8 月,Polychain Capital 领投,红杉中国、万向区块、Blockchain Capital 等参投。金额为 2800 万美元。

A 轮

2019 年 10 月 16 日,Nervos Network 在 Coinlist 完成了 ICO,金额为 7200 万美元。

在两轮融资过程中 Nervos Network 融资额达到了 1 亿美元,并且 Polychain Capital,红杉中国、万向区块、Blockchain Capital 等知名的投资机构对其进行大额投资,Nervos Network 受到了诸多知名资本方的青睐。

开发实力

2018 年 Nervos Network 立项,由创始人 Jan Xie 创立。项目发展的关键事件如表所示:

从 Nervos Network 的项目发展的关键事件来看,Nervos Network 一直都深耕于比特币网络中的 UTXO 模型,属于 UTXO 模型研究领域的领头羊,这也形成了 Nervos Network 的一个技术壁垒。并且在 Nervos Network 实现各种关键技术节点的时间上来看,Nervos Network 都是按期完成了项目技术的开发,可以看出 Nervos Network 技术团队实力的雄厚。

运行模式

Nervos Network 在 2024 年 2 月 13 日的时候对自身的业务进行了升级,通过推出 RGB++的产品将项目由原先的公链改到了现在的 BTC-L2赛道。

RGB

RGB 协议是原有的 BTC 拓展协议,本质是一种链下计算系统,它采用了和闪电网络类似的思想:用户亲自验证并授权和自身相关的资产变动事宜,把交易发起者认可的结果/承诺提交到比特币链上。

RGB 协议主要是做的与比特币 UXTO 的资产进行了映射关系,RGB 把链下交易数据的 Commitment“承诺”,存放到比特币链上,而不是像 Ordinals 协议那样发布完整的 DA 数据。根据比特币链上记录的承诺值,RGB 客户端可以验证,其他客户端提供的 RGB 历史数据是否有效。同时,单凭 Commitment 无法还原背后的原像,外界不能直接观测到链上承诺值对应的链下数据,这样可以保护隐私,且相比于铭文,只把承诺上链能节省空间。RGB 还利用了比特币 UTXO 一次性花费的特性,通过名为“一次性密封”的思路,把 RGB 资产所有权,和比特币 UTXO 关联起来。这样可以借助比特币强大的安全性,避免 RGB 资产被“双花/双重支付”(只要比特币 UTXO 不被双花,RGB 资产就不会被双花)。

同时 RGB 存在的问题也是非常的明显:

-

作为一个在比特币链下实现的智能合约系统,依赖于不同的客户端在本地存放历史数据,且不同客户端只存放与自己相关的数据,看不到别人的资产状况。这种数据孤岛虽然保护了隐私,但也使得 RGB 在大规模采用上面临麻烦,更像一个由 OTC 交易者组成的 P2P 网络(归根结底说起来就是 DA 层的问题没有得到有效的解决);

-

用户为了实现给其他人成功转账,要先得到对方的同意和确认,双方要同时在线;

-

因为缺乏全局可见的数据记录方式,合约使用者要事先从合约发布者处,获知合约包含的接口功能,具体的获知方式可以是通过电子邮件或是扫二维码。

综上所述,RGB 处于相对“原始”的运行模式!

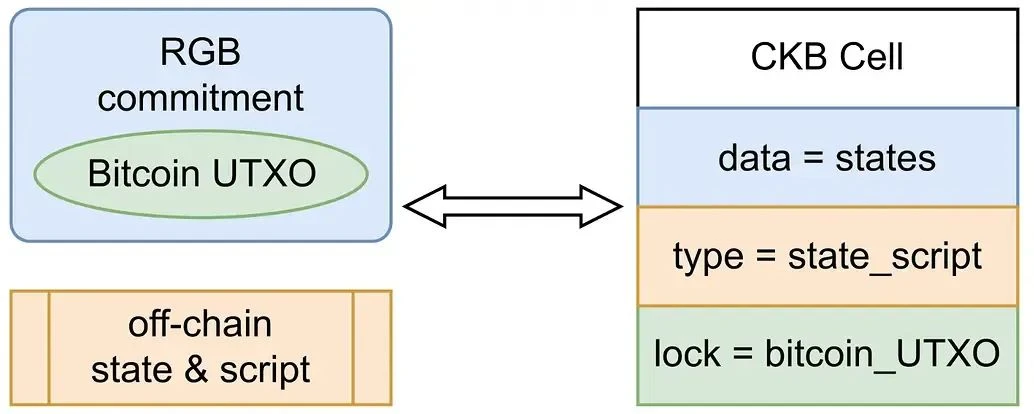

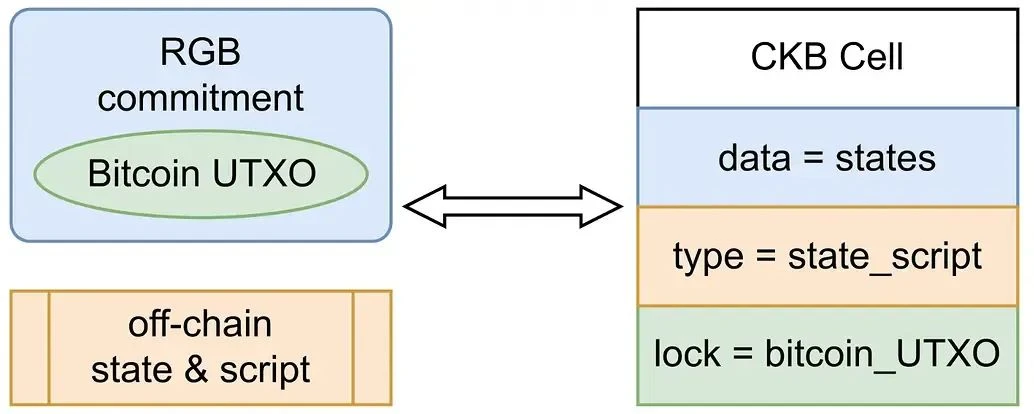

RGB++

Nervos Network 本身是拓展的 UTXO 模型(Cell),可以将 RGB 资产的链下信息写入到 Cell 中,并在 Cell 和比特币 UTXO 之间建立 1 对 1 的映射关系,实现基于 Nervos Network 的 RGB 资产数据托管与验证方案,以此解决易用性问题,作为 RGB 原始方案的一种强化补充。

RGB++ 技术实现过程是用 Nervos Network 链上的 Cell 表达 RGB 资产的所有权关系。它把原本存放在 RGB 客户端本地的资产数据,挪到 Nervos Network 链上用 Cell 的形式表达出来,让 Nervos Network 充当 RGB 资产的公开数据库。而表示 RGB 资产的 Cell,会和比特币链上的 UTXO 存在 1 对 1 的映射关系,这种映射关系会在 Cell 的 Lock 字段里直接展示出来。

与 BTC 链上承诺相关的工作流程,依然在 BTC 主网进行,就是说 RGB++ 仍然要在比特币链上发布 Commitment,与 Nervos Network 上发生的 RGB 资产交易记录关联起来。RGB 协议中由客户端在链下自己负责的工作,都由 Nervos Network 来负责,这样解决了 RGB 客户端数据孤岛问题,也解决了合约状态无法全局可见的缺陷。同时,RGB 合约可以直接部署在 Nervos Network 链上,全局可见,供 RGB Cell 来引用,这样就避免了 RGB 协议合约发布时的一系列奇葩操作。

RGB++ 本质是用隐私换易用性,同时能带来 RGB 协议无法实现的场景。如果用户看重产品的简单好用和功能完备性,就会青睐 RGB++,如果追求隐私和 Verify by yourself 的安全,就会青睐传统的 RGB 协议,一切看用户自己的取舍(类似于 Vitalik 评论以太坊 Layer 2 :追求安全就去用 Rollup,追求低成本就去用 Validium 和 Optimium 等非 Rollup 方案)。

综上所述,Nervos Network 在推出了 RGB++之后已经改变了项目原叙事,成为了一条 BTC-L2的项目,主要是采用 Cell 表达 RGB 资产的所有权关系,通过 Cell 和比特币 UTXO 之间建立 1 对 1 的映射关系来解决了 RGB 原有的数据孤岛、使用操作困难等问题,在不增加复杂性或损害去中心化的情况下增强本地比特币体验。Nervos Network 做到了保留了比特币 UTXO 模型的交易纯粹性的前提下,使得智能合约在 BTC-L2上实现部署成为了现实。

技术特点

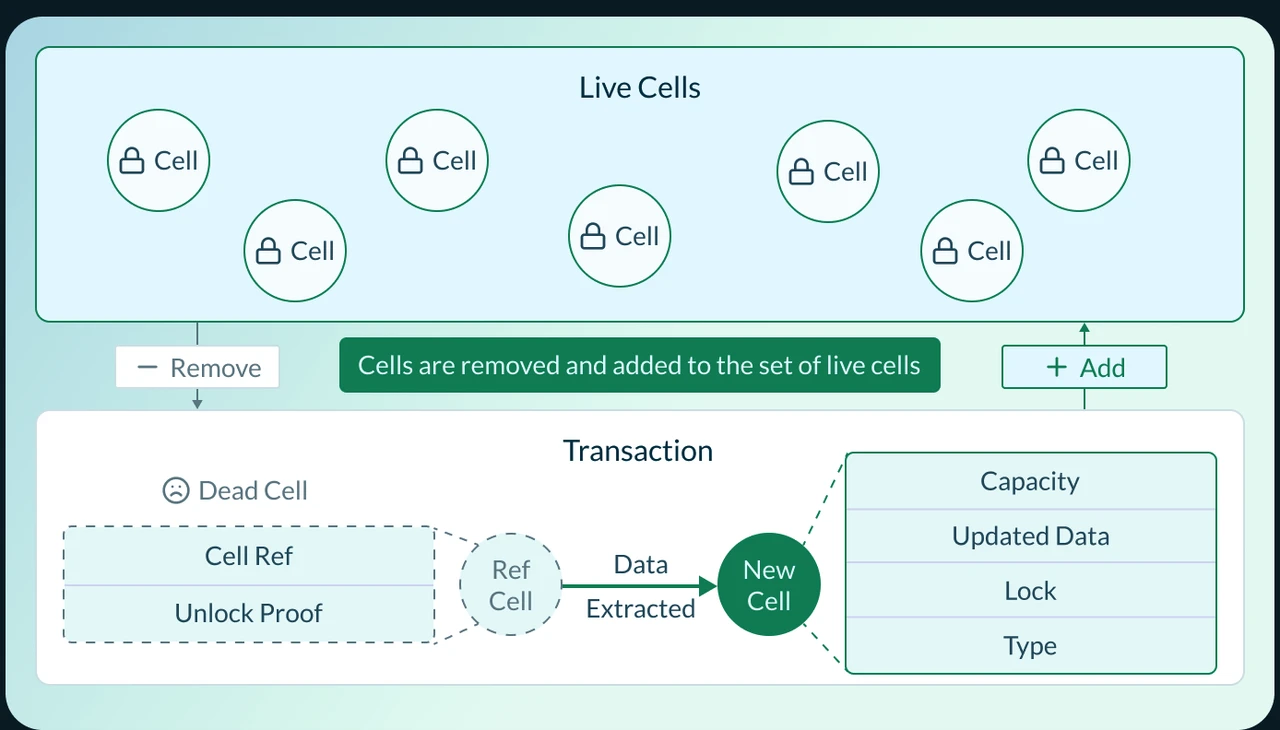

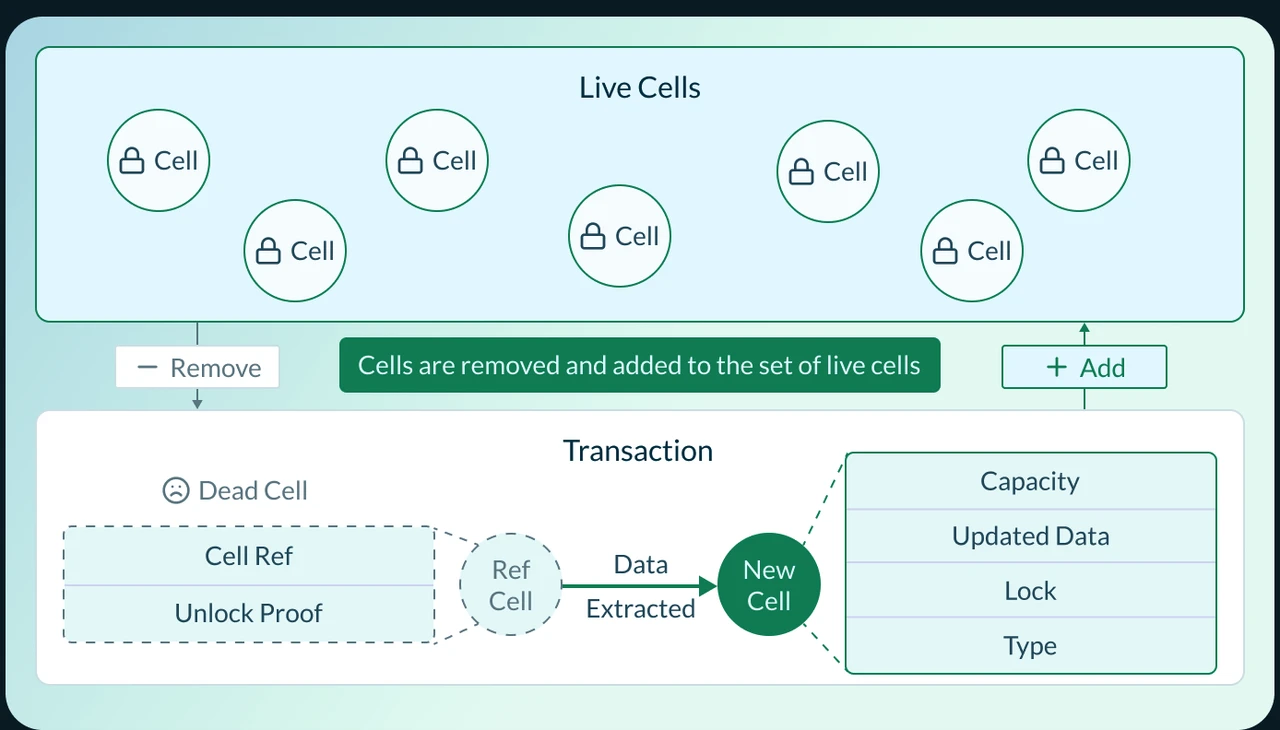

Cell 模型

Cell 模型的构建是 Nervos Network 成功转型的关键,也是 RGB++的关键。Cell 模型就是升级版的 UTXO,既保留了比特币 UTXO 模型的交易纯粹性,又能提供以太坊等账户模型的数据状态。

Cell 模型中包含了四个字段:Capacity、Type、Data 和 Lock:

-

Capacity 代表此 Cell 拥有的链上空间大小;

-

Data 指 Cell 内包含的数据集,可以被读取或修改;

-

Type 是这个 Cell 绑定的程序代码,限制了 data 数据的修改条件;

-

Lock 代表 Cell 的所有权验证逻辑,类似于比特币 UTXO 的解锁脚本。

通过他的字段可以看出,Cell 就是升级版的 UTXO,多出了 Type 和 Capacity 这两个字段,且 Data 可以自定义数据类型,至于 Cell 的所有权变更方式,和比特币 UTXO 差不多,都是通过解锁脚本来实现。其中最主要的就是 Data 字段,Data 的主要作用是保存所有历史交易状态等任意形式的数据,这就相当于以太坊模块化中的 DA 层。之前 RGB 项目的最大问题就是数据可用性的问题没有被解决。

交易的非交互性

RGB 协议的一个重要问题在于,收款方要先向付款方发送一条消息,指明把自己的一个 UTXO 与 RGB 资产绑定,RGB 转账才能顺利实施。这就要求收款方与付款方之间经过多道交互式通信,才能完成一笔普通交易,显然增加了用户的理解难度和产品复杂度。而 RGB++ 利用了 Nervos Network 作为数据托管与计算平台的特性,允许对手方之间通过异步、非交互的方法来完成转账。

与比特币链资产交互无需跨链

Nervos Network 作为一个链下结算层,等多笔 RGB 转账发生后,把一批交易聚合起来,生成一个对应批量交易的 Commitment,一次性发布到比特币链上。RGB++ 实现了比特币 UTXO 与 Nervos Network Cell 之间的关联映射后,可以直接实现无需资产跨链的互操作。你可以通过 RGB++ 交易声明,把自己的比特币 UTXO 转移给别人,对方可以把自己的 CKB 资产所有权转让给你。这种模式拥有很大的想象空间,理论上可以实现无需 BTC 资产跨链的 BTC——Nervos Network 链上资产互操作。

支付通道

Nervos Network 作为底层公链,具备通过支付通道进行扩展的能力,例如 Polycrypt 开发的支付通道框架 Perun。这些支付通道可以在链下处理交易并在链上结算,从而支持小额支付到支付网关等多种应用,从而提高 Nervos Network 的性能。Perun 利用了 Nervos Network 的 Cell 模型,其中 Cell 携带了 capacity、Lock Script、Type Script 和数据来管理通道的状态。通道的其中一个实现(PerunLockScript)可以管理通道实时 Cell 的访问权限,而另一个实现(PerunTypeScript)可以处理状态转换的验证逻辑。从通道获得资金到关闭,这些转换都是自动管理的。Nervos 核心开发人员还在努力将 CKB 连接到比特币的闪电网络,使用户能够在不依赖第三方的情况下交换 BTC 和 Nervos Network。

项目模型

业务模型

Nervos Network 经济模型由三者角色组成:POW 矿工,应用开发者,区块链应用用户。

POW 矿工:Nervos Network 采用工作量证明(PoW)共识机制,使用的是比特币算法的升级版 NC-MAX,采用了 Eaglesong 函数来确保网络的安全,Eaglesong 是一种 ASIC 中立的定制型哈希函数,可替代广泛使用的 SHA 256 哈希函数。POW 矿工通过遵守 Nervos Network 的共识机制来保护链的安全并且维护 Nervos Network 的正常运行,从而可以获得区块奖励来作为经济激励,经过 2023 年的减半后,CKB 的年发行量从 42 亿枚降至 21 亿枚。

应用开发者:Nervos Network 作为一个 BTC-L2项目,决定其成败的关键之一就是其自身生态的繁荣程度。所以 Nervos Network 非常重视自身的生态建设,为 Nervos Network 生态开发者提供了更大的创新空间。同时应用开发者会在开发项目的时候会占据一定的链上空间,从而会交付一定的存储费给 Nervos Network,也是 Nervos Network 的收入来源之一。

区块链应用用户:用户在 Nervos Network 上支付的 Gas 费是 Nervos Network 的主要收入来源。

从以上分析可以看出 Nervos Network 的收入是:

-

区块链应用用户支付的 Gas 费

-

应用开发者支付的存储费用

代币模型

代币分配

CKB 独特的经济模型确保了无论交易量如何,矿工都能永久地获得报酬,激励他们为网络提供安全保障,同时还确保了 CKB 代币能充当硬资产,让 CKB 长期持有者的权益不会被稀释。CKB 的经济模型产生了飞轮效应,即持有 CKB 区块链资产的需求会直接产生对 CKB 代币的需求。这为原生代币 CKB 创造了一种价值捕获机制,确保 CKB 区块链的安全性与它所保护的链上资产的价值成正比增长。

CKB 的总量没有上限,之前一级发行的代币总量是 336 亿枚,现在已经全部解锁完成。

创世区块中的 CKB 分配如下:

为了对矿工提供给持续性的奖励,Nervos 团队还设计了二级发行。

二级发行的目的是收取状态租金,确保无论 CKB 的链上交易量如何,矿工都会因其永久保护网络的安全性而获得补偿。二级发行没有上限,遵循每年 13.44 亿 CKB 的固定发行计划。然而,与完全面向矿工的基础发行不同,二级发行在矿工、NervosDAO 储户和国库基金之间进行分配。

二级发行的具体分配比例取决于当前流通的 CKB 在网络中的使用方式。举个例子,假设所有流通的 CKB 中,有 50% 用于存储状态, 30% 锁定在 NervosDAO 中, 20% 完全保持的流动性。那么,二级发行的 50% 将分配给矿工, 30% 将分配给 NervosDAO 储户,剩余的 20% 将分配给国库基金。目前,存入国库基金的二级发行直接被销毁,未来可能会通过社区发起的硬分叉而改变。这里需要特别强调的是,二级发行造成的通胀影响范围有限,仅影响链上状态占用者,这意味着 CKB 可以同时充当长期持有者的通缩代币和区块链用户的通胀代币。

Nervos 的代币经济学旨在解决困扰主流区块链的状态爆炸和价值一致性问题。Nervos 是通过三种主要方式完成的:通过将状态增长与 CKB 代币挂钩来限制状态爆炸,私有化状态空间,以及引入二级发行,将状态租金从状态占用者转移给矿工或者是状态保护者。

代币的赋能

Nervos 原本作为一条 Layer-1 ,其原生代币 CKB 的主要作用就是担任 Nervos Network 中的网络交易费用,也就是 Gas 费,在 Nervos Network 中用户所有的操作都需要支付 CKB。

质押作用,用户将 CKB 质押给 NervosDAO,就会按照比例来获得二级发行的 CKB 代币作为通胀收益。

存储价值,在链上存储数据或占用状态空间都需要锁定 CKB,这对 CKB 代币产生了直接的长期需求。这意味着在区块链上持有非原生资产需要拥有原生代币,这会增加原生代币的价值,从而增加矿工奖励,提高链的安全性。这种激励结构更符合 CKB 等保值型 “资产存储” 平台的目标,因为其主要目标不是解决尽可能多的交易,而是长期可靠地存储和保护资产。

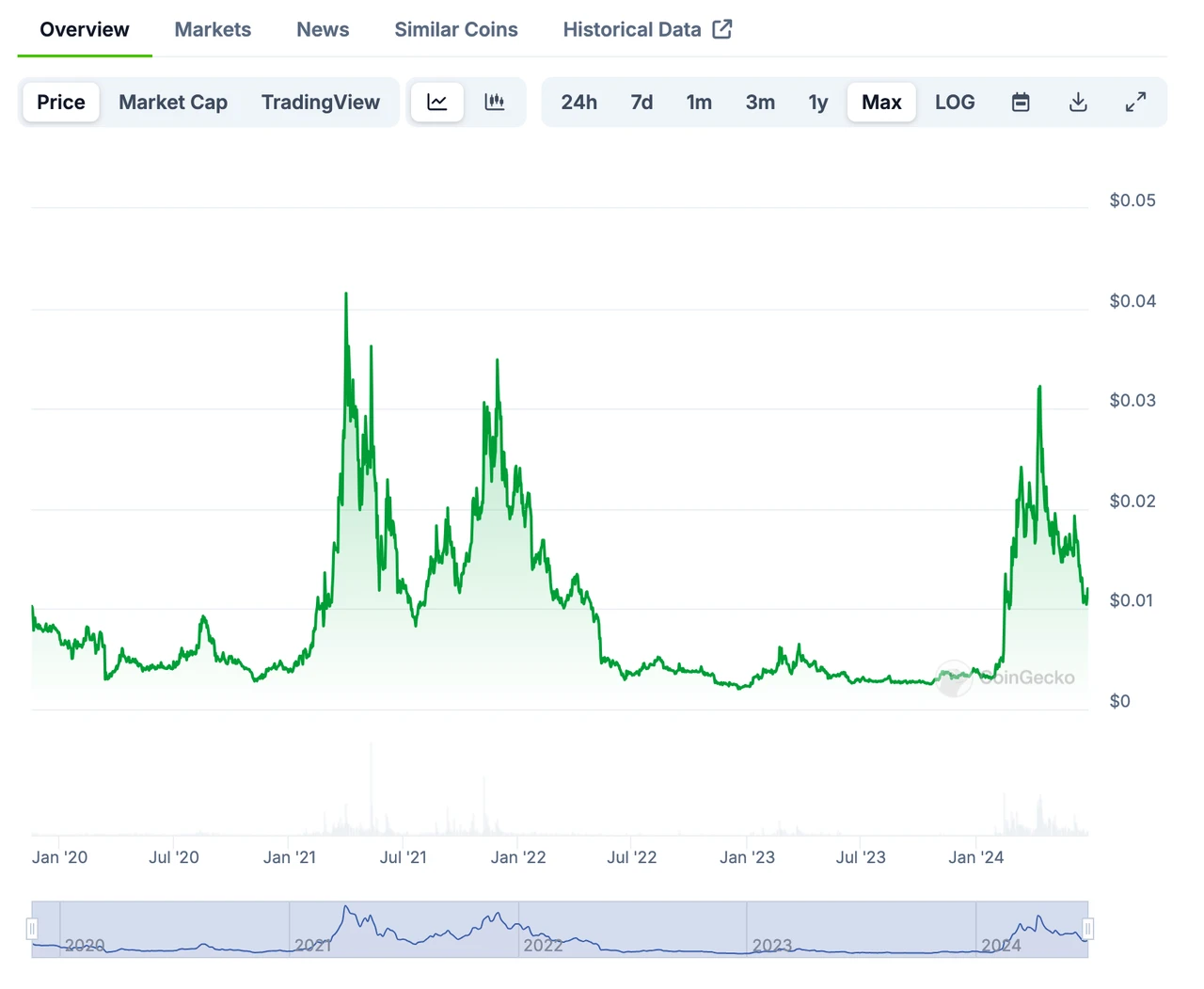

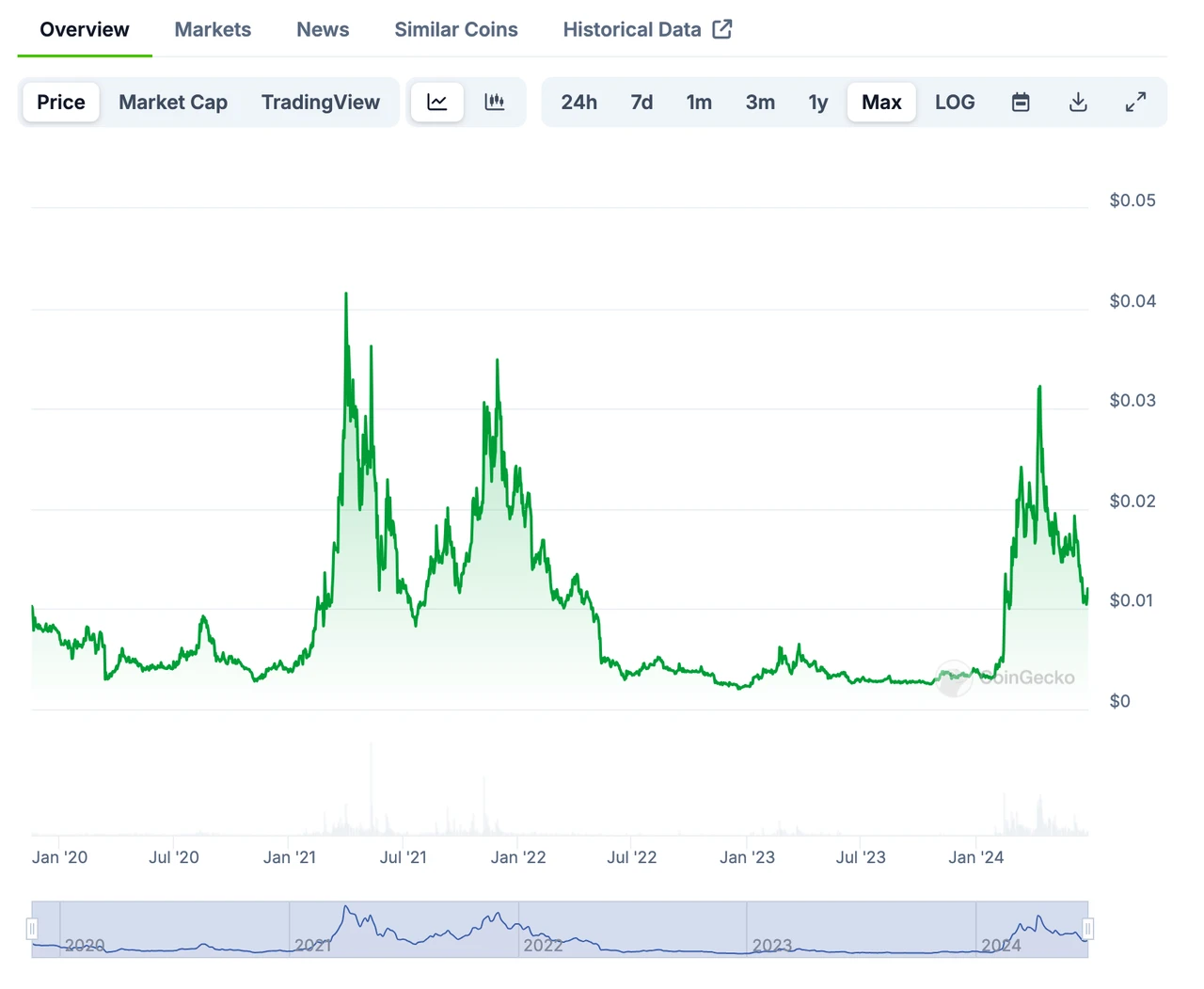

代币价格表现

https://www.coingecko.com/en/coins/nervos-network

根据 Coingecko 统计数据,CKB 自 2023 年 6 月近一年以来,价格已经上涨超过 11 倍(最低点 0.0028 美元,最高点 0.0322 美元),主要交易场所为 Binance,HTX 等一线交易所。

-

CKB 现币价为 0.0115 美元,现流通量为 44, 442, 588, 518 枚,市值为: 5.1483 亿美元。

-

CKB 的日交易量 3600 万美元,其流通市值约为 5.1483 亿美元,换手率 6.99% ,属于偏低水平。

所以对比于同类型的项目,CKB 价值被严重低估。

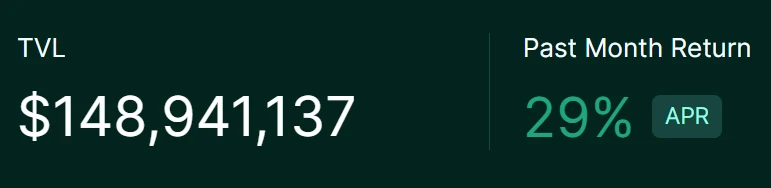

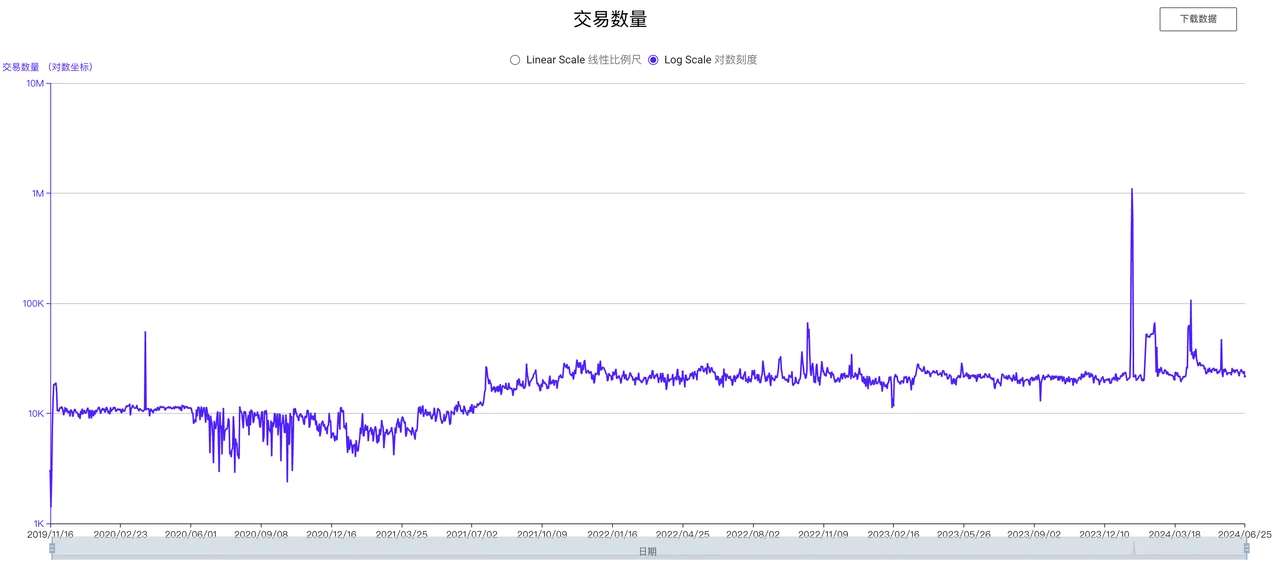

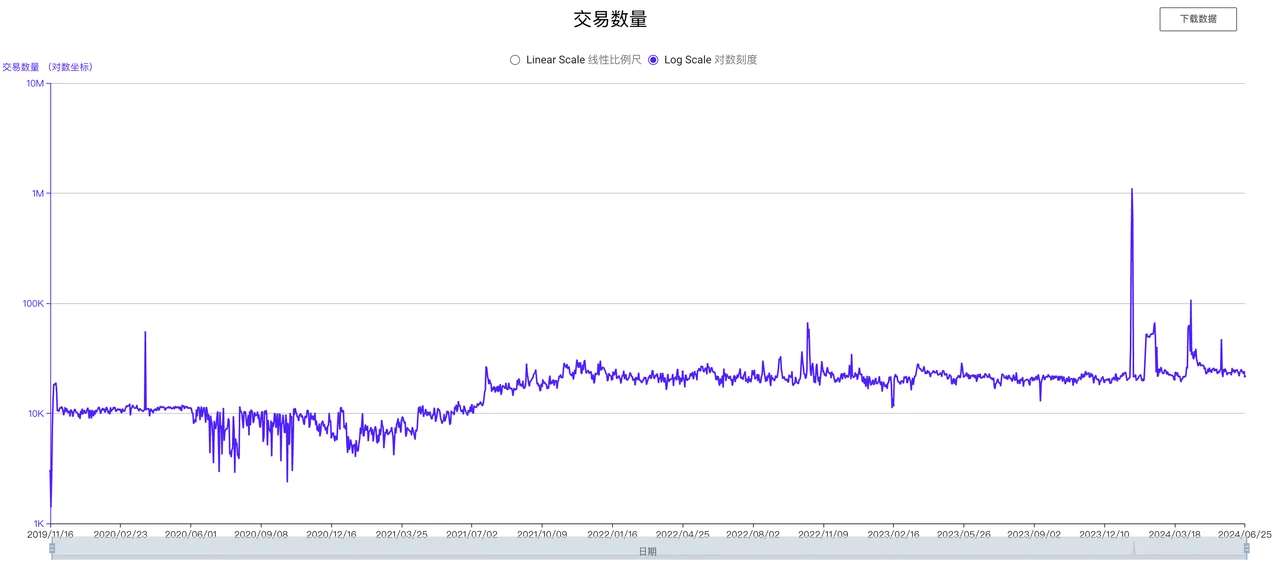

链上交易量

https://explorer.nervos.org/zh/charts/transaction-count

由图可以看出,Nervos Network 的链上交易量维持稳定水平。

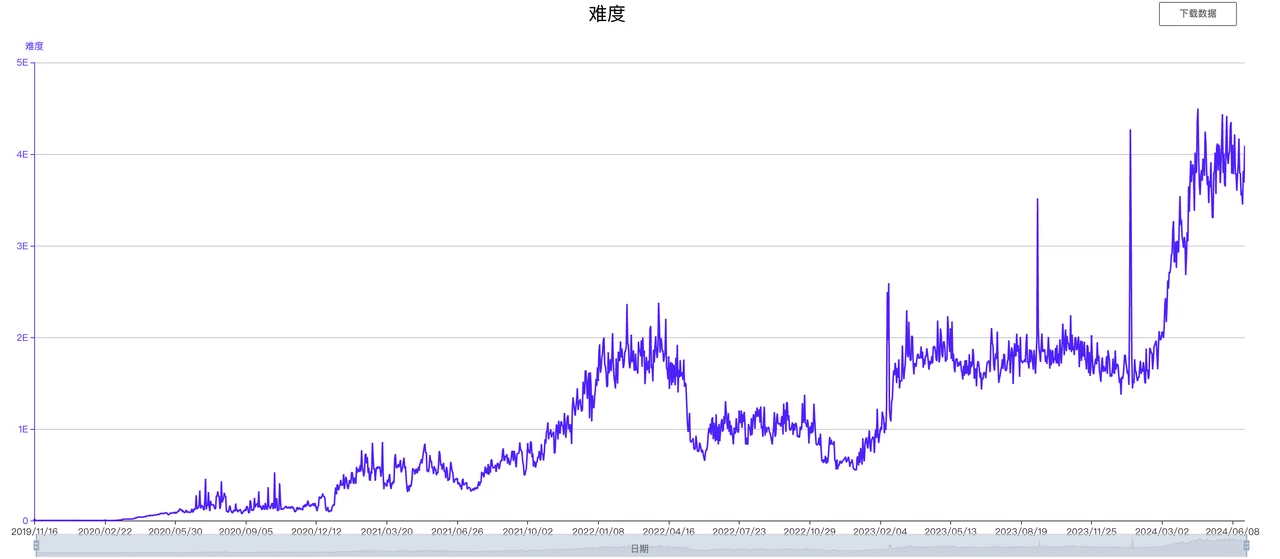

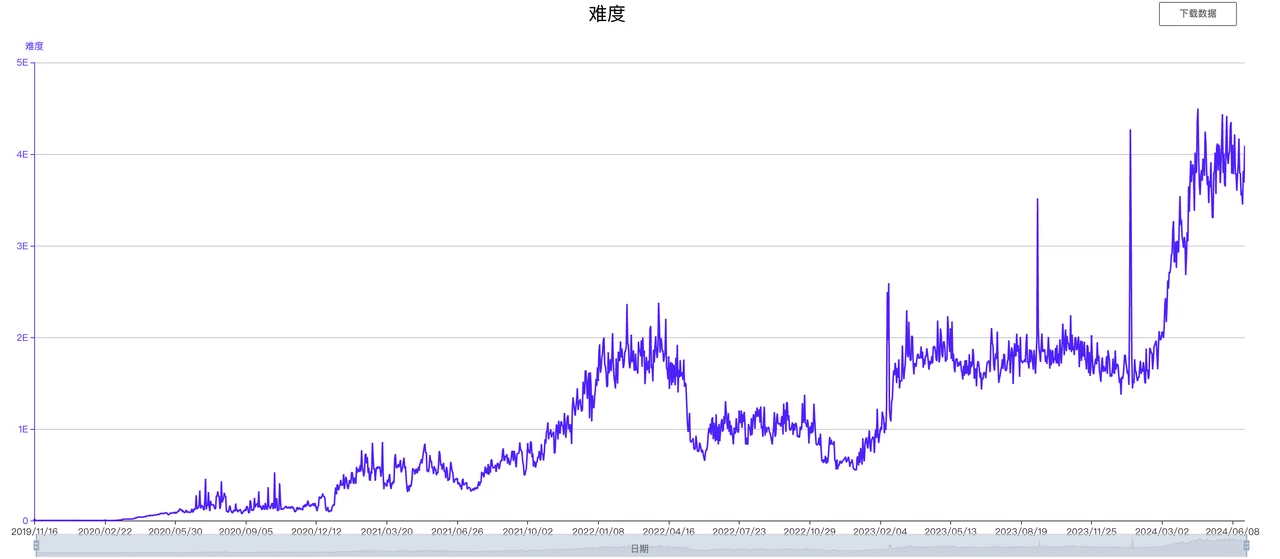

挖矿难度

Nervos Network 的挖矿难度一直处于上升的趋势,虽然价格有所回调,但是难度仍保持在高位,所以有更多的矿工正在加入 Nervos Network。

https://explorer.nervos.org/zh/charts/difficulty-hash-rate

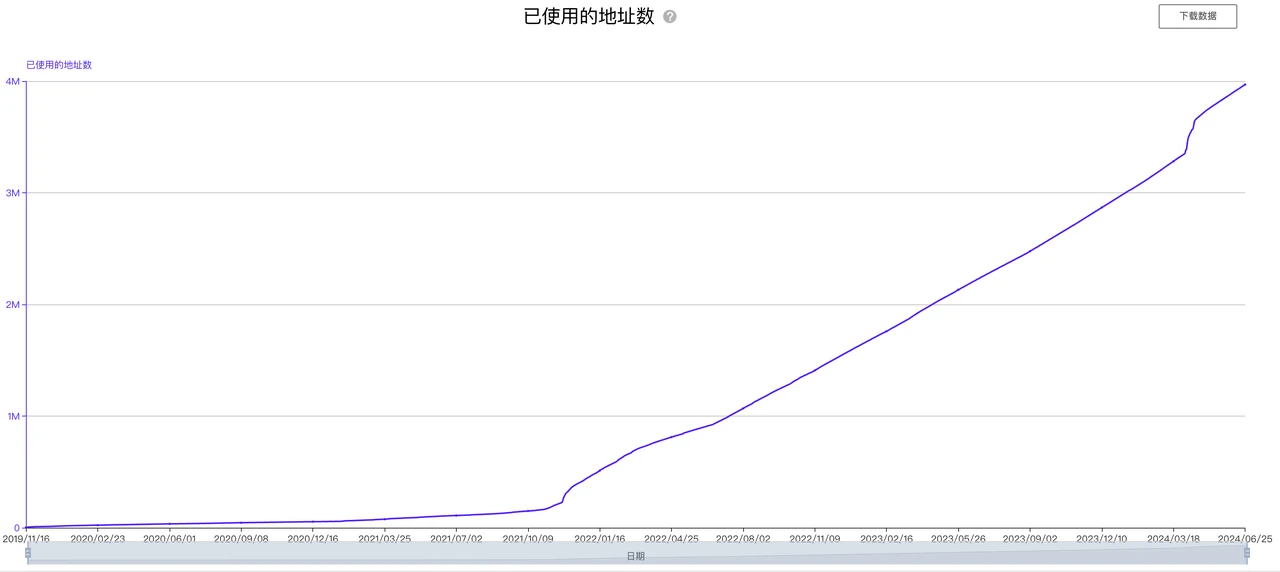

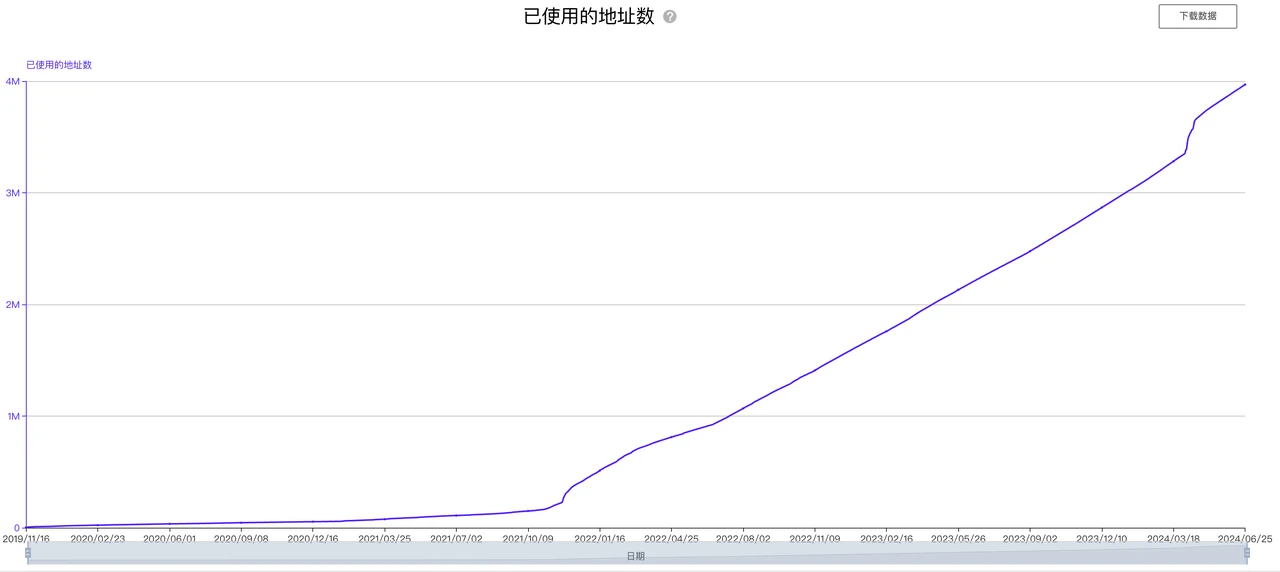

地址数量

Nervos Network 的地址数量一直都保持着非常高的增速。

https://explorer.nervos.org/zh/charts/address-count

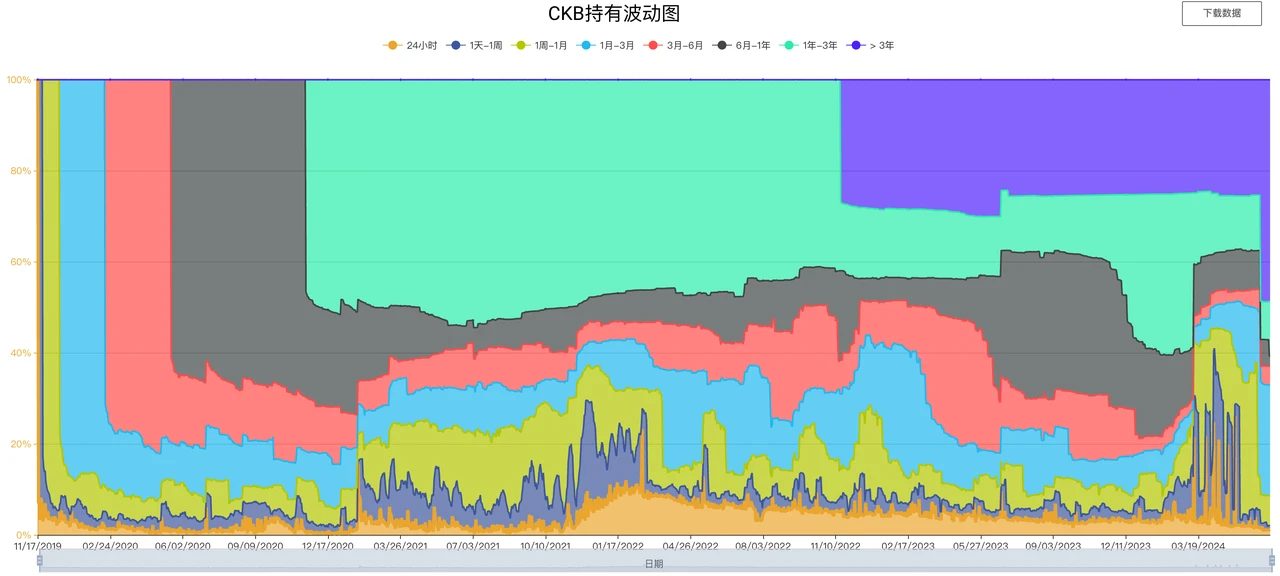

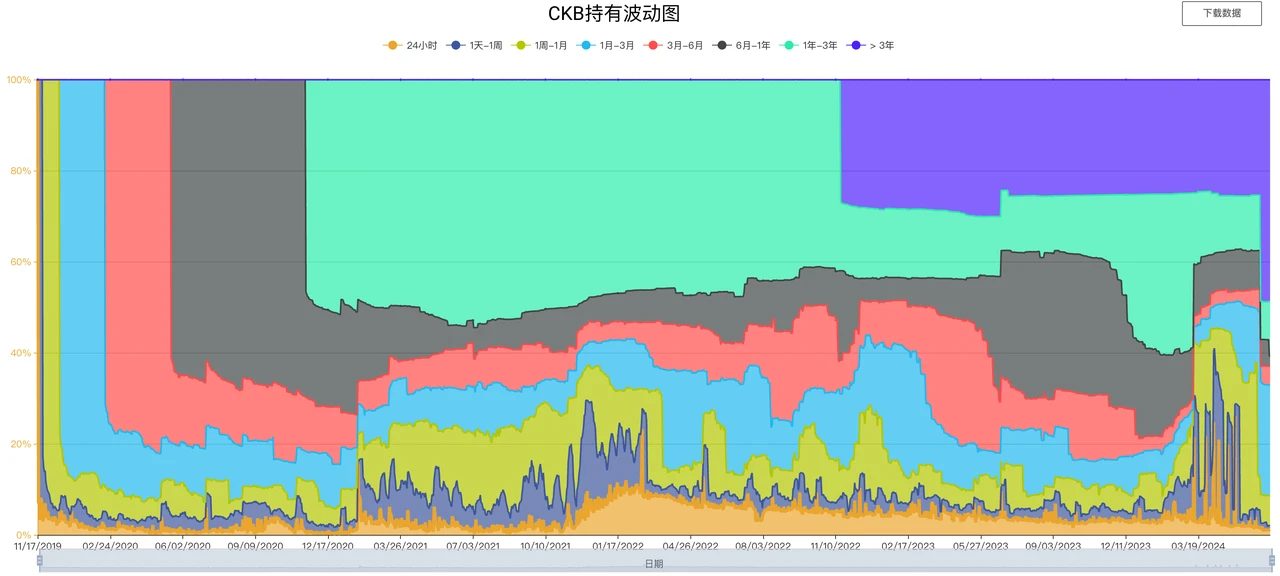

CKB 持仓图

https://explorer.nervos.org/zh/charts/ckb-hodl-wave

从图中可以看出,持有 3 年以上的 CKB 占比是 48.77% ,说明了相当部分的用户长期看好 Nervos Network 的发展。

项目生态

Nervos Network 致力于通过提供资金、基础设施和工具方面的持续支持来推动生态系统的发展。自 2019 年 11 月主网启动以来,大约 57 亿 CKB 已分配给生态系统基金。CKB 生态基金旨在为推动网络扩张的各种生态系统开发举措提供了初始资金,并且专注于培育和投资使用 RGB++ 协议连接 CKB 和比特币的早期和种子阶段项目。 CKB 生态基金旨在促进跨多个领域的重要基础设施和去中心化应用程序的开发,包括 DeFi、游戏、工具和 NFT 市场。 2024 年 1 月,CKB 生态基金推出 BTCKB 计划,旨在通过 PoW 共识机制和 UTXO 模型加强比特币和 CKB 区块链之间的融合。 BTCKB 计划引入了新的智能合约功能,可以将 BTC、Taproot Assets 和 RGB++ 资产集成到 CKB 区块链中,从而增强比特币区块链的功能。

自 RGB++主网上线以来,已经有超过 15 个现有生态项目进行资产发行。值得重视的生态项目包括:

-

UTXO Stack:基于 RGB++ 协议的比特币 L2 “OP Stack”。

-

JoyID:非托管钱包,利用生物识别技术进行用户身份验证,支持多个网络,包括以太坊、比特币和 RGB++ 资产。

-

HueHub:去中心化交易平台和 launchpad,支持比特币上的 RGB++ 资产。

-

Stable++:去中心化的稳定币协议,支持 CKB 和 BTC。

-

World 3: 基于 RGB++ 协议和 DOB 的自主世界游戏。

-

Nervape:基于比特币的多链可组合数码物,其 “基础资产” 在比特币上发行,“附属资产” 在 CKB 上发行。

-

Haste:RGB++ 资产管理解决方案。

-

d.id:比特币生态的去中心化身份协议。

项目风险

-

Nervos Network 的团队主要钻研于技术开发方面,对项目的宣传方面做的工作并不到位,致使了市场上很多用户只是知道 Nervos Network 这个项目,但是并不知道其性能的优越性。并且 Nervos Network 的社区运营的并不理想,在社区中用户们并没有形成一个强烈的共识。

-

Nervos Network 采用的链上+链下的技术方式让用户们在使用 Nervos Network 网络时更加便利,但是这种方式使得项目在数据可用性和资产发行方面更加的依赖于外部网络,一旦链下网络发生故障就会造成整个 Nervos Network 带来资产丢失和网络停摆的风险。

-

Nervos Network 缺乏全面的开发工具和多方交互解决方案,限制了 Nervos Network 有效支持去中心化应用的能力。并且 Nervos Network 的本质就是使用隐私换易用性,从而会损害了 RGB 协议最初提供的隐私优势。

总结

RGB++展示了 CKB 作为一个比特币链下结算层的潜力,而这种思路会在未来,被越来越多的比特币 Layer 2 或资产协议所采纳,主打 POW 和 UTXO、有着多年技术积淀的 CKB,或许能够在这场模块化区块链的角逐中表现出自己的技术优势。

Nervos 代币经济学直接解决了状态爆炸的难题和价值捕获机制错位的问题。CKB 区块链将状态爆炸与其原生 CKB 代币联系起来,有效限制了区块链状态的过快增长。将状态作为一等的私有资产可以鼓励优化和提高效率,限制不必要的状态扩张。此外,Nervos 还引入了状态租金,针对状态占有者进行通货膨胀。这一解决方案为矿工提供了可预测的收入来源,不仅可以防止状态过度扩张,还可以确保长期的区块链安全。

CKB 区块链采用了独特的价值捕获机制,要求链上数据的存储和操作需要锁定 CKB 代币,从而对其产生直接的长期需求。这增加了代币的价值,提高了区块链的安全性,与最终成为一个 “资产存储” 平台的目标保持一致。

但是 Nervos Network 团队主要专注于技术开发,但在项目宣传方面存在不足,导致市场上很多用户仅知道该项目的存在,却并不了解其卓越性能。此外,Nervos Network 的社区运营也并不理想,缺乏形成强烈共识的用户群体。

综上所述,Nervos Network 在不增加复杂性或损害去中心化的情况下增强本地比特币链上的体验,技术在 BTC-L2赛道中处于领先的地位,并且因为其长期深耕于 UTXO 模型为其形成了坚实的技术壁垒。所以 Nervos Network 在未来的发展值得期待。