原文作者:sui 414

原文编译:白话区块链

在这篇文章中,我们旨在阐述当前 L2 状况的数据概览。我们将探讨三月份 Dencun 升级后 L2 交易费用减少的重要性,研究这些网络上活动的演变,并突出由 MEV 活动引发的新挑战。此外,我们还讨论了在 L2 上开发 MEV 工具和解决方案时可能遇到的障碍。

1、Dencun 升级后的积极影响:L2 采用情况

1)交易费用下降了 10 倍

以太坊 Layer 2 (L2) 的交易费用包括两个部分:在 L2 上执行交易的成本,以及向以太坊 Layer 1 (L1) 提交批量交易的成本。不同 L2 的具体交易费用结构和排序规则因其发展阶段和设计选择而异。

例如,Arbitrum 采用“先到先得”原则 (FCFS),即按接收顺序处理交易。相比之下,Optimism (OP 主网 ) 和 Base(均属于 OP Stack 一部分)则使用优先交易费用拍卖 (PGA) 模式,包含 L2 基础费用和优先费用。用户可以选择支付更高的优先费用,以便更快更早地被纳入区块。理解这些费用结构对于理解生态系统的增长和 MEV 动态至关重要。

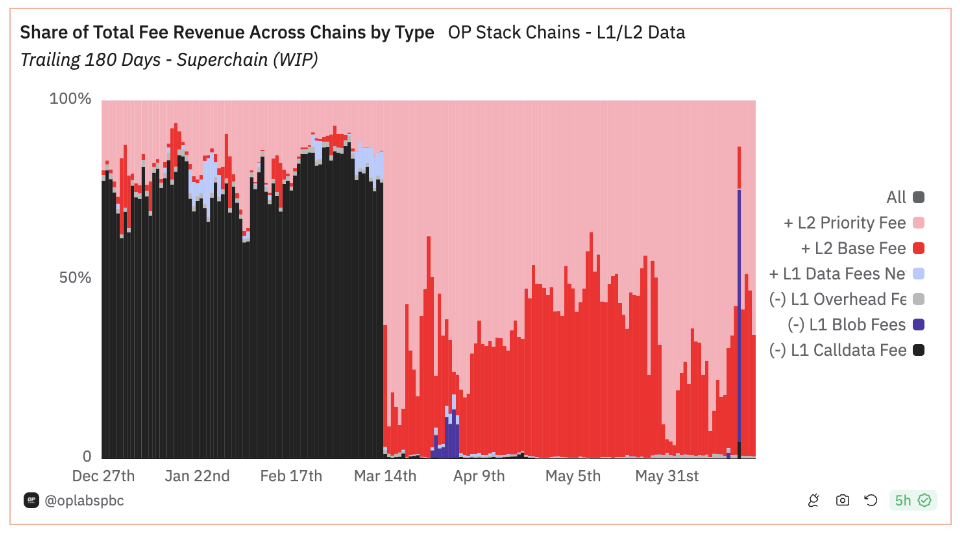

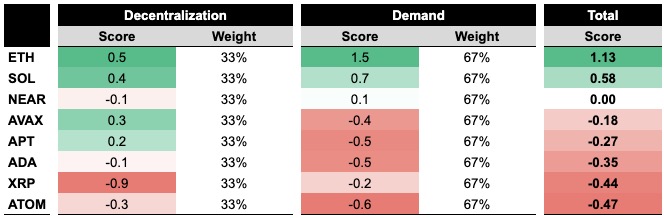

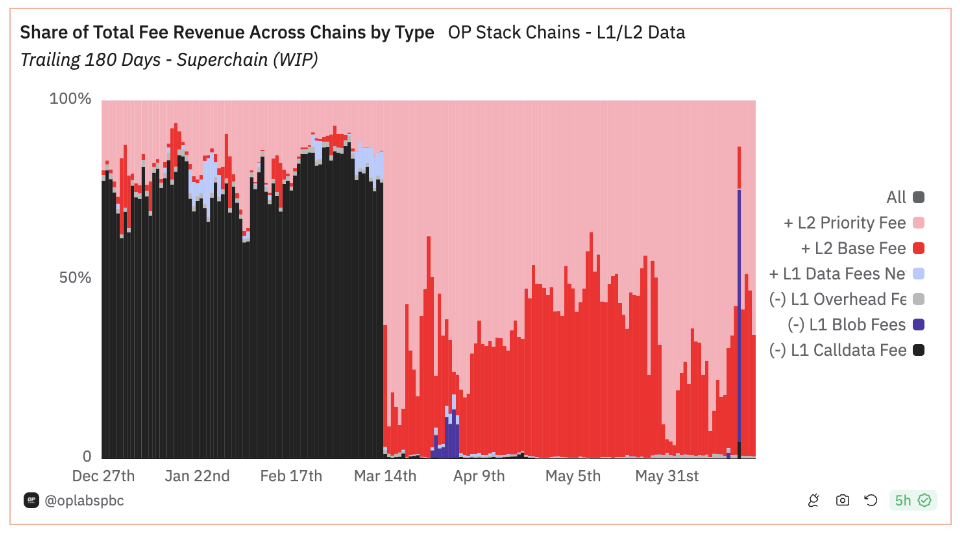

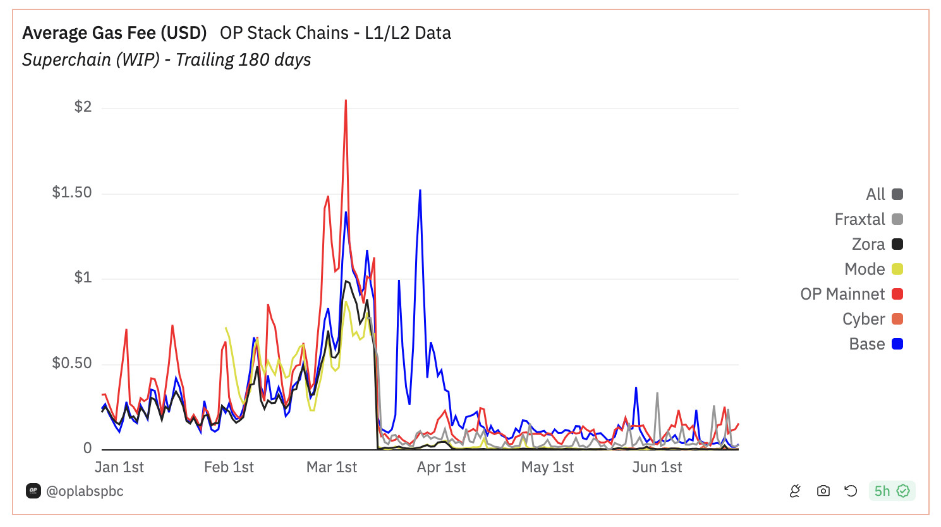

历史上,以太坊 L1 费用在用户使用 L2 进行交易时构成了总费用的主要部分,占比超过 80% ,如下图中的黑色条所示。然而,自 3 月 14 日 Dencun 升级后,L2 从使用 calldata 转变为使用一种称为 “blobs 1 ” 的更具成本效益的方法提交批次到 L1。这种临时存储方式包含了自己的费用拍卖机制,包括一个 blob 基础费用和优先费用。

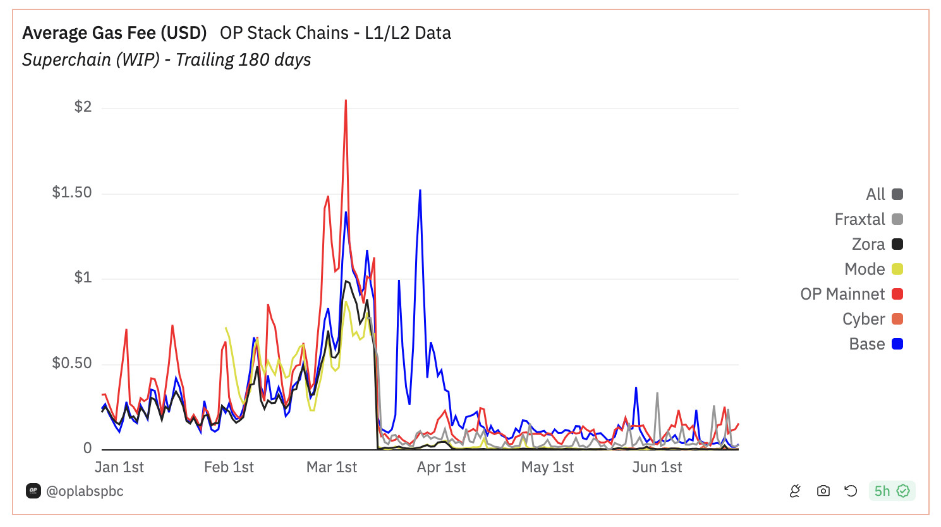

自 Dencun 升级以来,L2 支付的 L1 费用大幅减少——图表显示 OP Stack 链的交易费用构成发生了重大变化,L1 费用从 90% 降至仅 1% ,而 L2 费用现在占总费用的 99% 。这一转变导致 L2 的平均总交易费用总体下降了大约十倍,例如,OP 主网的平均交易费用从每笔交易约 0.5 美元降至 0.05 美元。

2)L2 活动激增

在成本下降后,L2 的活动和使用量显著增加,如上图所示的 L2 交易费用激增所证明的那样。值得注意的是, 3 月 26 日,Base 的平均交易费用超过了升级前的最高水平。为了容纳更多交易并减少网络拥堵,Base 从 3 月 26 日起提高了其交易费用目标,并在此后进行了多次调整。

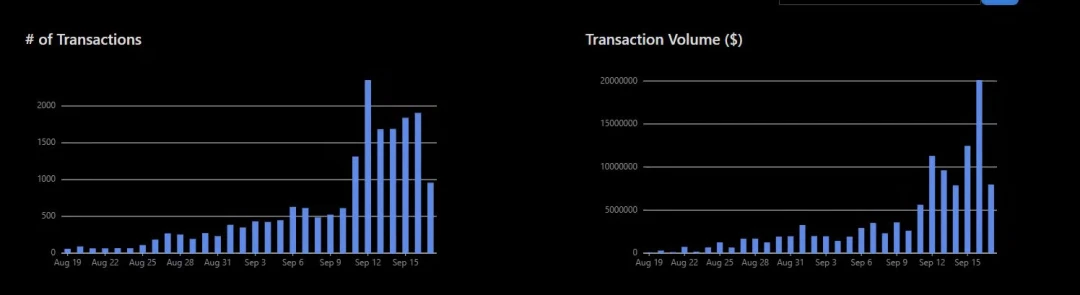

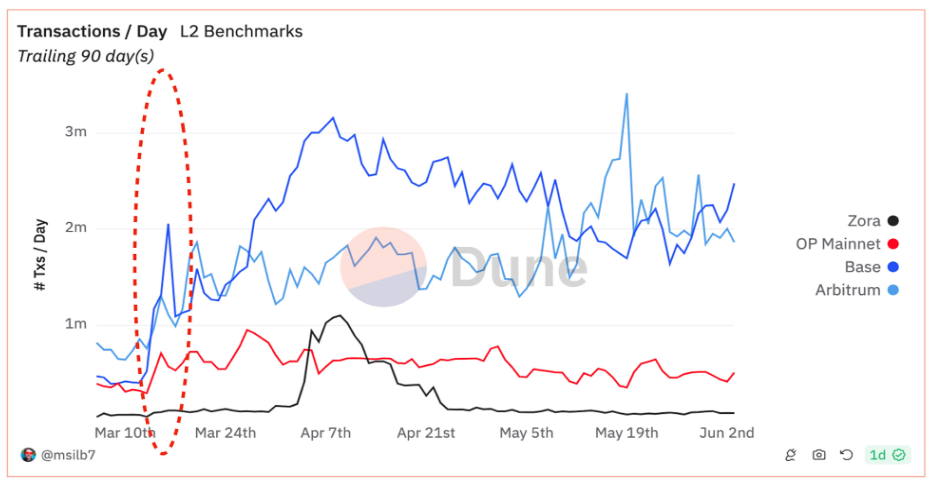

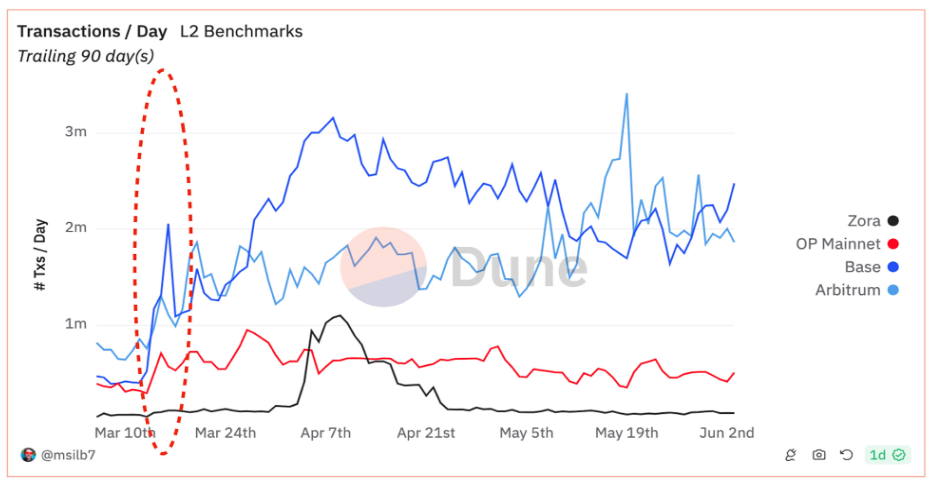

下图显示了 L2 的每日交易量,展示了 Arbitrum、Base 和 OP 主网等网络的显著增长。具体来说,Base 的每日交易量增加了四倍,现在每天处理约 200 万笔交易。

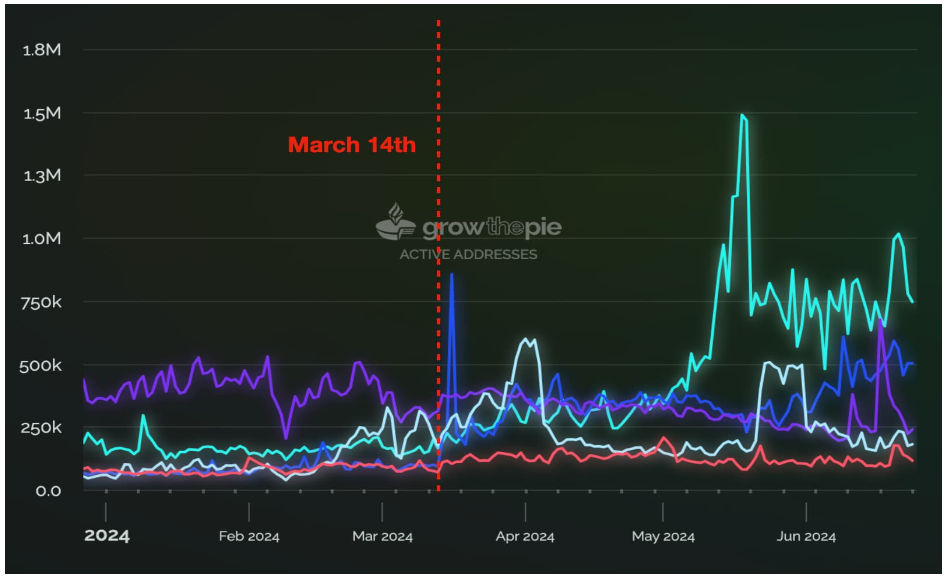

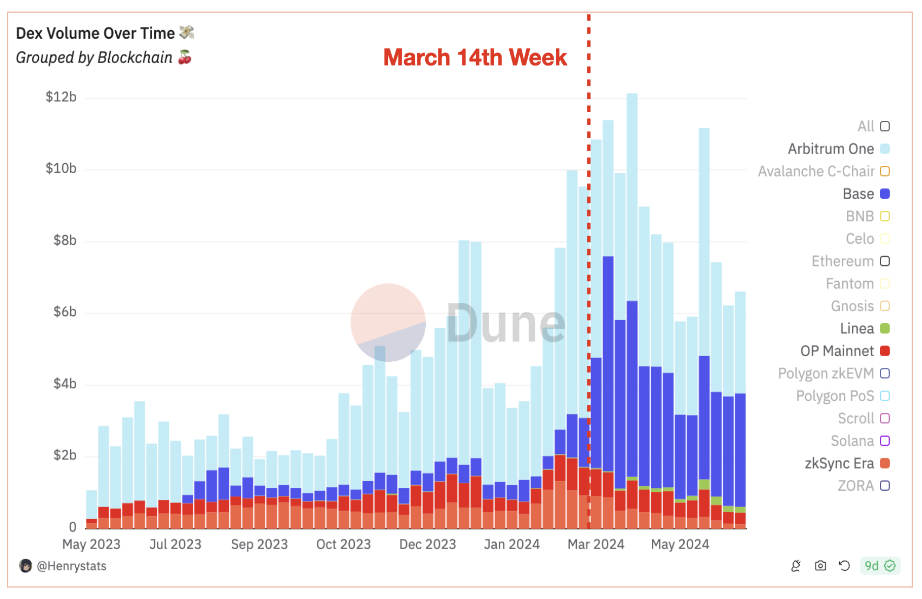

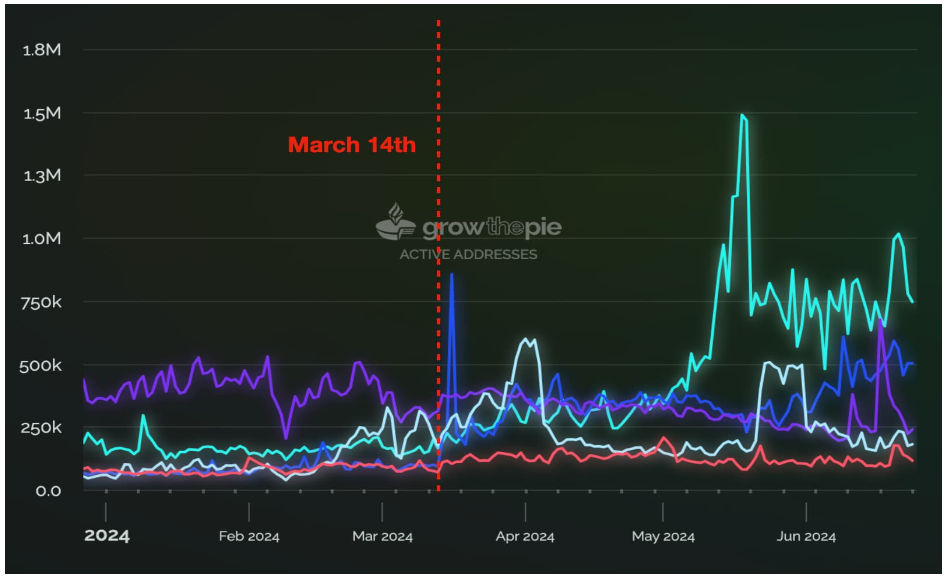

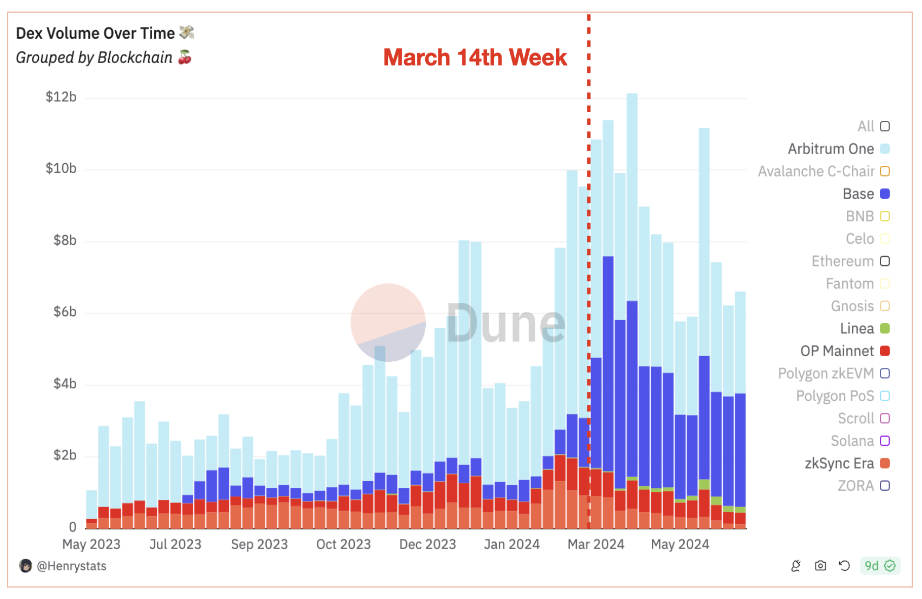

尽管很难确定这是自然增长的结果,还是受到激励计划和女巫攻击活动的影响,但在 EIP-4844 升级后,所有主要 L2 的活跃地址和去中心化交易平台 (DEX) 交易量都有明显增加,特别是在 Base 和 Arbitrum 上。

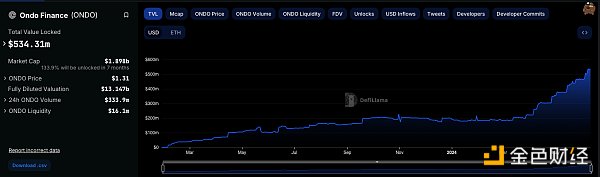

3)资产向 L2 转移

随着市场状况的改善以及 Solana 上 WIF 引发的 Memecoin 热潮,自去年年底以来,L2 的总锁仓价值 (TVL) 持续上升。值得注意的是,Base 成为增长最快的链,最近其总锁仓价值超过了 OP 主网。

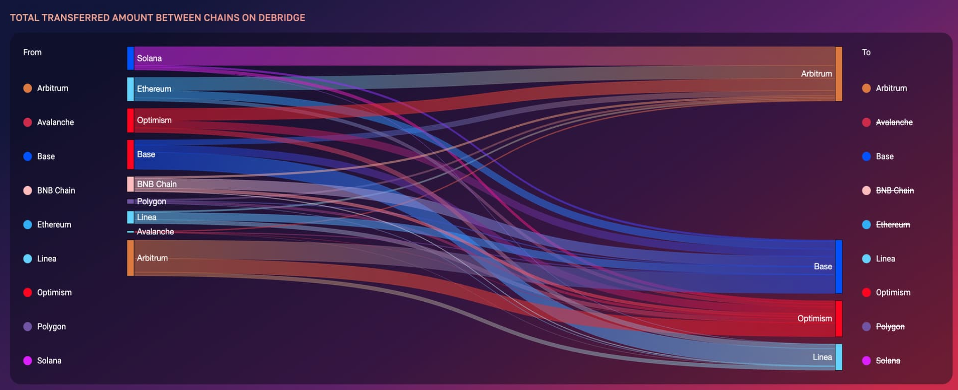

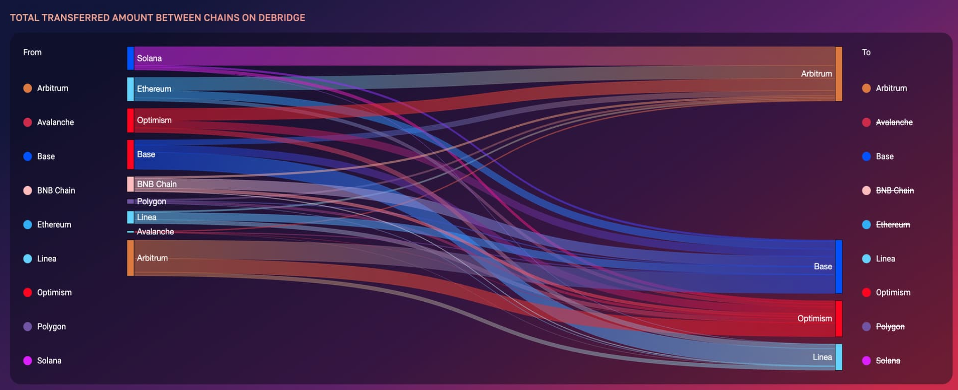

自三月初以来,Base 有大约 15 亿美元的 USDC 流入,其中一部分是 Coinbase 将客户和企业资金转移到 Base 上。据 Artemis 提供的数据,从 2024 年 1 月以来,通过 11 个主要桥梁,以太坊向主要 L2 的资金外流达到 140 亿美元。Arbitrum 以约 70 亿美元领先,其次是 zkSync、Base 和 OP 主网。进一步的数据显示,Debridge Finance(在 EVM 链和 Solana 中广泛使用的桥梁)证实了 Arbitrum 和 Base 是所有资金外流的主要接收方。

4)坏消息:在更便宜的交易费中,黑暗森林正在扩展

当我们进一步检查交易时,发现机器人交易活动正在提高 L2 的交易费和回滚率。我们将在下一节通过一个使用 Base 数据的案例研究,更全面地探讨这个问题,突出 Dencun 升级后更便宜的交易费对 L2 的影响。

2、Dencun 升级后的 L2:像没有内存池的 Flashbots 前的以太坊

1)网络拥堵

挑战开始显现: 3 月 26 日,Base 的每日平均交易费出现短期激增,甚至超过了 Dencun 升级前的水平。到 6 月 3 日,Base 将其交易费目标从 Dencun 升级时的 2.5 M Gas/s 调整至 7.5 M Gas/s,使平均交易费降回到大约 5 美分。

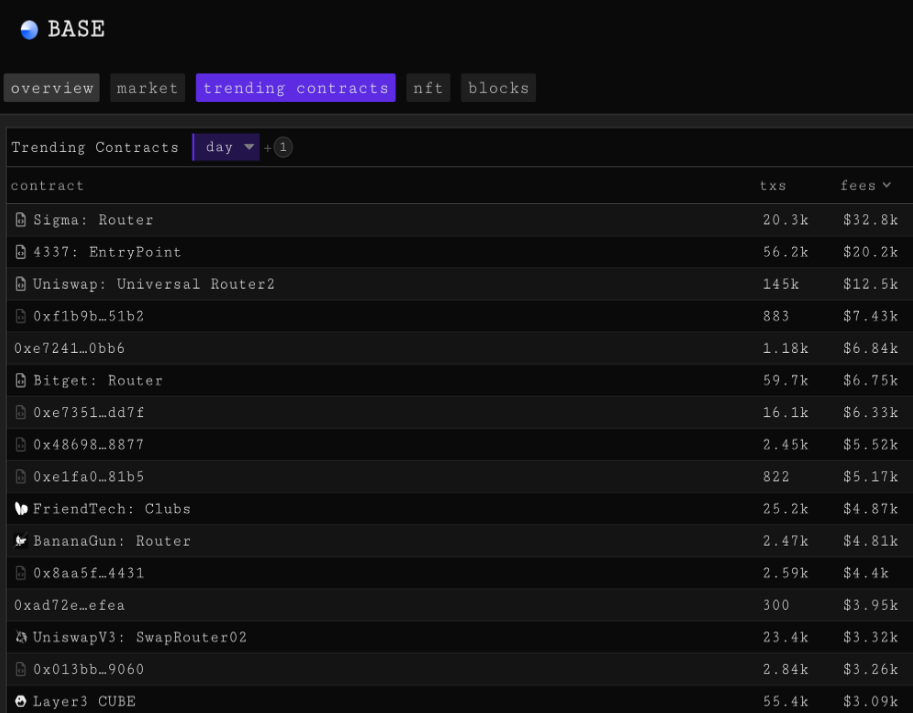

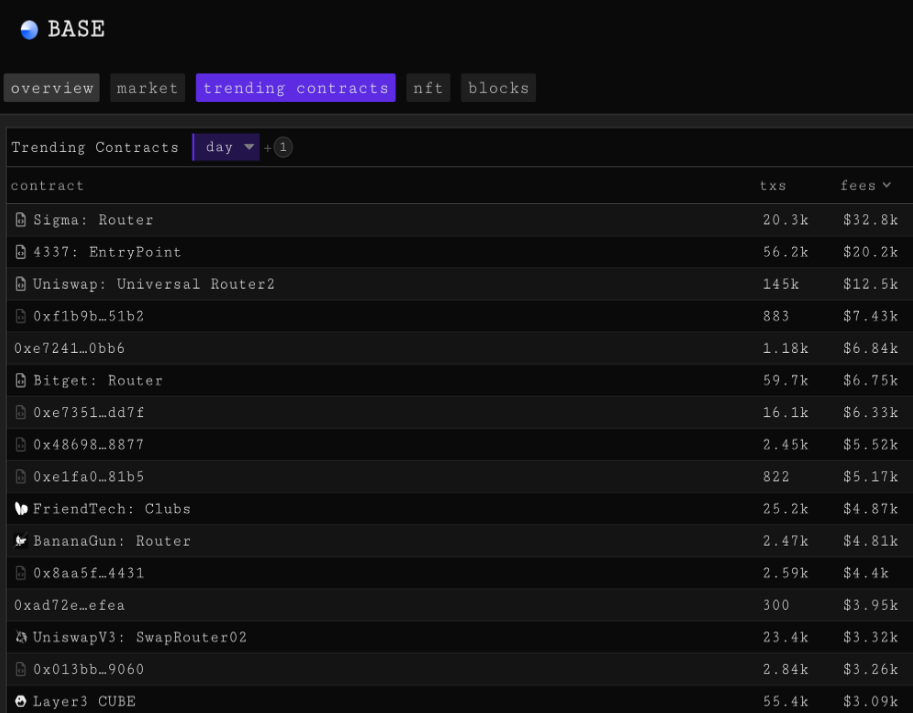

Base 上最耗费交易费的合约包括 Telegram 交易机器人如 Sigma 和 Banana Gun,以及钱包和去中心化交易平台如 Bitget 和 Uniswap。此外,大量未标记的合约涉及 Token 铸造、memecoin 交易和原子套利等活动。

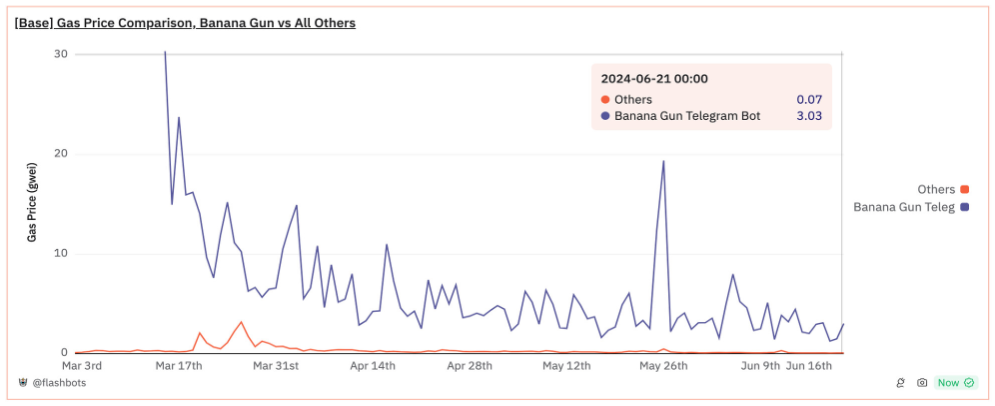

通过比较像 BananaGun 这样流行的 Telegram 机器人路由的行为,显然它们的交易与其他交易相比产生了显著更高的交易费用。在升级后,BananaGun Telegram 机器人的用户支付了高达 30 Gwei 的峰值交易费用来执行 Base 上的交易。这个费率目前稳定在约 3 Gwei,比其他交易支付的交易费用高出 43 倍。

在分析在 Base 上所有流行的去中心化交易平台 (DEX) 交易机器人支付的月均交易费用时,与所有其他非 Telegram 机器人交易(黑色条)进行比较,显然交易机器人用户承担了显著更高的交易费用。

2)高回滚率的激增

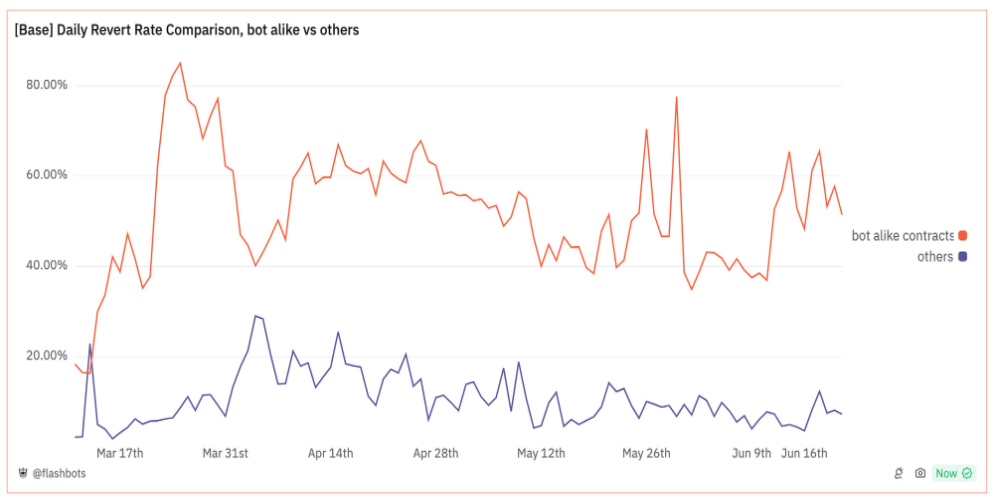

另一个衡量区块链重要性的重要指标是网络上的交易回滚率,我们在 Dencun 升级后也观察到了 L2s 上的增加,特别是在 Base、Arbitrum 和 OP 主网上。(回滚率是指在区块链上交易因为各种原因未能成功确认的比例。)

目前,以太坊的交易回滚率约为 2% ,而币安智链和 Polygon 的回滚率约为 5-6% 。在升级前,Base 的回滚率约为 2% ,但随后上升到约 15% , 4 月 4 日达到 30% 的峰值。同样,Arbitrum 和 OP 主网也出现了周期性的失败交易激增,范围在 10% 到 20% 之间。

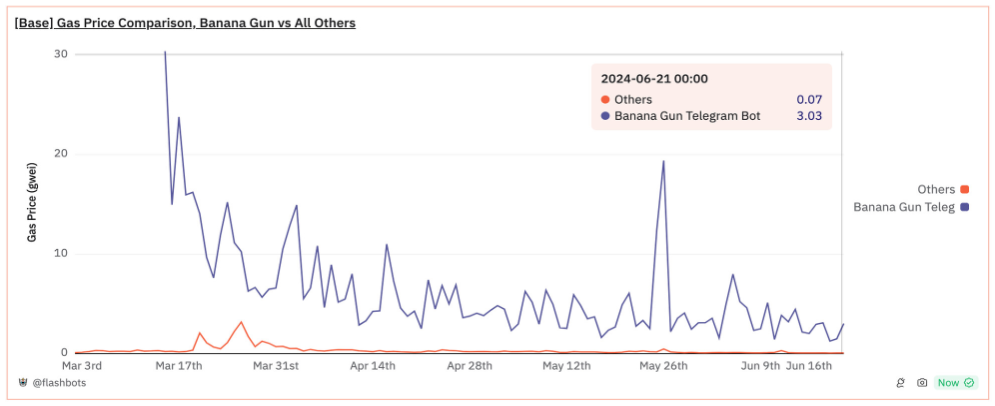

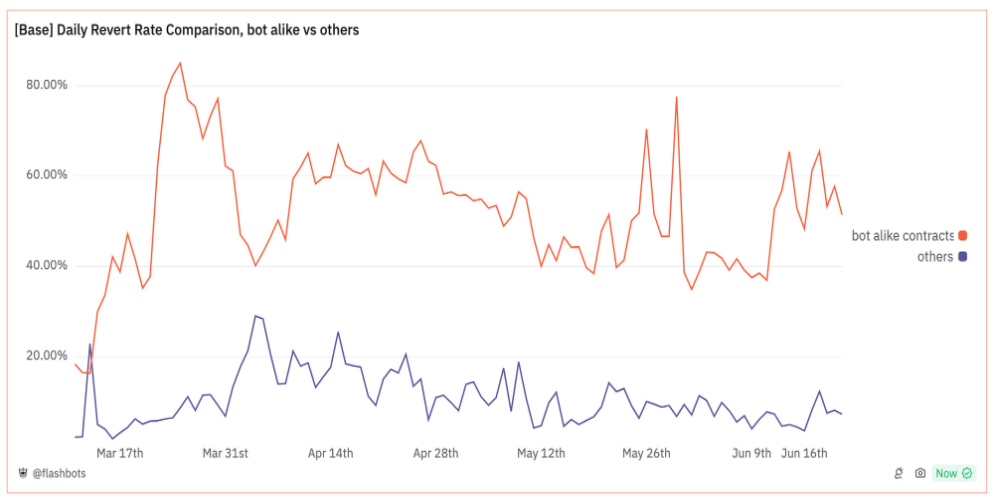

深入分析后,我们注意到 L2 上的高回滚率并不一定反映每位普通用户的体验。相反,这些回滚很可能来自于 MEV 机器人。

使用以下启发式方法查询,我们识别出一组具有机器人样式活动的路由合约——这些合约似乎在执行 MEV 提取交易时经历了高回滚率:

自 Dencun 升级以来,

活跃路由:该合约已处理超过 1, 000 笔交易。 有限交互的 EOA:少于 10 个 EOA(外部拥有账户)钱包作为交易发送方进行了互动。

发送者分布情况:少于 50% 的交易发送者仅发送了一笔交易,表明该路由不太可能被零售用户使用。

行为模式:交易历史要么恰好覆盖了 24 小时,要么在单个区块内显示了多笔交易,表明非人类行为。

交换集中度:超过 75% 的成功交易涉及交换。

检测到的 MEV 交易:超过 10% 的成功交易利用了原子 MEV 策略,根据 hildobby 的启发式方法 2 检测到。

根据这些标准,我们检测到了 51 个路由器,这些路由器可能代表 Base 上机器人活动的保守估计下限。我们将在 Base 上由路由器处理的所有交易分为两组,然后对它们进行了比较分析。我们发现类似机器人操作的路由器合约,其交易的平均回滚率为 60% ,而其他交易的回滚率约为 10% ,机器人操作的回滚率是其他交易的六倍。

根据以上数据,我们可以得出结论,机器人活动,如 MEV 机器人和 Telegram 机器人,很可能是导致 Base 上高交易费和回滚率的主要原因之一。

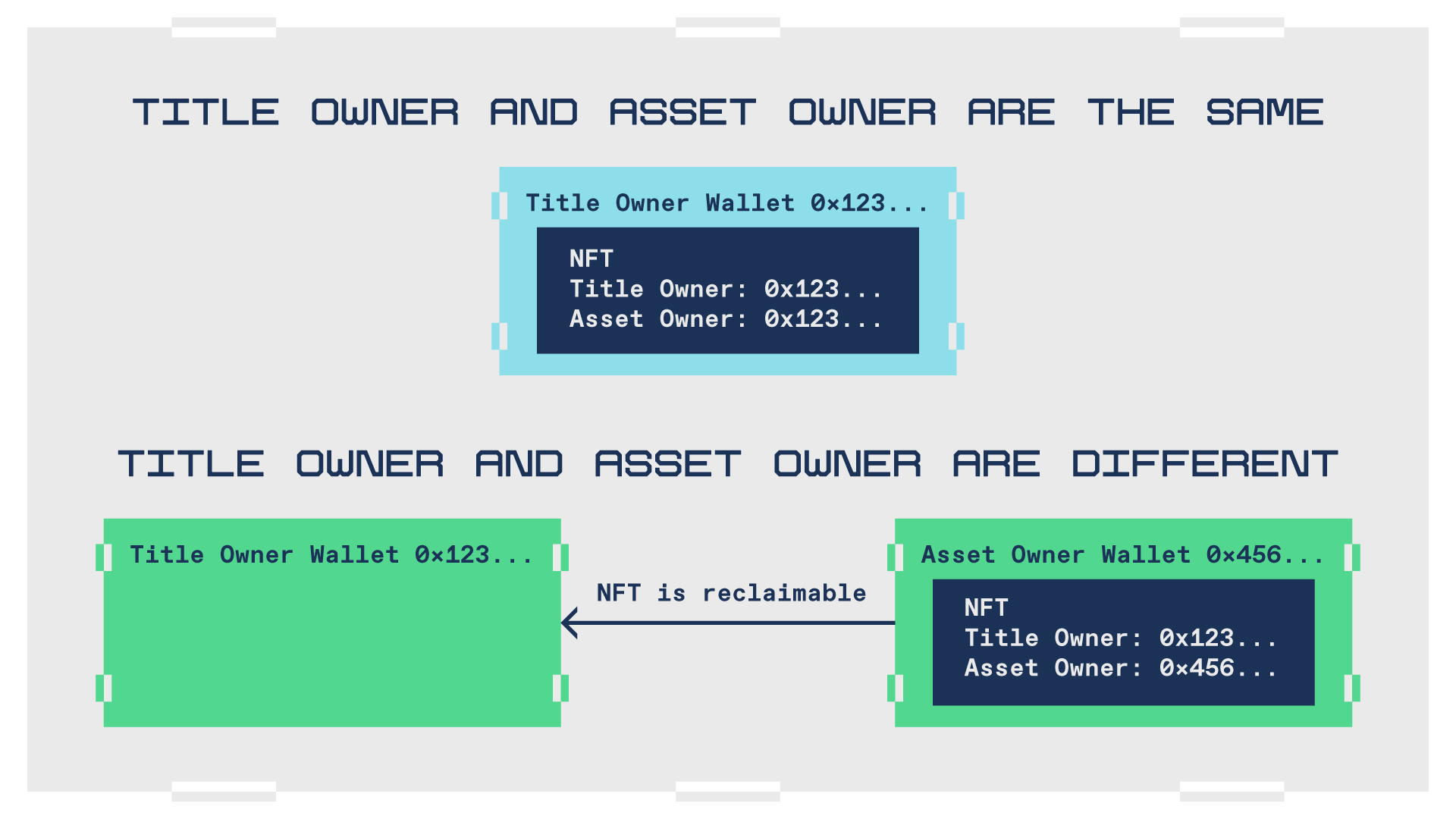

L2 的单一序列器基础设施,加上缺乏公共内存池,促进了涉及大量序列器滥用的主导性 MEV 策略。这些策略显著地导致网络拥堵,特别是对于像 OP 主网和 Base 这样采用优先交易费拍卖 (PGA) 的 L2。其结果不仅是网络拥塞,还包括由于回滚交易而浪费的区块空间以及由 MEV 搜索者支付的交易费用。这种情况反映了以太坊在 Flashbots 出现之前的状态,但与之不同的是,由于当前缺乏内存池,L2 上不存在三明治攻击的情况。

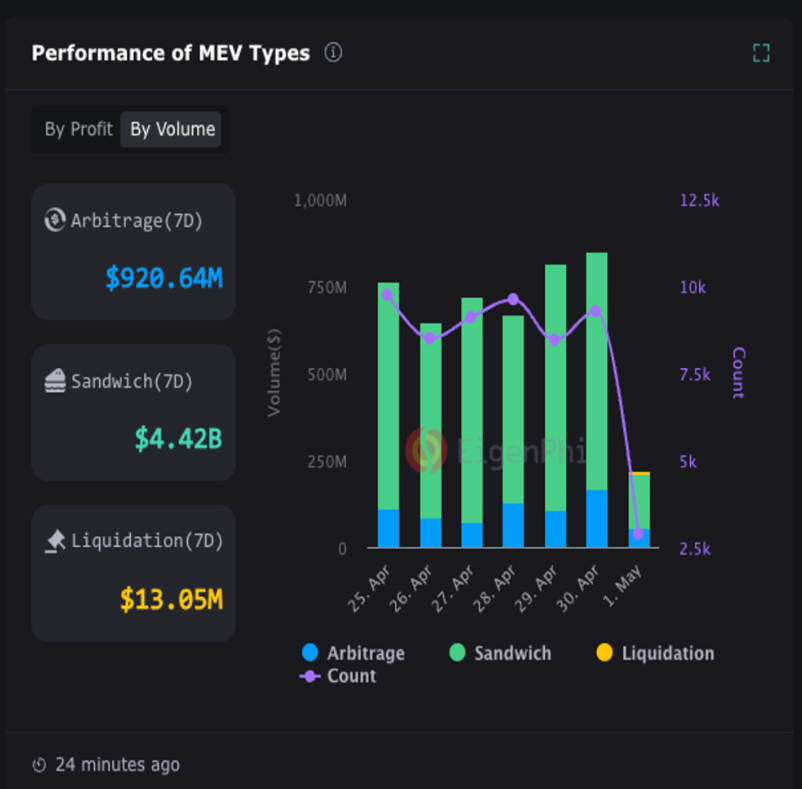

3)L2 上的 MEV 有多大?

深入了解 L2 上的 MEV 活动至关重要。然而,到目前为止,尚无通过多个来源和健壮方法验证的 L2 MEV 的共识数字。此外,与以太坊类似的实时监控数据(例如 mev-inspect、libmev、eigenphi 2)在 L2 上的 MEV 交易量和搜索者利润方面也存在缺乏。

到目前为止,一些关于 L2 MEV 的数据集和研究包括:

hildobby 在 Dune Analytics 上构建的开源数据集(启发式链接:Sandwiched 1 | Sandwiches | Atomic Arb 3)。

由 Flashbots 资助的研究论文,Quantifying MEV On Layer 2 Networks 1 ,作者为 Arthur Bagourd、Luca Georges Francois,使用 mev-inspect 实施量化了 Polygon、OP 主网和 Arbitrum 上的 MEV。

研究论文,Rolling in the Shadows: Analyzing the Extraction of MEV Across Layer-2 Rollups 3 ,作者为 Christof Ferreira Torres、Albin Mamuti、Ben Weintraub、Cristina Nita-Rotaru 和 Shweta Shinde,量化了 L2 上的活动,并讨论了利用序列器角色及其 L2 批处理确认延迟的新型 MEV 策略。

除了上述资源,Sorella Labs 即将发布他们的 MEV 数据索引工具 Brontes,这将是一个开源存储库,可用于以太坊主网和 L2。Flashbots 和 Uniswap 基金会正在寻求提供资助,以扩展 L2 MEV 的分类和量化。如果您在这个领域已经进行了工作或有兴趣合作,请联系 Flashbots 市场研究团队(Telegram 上的 @tesa_fb)!

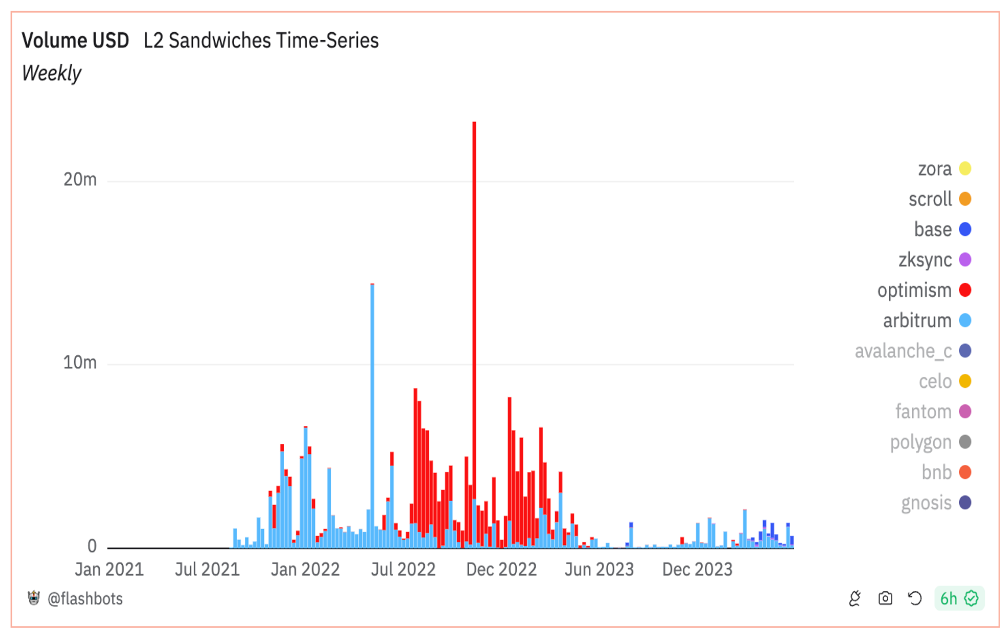

虽然进一步的验证仍然是必要的,但 hildobby 在 Dune Analytics 上的数据集作为一个有价值的初步基准:

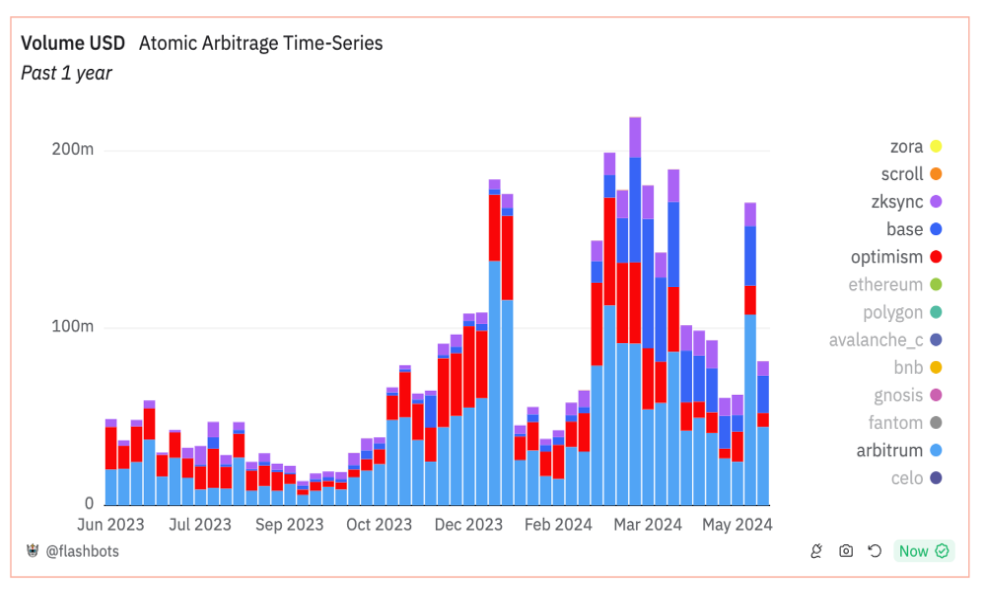

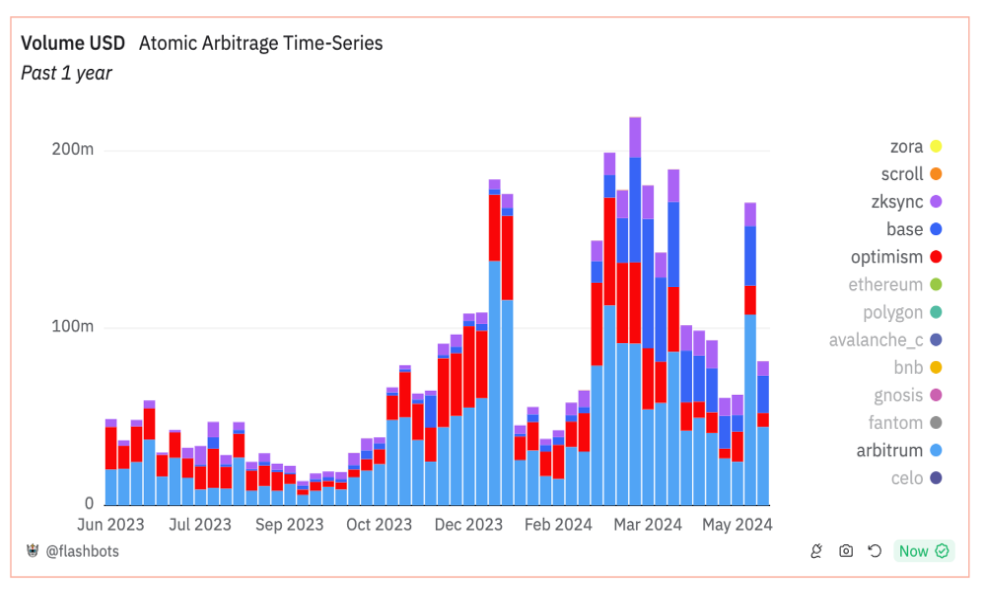

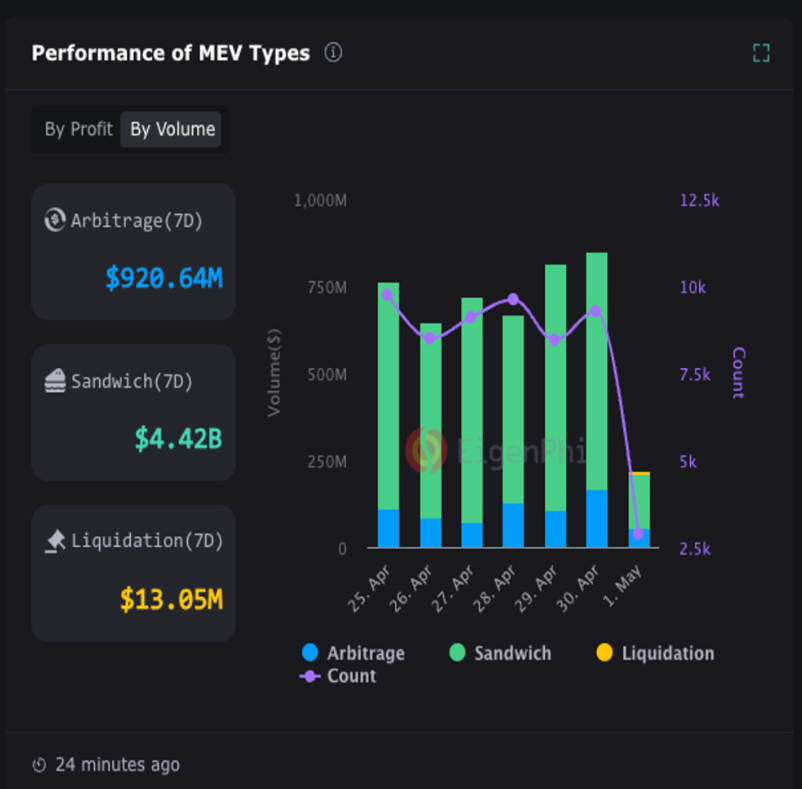

在过去的一年中,六个主要的 L2 网络(Arbitrum、OP 主网、Base、Zora、Scroll 和 zkSync)上的原子套利 MEV 交易量达到了超过 36 亿美元,占每个链上所有 DEX 交易量的 1% 到 6% 不等。这些 MEV 交易量主要集中在 Arbitrum 和 OP 主网,但最近已经转向了 Base 和 zkSync。

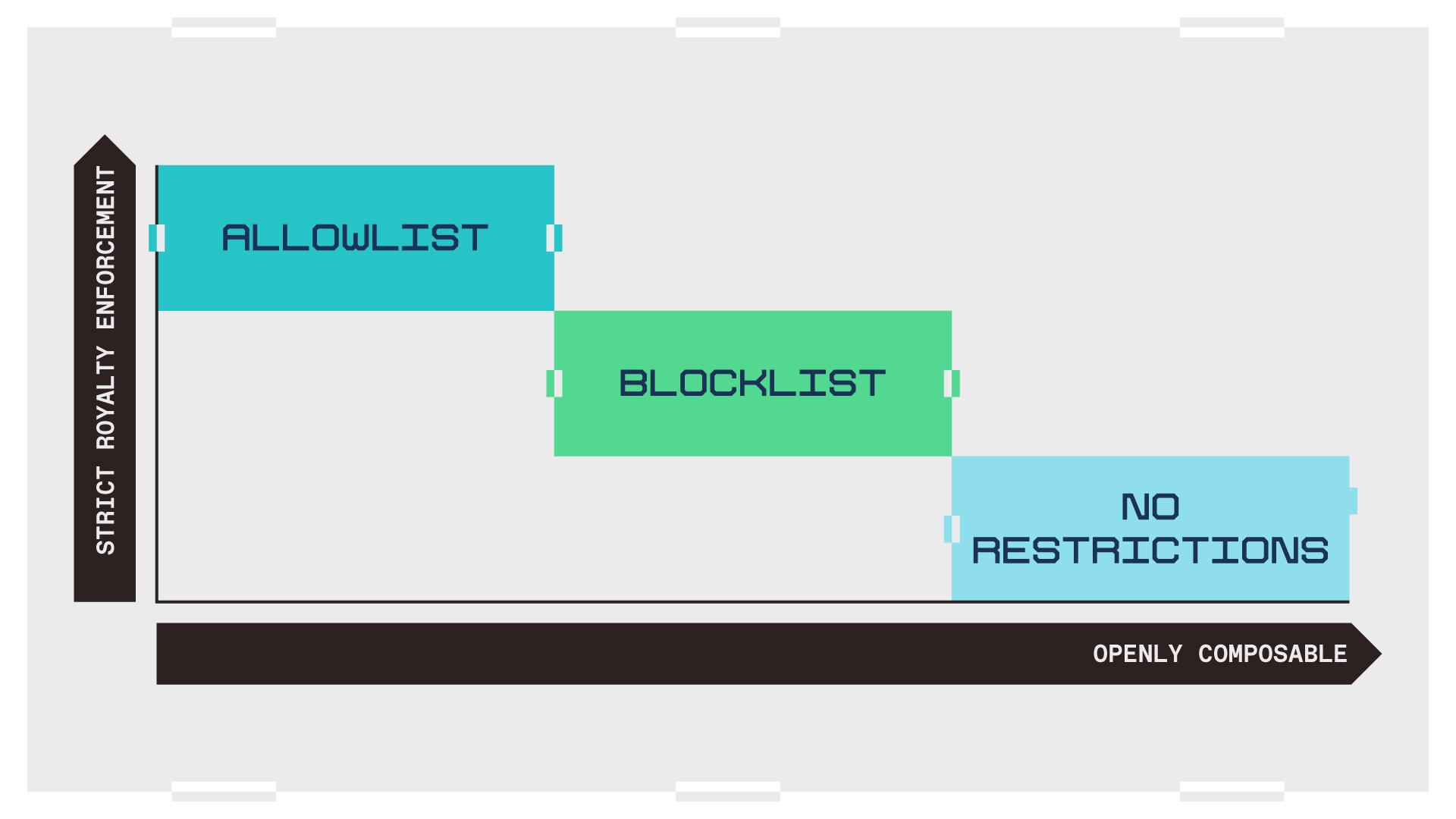

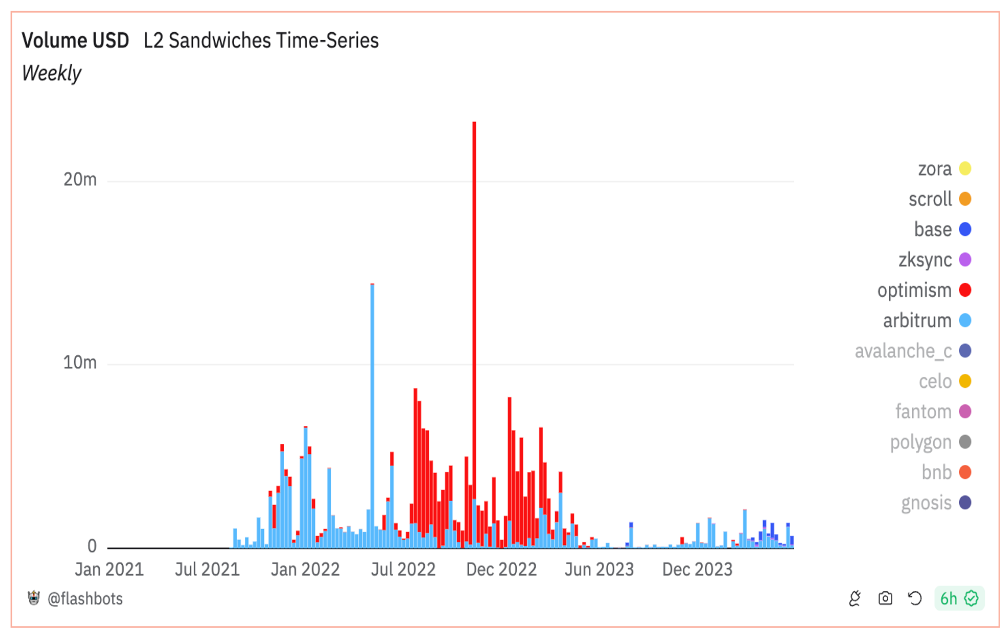

与以太坊相比,L2 上的三明治交易量显著较低,原子套利交易量则截然不同,以四倍之差。这种差异是由于 L2 的单一序列器设置,其本质上不引入内存池,因此搜索者将无法利用从内存池观察用户交易的三明治 MEV(除非存在内存池泄漏或从单一序列器的三明治)。相反,像原子套利、盲目回滚、统计套利和清算这样的策略是 L2 上搜索者最可行的选择。

3、评估 MEV 市场规模:L2 上还剩下多少 MEV 收入?

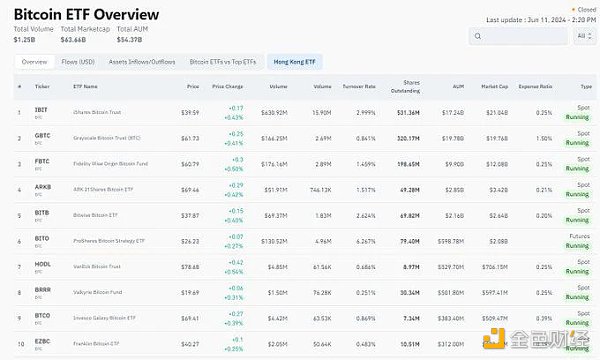

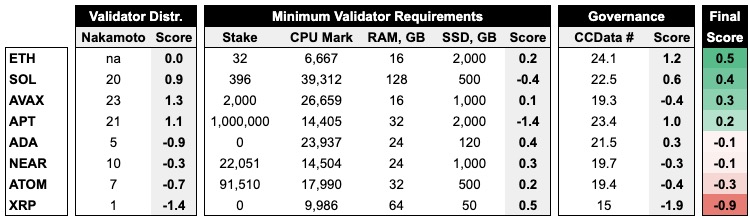

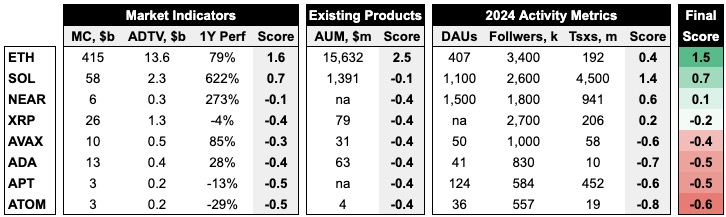

尽管精确量化 MEV 市场非常困难,但我们可以参考其他有 MEV 解决方案的生态系统的数据来进行大小比较:

在以太坊 L1 上,来自 MEV-boost 区块的年度验证者收入约为 9.68 亿美元(使用 ETH 价格为 3500 美元估算);而 MEV-boost 区块的中位值比普通验证者区块的价值高出 4 倍。

在 Solana 上,通过 Jito 的捆绑服务收集的验证者额外 MEV 收入,基于每周 5 万 SOL 的预期,约为 3.38 亿美元(使用 SO L0 价格为 130 美元估算)。

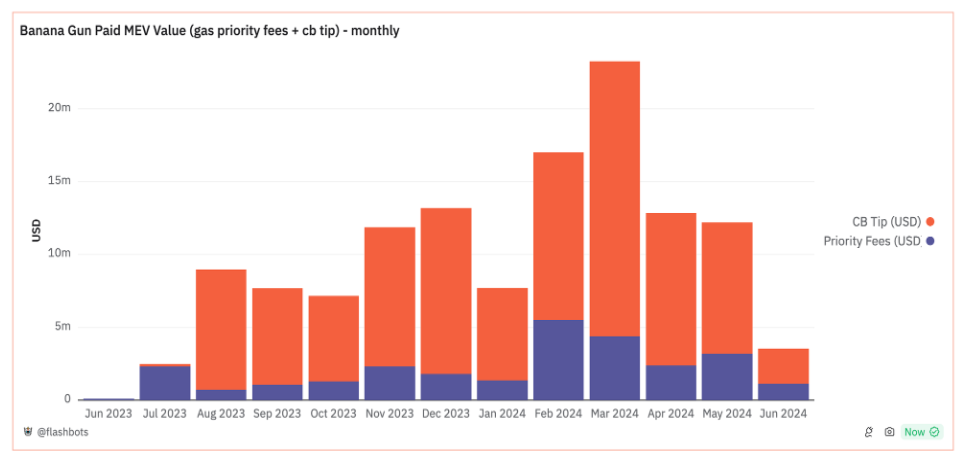

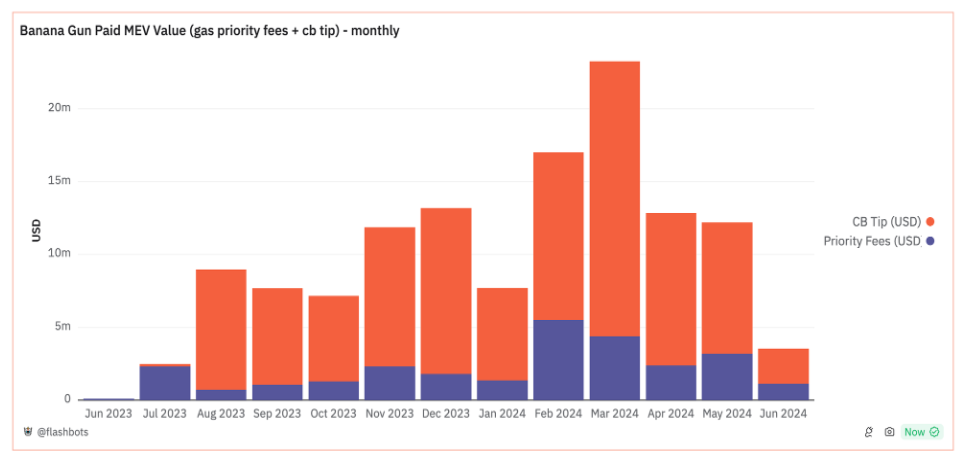

尽管 Base 的 MEV 交易量的确切数字尚不可得,但可以通过分析 BananaGun Telegram Bot 的收入来估算市场规模。这是这一领域中最活跃的机器人之一。该机器人在 Base L2 上的交易量与其在 Solana 上的交易量相当,每天稳定产生超过 100 万美元的交易量,因此在每条链上每天产生超过 1 万美元的费用。

请注意,Banana Gun Bot 在 Solana 和 Base 上的市场份额可能存在显著差异。例如,Solana 还有其他几个重要的 Telegram 机器人,如 Sol Trading Bot 和 BonkBot,而支持 Base 的 Telegram 机器人可能较少。因此,Banana Gun 的交易量并不能按照它们在 Solana 上的收入比例来计算 Base 的总 MEV 收入。

然而,考虑另一种估算方法:仅在三月份,Banana Gun Telegram Bot 就向以太坊的建设者和验证者支付了超过 2300 万美元!当比较其在不同链上的交易量时,它在 Base 上的交易量实际上在三月 26 日和四月 1 日那周超过了以太坊(如上图中的高峰),表明 Base 上具有显著的 MEV 收入潜力。

当然,Base 和以太坊的 MEV 生态系统存在显著差异。相比于以太坊,Base 上的 MEV 竞争可能较为温和,这意味着机器人需要向验证者出价更低。然而,Memecoin 交易机器人主要通过盲目抢购和套利操作,在 Base 的序列器设置内仍然是可行的。

4、小结

1)呼吁关注 MEV

以太坊已经建立了一个复杂的 MEV 生态系统,其中基础设施工具服务于供应链中不同层次的参与者。在协议层面上,MEV-boost 允许验证者通过拍卖外包区块构建过程。对于搜索者来说,类似于 Solana 上的 Jito Labs 和 Polygon 上的 FastLanes 的捆绑服务,由以太坊的区块构建者提供,使搜索者能够提出具有回滚保护的 MEV 策略。

这些服务确保构建者模拟交易,并仅处理那些不会回滚的交易。此外,像 Flashbots Protect 这样的私有 RPC 服务为零售用户提供了避免公共内存池以及避免被三明治攻击的方式。目前的 L2 形式仍需要在开发类似的成熟 MEV 基础设施方面取得相当大的进展。

2)为何我们应考虑 L2 的 MEV 解决方案?

即使没有内存池,MEV 仍然存在。诸如统计套利(CEX-DEX 套利)、原子套利(DEX-DEX 套利)和清算等 MEV 策略在维持市场效率方面发挥了作用,清除了 AMM 和借代市场中的陈旧流动性。

然而,如果缺乏像捆绑服务这样的成熟 MEV 基础设施,就会出现负面外部性。没有内存池,大多数 MEV 策略默认采用垃圾邮件策略,导致:

网络中的回滚率增加;

高昂的 gas 费用,从而导致网络拥堵。

通过引入捆绑服务并将 MEV 竞争的压力从链上转移到侧链,用户可以免受 MEV 机器人竞速造成的高 gas 费用的困扰。搜索者也可以通过回滚保护获得更高的利润,因为失败的成本可以降低。

对于希望采用共享序列器的 L2 来说,大多数解决方案今天都要求用户将其交易提交到公共内存池,从而重新引入了三明治攻击。在这种情况下,像 Flashbots Protect 这样的私有 RPC 可以为用户提供直接将用户交易发送给区块构建者的保护,以防止三明治攻击,甚至可以提供 MEV 或优先费用的退款,以提供用户更好的执行和更好的价格。

然而,对于更复杂的 MEV 基础设施仍然存在开放挑战:

首先,随着更多的价值支付给序列器,搜索的经济学也发生了变化,随着时间的推移,搜索者的边际利润降低。这也带来了一个问题,即长期竞争激烈的搜索策略的可持续性。我们预计市场力量会在这里发挥作用,普通的搜索策略将支付大部分但不是全部的价值给序列器,而不常见的搜索策略则需要支付更少。

此外,像以太坊的区块构建市场这样的现有 MEV 基础设施的订单流动动态仍在快速演变中。在撰写本文时,它们对于区块构建市场的集中化以及以太坊 L1 上私有内存池的兴起有很大的贡献。如何确保竞争和公平的区块构建市场仍然是一个开放的挑战。

最后,L2 的 MEV 解决方案可能也不同于当前在以太坊上的解决方案,这是由于其较快的区块时间、更便宜的区块空间以及相对更为集中的治理。目前还不清楚快速的区块时间,如 Arbitrum 的 250 毫秒区块,是否与现有 MEV 基础设施的当前性能和要求兼容。而且,L2 提供的丰富和廉价的区块空间改变了搜索的动态,使垃圾邮件问题更加突出,并可能需要新的解决方案。更重要的是,相对于其他设置,如以太坊 L1,L2 较为集中化。在这种情况下,可能可以对 MEV 服务提供者实施额外的要求,例如要求区块构建者不对用户进行三明治攻击,以实现公平的市场结果。