作者:shaqima;来源:作者Twitter | @Daji_357

近期这个话题,众说纷纭,本人从整个资金市场的流量角度以及交易所,VC商业模式角度进行了全面的思考。

在这里用通俗易懂的逻辑和举例的方式来进行分享。

当下情况,历史告诉我们并不是无解的。

内容分为几个大类:

1.当下的市场资金分布以及人群分布

2.VC模式币以及交易所的运营逻辑

3.交易所为什么不喜欢你的B?

4.未来如何破局?我们来看前车之鉴

要想知道交易所为什么不喜欢你的B,那就得先了解一下交易所的运营模式和它在加密生态(资金市场)中扮演了什么样的角色。

一、市场资金分布及人群分布

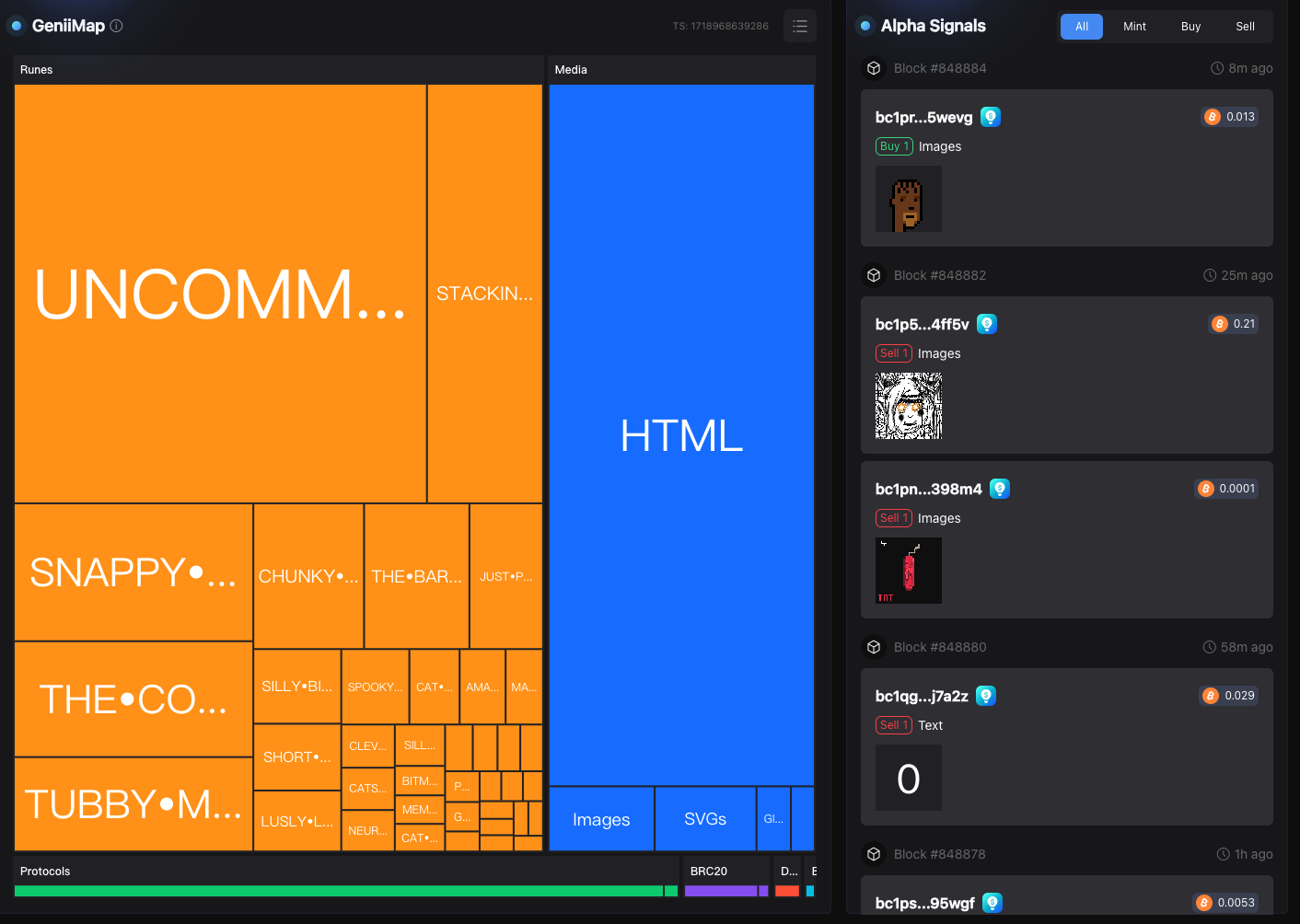

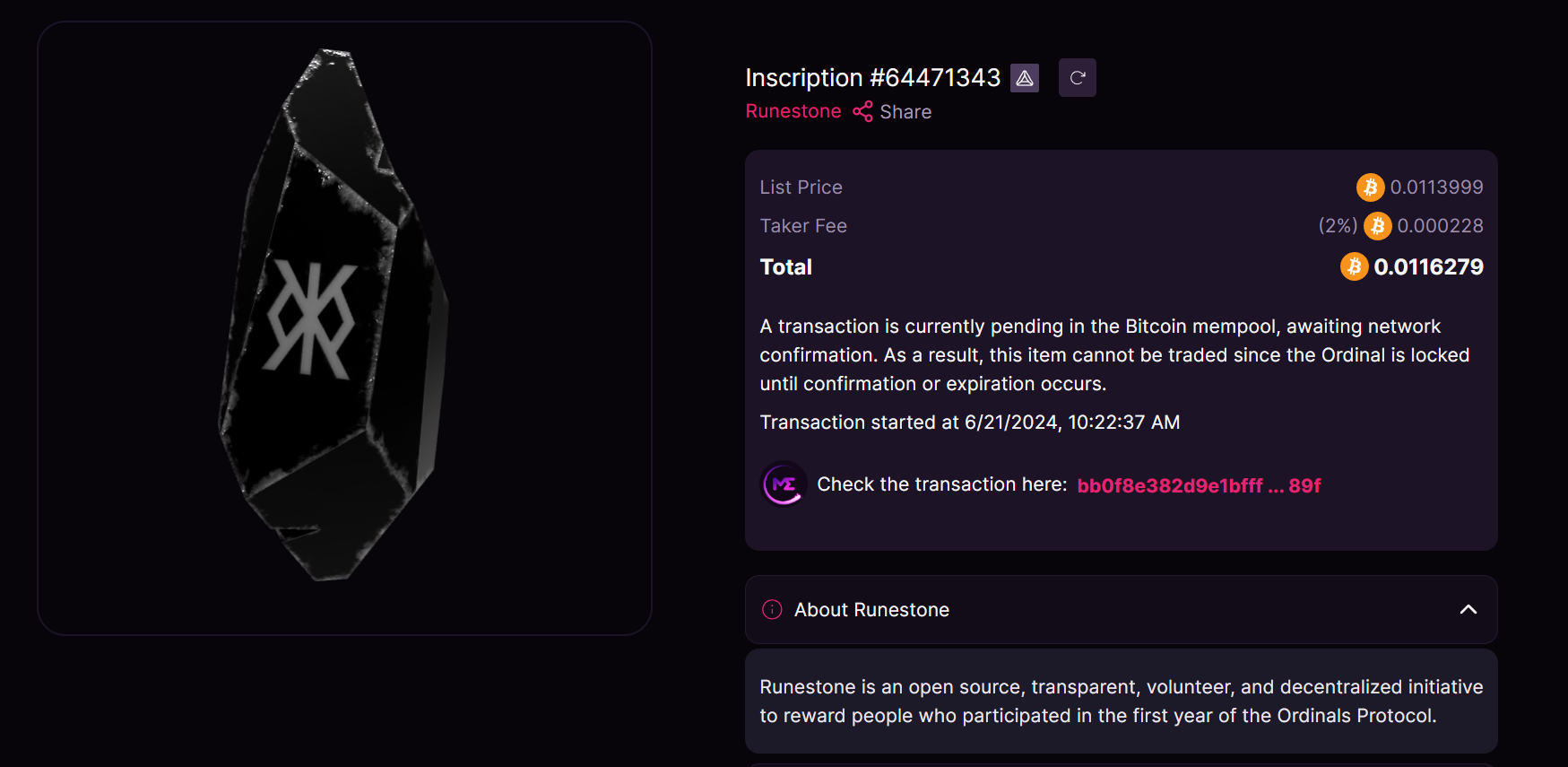

从大的类别中可以将资金市场主要的分为一级和二级,如果向下细分,则会出现各种生态,板块以及不同形态的资金产品(NFT,Token,铭文,符文…)。

从人群中可以整体的分为两大类,国人以及海外。

自从政策落地后,国人对于交易所的可选项可以说是少之又少。因此对于国人而言,交易所当下并不是求着你们来的态度,而是你不来,你也没地方去的态度为主。况且随着造富效应的产生,自有人来。

当然,交易所并不是只有一家,但是每个交易所都在市场中寻找到了自己独特的核心竞争力。

有的选择主打安全,有的主打新生态建设和推动,有的选择头部交易所看不上的一些次类资产先存活下来,更有甚者是去争夺一级市场的蛋糕….

因此,在抛开资产的形式,从交易所的角度可以将B分类为:

C:一级市场的普通资产(风险不确定,需要调研,了解然后决策)

B:一级市场的良好资产(具备潜力,但仍有风险,分析其利益点再做决策)

A:一级市场的优秀资产(背书背景非常优秀,风险较小,确定性的收益)

因此,A类资产是所有人都抢着要的,B类资产是头部交易所挑选的,C类是基本不会去看的,自己在一级市场玩就行了

用个例子来简单概括

这里的ABC就像是考生,交易所分为了头部本科,本科,以及大专。

优秀的考生能给学校带来利益,自然是所有人都喜欢的。

如果你不优秀,但是你有人脉,能给学校带来价值也是一样的。

那些成绩一般的,出得起钱我们也可以接纳。毕竟学校也要赚钱。但是名额有限,不过别灰心,还有其他学校比我们更欢迎你。

学习差的,你就算给钱,但存在扰乱学校风气的隐患,万一你给学校抹黑,就得不偿失了。干脆你自生自灭,要么你去大专,总有学校不怕风险,想赚你这点钱。

门槛,就此形成了。所以说,项目方也是要考试的。

当然这些是明面上的,暗箱操作的地方有哪些呢?

如果你是“海外身份”,即便你成绩一般,实力一般,但如果你来到我这里了,可以让我在海外的市场也能有名远扬。自然也是欢迎的。

所以说,当下的资金市场,国人为主的项目要靠实力来卷。不想卷就要看你的背景人脉。毕竟国人市场已经饱和了,我不怕你不选我,毕竟你不选我你也没地方去。

而海外市场对于交易所来说,是可以增加营收的主要目标。

海外热度比较高的项目接纳后是可以带来海外用户的,一旦能让他们留下来,就可以持续的扩充自己的收益。

到这里,人群和资金一下就一目了然了。

如果说得再深一些,当有新的叙事出现的时候,先看其中的人群占比。

如果是海外用户为主的,特权通道先给到,门槛可以给你降低一些。实在不济不赚钱也行,只要你能把人带来。以后我能从他们这里赚回来。

如果是国内用户为主的,看你能耐,看你实力。

叙事足够新颖,我们也不是古板的人,该夸奖也要夸奖,但是条件还是一个不能少的。当你生态做的足够庞大,利润足够可观,咱们再说“刀了”的事。

因此在有持无恐的条件下,宁缺毋滥就成了所有人的盼头

说完外部的环境了,我们再看内部的构造。

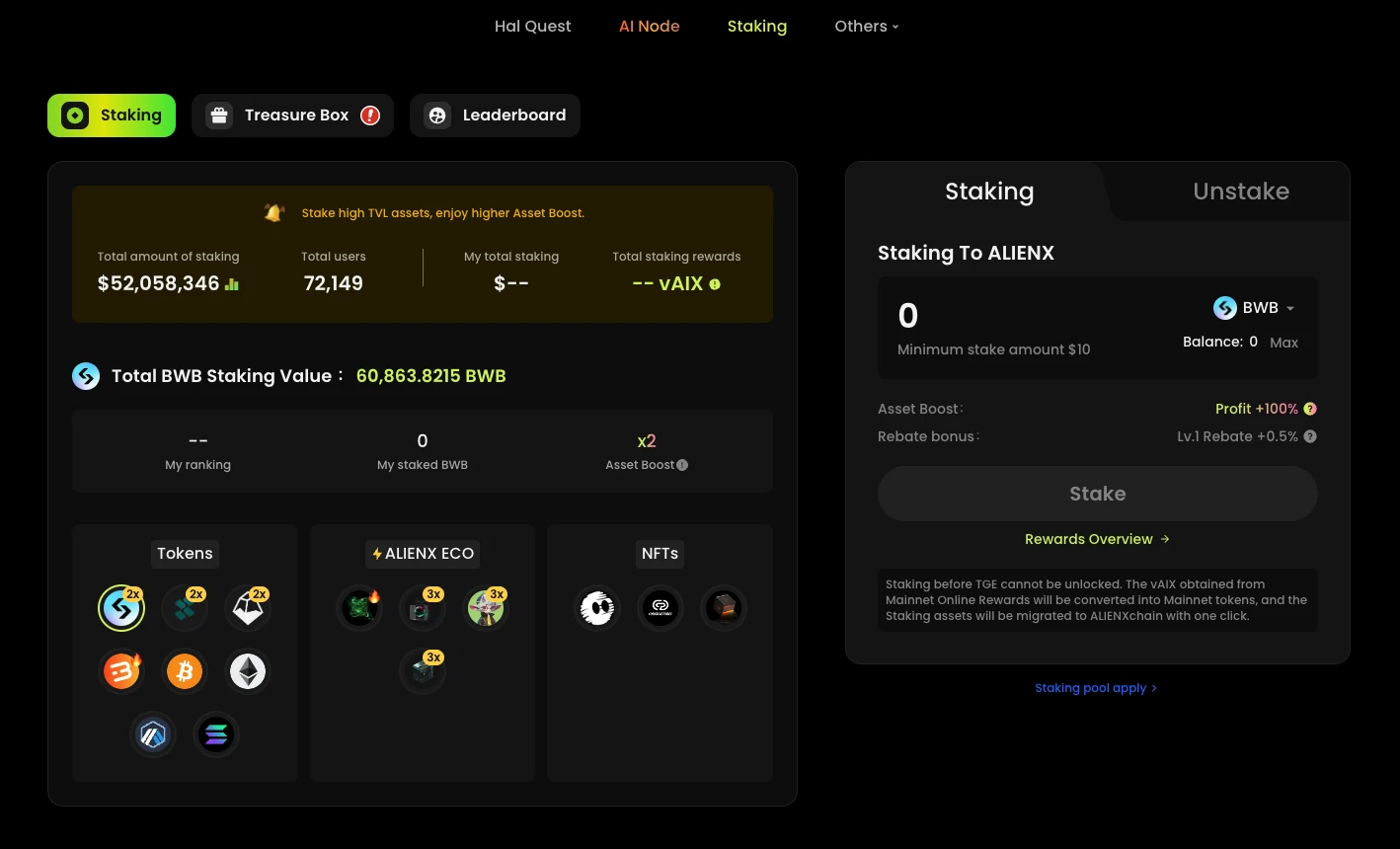

二、VC模式币以及交易所的运营逻辑

为了通俗易懂,我们先不说出生就含着金钥匙的。从普通的项目来开始说。

一个叙事在构建出来后,需要的是在市场上存活下来,也就是流量。刚开始没有人气的时候,就需要数据来支撑自己的“体面”,因此在潜龙时期,大家的起跑线都是一样的。

小有成就,自然会有有实力的人向其抛出橄榄枝,如果自身条件不够过硬,单打独斗一定是困难的。需要抱团一起取暖才行。

这个时候,你的基础流量就会通过这些橄榄枝们开始扩大。

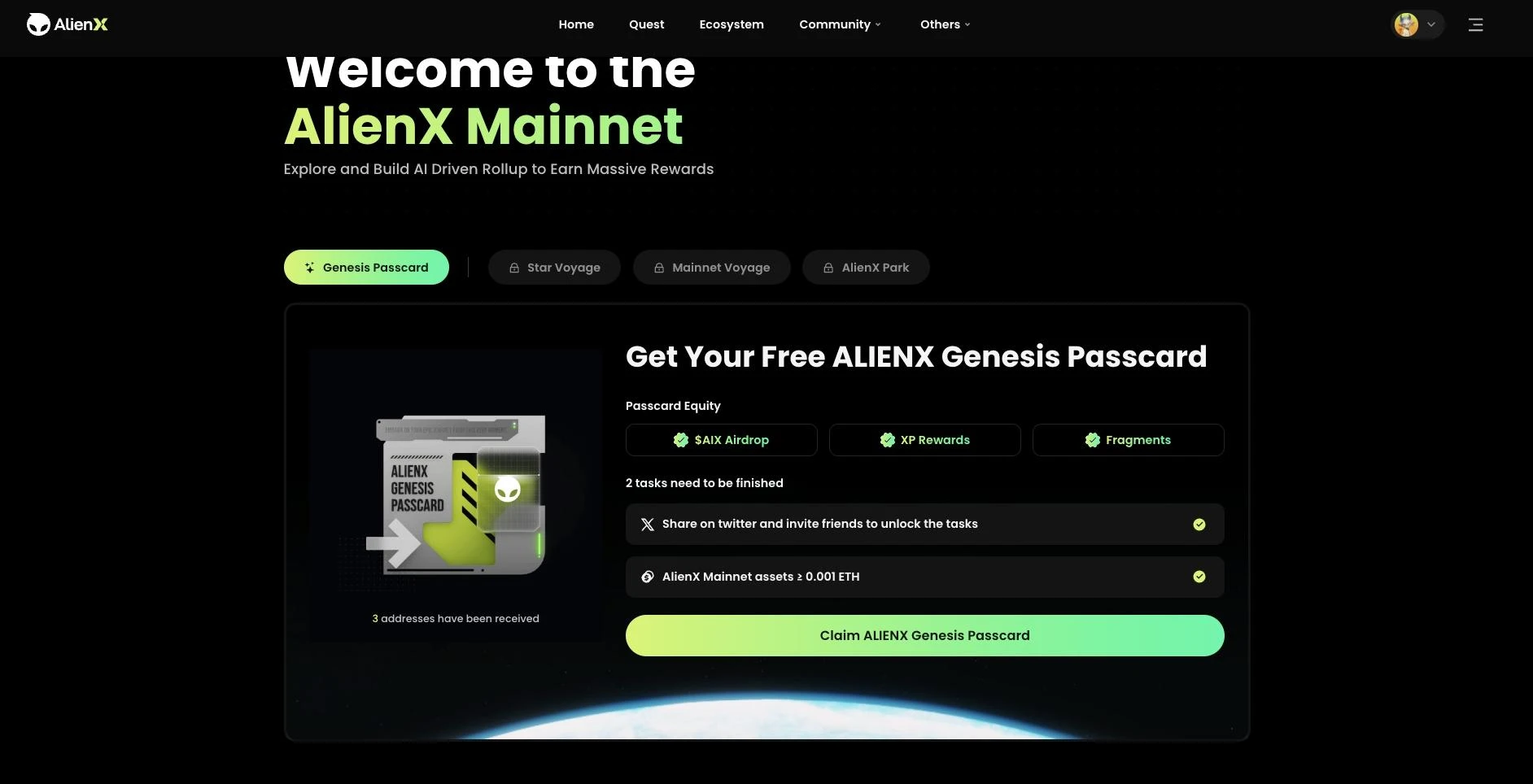

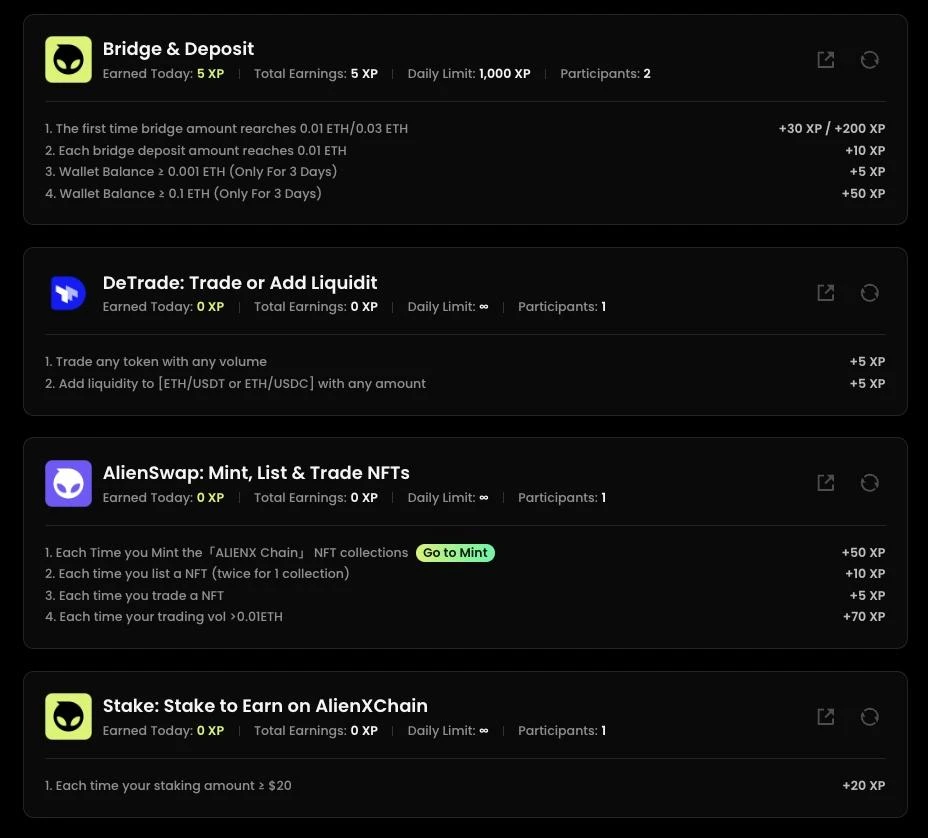

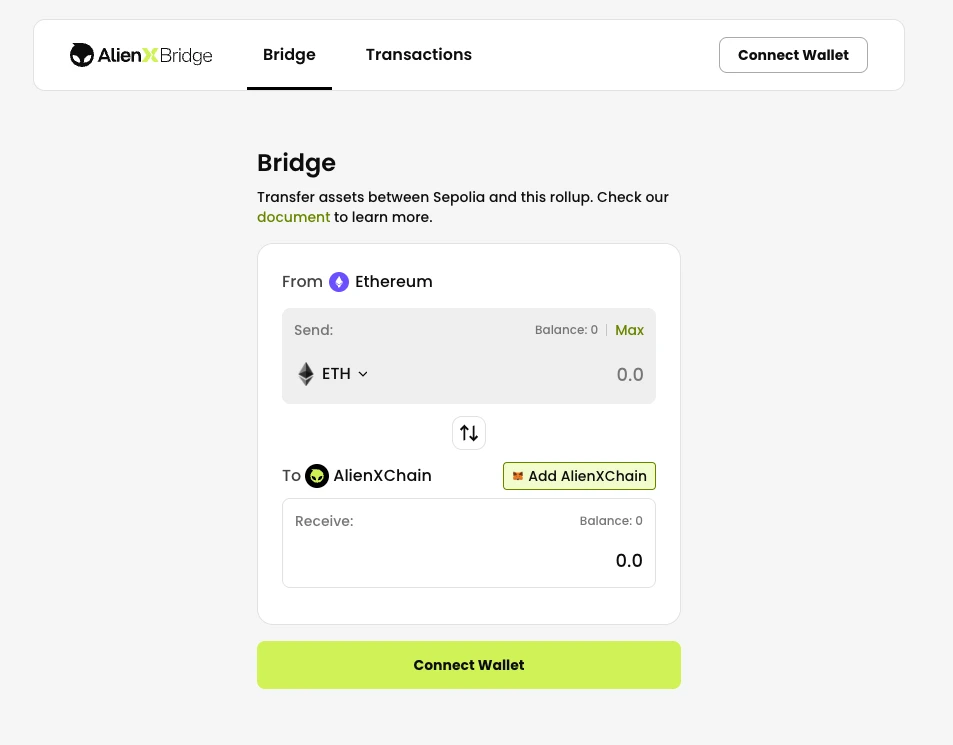

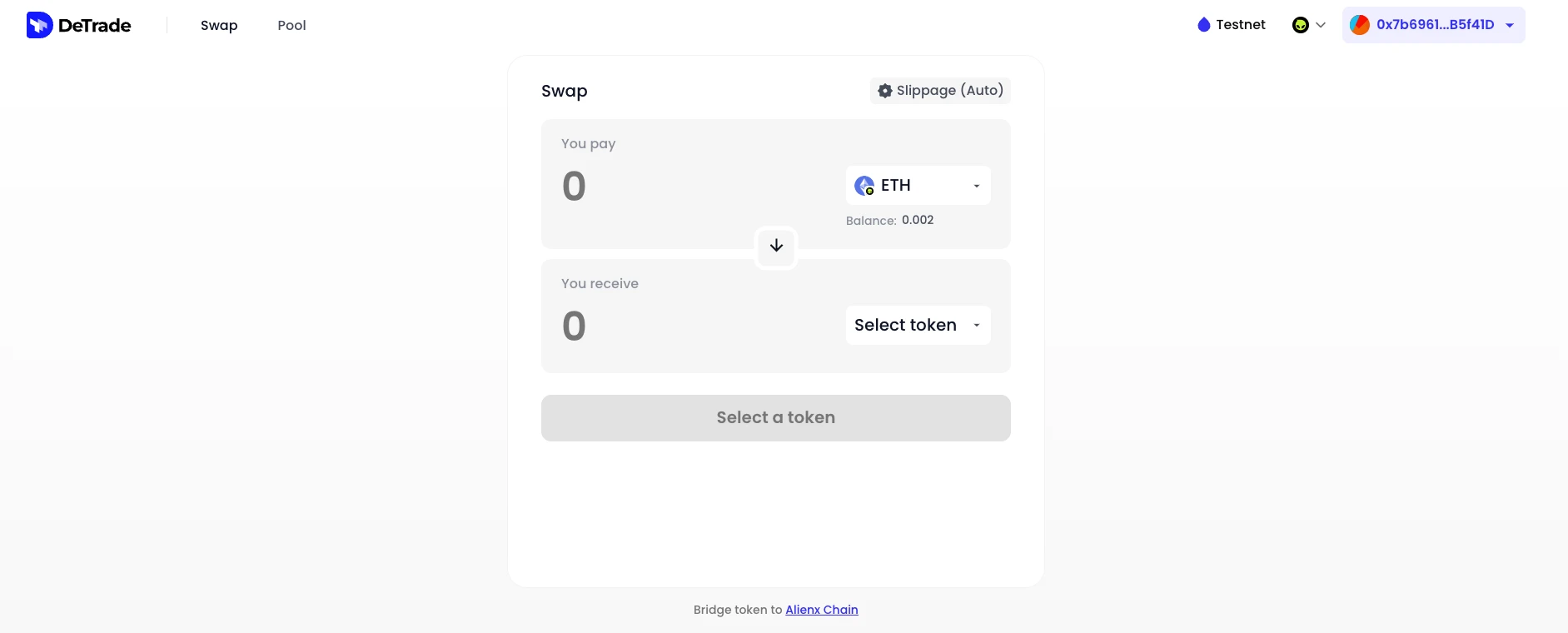

当流量扩充到了一个理想的阶段时,就具备了上名校的资格了。

那就需要来谈回报,毕竟,没钱谁给你瞎扯淡。

从刚开始属于你自己的100%,分给了橄榄枝们一部分,有分给了名校一部分。这个时候你一摸裤兜,坏了,不够分给之前在我没名气的时候帮我撑场子的兄弟们的了!

怎么办呢,女巫是个好东西。

“近期所谓的女巫等事件频发,这些在加密赛道能够被忍气吞声真的就是笑话。”

所以说,在以上的逻辑中。

项目方扮演的是技术构思以及落地。(当然也有纯靠构思就赚到钱的,那是远古时代了)

VC扮演的是王婆。必须要帮你造势,你缺钱了给你钱,通过人脉关系帮你打造声量。

交易所扮演的是流量扩大器(流动性)。

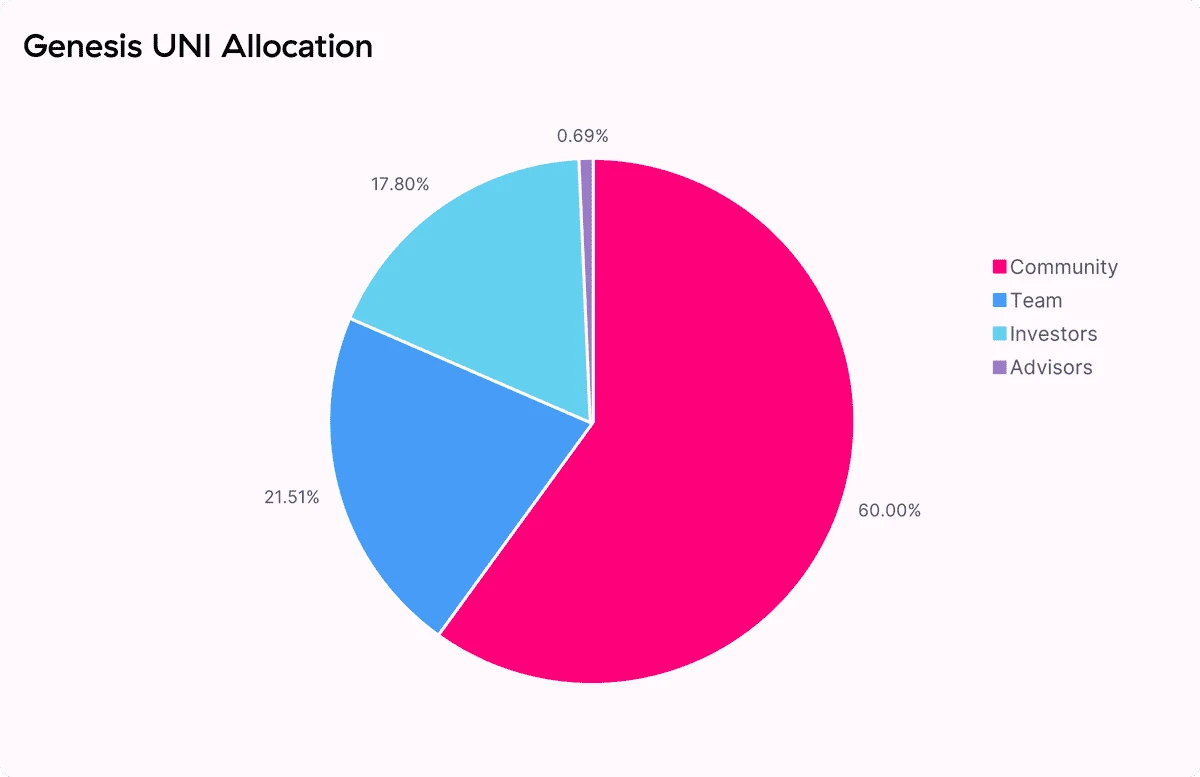

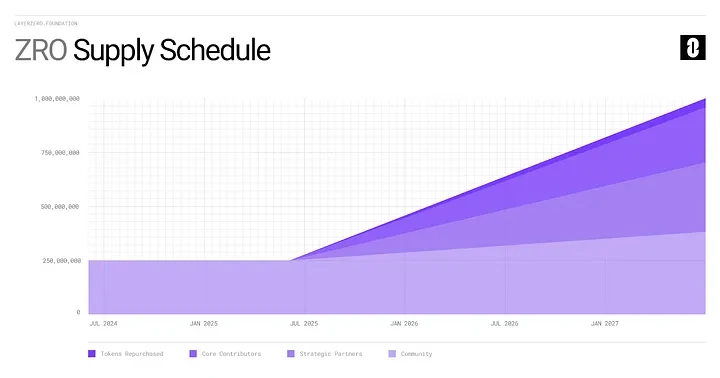

项目方通过技术以及理念,赚到了自己创业的收益。VC通过自己的人脉关系和资源,赚到了自己的低价筹码。交易所通过自己的流量,换去了低价的筹码。

分配好了筹码后,接下来就是怎么卖的更好。(这里就不过多的提及做市商了,逻辑一样。)

说完VC,再看交易所:

交易所毕竟是最早创业的人群,通过技术构建了一个便捷的交易环境,没有一级市场的复杂性,同时然大家觉得这里降低了一定的风险性。

技术做好了,那就需要有人来。在刚开始的存活阶段,就需要各种各样的项目方带人来以及做补贴活动吸引人来和吸引人留下来,让自己的场子火起来。

有一天发现,村子里的所有人都在你场子里玩了,方圆几百里都没有其他场子了。你自然也不会太卖力再宣传了。

接下来就需要思考的是,怎么让更远的游客来你这里玩的事情了。

所以说本质上大家都是基于整个市场在圈自己的池子,当羽翼丰满时,自然会出现爱惜羽毛的情况。换句话说,自己种的菜,怎么能被别人说收就收了呢?

三、 交易所为什么不喜欢你的B?

自家的孩子怎么看都是好的,这个观点很多时候都是需要舍弃的。

很多时候多数项目更多的是完成了流量的要求,但是并没有完成收益的要求。

古话说师出有名。交易所接受你也是需要有一个很好的投名状的。

我们从交易所的角度来考察一个项目:

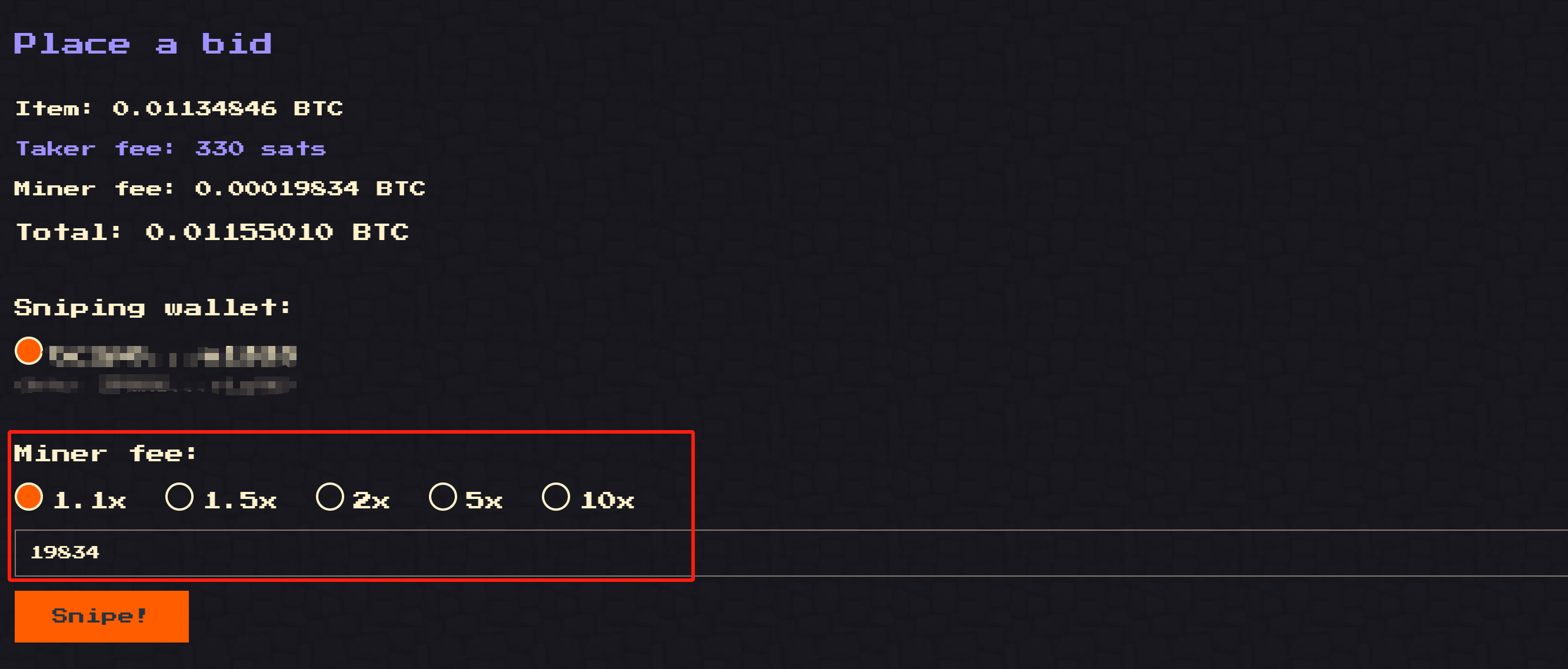

1.流量上是否足够的庞大,如果你的流量庞大到就是我想要的那种。可以好说话。

如果只是小有流量,那再看其他的。

2.你是否能带来利益? 交易量的利益对交易所来说是最后最后的选择,也是留给那些大流量的项目的底线。

直接收益才是最真实的,看不到钱的东西,交易所为什么要把流量提供给你来换取流动性?你拿钱走人了,交易所一地鸡毛。

所以说,筹码给到,或者钱给到,这个才是真的。

“黄老爷,钱不到,怎么剿匪呢?”

所以说,闹腾的再大的项目,交易所明明可以用免费的支持来增加你的梦想。为什么还要再拿自己的真金白银来支持你的梦想呢?

一切的一切,归根结底还是利益。明面的规矩从来都是用来整人的,暗地里的规矩才是用来办事的。

你以为你选中的孩子已经满足了那些所谓的要求,实则,大梦一场。况且更多时候要从客观角度真实的去评估项目的优势。而并非看到了一个老外就认为都是老外,都是老外。这是自欺欺人了。

四、未来如何破局?我们来看前车之鉴

市场是买卖行为所形成的产物,交易所永远只是简化了这种买卖行为的路径,从而分得一杯羹。当人群足够大的时候,赚的自然也多。

但是市场从来不是一个无限大的蛋糕,因此交易所也不可能独占整个市场。这个是常态。

事物发展到一定阶段,总会面临当下阶段的挑战。

币安如今的作风出于何因,我并不关心,但确实,币安遇到了瓶颈了。

交易所在创新,收益,安全三个选项上并不能做到兼得。

当下高度,举步维艰的困境之下,即便是币安也不可能把市场所有的群体彻底的垄断掉。

一面是风险性,一面是向上的利益博弈,,一面是向下的流量争夺。总要有舍有得。

就按照目前来看,合规性安全性可能是币安当下的首要选择,因此失去了活力和创新。

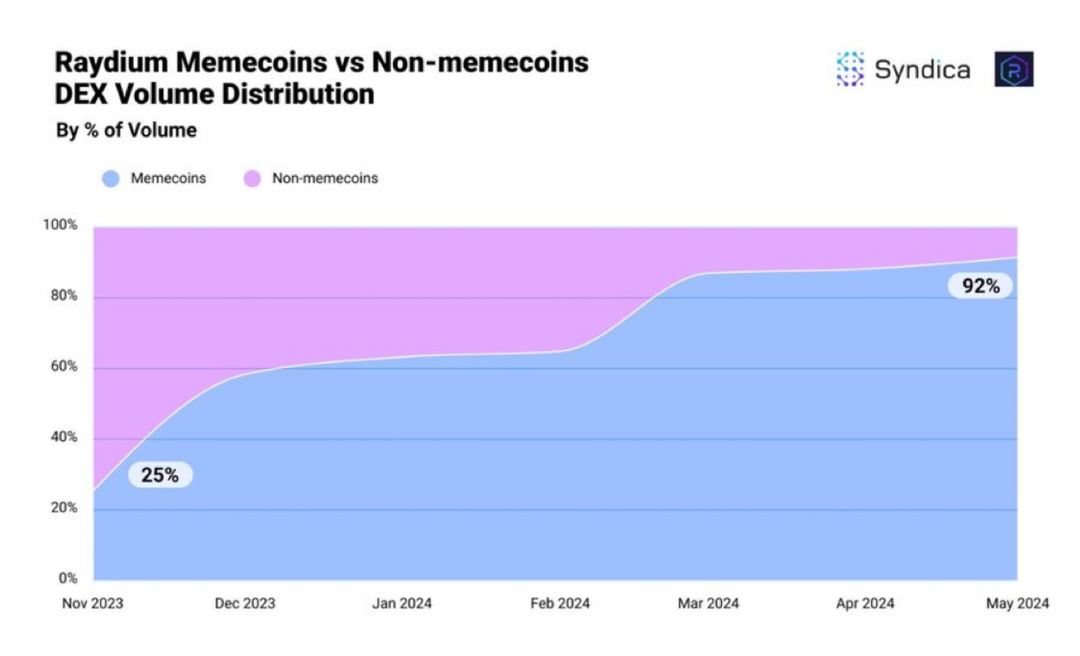

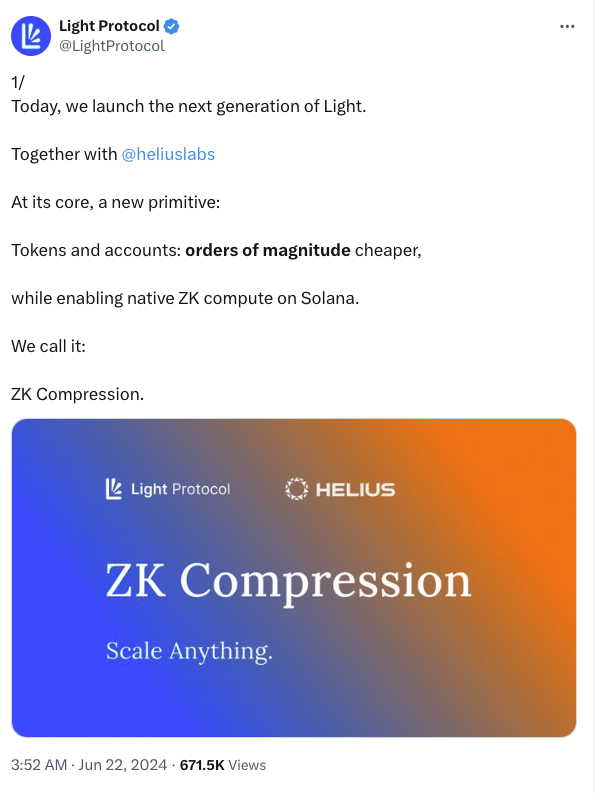

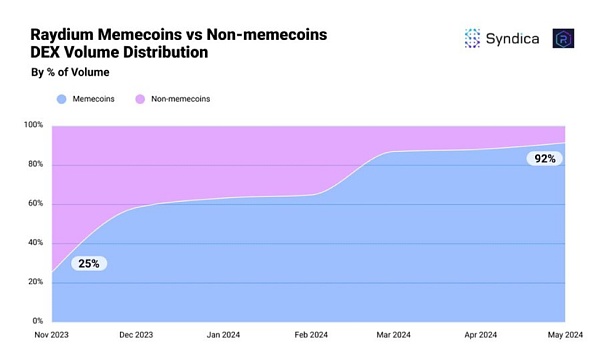

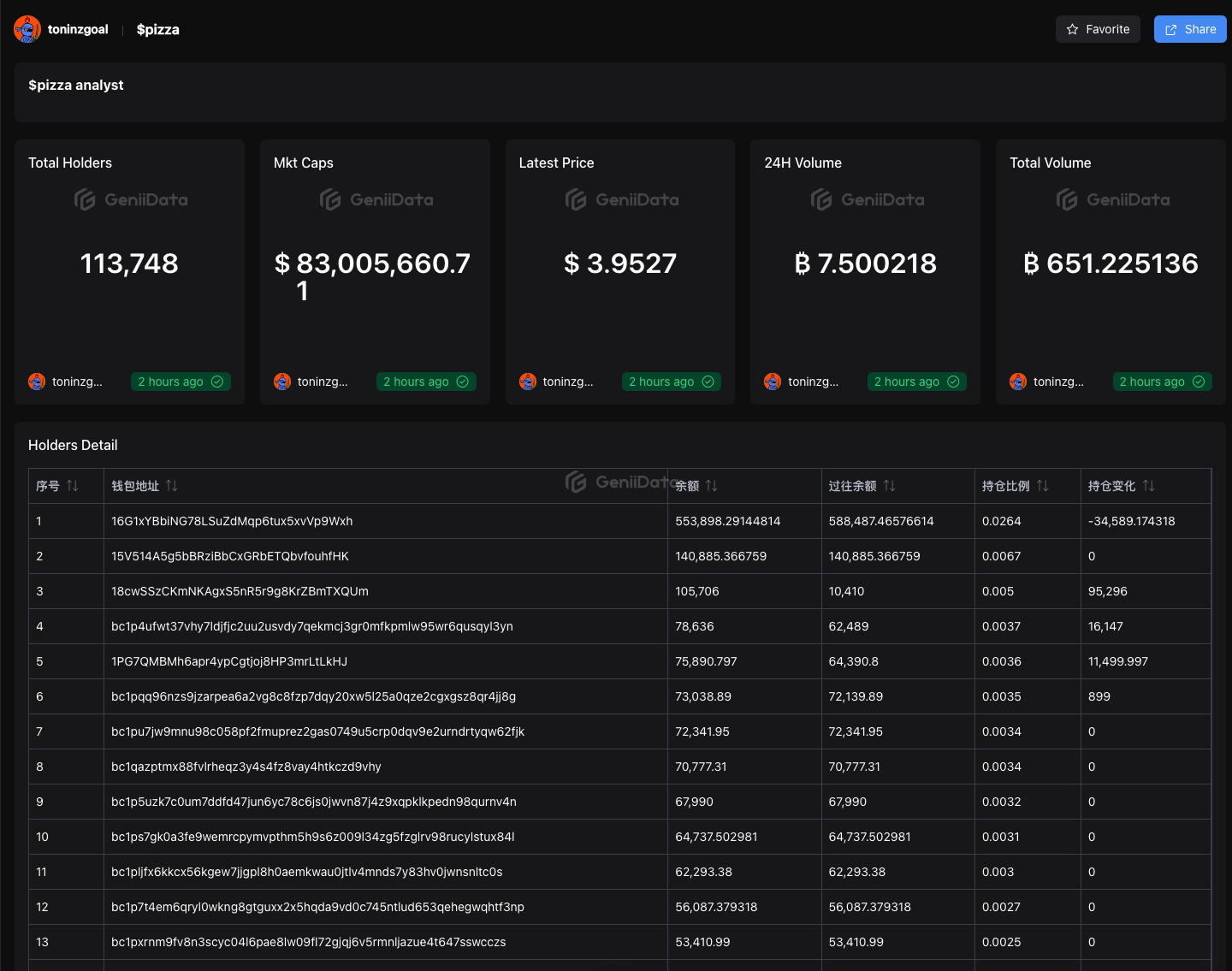

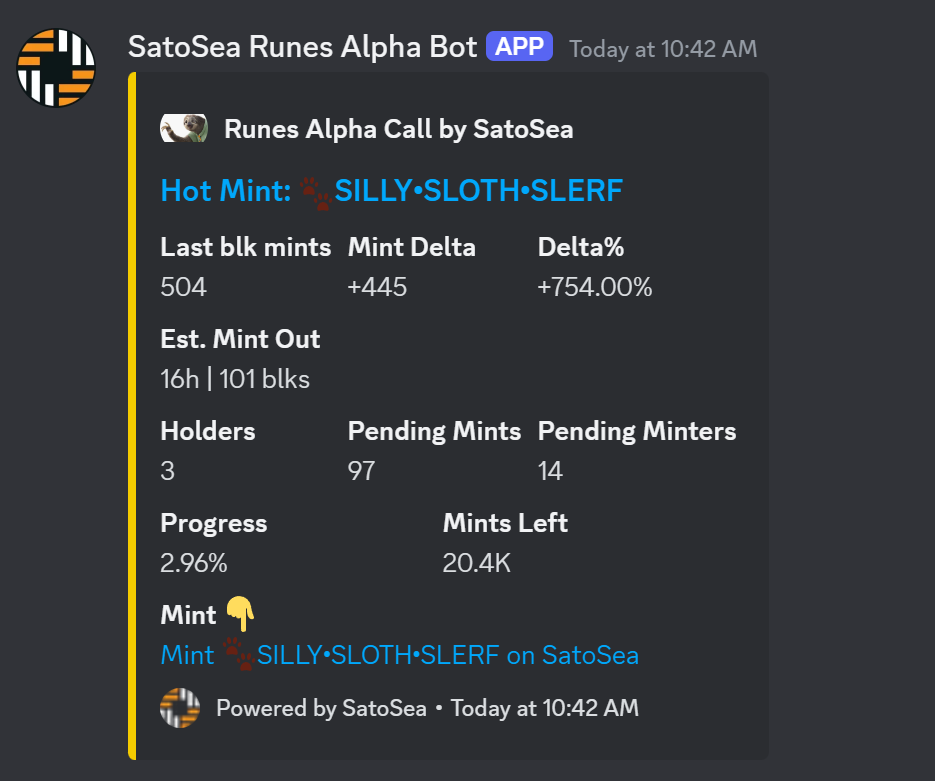

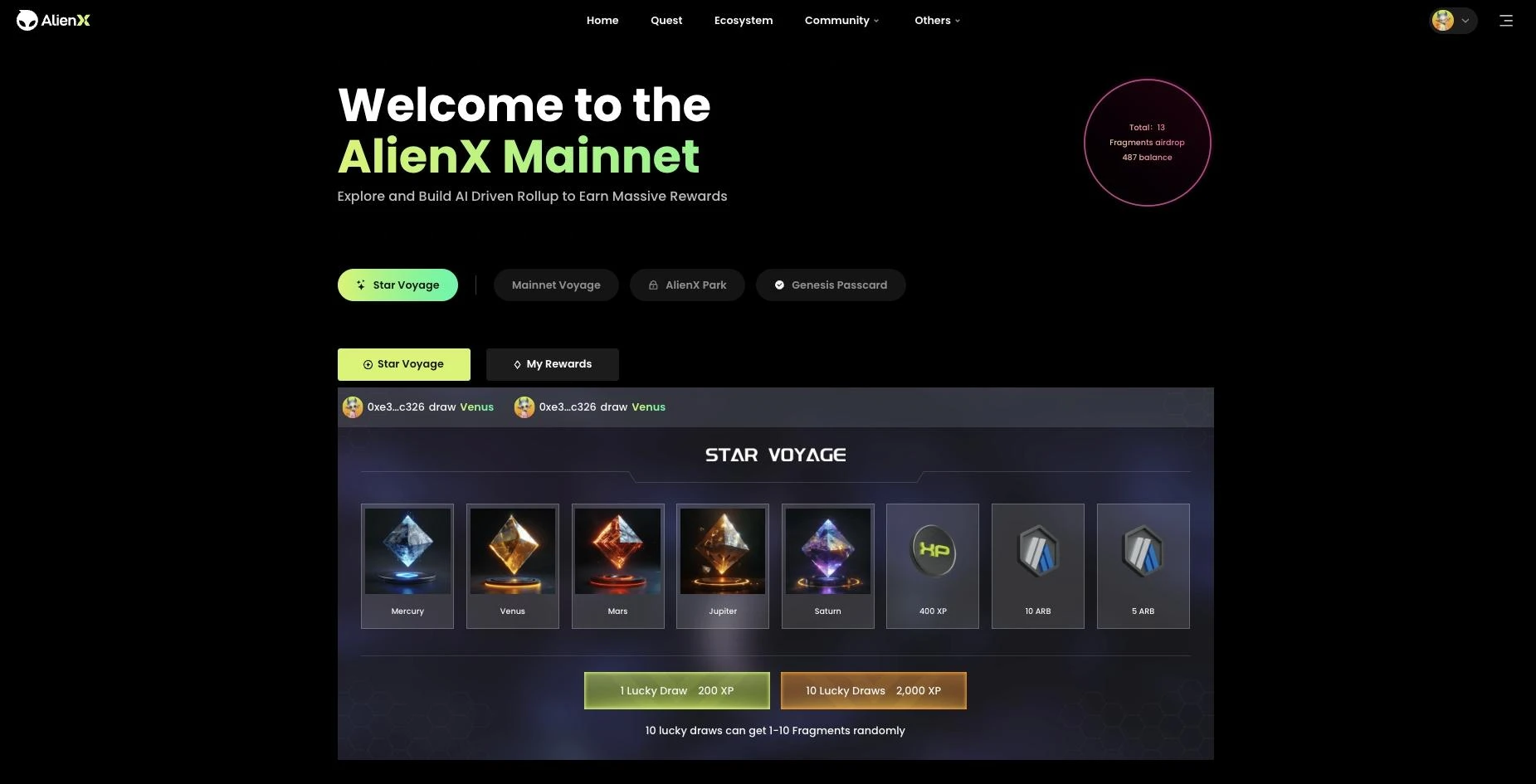

近期新兴的MEME主打的是公平性和尽可能的贴合去中心化的卖点,但同时也意味了一件事,把原有的生态食物链的角色踢开了许多。

这个链条自然就不能够再在之前的模式下运营。就意味着创新。

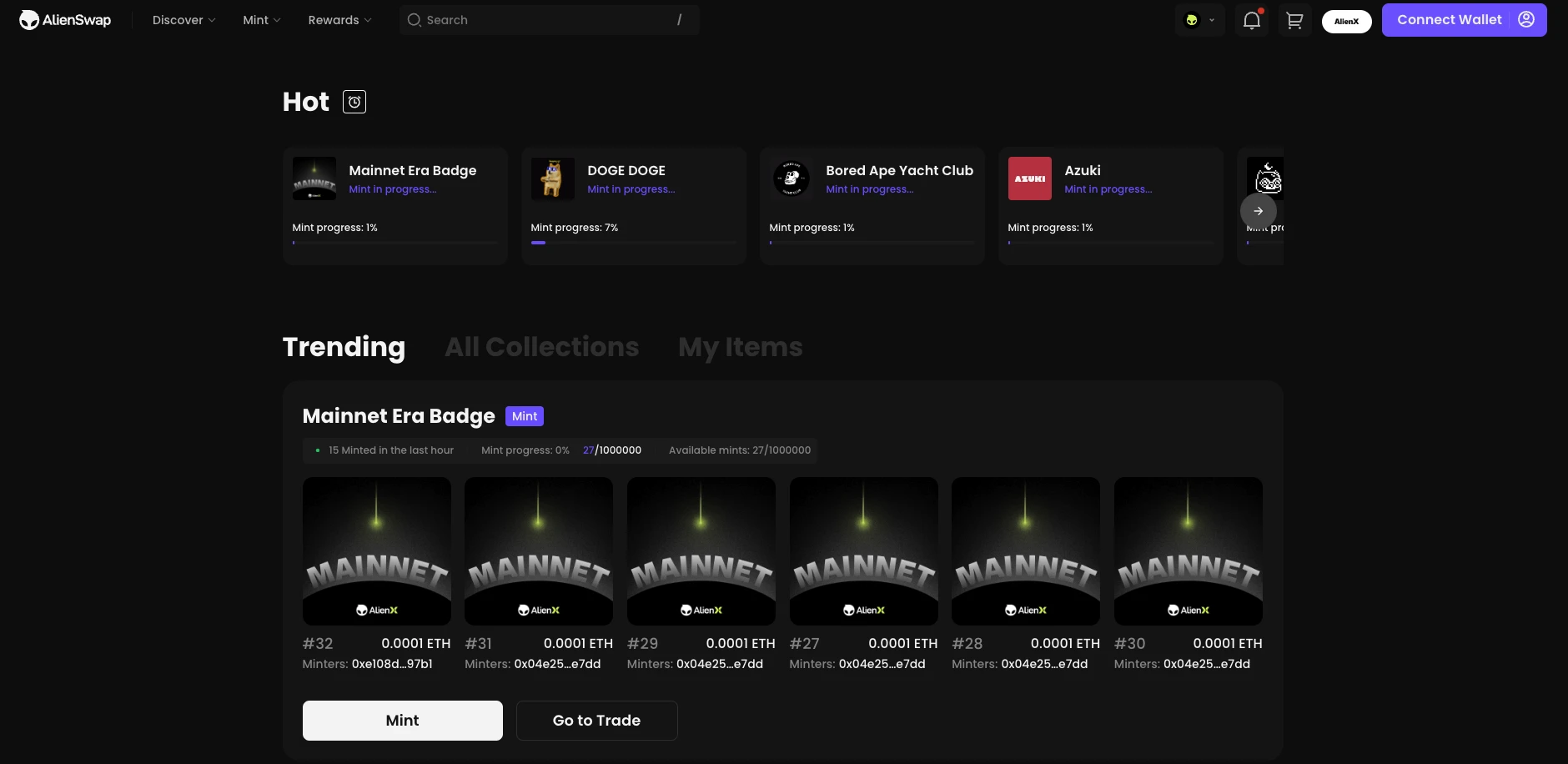

这种事情并不是第一次出现,2021年的BYAC作为NFT的新兴产物,交易所在这场狂欢中扮演的更多的是前半场的吹捧,和后半场的跟随。

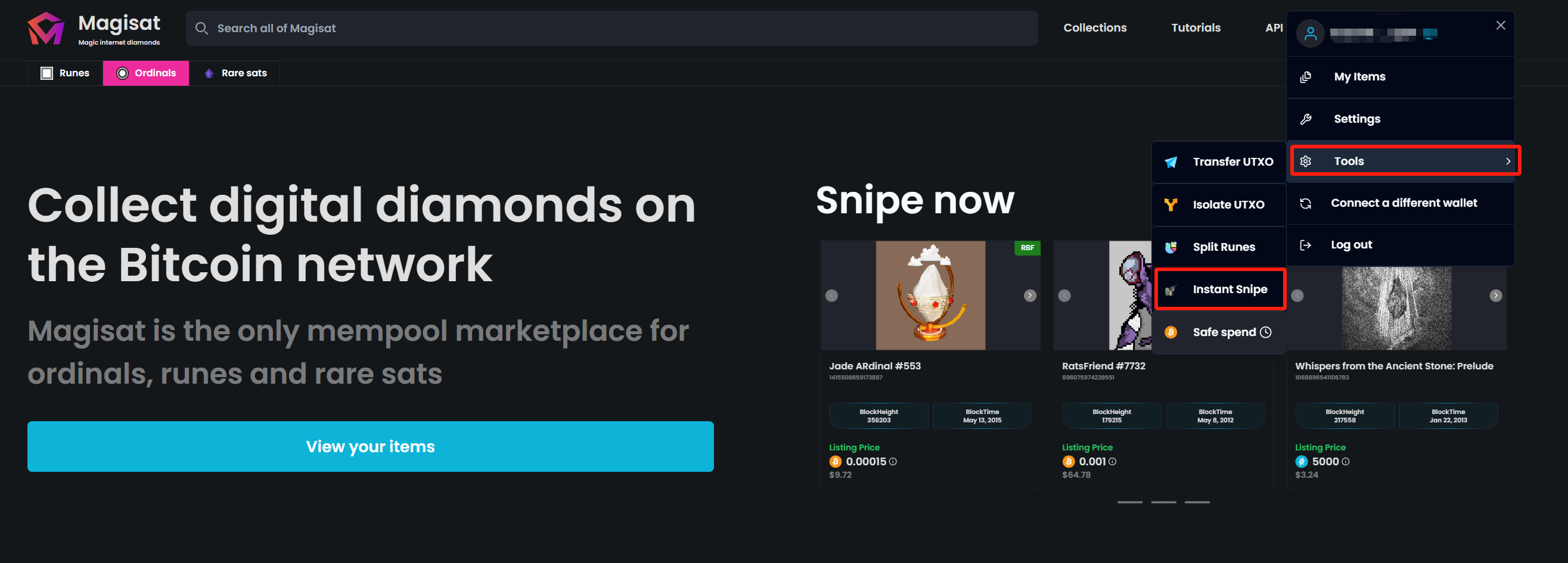

因此在这个新兴市场之下,也出现了opensea等众其他的交易场景。

市场的规律并不是可以被单独的个体可以完全掌控的

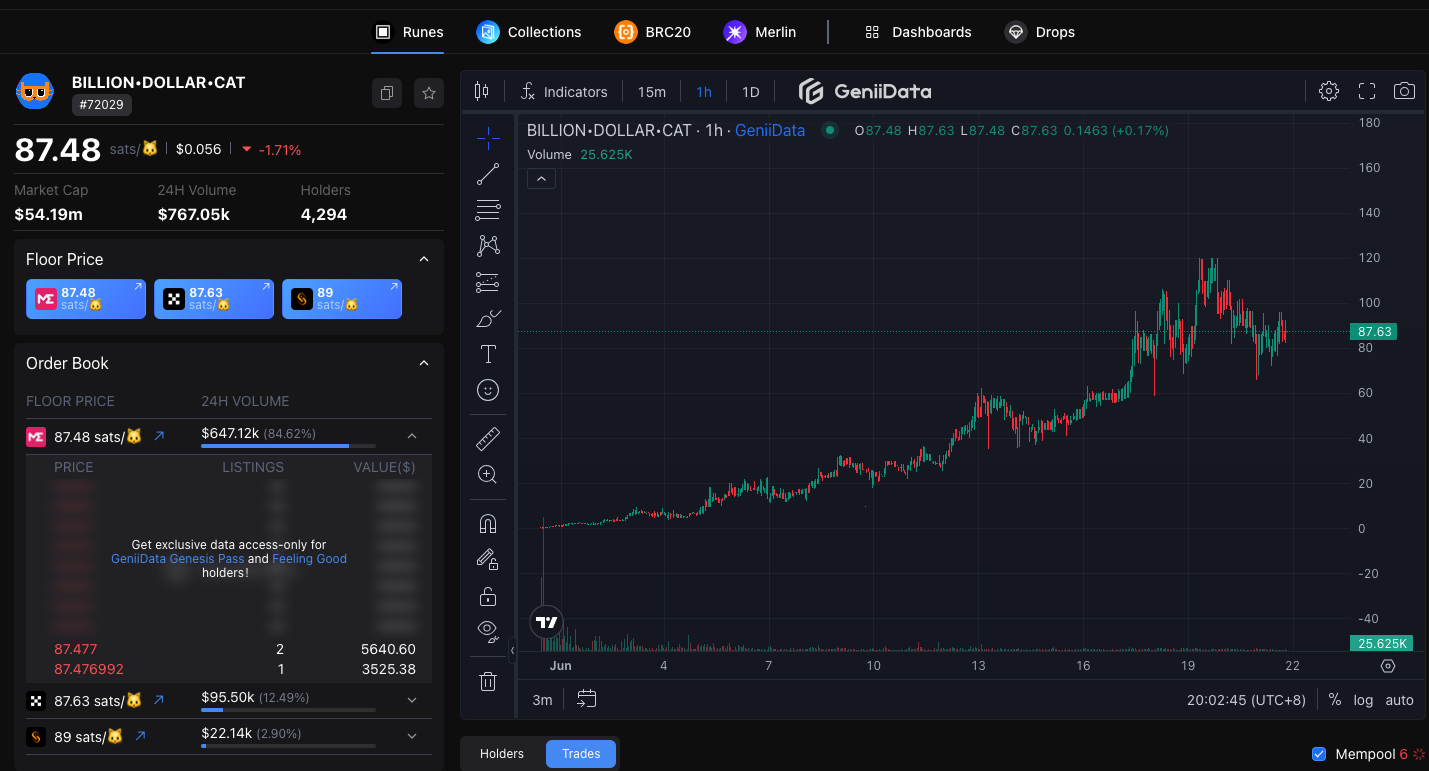

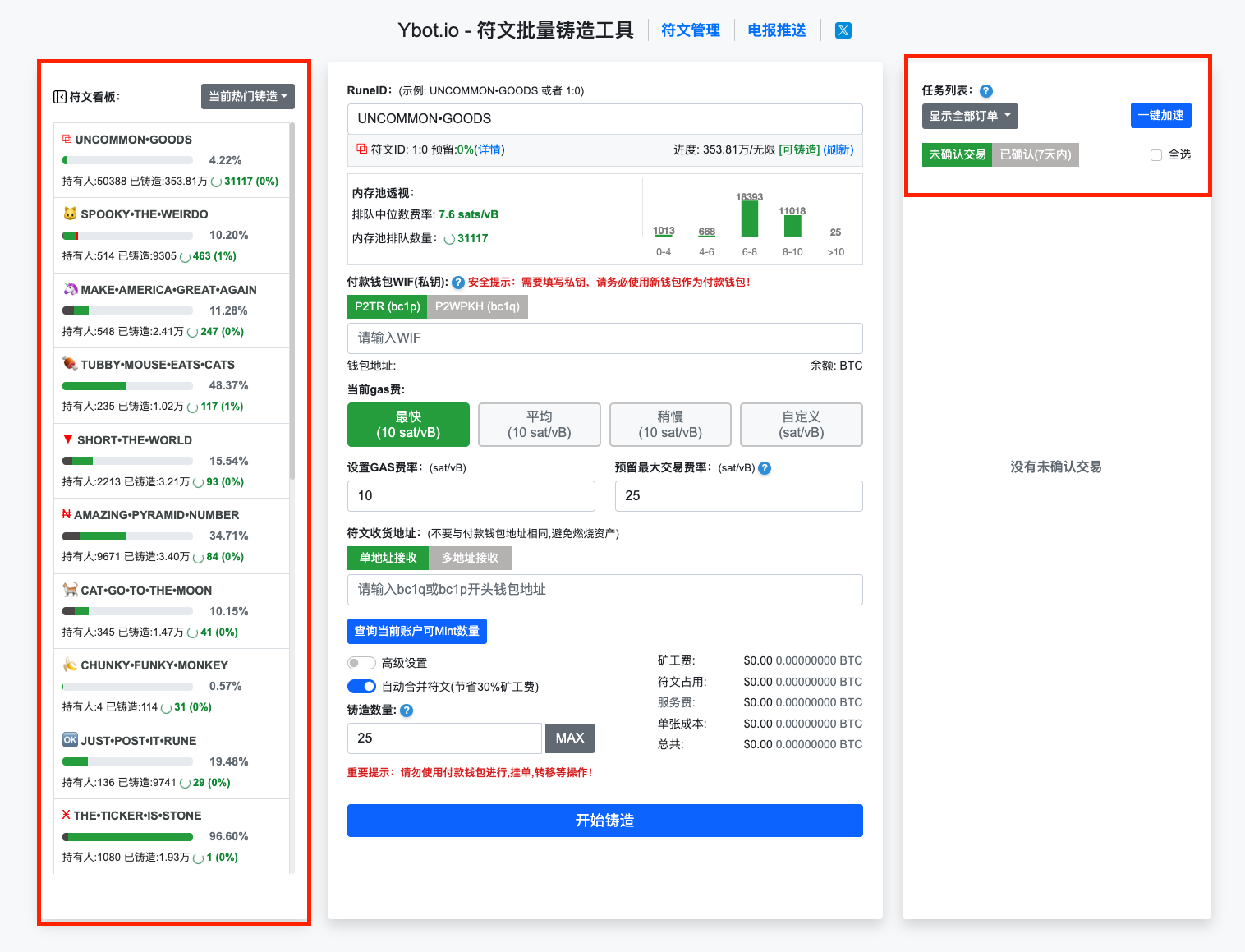

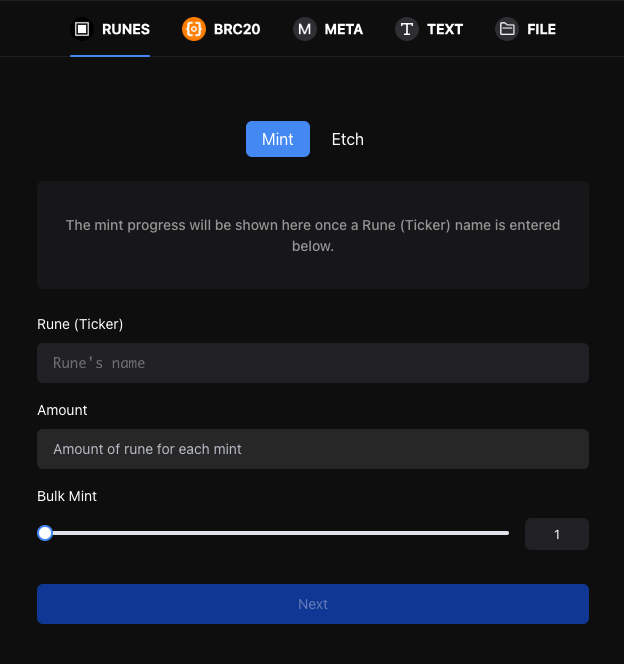

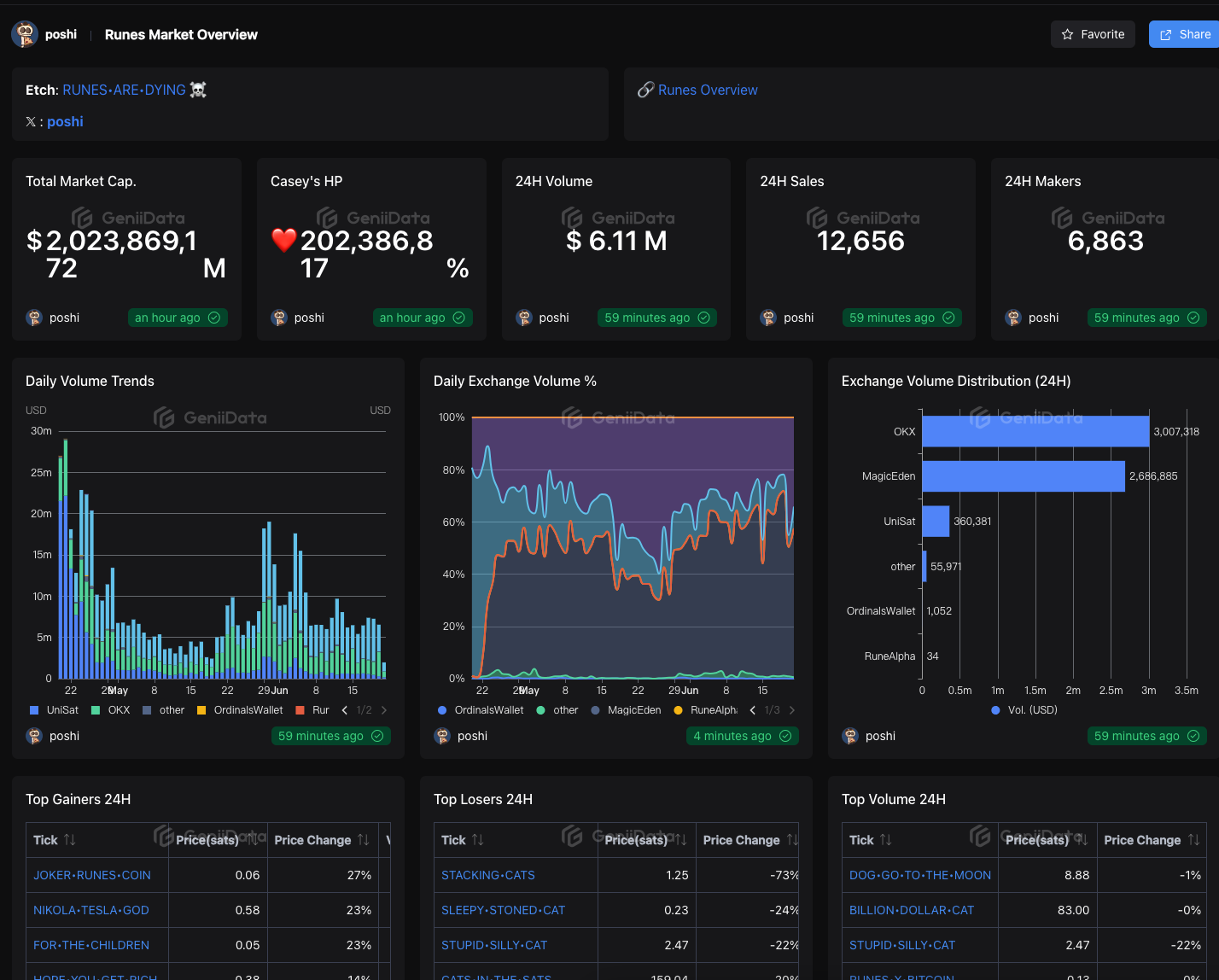

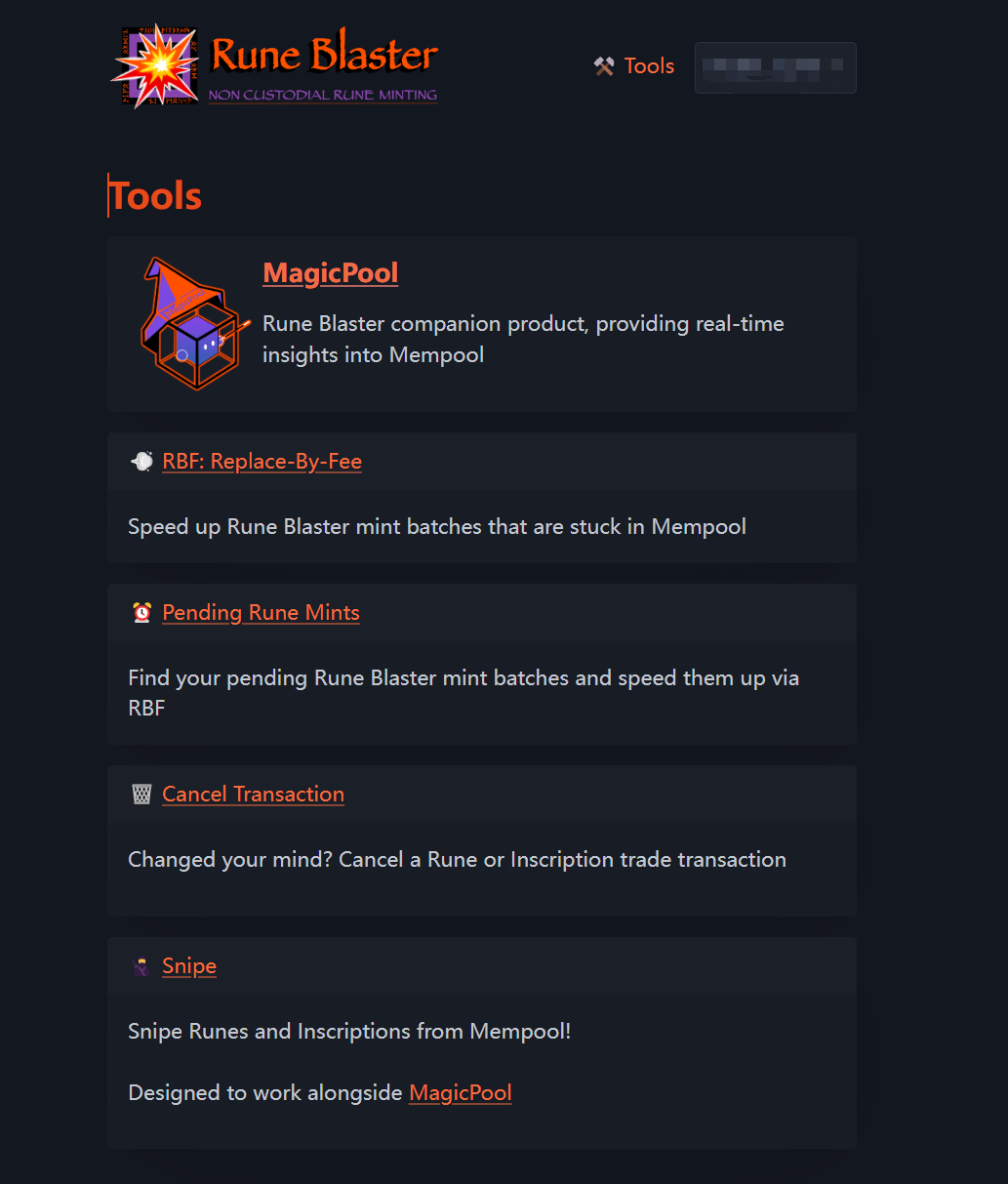

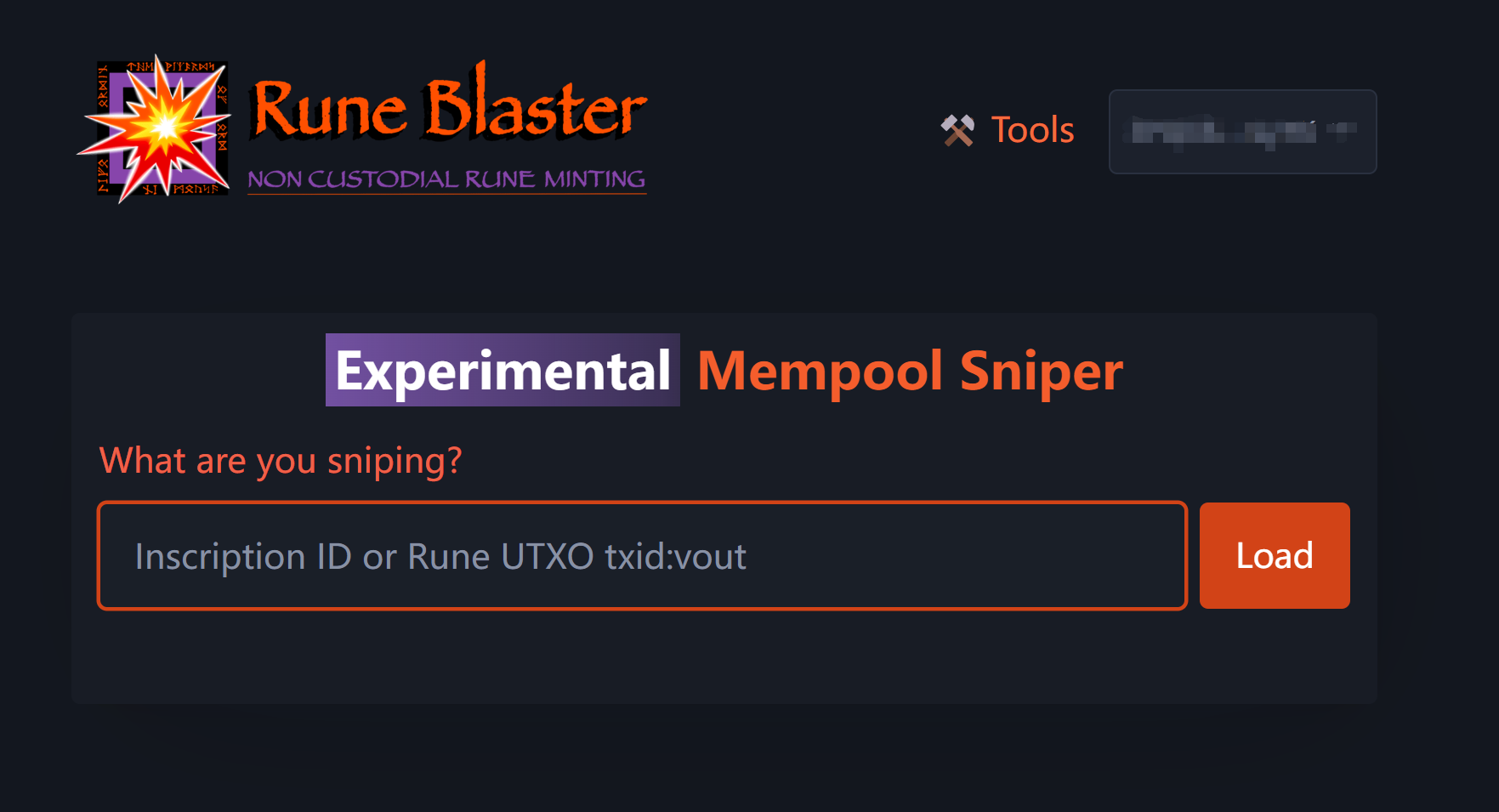

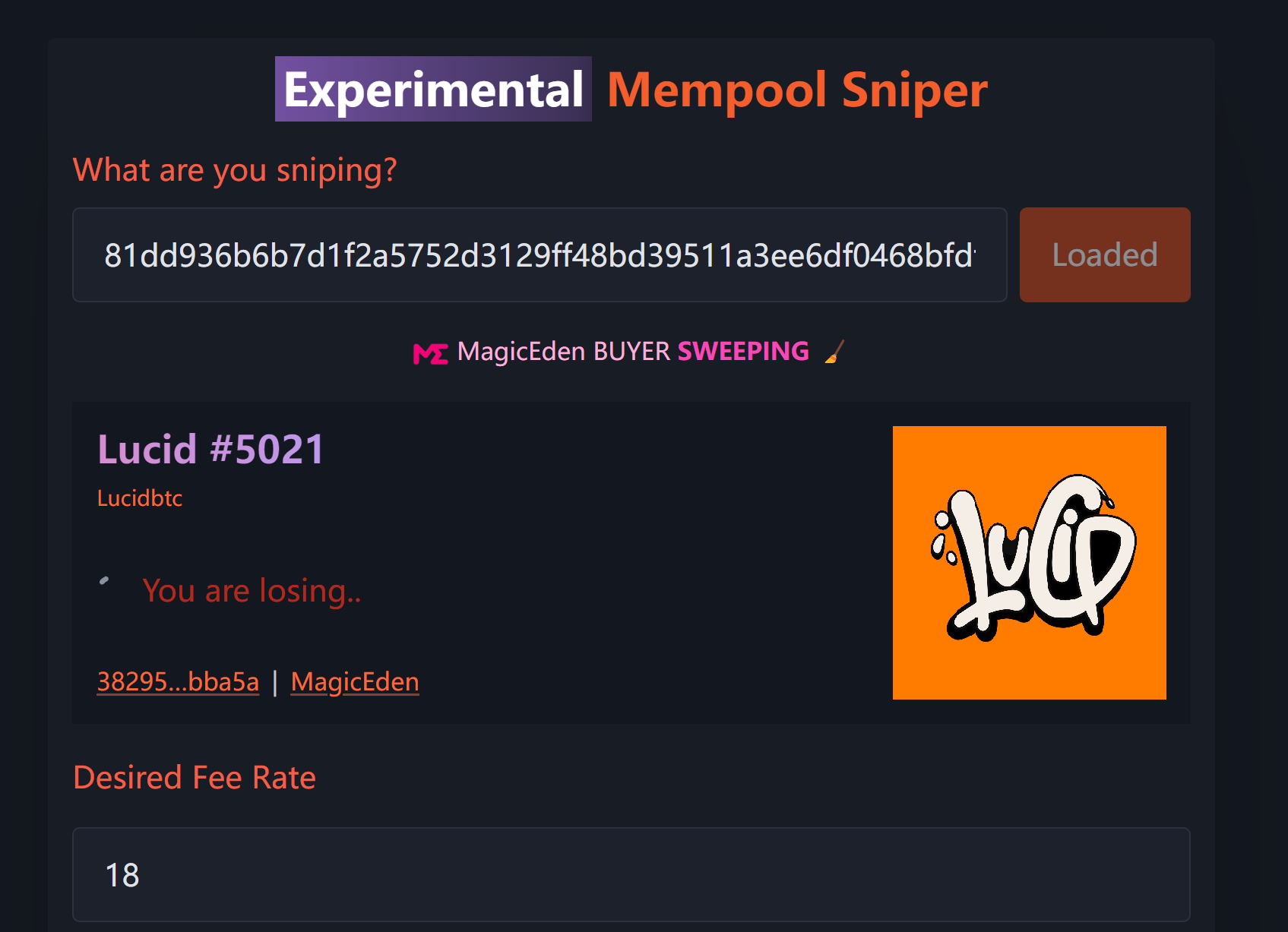

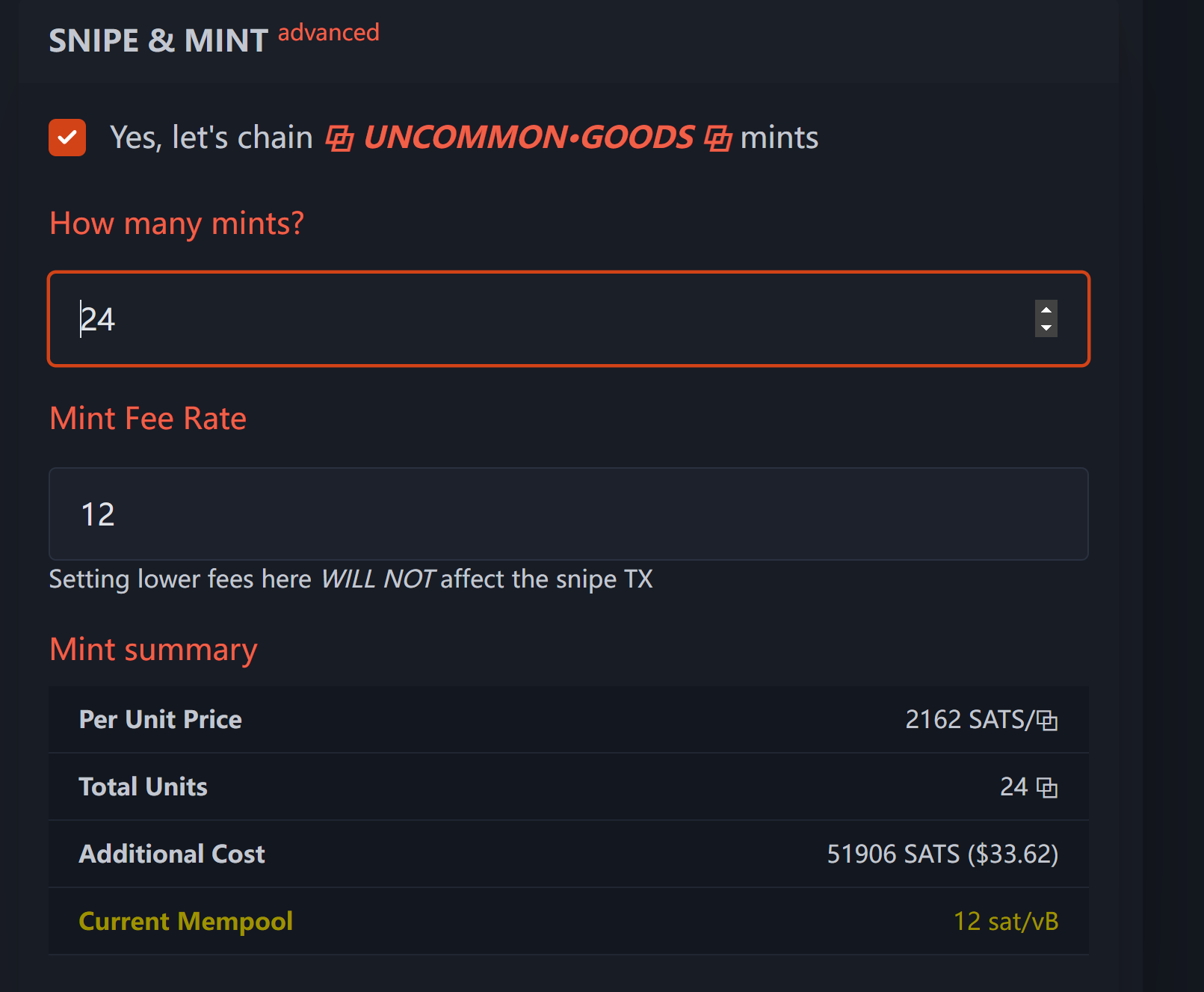

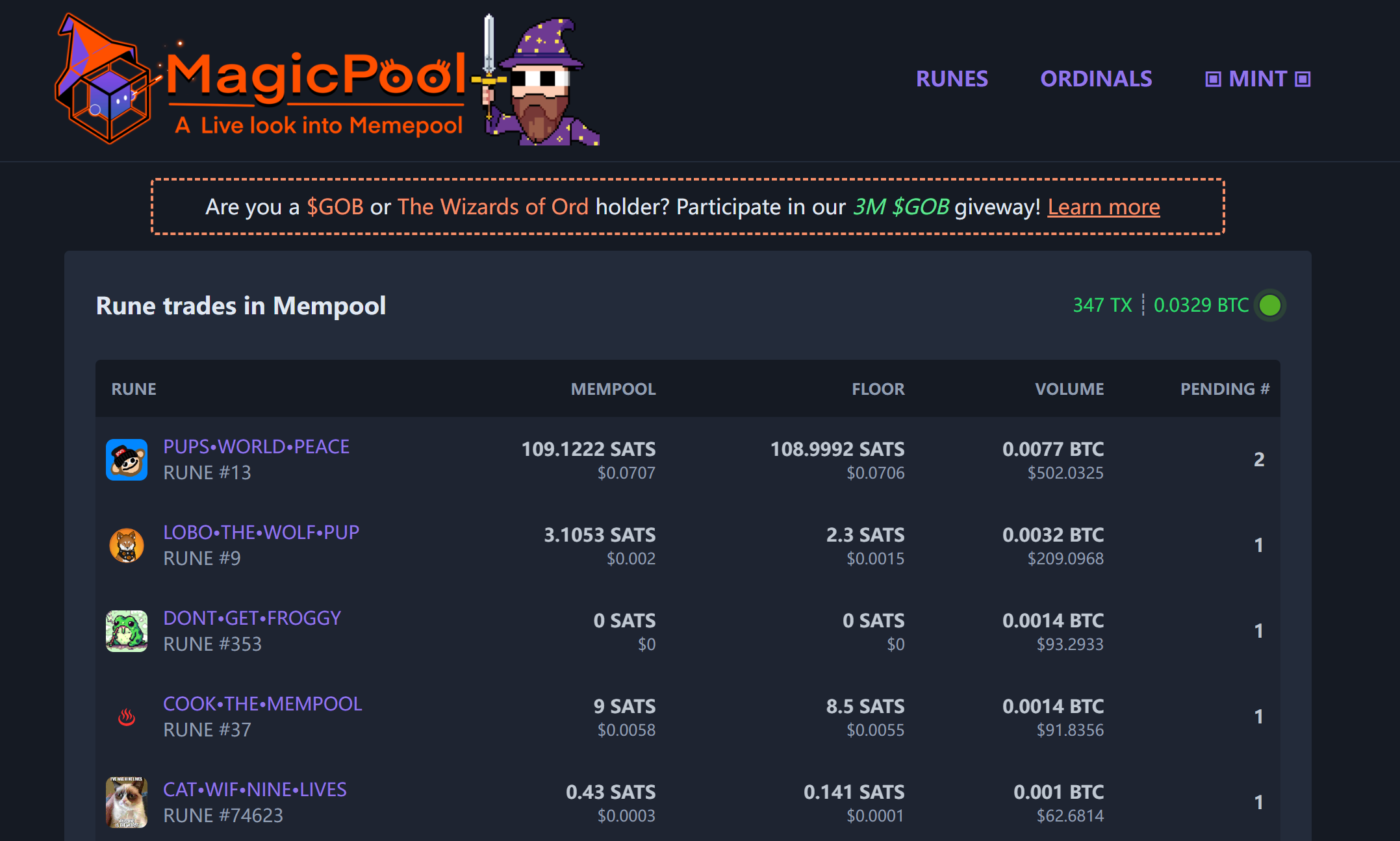

因此,当下阶段的pump也好还是unisat也罢,这些平台的出现也是在新的一环中扮演了分量较重的角色。

未来会有更多的新兴资产绕过这些所谓的龙头平台发光发热,当具备足够大的流量时,也会衍生出token的资产再回到这些平台里来共同推动整个生态市场。

当下的币安已经不是一个小船,机动性强的阶段了,巨轮既然要稳健,但并不会剥夺掉小船的存在价值。

因此当下阶段,MEME也好还是其他的新兴事物也罢,都是给更多小船的机会。

借此机会会有更多的巨轮出现。归根到底,即便未来MEME赛道剥夺了一定的常规VC模式代币的角色,无法成为这些VC宠爱的交易所选择的对象。

不代表不会有属于MEME自己的交易所出现。

每个人评价优秀的标准不同,千人千面市场之下,当需求足够巨大的时候,就会衍生出更多的机会。

NFT也好还是Pump,Brc20,Rune,不会被一个币安拒绝后而不会成长

历史的巨大洪流之下,交易所也只是过客之一。币安几年之内完成了当下的壮举,也意味着:自有后来人。

当下的问题是困境,但对于那些有想法的交易所和团队来说也是机遇。

任何一个巨轮的陨落对于行业来说都是沉重的伤害,是需要每个人为其买单的。没必要摧毁它,只能说随着升级发展,很多人已经不再是它的客群了。

但不代表这个市场不存在了

对于大资金的出金和安全性来说,币安仍旧具备核心竞争力。

当其无法承载每个人对于“推动行业”的期望时,自然会有其他的后起之秀出现。

鲶鱼效应有时候也能刺激行业发展毕竟。

从生态角度来说,币安并无法阻挡周期的运营,从个人投资者角度来说,保持和交易所一致的交易逻辑,仍旧能够赚到理想中的收益。

期待眼前一亮的破局之法出现。